29 апреля 2024 smart-lab.ru Севастьянов Андрей

Совет директоров ЦБ РФ на опорном заседании 26.04.2024 сохранил ключевую ставку (КС – далее) на уровне 16% годовых, что совпало с различными консенсус-прогнозами аналитиков. При этом риторика регулятора ужесточилась по сравнению с предыдущим заседанием. Рассмотрим ключевые тезисы по ДКП Банка России и чего можно ожидать от рублевого рынка облигаций в краткосрочной перспективе.

Сохранение КС было обусловлено сохраняющимся повышенным внутренним спросом, который превышает возможности расширения предложения, а также более медленного возвращения инфляции к таргету в 4%, чем это прогнозировалось в феврале, отмечается в пресс-релизе ЦБ РФ. Теперь регулятор ожидает «более продолжительный период поддержания жестких денежно-кредитных условий в экономике», при этом не уточняя конкретных сроков их завершения.

Ключевым фактором более жесткой риторики, стало отсутствие устойчивого замедления инфляции, отметила глава ЦБ РФ Э. Набиуллина на последующей пресс-конференции. По ее словам, наблюдавшееся замедление месячной инфляции в 1 квартале повлияли разовые факторы. Отметим, что в марте текущий рост цен с поправкой на сезонность снизился до 4,5% (г/г) с 6,3% (г/г) в феврале, за счет волатильных компонентов (см. месячный график инфляции со снятой сезонностью ниже). Годовой же показатель инфляции на 22.04.2024 составил 7,8%. Инфляционные ожидания населения на 12 месяцев вперед в апреле снизились до 11% (еще в декабре 2023 г. они были на локальном максимуме в 14,2%), но остаются на повышенном уровне, говорится в документе регулятора. Сохранению инфляционного давления способствует высокий потребительский спрос на фоне существенного роста доходов, который не удовлетворяется расширением выпуска товаров и услуг, где ключевым фактором остается дефицит кадров (уровень безработицы на историческом минимуме – 2,8%).

Отмечается, что пока кредитная активность остается высокой несмотря на высокие ставки. Так, в марте ускорились темпы роста необеспеченного потребительского кредитования, а также корпоративного. Однако, продолжило замедлятся ипотечное кредитование за счет рыночного сегмента. Следует полагать, что пока ЦБ РФ, помимо устойчивого тренда на снижение инфляции, не увидит четкие признаки сжатия кредитования, не начнет цикл смягчения ДКП.

Комментируя решение регулятора, Э. Набиуллина отметила, что при базовом сценарии снижения инфляционного давления, КС может быть снижена во втором полугодии, хотя пространство для этого сузилось. При альтернативном сценарии (дальнейший рост спроса, перегрев экономики и роста инфляции) не исключено повышение бенчмарка. В случае же сохранения инфляции на текущем уровне до конца года, ставка не изменится, добавила она.

По словам Э. Набиуллиной на заседании СД ЦБ РФ большинство участников высказалось за сохранение КС, хотя были отдельные мнения по ее увеличению.

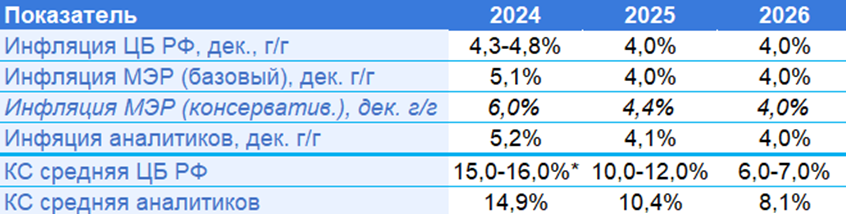

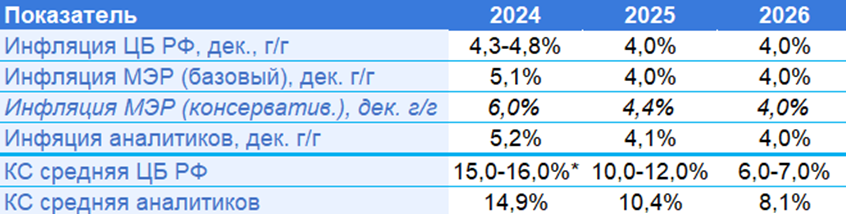

ЦБ РФ представил обновленный прогноз по макроэкономическим показателям, где повысил прогнозы по инфляции и КС. Ниже приведем сводную таблицу этого прогноза в сравнении с недавним прогнозом от Минэкономразвития (МЭР) и консенсус-прогнозом аналитиков, проведенного по заказу ЦБ РФ.

Прогнозы по инфляции и КС

*Среднее значение за 27.04-31.12.2024: 14,5−16,0%

Теперь ЦБ РФ ждет инфляцию на конец текущего года не 4,0−4,5%, а 4,3−4,8%. Среднегодовая КС за 2024 г. стала: 15,0−16,0% (ранее: 13,5−15,5%), а за 2025 г.: 10,0−12,0% (ранее: 8,0−10,0%). Э. Набиуллина также упомянула, что возможно при подготовке основных направлений ДКП, уровень нейтральной ставки (сейчас 6−7%; обеспечивает сохранение таргета по инфляции), может быть повышена. Отметим, что вмененная инфляция (заложенная участниками рынка в цену ОФЗ-52002-ИН) дает значение 7,7% на начало 2028 г.

Реакция рынка

Обменный курс рубля незначительно укрепился. Короткие и среднесрочные ОФЗ выросли по доходности в среднем на 13 б. п. − до 14,45% (за исключением самых коротких) и на 13,63% −в коротком, и среднем сегментах соответственно; в дальнем же сегменте доходности увеличились в среднем на 20 б. п. – до 13,67%. Таким образом кривая госбумаг стала менее инверсивной. На денежном рынке ставка по инструментам РЕПО с КСУ / Депозиты с ЦК выросла с 15,65% до 15,9%.

Что ждет рынок рублевых облигаций в краткосрочной перспективе?

Долговой рынок с начала текущий недели рос по доходности, ожидая некоторого ужесточения риторики регулятора, что и произошло. На фоне устойчивости инфляционных процессов и слабой реакции кредитования на жесткую ДКП, скорее всего, ЦБ РФ будет сохранять КС на текущем уровне по крайней мере до июля-августа, на наш взгляд.

В связи с этим, по-прежнему пока остаются актуальными вложения во флоатеры (ОФЗ-ПК, ликвидные бумаги 1-го эшелона), которые дают доходность выше КС.

Набирать в портфель отдельные корпоративные бумаги с фиксированными купонами, дающие высокий G-спред (от 350 б. п., например) по доходности, сравнительно качественных эмитентов, сейчас может быть интересно. Но, полагаем, радикально увеличивать дюрацию всего портфеля в текущих условиях, пока преждевременно.

Сохранение КС было обусловлено сохраняющимся повышенным внутренним спросом, который превышает возможности расширения предложения, а также более медленного возвращения инфляции к таргету в 4%, чем это прогнозировалось в феврале, отмечается в пресс-релизе ЦБ РФ. Теперь регулятор ожидает «более продолжительный период поддержания жестких денежно-кредитных условий в экономике», при этом не уточняя конкретных сроков их завершения.

Ключевым фактором более жесткой риторики, стало отсутствие устойчивого замедления инфляции, отметила глава ЦБ РФ Э. Набиуллина на последующей пресс-конференции. По ее словам, наблюдавшееся замедление месячной инфляции в 1 квартале повлияли разовые факторы. Отметим, что в марте текущий рост цен с поправкой на сезонность снизился до 4,5% (г/г) с 6,3% (г/г) в феврале, за счет волатильных компонентов (см. месячный график инфляции со снятой сезонностью ниже). Годовой же показатель инфляции на 22.04.2024 составил 7,8%. Инфляционные ожидания населения на 12 месяцев вперед в апреле снизились до 11% (еще в декабре 2023 г. они были на локальном максимуме в 14,2%), но остаются на повышенном уровне, говорится в документе регулятора. Сохранению инфляционного давления способствует высокий потребительский спрос на фоне существенного роста доходов, который не удовлетворяется расширением выпуска товаров и услуг, где ключевым фактором остается дефицит кадров (уровень безработицы на историческом минимуме – 2,8%).

Отмечается, что пока кредитная активность остается высокой несмотря на высокие ставки. Так, в марте ускорились темпы роста необеспеченного потребительского кредитования, а также корпоративного. Однако, продолжило замедлятся ипотечное кредитование за счет рыночного сегмента. Следует полагать, что пока ЦБ РФ, помимо устойчивого тренда на снижение инфляции, не увидит четкие признаки сжатия кредитования, не начнет цикл смягчения ДКП.

Комментируя решение регулятора, Э. Набиуллина отметила, что при базовом сценарии снижения инфляционного давления, КС может быть снижена во втором полугодии, хотя пространство для этого сузилось. При альтернативном сценарии (дальнейший рост спроса, перегрев экономики и роста инфляции) не исключено повышение бенчмарка. В случае же сохранения инфляции на текущем уровне до конца года, ставка не изменится, добавила она.

По словам Э. Набиуллиной на заседании СД ЦБ РФ большинство участников высказалось за сохранение КС, хотя были отдельные мнения по ее увеличению.

ЦБ РФ представил обновленный прогноз по макроэкономическим показателям, где повысил прогнозы по инфляции и КС. Ниже приведем сводную таблицу этого прогноза в сравнении с недавним прогнозом от Минэкономразвития (МЭР) и консенсус-прогнозом аналитиков, проведенного по заказу ЦБ РФ.

Прогнозы по инфляции и КС

*Среднее значение за 27.04-31.12.2024: 14,5−16,0%

Теперь ЦБ РФ ждет инфляцию на конец текущего года не 4,0−4,5%, а 4,3−4,8%. Среднегодовая КС за 2024 г. стала: 15,0−16,0% (ранее: 13,5−15,5%), а за 2025 г.: 10,0−12,0% (ранее: 8,0−10,0%). Э. Набиуллина также упомянула, что возможно при подготовке основных направлений ДКП, уровень нейтральной ставки (сейчас 6−7%; обеспечивает сохранение таргета по инфляции), может быть повышена. Отметим, что вмененная инфляция (заложенная участниками рынка в цену ОФЗ-52002-ИН) дает значение 7,7% на начало 2028 г.

Реакция рынка

Обменный курс рубля незначительно укрепился. Короткие и среднесрочные ОФЗ выросли по доходности в среднем на 13 б. п. − до 14,45% (за исключением самых коротких) и на 13,63% −в коротком, и среднем сегментах соответственно; в дальнем же сегменте доходности увеличились в среднем на 20 б. п. – до 13,67%. Таким образом кривая госбумаг стала менее инверсивной. На денежном рынке ставка по инструментам РЕПО с КСУ / Депозиты с ЦК выросла с 15,65% до 15,9%.

Что ждет рынок рублевых облигаций в краткосрочной перспективе?

Долговой рынок с начала текущий недели рос по доходности, ожидая некоторого ужесточения риторики регулятора, что и произошло. На фоне устойчивости инфляционных процессов и слабой реакции кредитования на жесткую ДКП, скорее всего, ЦБ РФ будет сохранять КС на текущем уровне по крайней мере до июля-августа, на наш взгляд.

В связи с этим, по-прежнему пока остаются актуальными вложения во флоатеры (ОФЗ-ПК, ликвидные бумаги 1-го эшелона), которые дают доходность выше КС.

Набирать в портфель отдельные корпоративные бумаги с фиксированными купонами, дающие высокий G-спред (от 350 б. п., например) по доходности, сравнительно качественных эмитентов, сейчас может быть интересно. Но, полагаем, радикально увеличивать дюрацию всего портфеля в текущих условиях, пока преждевременно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба