RAZB0RKA отчёта РОССЕТИ МОСКВА по РСБУ 1кв'24.

Всего 220 человек из 8000+ подписчиков заинтересовал отчёт столичной сетевой компании

Чем можно объяснить такой низкий интерес?

Наверное тем, что менеджмент компании уже 3 года практически ничего не делает с точки зрения коммуникации с инвестиционным сообществом

Последние презентации с результатами компании датированы 2021 годом!

В чем причина такого низкого уровня раскрытия информации?

На мой взгляд, это следствие структуры акционеров

Наличие 5 крупных акционеров, включая ГАЗПРОМ, и низкий free float в 10.5% делает работу с миноритарными акционерами неприоритетной задачей

А ведь это крупнейшая дочка ФСК-РОССЕТИ!

И по идее, она должна быть примером с точки зрения раскрытия информации и работы с частными инвесторами

Но к сожалению, это не так...

Вчера состоялся Совет Директоров компании по дивидендам за 2023 год

По закону, решение должно быть раскрыто в течении 3 рабочих дней

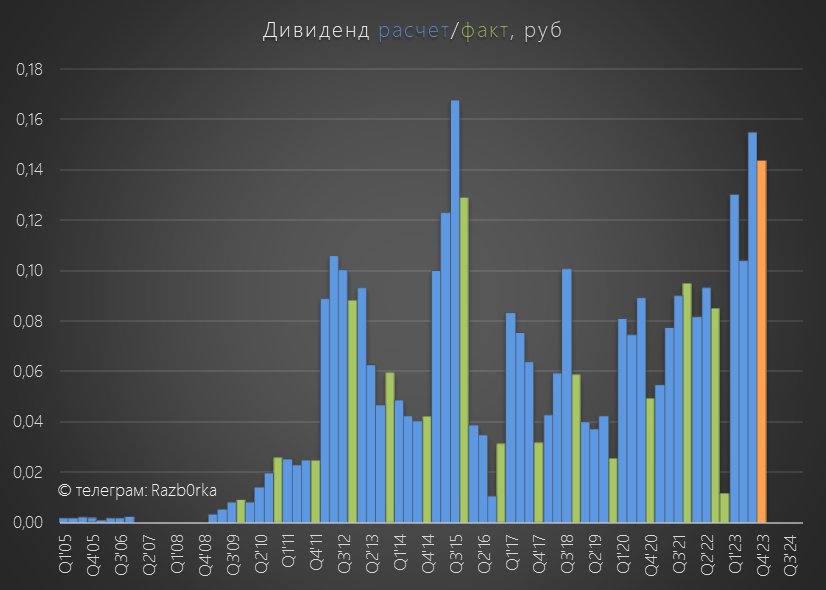

По моим расчетам, исходя из прибыли и дивидендной политики он составит чуть более 0.14 руб/акция

Писал об этом 10 апреля в разборке результатов 2023 года

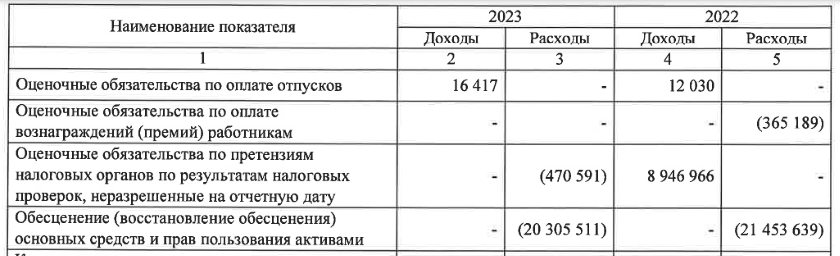

Прибыль компании была занижена огромными 20 млрд руб убытками от обесценения основных средств, проделанного менеджментом в 4-ом квартале

За 2 года менеджмент обесценил почти 42 млрд руб основных средств!

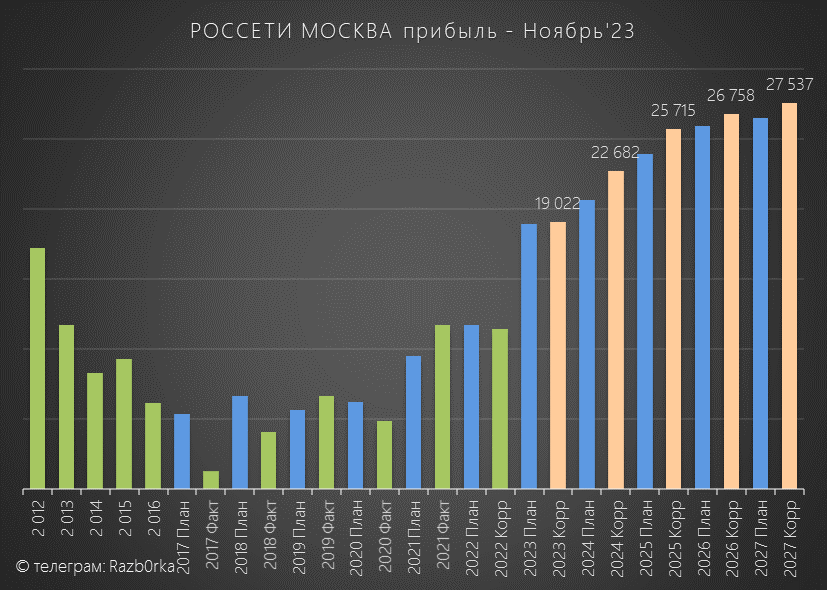

Писал о том, что в ноябрьской версии бизнес-плана на 2024 год был запланирован рост прибыли РСБУ до 22.7 млрд руб

Давайте посмотрим, как компания отработала 1-ый квартал по сравнению с этим планом

Данных об объеме переданной электроэнергии компания не раскрывает

В новостях писали, что в Январе потребление электроэнергии в Москве выросло на 7.4%

Начиная с 1-го квартала, менеджмент засекретил и выручку/себестоимость передачи электроэнергии и техприсоединения

Это не позволяет понять рентабельность передачи и то сколько она формирует прибыли

Скрытая слабость основного бизнеса о которой писал в прошлом году, стала теперь засекреченной

Такое решение менеджмента, ещё один шаг в сторону ухудшения прозрачности работы компании

Динамика показателей:

Выручка 64 млрд (+7%)

Себестоимость 52 млрд (+10%)

Операционная прибыль 12 млрд (-4%)

Чистая прибыль 8 млрд (-26%)

Рост выручки на 7% это самый низкий темп роста с 3кв'22 года

При этом, расходы растут быстрее чем выручка

В результате чего, рентабельность операционной прибыли снизилась с 22% в 1кв'23 до 19%

На мой взгляд, рентабельность выше средних исторических уровней поддерживается увеличившейся долей высокорентабельной деятельности по техприсоединению

Но даже с учетом этого, операционная прибыль снизилась на 4% до 12 млрд руб или 0.25 руб/акция

Проблема с этой прибылью в том, что прибыль от техприсоединения носит разовый характер и в 2-4 квартале может не быть таких крупных подключений

Сальдо процентов ухудшилось в 3 раза с -253 млн в 1кв'23 до -910 млн руб

При этом, размер долга снизился на 2 млрд до 52 млрд руб

Менеджмент "удачно" рефинансировал часть долга под новые высокие ставки

Еще один "сюрприз" преподнесло сальдо прочих доходов/расходов составившее -1.6 млрд руб

Опять что-то обесценили...

Что мы имеем в качестве компонентов чистой прибыли:

Операционная прибыль 12.4 млрд (-4%)

Сальдо процентов -0.9 млрд (х3.6)

Сальдо прочих доходов/расходов -1.6 млрд (отриц)

Налог на прибыль -1.8 млрд (-34%)

Доходы ниже, расходы выше, налог ниже

В результате, чистая прибыль снизилась на 26% до 8 млрд руб или 0.17 руб/акция

Напомню, что согласно планам менеджмента годовая прибыль должна вырасти на 17% до 22.7 млрд руб

По текущей динамике пока идут значительно хуже плана

Но тут надо вспомнить, что в 4-ом квартале был убыток от обесценения в 20 млрд руб

Если не делать очередных уценок в этом году, то даже с текущей динамикой можно заработать рекордные 25-27 млрд руб прибыли

Денежная позиция выросла за квартал на 6 млрд до 11 млрд руб

На выплату расчетных 0.14 руб дивидендов за 2023 год необходимо 7 млрд руб

Акции компании стоят сегодня 1.4 руб, что при расчетном дивиденде дает 10% потенциальной дивидендной доходности

В обновленном бизнес-плане менеджмент планирует выплатить 0.15 руб дивидендов за 2024 год

Суммарно с учетом дивидендов за 2023 год, акционеры потенциально могут получить 0.29 руб дивидендов за следующие 14 месяцев с 21% доходностью от текущей цены

В пересчете это 18% годовых

Много это или мало?

Решайте сами...

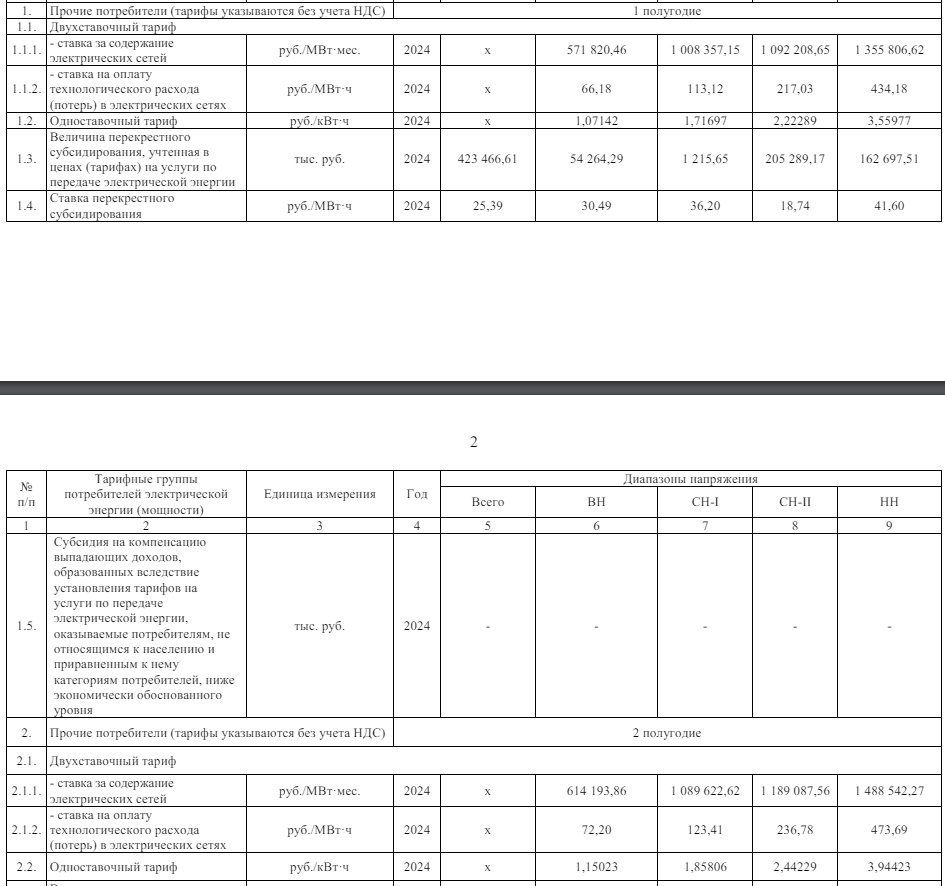

С 1 Июля тарифы в Москве вырастут от 7.5% до 10.5% для разных категорий потребителей

Это должно поддержать темпы роста выручки в 2-ом полугодии

Но и тариф ФСК вырастет на 10.5%, что приведет к росту расходов РОССЕТИ МОСКВА и частично нивелирует рост выручки

Ждем решение Совета директоров по дивидендам и отчет за 2-ой квартал

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба