27 мая 2024 investing.com Крамер Майкл

Эта неделя будет укороченной из-за праздников — американские рынки сегодня закрыты по случаю Дня поминовения. В пятницу наблюдались характерные для праздников условия с низкими объемами торгов и типичными продажами волатильности перед трехдневным уик-эндом.

На этой неделе будет опубликовано много данных, начиная с отчета S&P Core Logic по ценам на жилье (вторник) и заканчивая ценовым индексом расходов на личное потребление (PCE). Нас также ждут аукционы 2-летних, 5-летних и 7-летних трежерис (в 13:00) и выступления руководителей ФРС.

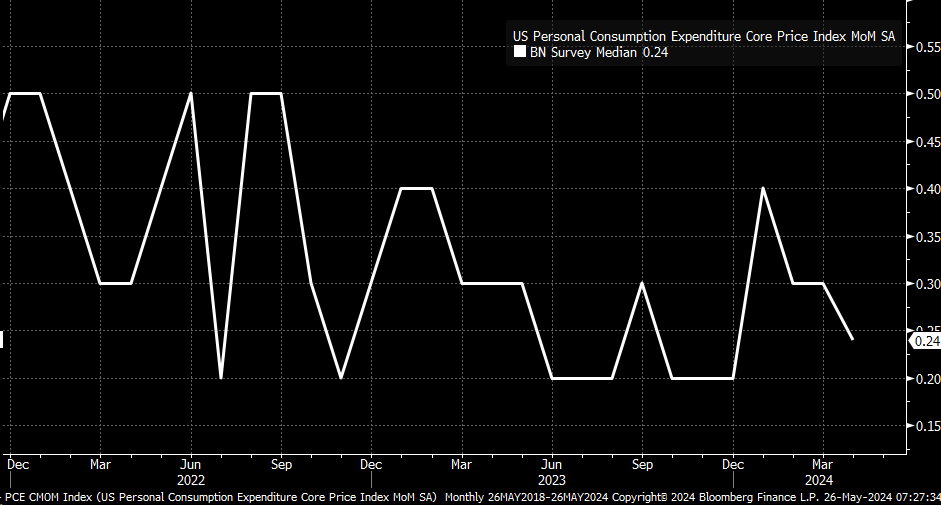

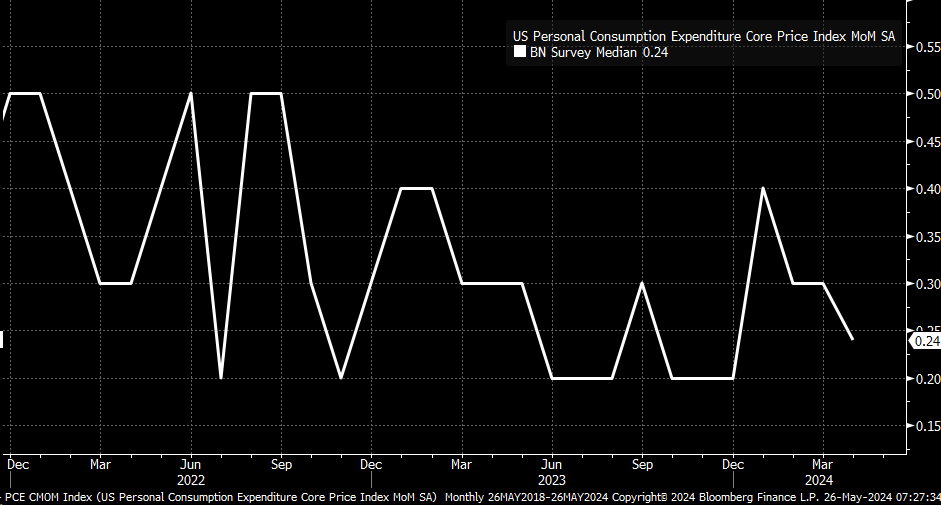

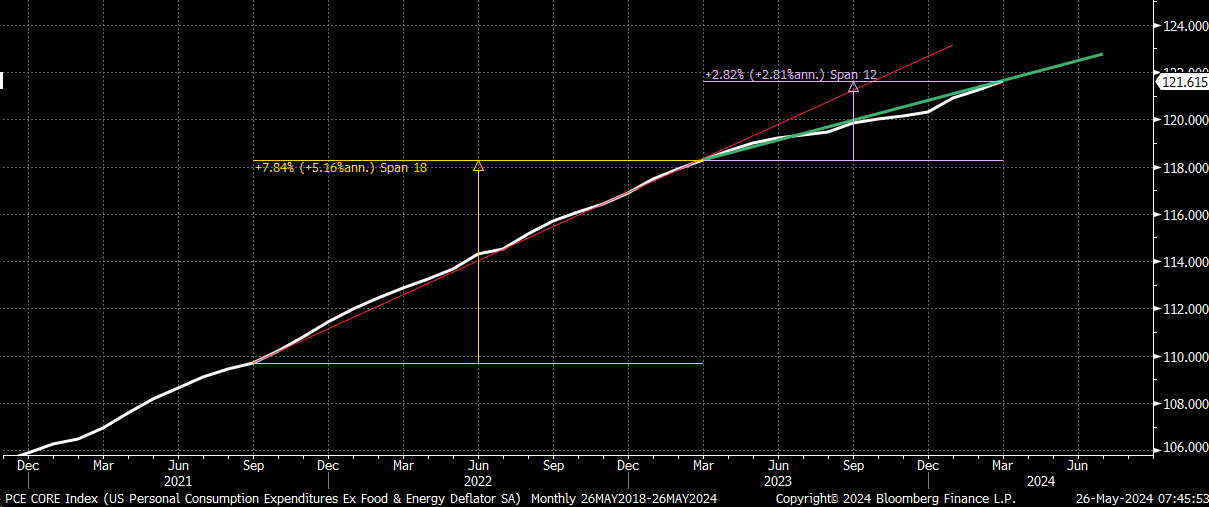

Базовый месячный ИПЦ, согласно прогнозу, составит 0,2% по сравнению с 0,3% в марте, годовой — 2,8%, как и в марте. Прогнозы варьируются от 0,2% до 0,3%, но, если сдвинуть медиану на два знака, то мы получим оценку 0,24%.

Будет ли показатель выше или на уровне прогноза, и какую мы получим в пятницу цифру — 0,2% или 0,3% — зависит всего от одной сотой. Важно также, будут ли пересмотрены данные за предыдущий месяц.

Даже если мы получим 0,24% (или среднее 0,25% согласно опросам), то 3-месячные темпы изменения базового PCE в годовом выражении снизятся примерно до 3,4% с 4,4%. Это все равно выше показателя за июнь-сентябрь 2,2% и за сентябрь-декабрь 1,5%.

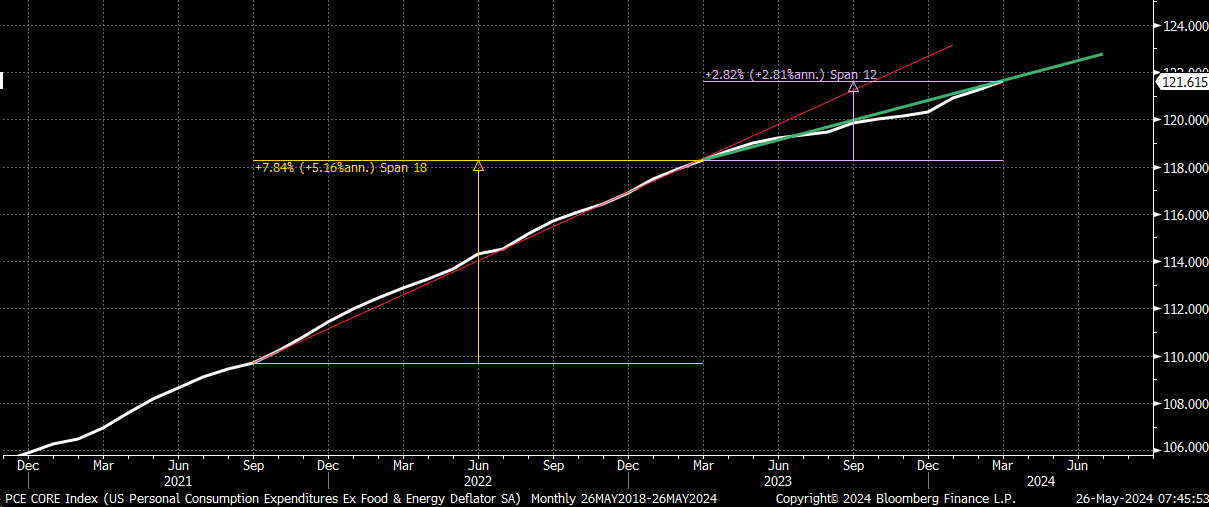

Тренд базового PCE заметно изменился в марте 2023 года, однако пока не ясно, сохранит ли новый тренд текущие темпы или ускорится. Текущий тренд за последние 12 месяцев составляет 2,8% в годовом выражении. Поэтому данные за апрель очень важны.

Могут ли S&P 500 и NASDAQ 100 открыться с гэпом вверх?

Несмотря на рост в пятницу, индекс S&P 500 смог скорректировать падение четверга всего на 61,8%.

Индекс NASDAQ 100 в пятницу тоже столкнулся с сопротивлением на уровне 78,6%.

Для сохранения трендов пятницы обоим индексам нужно во вторник открыться с гэпом вверх и сразу превысить эти уровни сопротивления. В противном случае рост пятницы будет списан на связанную с праздниками продажу волатильности и коррекцию падения четверга, что создаст возможность для снижения котировок.

Доллар, доходность трежерис и нефть столкнулись с сопротивлением

Доллар продемонстрировал ослабление в пятницу. Пара USD/CAD упала ниже 50-дневной скользящей средней, после чего совершила небольшой отскок. Снижение USD/CAD было несколько неожиданным с учетом опубликованных в пятницу утром более слабых, чем ожидалось, данных по розничным продажам в Канаде. Тем не менее тренд пока остается восходящим.

Доходность 2-летних казначейских облигаций США немного повысилась, но осталась в районе 4,95%, где она находится вот уже некоторое время. Доходность снизилась вслед за данными по занятости и ИПЦ, дважды протестировав 50-дневную скользящую среднюю. До сих эта пор скользящая средняя оказывала цене поддержку, а в прошлом при отскоке от нее доходность показывала более высокие максимумы, так что не исключено, что в этот раз доходность может подняться выше уровня 5%.

На этой неделе инвесторы также будут внимательно следить за нефтью после того, как на прошлой неделе цены на нее протестировали поддержку и отскочили от уровня $76. Кроме того, на графике можно видеть «бычье» пересечение с RSI с более высоким минимумом у RSI и более низким минимумом у цены. Ценам на нефть, видимо, нужно пробить уровень $80, чтобы у нас появилось больше уверенности в смене тренда.

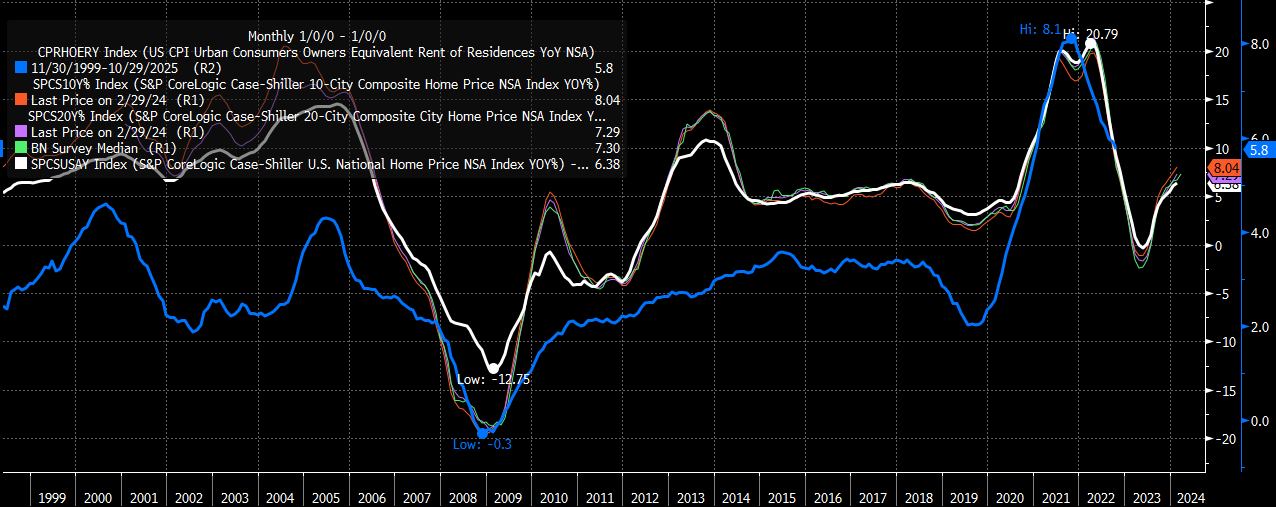

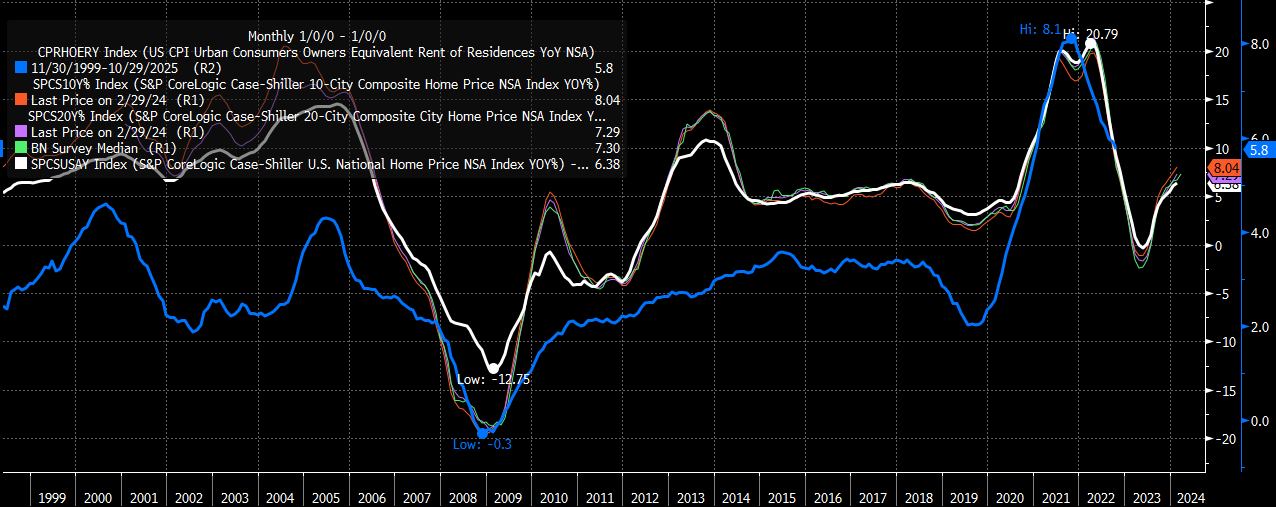

И наконец, на этой неделе будут также опубликованы данные S&P Core Logic/Case Shiller по ценам на жилье, которые сейчас очень важны, поскольку они, как правило, опережают индекс CPI OER примерно на 18 месяцев. В последние месяцы индекс Case Shiller резко ускорился, и важный момент заключается в том, что CPI OER тоже должен вот-вот ускориться, если исходить из данных Case Shiller.

На этой неделе будет опубликовано много данных, начиная с отчета S&P Core Logic по ценам на жилье (вторник) и заканчивая ценовым индексом расходов на личное потребление (PCE). Нас также ждут аукционы 2-летних, 5-летних и 7-летних трежерис (в 13:00) и выступления руководителей ФРС.

Базовый месячный ИПЦ, согласно прогнозу, составит 0,2% по сравнению с 0,3% в марте, годовой — 2,8%, как и в марте. Прогнозы варьируются от 0,2% до 0,3%, но, если сдвинуть медиану на два знака, то мы получим оценку 0,24%.

Будет ли показатель выше или на уровне прогноза, и какую мы получим в пятницу цифру — 0,2% или 0,3% — зависит всего от одной сотой. Важно также, будут ли пересмотрены данные за предыдущий месяц.

Даже если мы получим 0,24% (или среднее 0,25% согласно опросам), то 3-месячные темпы изменения базового PCE в годовом выражении снизятся примерно до 3,4% с 4,4%. Это все равно выше показателя за июнь-сентябрь 2,2% и за сентябрь-декабрь 1,5%.

Тренд базового PCE заметно изменился в марте 2023 года, однако пока не ясно, сохранит ли новый тренд текущие темпы или ускорится. Текущий тренд за последние 12 месяцев составляет 2,8% в годовом выражении. Поэтому данные за апрель очень важны.

Могут ли S&P 500 и NASDAQ 100 открыться с гэпом вверх?

Несмотря на рост в пятницу, индекс S&P 500 смог скорректировать падение четверга всего на 61,8%.

Индекс NASDAQ 100 в пятницу тоже столкнулся с сопротивлением на уровне 78,6%.

Для сохранения трендов пятницы обоим индексам нужно во вторник открыться с гэпом вверх и сразу превысить эти уровни сопротивления. В противном случае рост пятницы будет списан на связанную с праздниками продажу волатильности и коррекцию падения четверга, что создаст возможность для снижения котировок.

Доллар, доходность трежерис и нефть столкнулись с сопротивлением

Доллар продемонстрировал ослабление в пятницу. Пара USD/CAD упала ниже 50-дневной скользящей средней, после чего совершила небольшой отскок. Снижение USD/CAD было несколько неожиданным с учетом опубликованных в пятницу утром более слабых, чем ожидалось, данных по розничным продажам в Канаде. Тем не менее тренд пока остается восходящим.

Доходность 2-летних казначейских облигаций США немного повысилась, но осталась в районе 4,95%, где она находится вот уже некоторое время. Доходность снизилась вслед за данными по занятости и ИПЦ, дважды протестировав 50-дневную скользящую среднюю. До сих эта пор скользящая средняя оказывала цене поддержку, а в прошлом при отскоке от нее доходность показывала более высокие максимумы, так что не исключено, что в этот раз доходность может подняться выше уровня 5%.

На этой неделе инвесторы также будут внимательно следить за нефтью после того, как на прошлой неделе цены на нее протестировали поддержку и отскочили от уровня $76. Кроме того, на графике можно видеть «бычье» пересечение с RSI с более высоким минимумом у RSI и более низким минимумом у цены. Ценам на нефть, видимо, нужно пробить уровень $80, чтобы у нас появилось больше уверенности в смене тренда.

И наконец, на этой неделе будут также опубликованы данные S&P Core Logic/Case Shiller по ценам на жилье, которые сейчас очень важны, поскольку они, как правило, опережают индекс CPI OER примерно на 18 месяцев. В последние месяцы индекс Case Shiller резко ускорился, и важный момент заключается в том, что CPI OER тоже должен вот-вот ускориться, если исходить из данных Case Shiller.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба