29 мая 2024 Интерфакс

Минфин РФ предлагает расширить прогрессивную шкалу НДФЛ, снизив порог годового дохода для применения ставки 15% до 2,4 млн рублей и введя еще три ступени с максимальной ставкой 22% для доходов свыше 50 млн рублей.

Во вторник Минфин внес в правительство пакет законопроектов, включающий в себя поправки в закон о бюджете на 2024 год и плановый период 2025 и 2026 годов, в также поправки в Налоговый и Бюджетный кодексы. Предложения будут рассмотрены на комиссии по законопроектной деятельности, а затем - на заседании правительства, возможное их принятие Госдумой в весеннюю сессию "позволит обеспечить реализацию поручений президента по ряду социально значимых вопросов, озвученных в послании", говорится в сообщении министерства.

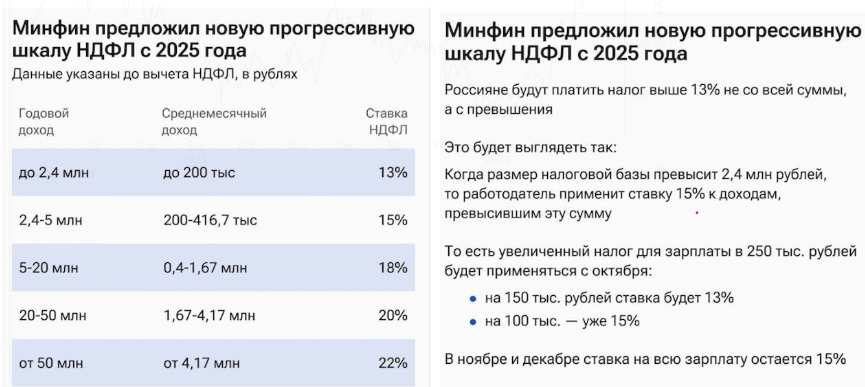

Предлагается следующая прогрессивная шкала по НДФЛ: для доходов от 2,4 до 5 млн рублей - 15%, для доходов от 5 до 20 млн рублей - 18%, для доходов от 20 до 50 млн рублей - 20% и для доходов свыше 50 млн рублей - 22%, говорится в материалах Минфина.

Министерство отмечает, что введение прогрессивной шкалы коснется 3% трудоспособного населения страны. "Порог месячного дохода предусмотрен в размере 200 тыс. рублей в месяц, что в 3 раза превышает среднюю зарплату в стране (и что даже выше, чем средняя зарплата в Москве, где самые высокие зарплаты). Такой высокий порог с запасом учитывает доход не только отдельного человека, но и принимает во внимание его расходы на семью. Для работников с доходом ниже 200 тыс. рублей ставка НДФЛ сохраняется на действующем уровне в 13%", - говорится в материалах.

Повышенные ставки налога будут применяться к сумме превышения. Так, с базовых 2,4 млн рублей (до 200 тыс. рублей в месяц) по-прежнему будет взиматься 13%. При этом человек, зарабатывающий 250 тыс. рублей в месяц, заплатит 1 тыс. рублей дополнительно (или на 12 тыс. рублей больше за год с годового дохода в 3 млн рублей), а зарабатывающий 400 тыс. руб. - 4 тыс. руб. (или 48 тыс. рублей дополнительно в год с годового дохода в 4,8 млн рублей в год), поясняет министерство.

Возврат НДФЛ для семей с детьми

Для родителей с двумя и более детьми, среднедушевой доход на члена семьи которых не превышает 1,5-кратного прожиточного минимума в месяц, Минфин предлагает ввести возврат уплаченного НДФЛ в размере 7%, таким образом, ставка НДФЛ для них фактически составит 6%.

"В условиях 2025 года это 319,194 тыс. рублей в год на человека; так, у семьи из четырех человек, где двое детей, общий доход в год должен быть не более 1,3 млн рублей. Исходя из прожиточного минимума 2025 года - налоговая выплата может быть предоставлена родителям с месячным доходом до 53 тыс. рублей, если оба работают. И не более 106 тыс. рублей - если работает только один", - приводятся в материалах предварительные расчеты Минфина.

По данным министерства, налоговую выплату получат около половины из числа всех семей с двумя и более детьми. Предоставляться она будет в виде пособия из средств федерального бюджета.

Дивиденды, депозиты и продажа ценных бумаг

Минфин не стал предлагать менять шкалу прогрессии в обложении дивидендов, процентных доходов по депозитам и доходов от продажи ценных бумаг, однако снизил порог для применения повышенной ставки.

Так, предлагается снизить порог применения 15%-ной ставки при обложении НДФЛ доходов физлиц в виде процентов по депозитам.

С 2024 года физлица начали платить налог на процентный доход по банковским вкладам. Так, если доход по всем депозитам гражданина превысил 150 тыс. рублей, необходимо уплатить НДФЛ по ставке 13% с этого превышения. Однако, если общие доходы гражданина (зарплата, дивиденды, проценты по вкладам и другие) превысили 5 млн рублей за год, то ставка повышается до 15%. Исходя из предложения Минфина, теперь эта сумма будет снижена до 2,4 млн рублей. До этого порога будет применяться ставка 13%. Дальнейшей прогрессии не предусматривается.

Как отмечает Минфин, эта норма коснется небольшого количества граждан, у которых на вкладах находится более 16 млн рублей.

Кроме того, до 2,4 млн рублей с текущих 5 млн рублей предлагается снизить порог применения ставки 15% при обложении НДФЛ доходов физлиц в виде дивидендов. До 2,4 млн рублей сохранится ставка 13%.

Минфин аргументирует сохранение ставок НДФЛ по доходам от долевого участия в деятельности компаний в виде дивидендов на существующем уровне повышением налога на прибыль, а также нежеланием мешать развитию фондового рынка.

"Та прибыль, из которой выплачиваются дивиденды, уже будет обложена налогом на прибыль организаций по ставке 25%. Сохранение уровня налогообложения дивидендов позволит также не тормозить развитие фондового рынка, который является важной составляющей финансово-экономической системы страны - люди будут покупать акции компаний, обеспечивая их финансированием, только в том случае, если увидят перспективы получения дохода, в том числе в виде дивидендов", - говорится в материалах.

Кроме того, учитывается то, что во многих соглашениях об избежании двойного налогообложения с другими странами ставка НДФЛ по дивидендам установлена в размере 10-15%.

По такому же принципу предлагается понизить и порог применения повышенной ставки в 15% для доходов, полученных физлицами от реализации ценных бумаг и долей участия - до 2,4 млн рублей с 5 млн рублей.

"При этом льгота при более чем пятилетнем владении ценными бумагами и долями, в соответствии с которой налог с доходов по ним не уплачивается, прекратит свое действие в том случае, если доходы налогоплательщика за год превысят 50 млн рублей по соответствующей налоговой базе", - говорится в материалах.

Отмена этой льготы также является олицетворением принципа справедливого налогообложения, когда для небольших розничных инвесторов условия налогообложения не меняются, а для людей с высокими доходами преференция будет отменена, поясняет Минфин.

Недвижимость

Действующая ставка налогообложения проданных объектов недвижимости сохраняется на уровне 13% до суммы в 2,4 млн рублей, а свыше этой суммы повышается до 15%. Льгота в виде освобождения доходов от продажи имущества физического лица при выполнении минимальных сроков владения таким имуществом, установленных Налоговым кодексом (5 лет для недвижимого имущества, 3 года для иного имущества), сохраняется в полном объеме вне зависимости от размера доходов налогоплательщика, говорится в материалах.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба