У ЦБ есть прогноз по средней ключевой ставке. Из него следует, что регулятор может удерживать ее на уровне 16% или даже повысить. Но у этого сценария есть альтернативы, считают эксперты «Синары»

Итоги последнего заседания совета директоров Банка России и его последующие коммуникации с рынком привели к росту доходностей на долговом рынке и соответствующему сокращению разрыва между кривой ОФЗ и ключевой ставкой. Случилось это без ужесточения денежно-кредитной политики, а значит, повышения ставки, возможно, и не потребуется. В нашем базовом сценарии флоатеры предпочтительнее бумаг с фиксированным купоном до конца года — уменьшать в пользу последних долю ОФЗ с плавающим купоном и увеличивать дюрацию в портфеле можно ближе к Новому году.

Не стоит полагаться на прогнозы Банка России

С момента публикации нашей предыдущей стратегии по рынку ОФЗ от 6 февраля 2024 года существенных изменений не произошло. Мы точно указали инвесторам на риски повышения инфляции, которая, несмотря на все старания Банка России, упорно не снижается. Как не снижаются и доходности ОФЗ, которые, напротив, все так же растут, отыгрывая новости об изменении параметров бюджета на 2024–2027 годы.

Сейчас мы обращаем внимание на обновленный макропрогноз Банка России, который постепенно приходит к заключению, что ставка в 16% не гарантирует скорого возвращения инфляции к целевому значению в 4%. Позиция регулятора заключается не в том, чтобы как можно точнее предсказать макро-экономические условия, но в том, чтобы максимально эффективно реагировать ставкой на их отклонение от базового прогноза.

В свежем макропрогнозе Банка России от 26 апреля содержится ряд отклонений такого рода, которые, на наш взгляд, повлияют на действия регулятора со ставкой на горизонте до конца года. Далее представлены два главных вывода, которые мы сделали, основываясь на макроэкономических оценках ЦБ.

Повышение прогноза по инфляции продолжится

Банк России повысил оценку инфляции за 2024 год до 4,3–4,8%, то есть всего на 0,5% п. п. По факту же цены растут более высокими темпами, хотя в апреле базовая инфляция с очисткой от сезонности снизилась до 5,8% в пересчете на год после мартовских +6,1% (оценка ЦБ). Важнее, что уже более года не снижается базовая инфляция: за четыре месяца 2024 года прибавка в среднем составила 0,66% м/м, а в 2023 году — 0,6% (среднемесячно). Следовательно, инфляционное давление ослабевает только в волатильных компонентах.

Инфляционные ожидания в апреле и мае по большей части росли и все еще находятся на уровнях, превышающих нормальные. В последний месяц весны повысились инфляционные ожидания населения, а ожидания предприятий — в апреле, завершив таким образом период снижения, охвативший несколько месяцев. Учитывая указанные факторы, мы полагаем, что Банк России еще неоднократно повысит прогноз по инфляции на конец года, оставляя для себя возможность повысить ключевую ставку, которая на своем нынешнем уровне оказалась недостаточной, чтобы охладить внутренний спрос.

Оценка инфляции, которую россияне ожидают через год, в мае выросла до 11,7% (+0,7 п.п. по сравнению с месяцем ранее), согласно данным «инФОМ». «Наблюдаемая в последние месяцы пауза в снижении инфляционных ожиданий подтверждает, что для возвращения инфляции к цели требуется длительное поддержание жестких денежно-кредитных условий», — прокомментировали результаты опроса в ЦБ.

Понижение ставки переносится, скорее всего, на 2025 год

Прогнозные диапазоны по средней ключевой ставке на 2024 год и на 2025 год Банк России повысил соответственно до 15,0–16,0% и 10,0–12,0%. Это означает, что до конца этого года регулятор может удерживать ставку на уровне 16,0% или даже повысить ее. Ключевое слово здесь — «может». Материализуется такой сценарий или нет, во многом зависит, на наш взгляд, от проекта бюджета на 2025–2027 годы. Вероятнее всего, предварительные оценки Минфин представит перед следующим заседанием совета директоров ЦБ, которое назначено на 7 июня.

Кроме того, мы склонны полагать, что повышение диапазона средней ставки следует воспринимать как еще один сигнал рынку от ЦБ, что доходности ОФЗ недостаточно высокие, как того хотелось бы регулятору в сегодняшних монетарных условиях. Если доходности еще продолжат расти, а именно такой сценарий мы рассматриваем в качестве базового, ЦБ понизит прогнозный диапазон и, вероятно, воздержится от дальнейшего повышения ставки. Монетарные условия становятся все более жесткими сами по себе, поэтому актуальный прогноз Банка России по ставке не следует считать незыблемым — ожидаем его корректировки где-то в середине года.

Пора оценить альтернативный сценарий

Основная цель этой статьи — проанализировать альтернативные траектории ключевой ставки на ближайшие годы. Они стали более вероятными после заседания ЦБ в конце апреля, а также последних заявлений Алексея Заботкина, что предметом обсуждения на заседании 7 июня станет сценарий повышения ставки. Повышение прогноза по ставке, о котором мы говорили выше, открыло возможности, чтобы до конца года сохранить ее на нынешнем уровне или даже поднять. Добавим, что если этот сценарий реализуется, ожидания рынка, что ставка снизится в 2025 году до 10–12%, то есть до официального прогноза, могут оказаться слишком оптимистичными.

Таким образом, в альтернативном (негативном) сценарии мы предполагаем, что снижение ставки откладывается на более поздний период, и ожидаем увидеть ее на конец 2024 года на уровне 16%, на конец 2025 года — 13%, 2026 года — 10%. Такой сдвиг важен для расчета совокупной доходности по ОФЗ с фиксированным и плавающим купонами.

В базовом (оптимистичном) сценарии, о котором уже говорилось выше, мы не меняем прогнозов по ставке: 13% на конец 2024 года, 10% на конец 2025 года, 8% на конец 2026 года. По нашему мнению, вероятность реализации данного сценария остается высокой (50%), несмотря на сигналы со стороны ЦБ об ужесточении денежно-кредитной политики и пересмотр регулятором прогнозов. Подчеркнем, что наш базовый прогноз уже выглядит весьма оптимистичным, и мы планируем уточнить его после заседания совета директоров Банка России 7 июня и прояснения ситуации с проектом бюджета на 2025–2027 годы.

Как отмечалось в предыдущей стратегии, прогнозы Центробанка не обладают высокой предсказательной силой и могут меняться. Не стоит безоговорочно руководствоваться ими при принятии инвестиционных решений.

Флоатеры все еще привлекательны, по крайней мере в этом году

Базовый сценарий

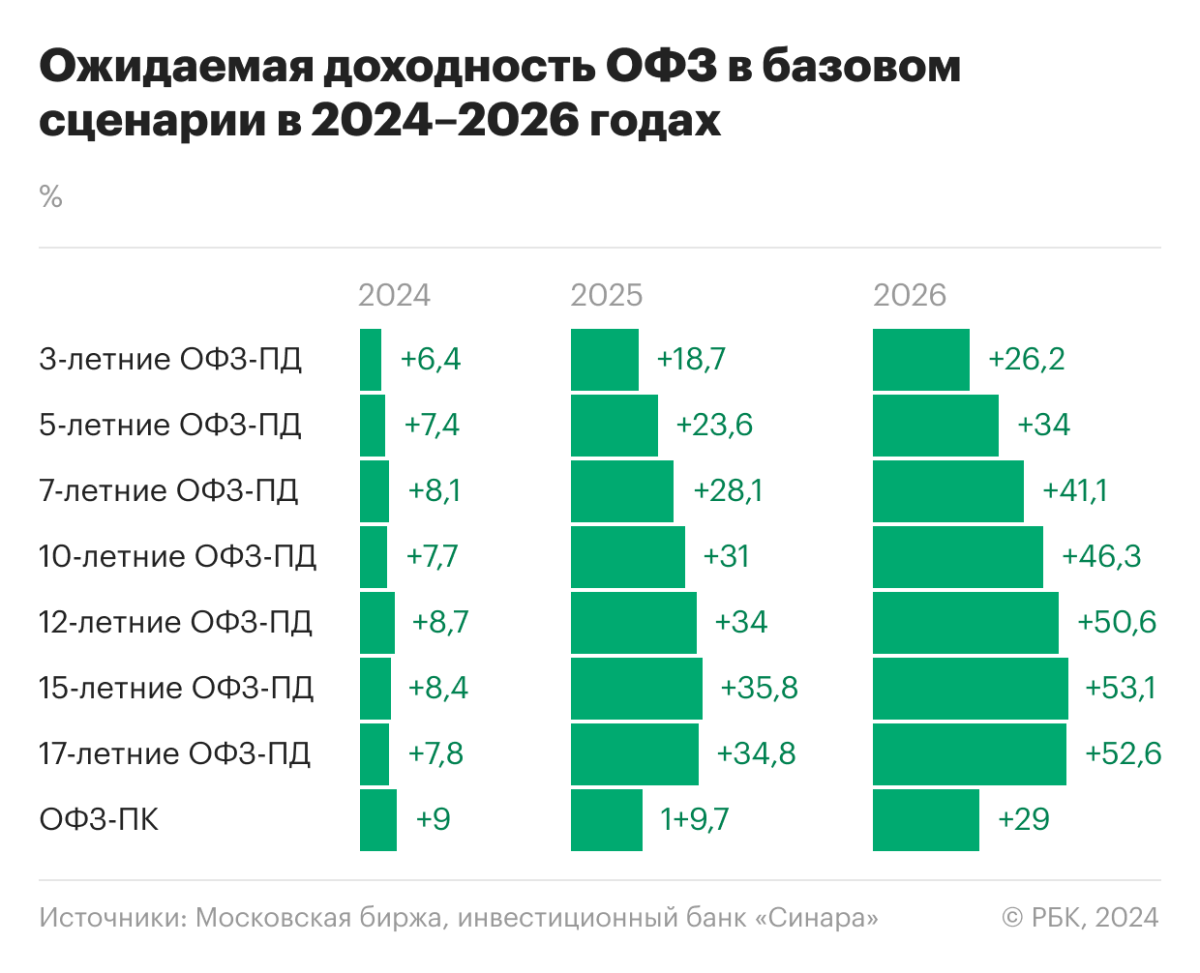

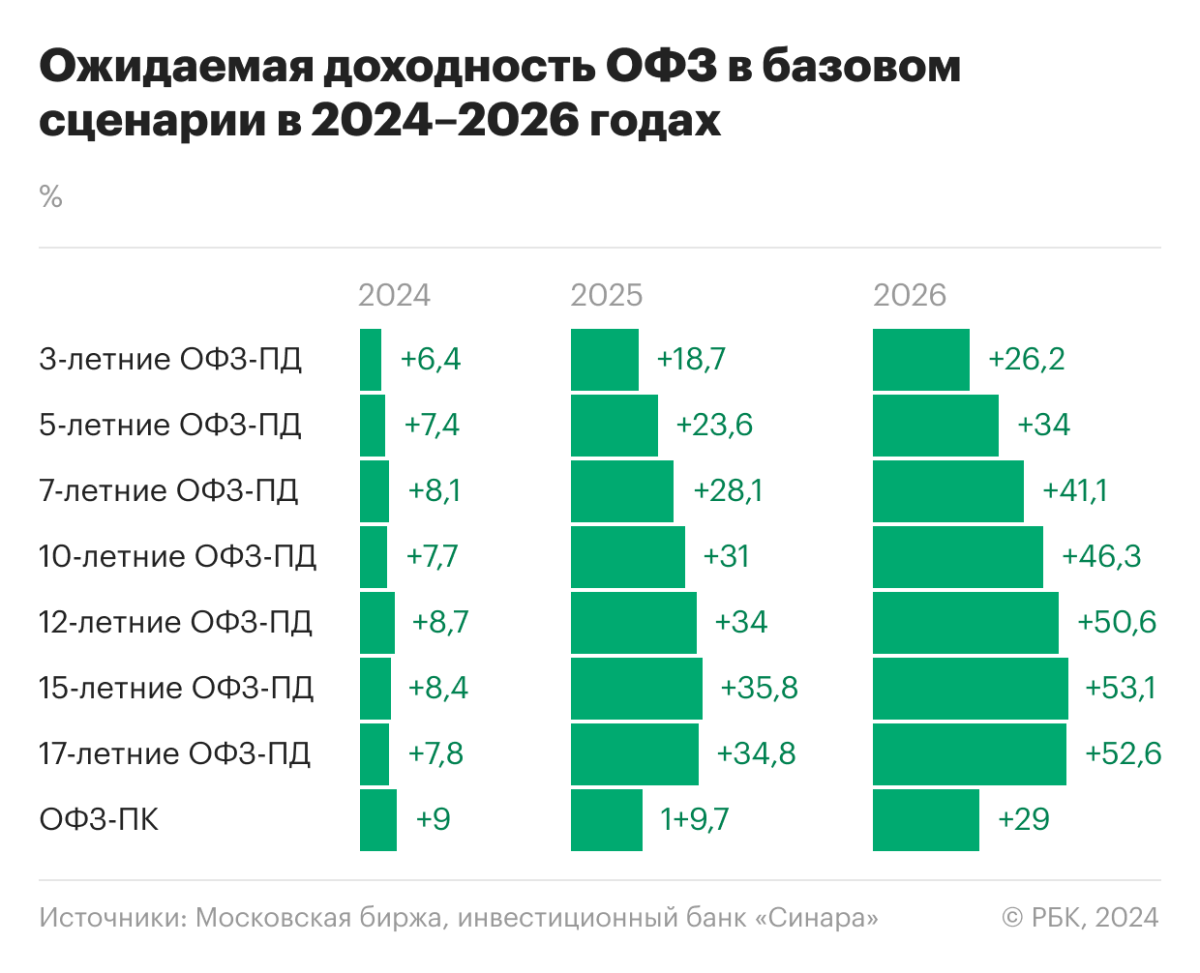

Исходя из наших прогнозов, мы обновили оценку совокупной доходности ОФЗ, которую бумаги могут показать до конца 2026 года. Для расчета мы используем текущие уровни доходностей ОФЗ и прогноз по ключевой ставке, основываясь на следующих предположениях:

В базовом сценарии ключевая ставка на конец этого года составляет 13% годовых, в 2025 году — 10%, в 2026 году — 8%.

Доходность коротких ОФЗ приближается к уровню ключевой ставки.

У кривой ОФЗ нормальный вид на горизонте свыше года, а премия по длинным выпускам составляет порядка 50 б. п.

В таких условиях полная доходность ОФЗ-ПД до конца 2024 года составляет 6,4–8,7% в зависимости от выпуска, в то время как ОФЗ-ПК приносят порядка 9,0%.

В следующем году совокупная доходность ОФЗ-ПД со сроком погашения менее пяти лет сопоставима с ОФЗ-ПК, на уровне 19%, а более длинные бумаги превосходят этот уровень, показывая доходность 24–36%.

По итогам 2026 года, согласно нашей модели, совокупная доходность трехлетних ОФЗ-ПД составляет 26,2%, ниже доходности ОФЗ с переменным купоном — 29%, в то время как ОФЗ-ПД длиннее пяти лет приносят 34–53%.

Таким образом, в базовом сценарии до конца текущего года ОФЗ-ПК и ОФЗ-ПД показывают сопоставимую доходность, в то время как в 2025–2026 годах бумаги с фиксированным купоном со сроком погашения от четырех лет дают более высокую доходность по сравнению с ОФЗ-ПК.

Ожидаемая доходность ОФЗ в базовом сценарии инвестбанка «Синара» в 2024-2026 годах

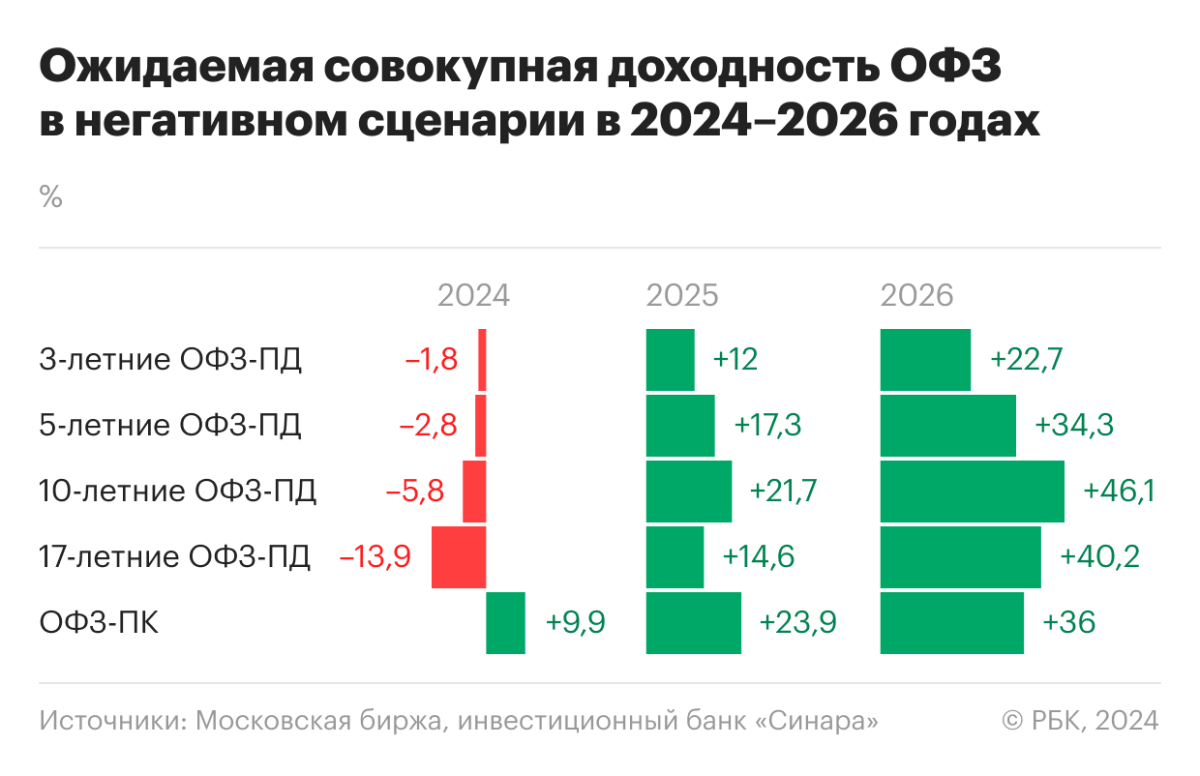

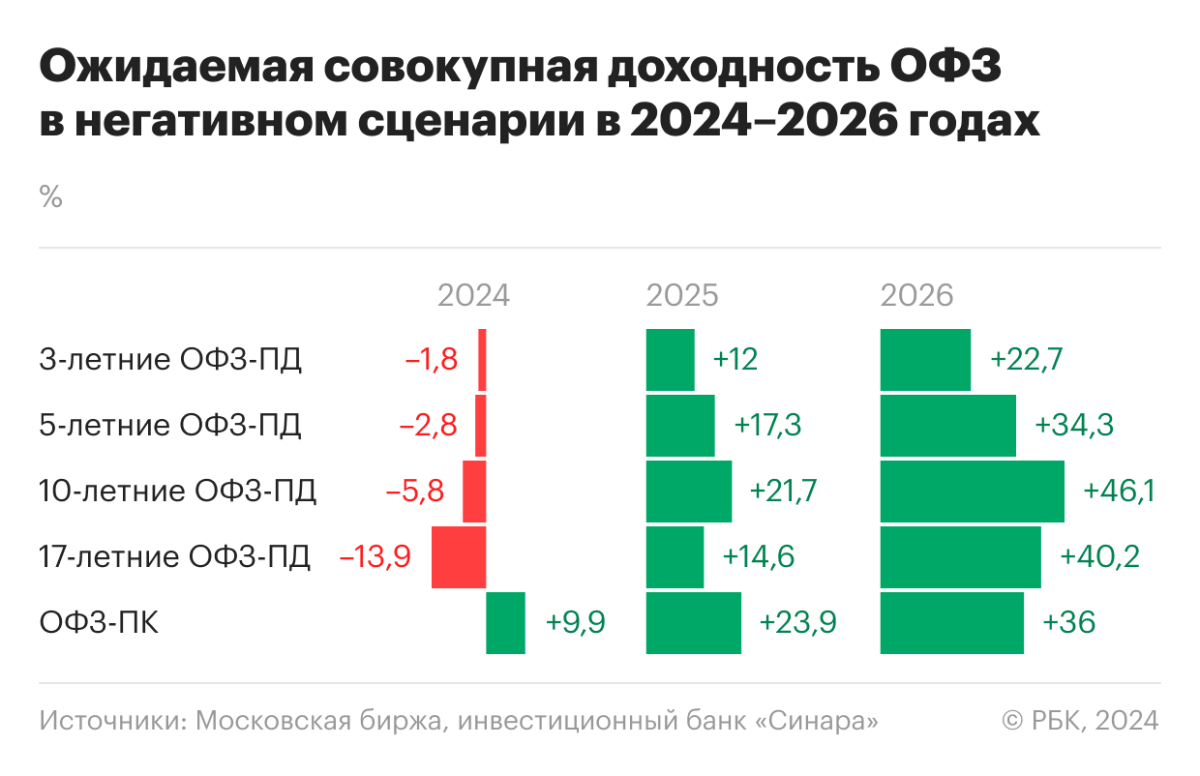

Негативный сценарий

Мы также рассмотрели негативный сценарий, в котором ключевая ставка по итогам 2024 года сохраняется на уровне 16%, а на конец 2025 и 2026 годов составляет 13% и 10% соответственно.

Здесь уже флоатеры показывают себя заметно лучше: они обыграют инструменты с фиксированным купоном в текущем году, в то время как последние показывают отрицательный результат.

На 2025 год преимущество флоатеров над облигациями с фиксированными купонами тоже сохраняется, и лишь в 2026 году и только ОФЗ-ПД со сроком погашения свыше 10 лет обгоняют ОФЗ-ПК по итоговой доходности, при этом более короткие бумаги им проигрывают.

Ожидаемая совокупная доходность ОФЗ в негативном сценарии инвестбанка «Синара» в 2024-2026 годах

Исходя из этих оценок, мы приходим к выводу, что до конца 2024 года флоатеры выглядят предпочтительнее бумаг с фиксированным купоном — уменьшать в пользу последних долю в портфеле ОФЗ с плавающим купоном и увеличивать дюрацию можно будет ближе к концу года, если ставки начнут снижаться в соответствии с нашими ожиданиями. Мы прогнозируем плавное, по крайней мере вначале, смягчение денежно-кредитной политики, при котором разница в потенциальных доходностях ОФЗ-ПК и ПД окажется незначительной, что даст инвесторам достаточно времени на переход из одних инструментов в другие.

Итоги последнего заседания совета директоров Банка России и его последующие коммуникации с рынком привели к росту доходностей на долговом рынке и соответствующему сокращению разрыва между кривой ОФЗ и ключевой ставкой. Случилось это без ужесточения денежно-кредитной политики, а значит, повышения ставки, возможно, и не потребуется. В нашем базовом сценарии флоатеры предпочтительнее бумаг с фиксированным купоном до конца года — уменьшать в пользу последних долю ОФЗ с плавающим купоном и увеличивать дюрацию в портфеле можно ближе к Новому году.

Не стоит полагаться на прогнозы Банка России

С момента публикации нашей предыдущей стратегии по рынку ОФЗ от 6 февраля 2024 года существенных изменений не произошло. Мы точно указали инвесторам на риски повышения инфляции, которая, несмотря на все старания Банка России, упорно не снижается. Как не снижаются и доходности ОФЗ, которые, напротив, все так же растут, отыгрывая новости об изменении параметров бюджета на 2024–2027 годы.

Сейчас мы обращаем внимание на обновленный макропрогноз Банка России, который постепенно приходит к заключению, что ставка в 16% не гарантирует скорого возвращения инфляции к целевому значению в 4%. Позиция регулятора заключается не в том, чтобы как можно точнее предсказать макро-экономические условия, но в том, чтобы максимально эффективно реагировать ставкой на их отклонение от базового прогноза.

В свежем макропрогнозе Банка России от 26 апреля содержится ряд отклонений такого рода, которые, на наш взгляд, повлияют на действия регулятора со ставкой на горизонте до конца года. Далее представлены два главных вывода, которые мы сделали, основываясь на макроэкономических оценках ЦБ.

Повышение прогноза по инфляции продолжится

Банк России повысил оценку инфляции за 2024 год до 4,3–4,8%, то есть всего на 0,5% п. п. По факту же цены растут более высокими темпами, хотя в апреле базовая инфляция с очисткой от сезонности снизилась до 5,8% в пересчете на год после мартовских +6,1% (оценка ЦБ). Важнее, что уже более года не снижается базовая инфляция: за четыре месяца 2024 года прибавка в среднем составила 0,66% м/м, а в 2023 году — 0,6% (среднемесячно). Следовательно, инфляционное давление ослабевает только в волатильных компонентах.

Инфляционные ожидания в апреле и мае по большей части росли и все еще находятся на уровнях, превышающих нормальные. В последний месяц весны повысились инфляционные ожидания населения, а ожидания предприятий — в апреле, завершив таким образом период снижения, охвативший несколько месяцев. Учитывая указанные факторы, мы полагаем, что Банк России еще неоднократно повысит прогноз по инфляции на конец года, оставляя для себя возможность повысить ключевую ставку, которая на своем нынешнем уровне оказалась недостаточной, чтобы охладить внутренний спрос.

Оценка инфляции, которую россияне ожидают через год, в мае выросла до 11,7% (+0,7 п.п. по сравнению с месяцем ранее), согласно данным «инФОМ». «Наблюдаемая в последние месяцы пауза в снижении инфляционных ожиданий подтверждает, что для возвращения инфляции к цели требуется длительное поддержание жестких денежно-кредитных условий», — прокомментировали результаты опроса в ЦБ.

Понижение ставки переносится, скорее всего, на 2025 год

Прогнозные диапазоны по средней ключевой ставке на 2024 год и на 2025 год Банк России повысил соответственно до 15,0–16,0% и 10,0–12,0%. Это означает, что до конца этого года регулятор может удерживать ставку на уровне 16,0% или даже повысить ее. Ключевое слово здесь — «может». Материализуется такой сценарий или нет, во многом зависит, на наш взгляд, от проекта бюджета на 2025–2027 годы. Вероятнее всего, предварительные оценки Минфин представит перед следующим заседанием совета директоров ЦБ, которое назначено на 7 июня.

Кроме того, мы склонны полагать, что повышение диапазона средней ставки следует воспринимать как еще один сигнал рынку от ЦБ, что доходности ОФЗ недостаточно высокие, как того хотелось бы регулятору в сегодняшних монетарных условиях. Если доходности еще продолжат расти, а именно такой сценарий мы рассматриваем в качестве базового, ЦБ понизит прогнозный диапазон и, вероятно, воздержится от дальнейшего повышения ставки. Монетарные условия становятся все более жесткими сами по себе, поэтому актуальный прогноз Банка России по ставке не следует считать незыблемым — ожидаем его корректировки где-то в середине года.

Пора оценить альтернативный сценарий

Основная цель этой статьи — проанализировать альтернативные траектории ключевой ставки на ближайшие годы. Они стали более вероятными после заседания ЦБ в конце апреля, а также последних заявлений Алексея Заботкина, что предметом обсуждения на заседании 7 июня станет сценарий повышения ставки. Повышение прогноза по ставке, о котором мы говорили выше, открыло возможности, чтобы до конца года сохранить ее на нынешнем уровне или даже поднять. Добавим, что если этот сценарий реализуется, ожидания рынка, что ставка снизится в 2025 году до 10–12%, то есть до официального прогноза, могут оказаться слишком оптимистичными.

Таким образом, в альтернативном (негативном) сценарии мы предполагаем, что снижение ставки откладывается на более поздний период, и ожидаем увидеть ее на конец 2024 года на уровне 16%, на конец 2025 года — 13%, 2026 года — 10%. Такой сдвиг важен для расчета совокупной доходности по ОФЗ с фиксированным и плавающим купонами.

В базовом (оптимистичном) сценарии, о котором уже говорилось выше, мы не меняем прогнозов по ставке: 13% на конец 2024 года, 10% на конец 2025 года, 8% на конец 2026 года. По нашему мнению, вероятность реализации данного сценария остается высокой (50%), несмотря на сигналы со стороны ЦБ об ужесточении денежно-кредитной политики и пересмотр регулятором прогнозов. Подчеркнем, что наш базовый прогноз уже выглядит весьма оптимистичным, и мы планируем уточнить его после заседания совета директоров Банка России 7 июня и прояснения ситуации с проектом бюджета на 2025–2027 годы.

Как отмечалось в предыдущей стратегии, прогнозы Центробанка не обладают высокой предсказательной силой и могут меняться. Не стоит безоговорочно руководствоваться ими при принятии инвестиционных решений.

Флоатеры все еще привлекательны, по крайней мере в этом году

Базовый сценарий

Исходя из наших прогнозов, мы обновили оценку совокупной доходности ОФЗ, которую бумаги могут показать до конца 2026 года. Для расчета мы используем текущие уровни доходностей ОФЗ и прогноз по ключевой ставке, основываясь на следующих предположениях:

В базовом сценарии ключевая ставка на конец этого года составляет 13% годовых, в 2025 году — 10%, в 2026 году — 8%.

Доходность коротких ОФЗ приближается к уровню ключевой ставки.

У кривой ОФЗ нормальный вид на горизонте свыше года, а премия по длинным выпускам составляет порядка 50 б. п.

В таких условиях полная доходность ОФЗ-ПД до конца 2024 года составляет 6,4–8,7% в зависимости от выпуска, в то время как ОФЗ-ПК приносят порядка 9,0%.

В следующем году совокупная доходность ОФЗ-ПД со сроком погашения менее пяти лет сопоставима с ОФЗ-ПК, на уровне 19%, а более длинные бумаги превосходят этот уровень, показывая доходность 24–36%.

По итогам 2026 года, согласно нашей модели, совокупная доходность трехлетних ОФЗ-ПД составляет 26,2%, ниже доходности ОФЗ с переменным купоном — 29%, в то время как ОФЗ-ПД длиннее пяти лет приносят 34–53%.

Таким образом, в базовом сценарии до конца текущего года ОФЗ-ПК и ОФЗ-ПД показывают сопоставимую доходность, в то время как в 2025–2026 годах бумаги с фиксированным купоном со сроком погашения от четырех лет дают более высокую доходность по сравнению с ОФЗ-ПК.

Ожидаемая доходность ОФЗ в базовом сценарии инвестбанка «Синара» в 2024-2026 годах

ОФЗ-ПД — облигация федерального займа с постоянным купонным доходом имеет единую ставку для всех купонов на весь период до погашения, которая известна при выпуске.

ОФЗ-ПК — облигация федерального займа с переменным купонным доходом, называемые также флоутер/флоатер (от англ. float — «плыть»), имеет переменную ставку купонного процента, который изменяется в зависимости от среднего значения ставки RUONIA за определенный период — чем выше эта ставка, тем выше доходность по облигации, и наоборот. По некоторым выпускам также предусмотрена надбавка (фиксированная премия) к ставке купона.

ОФЗ-ПК — облигация федерального займа с переменным купонным доходом, называемые также флоутер/флоатер (от англ. float — «плыть»), имеет переменную ставку купонного процента, который изменяется в зависимости от среднего значения ставки RUONIA за определенный период — чем выше эта ставка, тем выше доходность по облигации, и наоборот. По некоторым выпускам также предусмотрена надбавка (фиксированная премия) к ставке купона.

Негативный сценарий

Мы также рассмотрели негативный сценарий, в котором ключевая ставка по итогам 2024 года сохраняется на уровне 16%, а на конец 2025 и 2026 годов составляет 13% и 10% соответственно.

Здесь уже флоатеры показывают себя заметно лучше: они обыграют инструменты с фиксированным купоном в текущем году, в то время как последние показывают отрицательный результат.

На 2025 год преимущество флоатеров над облигациями с фиксированными купонами тоже сохраняется, и лишь в 2026 году и только ОФЗ-ПД со сроком погашения свыше 10 лет обгоняют ОФЗ-ПК по итоговой доходности, при этом более короткие бумаги им проигрывают.

Ожидаемая совокупная доходность ОФЗ в негативном сценарии инвестбанка «Синара» в 2024-2026 годах

Исходя из этих оценок, мы приходим к выводу, что до конца 2024 года флоатеры выглядят предпочтительнее бумаг с фиксированным купоном — уменьшать в пользу последних долю в портфеле ОФЗ с плавающим купоном и увеличивать дюрацию можно будет ближе к концу года, если ставки начнут снижаться в соответствии с нашими ожиданиями. Мы прогнозируем плавное, по крайней мере вначале, смягчение денежно-кредитной политики, при котором разница в потенциальных доходностях ОФЗ-ПК и ПД окажется незначительной, что даст инвесторам достаточно времени на переход из одних инструментов в другие.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба