Долгосрочные держатели биткоинов (те, кто владеет активом более 155 дней) впервые с декабря 2023 года возобновили накопление, после нескольких месяцев продаж. Об этом пишет РБК Крипто со ссылкой на экспертов аналитической компании Glassnode.

«Находясь недалеко от исторического максимума, биткоин продолжает консолидироваться. И долгосрочные держатели вновь накапливают монеты», — пишут аналитики.

Аналитики отметили, что давление продаж со стороны долгосрочных держателей биткоина значительно ослабло, что связано со снижением волатильности криптовалюты, в том числе после решения Комиссии по ценным бумагам и биржам (SEC) США разрешить Ethereum-ETF. За минувшую неделю курс биткоина потерял в цене около 2,5%, консолидируясь возле уровня $67–68 тыс.

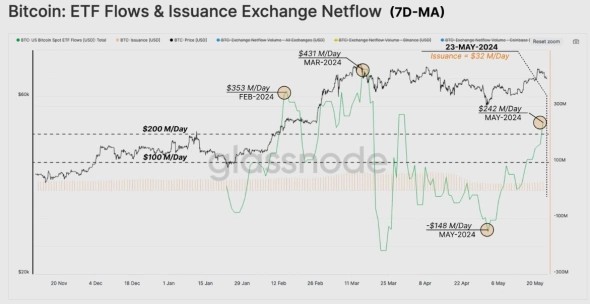

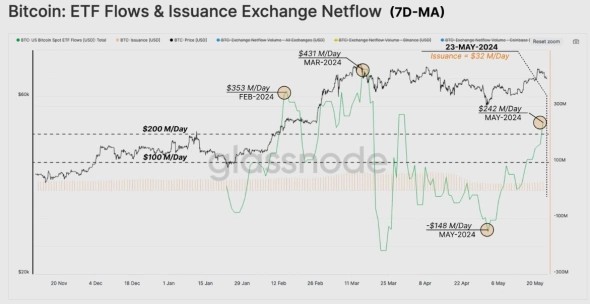

Аналитики Glassnode зафиксировали признаки восстановления интереса покупателей к биткоину. Согласно их данным, на прошлой неделе наблюдался чистый средний ежедневный приток средств в биткоин-ETF в размере $242 млн.

На графике зеленая кривая обозначает приток средств в биткоин-ETF, оранжевым кругом обозначены поступления биткоинов в долларах США на биржи. Черная линия — курс биткоина.

«Учитывая естественное ежедневное давление на продажи со стороны майнеров с момента халвинга в размере $32 млн в день, спрос со стороны биткоин-фондов оказался почти в восемь раз больше, что подчеркивает масштабы влияния на курс биткоина на стороны ETF», — добавили эксперты.

Просадки биткоина

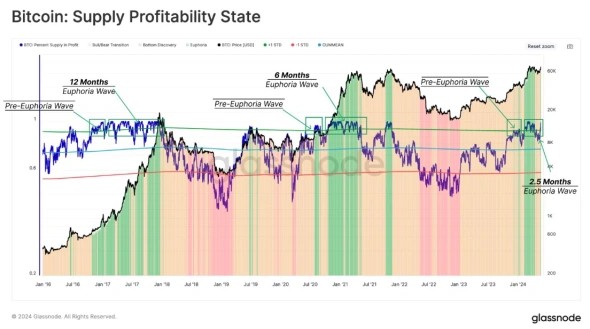

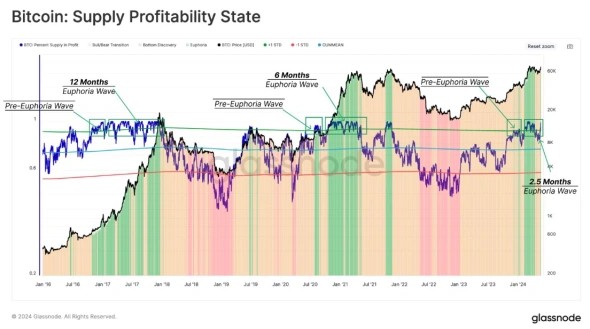

Ключевым индикатором для определения рыночного цикла криптовалюты, по мнению экспертов Glassnode, служит доля биткоинов в обращении, находящихся в прибыли.

Синяя кривая показывает процент от общего числа монет, которые находятся в прибыли. Черная кривая обозначает цену биткоина. Зеленые и красные полосы обозначают стандартное отклонение +1 и -1 соответственно.

На ранних стадиях бычьего рынка в момент, когда актив пытается вернуть себе предыдущий исторический максимум (ATH), этот показатель обычно превышает 90%. Это сигнализирует о начале фазы предэйфории и побуждает долгосрочных инвесторов фиксировать прибыль, что оказывает давление на продажи и приводит к коррекции. Текущая фаза эйфории относительно молодая, но длится уже около 2,5 месяцев, при этом 93,4% предложения биткоинов находится в прибыли.

На графике желтым цветом обозначена просадка в период бычьего рынка с появления биткоина на биржах до 2011 года, розовым — с 2011 года до бычьего периода рынка в 2013 году, cиним — с 2015 года до бычьего периода 2017 года, зеленым — с 2018 года до бычьего периода рынка в 2021 году. Текущая фаза, начавшаяся в 2022 году, обозначена черным.

Аналитики рынка проводят параллели между текущим бычьим ралли и циклом 2015–2017 годов, отмечая сходства в характере коррекций. Тогда на рынке не были представлены производные инструменты (фьючерсы, опционы), поэтому текущая коррекция проходит с меньшей волатильностью, а устойчивость рынка в целом повышается. По мнению аналитиков, этому способствуют покупки на спотовом рынке со стороны ETF, которые приобретают криптовалюту для обеспечения своих акций.

«Поскольку крупные долгосрочные держатели распродали биткоины на пике цены в $73 тыс., давление со стороны продавцов значительно снизилось. Впервые с декабря 2023 года долгосрочные держатели начали снова накапливать монеты. Наряду с этим биржевые фонды на спотовый биткоин (ETF) также демонстрируют явный рост спроса, наблюдаются положительные притоки средств, отражающие значительный объем давления со стороны покупателей», — написали в отчете эксперты.

Кроме того, эксперты отмечают выравнивание позиций между биткоином и Ethereum благодаря одобрению SEC биржевых фондов на вторую криптовалюту. Это служит подтверждением растущего внедрения цифровых активов в традиционной финансовой системе и является важным шагом вперед для всей отрасли.

«Находясь недалеко от исторического максимума, биткоин продолжает консолидироваться. И долгосрочные держатели вновь накапливают монеты», — пишут аналитики.

Аналитики отметили, что давление продаж со стороны долгосрочных держателей биткоина значительно ослабло, что связано со снижением волатильности криптовалюты, в том числе после решения Комиссии по ценным бумагам и биржам (SEC) США разрешить Ethereum-ETF. За минувшую неделю курс биткоина потерял в цене около 2,5%, консолидируясь возле уровня $67–68 тыс.

Аналитики Glassnode зафиксировали признаки восстановления интереса покупателей к биткоину. Согласно их данным, на прошлой неделе наблюдался чистый средний ежедневный приток средств в биткоин-ETF в размере $242 млн.

На графике зеленая кривая обозначает приток средств в биткоин-ETF, оранжевым кругом обозначены поступления биткоинов в долларах США на биржи. Черная линия — курс биткоина.

«Учитывая естественное ежедневное давление на продажи со стороны майнеров с момента халвинга в размере $32 млн в день, спрос со стороны биткоин-фондов оказался почти в восемь раз больше, что подчеркивает масштабы влияния на курс биткоина на стороны ETF», — добавили эксперты.

Просадки биткоина

Ключевым индикатором для определения рыночного цикла криптовалюты, по мнению экспертов Glassnode, служит доля биткоинов в обращении, находящихся в прибыли.

Синяя кривая показывает процент от общего числа монет, которые находятся в прибыли. Черная кривая обозначает цену биткоина. Зеленые и красные полосы обозначают стандартное отклонение +1 и -1 соответственно.

На ранних стадиях бычьего рынка в момент, когда актив пытается вернуть себе предыдущий исторический максимум (ATH), этот показатель обычно превышает 90%. Это сигнализирует о начале фазы предэйфории и побуждает долгосрочных инвесторов фиксировать прибыль, что оказывает давление на продажи и приводит к коррекции. Текущая фаза эйфории относительно молодая, но длится уже около 2,5 месяцев, при этом 93,4% предложения биткоинов находится в прибыли.

На графике желтым цветом обозначена просадка в период бычьего рынка с появления биткоина на биржах до 2011 года, розовым — с 2011 года до бычьего периода рынка в 2013 году, cиним — с 2015 года до бычьего периода 2017 года, зеленым — с 2018 года до бычьего периода рынка в 2021 году. Текущая фаза, начавшаяся в 2022 году, обозначена черным.

Аналитики рынка проводят параллели между текущим бычьим ралли и циклом 2015–2017 годов, отмечая сходства в характере коррекций. Тогда на рынке не были представлены производные инструменты (фьючерсы, опционы), поэтому текущая коррекция проходит с меньшей волатильностью, а устойчивость рынка в целом повышается. По мнению аналитиков, этому способствуют покупки на спотовом рынке со стороны ETF, которые приобретают криптовалюту для обеспечения своих акций.

«Поскольку крупные долгосрочные держатели распродали биткоины на пике цены в $73 тыс., давление со стороны продавцов значительно снизилось. Впервые с декабря 2023 года долгосрочные держатели начали снова накапливать монеты. Наряду с этим биржевые фонды на спотовый биткоин (ETF) также демонстрируют явный рост спроса, наблюдаются положительные притоки средств, отражающие значительный объем давления со стороны покупателей», — написали в отчете эксперты.

Кроме того, эксперты отмечают выравнивание позиций между биткоином и Ethereum благодаря одобрению SEC биржевых фондов на вторую криптовалюту. Это служит подтверждением растущего внедрения цифровых активов в традиционной финансовой системе и является важным шагом вперед для всей отрасли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба