3 июня 2024 | IVA Technologies Mozg

Тезисно для тех, кому лень смотреть:

ИВА делает продукты для корпоративных коммуникаций (UC):

Основа их портфеля это платформа видеоконференций (ВКС), на нее в 23 пришлось порядка 90% выручки

Также есть телефония, мессенджер, сервисы на основе искусственного интеллекта, и скоро появится почта

Компания называет себя лидером российского рынка видеоконференцсвязи, свою долю они оценивают в 24%. Нацелены на работу с крупными корпорациями и госучреждениями, причем на долю госов у ИВЫ уже приходится почти 40% контрактации, сильно больше среднего по сектору

Что по финансам:

Стандартная айти-история с резким ростом в 22-23 году, благодаря уходу крупных иностранных игроков

По сравнению с 2021 ИВА почти в 6 раз увеличила кол-во клиентов, а СГТР выручки, ебитды и прибыли превысил 100%. И все это на очень высокой рентабельности – по ебитде под 80%, по прибыли 70 (на фоне ухода западных конкурентов – могут себе позволить ломить цены)

У ИВЫ нет долгов и есть все многочисленные айтишные льготы от государства

Что дальше:

Прогнозный СГТР всего рынка корп.коммуникаций РФ до 2028 года ~15%, СГТР российских разработчиков до 33%, за счет дальнейшего вытеснения/замещения всех прочих

ИВА не ждет увеличения своей доли в сегменте ВКС, но намерена ее сохранить и вырасти вместе с рынком, по верхней границе СГТР – на 33%

По всему рынку UC планируют увеличить свою долю среди рос.разработчиков с 7 до 13% (за счет прочих продуктов). Что соответствует выручке почти в 20 млрд. – это 8-кратный рост и СГТР уже под 50%

Рынок конкурентный, в моменте решения ИВЫ – одни из лучших, но схожие есть и активно развиваются как у специализированных, так и у крупных компаний в т.ч. у Яндекса, Сбера, МТС. На коротком горизонте угрозы не просматривается, на более длинном – не так однозначно, ориентироваться на их прогнозные 50% кажется излишним оптимизмом, я для себя закладываю более консервативный рост, плюс-минус на уровне рынка, и с постепенным снижением маржинальности

Параметры IPO:

280 – 300 руб. за акцию

Размещение cash-out в пользу действующих акционеров (не считаю проблемой: продают немного, а доп.капитала компании не требуется, она неплохо растет и на свои)

Объем – 11 млн. акций (включая стабфонд), капитализация – 28-30 млрд., фрифлоат до 11%

Цель размещения – cформировать программу мотивации для сотрудников и повысить узнаваемость ИВЫ среди потенциальных клиентов, партнеров и IT-специалистов

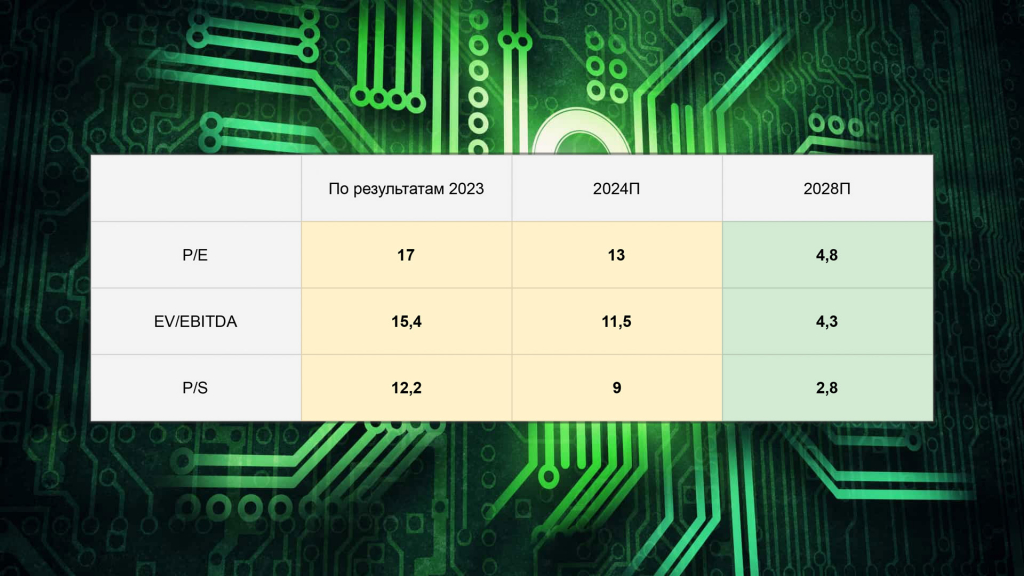

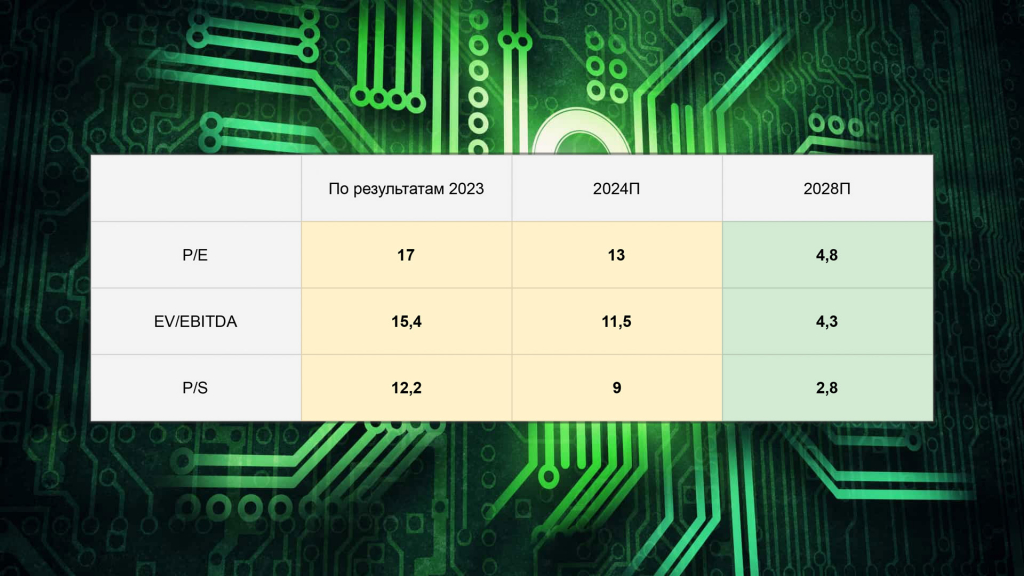

P/E = 17 EV/EBITDA = 15,4

Для айти это очень даже недорого, сопоставимо с Астрой и Диасофтом, которые на размещении стартовали максимально успешно. ИВА выходит на самом своем пике, база уже довольно высокая и кратного ежегодного роста мы больше не увидим – но даже с более скромными темпами пространство для переоценки вверх все еще большое, и сильно вперед мы тут ничего не оплачиваем

Дивиденды:

Планируют платить не реже 1 раза в год, не менее 25% от чистой прибыли, скорректированной на капрасходы

за 23 минимальная сумма получилась 3,2 руб. на акцию, 1,1% годовых. В теории пэйаут может быть и выше, так в 2022 году он составил 89%. Но этого никто не обещает, и смотреть на ИВУ как на дивидендную бумагу пока что нет смысла

Итого:

Инвестиционно ИВА выглядит вполне интересной ростовой историей с начальным горизонтом примерно в год. По 1кв’24 полет нормальный, но реальная картина и возможность что-то прогнозировать дальше будет только в конце года (тут как и у многих софтовиков, основная часть выручки приходится на 4 квартал, когда крупные клиенты распределяют свои бюджеты на следующий период)

Спекулятивно тоже есть потенциал, проблема только в том, что аллокация ожидается очень маленькая. Из 3 млрд. размещения четверть уйдет сотрудникам и партнерам, половину из оставшегося отдадут институационалам, а на физиков в итоге придется лишь чуть больше 1 млрд. Книга уже переподписана в несколько раз и еще будет вал заявок в последний день, поэтому сильно много заработать тут не получится

Дополнительный риск это та большая коррекция, которая сейчас происходит на рынке. Без нее это IPO было бы гарантированно успешным для короткой спекуляции, но насколько активно бумага сможет расти именно сейчас, против падающего индекса – предсказать сложно

Сам поучаствовать собираюсь, на большую аллокацию не рассчитываю, поэтому и конкретных целей не ставлю – если получится быстрый апсайд, то его и зафиксирую, если нет – то готов подождать и, возможно, даже докупить (но думать про «докупить» сейчас, на падающем рынке –явно преждевременно)

ИВА делает продукты для корпоративных коммуникаций (UC):

Основа их портфеля это платформа видеоконференций (ВКС), на нее в 23 пришлось порядка 90% выручки

Также есть телефония, мессенджер, сервисы на основе искусственного интеллекта, и скоро появится почта

Компания называет себя лидером российского рынка видеоконференцсвязи, свою долю они оценивают в 24%. Нацелены на работу с крупными корпорациями и госучреждениями, причем на долю госов у ИВЫ уже приходится почти 40% контрактации, сильно больше среднего по сектору

Что по финансам:

Стандартная айти-история с резким ростом в 22-23 году, благодаря уходу крупных иностранных игроков

По сравнению с 2021 ИВА почти в 6 раз увеличила кол-во клиентов, а СГТР выручки, ебитды и прибыли превысил 100%. И все это на очень высокой рентабельности – по ебитде под 80%, по прибыли 70 (на фоне ухода западных конкурентов – могут себе позволить ломить цены)

У ИВЫ нет долгов и есть все многочисленные айтишные льготы от государства

Что дальше:

Прогнозный СГТР всего рынка корп.коммуникаций РФ до 2028 года ~15%, СГТР российских разработчиков до 33%, за счет дальнейшего вытеснения/замещения всех прочих

ИВА не ждет увеличения своей доли в сегменте ВКС, но намерена ее сохранить и вырасти вместе с рынком, по верхней границе СГТР – на 33%

По всему рынку UC планируют увеличить свою долю среди рос.разработчиков с 7 до 13% (за счет прочих продуктов). Что соответствует выручке почти в 20 млрд. – это 8-кратный рост и СГТР уже под 50%

Рынок конкурентный, в моменте решения ИВЫ – одни из лучших, но схожие есть и активно развиваются как у специализированных, так и у крупных компаний в т.ч. у Яндекса, Сбера, МТС. На коротком горизонте угрозы не просматривается, на более длинном – не так однозначно, ориентироваться на их прогнозные 50% кажется излишним оптимизмом, я для себя закладываю более консервативный рост, плюс-минус на уровне рынка, и с постепенным снижением маржинальности

Параметры IPO:

280 – 300 руб. за акцию

Размещение cash-out в пользу действующих акционеров (не считаю проблемой: продают немного, а доп.капитала компании не требуется, она неплохо растет и на свои)

Объем – 11 млн. акций (включая стабфонд), капитализация – 28-30 млрд., фрифлоат до 11%

Цель размещения – cформировать программу мотивации для сотрудников и повысить узнаваемость ИВЫ среди потенциальных клиентов, партнеров и IT-специалистов

P/E = 17 EV/EBITDA = 15,4

Для айти это очень даже недорого, сопоставимо с Астрой и Диасофтом, которые на размещении стартовали максимально успешно. ИВА выходит на самом своем пике, база уже довольно высокая и кратного ежегодного роста мы больше не увидим – но даже с более скромными темпами пространство для переоценки вверх все еще большое, и сильно вперед мы тут ничего не оплачиваем

Дивиденды:

Планируют платить не реже 1 раза в год, не менее 25% от чистой прибыли, скорректированной на капрасходы

за 23 минимальная сумма получилась 3,2 руб. на акцию, 1,1% годовых. В теории пэйаут может быть и выше, так в 2022 году он составил 89%. Но этого никто не обещает, и смотреть на ИВУ как на дивидендную бумагу пока что нет смысла

Итого:

Инвестиционно ИВА выглядит вполне интересной ростовой историей с начальным горизонтом примерно в год. По 1кв’24 полет нормальный, но реальная картина и возможность что-то прогнозировать дальше будет только в конце года (тут как и у многих софтовиков, основная часть выручки приходится на 4 квартал, когда крупные клиенты распределяют свои бюджеты на следующий период)

Спекулятивно тоже есть потенциал, проблема только в том, что аллокация ожидается очень маленькая. Из 3 млрд. размещения четверть уйдет сотрудникам и партнерам, половину из оставшегося отдадут институационалам, а на физиков в итоге придется лишь чуть больше 1 млрд. Книга уже переподписана в несколько раз и еще будет вал заявок в последний день, поэтому сильно много заработать тут не получится

Дополнительный риск это та большая коррекция, которая сейчас происходит на рынке. Без нее это IPO было бы гарантированно успешным для короткой спекуляции, но насколько активно бумага сможет расти именно сейчас, против падающего индекса – предсказать сложно

Сам поучаствовать собираюсь, на большую аллокацию не рассчитываю, поэтому и конкретных целей не ставлю – если получится быстрый апсайд, то его и зафиксирую, если нет – то готов подождать и, возможно, даже докупить (но думать про «докупить» сейчас, на падающем рынке –явно преждевременно)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба