3 июня 2024 investing.com Крамер Майкл

У рынков акций в минувшую пятницу был очень странный день, но, как мы уже говорили, дисбаланс при закрытии торгов может приводить к чрезмерным колебаниям котировок в конце дня, особенно в пятницу перед завершением месяца. Именно это, похоже, и произошло с учетом дисбаланса покупок примерно в $7 млрд. Он помог подтолкнуть рынок вверх в последние минуты сессии.

Эти дисбалансы просто случаются и не обладают никакой ценностью с точки зрения прогнозирования событий следующего дня. В этом случае дисбаланс, вероятно, был связан с ребалансировкой портфелей в конце месяца. С учетом также амплитуды внутридневных изменений использующие опционы 0DTE трейдеры, возможно, были вынуждены выкупать открытые ранее в течение дня позиции, что стало дополнительным фактором.

Это вовсе не означает, что сегодня акции не могут вырасти. С другой стороны, я не удивлюсь, если рынок растеряет заработанные позиции, особенно с учетом количества публикуемых на этой неделе макроданных.

ФРС на этой неделе будет соблюдать период тишины, и обойдется также без аукционов трежерис во второй половине дня. Это означает, что макроданные будут еще более существенным драйвером рыночной динамики, а их на этой неделе ожидается очень много. Главный релиз — публикуемый в пятницу отчет по занятости.

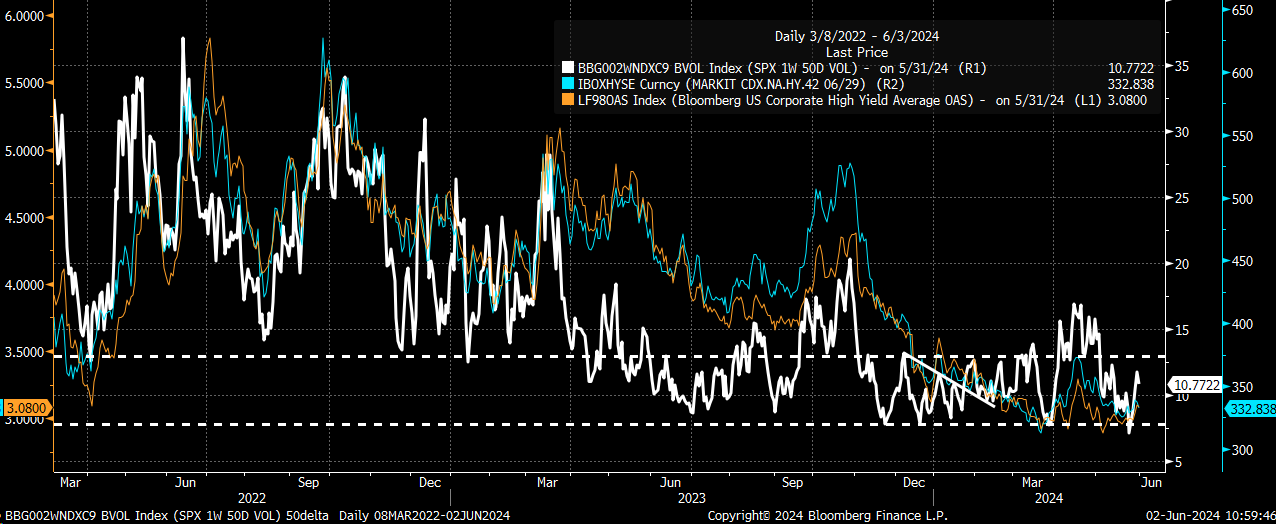

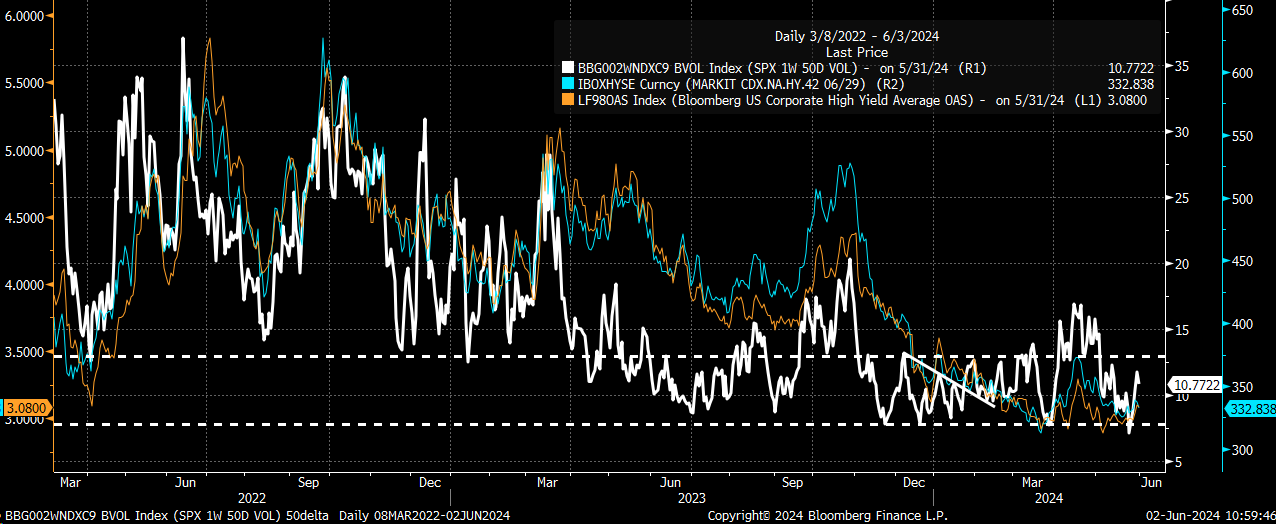

Что еще важнее, становится все более очевидным, что на рынке доминирует одна большая тема, и в этом смысле, вероятно, начался разворот, если судить по кредитным спредам, корреляции и искажению. Некоторые из этих индикаторов, судя по всему, оказались на исторических минимумах, а подразумеваемой волатильности будет сложно снизиться в ближайшие две недели с учетом отчета по занятости, ИПЦ и июньского заседания FOMC.

Это означает, что краткосрочные показатели подразумеваемой волатильности могут вырасти на этой неделе, при этом IV 1-недельных опционов на S&P 500 с дельтой 50 обычно следует за кредитными спредами, а они в последние недели демонстрируют склонность к росту. На фоне всех публикуемых данных, особенно в период между пятницей, когда будет опубликован отчет по занятости, и следующей неделей, когда состоится заседание ФРС, подразумеваемая волатильность опционов с дельтой 50, вероятно, увеличится, поскольку инвесторы будут хеджироваться. Это может привести к увеличению кредитных спредов, так как кредитные спреды и IV изменяются в унисон.

Кроме того, ЕЦБ на этой неделе, как ожидается, понизит ставки на 25 базисных пунктов и, вероятно, просигнализирует о сроках следующего понижения. Это может отчасти стоять за узкими по историческим меркам кредитными спредами в Европе. Так, например, спред доходности 10-летних гособлигаций Германии и Италии сейчас составляет всего 1,31%. Нам известно, что со временем американские спреды корректируются в соответствии с европейскими кредитными спредами. Если спред облигаций Германии и Италии увеличится, то с большой долей вероятности увеличится и спред по высокодоходным бондам в США.

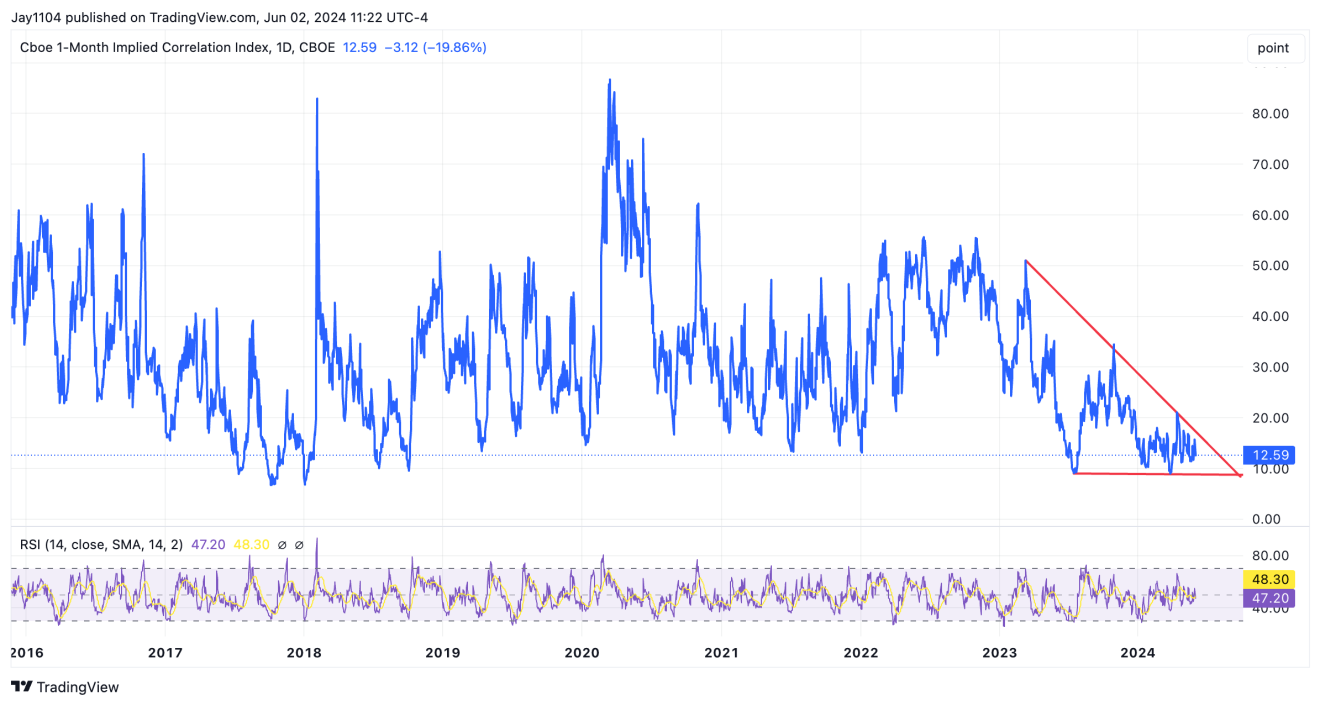

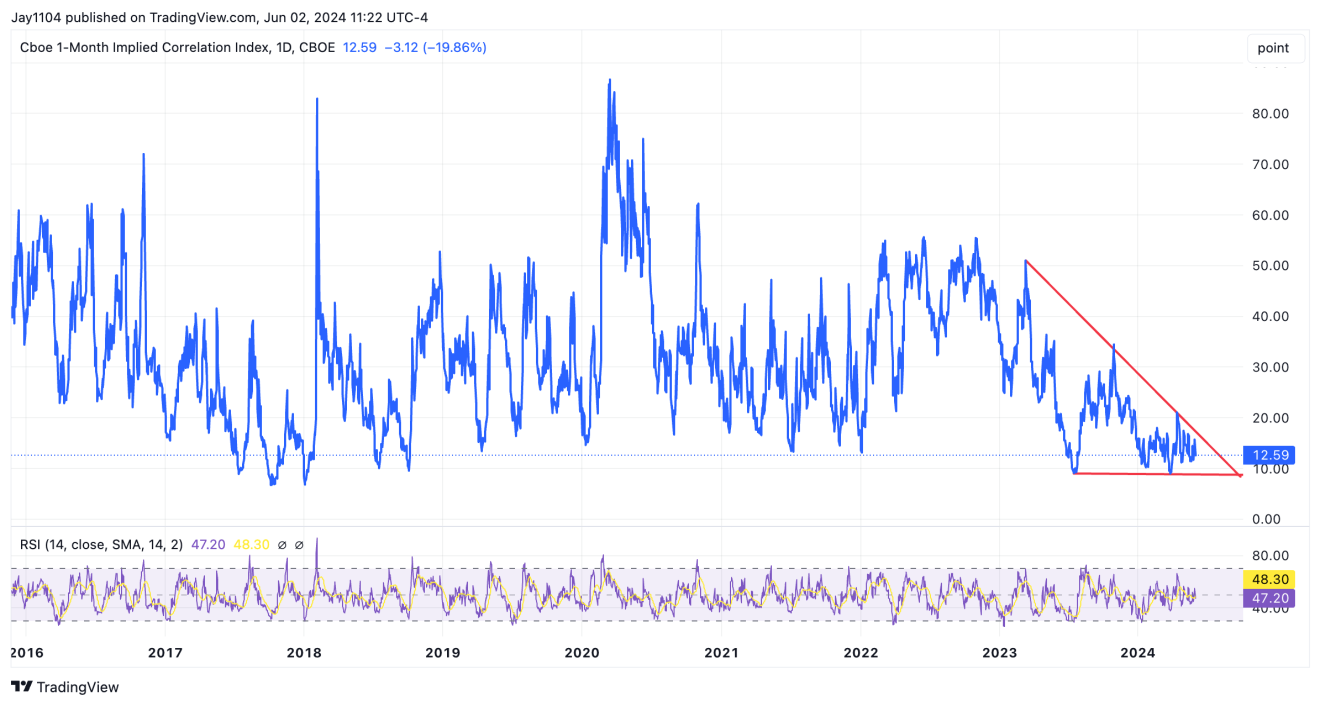

Более того, индекс 1-месячной подразумеваемой корреляции сейчас находится на исторических минимумах и посылает тот же сигнал, что и подразумеваемая волатильность с кредитными спредами: готовность рисковать практически достигла максимума. И хотя эти показатели могут снизиться с исторических уровней, пространства для снижения у них не так много.

USD/CAD: скачок просигнализирует о нежелании рисковать

На этой неделе решение по денежно-кредитной политике примет также Банк Канады. Вероятность понижения ставок оценивается в 81%, причем участники рынка ждут второго понижения в октябре. Пара USD/CAD привлекает к себе повышенное внимание. На протяжении последних нескольких сессий она консолидировалась. Рынок, похоже, ждет сигналов о том, когда и как сильно Банк Канады понизит ставки и насколько сильно увеличатся спреды между США и Канадой.

Рост USD/CAD выше 1,385 станет важным сигналом об усилении нежелания рисковать, при этом он будет вполне ожидаемым, если кредитные спреды и IV увеличатся.

S&P 500 растеряет часть заработанных на прошлой неделе позиций?

Невзирая на хайп вокруг акций, S&P 500 с середины марта практически не сдвинулся с места. Индекс по сути находится в середине растущего расширяющегося клина, за которым мы следим уже несколько недель. В результате пятничного ралли S&P 500 лишь вернулся на уровень сопротивления и почти завершил коррекцию на 61,8%. Поскольку это ралли было вызвано дисбалансом на закрытии, я абсолютно не удивлюсь, если к понедельнику или вторнику индекс растеряет заработанные позиции.

Эти дисбалансы просто случаются и не обладают никакой ценностью с точки зрения прогнозирования событий следующего дня. В этом случае дисбаланс, вероятно, был связан с ребалансировкой портфелей в конце месяца. С учетом также амплитуды внутридневных изменений использующие опционы 0DTE трейдеры, возможно, были вынуждены выкупать открытые ранее в течение дня позиции, что стало дополнительным фактором.

Это вовсе не означает, что сегодня акции не могут вырасти. С другой стороны, я не удивлюсь, если рынок растеряет заработанные позиции, особенно с учетом количества публикуемых на этой неделе макроданных.

ФРС на этой неделе будет соблюдать период тишины, и обойдется также без аукционов трежерис во второй половине дня. Это означает, что макроданные будут еще более существенным драйвером рыночной динамики, а их на этой неделе ожидается очень много. Главный релиз — публикуемый в пятницу отчет по занятости.

Что еще важнее, становится все более очевидным, что на рынке доминирует одна большая тема, и в этом смысле, вероятно, начался разворот, если судить по кредитным спредам, корреляции и искажению. Некоторые из этих индикаторов, судя по всему, оказались на исторических минимумах, а подразумеваемой волатильности будет сложно снизиться в ближайшие две недели с учетом отчета по занятости, ИПЦ и июньского заседания FOMC.

Это означает, что краткосрочные показатели подразумеваемой волатильности могут вырасти на этой неделе, при этом IV 1-недельных опционов на S&P 500 с дельтой 50 обычно следует за кредитными спредами, а они в последние недели демонстрируют склонность к росту. На фоне всех публикуемых данных, особенно в период между пятницей, когда будет опубликован отчет по занятости, и следующей неделей, когда состоится заседание ФРС, подразумеваемая волатильность опционов с дельтой 50, вероятно, увеличится, поскольку инвесторы будут хеджироваться. Это может привести к увеличению кредитных спредов, так как кредитные спреды и IV изменяются в унисон.

Кроме того, ЕЦБ на этой неделе, как ожидается, понизит ставки на 25 базисных пунктов и, вероятно, просигнализирует о сроках следующего понижения. Это может отчасти стоять за узкими по историческим меркам кредитными спредами в Европе. Так, например, спред доходности 10-летних гособлигаций Германии и Италии сейчас составляет всего 1,31%. Нам известно, что со временем американские спреды корректируются в соответствии с европейскими кредитными спредами. Если спред облигаций Германии и Италии увеличится, то с большой долей вероятности увеличится и спред по высокодоходным бондам в США.

Более того, индекс 1-месячной подразумеваемой корреляции сейчас находится на исторических минимумах и посылает тот же сигнал, что и подразумеваемая волатильность с кредитными спредами: готовность рисковать практически достигла максимума. И хотя эти показатели могут снизиться с исторических уровней, пространства для снижения у них не так много.

USD/CAD: скачок просигнализирует о нежелании рисковать

На этой неделе решение по денежно-кредитной политике примет также Банк Канады. Вероятность понижения ставок оценивается в 81%, причем участники рынка ждут второго понижения в октябре. Пара USD/CAD привлекает к себе повышенное внимание. На протяжении последних нескольких сессий она консолидировалась. Рынок, похоже, ждет сигналов о том, когда и как сильно Банк Канады понизит ставки и насколько сильно увеличатся спреды между США и Канадой.

Рост USD/CAD выше 1,385 станет важным сигналом об усилении нежелания рисковать, при этом он будет вполне ожидаемым, если кредитные спреды и IV увеличатся.

S&P 500 растеряет часть заработанных на прошлой неделе позиций?

Невзирая на хайп вокруг акций, S&P 500 с середины марта практически не сдвинулся с места. Индекс по сути находится в середине растущего расширяющегося клина, за которым мы следим уже несколько недель. В результате пятничного ралли S&P 500 лишь вернулся на уровень сопротивления и почти завершил коррекцию на 61,8%. Поскольку это ралли было вызвано дисбалансом на закрытии, я абсолютно не удивлюсь, если к понедельнику или вторнику индекс растеряет заработанные позиции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба