10 июня 2024 РБК Quote

Какие дивидендные выплаты по итогам 2023 года оказались самыми доходными, чем был примечателен большой дивидендный сезон и что инвесторы могут ожидать дальше — в обзоре «РБК Инвестиций»

Особенности дивидендного сезона — 2024

Российские публичные компании подвели итоги 2023 года, в том числе в основном определившись с распределением прибыли в пользу акционеров. В подавляющем большинстве компании объявили размеры рекомендованных финальных дивидендов. «РБК Инвестиции » определили топ акций с наибольшей дивидендной доходностью по итогам 2023 года и попробовали разобраться с особенностями дивидендного сезона.

Если для дивидендного сезона по итогам 2021 года был характерен отказ многих традиционно дивидендных компаний от выплат, а в сезоне по итогам 2022 года наблюдался активный возврат к выплатам дивидендов, то в дивсезоне по итогам 2023 года было и то и другое.

С одной стороны, российские эмитенты продолжают перестройку бизнеса и адаптацию к новым реалиям после переломного 2022 года и активно выплачивают дивиденды за 2023 год, отмечает аналитик инвестиционной компании «ВЕЛЕС Капитал» Елена Кожухова. С другой стороны, число компаний, которые отказались от выплат, оказалось достаточно большим. Аналитик «Цифра брокер» Наталия Пырьева подсчитала, что только среди крупных эмитентов от распределения дивидендов отказались 23 компании.

Если в 2022 году значительный отказ от выплаты дивидендов происходил главным образом из-за неопределенности экономической ситуации, то в этом сезоне отказ от дивидендных выплат, скорее, связан с высокими процентными ставками на кредитном рынке. Как объясняет руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции» Андрей Ванин, из-за высоких ставок компании предпочитают переходить от долгового финансирования к финансированию за счет собственных источников, что снижает объемы дивидендов в пользу реинвестирования заработанной прибыли обратно в бизнес.

Так, например, «Самолет», как напоминает Пырьева, принял решение не выплачивать дивиденды за 2023 год в связи с необходимостью сконцентрировать ресурсы на выполнении стратегии развития.

Самым значительным отказом от дивидендов стал случай с «Газпромом». Компания получила убыток по итогам 2023 года, но оставалась надежда, что скорректированное значение финансового результата будет положительным и позволит выплатить дивиденды. Точку в этой истории поставила директива правительства, в которой профильным министерствам и ведомствам было поручено не предусматривать выплату.

Переход к финансированию за счет собственных средств проявляется не только в отказе от выплат, но и в снижении размера дивидендов. Например, размер дивидендов уменьшился у таких дивидендных компаний, как «Казаньоргсинтез», «Саратовский НПЗ», «Куйбышевазот», АКБ «Приморье». ГМК «Норильский никель» выплатил только промежуточные дивиденды.

«Магнит», выплативший дивиденды на уровне прошлого года, разочаровал инвесторов, ожидавших большего. Андрей Ванин говорит, что они ждали более высоких дивидендов (₽900 против ₽412,13, которые выплатит «Магнит»). «Невыплаченные денежные средства акционерам, вероятно, могут быть направлены на снижение долга, что укладывается в наше понимание текущей макроэкономической картины», — говорит аналитик.

Желание экономить собственные средства проявилось даже при росте дивидендных выплат. Так, ЛУКОЙЛ выплатил по итогам 2023 года дивиденды в большем размере, чем по итогам 2022-го (если не считать дивиденды из нераспределенной прибыли), но все равно разочаровал инвесторов. Как отмечают аналитики финансовой группы «Финам», компания выплатила, вероятно, меньше 100% скорректированного денежного потока, что может быть связано с тем, что она копит денежные средства для выкупа акций у нерезидентов с дисконтом.

В то же время ряд компаний, например КАМАЗ, ТМК, «Нижнекамскнефтехим», НКХП, «Интер РАО», АФК «Система», ЧКПЗ, напротив, увеличили размер дивидендов.

Кто-то из эмитентов вернулся в разряд дивидендных бумаг — так, АЛРОСА, ММК и «Акрон» возобновили дивидендные выплаты. Причем «Акрон» еще и увеличил размер дивидендов.

Дивиденды с наибольшей доходностью

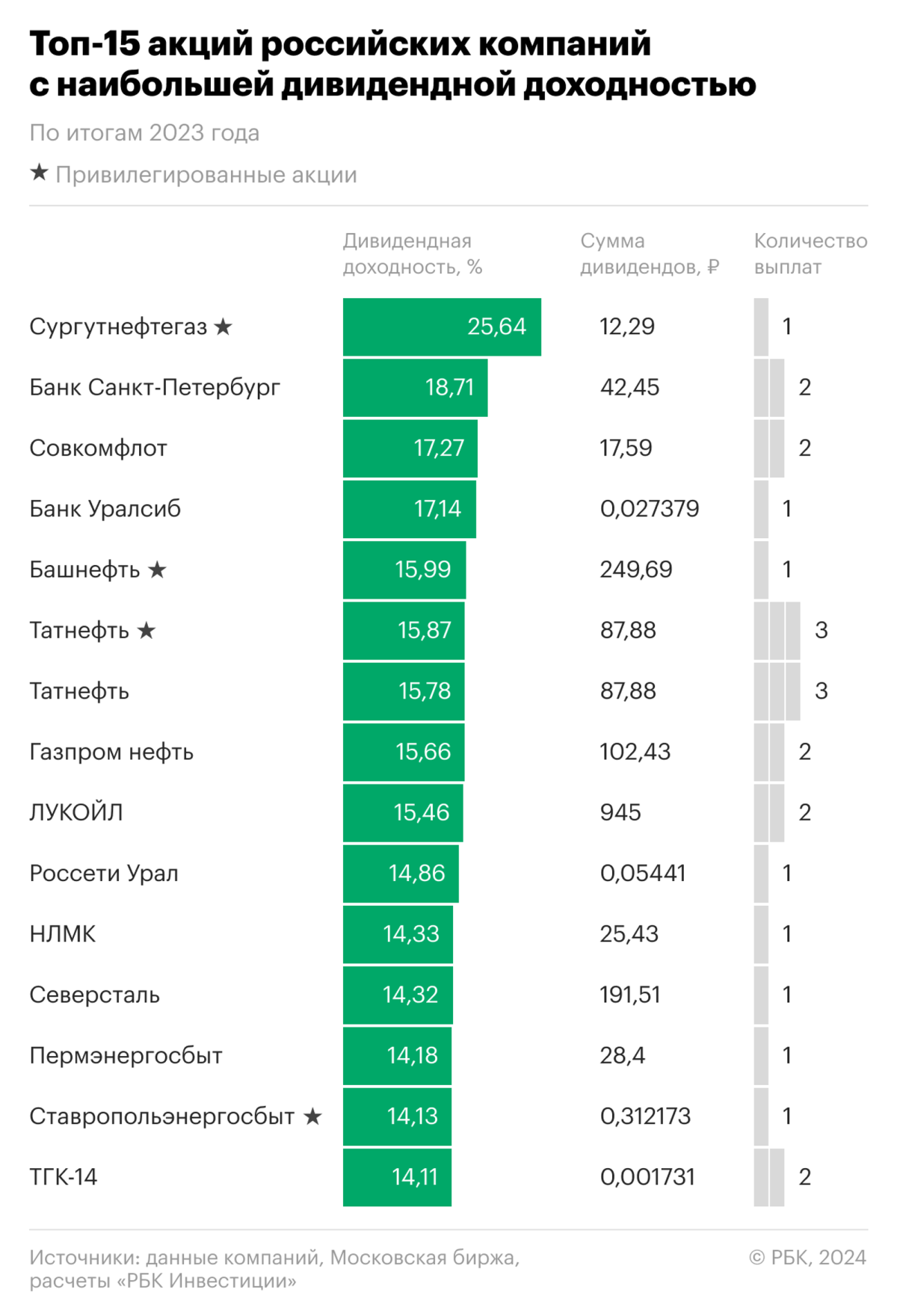

«РБК Инвестиции» отобрали топ-15 акций с наибольшей дивидендной доходностью выплат по итогам 2023 года.

Топ-15 акций российских компаний с наибольшей дивидендной доходностью по итогам 2023 года (Фото: РБК)

Как и в предыдущем году, список 15 самых доходных дивидендных акций представлен бумагами нефтегазового сектора, электроэнергетики, финансов и металлургии. Кроме того, в число самых доходных дивидендных акций вошли бумаги транспортной компании «Совкомфлот».

В рейтинг этого года вошли шесть бумаг, присутствовавших в топ-15 в прошлом году. Это акции банка «Санкт-Петербург», привилегированные акции «Башнефти», привилегированные и обыкновенные акции «Татнефти», акции «Газпром нефти» и привилегированные бумаги «Ставропольэнергосбыта». Причем привилегированные акции «Башнефти» присутствуют в нашем рейтинге третий год подряд.

Как мы считали

Для определения дивидендной доходности суммарный размер дивидендов за 2023 год делился на средневзвешенную цену акции с 1 января 2023 года по 31 мая 2023 года. При таком подходе мы стремились учесть и то, что в течение года выплачивались промежуточные дивиденды, и то, что основная часть дивидендных выплат производится уже во втором квартале 2024 года.

Бумагой с самыми доходными при таком подсчете дивидендами стали привилегированные акции «Сургутнефтегаза». Эти акции возглавили рейтинг после отсутствия в нем в прошлом году. Ванин из «Газпромбанк Инвестиций» напоминает, что компания заработала в 2023 году ₽1,3 трлн чистой прибыли по РСБУ (именно от размера этой прибыли определяется размер дивидендов по привилегированным акциям компании) против ₽60,8 млрд годом ранее. Дело в том, что основным фактором прибыли или убытка «Сургутнефтегаза» является курс рубля, поскольку самая большая доля активов компании — это валютные депозиты. Как поясняют аналитики «Финама», рост и размер прибыли «Сургутнефтегаза» связан главным образом со стремительным ослаблением рубля в прошлом году, что привело к положительной валютной переоценке многомиллиардной кубышки.

На втором месте нашего топа акции банка «Санкт-Петербург». Кожухова из ИК «ВЕЛЕС Капитал» напоминает, что эта кредитная организация является одним из дивидендных лидеров банковской отрасли и выгодно отличается выплатой не только годовых, но и промежуточных дивидендов. При этом аналитики «Финама» отмечают, что банк «Санкт-Петербург» приятно удивил, выплатив в виде дивидендов 40% прибыли при ожидании выплат на уровне 30% от прибыли.

Третье место в нашем топе заняли акции «Совкомфлота». Компания не платила дивиденды за 2021 год. По итогам 2023 года эмитент выплатил рекордные за свою историю дивиденды, размер которых превысил прошлогодние выплаты более чем в четыре раза.

Следует отметить банк «Уралсиб», расположившийся на четвертой строке нашего топа. До этого не выплачивал дивиденды с 2013 года.

«Башнефть», «Татнефть», «Газпром нефть», ЛУКОЙЛ, «Россети Урал», «Пермэнергосбыт», «Ставропольэнергосбыт» регулярно выплачивают стабильно высокие дивиденды, их позиции в нашем топе вполне закономерны. Более того, как отметили аналитики «Финама», «Татнефть» и «Газпром нефть» даже увеличили норму выплат промежуточных дивидендов.

Производитель электроэнергии ТГК-14 платит дивиденды только второй год, отправляя при этом на выплаты более 100% заработанной прибыли. Возможно, относительная новизна выплат и значительный размер дивидендов и позволяют показывать достаточно высокую дивидендную доходность.

Эксперты положительно отмечают возобновление выплат по акциям НЛМК и «Северстали». «Северсталь» не платила дивиденды по итогам 2022 года, а НЛМК не платил дивиденды по итогам 2022-го и финальные дивиденды за 2021 год. Кожухова напоминает, что компании вернулись к дивидендам после сложного переходного периода на рынке стали и перестройки поставок. А аналитики «Финама» обращают внимание на то, что менеджмент «Северстали» сообщил о намерении впредь полностью придерживаться дивидендной политики. Это значит, что «Северсталь» продолжит распределять дивиденды ежеквартально.

Предстоящие выплаты

Многие компании уже выплатили как промежуточные, так и финальные дивиденды по итогам 2023 года. Тем не менее значительная часть выплат еще впереди и можно даже еще купить бумаги под предстоящие дивиденды. Ознакомиться подробнее с датами предстоящих выплат вы всегда сможете в дивидендном календаре «РБК Инвестиций».

Что можно ожидать в 2024 году

Опрошенные «РБК Инвестициями» аналитики высказались о своих ожиданиях перспектив дальнейших дивидендных выплат.

Аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова:

«По итогам 2024 года высоких дивидендов по-прежнему можно ожидать прежде всего от представителей финансового (Сбербанк, банк «Санкт-Петербург», Мосбиржа) и нефтяного сектора (все основные осуществившие в 2023 году выплаты эмитенты). Банковский сектор остается особенно интересным в контексте сохранения жесткой монетарной политики ЦБ и возможного ее ужесточения до конца года. Нефтяной сектор может чувствовать себя чуть хуже в случае снижения цен на черное золото по мере наращивания нефтедобычи ОПЕК+, но при прочих равных, скорее всего, сохранит возможность осуществлять привлекательные выплаты. Сложнее обстоят дела в газовой отрасли, санкции против которой со стороны западных стран в ближайшие месяцы могут усилиться и коснуться в том числе СПГ (негативно прежде всего для НОВАТЭКа)».

Руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиций» Андрей Ванин:

«Мы продолжаем ожидать хороших дивидендов по привилегированным акциям «Россети Ленэнерго», а также Сбербанка. Классическими дивидендными фишками остаются нефтяные компании, от которых по итогам 2024 года на фоне благоприятной конъюнктуры мы ждем повторения успехов 2023 года. Также мы ожидаем интересных дивидендных выплат от ряда компаний по завершении редомициляций. Так, X5 Group в данный момент решает вопрос редомициляции в судебном порядке, по завершении которого мы ожидаем возвращение бумаг компании на Московскую биржу. HeadНunter также накопил существенные объемы денежных средств по итогам первого квартала 2024 года в размере ₽27,9 млрд, в то время как квартальная выручка составила ₽8,6 млрд. В свою очередь, Globaltrans закончил переезд в экономическую зону Абу-Даби, что позволяет разблокировать возможность перечисления дивидендов в холдинговую компанию».

Аналитик «Цифра брокер» Наталия Пырьева:

«Мы сохраняем оптимистичный взгляд в отношении Сбербанка, среди представителей банковской отрасли также ждем выплат от МТС Банка. Традиционно рассчитываем, что не разочаруют нефтяники — «Сургутнефтегаз», ЛУКОЙЛ, «Башнефть», «Роснефть». Ожидаем также неплохих выплат от Московской биржи».

Аналитики финансовой группы «Финам»:

«Наиболее высокую доходность по итогам 2024 года ожидаем от «Татнефти» (₽110 на акцию, 15,9% доходности), ЛУКОЙЛа (₽1150 на акцию, 15,5% доходности) и «Газпром нефти» (₽105 на акцию, 15,3% доходности).

Неплохую доходность может показать HeadНunter после редомициляции в Калининградский САР. У компании нет долговой нагрузки, что позволяет им платить дивиденды даже в условиях высоких ставок. Ожидаемый дивиденд на акцию — ₽159 (при выплате 50% от чистой прибыли по МСФО с дивдоходностью 3,2%). Но если в 2024 году HeadНunter так и не выплатит дивиденды, то он может выплатить их в 2025 году, но уже за три года. В этом случае дивдоходность составит 7%, дивиденды на акцию — ₽354, при учете, что по итогам 2024 года чистая прибыль составит ₽20 млрд.

Мы ожидаем, что дивиденды электросетевых компаний останутся привлекательными для инвесторов: ожидаемая индексация тарифов на передачу электроэнергии на 9,1% с июля 2024 года поддержит финансовые показатели эмитентов. Дочерние компании «Россетей» («Россети Урал», «Россети Центр», «Россети Московский регион», «Россети Центр и Приволжье»), скорее всего, продолжат платить хорошие дивиденды. Выплаты в том числе благоприятны для материнской «ФСК-Россети», которая может их направить на финансирование инвестиционной программы.

Среди генерирующих компаний мы выделяем акции «Интер РАО». Несмотря на внушительную инвестпрограмму, компания сохраняет финансовую устойчивость, а большой запас денежных средств на счетах, на наш взгляд, позволит ей более успешно пережить период высоких ставок ЦБ.

Учитывая эти факторы, а также рост выработки электроэнергии и индексацию тарифов, мы ожидаем роста чистой прибыли и дивидендных выплат «Интер РАО» в 2024 году.

По итогам 2024 году мы вновь ждем щедрых дивидендов от «Сбера». Также можно рассчитывать на дальнейшее увеличение дивидендов от Московской биржи. Кроме того, может вернуться к выплатам дивидендов «ТКС Холдинг», хотя дивдоходность акций компании, скорее всего, останется невысокой. ВТБ, на наш взгляд, вряд ли сможет выплатить дивиденды за этот год, хотя его руководство недавно заявляло, что не исключает такой возможности».

Особенности дивидендного сезона — 2024

Российские публичные компании подвели итоги 2023 года, в том числе в основном определившись с распределением прибыли в пользу акционеров. В подавляющем большинстве компании объявили размеры рекомендованных финальных дивидендов. «РБК Инвестиции » определили топ акций с наибольшей дивидендной доходностью по итогам 2023 года и попробовали разобраться с особенностями дивидендного сезона.

Если для дивидендного сезона по итогам 2021 года был характерен отказ многих традиционно дивидендных компаний от выплат, а в сезоне по итогам 2022 года наблюдался активный возврат к выплатам дивидендов, то в дивсезоне по итогам 2023 года было и то и другое.

С одной стороны, российские эмитенты продолжают перестройку бизнеса и адаптацию к новым реалиям после переломного 2022 года и активно выплачивают дивиденды за 2023 год, отмечает аналитик инвестиционной компании «ВЕЛЕС Капитал» Елена Кожухова. С другой стороны, число компаний, которые отказались от выплат, оказалось достаточно большим. Аналитик «Цифра брокер» Наталия Пырьева подсчитала, что только среди крупных эмитентов от распределения дивидендов отказались 23 компании.

Если в 2022 году значительный отказ от выплаты дивидендов происходил главным образом из-за неопределенности экономической ситуации, то в этом сезоне отказ от дивидендных выплат, скорее, связан с высокими процентными ставками на кредитном рынке. Как объясняет руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции» Андрей Ванин, из-за высоких ставок компании предпочитают переходить от долгового финансирования к финансированию за счет собственных источников, что снижает объемы дивидендов в пользу реинвестирования заработанной прибыли обратно в бизнес.

Так, например, «Самолет», как напоминает Пырьева, принял решение не выплачивать дивиденды за 2023 год в связи с необходимостью сконцентрировать ресурсы на выполнении стратегии развития.

Самым значительным отказом от дивидендов стал случай с «Газпромом». Компания получила убыток по итогам 2023 года, но оставалась надежда, что скорректированное значение финансового результата будет положительным и позволит выплатить дивиденды. Точку в этой истории поставила директива правительства, в которой профильным министерствам и ведомствам было поручено не предусматривать выплату.

Переход к финансированию за счет собственных средств проявляется не только в отказе от выплат, но и в снижении размера дивидендов. Например, размер дивидендов уменьшился у таких дивидендных компаний, как «Казаньоргсинтез», «Саратовский НПЗ», «Куйбышевазот», АКБ «Приморье». ГМК «Норильский никель» выплатил только промежуточные дивиденды.

«Магнит», выплативший дивиденды на уровне прошлого года, разочаровал инвесторов, ожидавших большего. Андрей Ванин говорит, что они ждали более высоких дивидендов (₽900 против ₽412,13, которые выплатит «Магнит»). «Невыплаченные денежные средства акционерам, вероятно, могут быть направлены на снижение долга, что укладывается в наше понимание текущей макроэкономической картины», — говорит аналитик.

Желание экономить собственные средства проявилось даже при росте дивидендных выплат. Так, ЛУКОЙЛ выплатил по итогам 2023 года дивиденды в большем размере, чем по итогам 2022-го (если не считать дивиденды из нераспределенной прибыли), но все равно разочаровал инвесторов. Как отмечают аналитики финансовой группы «Финам», компания выплатила, вероятно, меньше 100% скорректированного денежного потока, что может быть связано с тем, что она копит денежные средства для выкупа акций у нерезидентов с дисконтом.

В то же время ряд компаний, например КАМАЗ, ТМК, «Нижнекамскнефтехим», НКХП, «Интер РАО», АФК «Система», ЧКПЗ, напротив, увеличили размер дивидендов.

Кто-то из эмитентов вернулся в разряд дивидендных бумаг — так, АЛРОСА, ММК и «Акрон» возобновили дивидендные выплаты. Причем «Акрон» еще и увеличил размер дивидендов.

Дивиденды с наибольшей доходностью

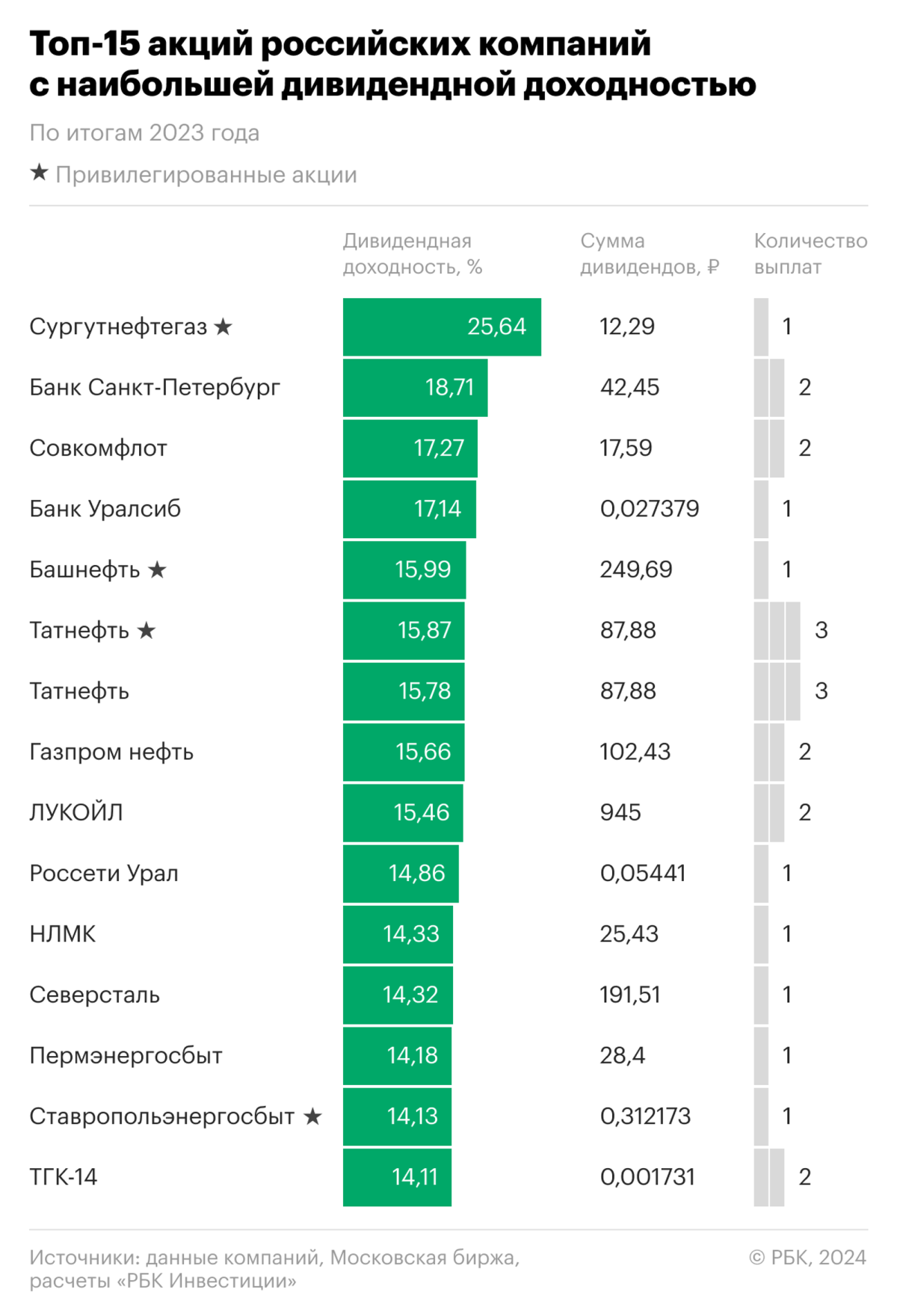

«РБК Инвестиции» отобрали топ-15 акций с наибольшей дивидендной доходностью выплат по итогам 2023 года.

Топ-15 акций российских компаний с наибольшей дивидендной доходностью по итогам 2023 года (Фото: РБК)

Как и в предыдущем году, список 15 самых доходных дивидендных акций представлен бумагами нефтегазового сектора, электроэнергетики, финансов и металлургии. Кроме того, в число самых доходных дивидендных акций вошли бумаги транспортной компании «Совкомфлот».

В рейтинг этого года вошли шесть бумаг, присутствовавших в топ-15 в прошлом году. Это акции банка «Санкт-Петербург», привилегированные акции «Башнефти», привилегированные и обыкновенные акции «Татнефти», акции «Газпром нефти» и привилегированные бумаги «Ставропольэнергосбыта». Причем привилегированные акции «Башнефти» присутствуют в нашем рейтинге третий год подряд.

Как мы считали

Для определения дивидендной доходности суммарный размер дивидендов за 2023 год делился на средневзвешенную цену акции с 1 января 2023 года по 31 мая 2023 года. При таком подходе мы стремились учесть и то, что в течение года выплачивались промежуточные дивиденды, и то, что основная часть дивидендных выплат производится уже во втором квартале 2024 года.

Бумагой с самыми доходными при таком подсчете дивидендами стали привилегированные акции «Сургутнефтегаза». Эти акции возглавили рейтинг после отсутствия в нем в прошлом году. Ванин из «Газпромбанк Инвестиций» напоминает, что компания заработала в 2023 году ₽1,3 трлн чистой прибыли по РСБУ (именно от размера этой прибыли определяется размер дивидендов по привилегированным акциям компании) против ₽60,8 млрд годом ранее. Дело в том, что основным фактором прибыли или убытка «Сургутнефтегаза» является курс рубля, поскольку самая большая доля активов компании — это валютные депозиты. Как поясняют аналитики «Финама», рост и размер прибыли «Сургутнефтегаза» связан главным образом со стремительным ослаблением рубля в прошлом году, что привело к положительной валютной переоценке многомиллиардной кубышки.

На втором месте нашего топа акции банка «Санкт-Петербург». Кожухова из ИК «ВЕЛЕС Капитал» напоминает, что эта кредитная организация является одним из дивидендных лидеров банковской отрасли и выгодно отличается выплатой не только годовых, но и промежуточных дивидендов. При этом аналитики «Финама» отмечают, что банк «Санкт-Петербург» приятно удивил, выплатив в виде дивидендов 40% прибыли при ожидании выплат на уровне 30% от прибыли.

Третье место в нашем топе заняли акции «Совкомфлота». Компания не платила дивиденды за 2021 год. По итогам 2023 года эмитент выплатил рекордные за свою историю дивиденды, размер которых превысил прошлогодние выплаты более чем в четыре раза.

Следует отметить банк «Уралсиб», расположившийся на четвертой строке нашего топа. До этого не выплачивал дивиденды с 2013 года.

«Башнефть», «Татнефть», «Газпром нефть», ЛУКОЙЛ, «Россети Урал», «Пермэнергосбыт», «Ставропольэнергосбыт» регулярно выплачивают стабильно высокие дивиденды, их позиции в нашем топе вполне закономерны. Более того, как отметили аналитики «Финама», «Татнефть» и «Газпром нефть» даже увеличили норму выплат промежуточных дивидендов.

Производитель электроэнергии ТГК-14 платит дивиденды только второй год, отправляя при этом на выплаты более 100% заработанной прибыли. Возможно, относительная новизна выплат и значительный размер дивидендов и позволяют показывать достаточно высокую дивидендную доходность.

Эксперты положительно отмечают возобновление выплат по акциям НЛМК и «Северстали». «Северсталь» не платила дивиденды по итогам 2022 года, а НЛМК не платил дивиденды по итогам 2022-го и финальные дивиденды за 2021 год. Кожухова напоминает, что компании вернулись к дивидендам после сложного переходного периода на рынке стали и перестройки поставок. А аналитики «Финама» обращают внимание на то, что менеджмент «Северстали» сообщил о намерении впредь полностью придерживаться дивидендной политики. Это значит, что «Северсталь» продолжит распределять дивиденды ежеквартально.

Предстоящие выплаты

Многие компании уже выплатили как промежуточные, так и финальные дивиденды по итогам 2023 года. Тем не менее значительная часть выплат еще впереди и можно даже еще купить бумаги под предстоящие дивиденды. Ознакомиться подробнее с датами предстоящих выплат вы всегда сможете в дивидендном календаре «РБК Инвестиций».

Что можно ожидать в 2024 году

Опрошенные «РБК Инвестициями» аналитики высказались о своих ожиданиях перспектив дальнейших дивидендных выплат.

Аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова:

«По итогам 2024 года высоких дивидендов по-прежнему можно ожидать прежде всего от представителей финансового (Сбербанк, банк «Санкт-Петербург», Мосбиржа) и нефтяного сектора (все основные осуществившие в 2023 году выплаты эмитенты). Банковский сектор остается особенно интересным в контексте сохранения жесткой монетарной политики ЦБ и возможного ее ужесточения до конца года. Нефтяной сектор может чувствовать себя чуть хуже в случае снижения цен на черное золото по мере наращивания нефтедобычи ОПЕК+, но при прочих равных, скорее всего, сохранит возможность осуществлять привлекательные выплаты. Сложнее обстоят дела в газовой отрасли, санкции против которой со стороны западных стран в ближайшие месяцы могут усилиться и коснуться в том числе СПГ (негативно прежде всего для НОВАТЭКа)».

Руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиций» Андрей Ванин:

«Мы продолжаем ожидать хороших дивидендов по привилегированным акциям «Россети Ленэнерго», а также Сбербанка. Классическими дивидендными фишками остаются нефтяные компании, от которых по итогам 2024 года на фоне благоприятной конъюнктуры мы ждем повторения успехов 2023 года. Также мы ожидаем интересных дивидендных выплат от ряда компаний по завершении редомициляций. Так, X5 Group в данный момент решает вопрос редомициляции в судебном порядке, по завершении которого мы ожидаем возвращение бумаг компании на Московскую биржу. HeadНunter также накопил существенные объемы денежных средств по итогам первого квартала 2024 года в размере ₽27,9 млрд, в то время как квартальная выручка составила ₽8,6 млрд. В свою очередь, Globaltrans закончил переезд в экономическую зону Абу-Даби, что позволяет разблокировать возможность перечисления дивидендов в холдинговую компанию».

Аналитик «Цифра брокер» Наталия Пырьева:

«Мы сохраняем оптимистичный взгляд в отношении Сбербанка, среди представителей банковской отрасли также ждем выплат от МТС Банка. Традиционно рассчитываем, что не разочаруют нефтяники — «Сургутнефтегаз», ЛУКОЙЛ, «Башнефть», «Роснефть». Ожидаем также неплохих выплат от Московской биржи».

Аналитики финансовой группы «Финам»:

«Наиболее высокую доходность по итогам 2024 года ожидаем от «Татнефти» (₽110 на акцию, 15,9% доходности), ЛУКОЙЛа (₽1150 на акцию, 15,5% доходности) и «Газпром нефти» (₽105 на акцию, 15,3% доходности).

Неплохую доходность может показать HeadНunter после редомициляции в Калининградский САР. У компании нет долговой нагрузки, что позволяет им платить дивиденды даже в условиях высоких ставок. Ожидаемый дивиденд на акцию — ₽159 (при выплате 50% от чистой прибыли по МСФО с дивдоходностью 3,2%). Но если в 2024 году HeadНunter так и не выплатит дивиденды, то он может выплатить их в 2025 году, но уже за три года. В этом случае дивдоходность составит 7%, дивиденды на акцию — ₽354, при учете, что по итогам 2024 года чистая прибыль составит ₽20 млрд.

Мы ожидаем, что дивиденды электросетевых компаний останутся привлекательными для инвесторов: ожидаемая индексация тарифов на передачу электроэнергии на 9,1% с июля 2024 года поддержит финансовые показатели эмитентов. Дочерние компании «Россетей» («Россети Урал», «Россети Центр», «Россети Московский регион», «Россети Центр и Приволжье»), скорее всего, продолжат платить хорошие дивиденды. Выплаты в том числе благоприятны для материнской «ФСК-Россети», которая может их направить на финансирование инвестиционной программы.

Среди генерирующих компаний мы выделяем акции «Интер РАО». Несмотря на внушительную инвестпрограмму, компания сохраняет финансовую устойчивость, а большой запас денежных средств на счетах, на наш взгляд, позволит ей более успешно пережить период высоких ставок ЦБ.

Учитывая эти факторы, а также рост выработки электроэнергии и индексацию тарифов, мы ожидаем роста чистой прибыли и дивидендных выплат «Интер РАО» в 2024 году.

По итогам 2024 году мы вновь ждем щедрых дивидендов от «Сбера». Также можно рассчитывать на дальнейшее увеличение дивидендов от Московской биржи. Кроме того, может вернуться к выплатам дивидендов «ТКС Холдинг», хотя дивдоходность акций компании, скорее всего, останется невысокой. ВТБ, на наш взгляд, вряд ли сможет выплатить дивиденды за этот год, хотя его руководство недавно заявляло, что не исключает такой возможности».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба