13 июня 2024 investing.com Крамер Майкл

Торги на американских рынках акций завершились накануне ростом после того, как ИПЦ оказался ниже ожиданий аналитиков и ниже уровней, на которые указывал рынок инфляционных свопов. Общий месячный и годовой показатели разошлись со свопами, что случалось не так часто на моей недавней памяти. Свопы остаются одним из самых надежных способов оценки ИПЦ и траектории инфляции. Но я бы не стал менять свою методологию только из-за того, что свопы один раз ошиблись. Вот уже некоторое время она в основном работают очень хорошо.

Точечные прогнозы вчера были странноватыми. ФРС теперь прогнозирует всего одно понижение ставок в 2024 году, а не три, как раньше, при этом центробанк поднял цель для базового PCE на 2024 год. Даже не знаю, зачем ФРС будет понижать ставки в 2024 году, если они считают, что инфляция будет более высокой, чем предполагалось ранее, и более высокой, чем были последние данные.

На данном этапе ФРС, похоже, пытается найти непростой баланс между инфляцией и рынком труда, при этом вслепую направляя экономику к «мягкой посадке», совсем как эквилибрист в цирке. Может быть, у них получится, а может быть и нет.

Я даже не берусь предположить, но, если судить по прошлому опыту, вероятность неудачи выше, чем вероятность успеха. Я бы безусловно предпочел вялые темпы роста, инфляцию 3% и высокие ставки, а не растущую безработицу с рецессией, но нам остается смотреть на данные по мере их поступления.

Пока ситуация складывается для ФРС относительно удачно, потому что нефть проявляет сдержанность. Возможно, так будет и дальше, но нефть остается фактором риска. Нефтяные котировки пытаются пробить линию тренда, и, похоже, этот пробой скоро произойдет, по крайней мере если судить по текущей ситуации.

Между тем, доходность 10-летних трежерис упала после публикации ИПЦ, но вслед за итогами заседания FOMC восстановила большую часть потерь. Доходность явно консолидируется, торгуясь исключительно в боковом тренде.

Корреляция USD/MXN и S&P 500, на которую мы ориентировались, за последние несколько дней чудесным образом перестала работать. Это несколько странно, потому что эта корреляция сохранялась довольно долго — больше года.

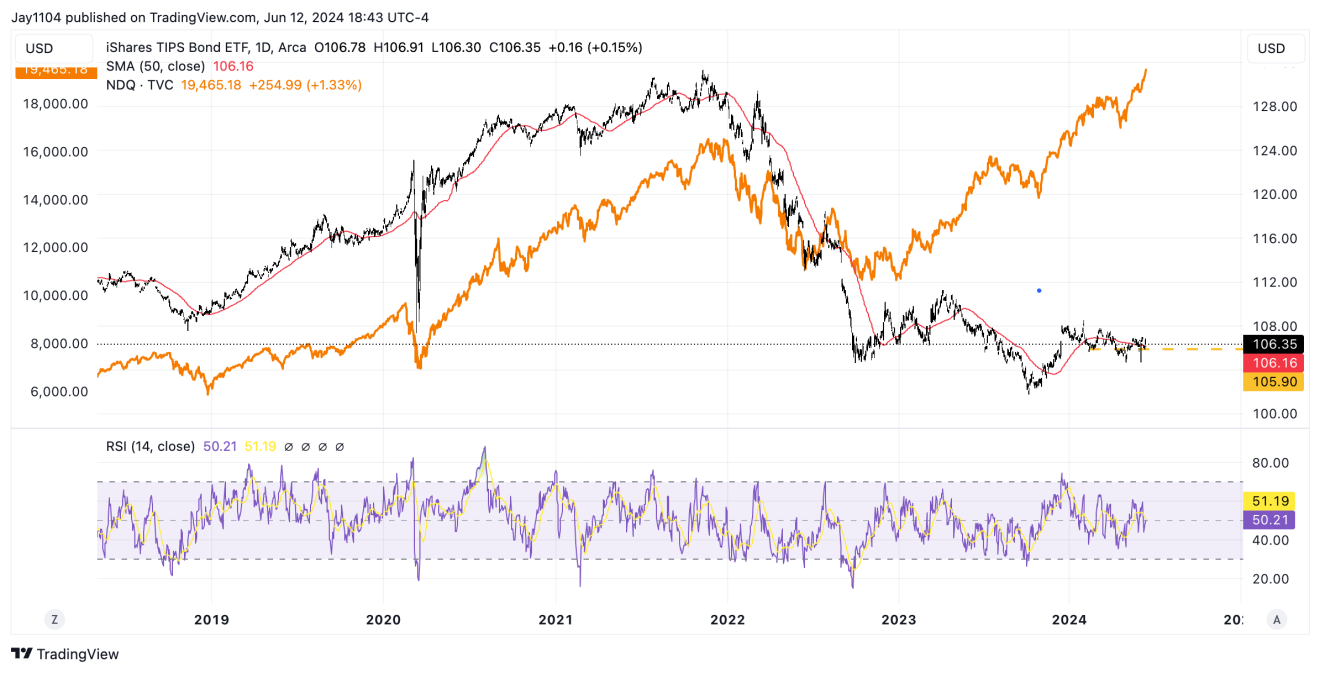

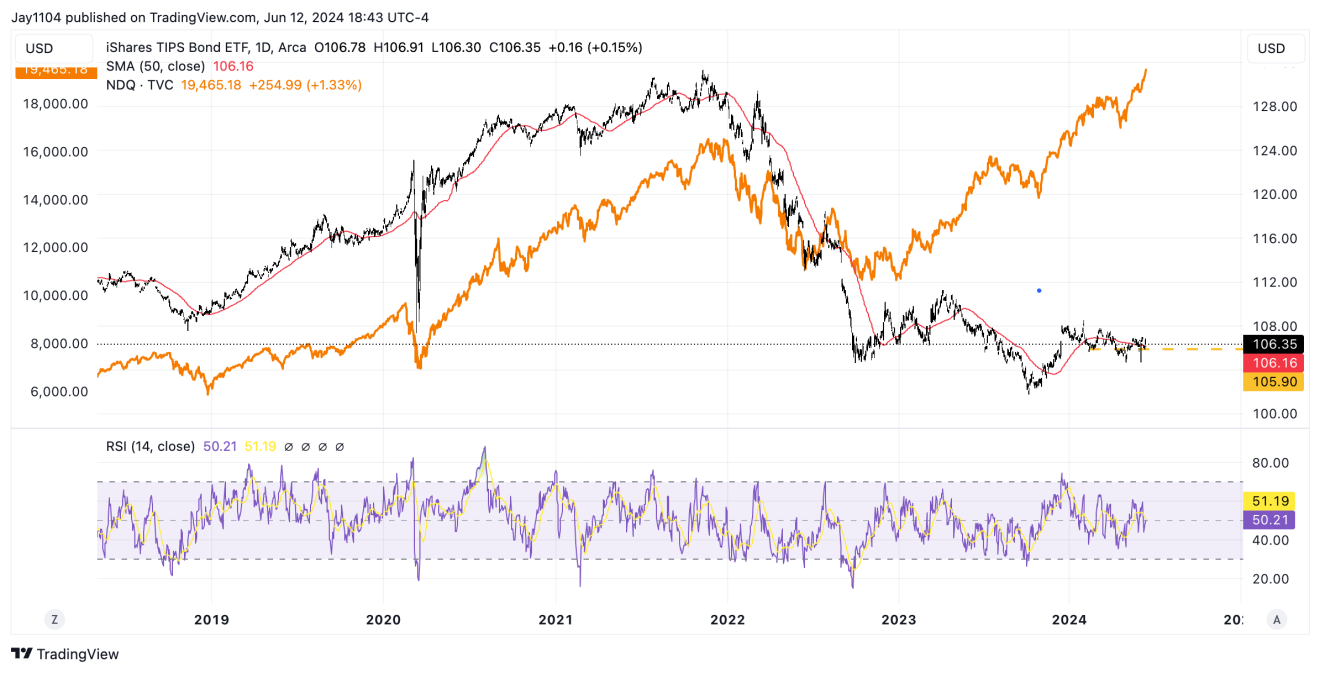

Индекс NASDAQ 100 почти пять лет подряд следовал за биржевым фондом iShares TIPS Bond ETF (NYSE:TIP), и эта связь совершенно беспричинно и неожиданно изменилась в прошлом году. Даже не знаю, в чем была причина, потому что на протяжении всего 2020 и 2021 года я только и слышал, что снижение реальной доходности способствует росту оценок акций, а вот увеличение реальной доходности не приводит к снижению цен на акции.

Но ведь акции в прошлом также следовали за ожиданиями безубыточной инфляции, поскольку инфляционные ожидания могут по сути служить барометром экономического роста. Это тоже явно изменилось прошлой весной.

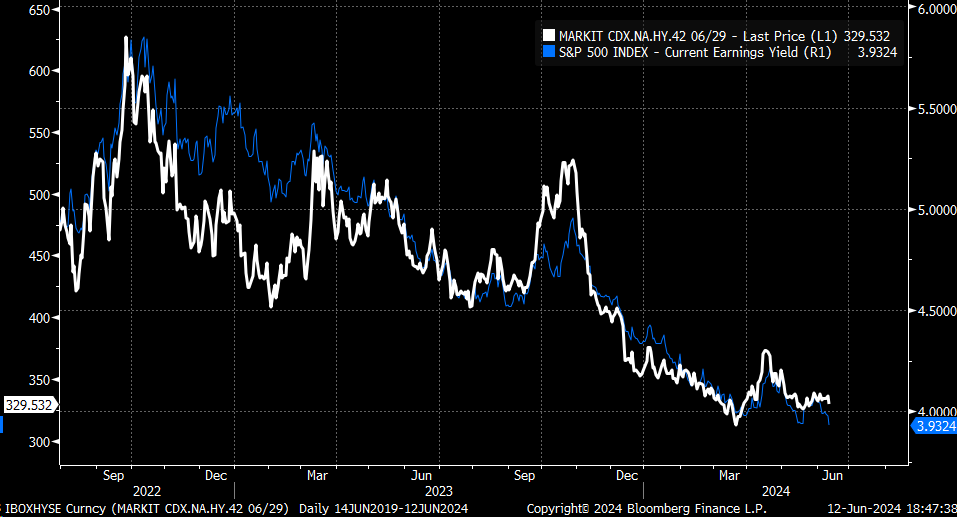

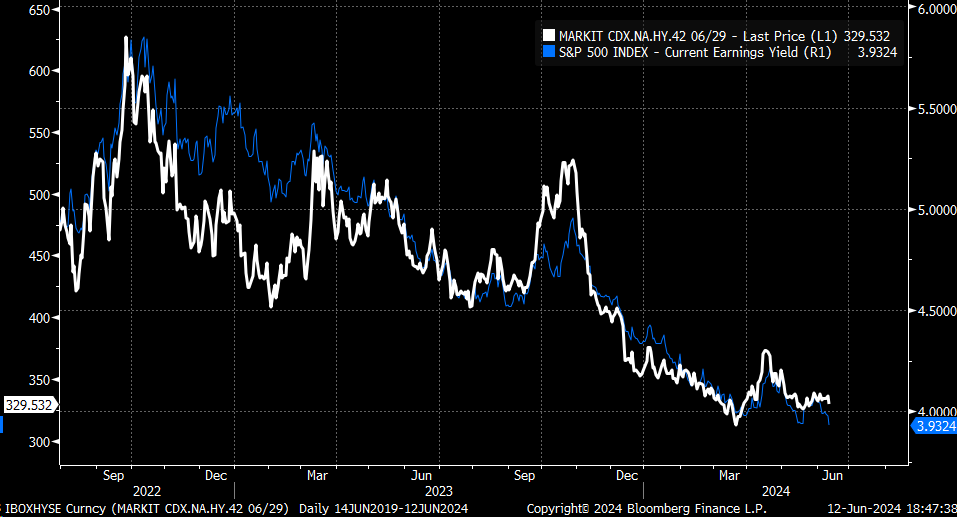

Вчера мы также говорили о связи акций и кредитных спредов. Будет интересно посмотреть, как все эти факторы будут взаимодействовать в ближайшие дни, особенно если кредитные спреды увеличатся в свете происходящего со спредами в Европе. Спреды также увеличатся, если на рынке возникнет ощущение, что ФРС становится все труднее.

S&P 500 близок к формированию местной вершины?

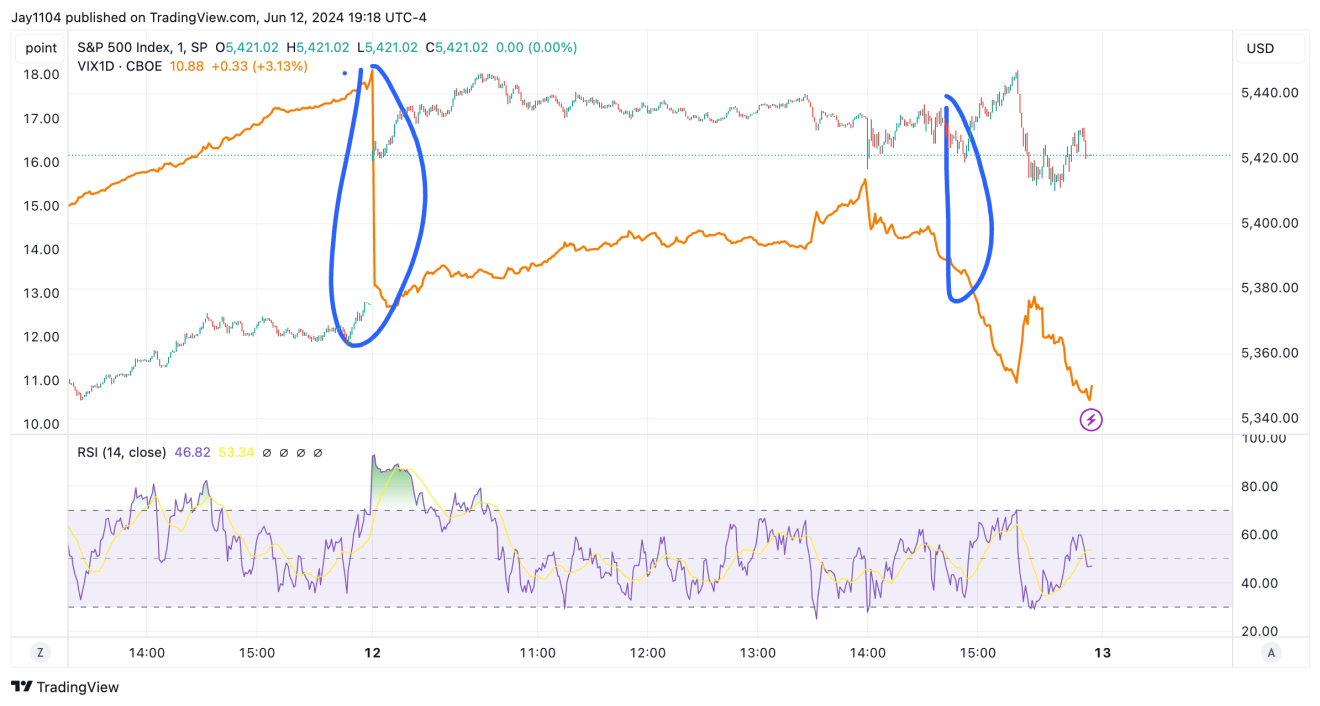

С технической точки зрения, район 5380 казался подходящим местом для вершины, поскольку здесь находится уровень растяжения 1,618%, и создалось впечатление, что здесь появилась завершающая диагональ. Вершина пока не была сформирована, но такая возможность сохраняется, если вчерашнее ралли окажется неудачным. Правда пока на это, как мне кажется, трудно рассчитывать.

Но возможность такая, безусловно, существует. S&P 500 вчера финишировал на целый бар выше верхней линии Боллинджера при RSI за 70. Многие подумают, что я просто гну «медвежью» линию, когда привожу подобные индикаторы, но это факт: рынок сейчас перекуплен. Вы можете сами проверить определения. По моему опыту, одновременное появление обоих этих сигналов — это вдвойне убедительно.

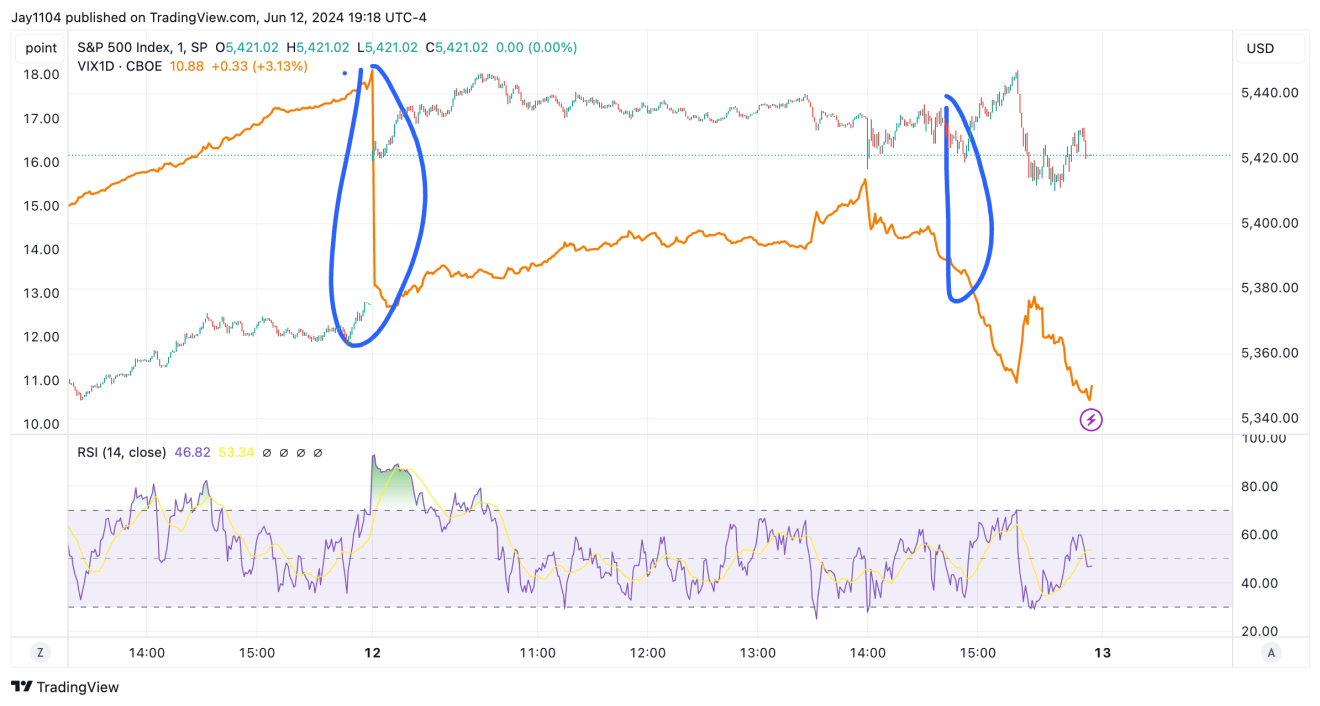

Как и ожидалось, вчера также произошел уже привычный обвал IV, о котором я говорил в предыдущем посте. Правда ралли на фоне комментариев Пауэлла началось на 10 минут позднее и было слабым.

Точечные прогнозы вчера были странноватыми. ФРС теперь прогнозирует всего одно понижение ставок в 2024 году, а не три, как раньше, при этом центробанк поднял цель для базового PCE на 2024 год. Даже не знаю, зачем ФРС будет понижать ставки в 2024 году, если они считают, что инфляция будет более высокой, чем предполагалось ранее, и более высокой, чем были последние данные.

На данном этапе ФРС, похоже, пытается найти непростой баланс между инфляцией и рынком труда, при этом вслепую направляя экономику к «мягкой посадке», совсем как эквилибрист в цирке. Может быть, у них получится, а может быть и нет.

Я даже не берусь предположить, но, если судить по прошлому опыту, вероятность неудачи выше, чем вероятность успеха. Я бы безусловно предпочел вялые темпы роста, инфляцию 3% и высокие ставки, а не растущую безработицу с рецессией, но нам остается смотреть на данные по мере их поступления.

Пока ситуация складывается для ФРС относительно удачно, потому что нефть проявляет сдержанность. Возможно, так будет и дальше, но нефть остается фактором риска. Нефтяные котировки пытаются пробить линию тренда, и, похоже, этот пробой скоро произойдет, по крайней мере если судить по текущей ситуации.

Между тем, доходность 10-летних трежерис упала после публикации ИПЦ, но вслед за итогами заседания FOMC восстановила большую часть потерь. Доходность явно консолидируется, торгуясь исключительно в боковом тренде.

Корреляция USD/MXN и S&P 500, на которую мы ориентировались, за последние несколько дней чудесным образом перестала работать. Это несколько странно, потому что эта корреляция сохранялась довольно долго — больше года.

Индекс NASDAQ 100 почти пять лет подряд следовал за биржевым фондом iShares TIPS Bond ETF (NYSE:TIP), и эта связь совершенно беспричинно и неожиданно изменилась в прошлом году. Даже не знаю, в чем была причина, потому что на протяжении всего 2020 и 2021 года я только и слышал, что снижение реальной доходности способствует росту оценок акций, а вот увеличение реальной доходности не приводит к снижению цен на акции.

Но ведь акции в прошлом также следовали за ожиданиями безубыточной инфляции, поскольку инфляционные ожидания могут по сути служить барометром экономического роста. Это тоже явно изменилось прошлой весной.

Вчера мы также говорили о связи акций и кредитных спредов. Будет интересно посмотреть, как все эти факторы будут взаимодействовать в ближайшие дни, особенно если кредитные спреды увеличатся в свете происходящего со спредами в Европе. Спреды также увеличатся, если на рынке возникнет ощущение, что ФРС становится все труднее.

S&P 500 близок к формированию местной вершины?

С технической точки зрения, район 5380 казался подходящим местом для вершины, поскольку здесь находится уровень растяжения 1,618%, и создалось впечатление, что здесь появилась завершающая диагональ. Вершина пока не была сформирована, но такая возможность сохраняется, если вчерашнее ралли окажется неудачным. Правда пока на это, как мне кажется, трудно рассчитывать.

Но возможность такая, безусловно, существует. S&P 500 вчера финишировал на целый бар выше верхней линии Боллинджера при RSI за 70. Многие подумают, что я просто гну «медвежью» линию, когда привожу подобные индикаторы, но это факт: рынок сейчас перекуплен. Вы можете сами проверить определения. По моему опыту, одновременное появление обоих этих сигналов — это вдвойне убедительно.

Как и ожидалось, вчера также произошел уже привычный обвал IV, о котором я говорил в предыдущем посте. Правда ралли на фоне комментариев Пауэлла началось на 10 минут позднее и было слабым.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба