В последние недели российский рынок отметился повышенной волатильностью. Отмена дивидендов Газпрома, повышение налога на доход, ястребиный ЦБ, новые санкции — весь этот поток новой информации, который поступает на рынок, приводит к масштабной ротации капитала. В материале рассказываем, как могут повести себя котировки одних из самых популярных бумаг в ближайшей перспективе.

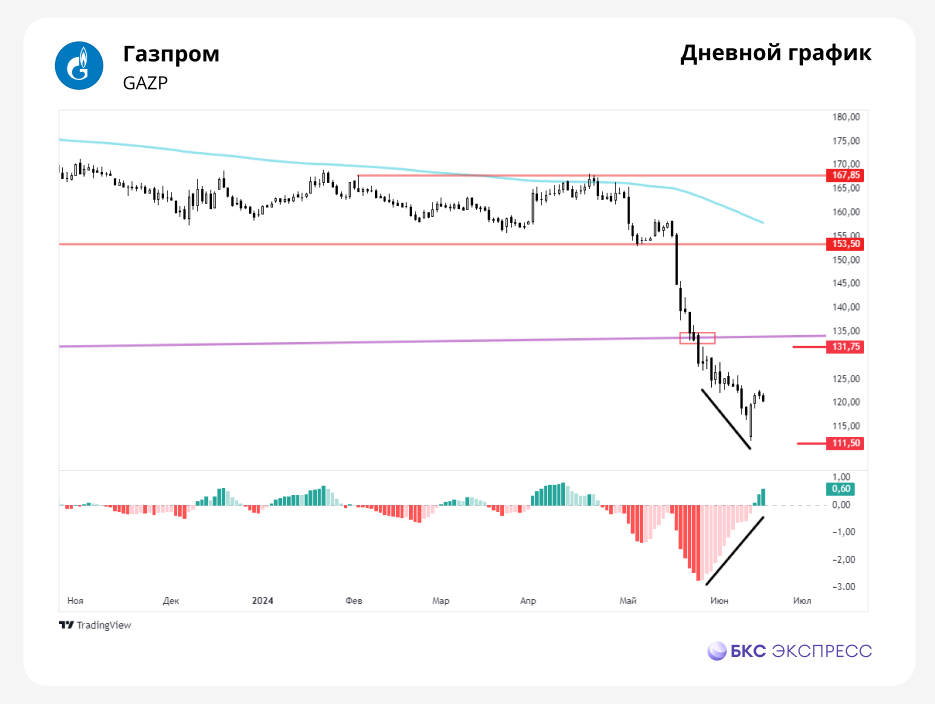

Газпром

На фоне директивы правительства об отмене дивидендов за 2023 г. бумага пробила диапазон 167,9–153,5, в котором двигалась с начала года, и вышла вниз, попутно потянув за собой весь остальной рынок. С майских максимумов акции газового гиганта теряют более 27% и торгуются вблизи семилетних минимумов.

Был насквозь пробит пологий восходящий тренд, который тянулся с 2008 г. Кажется, что бумага выглядит весьма слабо, но при этом падение, которое последовало после введения санкций против Мосбиржи, было выкуплено наравне со снижением в других акциях.

Цены на газ в Европе с февральских минимумов укрепились на 45%, при этом в мае по поставкам газа в Европу Россия обогнала США впервые за 2 года.

С технической точки зрения бумага сильно перепродана. Видна явная дивергенция по RSI, MACD ушел в положительную область. Ближайшей целью роста является зона сопротивления, находящаяся рядом с трендовой, в диапазоне 133,2–131,7 руб. Отскок к области с целью снятия перепроданности выглядит вероятным.

Взгляд аналитиков БКС на бумагу «Нейтральный», цель на 12 месяцев — 170 руб., что предполагает рост на 41,4% с текущих уровней.

НЛМК

В середине третьей декады мая был закрыт дивидендный реестр по бумагам, после чего на фоне общей коррекции рынка акция начала стремительно снижаться. С майских максимумов НЛМК теряет более 26%.

За счет падения был пробит долгосрочный восходящий тренд, берущий начало в октябре 2022 г. Сейчас бумага находится в боковике. Ниже уровня поддержки на 186,7 руб. так и не закрепились, ввиду чего он остается актуальным. На MACD формируется кроссовер — позитивный сигнал. При благоприятных рыночных условиях цена вновь может уйти выше трендовой и сходить вверх на 13%, до максимумов 2023 г., то есть к 215 руб.

Взгляд аналитиков БКС на бумагу «Нейтральный», прогноз на 12 месяцев — 230 руб., что эквивалентно росту на 21,2% от текущих уровней.

ЛУКОЙЛ

После выплаты внушительных дивидендов в первой декаде мая котировки бумаг достаточно уверенно двигались к закрытию дивидендного гэпа, но ближе к концу месяца вслед за рынком начали снижаться. С исторического максимума, который пришелся на 2 мая, акции снизились примерно на 12% и нашли опору вблизи 200-дневной скользящей.

На фоне падения был пробит долгосрочный восходящий канал, который берет начало в феврале 2023 г. Его граница, располагающаяся около 10% выше текущих уровней, выступает первой целью роста инструмента. По аналогии с предыдущими бумагами, динамика котировок акций расходится с показателем MACD и в данном случае дает сигнал на рост.

Сентимент среди фьючерсных трейдеров позитивный, акции торгуются в небольшом контанго.

Взгляд аналитиков БКС на бумагу «Нейтральный», целевой уровень на горизонте 12 месяцев — 9200 руб., потенциал роста составляет 27,8% от текущих значений.

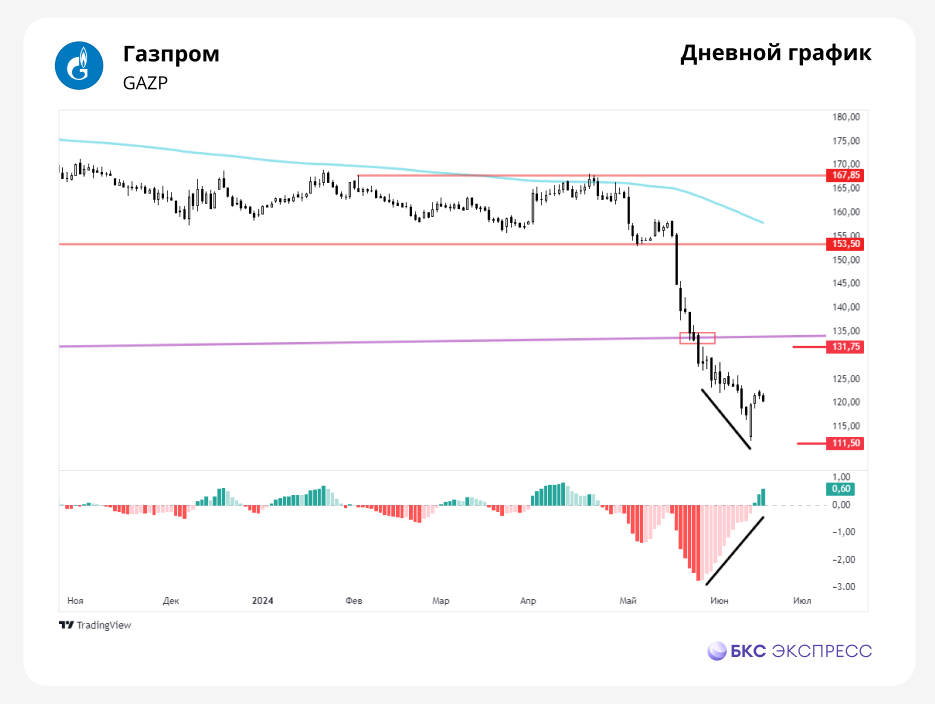

Газпром

На фоне директивы правительства об отмене дивидендов за 2023 г. бумага пробила диапазон 167,9–153,5, в котором двигалась с начала года, и вышла вниз, попутно потянув за собой весь остальной рынок. С майских максимумов акции газового гиганта теряют более 27% и торгуются вблизи семилетних минимумов.

Был насквозь пробит пологий восходящий тренд, который тянулся с 2008 г. Кажется, что бумага выглядит весьма слабо, но при этом падение, которое последовало после введения санкций против Мосбиржи, было выкуплено наравне со снижением в других акциях.

Цены на газ в Европе с февральских минимумов укрепились на 45%, при этом в мае по поставкам газа в Европу Россия обогнала США впервые за 2 года.

С технической точки зрения бумага сильно перепродана. Видна явная дивергенция по RSI, MACD ушел в положительную область. Ближайшей целью роста является зона сопротивления, находящаяся рядом с трендовой, в диапазоне 133,2–131,7 руб. Отскок к области с целью снятия перепроданности выглядит вероятным.

Взгляд аналитиков БКС на бумагу «Нейтральный», цель на 12 месяцев — 170 руб., что предполагает рост на 41,4% с текущих уровней.

НЛМК

В середине третьей декады мая был закрыт дивидендный реестр по бумагам, после чего на фоне общей коррекции рынка акция начала стремительно снижаться. С майских максимумов НЛМК теряет более 26%.

За счет падения был пробит долгосрочный восходящий тренд, берущий начало в октябре 2022 г. Сейчас бумага находится в боковике. Ниже уровня поддержки на 186,7 руб. так и не закрепились, ввиду чего он остается актуальным. На MACD формируется кроссовер — позитивный сигнал. При благоприятных рыночных условиях цена вновь может уйти выше трендовой и сходить вверх на 13%, до максимумов 2023 г., то есть к 215 руб.

Взгляд аналитиков БКС на бумагу «Нейтральный», прогноз на 12 месяцев — 230 руб., что эквивалентно росту на 21,2% от текущих уровней.

ЛУКОЙЛ

После выплаты внушительных дивидендов в первой декаде мая котировки бумаг достаточно уверенно двигались к закрытию дивидендного гэпа, но ближе к концу месяца вслед за рынком начали снижаться. С исторического максимума, который пришелся на 2 мая, акции снизились примерно на 12% и нашли опору вблизи 200-дневной скользящей.

На фоне падения был пробит долгосрочный восходящий канал, который берет начало в феврале 2023 г. Его граница, располагающаяся около 10% выше текущих уровней, выступает первой целью роста инструмента. По аналогии с предыдущими бумагами, динамика котировок акций расходится с показателем MACD и в данном случае дает сигнал на рост.

Сентимент среди фьючерсных трейдеров позитивный, акции торгуются в небольшом контанго.

Взгляд аналитиков БКС на бумагу «Нейтральный», целевой уровень на горизонте 12 месяцев — 9200 руб., потенциал роста составляет 27,8% от текущих значений.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба