24 июня 2024 investing.com Крамер Майкл

Торги на рынках акций в пятницу завершились небольшим снижением после экспирации июньских опционов. Наступает последняя неделя квартала и первого полугодия. С учетом скудного макроэкономического календаря неделя должна быть спокойной. Лишь в пятницу будет опубликован индекс цен расходов на личное потребление (PCE). Ожидаются также выступления руководителей ФРС, но в остальном календарь достаточно скудный. Министерство финансов США на этой неделе проведет аукционы 2-летних, 5-летних и 7-летних трежерис примерно в час дня.

Данные по PCE перестали быть такими важными, поскольку большинство участников рынка заранее определяют, какими они будут, исходя из индекса потребительских цен и индекса цен производителей. И все же, последние две недели руководители ФРС все чаще говорят о том, что, прежде чем они смогут спокойно понизить ставки, им нужно будет увидеть соответствующие данные по инфляции за несколько месяцев.

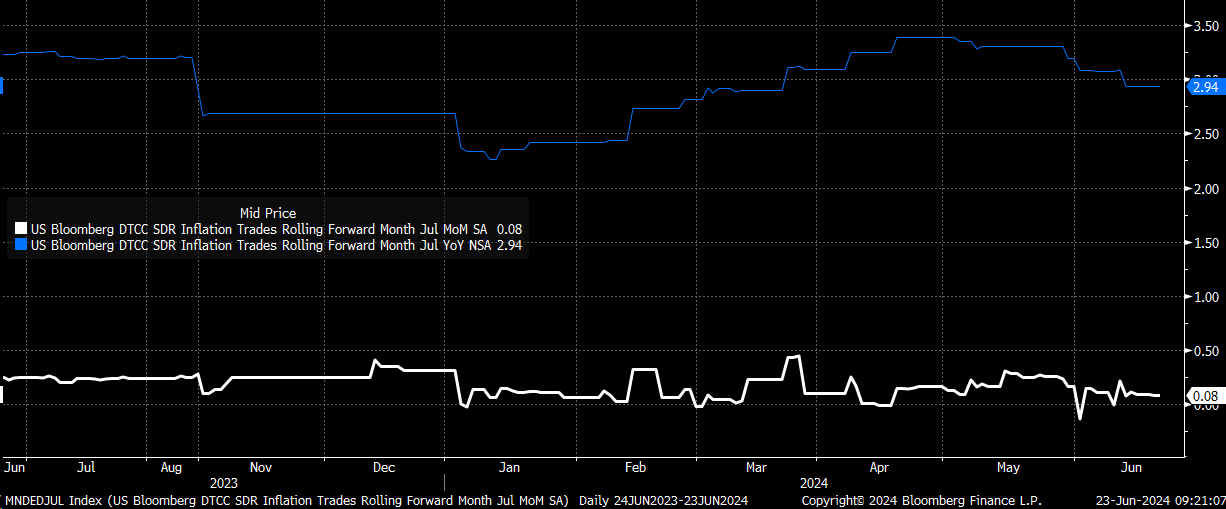

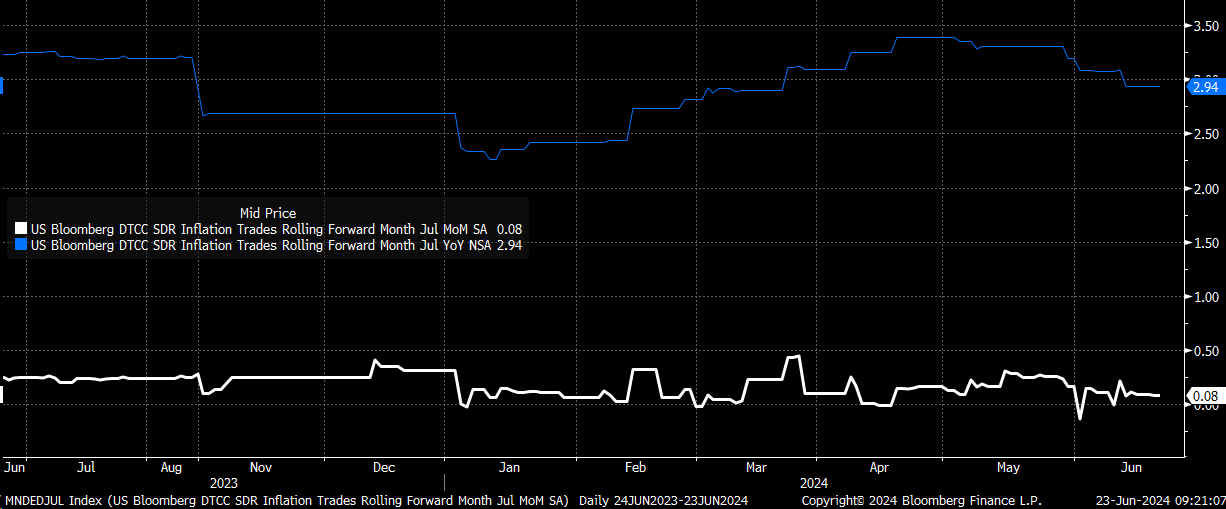

Это странно, но инфляция как будто бы внезапно испарилась, если посмотреть на свопы. Согласно июньским свопам, месячная инфляция составит всего 0,03%, годовая — 3,1%. Даже не знаю, как инфляция может вот так испариться из экономики, если только эта экономика не сталкивается с серьезным замедлением, которое грозит перерасти в рецессию.

Даже в июле инфляция теперь ожидается на уровне 0,1% м/м и менее 3,0% г/г. Получается, либо рынки недооценивают инфляцию на июнь и июль, либо в экономике за последние два месяца произошли серьезные изменения.

Если инфляция в мае, июне и июле испарилась, то, вероятно, испарился и экономический рост. В настоящее время GDPNow указывает на номинальный рост в районе 5,5% по сравнению с 4,3% в первом квартале. Рост реального ВВП в первом квартале составил 1,3% по инфляции 3%.

Данные по розничным продажам показывают, что потребление выдыхается. В апреле, по пересмотренным данным, продажи сократились на 0,2% по сравнению с первоначальной оценкой 0,0%, а в мае показатель увеличился всего на 0,1%, оказавшись слабее прогноза 0,3%. Розничные продажи почти не растут с сентября. Это означает, что экономика, возможно, столкнулась с существенным замедлением роста, однако этому тренду трудно дать количественную оценку, поскольку у нас имеются данные лишь за пару месяцев. Выходящая на этой неделе макростатистика тоже вряд ли прояснит ситуацию.

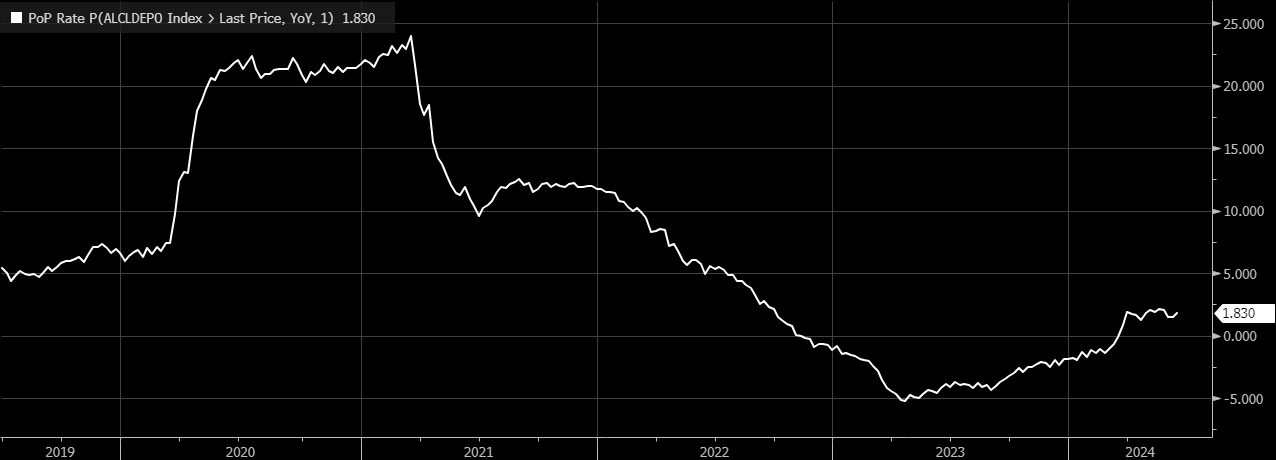

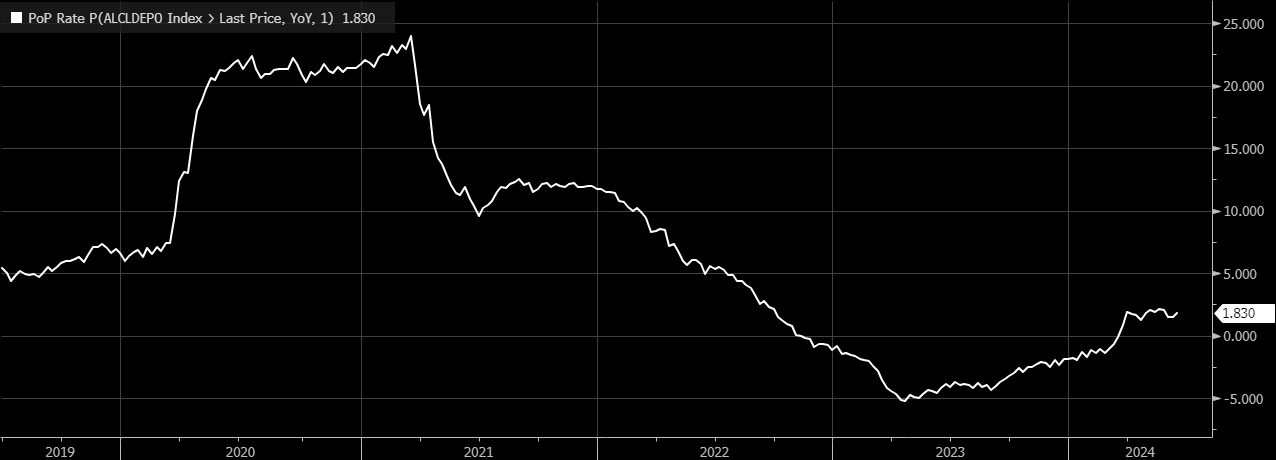

Что-то, видимо, изменилось, потому что объемы банковских депозитов начали расти. Это может говорить о возобновившемся росте денежной массы, который может замедлить скорость обращения денег. При замедлении скорости обращения денег инфляция обычно сбавляет обороты. Замедление скорости обращения денег означает, что деньги реже обращаются в экономике, уменьшая тем самым повышательное давление на цены.

Доходность 2-летних трежерис указывает на понижение ставок в этом году

С учетом сложившейся ситуации нет ничего удивительного в том, что доходность трежерис слегка снизилась за последние несколько недель. Так, доходность 2-летних трежерис стабильно держится в районе 4,75%, отражая текущие данные и ожидания того, что ФРС может понизить ставки позднее в этом году. Пробой ниже этого уровня поддержки будет означать, что рынок ждет понижения ставок ФРС, а рост выше 5% стал бы сигналом о возможном повышении ставок. Рынок сейчас скорее ждет понижения ставок.

О настроениях инвесторов, вероятно, поможет судить предстоящий аукцион 2-летних трежерис. Сильные результаты укажут на нервозность инвесторов и будут означать, что они ждут снижения ставок в средне- и долгосрочной перспективе.

Nasdaq остается перекупленным

Тем временем NASDAQ на прошлой неделе закрылся на целый бар выше верхней линии Боллинджера при RSI выше 70, что указывает на сильную перекупленность. Если рынок собирается совершить откат, то эта неделя кажется очень подходящим для этого моментом, особенно с учетом уже состоявшейся экспирации опционов. Уровни гаммы будут значительно ниже, что позволит ценам изменяться в гораздо более широком торговом диапазоне.

S&P 500: откат не горизонте

Индекс S&P 500 на недельном таймфрейме торгуется выше верхней линии Боллинджера, а RSI составляет почти 74. Индекс перекуплен, и на этой неделе возможен откат, если исходить из текущих условий.

Кроме того, после произошедшего в четверг разворота вниз индекс торговался в пределах диапазона. Поскольку нисходящий тренд часто продолжается, появившийся в пятницу симметричный треугольник тоже указывает на период консолидации и, возможно, очередной этап снижения в начале этой недели.

Акции Nvidia проверят на прочность поддержку $125

В пятницу можно было наблюдать большое скопление гаммы в районе $125 по акциям Nvidia (NASDAQ:NVDA), что помогло им, но теперь эта поддержка исчезла. Это значит, что в начале текущей недели акциям будет проще пробить поддержку $125, а следующая поддержка находится лишь на $120, где бумагам предстоит заполнить гэп.

Акции Meta приближаются ко дну торгового канала

Акции Meta Platforms (NASDAQ:META) заполнили гэп, образовавшийся после публикации квартального отчета, и приближаются ко дну торгового канала. На длинном горизонте положительный импульс явно сменился на отрицательный, и пробой восходящего тренда может подтвердить общий сдвиг в сторону нисходящей траектории.

Акции XLE консолидируются, несмотря на позитивные тренды

Акции XLE в последнее время консолидируются, несмотря на позитивные тренды. Если бумаги торгуются в пределах «бычьего флага», а, похоже, так оно и есть, то в краткосрочной перспективе мы можем ждать от них роста. Однако для того, чтобы нисходящий тренд был сломлен, акциям нужно преодолеть уровень $92, а вот падение ниже $88 укажет на нисходящую динамику.

Данные по PCE перестали быть такими важными, поскольку большинство участников рынка заранее определяют, какими они будут, исходя из индекса потребительских цен и индекса цен производителей. И все же, последние две недели руководители ФРС все чаще говорят о том, что, прежде чем они смогут спокойно понизить ставки, им нужно будет увидеть соответствующие данные по инфляции за несколько месяцев.

Это странно, но инфляция как будто бы внезапно испарилась, если посмотреть на свопы. Согласно июньским свопам, месячная инфляция составит всего 0,03%, годовая — 3,1%. Даже не знаю, как инфляция может вот так испариться из экономики, если только эта экономика не сталкивается с серьезным замедлением, которое грозит перерасти в рецессию.

Даже в июле инфляция теперь ожидается на уровне 0,1% м/м и менее 3,0% г/г. Получается, либо рынки недооценивают инфляцию на июнь и июль, либо в экономике за последние два месяца произошли серьезные изменения.

Если инфляция в мае, июне и июле испарилась, то, вероятно, испарился и экономический рост. В настоящее время GDPNow указывает на номинальный рост в районе 5,5% по сравнению с 4,3% в первом квартале. Рост реального ВВП в первом квартале составил 1,3% по инфляции 3%.

Данные по розничным продажам показывают, что потребление выдыхается. В апреле, по пересмотренным данным, продажи сократились на 0,2% по сравнению с первоначальной оценкой 0,0%, а в мае показатель увеличился всего на 0,1%, оказавшись слабее прогноза 0,3%. Розничные продажи почти не растут с сентября. Это означает, что экономика, возможно, столкнулась с существенным замедлением роста, однако этому тренду трудно дать количественную оценку, поскольку у нас имеются данные лишь за пару месяцев. Выходящая на этой неделе макростатистика тоже вряд ли прояснит ситуацию.

Что-то, видимо, изменилось, потому что объемы банковских депозитов начали расти. Это может говорить о возобновившемся росте денежной массы, который может замедлить скорость обращения денег. При замедлении скорости обращения денег инфляция обычно сбавляет обороты. Замедление скорости обращения денег означает, что деньги реже обращаются в экономике, уменьшая тем самым повышательное давление на цены.

Доходность 2-летних трежерис указывает на понижение ставок в этом году

С учетом сложившейся ситуации нет ничего удивительного в том, что доходность трежерис слегка снизилась за последние несколько недель. Так, доходность 2-летних трежерис стабильно держится в районе 4,75%, отражая текущие данные и ожидания того, что ФРС может понизить ставки позднее в этом году. Пробой ниже этого уровня поддержки будет означать, что рынок ждет понижения ставок ФРС, а рост выше 5% стал бы сигналом о возможном повышении ставок. Рынок сейчас скорее ждет понижения ставок.

О настроениях инвесторов, вероятно, поможет судить предстоящий аукцион 2-летних трежерис. Сильные результаты укажут на нервозность инвесторов и будут означать, что они ждут снижения ставок в средне- и долгосрочной перспективе.

Nasdaq остается перекупленным

Тем временем NASDAQ на прошлой неделе закрылся на целый бар выше верхней линии Боллинджера при RSI выше 70, что указывает на сильную перекупленность. Если рынок собирается совершить откат, то эта неделя кажется очень подходящим для этого моментом, особенно с учетом уже состоявшейся экспирации опционов. Уровни гаммы будут значительно ниже, что позволит ценам изменяться в гораздо более широком торговом диапазоне.

S&P 500: откат не горизонте

Индекс S&P 500 на недельном таймфрейме торгуется выше верхней линии Боллинджера, а RSI составляет почти 74. Индекс перекуплен, и на этой неделе возможен откат, если исходить из текущих условий.

Кроме того, после произошедшего в четверг разворота вниз индекс торговался в пределах диапазона. Поскольку нисходящий тренд часто продолжается, появившийся в пятницу симметричный треугольник тоже указывает на период консолидации и, возможно, очередной этап снижения в начале этой недели.

Акции Nvidia проверят на прочность поддержку $125

В пятницу можно было наблюдать большое скопление гаммы в районе $125 по акциям Nvidia (NASDAQ:NVDA), что помогло им, но теперь эта поддержка исчезла. Это значит, что в начале текущей недели акциям будет проще пробить поддержку $125, а следующая поддержка находится лишь на $120, где бумагам предстоит заполнить гэп.

Акции Meta приближаются ко дну торгового канала

Акции Meta Platforms (NASDAQ:META) заполнили гэп, образовавшийся после публикации квартального отчета, и приближаются ко дну торгового канала. На длинном горизонте положительный импульс явно сменился на отрицательный, и пробой восходящего тренда может подтвердить общий сдвиг в сторону нисходящей траектории.

Акции XLE консолидируются, несмотря на позитивные тренды

Акции XLE в последнее время консолидируются, несмотря на позитивные тренды. Если бумаги торгуются в пределах «бычьего флага», а, похоже, так оно и есть, то в краткосрочной перспективе мы можем ждать от них роста. Однако для того, чтобы нисходящий тренд был сломлен, акциям нужно преодолеть уровень $92, а вот падение ниже $88 укажет на нисходящую динамику.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба