14 июля 2024 finversia.ru

Снижение котировок, усиление частного капитала и скромные дивиденды: ключевые тренды новичков биржи во 2-м квартале 2024 года.

В первом полугодии рынок акций успел показать убедительный рост – в мае индекс ММВБ покорил высоту в 3500 пунктов. Однако на фоне ожиданий по повышению ключевой ставки, санкций в отношении биржи тренд развернулся, и недавние эмитенты IPO, как и их инвесторы, оказались в не самых простых условиях. Подробнее о ключевых тенденциях новичков на рынке акций – в обзоре аналитиков департамента ECM инвестиционной компании «Юнисервис Капитал».

Динамика индекса ММфВБ и котировок акций эмитентов 2024 года

Второй квартал ознаменовался взлетами и падениями индекса ММВБ (IMOEX). В первой половине квартала индекс набирал обороты и даже смог преодолеть отметку в 3500 пунктов: 17 мая на момент закрытия его значение составило 3 502 пункта. Однако на следующий же день началось падение котировок акций эмитентов, входящих в индекс, связанное с предстоящим 7 июня заседанием совета директоров Банка России по ключевой ставке, на котором ожидалось её повышение. После решения регулятора оставить ключевую ставку на прежнем уровне индекс ММВБ начал рост, но введение санкций против самой Московской биржи 12 июня опять вызвало падение на рынке ценных бумаг. Правда, в этот раз уже на следующий день произошло восстановление и даже наметился рост индекса.

В целом за период 1 апреля – 28 июня индекс ММВБ потерял порядка 4% и даже на минимумах не провалился ниже отметки в 3000 пунктов.

Динамика индекса ММВБ: ноябрь 2023 года – июнь 2024 года:

Такой общеэкономический фон не мог не сказаться на результатах IPO новых эмитентов, вышедших на биржу во 2-м квартале 2024 года: по состоянию на 28 июня 2024 года их котировки за редким исключением показывают отрицательную динамику относительно цены размещения. Потеряли в росте котировок и лидеры IPO этого года – «Диасофт» и «Делимобиль». Цены на их акции к концу июня 2024 года превышали цену IPO на 25% и 17%, в то время как на максимумах они достигали 42% и 33% соответственно.

Изменение котировок эмитентов 2024 года к цене размещения по состоянию на 28.06.24:

В целом индекс IPO (MIPO) во 2-м квартале 2024 года потерял в процентном соотношении больше, чем индекс ММВБ: с 1 апреля по 28 июня он сократился с 996 пунктов до 876 пунктов (-12%). Это говорит о том, что в моменты нестабильности на финансовом рынке инвесторы все же предпочитают держать деньги в более проверенных активах.

Динамика индекса IPO во 2 квартале 2024 года

Не выровняло ситуацию даже включение с 21 июня ряда бумаг новых эмитентов в другие индексы:

«ЛК «Европлан» включена в Индекс МосБиржи и Индекс РТС, а также в Индекс средней и малой капитализации, Индекс акций широкого рынка и Индекс финансов.

«Группа Астра» была включена в Индекс средней и малой капитализации.

МТС-банк включен в Индекс средней и малой капитализации, Индекс акций широкого рынка и Индекс финансов.

«Софтлайн» и «Диасофт» включены в Индекс акций широкого рынка и Индекс информационных технологий.

МФК «Займер» включена в Индекс акций широкого рынка и Индекс финансов.

В теории включение бумаг в индексы должно было привести к росту объемов их торгов и котировок, так как инвесторы начинают активно скупать такие бумаги, зная, что скоро должны подключиться индексные фонды. Однако по факту этого не наблюдалось: видимо, основными игроками на рынке являются не индексные фонды, а частный капитал.

Участие частного капитала в IPO

В конце марта Мосбиржа раскрыла долю участия розничных инвесторов во всех IPO, прошедших с 2022 года. Согласно данным площадки, самыми «народными» стали IPO «Генетико», МФК «КарМани», «Мосгорломбарда» и КЛВЗ «Кристалл»: в них доля физлиц при первичном размещении составила 100%. Наименьшая доля инвесторов-физлиц (по 50%) была на IPO ЮГК, «Делимобиль» и «Диасофт».

Участие розничных инвесторов в IPO 2022-2024 годах:

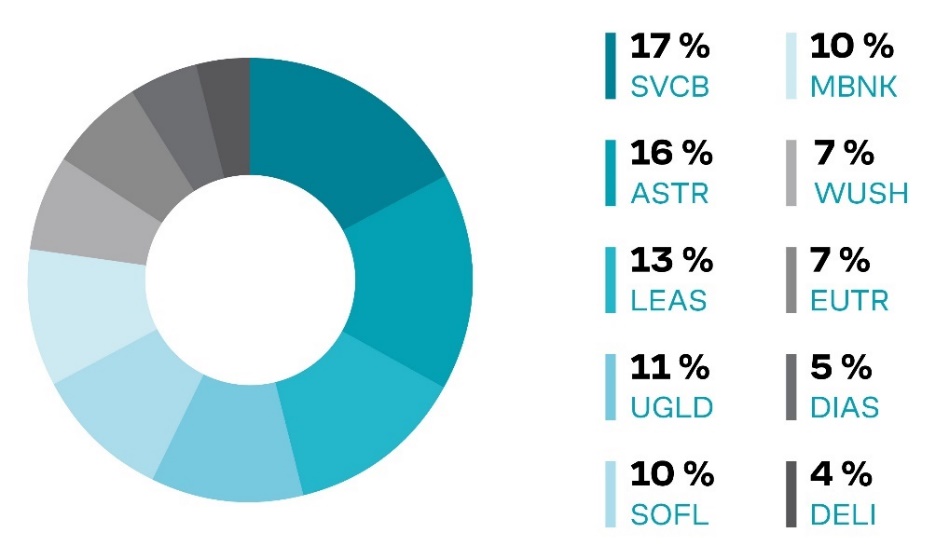

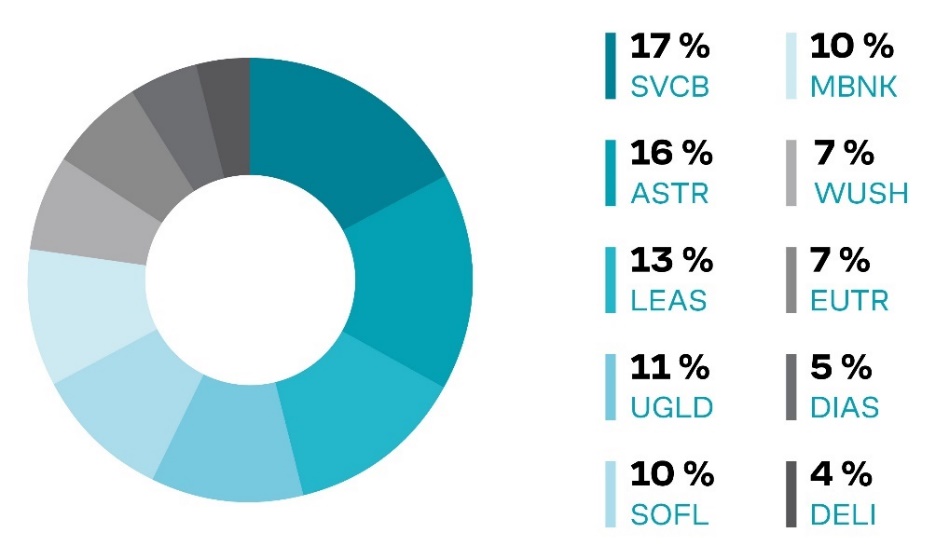

Если говорить о предпочтениях частных инвесторов среди новых эмитентов, то, согласно статистике Мосбиржи, лидерами по итогам апреля являлись акции Совкомбанка, «Группы Астра», «Европлана» и ЮГК.

ТОП-10 акций из состава индекса IPO

в портфеле частных инвесторов по итогам апреля

Дивидендная доходность по акциям из индекса IPO

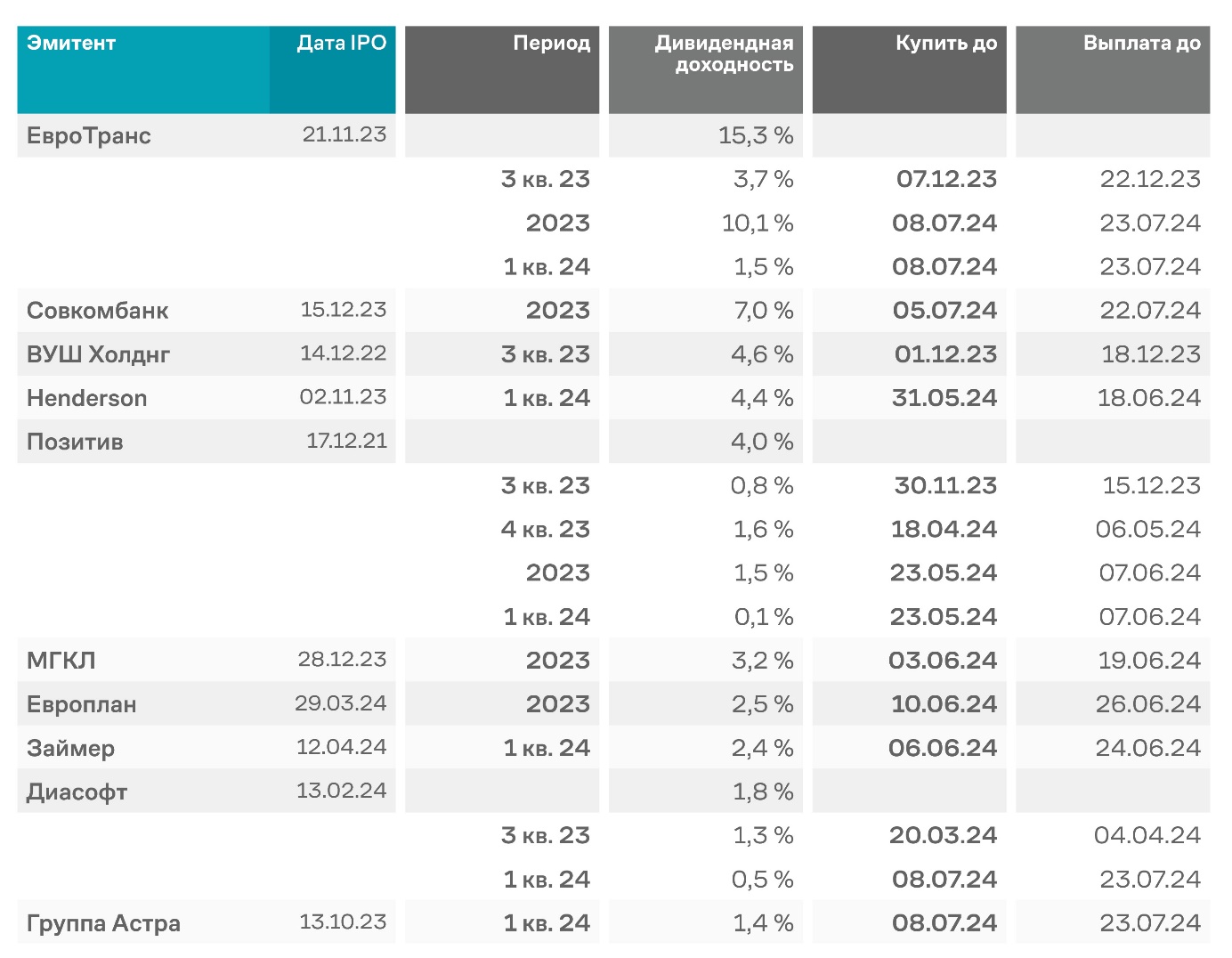

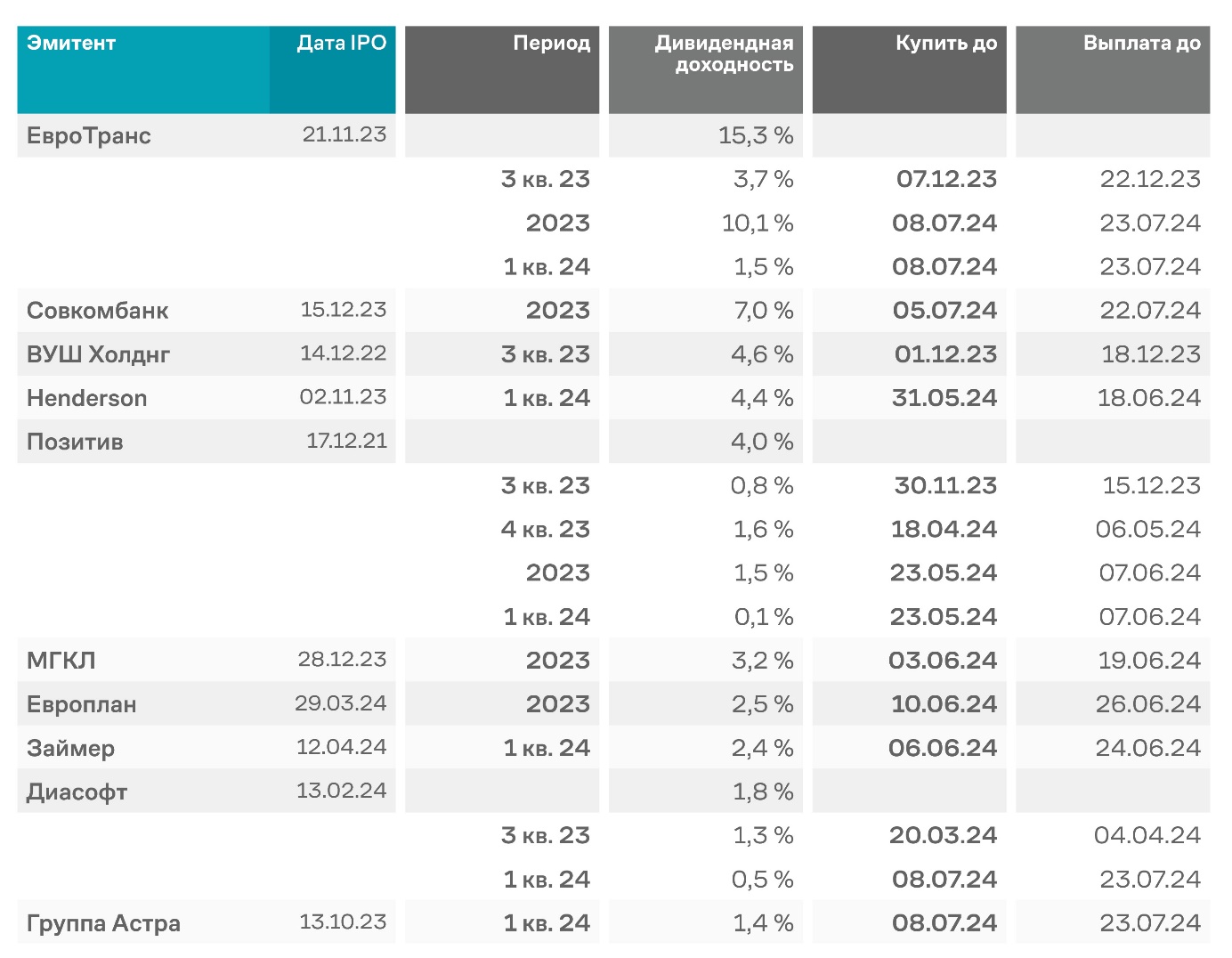

Что касается дивидендов, то по состоянию на конец июня только 10 эмитентов-новичков объявили об их выплате по результатам 2023 года и 1-го квартала 2024 года. Максимальную доходность дивидендов пока что обеспечивают акции ПАО «ЕвроТранс» – 15,3% по результатам 2023 г. – 1-го квартала 2024 года. Тут еще следует заметить, что первую выплату по дивидендам эмитент назначил буквально через месяц после размещения – 22 декабря 2023 года, по итогам 3-го квартала, а на 23 июля намечена выплата дивидендов сразу по результатам 2023 года и 1-го квартала 2024 года.

Совкомбанк запланировал выплату дивидендов по результатам 2023 года на 22 июля с доходностью от текущих котировок в 7%. «ВУШ» пока что выплатил дивиденды только по итогам 3-го квартала 2023 года в размере 4,6% от цены акций на крайний день покупки. «Хэндерсон» по результатам 2023 года от выплаты дивидендов отказался, зато выплатил дивиденды за 1-й квартал 2024 года с доходностью 4,4%, что даже превышает суммарную доходность по дивидендам ГК «Позитив» (4,0%), который проводит ежеквартальные выплаты дивидендов.

Дивидендная доходность по акциям эмитентов 2023-2024 годов:

Доходность по дивидендам остальных эмитентов, объявивших об их выплате, колеблется от 1,4% до 3,2%. Таким образом, пока что акции ни одного новичка на рынке IPO нельзя считать дивидендными: только у «ЕвроТранса» доходность приближена к уровню ключевой ставки (и то, если взять в расчет дивиденды за 1 квартал 2024 года). По остальным акциям доход инвесторов строится на росте котировок, о чем подробнее можно почитать в недавнем обзоре.

В первом полугодии рынок акций успел показать убедительный рост – в мае индекс ММВБ покорил высоту в 3500 пунктов. Однако на фоне ожиданий по повышению ключевой ставки, санкций в отношении биржи тренд развернулся, и недавние эмитенты IPO, как и их инвесторы, оказались в не самых простых условиях. Подробнее о ключевых тенденциях новичков на рынке акций – в обзоре аналитиков департамента ECM инвестиционной компании «Юнисервис Капитал».

Динамика индекса ММфВБ и котировок акций эмитентов 2024 года

Второй квартал ознаменовался взлетами и падениями индекса ММВБ (IMOEX). В первой половине квартала индекс набирал обороты и даже смог преодолеть отметку в 3500 пунктов: 17 мая на момент закрытия его значение составило 3 502 пункта. Однако на следующий же день началось падение котировок акций эмитентов, входящих в индекс, связанное с предстоящим 7 июня заседанием совета директоров Банка России по ключевой ставке, на котором ожидалось её повышение. После решения регулятора оставить ключевую ставку на прежнем уровне индекс ММВБ начал рост, но введение санкций против самой Московской биржи 12 июня опять вызвало падение на рынке ценных бумаг. Правда, в этот раз уже на следующий день произошло восстановление и даже наметился рост индекса.

В целом за период 1 апреля – 28 июня индекс ММВБ потерял порядка 4% и даже на минимумах не провалился ниже отметки в 3000 пунктов.

Динамика индекса ММВБ: ноябрь 2023 года – июнь 2024 года:

Такой общеэкономический фон не мог не сказаться на результатах IPO новых эмитентов, вышедших на биржу во 2-м квартале 2024 года: по состоянию на 28 июня 2024 года их котировки за редким исключением показывают отрицательную динамику относительно цены размещения. Потеряли в росте котировок и лидеры IPO этого года – «Диасофт» и «Делимобиль». Цены на их акции к концу июня 2024 года превышали цену IPO на 25% и 17%, в то время как на максимумах они достигали 42% и 33% соответственно.

Изменение котировок эмитентов 2024 года к цене размещения по состоянию на 28.06.24:

В целом индекс IPO (MIPO) во 2-м квартале 2024 года потерял в процентном соотношении больше, чем индекс ММВБ: с 1 апреля по 28 июня он сократился с 996 пунктов до 876 пунктов (-12%). Это говорит о том, что в моменты нестабильности на финансовом рынке инвесторы все же предпочитают держать деньги в более проверенных активах.

Динамика индекса IPO во 2 квартале 2024 года

Не выровняло ситуацию даже включение с 21 июня ряда бумаг новых эмитентов в другие индексы:

«ЛК «Европлан» включена в Индекс МосБиржи и Индекс РТС, а также в Индекс средней и малой капитализации, Индекс акций широкого рынка и Индекс финансов.

«Группа Астра» была включена в Индекс средней и малой капитализации.

МТС-банк включен в Индекс средней и малой капитализации, Индекс акций широкого рынка и Индекс финансов.

«Софтлайн» и «Диасофт» включены в Индекс акций широкого рынка и Индекс информационных технологий.

МФК «Займер» включена в Индекс акций широкого рынка и Индекс финансов.

В теории включение бумаг в индексы должно было привести к росту объемов их торгов и котировок, так как инвесторы начинают активно скупать такие бумаги, зная, что скоро должны подключиться индексные фонды. Однако по факту этого не наблюдалось: видимо, основными игроками на рынке являются не индексные фонды, а частный капитал.

Участие частного капитала в IPO

В конце марта Мосбиржа раскрыла долю участия розничных инвесторов во всех IPO, прошедших с 2022 года. Согласно данным площадки, самыми «народными» стали IPO «Генетико», МФК «КарМани», «Мосгорломбарда» и КЛВЗ «Кристалл»: в них доля физлиц при первичном размещении составила 100%. Наименьшая доля инвесторов-физлиц (по 50%) была на IPO ЮГК, «Делимобиль» и «Диасофт».

Участие розничных инвесторов в IPO 2022-2024 годах:

Если говорить о предпочтениях частных инвесторов среди новых эмитентов, то, согласно статистике Мосбиржи, лидерами по итогам апреля являлись акции Совкомбанка, «Группы Астра», «Европлана» и ЮГК.

ТОП-10 акций из состава индекса IPO

в портфеле частных инвесторов по итогам апреля

Дивидендная доходность по акциям из индекса IPO

Что касается дивидендов, то по состоянию на конец июня только 10 эмитентов-новичков объявили об их выплате по результатам 2023 года и 1-го квартала 2024 года. Максимальную доходность дивидендов пока что обеспечивают акции ПАО «ЕвроТранс» – 15,3% по результатам 2023 г. – 1-го квартала 2024 года. Тут еще следует заметить, что первую выплату по дивидендам эмитент назначил буквально через месяц после размещения – 22 декабря 2023 года, по итогам 3-го квартала, а на 23 июля намечена выплата дивидендов сразу по результатам 2023 года и 1-го квартала 2024 года.

Совкомбанк запланировал выплату дивидендов по результатам 2023 года на 22 июля с доходностью от текущих котировок в 7%. «ВУШ» пока что выплатил дивиденды только по итогам 3-го квартала 2023 года в размере 4,6% от цены акций на крайний день покупки. «Хэндерсон» по результатам 2023 года от выплаты дивидендов отказался, зато выплатил дивиденды за 1-й квартал 2024 года с доходностью 4,4%, что даже превышает суммарную доходность по дивидендам ГК «Позитив» (4,0%), который проводит ежеквартальные выплаты дивидендов.

Дивидендная доходность по акциям эмитентов 2023-2024 годов:

Доходность по дивидендам остальных эмитентов, объявивших об их выплате, колеблется от 1,4% до 3,2%. Таким образом, пока что акции ни одного новичка на рынке IPO нельзя считать дивидендными: только у «ЕвроТранса» доходность приближена к уровню ключевой ставки (и то, если взять в расчет дивиденды за 1 квартал 2024 года). По остальным акциям доход инвесторов строится на росте котировок, о чем подробнее можно почитать в недавнем обзоре.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба