Индекс Мосбиржи по-прежнему в коррекции. Почему и доколе, рассуждали в этом посте. А еще мы рассказывали, какие компании не страшно взять на коррекции, потому что во время волатильности они будут чувствовать себя лучше других.

Сегодня мы продолжим эту тему и взглянем на сильных эмитентов, которые смогут легко пережить период высоких ставок. Их объединяет подушка безопасности и отрицательный чистый долг.

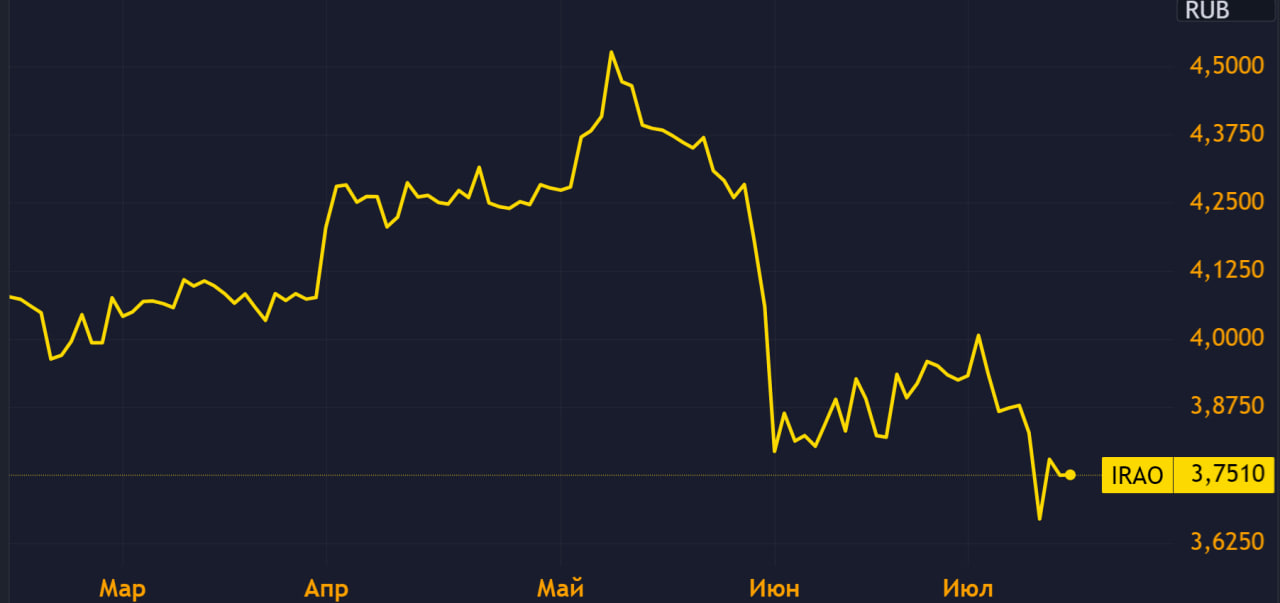

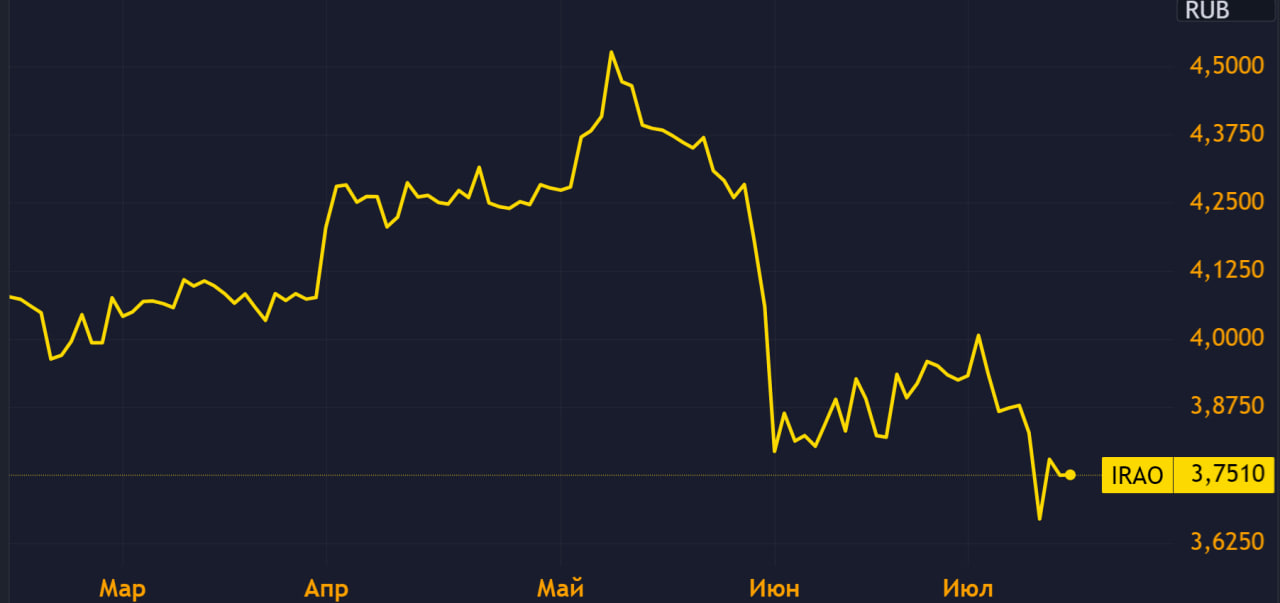

1️⃣ Интер РАО

Одна из самых недорогих компаний на российском рынке, учитывая потенциальную прибыль в 2024, P/E около 2.6x.

Главный залог устойчивости в условиях высокой ставки – «кубышка». Она позволяет Интер РАО, в отличие от многих госкомпаний, расширяться и инвестировать в новые проекты без привлечения долга.

Размер кубышки в конце первого квартала был 508 млрд. руб. Пока ставки высокие, только процентов с этого капитала компания зарабатывает 20 млрд руб. в квартал.

Деньги из кубышки активно расходуются на инвестиции: только в этом году планируется потратить 193 млрд. Однако прибыль компании постоянно растет.

В этом помогает и государство, которое регулярно индексирует тарифы на ЖКХ, да и инвестиции рано или поздно должны увеличить доходы. А еще Интер РАО активно диверсифицируется и развивает направления энергетического машиностроения и инжиниринга.

2️⃣ Лукойл

Его очень радуют высокие цены на нефть, которые вряд ли будут снижаться. Плюс у Лукойла отрицательный чистый долг. Сейчас компания оценивается всего в 4 годовых прибыли и кажется нам интересной для покупки.

Конечно, в марте финальные дивиденды за 2023 год разочаровали инвесторов, но зато у компании осталось больше денег, так что возросла вероятность выкупа компанией акций у нерезидентов. Это может повысить дивиденд на акцию в будущем.

3️⃣ Globaltrans — идея «со звездочкой»

Это российский лидер в сфере грузовых железнодорожных перевозок. Компания отлично провела 2023 год, улучшив все ключевые финансовые показатели и повысив операционную эффективность. А недавно она еще и завершила редомициляцию в Абу-Даби, что должно помочь ей вернуться к выплате дивидендов.

В последний раз она выплачивала их аж в 2021 году, так что дивдоходность могла скопиться жирная, 14-15%, по оценкам аналитиков.

Но есть проблема. После санкций на Мосбиржу менеджмент компании затих, что породило волну слухов — от невозможности возврата к дивам до делистинга.

Никакой конкретики по этому вопросу пока нет, но миноритарии уже обратились в ЦБ с просьбой защитить их интересы. Ждем и верим.

Дивидендный гэп Сбера, кстати, одна из причин падения последней недели. «Зеленый» пока не торопится его закрывать так же быстро, как это происходит обычно.

Сегодня мы продолжим эту тему и взглянем на сильных эмитентов, которые смогут легко пережить период высоких ставок. Их объединяет подушка безопасности и отрицательный чистый долг.

1️⃣ Интер РАО

Одна из самых недорогих компаний на российском рынке, учитывая потенциальную прибыль в 2024, P/E около 2.6x.

Главный залог устойчивости в условиях высокой ставки – «кубышка». Она позволяет Интер РАО, в отличие от многих госкомпаний, расширяться и инвестировать в новые проекты без привлечения долга.

Размер кубышки в конце первого квартала был 508 млрд. руб. Пока ставки высокие, только процентов с этого капитала компания зарабатывает 20 млрд руб. в квартал.

Деньги из кубышки активно расходуются на инвестиции: только в этом году планируется потратить 193 млрд. Однако прибыль компании постоянно растет.

В этом помогает и государство, которое регулярно индексирует тарифы на ЖКХ, да и инвестиции рано или поздно должны увеличить доходы. А еще Интер РАО активно диверсифицируется и развивает направления энергетического машиностроения и инжиниринга.

2️⃣ Лукойл

Его очень радуют высокие цены на нефть, которые вряд ли будут снижаться. Плюс у Лукойла отрицательный чистый долг. Сейчас компания оценивается всего в 4 годовых прибыли и кажется нам интересной для покупки.

Конечно, в марте финальные дивиденды за 2023 год разочаровали инвесторов, но зато у компании осталось больше денег, так что возросла вероятность выкупа компанией акций у нерезидентов. Это может повысить дивиденд на акцию в будущем.

3️⃣ Globaltrans — идея «со звездочкой»

Это российский лидер в сфере грузовых железнодорожных перевозок. Компания отлично провела 2023 год, улучшив все ключевые финансовые показатели и повысив операционную эффективность. А недавно она еще и завершила редомициляцию в Абу-Даби, что должно помочь ей вернуться к выплате дивидендов.

В последний раз она выплачивала их аж в 2021 году, так что дивдоходность могла скопиться жирная, 14-15%, по оценкам аналитиков.

Но есть проблема. После санкций на Мосбиржу менеджмент компании затих, что породило волну слухов — от невозможности возврата к дивам до делистинга.

Никакой конкретики по этому вопросу пока нет, но миноритарии уже обратились в ЦБ с просьбой защитить их интересы. Ждем и верим.

Дивидендный гэп Сбера, кстати, одна из причин падения последней недели. «Зеленый» пока не торопится его закрывать так же быстро, как это происходит обычно.

https://taplink.cc/investfuture.ru

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба