22 июля 2024 investing.com Царьков Дмитрий

Американский фондовый рынок сегодня находится на очень высоких отметках - участники рынка плавно перекладываются из одних инструментов в дргуие, продолжая этот бесконечный рост в небеса. Сегодня мы видим очередной сезон отчётностей, в рамках которого американские компании продолжают радовать своих инвесторов всё более хорошими цифрами. Как долго продлится этот “праздник жизни”, и что же нам можно и нужно делать?

Сезон отчётностей.

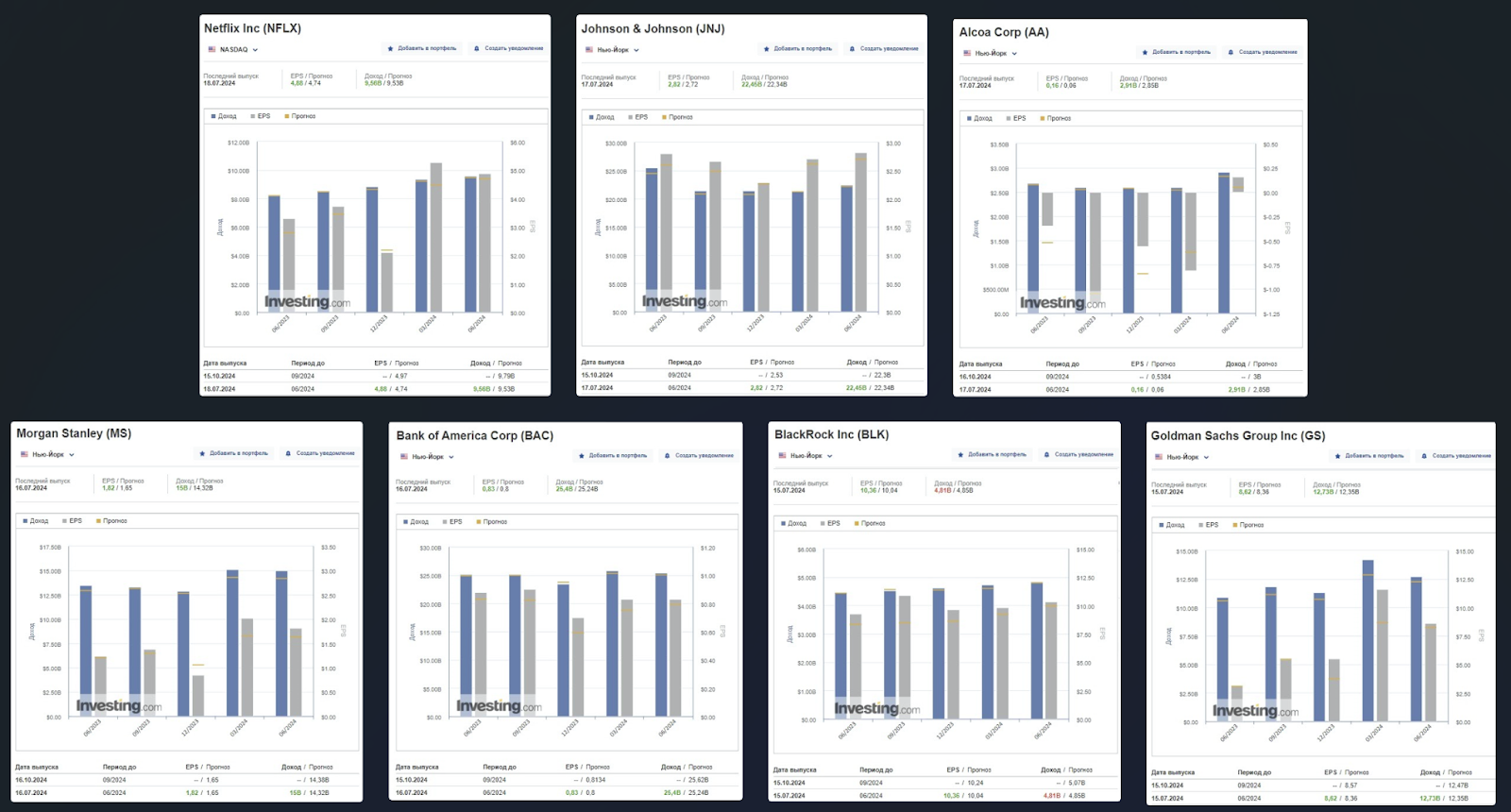

Как уже писал выше - сезон отчётностей идёт полным ходом. На прошлой неделе мы увидели ряд важных обновлений среди множества компаний.

Можно отметить несколько крупных игроков рынка, которые дадут нам хороший информационный срез - JNJ; AA; MS; NFLX; BAC (NYSE:BAC); BLK; GS.

Все отчитавшиеся ныне компании показали результаты лучше ожиданий. Крупные банки, товары первого потребления, промышленники - все без исключения тащат рынок в гору, показывая всё лучшие результаты. Но, тут есть один нюанс. Если мы посмотрим на графики этих компаний, то становится понятно, что сегодняшний позитив уже давно заложен в их цену, и является лишь поводом для фиксации прибыли.

В качестве примера можно посмотреть на график Goldman Sachs (NYSE:GS). Видно, что на отчётной неделе цена совершила своеобразный “добой тренда”. Теперь будет очень показательными следующие пару недель - мы увидим истинный настрой рынка на продолжение роста.

На этой неделе нас ждёт очередной большой список крупных эмитентов - VZ; SPOT; GOOG; TSLA; V; KO; T; F; IBM (NYSE:IBM); MMM (NYSE:MMM). Конечно же, ожидания рынка по ним также крайне позитивные.

Технический срез.

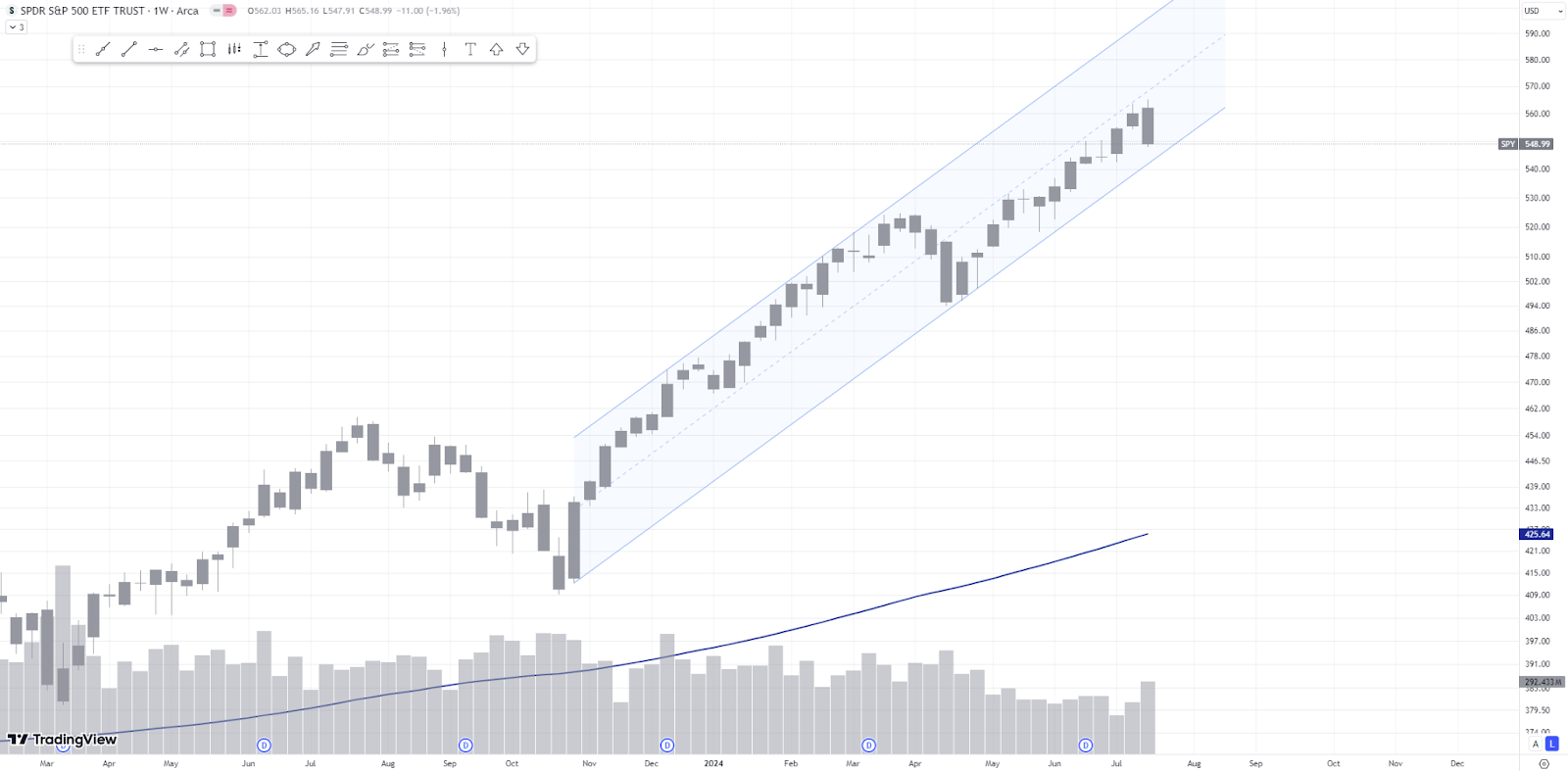

Нужно посмотреть на общую картину рынка, прежде чем делать однозначные выводы о его динамике и грядущих перспективах.

Индекс широкого рынка SP500 сегодня показывает слабость, наравне со своим технологическим собратом Nasdaq. Участники рынка потихоньку выходят из этих компаний. Но позвольте, куда же они идут?

Динамика последних двух недель показывает нам, что участники рынка активно уходят в Value-компании, т.е. в нормальный бизнес. Уровень доверия к текущей ситуации на рынке находится в рамках нормы, а значит можно посмотреть и на что-то более долгоиграющее, и более весомое, нежели всякие Growth-компании.

Именно это мы и видим в динамике индекса промышленных компаний - Dow Jones Industrial показывает сильно восходящую динамику, против резкого падения SP500 и Nasdaq.

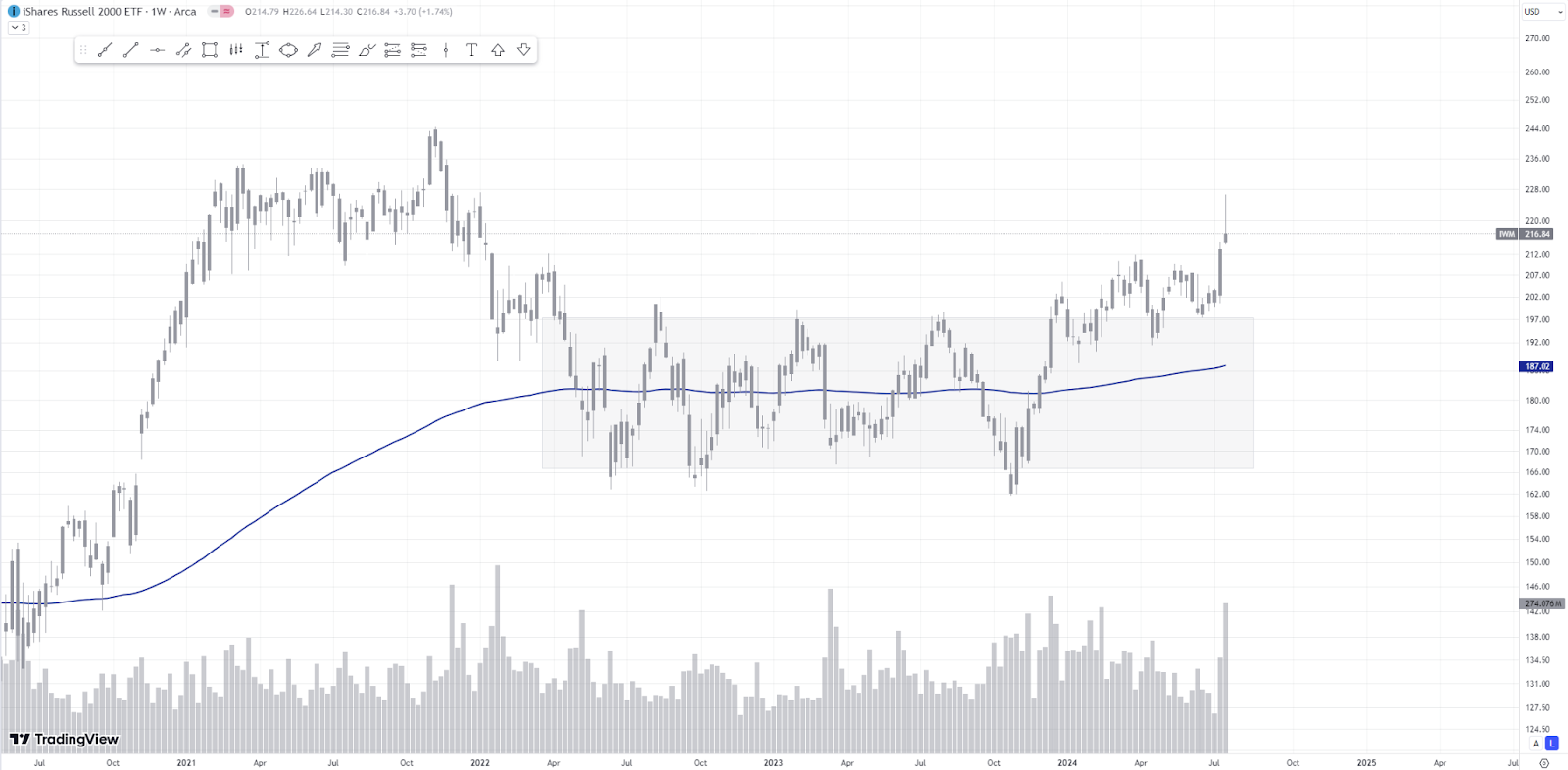

Не отстают и small-cap компании в лице индекса Russell 2000. Сколько Value не покупай, а риска всё равно очень хочется. Что ж, понимаем, не осуждаем.

Волатильность же показывает очень резвый рывок к отметке в 20б.п. Но, мы и без неё видим что на рынке всё довольно резво двигается. Разве что, теперь понятно, что всё это происходит довольно органично.

Да, стоит отметить, что ширина на рынке также восстановилась. В рамках описанных выше параметров это ясно без лишних пояснений - участникам рынка нужны “свежие” компании, у которых ещё есть потенциал для роста.

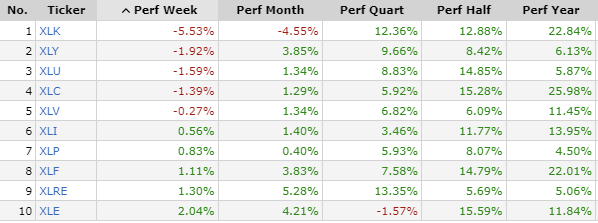

Ситуация по секторам.

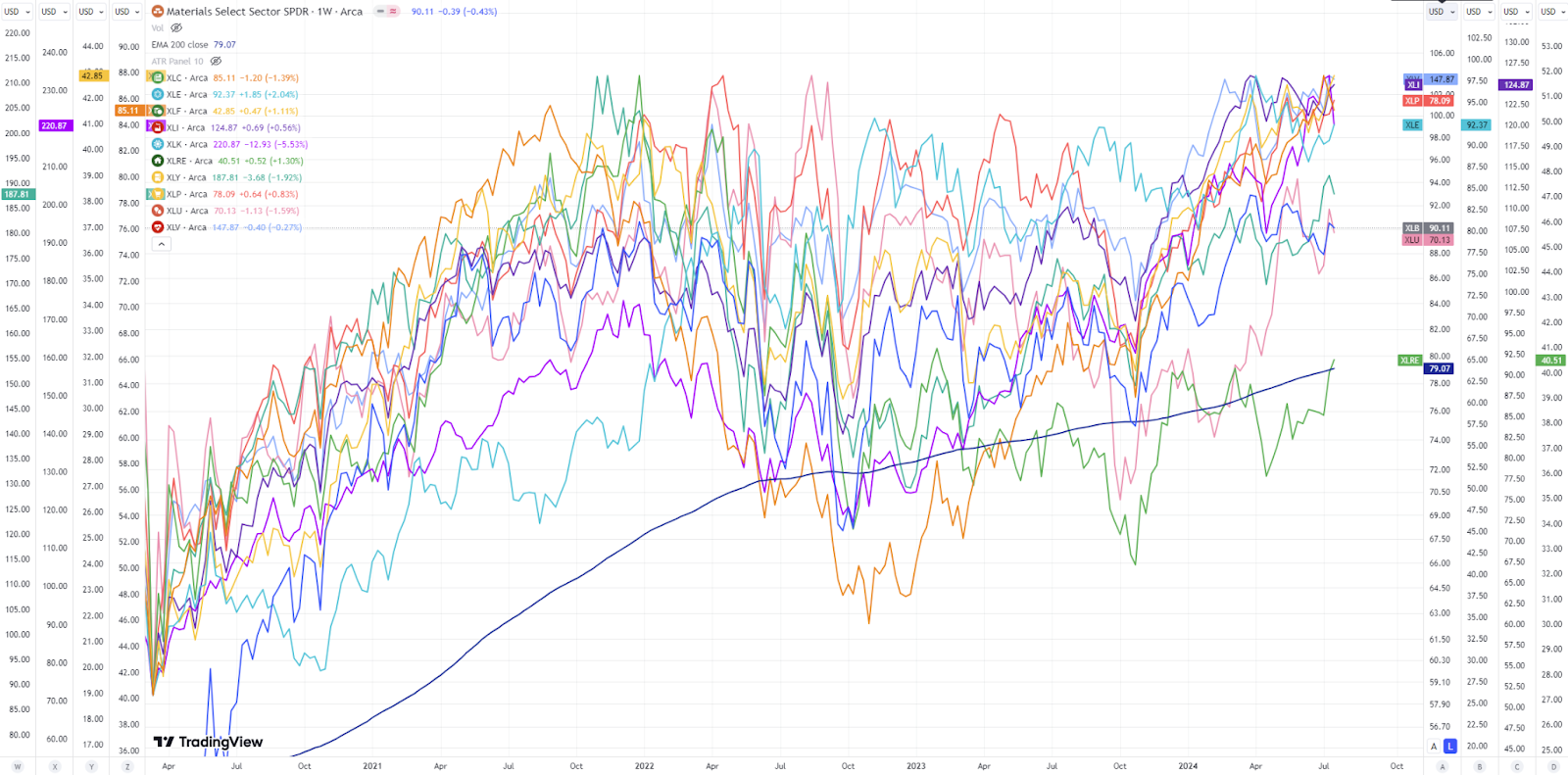

В целом, мы с вами поняли, что на рынке всё довольно позитивно, и он плавно исправляет сложившиеся перекосы в динамике индексов. Также, мы поняли, что текущие отчётности являются хорошим поводом для завершения локального восходящего тренда.

Если посмотреть динамику рынка по секторам, чтобы найти самый недооценённый, то может случится лёгкий ̶п̶р̶и̶с̶т̶у̶п̶ ̶э̶п̶и̶л̶е̶п̶с̶и̶и̶ когнитивный диссонанс. На первый взгляд видно, что давно-отстающие сектора стараются нагнать своих убежавших собратьев. А те, в свою очередь, плавно сдают им позиции.

Самыми перспективными, с точки зрения роста, являются сектора энергетический XLE; товаров первого потребления XLP и XLY; промышленный XLI; здравоохранения XLV и коммуникационные компании XLC. Скорее всего в этих секторах вы сможете найти что-то приличное, с потенциалом роста.

Интересное.

Участники рынка сегодня испытывают крайне-серьёзный позитив.

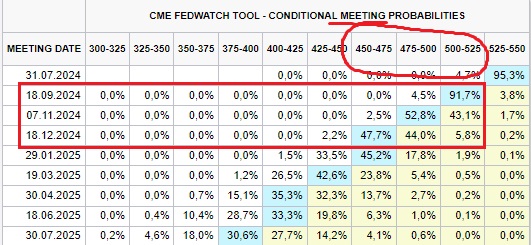

Согласно текущим показаниям - рынок ждёт аж три!!! понижения ставки в этом году. Целых три понижения, хотя совсем недавно ещё думали о том, будут ли они вообще. Главный вопрос сегодня - когда начнут.

Текущие президентские интриги показывают полный разгром демократов - они потеряли не только цвет лица, но и своего главного кандидата на пост в президенты. На этих выходных они по сути признали своё поражение, сняв кандидатуру самоходного Джо. Трамп настолько вжился в роль победителя, что кажется уже начал командовать белым домом - его твиты встречаются так часто в инфополе, что невольно вспоминаются 2018-2020 года.

Трамп настоятельно просил ФРС не понижать ставку до ноября, ведь он хорошо понимает что будет после этого - участники рынка начнут сливать свои позиции на наступлении этого позитивного факта. “Buy the rumor, sell the fact”, как говорится. Параллельно с этим он высказался, что не против кандидатуры J.Powell в качестве главы регулятора, хотя ранее говорил о его несостоятельности и необходимости его замены. На языке политики это называется попыткой договориться. Что ж, баталии нехилые, будем посмотреть.

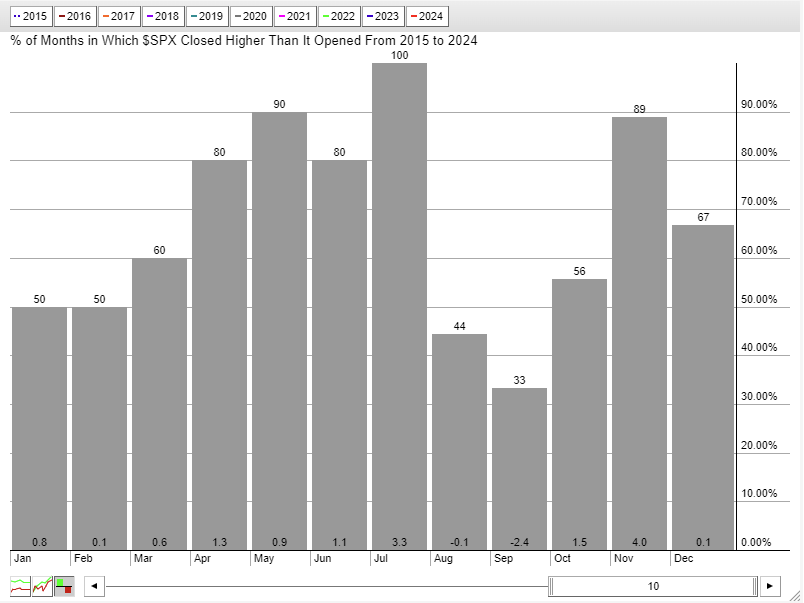

Вторым интересным фактором для сегодняшнего опуса станет сезонка. Согласно статистике за последние 10 лет, июль является самым лучшим месяцем в году для американского рынка, что мы, собственно, и видим по его динамике. Но, впереди наступает самый слабый период - август и сентябрь. На фоне фиксации участников рынка на позитивных отчётах, складывается предположение о грядущей коррекции рынка.

Итоги.

Сегодня получилось довольно объёмно описать ситуацию на рынке. Давайте подведём резюме - участники рынка настроены очень позитивно, т.к. они плавно перекладывают свои позиции из топ-10 компаний в остальной рынок, как в small-cap, так и промышленников. Ожидания по отчётам компаний также на высоте, о чём говорит восходящая динамика отдельных эмитентов, а ожидания по ключевой ставке поддерживают этот рост просто монолитной уверенностью в его незыблеммости. Чуть выше я описал, в каких секторах вы ещё можете попытать счастья.

Но, политические интриги и сезонный фактор дают нам повод для сомнения в том, что всё будет длится бесконечно. Статистика штука серьёзная, и нам стоит к ней прислушиваться. Сегодня лучше занимать позицию аккуратного спекулянта - отбирать недооценённые акции перед выходом отчёта, и входить в позиции с жёстким риск-менеджментом. Об инвестициях сегодня говорить неуместно - рынок чрезмерно дорогой.

Как-бы оно ни было на самом деле, всегда сохраняйте свой риск- и мани-менеджмент, ведь только ему по силам сохранить ваши депозиты, и преумножить их. Желаю всем высоких прибылей!

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

Сезон отчётностей.

Как уже писал выше - сезон отчётностей идёт полным ходом. На прошлой неделе мы увидели ряд важных обновлений среди множества компаний.

Можно отметить несколько крупных игроков рынка, которые дадут нам хороший информационный срез - JNJ; AA; MS; NFLX; BAC (NYSE:BAC); BLK; GS.

Все отчитавшиеся ныне компании показали результаты лучше ожиданий. Крупные банки, товары первого потребления, промышленники - все без исключения тащат рынок в гору, показывая всё лучшие результаты. Но, тут есть один нюанс. Если мы посмотрим на графики этих компаний, то становится понятно, что сегодняшний позитив уже давно заложен в их цену, и является лишь поводом для фиксации прибыли.

В качестве примера можно посмотреть на график Goldman Sachs (NYSE:GS). Видно, что на отчётной неделе цена совершила своеобразный “добой тренда”. Теперь будет очень показательными следующие пару недель - мы увидим истинный настрой рынка на продолжение роста.

На этой неделе нас ждёт очередной большой список крупных эмитентов - VZ; SPOT; GOOG; TSLA; V; KO; T; F; IBM (NYSE:IBM); MMM (NYSE:MMM). Конечно же, ожидания рынка по ним также крайне позитивные.

Технический срез.

Нужно посмотреть на общую картину рынка, прежде чем делать однозначные выводы о его динамике и грядущих перспективах.

Индекс широкого рынка SP500 сегодня показывает слабость, наравне со своим технологическим собратом Nasdaq. Участники рынка потихоньку выходят из этих компаний. Но позвольте, куда же они идут?

Динамика последних двух недель показывает нам, что участники рынка активно уходят в Value-компании, т.е. в нормальный бизнес. Уровень доверия к текущей ситуации на рынке находится в рамках нормы, а значит можно посмотреть и на что-то более долгоиграющее, и более весомое, нежели всякие Growth-компании.

Именно это мы и видим в динамике индекса промышленных компаний - Dow Jones Industrial показывает сильно восходящую динамику, против резкого падения SP500 и Nasdaq.

Не отстают и small-cap компании в лице индекса Russell 2000. Сколько Value не покупай, а риска всё равно очень хочется. Что ж, понимаем, не осуждаем.

Волатильность же показывает очень резвый рывок к отметке в 20б.п. Но, мы и без неё видим что на рынке всё довольно резво двигается. Разве что, теперь понятно, что всё это происходит довольно органично.

Да, стоит отметить, что ширина на рынке также восстановилась. В рамках описанных выше параметров это ясно без лишних пояснений - участникам рынка нужны “свежие” компании, у которых ещё есть потенциал для роста.

Ситуация по секторам.

В целом, мы с вами поняли, что на рынке всё довольно позитивно, и он плавно исправляет сложившиеся перекосы в динамике индексов. Также, мы поняли, что текущие отчётности являются хорошим поводом для завершения локального восходящего тренда.

Если посмотреть динамику рынка по секторам, чтобы найти самый недооценённый, то может случится лёгкий ̶п̶р̶и̶с̶т̶у̶п̶ ̶э̶п̶и̶л̶е̶п̶с̶и̶и̶ когнитивный диссонанс. На первый взгляд видно, что давно-отстающие сектора стараются нагнать своих убежавших собратьев. А те, в свою очередь, плавно сдают им позиции.

Самыми перспективными, с точки зрения роста, являются сектора энергетический XLE; товаров первого потребления XLP и XLY; промышленный XLI; здравоохранения XLV и коммуникационные компании XLC. Скорее всего в этих секторах вы сможете найти что-то приличное, с потенциалом роста.

Интересное.

Участники рынка сегодня испытывают крайне-серьёзный позитив.

Согласно текущим показаниям - рынок ждёт аж три!!! понижения ставки в этом году. Целых три понижения, хотя совсем недавно ещё думали о том, будут ли они вообще. Главный вопрос сегодня - когда начнут.

Текущие президентские интриги показывают полный разгром демократов - они потеряли не только цвет лица, но и своего главного кандидата на пост в президенты. На этих выходных они по сути признали своё поражение, сняв кандидатуру самоходного Джо. Трамп настолько вжился в роль победителя, что кажется уже начал командовать белым домом - его твиты встречаются так часто в инфополе, что невольно вспоминаются 2018-2020 года.

Трамп настоятельно просил ФРС не понижать ставку до ноября, ведь он хорошо понимает что будет после этого - участники рынка начнут сливать свои позиции на наступлении этого позитивного факта. “Buy the rumor, sell the fact”, как говорится. Параллельно с этим он высказался, что не против кандидатуры J.Powell в качестве главы регулятора, хотя ранее говорил о его несостоятельности и необходимости его замены. На языке политики это называется попыткой договориться. Что ж, баталии нехилые, будем посмотреть.

Вторым интересным фактором для сегодняшнего опуса станет сезонка. Согласно статистике за последние 10 лет, июль является самым лучшим месяцем в году для американского рынка, что мы, собственно, и видим по его динамике. Но, впереди наступает самый слабый период - август и сентябрь. На фоне фиксации участников рынка на позитивных отчётах, складывается предположение о грядущей коррекции рынка.

Итоги.

Сегодня получилось довольно объёмно описать ситуацию на рынке. Давайте подведём резюме - участники рынка настроены очень позитивно, т.к. они плавно перекладывают свои позиции из топ-10 компаний в остальной рынок, как в small-cap, так и промышленников. Ожидания по отчётам компаний также на высоте, о чём говорит восходящая динамика отдельных эмитентов, а ожидания по ключевой ставке поддерживают этот рост просто монолитной уверенностью в его незыблеммости. Чуть выше я описал, в каких секторах вы ещё можете попытать счастья.

Но, политические интриги и сезонный фактор дают нам повод для сомнения в том, что всё будет длится бесконечно. Статистика штука серьёзная, и нам стоит к ней прислушиваться. Сегодня лучше занимать позицию аккуратного спекулянта - отбирать недооценённые акции перед выходом отчёта, и входить в позиции с жёстким риск-менеджментом. Об инвестициях сегодня говорить неуместно - рынок чрезмерно дорогой.

Как-бы оно ни было на самом деле, всегда сохраняйте свой риск- и мани-менеджмент, ведь только ему по силам сохранить ваши депозиты, и преумножить их. Желаю всем высоких прибылей!

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба