22 июля 2024 investing.com Крамер Майкл

Фондовые рынки провели непростую неделю: индекс S&P 500 упал на 2%, а NASDAQ 100 финишировал с понижением почти на 4%. Рост акций компаний малой капитализации тоже, похоже, прекратился после завершения гамма-сквиза. В результате этого рынок оказался в уязвимом положении в преддверии пика сезона отчетов на этой неделе, в течение которой свои результаты представят Tesla (NASDAQ:TSLA) и Alphabet (NASDAQ:GOOGL).

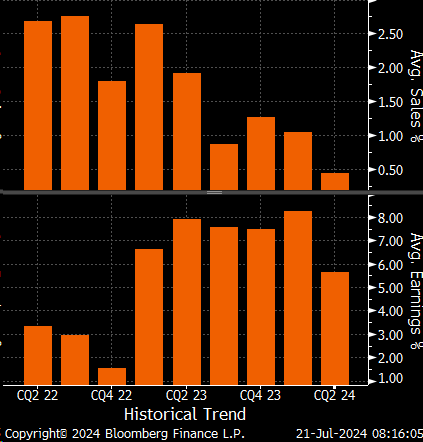

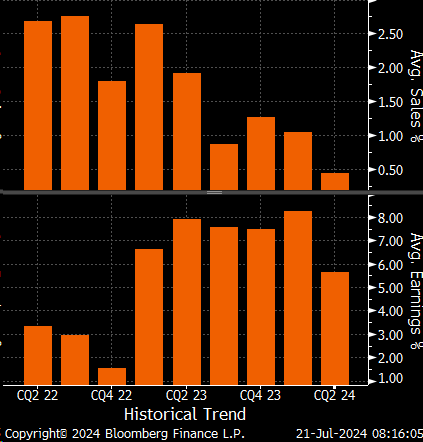

Ключевое значение имеют прогнозы компаний на этот квартал, поскольку оценки на 2024 год сейчас снижаются для S&P 500 и S&P 493. В то же время оценки для «великолепной семерки» не повышаются, а это значит увеличение акцента на этих компаниях в текущем квартале.

Помимо этого, показатели прибыли и продаж в этом квартале реже превышают ожидания, чем в последние кварталы. Количество приятных сюрпризов в плане продаж пока остается минимальным за два года, в плане прибыли — минимальным с первого квартала 2023 года.

Так что рынку нужно, чтобы результаты компаний существенно улучшились по ходу сезона отчетности. Это отчасти объясняет слабость рынка, особенно с учетом завышенных оценок.

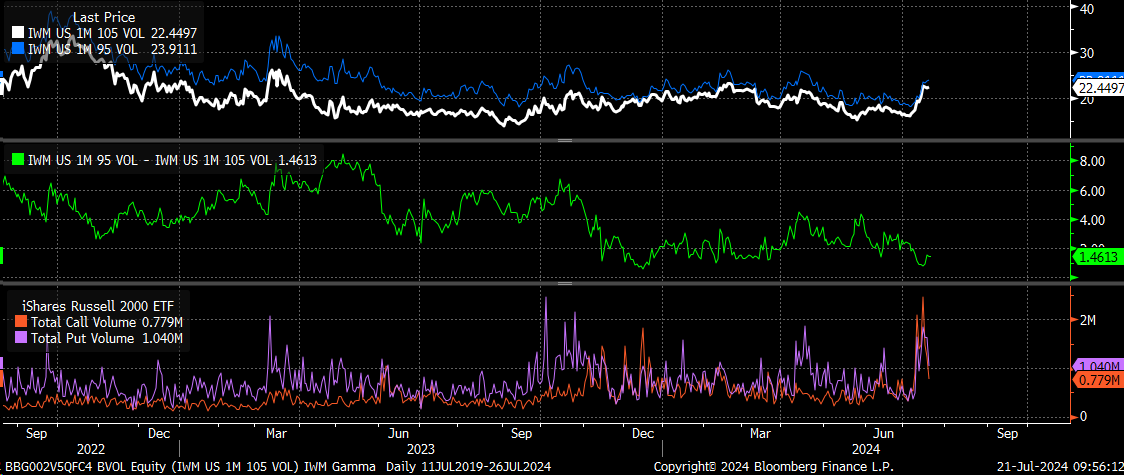

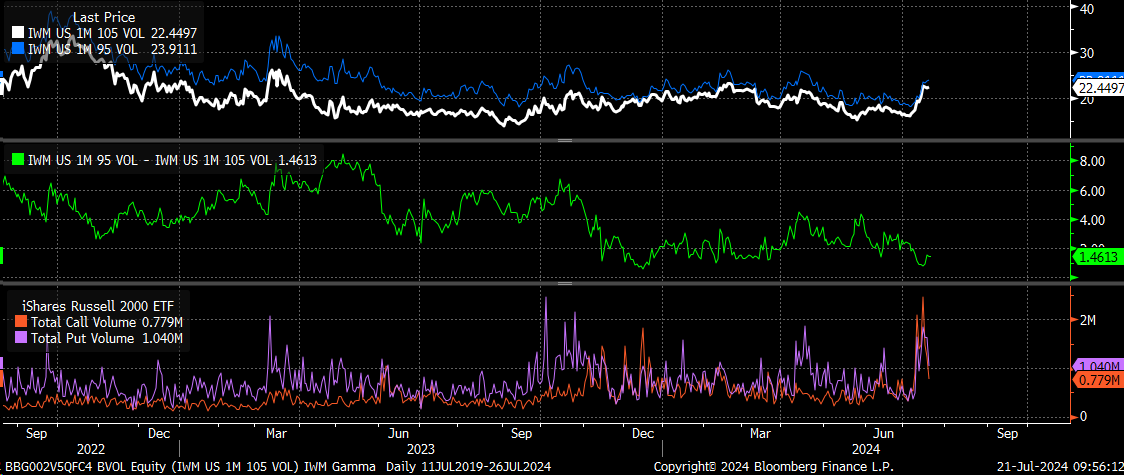

1. Рост Russell 2000 после гамма-сквиза прекратился

Гамма-сквиз по IWM, похоже, подошел к концу, судя по резкому снижению объемов по опционам колл в пятницу. В добавок к этому кривая IV развернулась вверх, то есть IV для опционов пут сейчас увеличивается быстрее, чем для опционов колл.

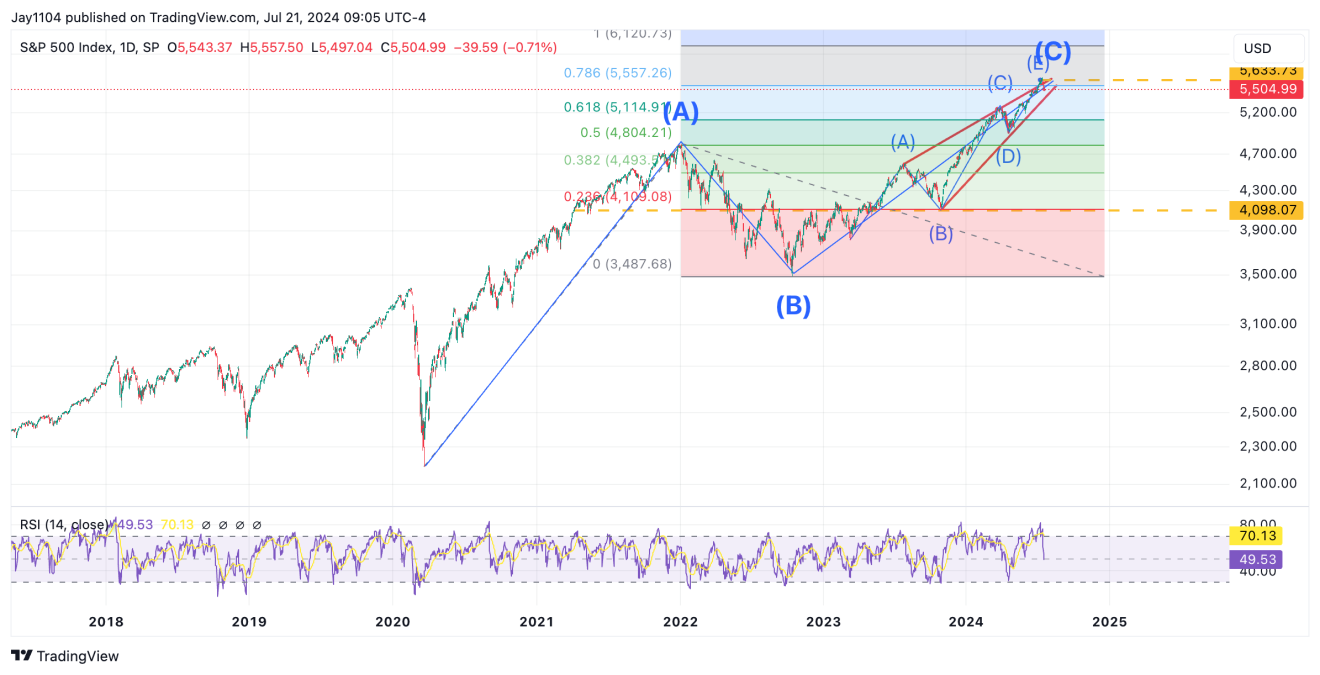

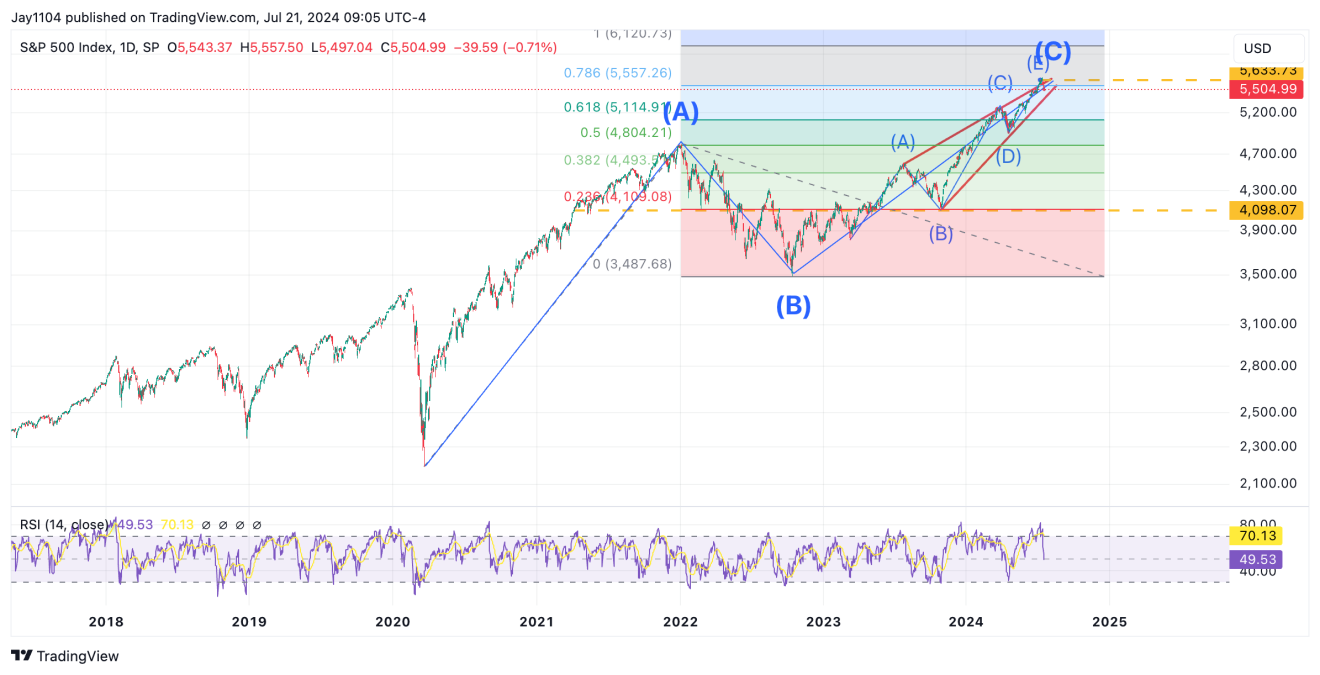

2. На графике S&P 500 — «медвежье поглощение»

На прошлой неделе на недельном таймфрейме S&P 500 появился паттерн «медвежье поглощение». На недельных графиках подобное случается редко.

С 2020 года было всего восемь таких случаев, и в шести из них S&P 500 снижался на следующей неделе.

На графиках S&P 500 также появился паттерн «растущий клин», причем цена на прошлой неделе выросла выше линии тренда, но затем упала и вернулась в пределы клина.

У этого паттерна также подходящие уровни Фибоначчи: волна 3 чуть больше волны 1, а волна 5 равна 61,8% волны 3.

В дополнение к этому волна С от минимума 2020 года равняется 78,6% волны А. Этот район — подходящее место для значительной коррекции или падения S&P 500 с учетом различных соотношений уровней Фибоначчи.

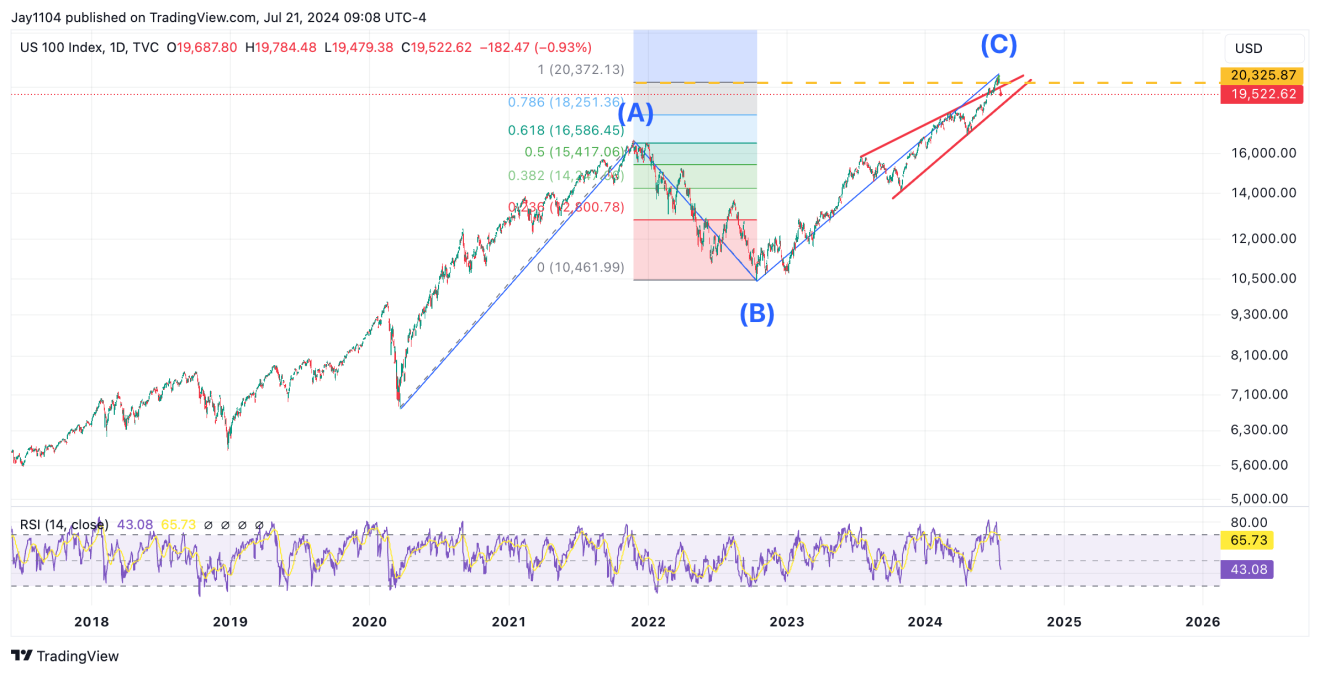

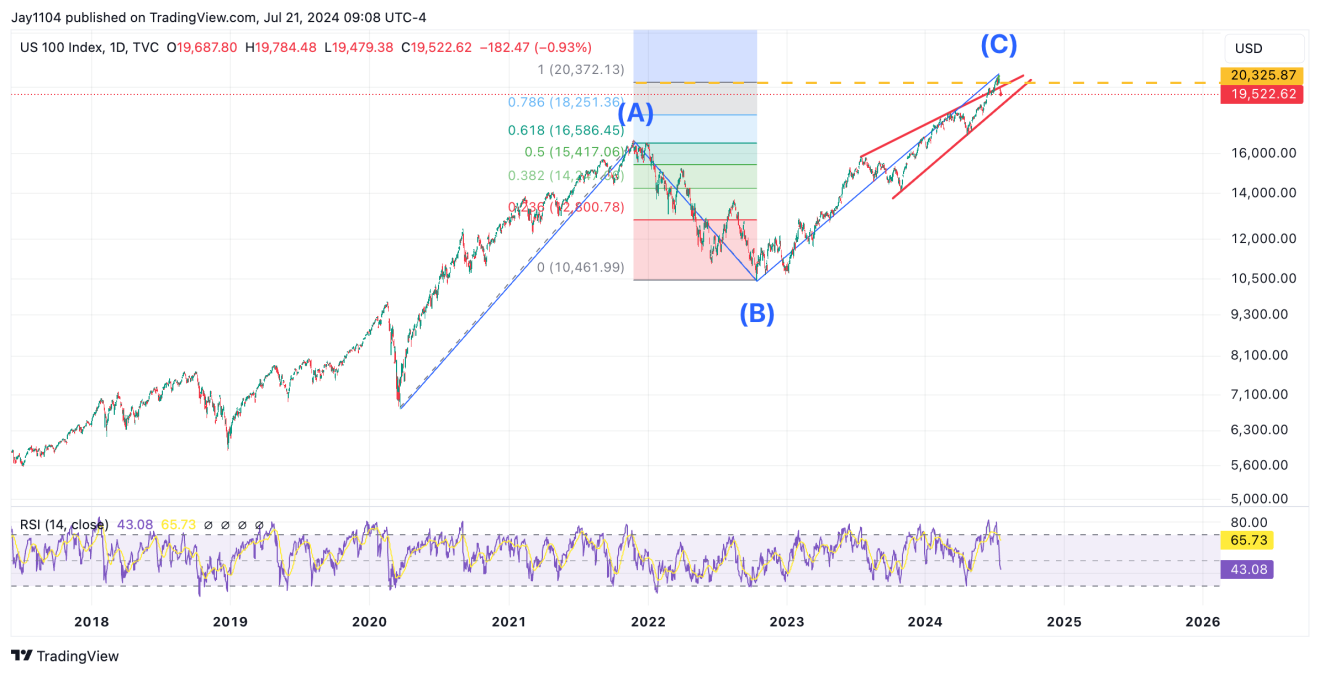

3. На графике Nasdaq 100 — паттерн ABC

Похожая ситуация складывается на графике NASDAQ 100, где мы видим гигантский паттерн ABC с минимумов 2020 года.

4. Полупроводниковый индекс совершил пробой из клина

SMH тоже сформировал растущий расширяющийся клин и выпал из него. Невероятно, но индекс может упасть еще более чем на 20% и вернуться при этом лишь на минимумы апреля этого года.

На прошлой неделе также снизились акции Nvidia (NASDAQ:NVDA), оказавшиеся в ключевой зоне с поддержкой в районе $118. Пробой $116 может повлечь за собой дальнейшее снижение в район $110. На графиках Nvidia сейчас складывается похожая картина, что и в марте и апреле, с двумя паттернами «медвежье поглощение» и двойной вершиной. В апреле и мае акции компании упали на 20%.

5. На графике равновзвешенного S&P 500 — паттерн 2b

На графике равновзвешенного S&P 500 на прошлой неделе сформировался достаточно неприятный паттерн. После значительного роста индекс завершил неделю снижением и при этом закрылся ниже максимумов 25 марта. Паттерн напоминает 2b, причем RSP упал ниже уровня $162,84.

Ключевое значение имеют прогнозы компаний на этот квартал, поскольку оценки на 2024 год сейчас снижаются для S&P 500 и S&P 493. В то же время оценки для «великолепной семерки» не повышаются, а это значит увеличение акцента на этих компаниях в текущем квартале.

Помимо этого, показатели прибыли и продаж в этом квартале реже превышают ожидания, чем в последние кварталы. Количество приятных сюрпризов в плане продаж пока остается минимальным за два года, в плане прибыли — минимальным с первого квартала 2023 года.

Так что рынку нужно, чтобы результаты компаний существенно улучшились по ходу сезона отчетности. Это отчасти объясняет слабость рынка, особенно с учетом завышенных оценок.

1. Рост Russell 2000 после гамма-сквиза прекратился

Гамма-сквиз по IWM, похоже, подошел к концу, судя по резкому снижению объемов по опционам колл в пятницу. В добавок к этому кривая IV развернулась вверх, то есть IV для опционов пут сейчас увеличивается быстрее, чем для опционов колл.

2. На графике S&P 500 — «медвежье поглощение»

На прошлой неделе на недельном таймфрейме S&P 500 появился паттерн «медвежье поглощение». На недельных графиках подобное случается редко.

С 2020 года было всего восемь таких случаев, и в шести из них S&P 500 снижался на следующей неделе.

На графиках S&P 500 также появился паттерн «растущий клин», причем цена на прошлой неделе выросла выше линии тренда, но затем упала и вернулась в пределы клина.

У этого паттерна также подходящие уровни Фибоначчи: волна 3 чуть больше волны 1, а волна 5 равна 61,8% волны 3.

В дополнение к этому волна С от минимума 2020 года равняется 78,6% волны А. Этот район — подходящее место для значительной коррекции или падения S&P 500 с учетом различных соотношений уровней Фибоначчи.

3. На графике Nasdaq 100 — паттерн ABC

Похожая ситуация складывается на графике NASDAQ 100, где мы видим гигантский паттерн ABC с минимумов 2020 года.

4. Полупроводниковый индекс совершил пробой из клина

SMH тоже сформировал растущий расширяющийся клин и выпал из него. Невероятно, но индекс может упасть еще более чем на 20% и вернуться при этом лишь на минимумы апреля этого года.

На прошлой неделе также снизились акции Nvidia (NASDAQ:NVDA), оказавшиеся в ключевой зоне с поддержкой в районе $118. Пробой $116 может повлечь за собой дальнейшее снижение в район $110. На графиках Nvidia сейчас складывается похожая картина, что и в марте и апреле, с двумя паттернами «медвежье поглощение» и двойной вершиной. В апреле и мае акции компании упали на 20%.

5. На графике равновзвешенного S&P 500 — паттерн 2b

На графике равновзвешенного S&P 500 на прошлой неделе сформировался достаточно неприятный паттерн. После значительного роста индекс завершил неделю снижением и при этом закрылся ниже максимумов 25 марта. Паттерн напоминает 2b, причем RSP упал ниже уровня $162,84.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба