26 июля 2024 БКС Экспресс

Сохраняем позитивный взгляд на долговой рынок в рублях. В составе портфеля меняем АФК Система на ОФЗ 26238, а ОФЗ 26221 — на ОФЗ 26239.

Главное

• Недельная инфляция 0,11% — стабилизация на низком уровне, позитивно.

• Рыночные кредиты в июне почти не выдавались, в июле отмечаем спад кредитования.

• Ожидаем позитивную реакцию рынка на итоги заседания ЦБ.

• Рубль ниже 90 за доллар — умеренно позитивно.

• Нефть Urals около $80 за баррель — позитивно.

В деталях

Ставка 18% уже в цене, ожидаем разворота рынка

Недельная инфляция вторую неделю сохраняется умеренной. В июне банки выдали физическим лицам кредиты на 0,8 трлн руб., в основном это ипотека и связанные с ней займы, прибавляем к этому 20%-ный первый взнос и получается 1 трлн руб. кредитов девелоперам за счет денег на эскроу-счетах. Это и есть весь прирост кредитов за июнь, поэтому для чисто рыночного кредитования уже не остается места, что и является заслугой ЦБ.

С учетом снижения объемов льготных программ в июле уже наблюдается падение кредитования более чем на 30%. При ставке 17–18% ожидаем снижения доходностей длинных ОФЗ, так как худший сценарий не реализовался. Взгляд на рынок в долгосрочной перспективе у нас также умеренно позитивный, поскольку к 2025–2026 гг. ожидаем постепенного снижения доходностей длинных ОФЗ до 9–11% с более чем 15%.

Меняем флоатеры: АФК Система и ОФЗ 26221 на ОФЗ 26238 и ОФЗ 26239

На фоне позитивной статистики и ожидания решения по ставке увеличиваем срок до погашения портфеля и заменяем облигацию с переменным купоном — флоатер Системы — на ОФЗ 26238.

ОФЗ 26221 меняем на 26239, так как рост последних дней в меньшей степени коснулся ОФЗ 26239: выпуск вырос в цене на 0,1%, а ОФЗ 26221, как и похожие по сроку госбумаги, подорожали на 0,5%.

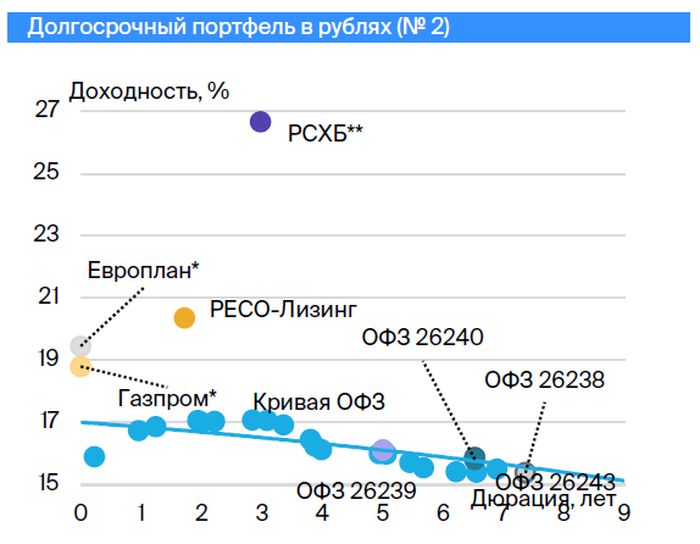

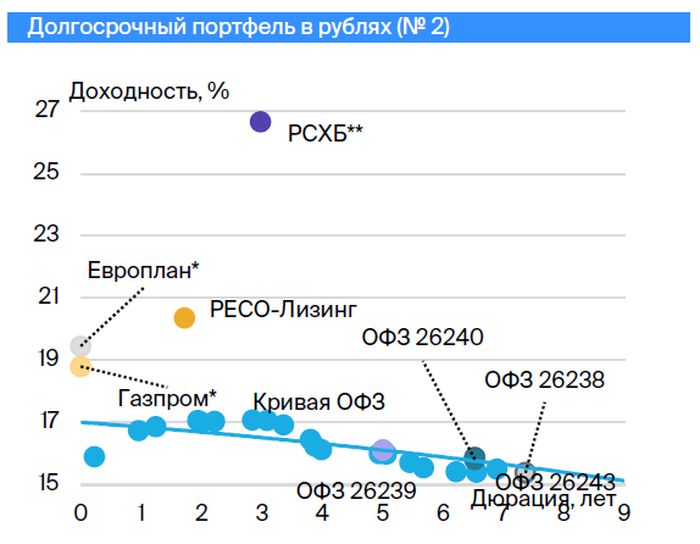

Карта доходностей бумаг в портфелях на 25 июля 2024 г.

Эмитенты и выпуски

Сегежа

Серия 002P-05R

Сегежа занимается лесозаготовкой и деревообработкой, кейс основан на слабом рубле и поддержке от 62%-ого акционера АФК Система. Компания сильно пострадала из-за санкций — пришлось перенаправить часть продукции из Европы в Китай, что сильно увеличило издержки.

Ожидаем снижения долговой нагрузки на фоне слабого рубля — эффект уже был во II квартале 2023 г., когда EBITDA увеличилась втрое. Ожидаем снижения доходности до более приемлемых 22%, или +7% к выпускам АФК Система, потенциальный доход — 23% за полгода и 38% за год.

Европлан

Серия 001Р-07

Европлан — крупная российская автолизинговая компания в секторе, достаточно устойчивом к кризисам, эффективным бизнесом и низкими финансовыми рисками. Стабильный бизнес: Цена на авто (залоги) растет в кризис из-за курса доллара — низкие убытки по лизингу. Прибыль 6% от активов — лучший показатель в лизинговой и банковской отрасли. Долговая нагрузка низкая.

Условная YTM 19,5% — максимум для первого эшелона для неквалифицированных инвесторов, ожидаем снижения до уровня аналога РЕСО-Лизинга 19,2%. Потенциальный доход за полгода 10% — привлекательно.

ОФЗ

серия 26243

серия 26240

серия 26239

серия 26238

У России отрицательный чистый долг и растущая экономика. По бумагам ожидаем снижения доходности на 1,5% за полгода и 3% за год, так как опережающие индикаторы — размещение ОФЗ с переменным купоном (флоатеров), повышение налогов, более низкий дефицит бюджета в 2025 г., чем в 2024 г., досрочная отмена льготной ипотеки банками, крепкий рубль — указывают на снижение напряженности на рынке облигаций с фиксированным купоном.

ВТБ

Серия СУБ-Т2-1

ВТБ — второй российский банк с хорошим качеством активов, прибыльностью и господдержкой (у государства 61%+ акций), но сильно пострадавший от санкций. Критической проблемы с капиталом не ожидается, что подтверждается сентябрьским отчетом агентства АКРА.

Выпуск СУБ-Т2-1 — субординированная облигация без возможности отмены, списания и/или приостановки выплаты купонов вне рамок санации/временной администрации и/или снижения норматива акционерного капитала менее 2%. Ожидаем восстановления цены к дате начала выплаты дивидендов и купонов по бессрочным облигациям. Потенциальный доход составляет 30%+ по ВТБ за год.

Россельхозбанк (РСХБ)

Серия 01Т1

РСХБ — госбанк, 100% напрямую у государства. Позиционируется как институт развития и поддержки сельского хозяйства, практически ежегодно докапитализируется на 30 млрд руб. За последние 5 лет объем докапитализации составил 150 млрд руб., в том числе 17 млрд руб. в январе 2023 г.

Выпуск 01Т1 — бессрочная субординированная рублевая облигация с возможностью отмены купонов по усмотрению эмитента и списания при ухудшении норматива акционерного капитала ниже 5,125%. Доходность к ближайшему колл-опциону через 5 лет — 26,1%, а расчетная к последующим — 15% (купон после первого колл-опциона определяется как доходность 10-летней ОФЗ + 2,6%), справедливый спред 2,5%, поскольку ликвидность лучше, чем у ВТБ. Ожидаем восстановления цены облигации после нормализации ситуации с сильно субординированными бумагами ВТБ.

РЕСО-Лизинг

Серия БО-П-22

РЕСО-Лизинг — лучшая компания в стабильном сегменте автолизинга, который показывает контрцикличность в кризис, так как обесценение рубля приводит к росту стоимости залога — иномарок и уменьшению кредитных убытков.

Выпуск БО-П-22 торгуется с доходностью 20,6% — на уровне Балтийского Лизинга при лучшем кредитном качестве по всем трем ключевым рискам: бизнес, финансовому и акционерному. Ожидаем доход 9%+ за полгода.

Газпром

Серия Газпром капитал БО-003Р-02

Газпром добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. В 2022 г. выручка от газа, нефти и прочего составила 66%, 29% и 5% соответственно, EBITDA — 62%, 33% и 5%. Себестоимость добычи газа и нефти одна из самых низких в мире.

Выпуск БО-003Р-02 с условной YTM 18,9% — максимальная в первом эшелоне, к которому относятся самые надежные компании. Купон переменный (ключевая ставка + 1,25% = 17,25%), выплата ежемесячная с 7-дневной переоценкой. Потенциальный доход за полгода 10% — привлекательно.

Главное

• Недельная инфляция 0,11% — стабилизация на низком уровне, позитивно.

• Рыночные кредиты в июне почти не выдавались, в июле отмечаем спад кредитования.

• Ожидаем позитивную реакцию рынка на итоги заседания ЦБ.

• Рубль ниже 90 за доллар — умеренно позитивно.

• Нефть Urals около $80 за баррель — позитивно.

В деталях

Ставка 18% уже в цене, ожидаем разворота рынка

Недельная инфляция вторую неделю сохраняется умеренной. В июне банки выдали физическим лицам кредиты на 0,8 трлн руб., в основном это ипотека и связанные с ней займы, прибавляем к этому 20%-ный первый взнос и получается 1 трлн руб. кредитов девелоперам за счет денег на эскроу-счетах. Это и есть весь прирост кредитов за июнь, поэтому для чисто рыночного кредитования уже не остается места, что и является заслугой ЦБ.

С учетом снижения объемов льготных программ в июле уже наблюдается падение кредитования более чем на 30%. При ставке 17–18% ожидаем снижения доходностей длинных ОФЗ, так как худший сценарий не реализовался. Взгляд на рынок в долгосрочной перспективе у нас также умеренно позитивный, поскольку к 2025–2026 гг. ожидаем постепенного снижения доходностей длинных ОФЗ до 9–11% с более чем 15%.

Меняем флоатеры: АФК Система и ОФЗ 26221 на ОФЗ 26238 и ОФЗ 26239

На фоне позитивной статистики и ожидания решения по ставке увеличиваем срок до погашения портфеля и заменяем облигацию с переменным купоном — флоатер Системы — на ОФЗ 26238.

ОФЗ 26221 меняем на 26239, так как рост последних дней в меньшей степени коснулся ОФЗ 26239: выпуск вырос в цене на 0,1%, а ОФЗ 26221, как и похожие по сроку госбумаги, подорожали на 0,5%.

Карта доходностей бумаг в портфелях на 25 июля 2024 г.

Эмитенты и выпуски

Сегежа

Серия 002P-05R

Сегежа занимается лесозаготовкой и деревообработкой, кейс основан на слабом рубле и поддержке от 62%-ого акционера АФК Система. Компания сильно пострадала из-за санкций — пришлось перенаправить часть продукции из Европы в Китай, что сильно увеличило издержки.

Ожидаем снижения долговой нагрузки на фоне слабого рубля — эффект уже был во II квартале 2023 г., когда EBITDA увеличилась втрое. Ожидаем снижения доходности до более приемлемых 22%, или +7% к выпускам АФК Система, потенциальный доход — 23% за полгода и 38% за год.

Европлан

Серия 001Р-07

Европлан — крупная российская автолизинговая компания в секторе, достаточно устойчивом к кризисам, эффективным бизнесом и низкими финансовыми рисками. Стабильный бизнес: Цена на авто (залоги) растет в кризис из-за курса доллара — низкие убытки по лизингу. Прибыль 6% от активов — лучший показатель в лизинговой и банковской отрасли. Долговая нагрузка низкая.

Условная YTM 19,5% — максимум для первого эшелона для неквалифицированных инвесторов, ожидаем снижения до уровня аналога РЕСО-Лизинга 19,2%. Потенциальный доход за полгода 10% — привлекательно.

ОФЗ

серия 26243

серия 26240

серия 26239

серия 26238

У России отрицательный чистый долг и растущая экономика. По бумагам ожидаем снижения доходности на 1,5% за полгода и 3% за год, так как опережающие индикаторы — размещение ОФЗ с переменным купоном (флоатеров), повышение налогов, более низкий дефицит бюджета в 2025 г., чем в 2024 г., досрочная отмена льготной ипотеки банками, крепкий рубль — указывают на снижение напряженности на рынке облигаций с фиксированным купоном.

ВТБ

Серия СУБ-Т2-1

ВТБ — второй российский банк с хорошим качеством активов, прибыльностью и господдержкой (у государства 61%+ акций), но сильно пострадавший от санкций. Критической проблемы с капиталом не ожидается, что подтверждается сентябрьским отчетом агентства АКРА.

Выпуск СУБ-Т2-1 — субординированная облигация без возможности отмены, списания и/или приостановки выплаты купонов вне рамок санации/временной администрации и/или снижения норматива акционерного капитала менее 2%. Ожидаем восстановления цены к дате начала выплаты дивидендов и купонов по бессрочным облигациям. Потенциальный доход составляет 30%+ по ВТБ за год.

Россельхозбанк (РСХБ)

Серия 01Т1

РСХБ — госбанк, 100% напрямую у государства. Позиционируется как институт развития и поддержки сельского хозяйства, практически ежегодно докапитализируется на 30 млрд руб. За последние 5 лет объем докапитализации составил 150 млрд руб., в том числе 17 млрд руб. в январе 2023 г.

Выпуск 01Т1 — бессрочная субординированная рублевая облигация с возможностью отмены купонов по усмотрению эмитента и списания при ухудшении норматива акционерного капитала ниже 5,125%. Доходность к ближайшему колл-опциону через 5 лет — 26,1%, а расчетная к последующим — 15% (купон после первого колл-опциона определяется как доходность 10-летней ОФЗ + 2,6%), справедливый спред 2,5%, поскольку ликвидность лучше, чем у ВТБ. Ожидаем восстановления цены облигации после нормализации ситуации с сильно субординированными бумагами ВТБ.

РЕСО-Лизинг

Серия БО-П-22

РЕСО-Лизинг — лучшая компания в стабильном сегменте автолизинга, который показывает контрцикличность в кризис, так как обесценение рубля приводит к росту стоимости залога — иномарок и уменьшению кредитных убытков.

Выпуск БО-П-22 торгуется с доходностью 20,6% — на уровне Балтийского Лизинга при лучшем кредитном качестве по всем трем ключевым рискам: бизнес, финансовому и акционерному. Ожидаем доход 9%+ за полгода.

Газпром

Серия Газпром капитал БО-003Р-02

Газпром добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. В 2022 г. выручка от газа, нефти и прочего составила 66%, 29% и 5% соответственно, EBITDA — 62%, 33% и 5%. Себестоимость добычи газа и нефти одна из самых низких в мире.

Выпуск БО-003Р-02 с условной YTM 18,9% — максимальная в первом эшелоне, к которому относятся самые надежные компании. Купон переменный (ключевая ставка + 1,25% = 17,25%), выплата ежемесячная с 7-дневной переоценкой. Потенциальный доход за полгода 10% — привлекательно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба