RAZB0RKA отчёта РОССЕТИ МОСКВА по РСБУ 2кв'24. ще в начале Апреля был опубликован отчёт компании за 2023 год

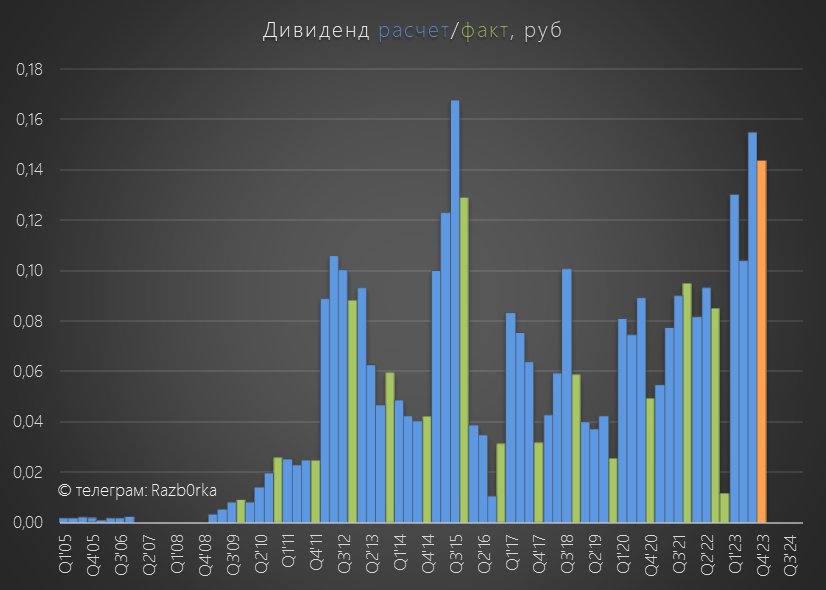

По моим расчетам, дивиденд за 2023 год должен был составить чуть более 0.14 руб

25 Мая Совет директоров компании рекомендовал выплатить 0.14282 руб

Для чего я решил Вам это напомнить?

27 Июня акции компании взлетели в моменте на 16% на рекордном объеме в 500 млн руб

Что стало поводом?

Небольшая ошибка в раскрытии решения собрания акционеров по дивидендам

Вместо 0.14282 руб дивидендов секретарь напечатал 0.41282 руб

Рынок быстро понял эту ошибку и акции упали

Но те кто покупал по 1.48 руб получили практически моментальные -14% доходности

О чем говорит такой рост?

Значительная доля инвесторов с значительным объемом денег не следит за отчетностью

Значительная доля инвесторов с значительным объемом денег не следит за рекомендациями Совета директоров

Значительная доля инвесторов с значительным объемом денег не знает Закон об Акционерных обществах

По закону, Собрание акционеров может только одобрить или отклонить рекомендацию Совета директоров

Собрание не может одобрить выплату дивидендов больше чем было рекомендовано

Этот случай яркий пример того, что значительная доля инвесторов с значительным объемом денег торгуют просто по сообщениям в телеграмм-каналах

И часть таких инвесторов в тот день получила очередной платный "урок"

В разборке отчета компании за 1-ый квартал писал о том, что результаты неоднозначные

Операционная прибыль снизилась всего на 4%, а чистая прибыль на 26% до 8 млрд руб или 0.17 руб/акция

Тем не менее, в апрельской версии бизнес-плана менеджмент повысил план чистой прибыли на 2024 год с 23 до 27 млрд руб

Обновленные планы прибыли на 2025-2027 год пока выглядят как фантастика

Давайте посмотрим как компания отработала 2-ой квартал и сравним динамику с планом

Динамика показателей 1-го полугодия:

Выручка 119 млрд (+7%)

Себестоимость 101 млрд (+9%)

Операционная прибыль 18 млрд (-3%)

Чистая прибыль 12.6 млрд (-2%)

К сожалению, менеджмент не раскрывает информацию об операционных результатах

Кроме того, в прошлом году засекретили данные о структуре выручки и валовой прибыли

Сетевые компании зарабатывают на:

1. подключении клиентов к сети

2. передаче электроэнергии клиентам

После отмены льготного подключения прибыль этого сегмента стала кратно выше

На графиках данные за 1-2 квартал это мои расчеты

Рост прибыли от техприсоединения скрывает падение прибыли от передачи электроэнергии

По моим расчетам, рентабельность передачи снизилась до минимальных за последние годы 2%

Снижение рентабельности абсолютно логично, так как тариф компании индексировался в Декабре 2022 года, а расходы постоянно росли из-за инфляции и внеплановой индексации тарифа материнской ФСК

В результате, при выручке более 48 млрд руб прибыль от передачи составила всего около 1 млрд руб (по моей оценке)

Динамика показателей полугодия важна, но еще важнее квартальная динамика

Выручка в 2-ом квартале выросла на 8% до 54 млрд руб

Сказались и майские заморозки и рост потребления электроэнергии промышленностью и июньская жара

Себестоимость выросла на 9% до 49 млрд руб

Рост расходов опережает рост доходов и рентабельность операционной прибыли снизилась с 11% в 2кв'23 до 10%

В результате, операционная прибыль выросла всего на 1% до 5.6 млрд руб или 0.11 руб/акция

С такой динамикой по году выходят, как и в 2023 году, на 38 млрд руб или ~0.8 руб/акция операционной прибыли

Акции стоят 1.13 руб, что дает оценку всего в 1.4 годовые операционные прибыли

Почему компания оценена так дешево?

До чистой прибыли традиционно "доезжает" не так много операционной прибыли

Где она "теряется"?

Часть прибыли уходит банкам и владельцам облигаций

Сальдо процентов ухудшилось с -360 млн в 1п'23 до -1.8 млрд руб

Почему при увеличении ставки ЦБ в 2 раза с 8 до 16% у компании проценты выросли в 5 раз?

Менеджмент "успешно" рефинансировал старый дешевый долг в этом году под новые ставки

В 3-4 квартале сальдо процентов станет еще хуже из-за повышения ставки ЦБ до 18% и возможно 20%

Такой эффект от рефинансирования долга на рост % нам предстоит увидеть у многих компаний в этом году

Денежная позиция сократилась за квартал на 6 млрд до 5 млрд руб

На выплату дивидендов за 2023 год требовалось 7 млрд руб

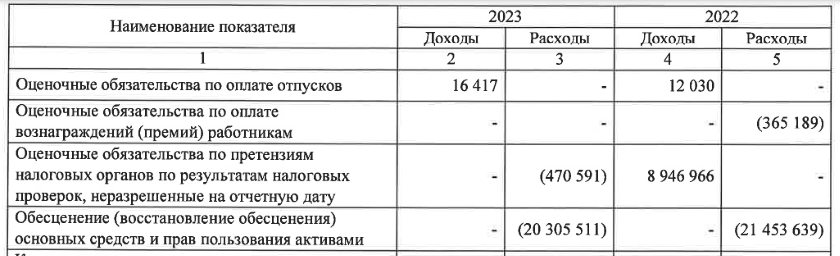

Еще одна "ловушка" операционной прибыли на пути к чистой прибыли это традиционные для сетей списания, переоценки, резервы, отражаемые в отчете как Прочие доходы/расходы

В 1-ом полугодии сальдо Прочих доходов/расходов составило -150 млн руб против -1.5 млрд руб в 1п'23

В 2-ом квартале прочие доходы/расходы дали 1.4 млрд руб против -2.5 млрд убытка в 2кв'23

Напомню, что основная доля переоценок делается в конце года

В 4-ом квартале 2023 года компания отразила 20 млрд руб убытка от обесценения основных средств

За 2 года менеджмент обесценил почти 42 млрд руб основных средств!

Каких убытков ждать по итогам 2024 года?

Это мы узнаем ближе к концу года когда станет понятно на сколько будут повышены тарифы на 2025 год тарифными комитетами Москвы и области

Если тарифы вырастут сильно, это повысит прогноз прибыли и оценку основных средств

Если тарифы государство проиндексирует слабо, это понизит прогноз прибыли и оценку основных средств

Если тарифы государство проиндексирует слабо, это понизит прогноз прибыли и оценку основных средств

В итоге, лучшее сальдо Прочих доходов/расходов компенсировало рост % и чистая прибыль выросла в 2-ом квартале на 150% г-к-г до 4.4 млрд руб или 0.09 руб/акция

Расшифровка Прочих доходов/расходов есть только в годовых отчетах

Но обычно это "бумажная" прибыль и радоваться от такого роста прибыли я бы не стал

Если мы "очистим" 2кв'23 и 2кв'24 от влияния Прочих доходов/расходов получится, что скорректированная прибыль снизилась на 30% с 4.2 до 2.9 млрд руб или 0.06 руб/акция

Основное снижение, как Вы понимаете, вызвано 5 кратным ростом процентных расходов

Отчёт похож на знаменитую картинку-иллюзию с молодой девушкой и лицом старухи, взятую в качестве заглавной иллюстрации

Каждый может увидеть то, что ему больше нравится

Но так или иначе, в чистой прибыли за 6 месяцев осталось 12.5 млрд руб или 0.26 руб/акция

Чтобы выйти на плановые 27 млрд руб в 2-ом полугодии необходимо заработать почти 15 млрд руб

Для справки, в 2п'23 заработали всего 7 млрд руб

На сколько реально заработать 15 млрд?

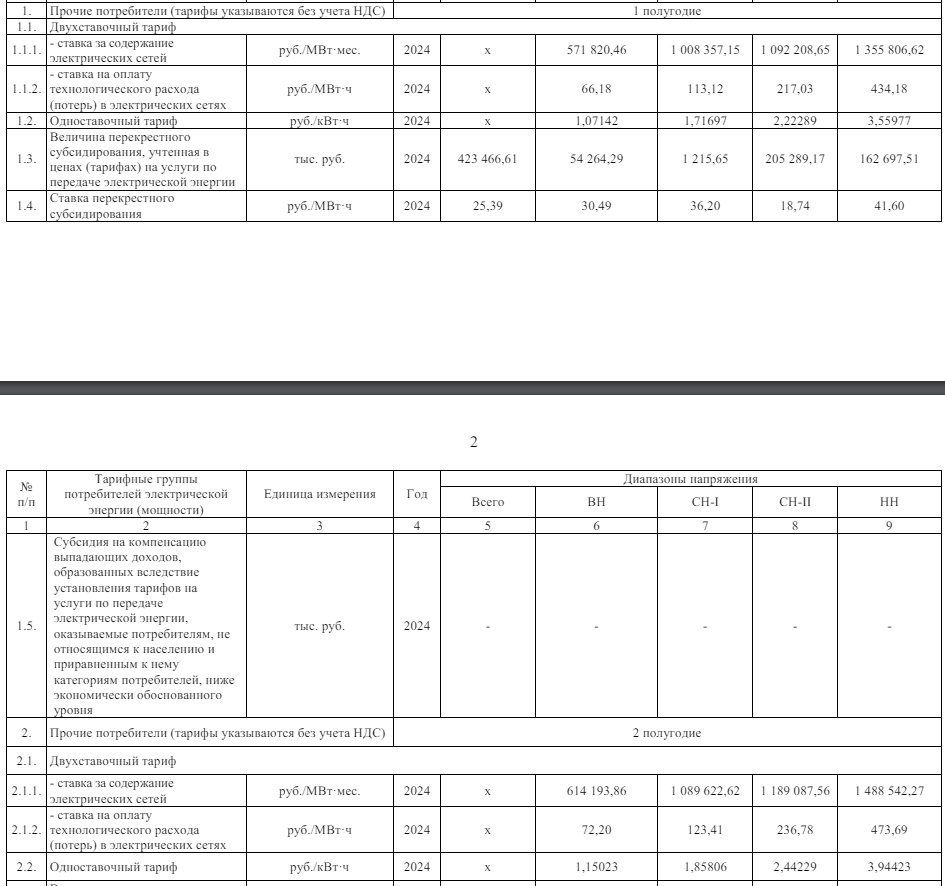

С 1 Июля тарифы в Москве выросли от 7.5% до 10.5% для разных категорий потребителей

Это должно поддержать темпы роста выручки в 2-ом полугодии

Но и тариф ФСК вырос на 10.5%, что приведет к росту расходов РОССЕТИ МОСКВА и почти полностью нивелирует рост выручки

Как в таком случае можно заработать 15 млрд руб?

Просто нужно не делать огромных переоценок, чтобы операционная прибыль спокойно "доехала" до чистой прибыли

Акции с пиков 1.75 руб в Сентябре 2023 года снизились на 35% до 1.13 руб

Если верить свежей версии бизнес-плана, дивиденд за 2024 год может составить 0.15 руб/акция

По текущей цене это 13% дивидендная доходность через 12 месяцев летом 2025 года

Много это или мало при ставке ЦБ в 18% и доходности вкладов и ОФЗ в 16-17%?

Решайте сами

Сколько может стоить акция если рынок начнет требовать бОльшую доходность от акций РОССЕТИ МОСКВА?

При 14% доходности 1.07 руб

При 15% доходности 1.00 руб

При 16% доходности 0.94 руб

При 17% доходности 0.88 руб

При 18 доходности 0.83 руб

При 19% доходности 0.79 руб

Выбирайте какая доходность Вас устраивает и ждите момент для покупки

Только не забывайте, что бизнес-планы не всегда выполняются и акции являются рисковым инструментом

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба