30 июля 2024 БКС Экспресс Холоденко Оксана

Пока Индекс МосБиржи падает, есть время оценить отдельные бумаги. Один из способов выбрать перспективные — посмотреть на мультипликаторы. Давайте используем показатель EV/EBITDA.

Мультипликатор подходит для оценки акций почти всех секторов. Идеальные виды бизнеса для такого вида анализа — капиталоемкие, прежде всего, промышленные. Именно поэтому EV/EBITDA не принято использовать для оценки акций финансового сектора и IT.

Не стоит полагаться на один показатель. Низкие мультипликаторы — еще не залог фундаментальной «дешевизны» акций. Ситуация может быть связано с слабым финансовым положением предприятия и / или негативным прогнозом по доходам. EV/EBITDA лучше дополнить еще 1–2 мультипликаторами, оценкой новостного фона и техническим анализом.

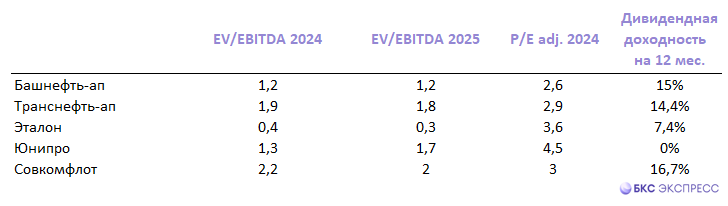

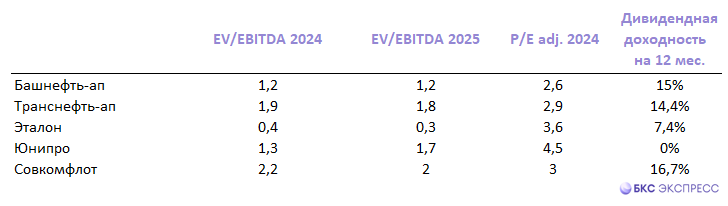

Из чего состоит таблица:

EV/EBITDA (с учетом прогноза по доходам на 2024 г., здесь и далее официальные данные БКС Мир инвестиций)

EV/EBITDA (с учетом прогноза по доходам на 2025 г.)

P/E без учета разовых факторов (с учетом прогноза по доходам на 2024 г.)

дивидендная доходность (прогноз на 12 мес.).

В подборку вошло пять бумаг Мосбиржи с рекомендациями БКС «покупать». Мультипликаторы EV/EBITDA (2024) ниже 4. Взяли акции с минимальными значениями показателя из разных подходящих секторов. Мультипликаторы P/E (2024) в основном ниже среднего значения по Мосбирже. Давайте посмотрим на бумаги поподробней.

Наша подборка

Башнефть-ап. Взгляд «Позитивный». Цель на год — 2400 руб./ +52%

Предприятие с максимальным уровнем нефтепереработки среди российских интегрированных компаний. Префы более интересны, чем обычка, из-за более высокой дивидендной доходности. Компания закрыла реестр под дивиденды в середине июля. Дивидендный гэп был частично заполнен. Акции Башнефти-ап движутся к уровню поддержки 1500 руб. Целевой ориентир в случае отскока от этой отметки — 1700 руб. (+13% от 1500 руб.).

Транснефть-ап. Взгляд «Позитивный». Цель на год — 2000 руб./ +46%

Еще одна компания нефтяной отрасли с дивидендным гэпом в середине июля. Дивдоходность составила 12,3%. Ценовой разрыв был заполнен. За этим последовал откат котировок. Возможно тестирование 1260 руб. при котировке 1300 руб. Это подразумевает потенциал снижения на 4% от уровня 29 июля. Из долгосрочных позитивных факторов можно отметить сильные балансовые показатели, дающие возможность выплачивать высокие дивиденды. Согласно мартовскому отчету ОПЕК в 2024 г. производство жидких углеводородов в России сократится примерно на 0,2 млн б/с, до 10,7 млн б/с. Причина — все добровольные ограничения добычи нефти, которые страна взяла на себя в рамках сделки ОПЕК+. Это небольшой негативный фактор для акций Транснефти.

Эталон. Взгляд «Позитивный». Цель на год — 120 руб./ +59%

Один из крупнейших российских девелоперов. Позитивные драйверы для акций на II полугодие — региональная экспансия предприятия и редомициляция. В 2023 г. доля региональных продаж составила 34%. Смена юрисдикции и «переезд» компании в Калининград позволит Эталону выплатить дивиденды. В качестве негатива можно отметить завершение отдельных программ льготной ипотеки. Бумаги Эталона консолидируются. При рывке наверх первой целью станет отметка 86 руб. (+13% от уровня 29 июля).

Юнипро. Взгляд «Позитивный». Цель на год — 2,7 руб./ +51%

Представитель сектора электроэнергетики, направление — генерация. Потенциальный бенефициар увеличения тарифов с 1 июля. В 2022 г. Юнипро приостановила выплату дивидендов. Позитива может добавить возобновление выплат. Для этого нужна смена собственника, сроки пока не ясны. На балансе находится 44 млрд руб. Чистая прибыль Юнипро в I полугодии по РСБУ выросла до 21,7 млрд руб. с 16,8 млрд руб. годом за аналогичный период 2023 г. Акции Юнипро начали снижение. Ближайшая поддержка — 1,7 руб. (-4% от уровня 29 июля).

Совкомфлот. Взгляд «Позитивный». Цель на год — 170 руб./ +65%

Современный коммерческий флот — российская судоходная компания, ведущий поставщик транспортных услуг для международных нефтегазовых компаний. Предприятие характеризуется низкой долговой нагрузкой. Соотношение Net Debt/EBITDA — 0,16х. Основные риски обусловлены санкциями. В июле акции очистились от дивидендов. Бумаги упали на поддержку в районе 100 руб. Первая цель в случае отскока — 110 руб. (+7% относительно уровня 29 июля).

Мультипликатор подходит для оценки акций почти всех секторов. Идеальные виды бизнеса для такого вида анализа — капиталоемкие, прежде всего, промышленные. Именно поэтому EV/EBITDA не принято использовать для оценки акций финансового сектора и IT.

Не стоит полагаться на один показатель. Низкие мультипликаторы — еще не залог фундаментальной «дешевизны» акций. Ситуация может быть связано с слабым финансовым положением предприятия и / или негативным прогнозом по доходам. EV/EBITDA лучше дополнить еще 1–2 мультипликаторами, оценкой новостного фона и техническим анализом.

Из чего состоит таблица:

EV/EBITDA (с учетом прогноза по доходам на 2024 г., здесь и далее официальные данные БКС Мир инвестиций)

EV/EBITDA (с учетом прогноза по доходам на 2025 г.)

P/E без учета разовых факторов (с учетом прогноза по доходам на 2024 г.)

дивидендная доходность (прогноз на 12 мес.).

В подборку вошло пять бумаг Мосбиржи с рекомендациями БКС «покупать». Мультипликаторы EV/EBITDA (2024) ниже 4. Взяли акции с минимальными значениями показателя из разных подходящих секторов. Мультипликаторы P/E (2024) в основном ниже среднего значения по Мосбирже. Давайте посмотрим на бумаги поподробней.

Наша подборка

Башнефть-ап. Взгляд «Позитивный». Цель на год — 2400 руб./ +52%

Предприятие с максимальным уровнем нефтепереработки среди российских интегрированных компаний. Префы более интересны, чем обычка, из-за более высокой дивидендной доходности. Компания закрыла реестр под дивиденды в середине июля. Дивидендный гэп был частично заполнен. Акции Башнефти-ап движутся к уровню поддержки 1500 руб. Целевой ориентир в случае отскока от этой отметки — 1700 руб. (+13% от 1500 руб.).

Транснефть-ап. Взгляд «Позитивный». Цель на год — 2000 руб./ +46%

Еще одна компания нефтяной отрасли с дивидендным гэпом в середине июля. Дивдоходность составила 12,3%. Ценовой разрыв был заполнен. За этим последовал откат котировок. Возможно тестирование 1260 руб. при котировке 1300 руб. Это подразумевает потенциал снижения на 4% от уровня 29 июля. Из долгосрочных позитивных факторов можно отметить сильные балансовые показатели, дающие возможность выплачивать высокие дивиденды. Согласно мартовскому отчету ОПЕК в 2024 г. производство жидких углеводородов в России сократится примерно на 0,2 млн б/с, до 10,7 млн б/с. Причина — все добровольные ограничения добычи нефти, которые страна взяла на себя в рамках сделки ОПЕК+. Это небольшой негативный фактор для акций Транснефти.

Эталон. Взгляд «Позитивный». Цель на год — 120 руб./ +59%

Один из крупнейших российских девелоперов. Позитивные драйверы для акций на II полугодие — региональная экспансия предприятия и редомициляция. В 2023 г. доля региональных продаж составила 34%. Смена юрисдикции и «переезд» компании в Калининград позволит Эталону выплатить дивиденды. В качестве негатива можно отметить завершение отдельных программ льготной ипотеки. Бумаги Эталона консолидируются. При рывке наверх первой целью станет отметка 86 руб. (+13% от уровня 29 июля).

Юнипро. Взгляд «Позитивный». Цель на год — 2,7 руб./ +51%

Представитель сектора электроэнергетики, направление — генерация. Потенциальный бенефициар увеличения тарифов с 1 июля. В 2022 г. Юнипро приостановила выплату дивидендов. Позитива может добавить возобновление выплат. Для этого нужна смена собственника, сроки пока не ясны. На балансе находится 44 млрд руб. Чистая прибыль Юнипро в I полугодии по РСБУ выросла до 21,7 млрд руб. с 16,8 млрд руб. годом за аналогичный период 2023 г. Акции Юнипро начали снижение. Ближайшая поддержка — 1,7 руб. (-4% от уровня 29 июля).

Совкомфлот. Взгляд «Позитивный». Цель на год — 170 руб./ +65%

Современный коммерческий флот — российская судоходная компания, ведущий поставщик транспортных услуг для международных нефтегазовых компаний. Предприятие характеризуется низкой долговой нагрузкой. Соотношение Net Debt/EBITDA — 0,16х. Основные риски обусловлены санкциями. В июле акции очистились от дивидендов. Бумаги упали на поддержку в районе 100 руб. Первая цель в случае отскока — 110 руб. (+7% относительно уровня 29 июля).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба