6 августа 2024 Bloomberg

Цифры, мелькающие на торговых экранах в понедельник, шокировали даже самых опытных участников рынка

В Токио индекс Nikkei упал на 12%. В Сеуле индекс Kospi снизился на 9%. А когда в Нью-Йорке открылись торги, Nasdaq за считаные секунды рухнул на 6%. Криптовалюты обвалились; индекс VIX, показатель волатильности фондового рынка, взлетел; а инвесторы устремились в казначейские облигации, который по-прежнему относится к категории «самый безопасный актив».

Будут ли безумные колебания в понедельник последним аккордом глобальной распродажи, начавшейся на прошлой неделе, или это сигнал к началу затяжного спада? Ответа на этот вопрос нет. Во вторник некоторые из наиболее пострадавших рынков восстановились, ключевые индексы в Японии выросли более чем на 10%, хотя мало кто верит, что дно достигнуто.

Одно ясно: столпы, на которых годами держался рост финансовых рынков — ряд ключевых предположений, на которые полагались инвесторы по всему миру, — пошатнулись. В ретроспективе они кажутся немного наивными: экономика США непоколебима; искусственный интеллект быстро революционизирует бизнес повсюду; Япония никогда не повысит процентные ставки — или не настолько, чтобы это имело значение.

События последних двух недель разрушили или ослабили каждое из этих предположений. Отчет по занятости в США за июль был слабым. То же самое касалось квартальных доходов крупных технологических компаний, основанных на ИИ. И Банк Японии повысил ставки во второй раз в этом году.

Этот тройной удар заставил инвесторов внезапно понять, насколько рискованным было взвинчивать акции Nvidia Corp. на 1 100% менее чем за два года, или накапливать необеспеченные кредиты, объединенные в облигации, или занимать деньги в Японии и вкладывать их в активы с доходностью 11% в Мексике. За три недели с мировых фондовых рынков было стерто около $6.4 трлн.

«Это великое раскручивание спирали», — сказал Вишну Варатхан, глава отдела экономики и стратегии в Mizuho Bank в Сингапуре. На профессиональном жаргоне трейдеров попытка выбрать правильный момент для покупки падающего актива сравнима с попыткой поймать падающий нож. «Сегодня везде падающие ножи».

Параллели с 1987 годом

Паника на рынке создает как большие, так и малые риски. Самый заметный среди них вот какой: если распродажа продлится достаточно долго, она может затормозить работу финансовой системы, замедлить кредитование и стать последней каплей, которая приведет мировую экономику к рецессии, которой многие теперь боятся.

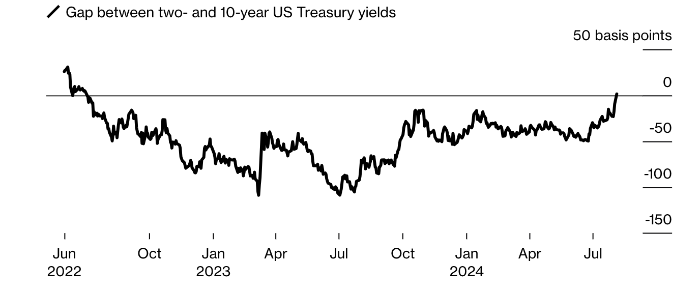

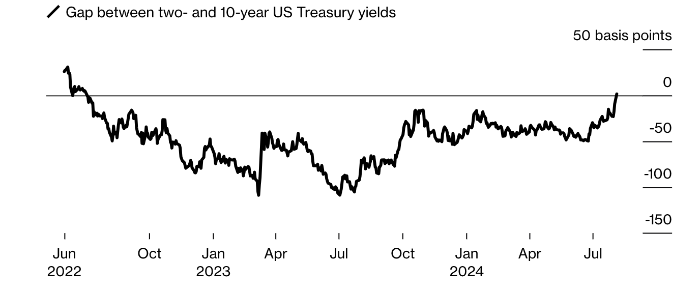

Эксперты и все вокруг призывают Федеральную резервную систему начать снижение процентных ставок — возможно, как утверждали некоторые, даже до следующего запланированного на сентябрь заседания по вопросам денежно-кредитной политики. На рынке облигаций стремление к краткосрочным казначейским облигациям кратковременно привело к тому, что доходность двухлетних облигаций стала ниже, чем доходность десятилетних облигаций, впервые за более чем два года. Это явление, известное как дезинверсия, вернуло кривую доходности к ее обычной форме — сдвиг, который обычно рассматривается как признак надвигающейся рецессии.

Ключевой сегмент кривой доходности нормализовался впервые за два года

Для Эда Ярдени, экономиста, который следит за рынками уже полвека, внезапный обвал рынков напомнил Черный понедельник 1987 года — однодневное падение, которое уменьшило индекс Dow Jones Industrial Average на 23%. Это было страшно, но, как отмечает Ярдени, в конечном счете не стало предвестником экономической гибели.

Тогда «предполагалось, что мы находимся в рецессии или вот-вот в нее впадем, и этого не произошло,» — сказал Ярдени, который управляет Yardeni Research, в интервью Bloomberg TV. «Это было больше связано с внутренними процессами на рынке. Я думаю, здесь происходит то же самое.»

Во время бычьего тренда рынки не раз содрогались из-за преждевременных опасений рецессии. Они появились в начале прошлого года во время краткосрочной банковской паники, но почти так же быстро исчезли, когда экономика США продолжила двигаться вперед. Фондовый рынок также существенно восстановился после падения в 2022 году и достиг рекордных высот в этом году.

Но в последние дни настроения во всем мире сменились слишком резко, нарушив обычное летнее затишье и чьи-то планы на отпуск.

Когда убытки на рынках накапливались, Мэтт Мэйли, главный рыночный стратег в Miller Tabak + Co., поспешил вернуться в арендованное в Лондоне жилье и достал свой ноутбук. Он был в отпуске с семьей, но планы на отдых пришлось пересмотреть. Как и Ярдени, он тоже помнит крах 1987 года и тот шок, который он испытал, и сказал, что в понедельник утром у него было ощущение дежавю.

«Каждый день не просыпаешься с таким ощущением,» — сказал Мэйли. «Я помню, как все было в 1987 году».

Цепочка событий

В начале июля — как раз, когда акции технологических компаний достигли пика — японская иена начала резко укрепляться, поскольку инвесторы готовились к тому, что Банк Японии присоединится к другим центральным банкам в сокращении потока монетарных стимулов. Это заставило трейдеров сворачивать так называемые кэрри-трейд — сделки, которые включают в себя дешевые займы в Японии и инвестиции в других странах для получения прибыли на разнице процентных ставок. Это, в свою очередь, оказало давление на рынки по всему миру, поскольку заемные деньги возвращались.

Затем последовала череда отчетов о доходах, которые усилили опасения, что крупные технологические компании — которые были движущей силой недавнего ралли — слишком сильно выросли, при этом компании еще не получили никакой прибыли от крупных инвестиций в искусственный интеллект. Amazon.com Inc. и Intel Corp. обе рухнули после разочаровывающих результатов.

В то же время рынок облигаций продолжал сигнализировать о растущих опасениях, а данные указывали на то, что части экономики начинают остывать. К среде — когда ФРС оставила ставки на уровне более чем двухдесятилетнего максимума, а Банк Японии ужесточил политику — облигации уже выросли. Затем в пятницу они выросли еще больше после того, как уровень безработицы вырос, а рост занятости оказался значительно ниже прогнозов.

По всей Уолл-стрит экономисты начали предсказывать, что ФРС потребуется вмешаться и снизить ставку на полпроцента несколько раз, или действовать между заседаниями — шаг, обычно зарезервированный для кризисных ситуаций.

Шоки Омори прибыл в офисы Mizuho Securities Co. в Отемачи в 6 утра в понедельник, готовый к большим рыночным колебаниям. Но даже он был удивлен масштабом распродажи. Когда иена взлетела на 3% в результате повышения ставок Банком Японии, индекс Nikkei падал на протяжении всей сессии. Инвесторы бежали из японских акций, опасаясь, что укрепляющаяся валюта уничтожит доходы экспортно-ориентированных компаний. К концу дня он упал сильнее всего с 1987 года.

«Это превзошло все мои ожидания», — сказал Омори, главный стратег Mizuho Securities на Токийской бирже. «Мы вступаем на невообразимую территорию торговли. Готовьтесь к большему».

Потери продолжили распространяться на другие азиатские рынки и в Европу, где основные фондовые индексы упали, а затем и в Америку. Это также проникло на кредитные рынки, где, по крайней мере, две компании — поставщик беспроводной инфраструктуры SBA Communications и оператор тематических парков SeaWorld Parks & Entertainment — отложили сделки по займам на общую сумму $3.8 миллиарда.

К концу дня в США акции восстановились от своих минимумов, оставив индекс Nasdaq Composite с понижением на 3.4%, а рынок облигаций стабилизировался. Но это мало успокоило встревоженных трейдеров, которые не спешили списывать это как еще одну ложную тревогу.

«Я все еще обеспокоен,» сказал Мэйли, стратег в Miller Tabak. «Мы все еще беспокоимся о доходах и экономике».

В Токио индекс Nikkei упал на 12%. В Сеуле индекс Kospi снизился на 9%. А когда в Нью-Йорке открылись торги, Nasdaq за считаные секунды рухнул на 6%. Криптовалюты обвалились; индекс VIX, показатель волатильности фондового рынка, взлетел; а инвесторы устремились в казначейские облигации, который по-прежнему относится к категории «самый безопасный актив».

Будут ли безумные колебания в понедельник последним аккордом глобальной распродажи, начавшейся на прошлой неделе, или это сигнал к началу затяжного спада? Ответа на этот вопрос нет. Во вторник некоторые из наиболее пострадавших рынков восстановились, ключевые индексы в Японии выросли более чем на 10%, хотя мало кто верит, что дно достигнуто.

Одно ясно: столпы, на которых годами держался рост финансовых рынков — ряд ключевых предположений, на которые полагались инвесторы по всему миру, — пошатнулись. В ретроспективе они кажутся немного наивными: экономика США непоколебима; искусственный интеллект быстро революционизирует бизнес повсюду; Япония никогда не повысит процентные ставки — или не настолько, чтобы это имело значение.

События последних двух недель разрушили или ослабили каждое из этих предположений. Отчет по занятости в США за июль был слабым. То же самое касалось квартальных доходов крупных технологических компаний, основанных на ИИ. И Банк Японии повысил ставки во второй раз в этом году.

Этот тройной удар заставил инвесторов внезапно понять, насколько рискованным было взвинчивать акции Nvidia Corp. на 1 100% менее чем за два года, или накапливать необеспеченные кредиты, объединенные в облигации, или занимать деньги в Японии и вкладывать их в активы с доходностью 11% в Мексике. За три недели с мировых фондовых рынков было стерто около $6.4 трлн.

«Это великое раскручивание спирали», — сказал Вишну Варатхан, глава отдела экономики и стратегии в Mizuho Bank в Сингапуре. На профессиональном жаргоне трейдеров попытка выбрать правильный момент для покупки падающего актива сравнима с попыткой поймать падающий нож. «Сегодня везде падающие ножи».

Параллели с 1987 годом

Паника на рынке создает как большие, так и малые риски. Самый заметный среди них вот какой: если распродажа продлится достаточно долго, она может затормозить работу финансовой системы, замедлить кредитование и стать последней каплей, которая приведет мировую экономику к рецессии, которой многие теперь боятся.

Эксперты и все вокруг призывают Федеральную резервную систему начать снижение процентных ставок — возможно, как утверждали некоторые, даже до следующего запланированного на сентябрь заседания по вопросам денежно-кредитной политики. На рынке облигаций стремление к краткосрочным казначейским облигациям кратковременно привело к тому, что доходность двухлетних облигаций стала ниже, чем доходность десятилетних облигаций, впервые за более чем два года. Это явление, известное как дезинверсия, вернуло кривую доходности к ее обычной форме — сдвиг, который обычно рассматривается как признак надвигающейся рецессии.

Ключевой сегмент кривой доходности нормализовался впервые за два года

Для Эда Ярдени, экономиста, который следит за рынками уже полвека, внезапный обвал рынков напомнил Черный понедельник 1987 года — однодневное падение, которое уменьшило индекс Dow Jones Industrial Average на 23%. Это было страшно, но, как отмечает Ярдени, в конечном счете не стало предвестником экономической гибели.

Тогда «предполагалось, что мы находимся в рецессии или вот-вот в нее впадем, и этого не произошло,» — сказал Ярдени, который управляет Yardeni Research, в интервью Bloomberg TV. «Это было больше связано с внутренними процессами на рынке. Я думаю, здесь происходит то же самое.»

Во время бычьего тренда рынки не раз содрогались из-за преждевременных опасений рецессии. Они появились в начале прошлого года во время краткосрочной банковской паники, но почти так же быстро исчезли, когда экономика США продолжила двигаться вперед. Фондовый рынок также существенно восстановился после падения в 2022 году и достиг рекордных высот в этом году.

Но в последние дни настроения во всем мире сменились слишком резко, нарушив обычное летнее затишье и чьи-то планы на отпуск.

Когда убытки на рынках накапливались, Мэтт Мэйли, главный рыночный стратег в Miller Tabak + Co., поспешил вернуться в арендованное в Лондоне жилье и достал свой ноутбук. Он был в отпуске с семьей, но планы на отдых пришлось пересмотреть. Как и Ярдени, он тоже помнит крах 1987 года и тот шок, который он испытал, и сказал, что в понедельник утром у него было ощущение дежавю.

«Каждый день не просыпаешься с таким ощущением,» — сказал Мэйли. «Я помню, как все было в 1987 году».

Цепочка событий

В начале июля — как раз, когда акции технологических компаний достигли пика — японская иена начала резко укрепляться, поскольку инвесторы готовились к тому, что Банк Японии присоединится к другим центральным банкам в сокращении потока монетарных стимулов. Это заставило трейдеров сворачивать так называемые кэрри-трейд — сделки, которые включают в себя дешевые займы в Японии и инвестиции в других странах для получения прибыли на разнице процентных ставок. Это, в свою очередь, оказало давление на рынки по всему миру, поскольку заемные деньги возвращались.

Затем последовала череда отчетов о доходах, которые усилили опасения, что крупные технологические компании — которые были движущей силой недавнего ралли — слишком сильно выросли, при этом компании еще не получили никакой прибыли от крупных инвестиций в искусственный интеллект. Amazon.com Inc. и Intel Corp. обе рухнули после разочаровывающих результатов.

В то же время рынок облигаций продолжал сигнализировать о растущих опасениях, а данные указывали на то, что части экономики начинают остывать. К среде — когда ФРС оставила ставки на уровне более чем двухдесятилетнего максимума, а Банк Японии ужесточил политику — облигации уже выросли. Затем в пятницу они выросли еще больше после того, как уровень безработицы вырос, а рост занятости оказался значительно ниже прогнозов.

По всей Уолл-стрит экономисты начали предсказывать, что ФРС потребуется вмешаться и снизить ставку на полпроцента несколько раз, или действовать между заседаниями — шаг, обычно зарезервированный для кризисных ситуаций.

Шоки Омори прибыл в офисы Mizuho Securities Co. в Отемачи в 6 утра в понедельник, готовый к большим рыночным колебаниям. Но даже он был удивлен масштабом распродажи. Когда иена взлетела на 3% в результате повышения ставок Банком Японии, индекс Nikkei падал на протяжении всей сессии. Инвесторы бежали из японских акций, опасаясь, что укрепляющаяся валюта уничтожит доходы экспортно-ориентированных компаний. К концу дня он упал сильнее всего с 1987 года.

«Это превзошло все мои ожидания», — сказал Омори, главный стратег Mizuho Securities на Токийской бирже. «Мы вступаем на невообразимую территорию торговли. Готовьтесь к большему».

Потери продолжили распространяться на другие азиатские рынки и в Европу, где основные фондовые индексы упали, а затем и в Америку. Это также проникло на кредитные рынки, где, по крайней мере, две компании — поставщик беспроводной инфраструктуры SBA Communications и оператор тематических парков SeaWorld Parks & Entertainment — отложили сделки по займам на общую сумму $3.8 миллиарда.

К концу дня в США акции восстановились от своих минимумов, оставив индекс Nasdaq Composite с понижением на 3.4%, а рынок облигаций стабилизировался. Но это мало успокоило встревоженных трейдеров, которые не спешили списывать это как еще одну ложную тревогу.

«Я все еще обеспокоен,» сказал Мэйли, стратег в Miller Tabak. «Мы все еще беспокоимся о доходах и экономике».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба