На протяжении уже нескольких недель американский фондовый рынок продолжает активное снижение. Участники рынка сегодня ломают себе голову одним единственным вопросом - покупать или продавать это падение?

Техническая картина.

Как уже написал, рынок продолжает испытывать на себе серьёзное давление.

В моменте, индекс широкого рынка и технологических компаний показывали снижение до 15%! И это всего то за 4 недели. После такого вспоминаешь, почему маржинальную продажу называют словом short. Надеюсь, все были в коротких позициях эти 4 недели?)

Value-компании испытывали не столь значимый всплеск волатильности, и снизились всего на 4%-5%. Сказывается перекупленность хайповых компаний - участники рынка очень активно закупались всем “технологическим” в последние месяцы, пока остальные компании стояли в стороне.

На таких резких движениях акций волатильность показала просто космическую волатильность. Уж извините за тавтологию, но иначе просто не написать. Тут тоже всё объяснимо - произошедший гамма-сквиз в опционах привёл рынок к столь значимому движению.

Интересное.

В последние недели среди участников рынка созревает новый тренд - рецессия американской экономики.

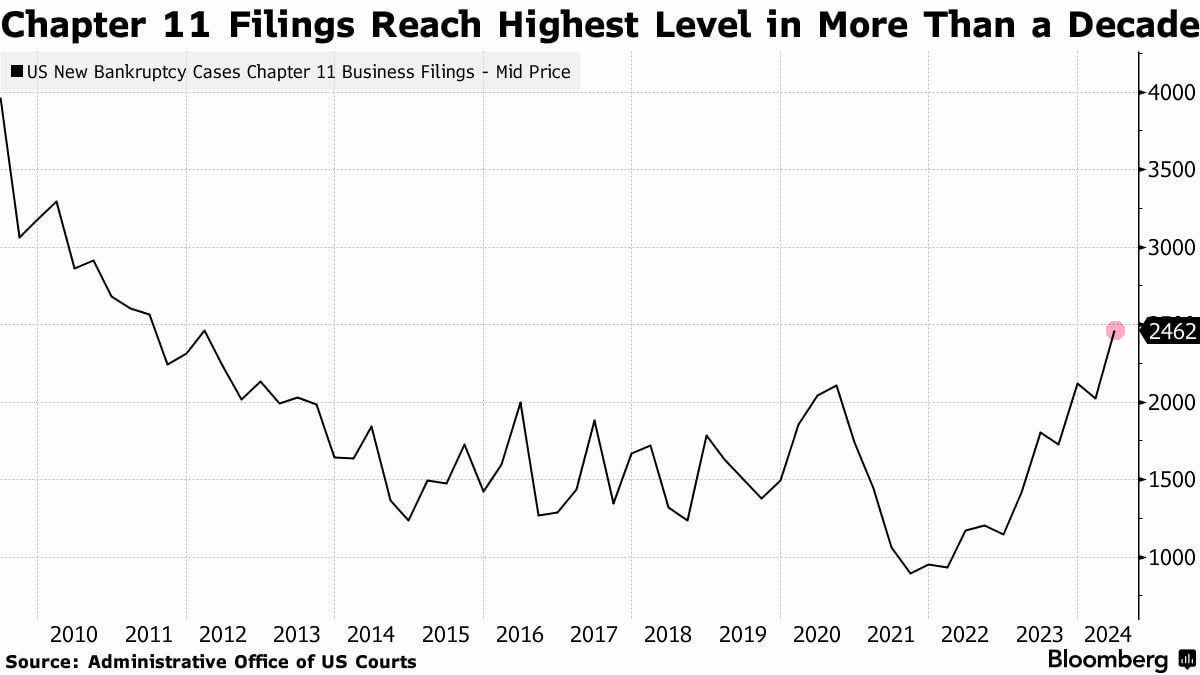

Количество корпоративных банкротств показывает максимальное значение за последние 13 лет, что свидетельствует о серьёзном замедлении экономики США. Высокая ключевая ставка, удерживаемая столь продолжительный период времени, естественным образом делает своё дело.

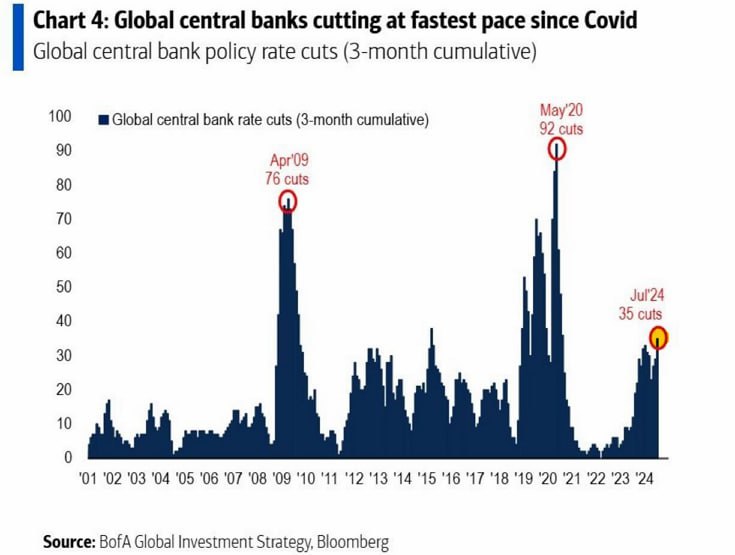

Стоит отметить, что тезис о рецессии экономики всегда сопровождается циклом смягчения монетарной политики. Именно этот тренд мы сегодня наблюдаем среди мировых ЦБ - урезание ключевой ставки.

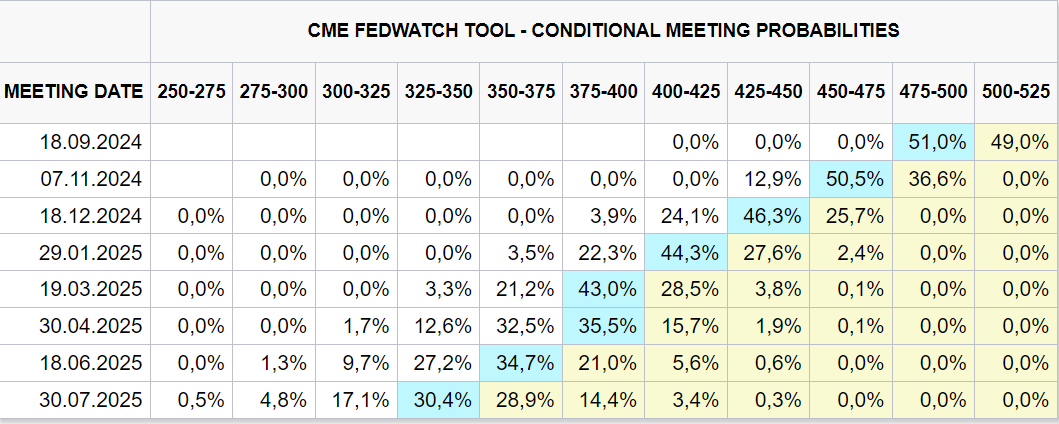

И именно это видно в ожидании участников рынка относительно ключевой ставки США - снижение планируется очень быстрыми темпами. До нового года планируется срезать ключевую ставку на 1% - 1,25%! Это просто обвал монетарной политики США.

Итоги.

Итак, давайте подведём краткое резюме - покупать или продавать рисковые инструменты? Покупать!

Динамика прошлой недели даёт нам чёткое понимание того, что фондовый рынок отбегал свою рядовую коррекцию в очень сжатые сроки. Столь значимый всплеск волатильности говорит нам о том, что продолжения этого бурного снижения ждать не приходится. Да и Price Action подсказывает нам остановку на текущих ценовых отметках.

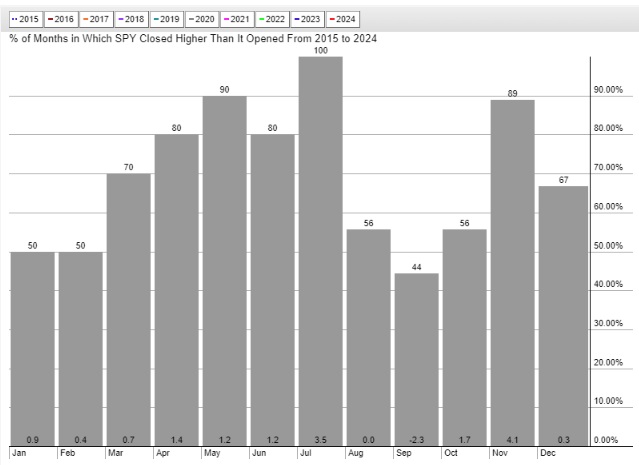

Но не будьте столь наивны в ожидании скорого и бурного роста. Сезонная статистика за последние 10 лет говорит нам о том, что текущий период года является самым слабым, и рынок скорее всего будет показывать нам стагнацию, чем ярко-выраженную динамику.

Покупая сегодня акции, вы формируете долгосрочные позиции в большей степени, чем что-то короткое и спекулятивное. Точки входа во многих компаниях сегодня стоит отбирать внимательно, и брать только действительно стоящие компании.

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

Техническая картина.

Как уже написал, рынок продолжает испытывать на себе серьёзное давление.

В моменте, индекс широкого рынка и технологических компаний показывали снижение до 15%! И это всего то за 4 недели. После такого вспоминаешь, почему маржинальную продажу называют словом short. Надеюсь, все были в коротких позициях эти 4 недели?)

Value-компании испытывали не столь значимый всплеск волатильности, и снизились всего на 4%-5%. Сказывается перекупленность хайповых компаний - участники рынка очень активно закупались всем “технологическим” в последние месяцы, пока остальные компании стояли в стороне.

На таких резких движениях акций волатильность показала просто космическую волатильность. Уж извините за тавтологию, но иначе просто не написать. Тут тоже всё объяснимо - произошедший гамма-сквиз в опционах привёл рынок к столь значимому движению.

Интересное.

В последние недели среди участников рынка созревает новый тренд - рецессия американской экономики.

Количество корпоративных банкротств показывает максимальное значение за последние 13 лет, что свидетельствует о серьёзном замедлении экономики США. Высокая ключевая ставка, удерживаемая столь продолжительный период времени, естественным образом делает своё дело.

Стоит отметить, что тезис о рецессии экономики всегда сопровождается циклом смягчения монетарной политики. Именно этот тренд мы сегодня наблюдаем среди мировых ЦБ - урезание ключевой ставки.

И именно это видно в ожидании участников рынка относительно ключевой ставки США - снижение планируется очень быстрыми темпами. До нового года планируется срезать ключевую ставку на 1% - 1,25%! Это просто обвал монетарной политики США.

Итоги.

Итак, давайте подведём краткое резюме - покупать или продавать рисковые инструменты? Покупать!

Динамика прошлой недели даёт нам чёткое понимание того, что фондовый рынок отбегал свою рядовую коррекцию в очень сжатые сроки. Столь значимый всплеск волатильности говорит нам о том, что продолжения этого бурного снижения ждать не приходится. Да и Price Action подсказывает нам остановку на текущих ценовых отметках.

Но не будьте столь наивны в ожидании скорого и бурного роста. Сезонная статистика за последние 10 лет говорит нам о том, что текущий период года является самым слабым, и рынок скорее всего будет показывать нам стагнацию, чем ярко-выраженную динамику.

Покупая сегодня акции, вы формируете долгосрочные позиции в большей степени, чем что-то короткое и спекулятивное. Точки входа во многих компаниях сегодня стоит отбирать внимательно, и брать только действительно стоящие компании.

Больше интересной информации вы можете увидеть в моём телеграм-канале, ссылка на который находится в описании моего профиля. Там я регулярно провожу прямые эфиры с разбором акций подписчиков, с обзором текущей ситуации на рынке и рыночных событий. Всегда свежая и актуальная информация по фондовому рынку Америки и России.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба