30 августа 2024 БКС Экспресс

Сезон отчетности за I полугодие 2024 г. по МСФО в финансовом секторе подошел к концу. Посмотрели, как за это время вела себя чистая процентная маржа — один из ключевых показателей доходности банковского бизнеса. У большинства банков под нашим покрытием маржа практически не изменилась по сравнению с аналогичным периодом в прошлом году. Компании уделяют большое внимание управлению процентным риском. Сохраняем «Позитивный» взгляд на финансовый сектор.

Главное

• ЦБ поднял ставку почти в 2 раза, до 16%, во II полугодии 2024 г. с 7,5% в I полугодии 2023 г.

• Результаты за I полугодие 2024 г. — преимущественно устойчивая маржа.

• Сохраняем «Позитивный» взгляд на акции Сбера, ТКС Холдинга, ВТБ и Совкомбанка.

• Взгляд на сектор в целом — тоже «Позитивный».

• Санкции против банков несут средние риски для бизнес-модели банка.

В деталях

Что такое чистая процентная маржа. После завершения сезона отчетности по МСФО за I полугодие в банковском секторе аналитики посмотрели на динамику чистой процентной маржи. Чистая процентная маржа (net interest margin, NIM) — один из ключевых показателей доходности банковского бизнеса. Он отражает способность банка зарабатывать на ключевом продукте — кредитах — с учетом необходимости платить за привлеченные средства.

Что влияет на маржу. На марже позитивно сказываются следующие факторы: высокая доля кредитов по плавающей ставке в корпоративном сегменте и низкая доля валютных кредитов (рублевые ставки выше), возможность без риска размещать привлеченные средства в ЦБ и гособлигациях, а также высокая доля средств до востребования по сравнению со срочными вкладами. Основное давление на маржу оказывает повышение ставок по депозитам и конкуренция за них, а также регуляторные ограничения в отношении процентных ставок в розничном кредитовании.

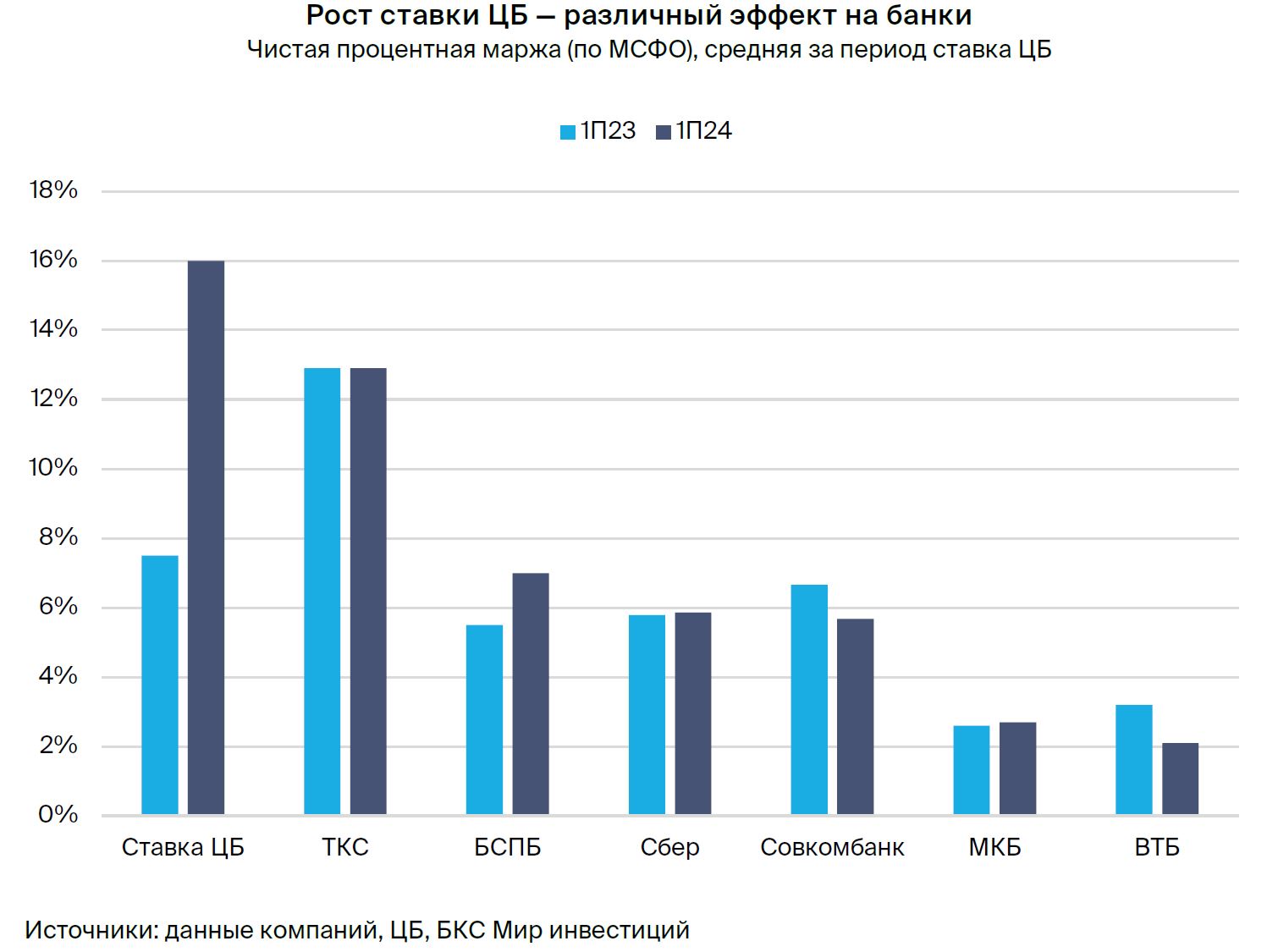

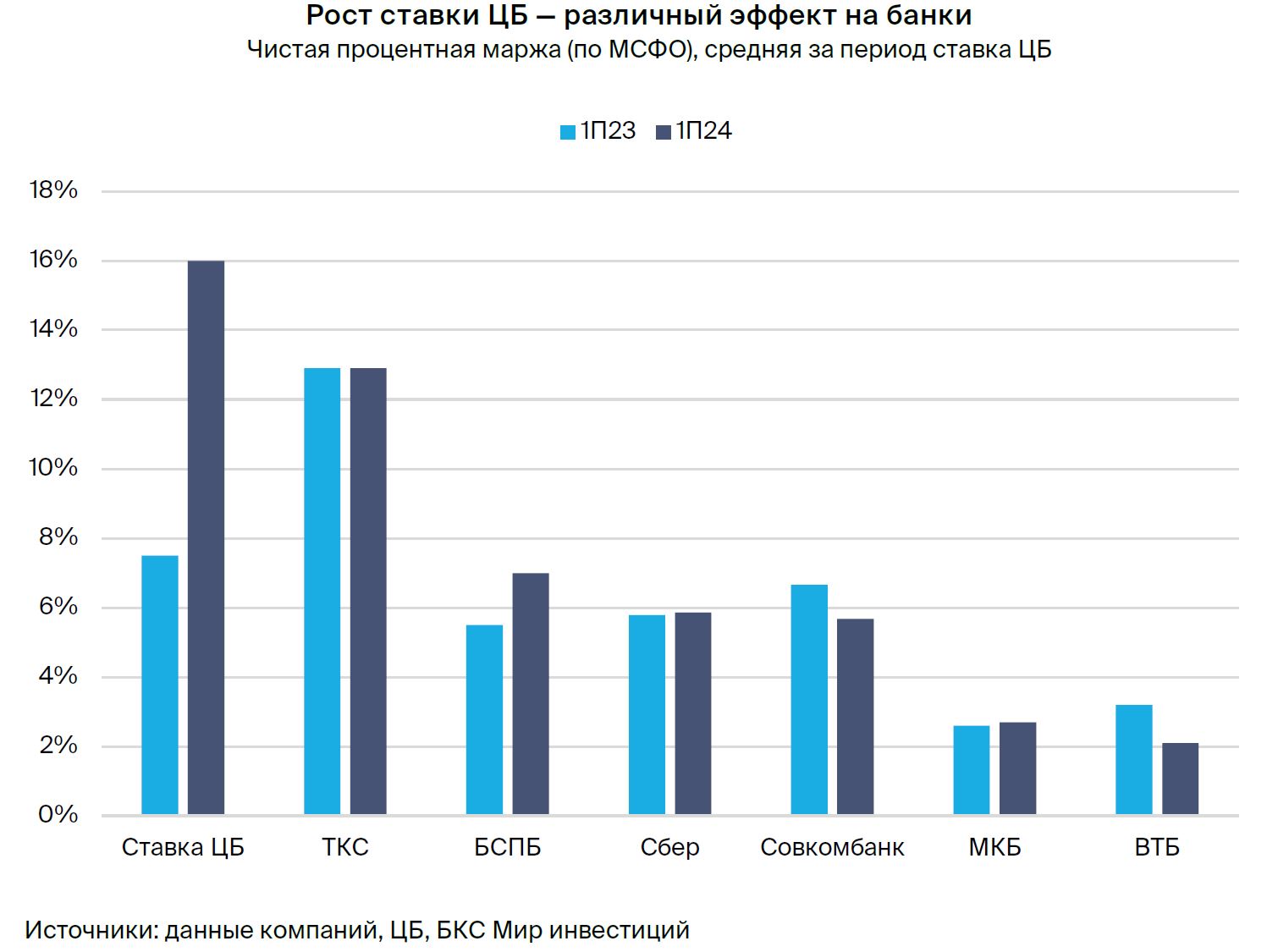

Повышение ставки ЦБ по-разному сказывается на марже банков. За год ЦБ повысил ставку почти в 2 раза, с 7,5% в I полугодии 2023 г. до 16% в середине 2024 г. С одной стороны, высокие процентные ставки повышают доходность банковских активов, но с другой — растут расходы за привлечение средств. Плюс у всех банков разная чувствительность к изменению процентных ставок.

Преимущественно устойчивая маржа в I полугодии. У большинства банков под нашим покрытием маржа за год практически не изменилась. У Сбера уровень NIM составляет 5,9%, у Т-Банка — 12,9%, МКБ — 2,7%. А маржа БСПБ даже увеличилась на 1,5 процентных пункта (п.п). У ВТБ и Совкомбанка показатель снизился на 1 п.п., до 2,1% и 5,7% соответственно. Это достаточно сильная динамика, которая говорит о том, что менеджмент пристально следит за процентным риском и управляет им.

Сохраняем «Позитивный» взгляд на сектор. С учетом возможности банков преимущественно оставлять уровни банковской маржи сохраняем «Позитивный» взгляд на акции Сбера, ТКС Холдинга, ВТБ и Совкомбанка, а на БСПБ и МКБ — «Нейтральный». Отмечаем, что рентабельность банков и динамика прибыли в 2024 г. сохраняются преимущественно позитивными. Фокус направлен на II полугодие 2024 г. и динамику ставки ЦБ РФ.

Главное

• ЦБ поднял ставку почти в 2 раза, до 16%, во II полугодии 2024 г. с 7,5% в I полугодии 2023 г.

• Результаты за I полугодие 2024 г. — преимущественно устойчивая маржа.

• Сохраняем «Позитивный» взгляд на акции Сбера, ТКС Холдинга, ВТБ и Совкомбанка.

• Взгляд на сектор в целом — тоже «Позитивный».

• Санкции против банков несут средние риски для бизнес-модели банка.

В деталях

Что такое чистая процентная маржа. После завершения сезона отчетности по МСФО за I полугодие в банковском секторе аналитики посмотрели на динамику чистой процентной маржи. Чистая процентная маржа (net interest margin, NIM) — один из ключевых показателей доходности банковского бизнеса. Он отражает способность банка зарабатывать на ключевом продукте — кредитах — с учетом необходимости платить за привлеченные средства.

Что влияет на маржу. На марже позитивно сказываются следующие факторы: высокая доля кредитов по плавающей ставке в корпоративном сегменте и низкая доля валютных кредитов (рублевые ставки выше), возможность без риска размещать привлеченные средства в ЦБ и гособлигациях, а также высокая доля средств до востребования по сравнению со срочными вкладами. Основное давление на маржу оказывает повышение ставок по депозитам и конкуренция за них, а также регуляторные ограничения в отношении процентных ставок в розничном кредитовании.

Повышение ставки ЦБ по-разному сказывается на марже банков. За год ЦБ повысил ставку почти в 2 раза, с 7,5% в I полугодии 2023 г. до 16% в середине 2024 г. С одной стороны, высокие процентные ставки повышают доходность банковских активов, но с другой — растут расходы за привлечение средств. Плюс у всех банков разная чувствительность к изменению процентных ставок.

Преимущественно устойчивая маржа в I полугодии. У большинства банков под нашим покрытием маржа за год практически не изменилась. У Сбера уровень NIM составляет 5,9%, у Т-Банка — 12,9%, МКБ — 2,7%. А маржа БСПБ даже увеличилась на 1,5 процентных пункта (п.п). У ВТБ и Совкомбанка показатель снизился на 1 п.п., до 2,1% и 5,7% соответственно. Это достаточно сильная динамика, которая говорит о том, что менеджмент пристально следит за процентным риском и управляет им.

Сохраняем «Позитивный» взгляд на сектор. С учетом возможности банков преимущественно оставлять уровни банковской маржи сохраняем «Позитивный» взгляд на акции Сбера, ТКС Холдинга, ВТБ и Совкомбанка, а на БСПБ и МКБ — «Нейтральный». Отмечаем, что рентабельность банков и динамика прибыли в 2024 г. сохраняются преимущественно позитивными. Фокус направлен на II полугодие 2024 г. и динамику ставки ЦБ РФ.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба