9 сентября 2024 Yahoo finance

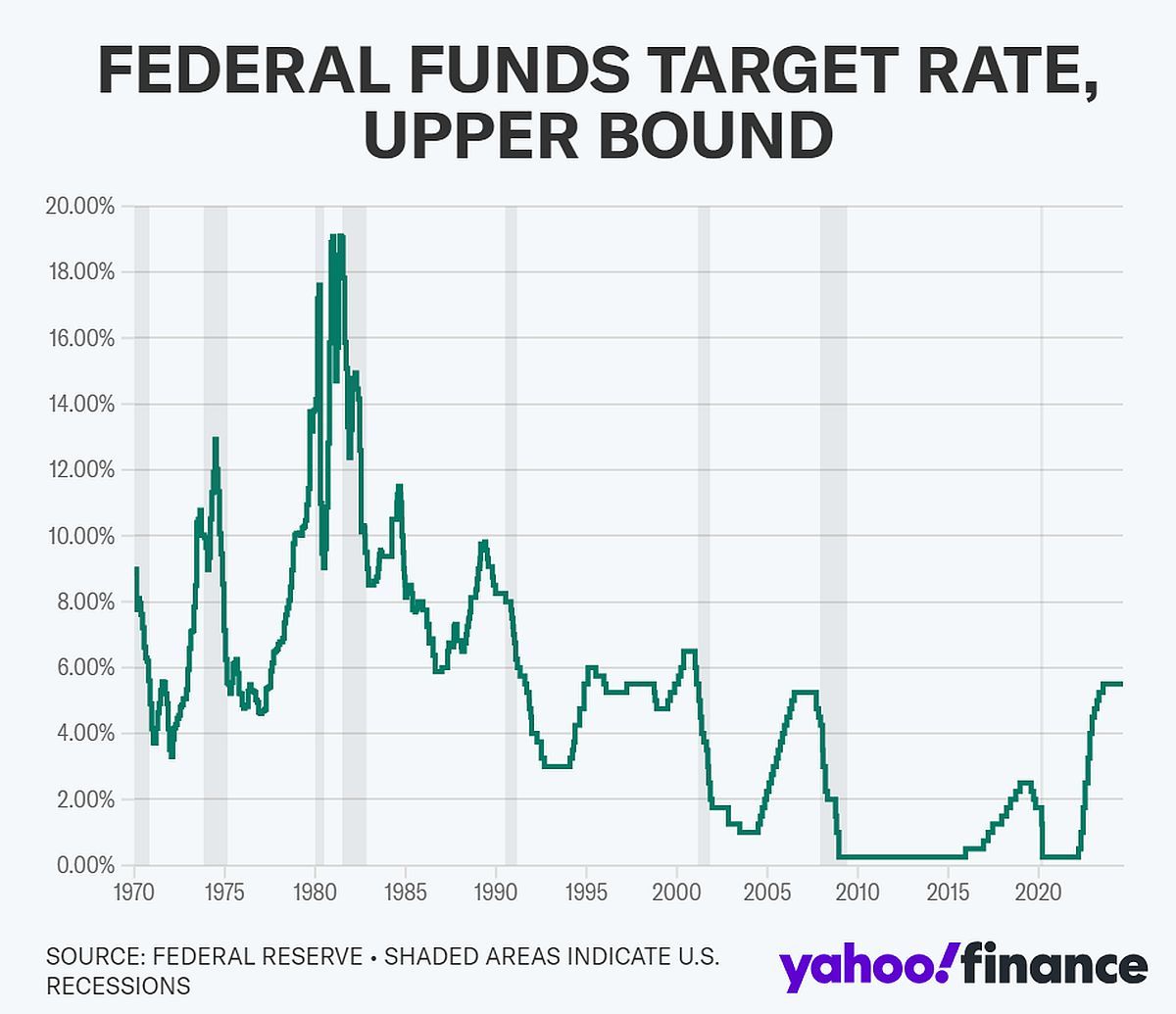

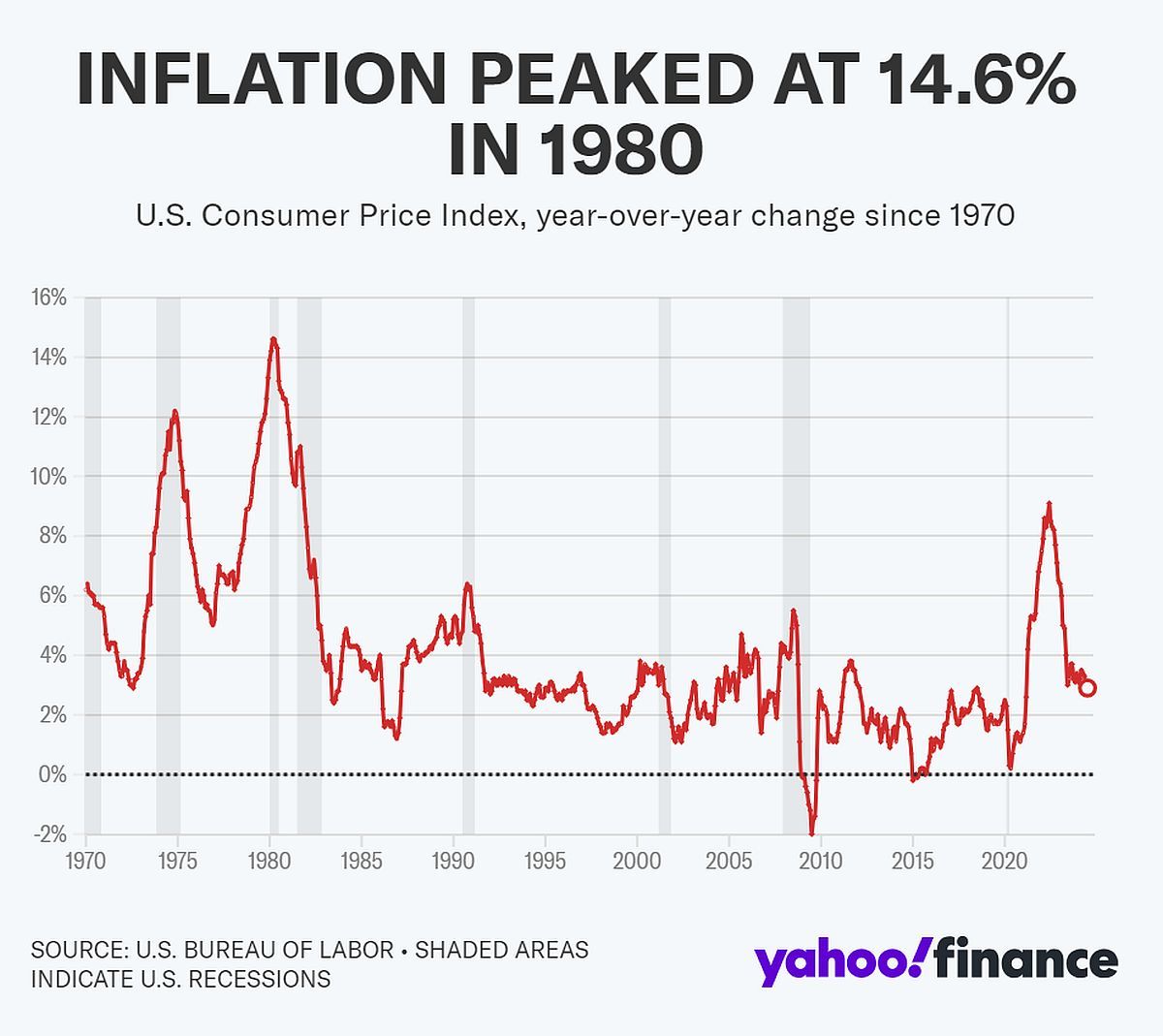

Если ФРС смягчит денежно-кредитную политику на своем следующем заседании 18 сентября, как того ожидает рынок, это официально ознаменует окончание самой агрессивной кампании по борьбе с инфляцией с 1980-х годов. Базовая ставка регулятора в настоящее время составляет 5,25%-5,5%, что является 23-летним максимумом.

Ожидается, что новая эра легких денег центрального банка продлится до 2025 и 2026 годов. Этот сдвиг отразится на экономике США, сделав для американцев более дешевыми займы, необходимые для покупки домов и автомобилей. Предприятиям также будет легче брать кредиты для финансирования своей деятельности.

«Мы начинаем этот цикл снижения ставок, судя по всему, в сентябре», — сказал Yahoo Finance Кевин Фланаган, руководитель отдела стратегии по инструментам с фиксированным доходом WisdomTree. «У вас есть целое поколение инвесторов, которые никогда не сталкивались со снижением ставок на таком уровне», - отметил он.

Для председателя ФРС Джерома Пауэлла этот переломный момент может позволить ему использовать шанс, который ускользнул от многих его предшественников, включая его кумира, борющегося с инфляцией, Пола Волкера, пишет Yahoo Finance.

Пауэлл говорил, как сильно он восхищается Волкером, который поднял процентные ставки до сногсшибательных 22% в 1980-х годах, пытаясь взять инфляцию под контроль. Но Волкер не смог избежать рецессии, поскольку его высокие ставки нанесли ущерб миллионам американцев и предприятий.

У Пауэлла был свой «момент Волкера» в 2022 году, когда ФРС развернула собственную кампанию по повышению ставок. Затем весной 2023 года рынок пережил банковский кризис, который стал испытанием для центрального банка, когда тот пытался ослабить панику среди банковских вкладчиков по всей территории США.

Однако цель, которая сейчас ему доступна, — это крайне редкая «мягкая посадка», при которой инфляция возвращается к целевому показателю ФРС в 2%, не вызывая при этом болезненного спада в экономике США.

Эстер Джордж, бывший президент Федерального резервного банка Канзас-Сити, заявила, что ФРС не завершит свою работу, пока не достигнет целевого показателя инфляции в 2%.

В своей последней речи в Джексон-Хоуле Пауэлл ясно дал понять, что центральный банк готов начать цикл снижения ставок, заявив, что «пришло время скорректировать политику».

При этом он умолчал о том, насколько масштабным может быть первое сокращение и произойдет ли оно на сентябрьской встрече.

Президент Федерального резервного банка Атланты Рафаэль Бостик заявил Yahoo Finance, что первоначальное снижение на 25 базисных пунктов «может быть наиболее подходящим решением».

Президент Федерального резервного банка Филадельфии Патрик Харкер рассказал Yahoo Finance, что он ожидает, что центральный банк начнет со снижения на 25 базисных пунктов, но он готов пойти на большее, если ситуация на рынке труда резко ухудшится.

На данный момент трейдеры делают ставку на небольшое снижение в сентябре. Вероятность снижения на 25 базисных пунктов сейчас составляет около 65%.

Игра в догонялки

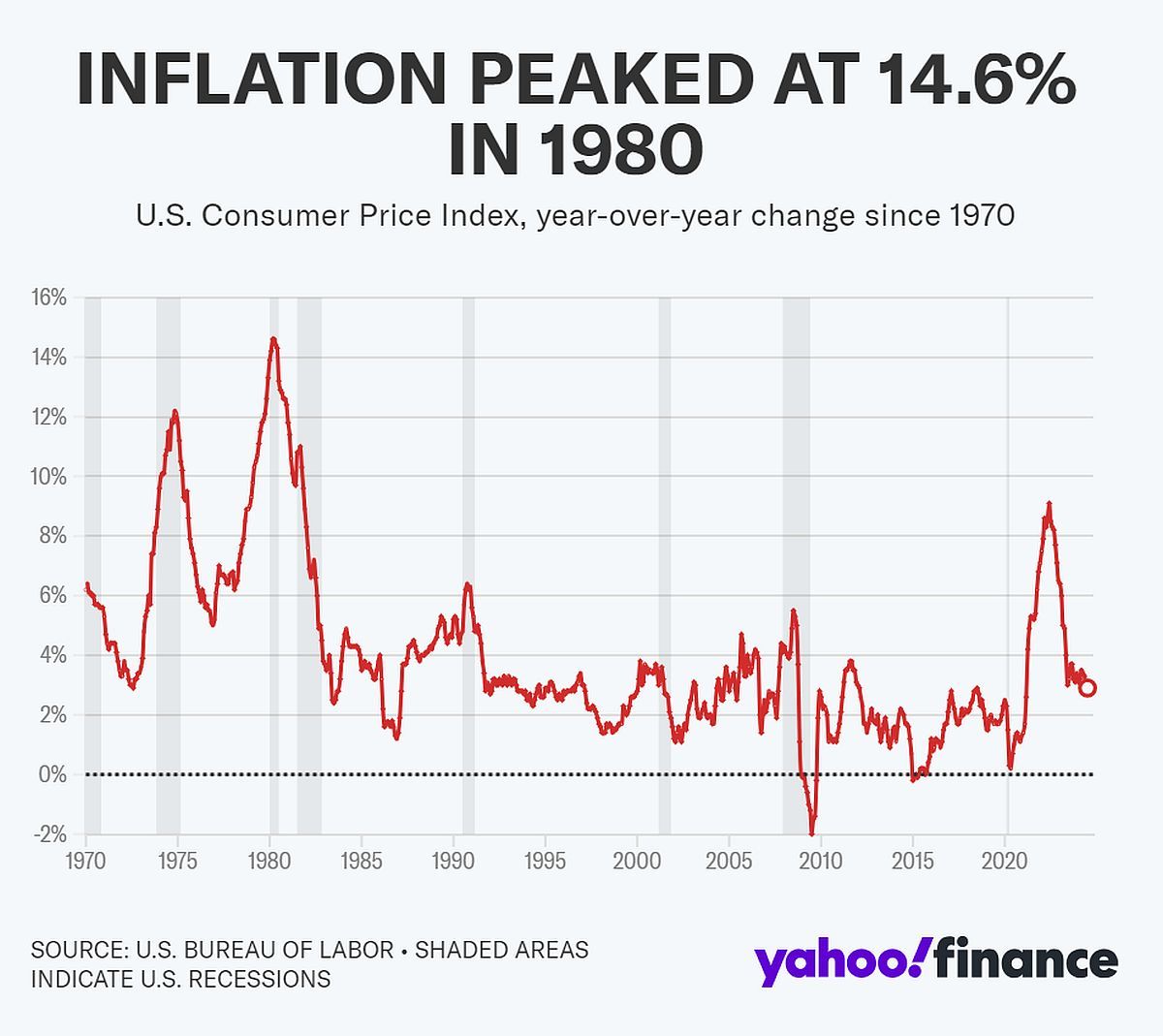

Многолетняя борьба ФРС с инфляцией началась с того, что многие считают ошибкой, и на ее пути было много взлетов и падений.

Чиновники считали, что инфляция будет «временной». Таково было их мнение на протяжении большей части 2021 года, когда политики ФРС наблюдали за ростом цен из-за пандемии и сбоев в цепочке поставок, вызванных кризисом COVID-19.

Однако, когда рост цен распространился на более широкий спектр товаров и услуг, стало ясно, что инфляция оказалась более устойчивой, чем считалось ранее, — особенно с учетом резкого роста цен на нефть после начала конфликта на Украине.

В марте 2022 года годовое изменение инфляции, измеряемое индексом потребительских цен, достигло 8,5%, самого высокого показателя за 40 лет. Даже без учета продуктов питания и энергоносителей рост все равно составил 6,5%, что неприемлемо много по сравнению с целевым показателем ФРС в 2%.

В том же месяце на своем заседании по вопросам политики ФРС приняла решение впервые с 2018 года повысить процентные ставки, начав с небольшого снижения на четверть процентного пункта.

«Оглядев присутствующих на заседании, я увидел комитет, который остро осознает необходимость вернуть экономику к ценовой стабильности и полон решимости использовать наши инструменты именно для этого», — заявил Пауэлл журналистам после заседания.

Но инфляция продолжала расти. Годовой рост ИПЦ ускорился до 8,6% в мае и 9,1% в июне.

Затем ФРС перешла в режим догоняющего, нажав на курок повышения ставки на 0,75%, крупнейшего за более чем четверть века. Это будет первое из четырех повышений ставки подряд на 0,75%.

По мере того, как Пауэлл становился все более агрессивным, он обрушил рынки своей речью в августе 2022 года, в которой предупредил, что «сейчас главная задача ФРС — снизить инфляцию до целевого уровня в 2%», и что это «приведет к определенным проблемам домохозяйств и предприятий».

«Если не удастся восстановить ценовую стабильность, это будет означать гораздо большие проблемы», — добавил он.

В начале 2023 года ФРС возобновила повышение ставок на четверть процентного пункта, вопреки некоторым прогнозам о том, что региональный банковский кризис, охвативший в то время финансовый мир, может помешать ФРС в дальнейшем ужесточении.

Последнее повышение произошло в июле 2023 года, установив ставку по федеральным фондам на 22-летнем максимуме в 5,25–5,5%. С тех пор она держится на этом уровне.

«Все выглядит довольно хорошо»

Инвесторы начали 2024 год, полагая, что кампания ФРС по борьбе с инфляцией завершена, и надеясь на шесть сокращений в течение года.

Это немедленно привело к напряженности между ФРС и Уолл-стрит, напоминает Yahoo Finance. Чиновники ФРС неоднократно опровергали эти ожидания, заявляя, что им нужно увидеть больший прогресс в борьбе с инфляцией, прежде чем они будут готовы прекратить повышать ставки.

Их осторожность, по-видимому, оправдалась, когда в первом квартале инфляция вновь подскочила, заставив политиков пересмотреть собственные прогнозы относительно нескольких сокращений до всего одного на весь 2024 год.

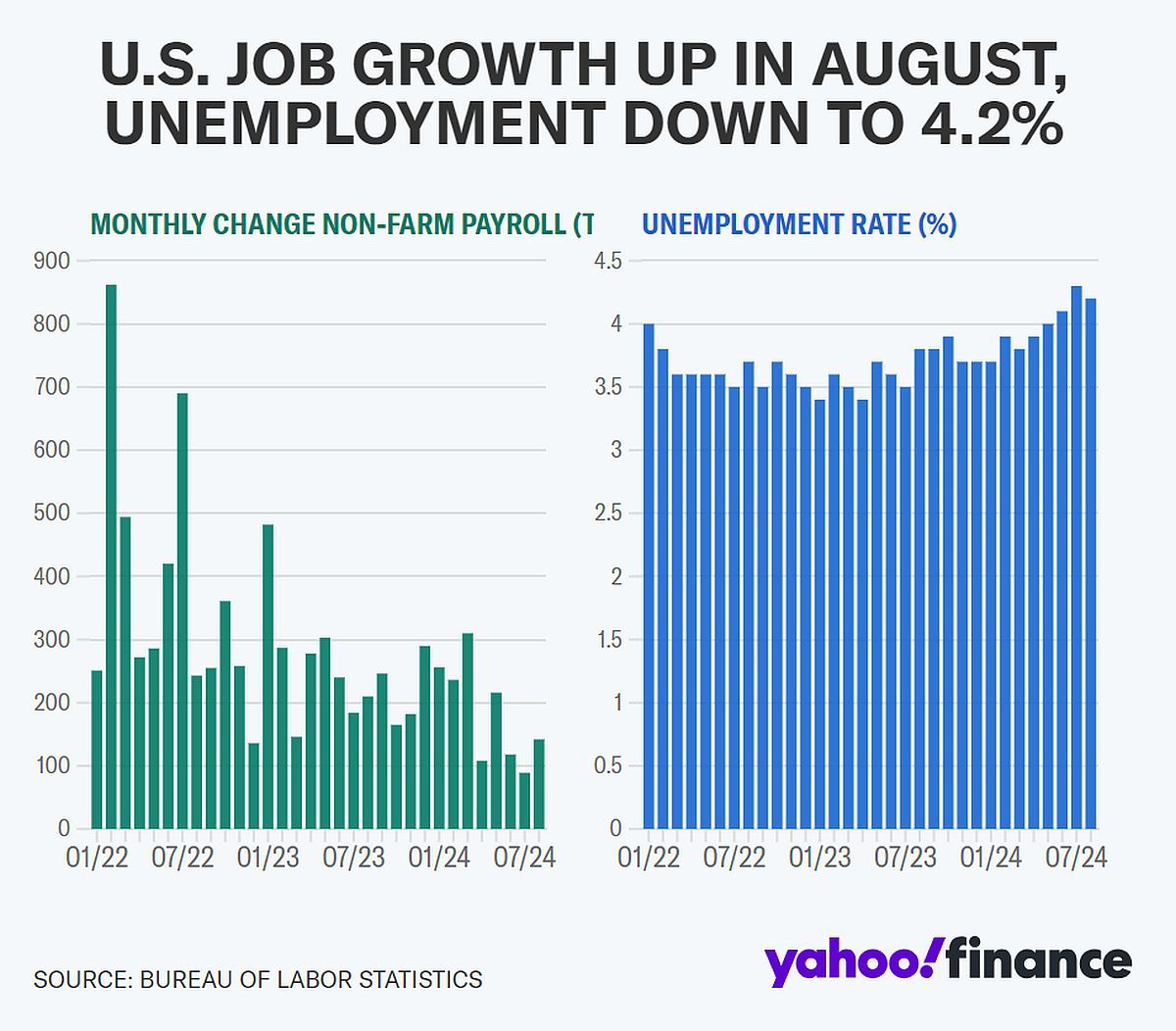

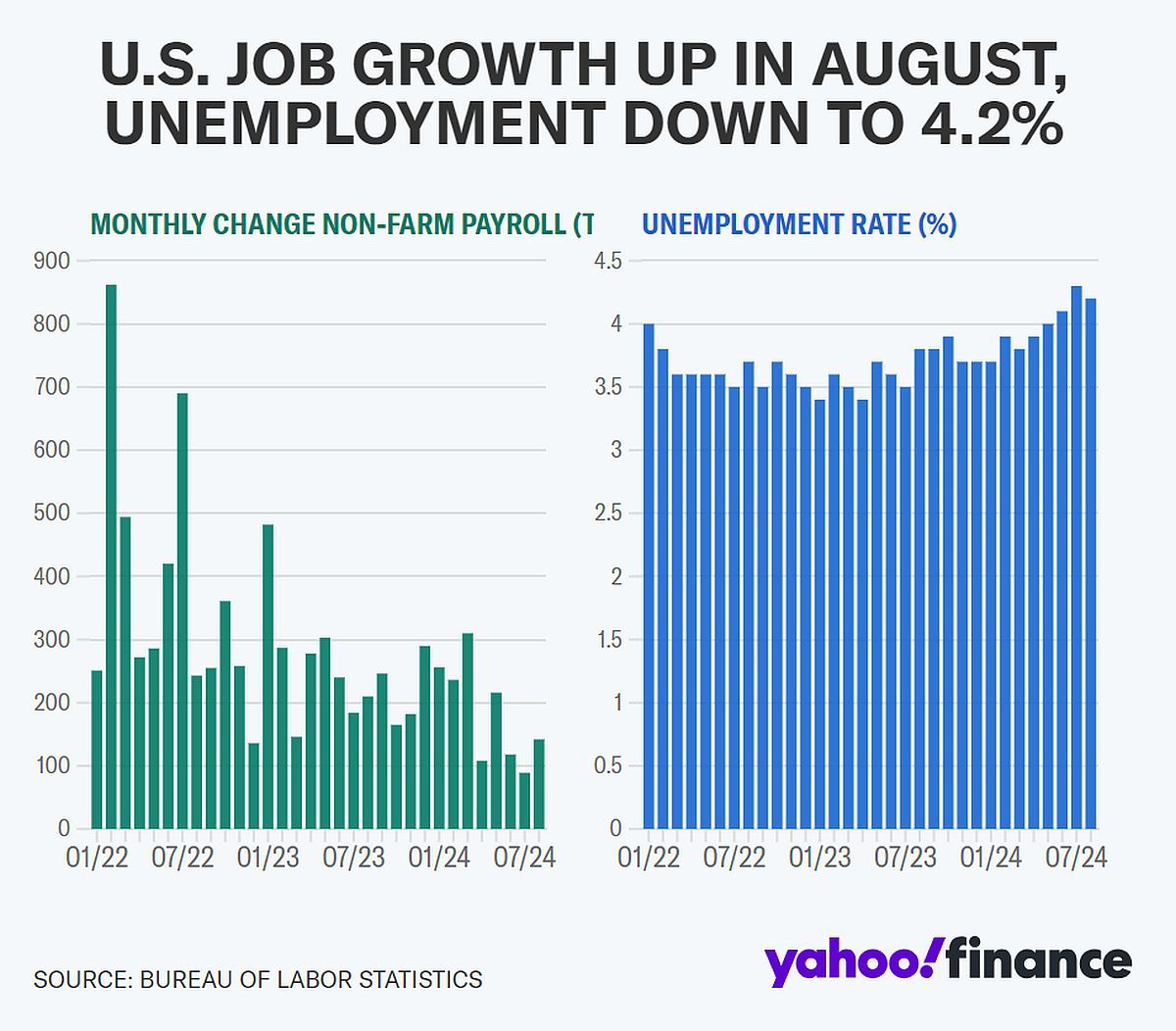

Однако, когда во втором квартале инфляция возобновила снижение, а уровень безработицы начал расти, некоторые критики ФРС вновь разбушевались. Они утверждали, что центральный банк слишком долго удерживал ставки на высоком уровне и рисковал перечеркнуть возможность «мягкой посадки».

Алан Блиндер, бывший заместитель председателя Федеральной резервной системы и профессор экономики Принстонского университета, входит в число тех, кто утверждает, что ФРС могла начать снижать ставки в июле.

По его словам, ФРС «немного отстает от графика». Блиндер не считает, что шансы на рецессию возросли, отмечая, что экономические данные сейчас не сильно отличаются от июльских. Но рынок труда не может остыть «слишком сильно» без рецессии, сказал он.

На вопрос о том, может ли рынок труда остыть, не ввергнув экономику в рецессию, Бостик из Федерального резервного банка Атланты ответил: «Может, и нам придется посмотреть, произойдет ли это». Однако рецессия, добавил он, «не входит в мои прогнозы».

Бывший президент Федерального резервного банка Кливленда Лоретта Местер заявила, что у центрального банка теперь есть «хорошие шансы» добиться мягкой посадки. Харкер из Федерального резервного банка Филадельфии согласился. «Сейчас все выглядит довольно хорошо», — сказал он.

Ожидается, что новая эра легких денег центрального банка продлится до 2025 и 2026 годов. Этот сдвиг отразится на экономике США, сделав для американцев более дешевыми займы, необходимые для покупки домов и автомобилей. Предприятиям также будет легче брать кредиты для финансирования своей деятельности.

«Мы начинаем этот цикл снижения ставок, судя по всему, в сентябре», — сказал Yahoo Finance Кевин Фланаган, руководитель отдела стратегии по инструментам с фиксированным доходом WisdomTree. «У вас есть целое поколение инвесторов, которые никогда не сталкивались со снижением ставок на таком уровне», - отметил он.

Для председателя ФРС Джерома Пауэлла этот переломный момент может позволить ему использовать шанс, который ускользнул от многих его предшественников, включая его кумира, борющегося с инфляцией, Пола Волкера, пишет Yahoo Finance.

Пауэлл говорил, как сильно он восхищается Волкером, который поднял процентные ставки до сногсшибательных 22% в 1980-х годах, пытаясь взять инфляцию под контроль. Но Волкер не смог избежать рецессии, поскольку его высокие ставки нанесли ущерб миллионам американцев и предприятий.

У Пауэлла был свой «момент Волкера» в 2022 году, когда ФРС развернула собственную кампанию по повышению ставок. Затем весной 2023 года рынок пережил банковский кризис, который стал испытанием для центрального банка, когда тот пытался ослабить панику среди банковских вкладчиков по всей территории США.

Однако цель, которая сейчас ему доступна, — это крайне редкая «мягкая посадка», при которой инфляция возвращается к целевому показателю ФРС в 2%, не вызывая при этом болезненного спада в экономике США.

Эстер Джордж, бывший президент Федерального резервного банка Канзас-Сити, заявила, что ФРС не завершит свою работу, пока не достигнет целевого показателя инфляции в 2%.

В своей последней речи в Джексон-Хоуле Пауэлл ясно дал понять, что центральный банк готов начать цикл снижения ставок, заявив, что «пришло время скорректировать политику».

При этом он умолчал о том, насколько масштабным может быть первое сокращение и произойдет ли оно на сентябрьской встрече.

Президент Федерального резервного банка Атланты Рафаэль Бостик заявил Yahoo Finance, что первоначальное снижение на 25 базисных пунктов «может быть наиболее подходящим решением».

Президент Федерального резервного банка Филадельфии Патрик Харкер рассказал Yahoo Finance, что он ожидает, что центральный банк начнет со снижения на 25 базисных пунктов, но он готов пойти на большее, если ситуация на рынке труда резко ухудшится.

На данный момент трейдеры делают ставку на небольшое снижение в сентябре. Вероятность снижения на 25 базисных пунктов сейчас составляет около 65%.

Игра в догонялки

Многолетняя борьба ФРС с инфляцией началась с того, что многие считают ошибкой, и на ее пути было много взлетов и падений.

Чиновники считали, что инфляция будет «временной». Таково было их мнение на протяжении большей части 2021 года, когда политики ФРС наблюдали за ростом цен из-за пандемии и сбоев в цепочке поставок, вызванных кризисом COVID-19.

Однако, когда рост цен распространился на более широкий спектр товаров и услуг, стало ясно, что инфляция оказалась более устойчивой, чем считалось ранее, — особенно с учетом резкого роста цен на нефть после начала конфликта на Украине.

В марте 2022 года годовое изменение инфляции, измеряемое индексом потребительских цен, достигло 8,5%, самого высокого показателя за 40 лет. Даже без учета продуктов питания и энергоносителей рост все равно составил 6,5%, что неприемлемо много по сравнению с целевым показателем ФРС в 2%.

В том же месяце на своем заседании по вопросам политики ФРС приняла решение впервые с 2018 года повысить процентные ставки, начав с небольшого снижения на четверть процентного пункта.

«Оглядев присутствующих на заседании, я увидел комитет, который остро осознает необходимость вернуть экономику к ценовой стабильности и полон решимости использовать наши инструменты именно для этого», — заявил Пауэлл журналистам после заседания.

Но инфляция продолжала расти. Годовой рост ИПЦ ускорился до 8,6% в мае и 9,1% в июне.

Затем ФРС перешла в режим догоняющего, нажав на курок повышения ставки на 0,75%, крупнейшего за более чем четверть века. Это будет первое из четырех повышений ставки подряд на 0,75%.

По мере того, как Пауэлл становился все более агрессивным, он обрушил рынки своей речью в августе 2022 года, в которой предупредил, что «сейчас главная задача ФРС — снизить инфляцию до целевого уровня в 2%», и что это «приведет к определенным проблемам домохозяйств и предприятий».

«Если не удастся восстановить ценовую стабильность, это будет означать гораздо большие проблемы», — добавил он.

В начале 2023 года ФРС возобновила повышение ставок на четверть процентного пункта, вопреки некоторым прогнозам о том, что региональный банковский кризис, охвативший в то время финансовый мир, может помешать ФРС в дальнейшем ужесточении.

Последнее повышение произошло в июле 2023 года, установив ставку по федеральным фондам на 22-летнем максимуме в 5,25–5,5%. С тех пор она держится на этом уровне.

«Все выглядит довольно хорошо»

Инвесторы начали 2024 год, полагая, что кампания ФРС по борьбе с инфляцией завершена, и надеясь на шесть сокращений в течение года.

Это немедленно привело к напряженности между ФРС и Уолл-стрит, напоминает Yahoo Finance. Чиновники ФРС неоднократно опровергали эти ожидания, заявляя, что им нужно увидеть больший прогресс в борьбе с инфляцией, прежде чем они будут готовы прекратить повышать ставки.

Их осторожность, по-видимому, оправдалась, когда в первом квартале инфляция вновь подскочила, заставив политиков пересмотреть собственные прогнозы относительно нескольких сокращений до всего одного на весь 2024 год.

Однако, когда во втором квартале инфляция возобновила снижение, а уровень безработицы начал расти, некоторые критики ФРС вновь разбушевались. Они утверждали, что центральный банк слишком долго удерживал ставки на высоком уровне и рисковал перечеркнуть возможность «мягкой посадки».

Алан Блиндер, бывший заместитель председателя Федеральной резервной системы и профессор экономики Принстонского университета, входит в число тех, кто утверждает, что ФРС могла начать снижать ставки в июле.

По его словам, ФРС «немного отстает от графика». Блиндер не считает, что шансы на рецессию возросли, отмечая, что экономические данные сейчас не сильно отличаются от июльских. Но рынок труда не может остыть «слишком сильно» без рецессии, сказал он.

На вопрос о том, может ли рынок труда остыть, не ввергнув экономику в рецессию, Бостик из Федерального резервного банка Атланты ответил: «Может, и нам придется посмотреть, произойдет ли это». Однако рецессия, добавил он, «не входит в мои прогнозы».

Бывший президент Федерального резервного банка Кливленда Лоретта Местер заявила, что у центрального банка теперь есть «хорошие шансы» добиться мягкой посадки. Харкер из Федерального резервного банка Филадельфии согласился. «Сейчас все выглядит довольно хорошо», — сказал он.

http://finance.yahoo.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба