11 сентября 2024 Invest Heroes | TCS Group

Агрессивный рост через высокие ставки.

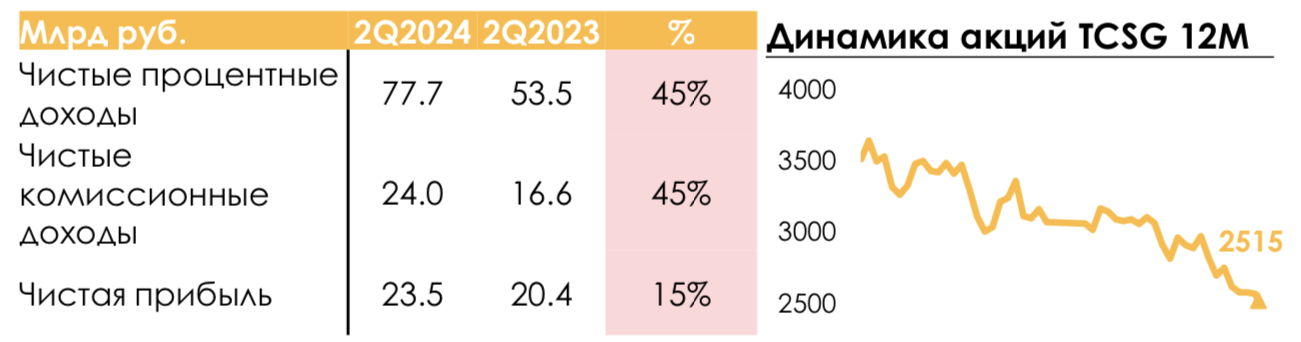

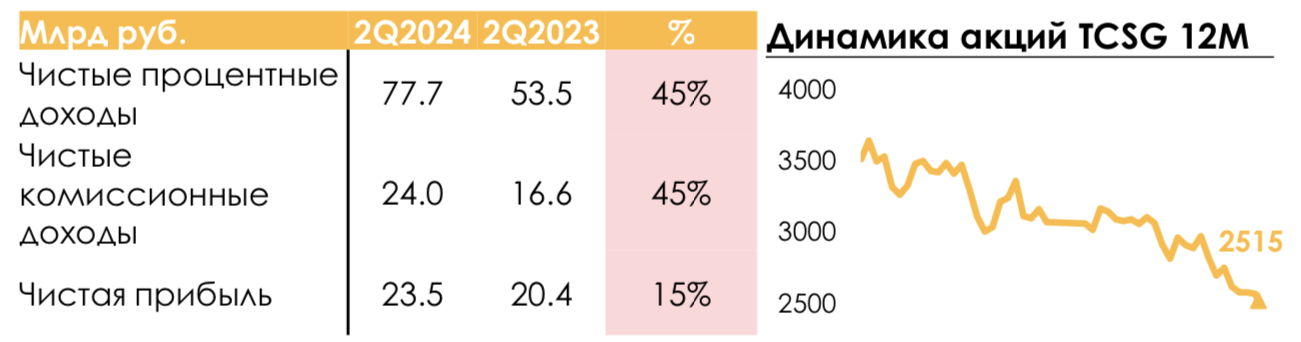

Результаты Тинькофф за 2 кв. 2024 г.:

Чистый процентный доход составил 77.7 млрд руб. (+45% г/г), результат был умеренно хуже наших ожиданий (79.9 млрд руб.). Основная причина расхождения - более сильный рост источников фондирования, чем мы ожидали. Рост процентных расходов компенсировал быстрый рост выдач кредитных карт и кредитов наличными (по которым относительно выше процентные ставки). Чистая процентная маржа (NIM) составила 12.5% (-0.8 п.п. г/г);

Чистый комиссионный доход был на уровне ожиданий и составил 24 млрд руб. (+45% г/г);

Чистая прибыль увеличилась до 23.5 млрд руб. (+15% г/г). Из-за более низкого ЧПД, чем мы прогнозировали, результат по чистой прибыли оказался ниже наших ожиданий на уровне 25.8 млрд руб. Рентабельность капитала составила 32.7% (-1.8 п.п. г/г);

Норматив достаточности капитала (Н1.0) снизился до 10.2% (-0.9 п.п. кв/кв). Снижение вызвано ужесточением условий учета выданных кредитов ЦБ, а не ухудшением положения банка.

Outlook

Т-банк отчитался за 2 кв. 2024 г. умеренно хуже наших ожиданий. Банк продолжает активно привлекать новых клиентов через депозитные продукты, предлагая высокие ставки. В моменте это оказывает давление на чистую процентную маржу, но долгосрочно дает банку новых клиентов и возможность кросс-продажи кредитных продуктов.

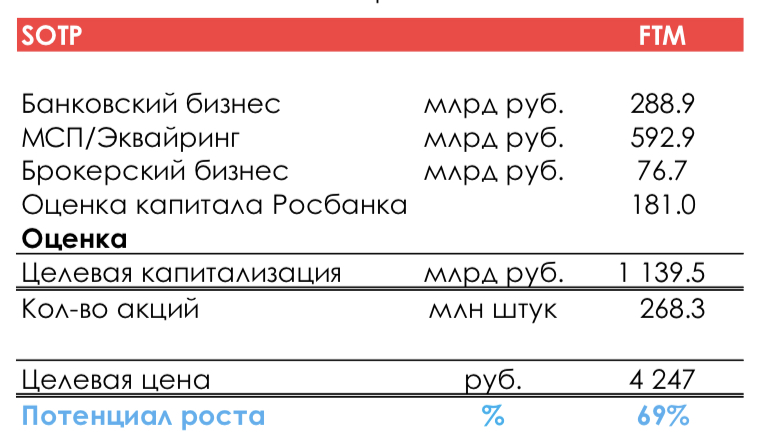

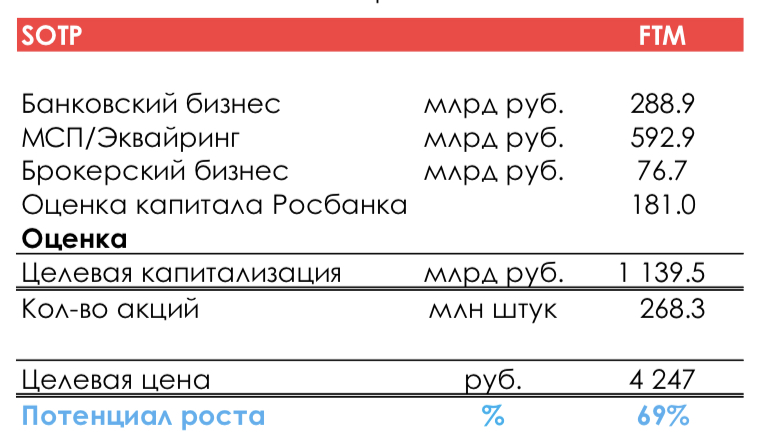

Мы повысили целевую цену с 4057 до 4247 руб./акцию в связи со сдвигом периода оценки, обновлением предпосылок по росту и доходности кредитного портфеля и источников фондирования.

Банк продолжает развивать новые продукты для клиентов и улучшать операционную эффективность некредитного бизнеса. Темпы роста остаются выше, чем средние по сектору. Даже с учетом того, что темпы роста средств клиентов опережают рост кредитного портфеля, банк продолжает показывать высокий уровень рентабельности и чистой процентной маржи.

Считаем, что акции Т-банка интересны для покупки по текущей

цене. Потенциал роста: 69% - «BUY».

Оценка

Мы повысили целевую цену с 4057 до 4247 руб./акция в связи с:

Сдвигом FTM периода с 2 кв. 2024г. – 1 кв. 2025г. на 3 кв. 2024г. – 2 кв. 2025 г. (теперь в оценку входят более высокие результаты);

Повышением темпов роста по кредитному портфелю и источникам фондирования;

Обновлением макро-предпосылок по динамике ключевой ставки;

Обновлением темпов роста сегмента МСБ и эквайринга.

Считаем, что акции Т-банка интересны для покупки по текущей цене. Целевая цена: 4247 руб./акцию. «BUY». (Потенциал роста: 69%)

Банк продолжает развивать новые продукты для клиентов и улучшать операционную эффективность некредитного бизнеса. Темпы роста остаются выше, чем средние по сектору. Даже с учетом того, что темпы роста средств клиентов опережают рост кредитного портфеля, банк продолжает показывать высокий уровень рентабельности и чистой процентной маржи.

На текущий момент мы рассматривает рост бизнеса Т-банка без учета Росбанка. Но интеграция банков потенциально дает дополнительный апсайд к цене, так как растет капитал, на который Т-банк сможет быстрее увеличить кредитный портфель (через привлеченные депозиты).

Результаты Тинькофф за 2 кв. 2024 г.:

Чистый процентный доход составил 77.7 млрд руб. (+45% г/г), результат был умеренно хуже наших ожиданий (79.9 млрд руб.). Основная причина расхождения - более сильный рост источников фондирования, чем мы ожидали. Рост процентных расходов компенсировал быстрый рост выдач кредитных карт и кредитов наличными (по которым относительно выше процентные ставки). Чистая процентная маржа (NIM) составила 12.5% (-0.8 п.п. г/г);

Чистый комиссионный доход был на уровне ожиданий и составил 24 млрд руб. (+45% г/г);

Чистая прибыль увеличилась до 23.5 млрд руб. (+15% г/г). Из-за более низкого ЧПД, чем мы прогнозировали, результат по чистой прибыли оказался ниже наших ожиданий на уровне 25.8 млрд руб. Рентабельность капитала составила 32.7% (-1.8 п.п. г/г);

Норматив достаточности капитала (Н1.0) снизился до 10.2% (-0.9 п.п. кв/кв). Снижение вызвано ужесточением условий учета выданных кредитов ЦБ, а не ухудшением положения банка.

Outlook

Т-банк отчитался за 2 кв. 2024 г. умеренно хуже наших ожиданий. Банк продолжает активно привлекать новых клиентов через депозитные продукты, предлагая высокие ставки. В моменте это оказывает давление на чистую процентную маржу, но долгосрочно дает банку новых клиентов и возможность кросс-продажи кредитных продуктов.

Мы повысили целевую цену с 4057 до 4247 руб./акцию в связи со сдвигом периода оценки, обновлением предпосылок по росту и доходности кредитного портфеля и источников фондирования.

Банк продолжает развивать новые продукты для клиентов и улучшать операционную эффективность некредитного бизнеса. Темпы роста остаются выше, чем средние по сектору. Даже с учетом того, что темпы роста средств клиентов опережают рост кредитного портфеля, банк продолжает показывать высокий уровень рентабельности и чистой процентной маржи.

Считаем, что акции Т-банка интересны для покупки по текущей

цене. Потенциал роста: 69% - «BUY».

Оценка

Мы повысили целевую цену с 4057 до 4247 руб./акция в связи с:

Сдвигом FTM периода с 2 кв. 2024г. – 1 кв. 2025г. на 3 кв. 2024г. – 2 кв. 2025 г. (теперь в оценку входят более высокие результаты);

Повышением темпов роста по кредитному портфелю и источникам фондирования;

Обновлением макро-предпосылок по динамике ключевой ставки;

Обновлением темпов роста сегмента МСБ и эквайринга.

Считаем, что акции Т-банка интересны для покупки по текущей цене. Целевая цена: 4247 руб./акцию. «BUY». (Потенциал роста: 69%)

Банк продолжает развивать новые продукты для клиентов и улучшать операционную эффективность некредитного бизнеса. Темпы роста остаются выше, чем средние по сектору. Даже с учетом того, что темпы роста средств клиентов опережают рост кредитного портфеля, банк продолжает показывать высокий уровень рентабельности и чистой процентной маржи.

На текущий момент мы рассматривает рост бизнеса Т-банка без учета Росбанка. Но интеграция банков потенциально дает дополнительный апсайд к цене, так как растет капитал, на который Т-банк сможет быстрее увеличить кредитный портфель (через привлеченные депозиты).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба