12 сентября 2024 Кот.Финанс

Какая реальная доходность🤬 стоит за высоко-дефолтными (высоко-доходными) облигациями?

Появление новых дефолтов 😢(Фаворит, Ника, РКК), и вероятность будущих (Росгеология ?) — заставило нас подумать о целесообразности риска и посмотреть на это с точки зрения цифр и психологии.

Цифры– вещь упрямая. Статистика нам в помощь: мы провели исследование и на статистике выяснили, какие кредитные рейтинги какую дают премию за риск:

— АА и ААА в среднем на 1% выше ОФЗ

— А уже +2,5%

— ВВВ + 5,1%. В среднем

Чем ниже кредитный рейтинг – тем выше риск. За него и премия. Логично

Мат.ожидание, упрощенно – это сумма вероятностей всех событий х последствия

В облигациях всего 2 основных события:

· Выплата

· Дефолт

А если представить, что дефолтную облигацию ВДО можно продать за 7-15% от номинала, то можно сделать не хитрый расчет.

Прим.: при дефолте есть варианты: дефолт и всё (Ника идет по этому пути) / реструктуризация и комбо вариантов. Мы рассмотрели упрощенно

Он в таблице. На примере рейтинга А: с вероятностью 1,03% вы вернете 15% от вложенных средств, а с вероятностью 98,97% — все деньги + премию к ключевой ставке 2,5%. В среднем эффективная премия ~1,6%

Получается, самый статистически интересный сегмент – ВВВ, а самый не интересный ВВ и В, т.к. риск существенно выше премии за него.

Психология

Рассуждая о риске и премии нельзя упускать из виду реальную выплату в деньгах. И то, как она воспринимается психологически.

Сколько вложил? Сколько получил? Все относительно. Относительно ключевой ставки:

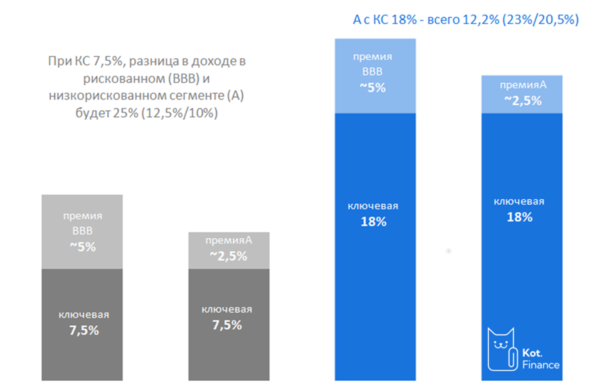

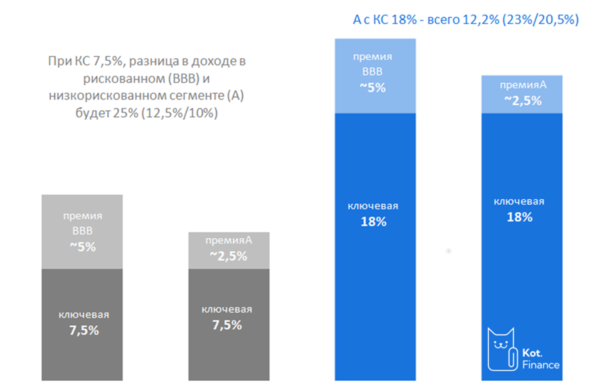

· При 🔑 7,5%, премия за риск 5% — существенна. Вложив ₽100– через год вы получите или ₽112,5, или ₽110 (разница 25%)

· При 🔑 18% — ₽123, или ₽120,5 (разница 12,2%)

Уже не так интересно?

Появление новых дефолтов 😢(Фаворит, Ника, РКК), и вероятность будущих (Росгеология ?) — заставило нас подумать о целесообразности риска и посмотреть на это с точки зрения цифр и психологии.

Цифры– вещь упрямая. Статистика нам в помощь: мы провели исследование и на статистике выяснили, какие кредитные рейтинги какую дают премию за риск:

— АА и ААА в среднем на 1% выше ОФЗ

— А уже +2,5%

— ВВВ + 5,1%. В среднем

Чем ниже кредитный рейтинг – тем выше риск. За него и премия. Логично

Мат.ожидание, упрощенно – это сумма вероятностей всех событий х последствия

В облигациях всего 2 основных события:

· Выплата

· Дефолт

А если представить, что дефолтную облигацию ВДО можно продать за 7-15% от номинала, то можно сделать не хитрый расчет.

Прим.: при дефолте есть варианты: дефолт и всё (Ника идет по этому пути) / реструктуризация и комбо вариантов. Мы рассмотрели упрощенно

Он в таблице. На примере рейтинга А: с вероятностью 1,03% вы вернете 15% от вложенных средств, а с вероятностью 98,97% — все деньги + премию к ключевой ставке 2,5%. В среднем эффективная премия ~1,6%

Получается, самый статистически интересный сегмент – ВВВ, а самый не интересный ВВ и В, т.к. риск существенно выше премии за него.

Психология

Рассуждая о риске и премии нельзя упускать из виду реальную выплату в деньгах. И то, как она воспринимается психологически.

Сколько вложил? Сколько получил? Все относительно. Относительно ключевой ставки:

· При 🔑 7,5%, премия за риск 5% — существенна. Вложив ₽100– через год вы получите или ₽112,5, или ₽110 (разница 25%)

· При 🔑 18% — ₽123, или ₽120,5 (разница 12,2%)

Уже не так интересно?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба