Что интересного на российском рынке? Давайте оценим сегмент IT, включая интернет-торговлю.

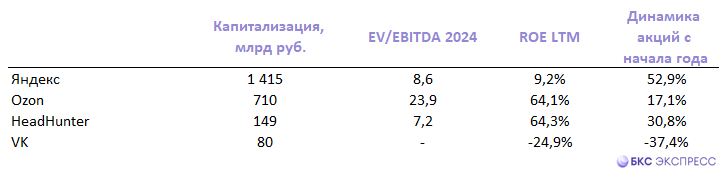

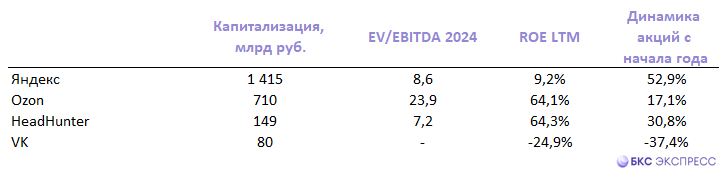

Сравним двух лидеров по рыночной капитализации и выберем локального фаворита: на этот раз наша пара — Яндекс и Ozon. В 2024 г. акции Яндекса взлетели на 53%, Ozon — на 17%. Бумаги успели откатиться от максимумов года.

Обе компании — истории роста, получившие выгоду от позитивной динамики экономики. Бизнес Яндекса более диверсифицирован, эмитент готовится к выплате дивидендов.

Оценим ситуацию более детально и узнаем, какие акции стоит выбрать для покупки на пару месяцев от текущего уровня. Речь идет о локальном взгляде и инвестициях на среднесрочный период. Долгосрочный взгляд может быть иным.

Яндекс — ждем дивиденды

Компания выиграла в результате ухода иностранных сервисов с российского рынка. Это позволило Яндексу усовершенствовать рекламные инструменты и усилить позиции. Точками роста выглядят сегменты облачных сервисов и беспилотников.

В этом году предприятие прошло через реорганизацию. Речь идет по продаже компанией Yandex N.V. российского бизнеса. МКПАО «Яндекс» получила статус публичной компании с листингом на Московской бирже. В июле на площадке стартовали торги новыми акциями YDEX. До 31 июля 2024 г. Yandex N.V. сменит название и прекратит использовать бренды Яндекса.

Финансовые результаты Яндекса за II квартал оказались сильными. Выручка выросла на 37% год к году (г/г) и составила 249,3 млрд руб. Отмечен хороший рост в сегменте «Поиск и Портал» — 32%. Заметный вклад в улучшение рентабельности внес сегмент онлайн-торговли.

Яндекс готовится к выплате дивидендов за I полугодие. 20 сентября — дата закрытия реестра под первые в истории компании дивиденды (доходность с учетом текущего уровня цен — 2,1%). Прогнозная дивдоходность на 12 месяцев, по оценкам аналитиков БКС, составляет умеренные 4,2%.

Ozon — очень популярный маркетплейс

Вторая по величине компания в России, специализирующаяся на электронной коммерции, после Wildberries. Темпы роста товарооборота Ozon превышают рыночные. В 2023 г. показатель компании взлетел на 110%. Согласно прогнозу компании, в 2024 г. ожидается рост GMV на уровне 70% г/г. Точки роста Ozon — реклама и финтех.

Выручка во II квартале увеличилась на 30% г/г, до 122,6 млрд руб. Чистый убыток составил 28 млрд руб. Он вырос в 2,1 раза. Чистый поток денежных средств от операционной деятельности увеличился в 4 раза, до 41,8 млрд руб. Оборот (GMV) e-commerce сегмента, включая услуги, вырос на 70%, несмотря на эффект высокой базы.

Специфические риски — регуляторный, включая обвинения в монополизации рынка, конкуренция и связанный с ней рост инвестиций. Ждем редомициляцию бизнеса Ozon. Она должна пройти до конца 2025 г.

Что выбрать

Яндекс — менее очевидная история роста, чем Ozon. Мультипликатор P/E с учетом прогноза по доходам на 2024 г. равен 15,4 по сравнению с возможным отрицательным значением у маркетплейса. Аналогичный EV/EBITDA составляет 8,6 против 23,9, по оценкам аналитиков БКС.

Это сопровождается заметно более низким показателем ROE — 21,8% против 79,1% (данные за последние 12 месяцев по МСФО). Средняя динамика чистой прибыли Ozon за 5 лет составила +50% в год. Аналогичный показатель Яндекса по 2023 г. равен +4%. Факторы риска на макро- и отраслевом уровне — повышение налогов, возможное замедление российской экономики, конкуренция.

Долгосрочные цели БКС:

• Яндекс: «Позитивный» взгляд. Цель на год — 5600 руб. / +43%

• Ozon: «Нейтральный» взгляд. Цель на год — 5000 руб. / +52%

Анализ графиков помог выявить бумаги, которые более интересны именно сейчас. Ими оказались акции Ozon. Бумаги оттолкнулись от статического уровня поддержки 2900 руб. В качестве среднесрочной цели при реализации позитивного сценария можно обозначить 4000 руб. Это подразумевает потенциал роста в 21,6% от уровня закрытия 13 сентября. Промежуточный уровень — 3550 руб. (+7,9% от 13 сентября).

Сравним двух лидеров по рыночной капитализации и выберем локального фаворита: на этот раз наша пара — Яндекс и Ozon. В 2024 г. акции Яндекса взлетели на 53%, Ozon — на 17%. Бумаги успели откатиться от максимумов года.

Обе компании — истории роста, получившие выгоду от позитивной динамики экономики. Бизнес Яндекса более диверсифицирован, эмитент готовится к выплате дивидендов.

Оценим ситуацию более детально и узнаем, какие акции стоит выбрать для покупки на пару месяцев от текущего уровня. Речь идет о локальном взгляде и инвестициях на среднесрочный период. Долгосрочный взгляд может быть иным.

Яндекс — ждем дивиденды

Компания выиграла в результате ухода иностранных сервисов с российского рынка. Это позволило Яндексу усовершенствовать рекламные инструменты и усилить позиции. Точками роста выглядят сегменты облачных сервисов и беспилотников.

В этом году предприятие прошло через реорганизацию. Речь идет по продаже компанией Yandex N.V. российского бизнеса. МКПАО «Яндекс» получила статус публичной компании с листингом на Московской бирже. В июле на площадке стартовали торги новыми акциями YDEX. До 31 июля 2024 г. Yandex N.V. сменит название и прекратит использовать бренды Яндекса.

Финансовые результаты Яндекса за II квартал оказались сильными. Выручка выросла на 37% год к году (г/г) и составила 249,3 млрд руб. Отмечен хороший рост в сегменте «Поиск и Портал» — 32%. Заметный вклад в улучшение рентабельности внес сегмент онлайн-торговли.

Яндекс готовится к выплате дивидендов за I полугодие. 20 сентября — дата закрытия реестра под первые в истории компании дивиденды (доходность с учетом текущего уровня цен — 2,1%). Прогнозная дивдоходность на 12 месяцев, по оценкам аналитиков БКС, составляет умеренные 4,2%.

Ozon — очень популярный маркетплейс

Вторая по величине компания в России, специализирующаяся на электронной коммерции, после Wildberries. Темпы роста товарооборота Ozon превышают рыночные. В 2023 г. показатель компании взлетел на 110%. Согласно прогнозу компании, в 2024 г. ожидается рост GMV на уровне 70% г/г. Точки роста Ozon — реклама и финтех.

Выручка во II квартале увеличилась на 30% г/г, до 122,6 млрд руб. Чистый убыток составил 28 млрд руб. Он вырос в 2,1 раза. Чистый поток денежных средств от операционной деятельности увеличился в 4 раза, до 41,8 млрд руб. Оборот (GMV) e-commerce сегмента, включая услуги, вырос на 70%, несмотря на эффект высокой базы.

Специфические риски — регуляторный, включая обвинения в монополизации рынка, конкуренция и связанный с ней рост инвестиций. Ждем редомициляцию бизнеса Ozon. Она должна пройти до конца 2025 г.

Что выбрать

Яндекс — менее очевидная история роста, чем Ozon. Мультипликатор P/E с учетом прогноза по доходам на 2024 г. равен 15,4 по сравнению с возможным отрицательным значением у маркетплейса. Аналогичный EV/EBITDA составляет 8,6 против 23,9, по оценкам аналитиков БКС.

Это сопровождается заметно более низким показателем ROE — 21,8% против 79,1% (данные за последние 12 месяцев по МСФО). Средняя динамика чистой прибыли Ozon за 5 лет составила +50% в год. Аналогичный показатель Яндекса по 2023 г. равен +4%. Факторы риска на макро- и отраслевом уровне — повышение налогов, возможное замедление российской экономики, конкуренция.

Долгосрочные цели БКС:

• Яндекс: «Позитивный» взгляд. Цель на год — 5600 руб. / +43%

• Ozon: «Нейтральный» взгляд. Цель на год — 5000 руб. / +52%

Анализ графиков помог выявить бумаги, которые более интересны именно сейчас. Ими оказались акции Ozon. Бумаги оттолкнулись от статического уровня поддержки 2900 руб. В качестве среднесрочной цели при реализации позитивного сценария можно обозначить 4000 руб. Это подразумевает потенциал роста в 21,6% от уровня закрытия 13 сентября. Промежуточный уровень — 3550 руб. (+7,9% от 13 сентября).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба