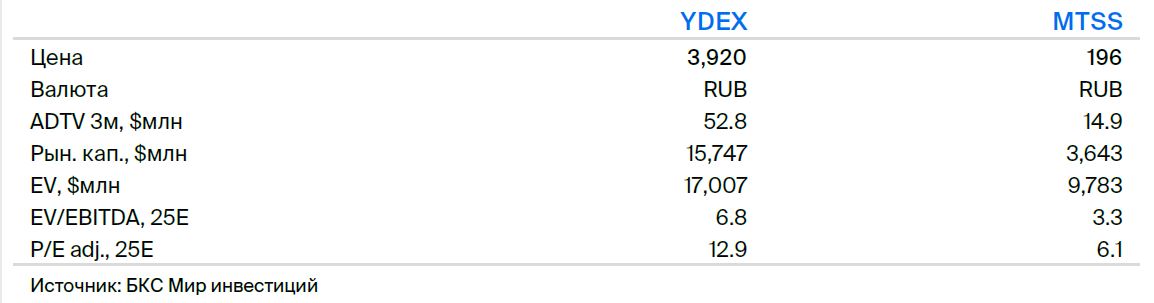

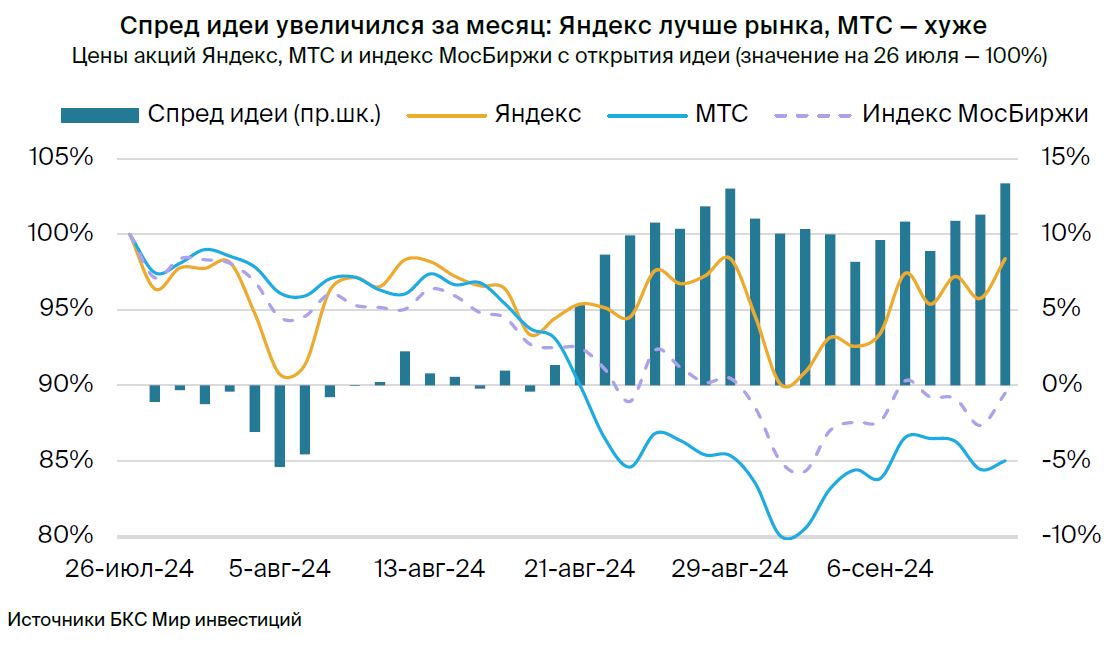

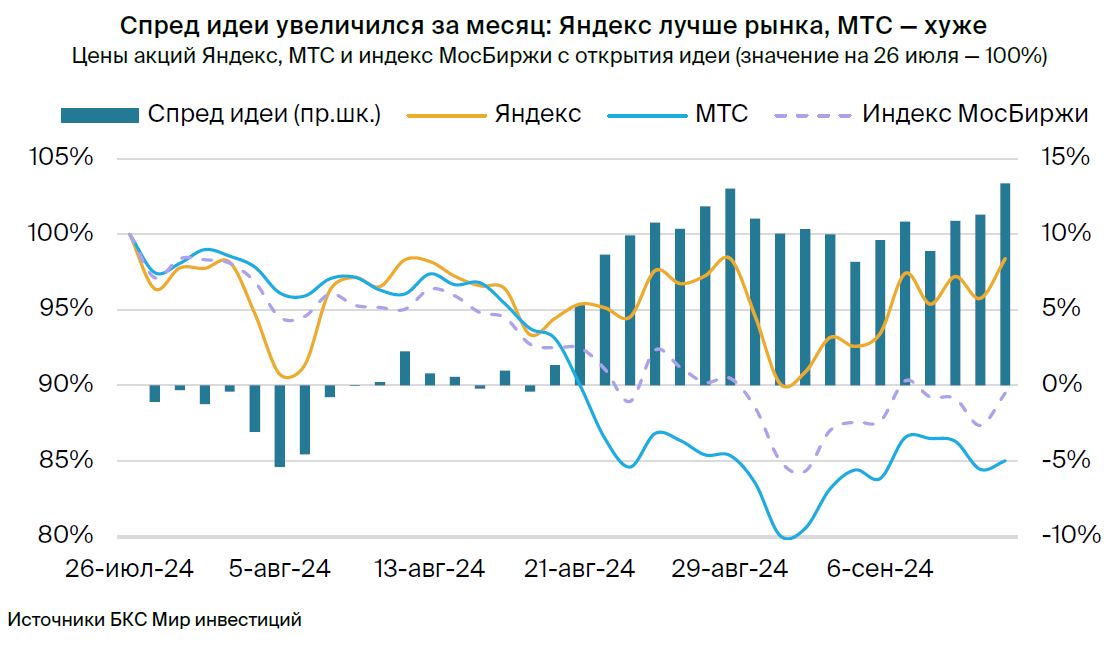

Подтверждаем нашу парную торговую идею «Лонг Яндекс / Шорт МТС». За два месяца идея уже показала доходность в размере 13%, или 12% за вычетом стоимости фондирования, несмотря на волатильность на рынке. Полагаем, что ожидания первого в публичной истории дивиденда продолжат поддерживать котировки Яндекса до конца недели. В октябре же ждем динамику лучше рынка в преддверии публикации результатов за III квартал 2024 г. По МТС не видим значимых катализаторов в краткосрочной перспективе.

Главное

• Есть три причины покупать/продавать бумаги.

Во-первых, ждем сильных результатов по Яндексу за III квартал 2024 г.

Во-вторых, дивиденды Яндекса служат дополнительной поддержкой для котировок.

В-третьих, высокие процентные ставки давят на прибыль МТС, следующие дивиденды через год.

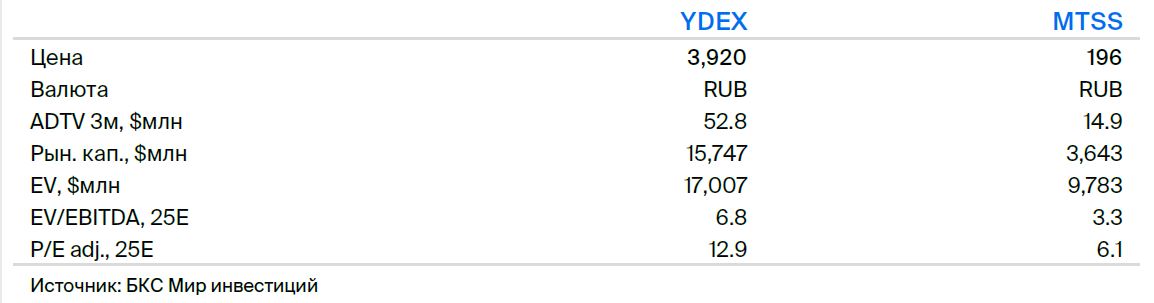

• Оценка: «Позитивный» взгляд на Яндекс на 12 месяцев, «Нейтральный» — на МТС.

• Доходность: 10–15% до конца октября, но возможно выше — уже есть 13%, и катализатор впереди.

• Катализаторы: результаты за III квартал 2024 г. (25–30 октября), закрытие реестра по дивидендам (20 сентября).

• Риски: общерыночные, экономические, геополитические.

В деталях

Яндекс — дивиденды могут поддержать котировки, ждем сильных результатов за III квартал 2024 г. В пятницу, 20 сентября, закрывается реестр для получения первых в публичной истории Яндекса дивидендов. Дивдоходность невысокая — 2%, но этот фактор все равно может поддерживать котировки на текущей неделе.

Кроме того, в конце октября ждем от Яндекса сильных финансовых результатов за III квартал 2024 г., и рынок может заранее начать закладывать позитивные ожидания в цену акции. Во II квартале 2024 г. выручка и скорректированная EBITDA компании продемонстрировали хороший рост: показатели относительно II квартала 2023 г. увеличились на 37% и 56% соответственно. Ждем продолжения позитивных трендов в III квартале 2024 г.

МТС — не ждем значимых катализаторов краткосрочно. В прошлую пятницу ЦБ РФ в очередной раз поднял ключевую ставку. Для МТС рост процентных ставок негативен для чистой прибыли. Долговая нагрузка компании умеренная: соотношение Чистый долг/EBITDA на I полугодие 2024 г. — 1,8х. Однако чистые процентные расходы составили больше половины операционной прибыли и 12% выручки МТС во II квартале 2024 г. Поэтому рост стоимости заимствования давит на чистую прибыль: упала на 15% во II квартале 2024 г. относительно II квартала 2023 г. за вычетом курсовых разниц.

Инфляция расходов вкупе с вниманием регулятора к тарифам телеком-операторов несет риски для рентабельности. Вместе с тем ждем следующие дивиденды, важный катализатор для акций МТС, только летом 2025 г. Дивдоходность на 12 месяцев, по нашему прогнозу, довольно высокая (18%), но все же ниже текущей ключевой ставки ЦБ (19%).

Ждем дальнейшего расширения спреда к концу октября. Идея в целом соответствует и нашему взгляду на год: «Позитивному» — для Яндекса и «Нейтральному» — для МТС. За два месяца идея уже показала спред 13%, или 12% за вычетом стоимости фондирования, несмотря на волатильность на рынке. Наша целевая доходность по идее — 10–15% до конца октября. Однако полагаем, итоговая доходность может быть выше, учитывая, что основной катализатор по Яндексу еще впереди.

Главное

• Есть три причины покупать/продавать бумаги.

Во-первых, ждем сильных результатов по Яндексу за III квартал 2024 г.

Во-вторых, дивиденды Яндекса служат дополнительной поддержкой для котировок.

В-третьих, высокие процентные ставки давят на прибыль МТС, следующие дивиденды через год.

• Оценка: «Позитивный» взгляд на Яндекс на 12 месяцев, «Нейтральный» — на МТС.

• Доходность: 10–15% до конца октября, но возможно выше — уже есть 13%, и катализатор впереди.

• Катализаторы: результаты за III квартал 2024 г. (25–30 октября), закрытие реестра по дивидендам (20 сентября).

• Риски: общерыночные, экономические, геополитические.

В деталях

Яндекс — дивиденды могут поддержать котировки, ждем сильных результатов за III квартал 2024 г. В пятницу, 20 сентября, закрывается реестр для получения первых в публичной истории Яндекса дивидендов. Дивдоходность невысокая — 2%, но этот фактор все равно может поддерживать котировки на текущей неделе.

Кроме того, в конце октября ждем от Яндекса сильных финансовых результатов за III квартал 2024 г., и рынок может заранее начать закладывать позитивные ожидания в цену акции. Во II квартале 2024 г. выручка и скорректированная EBITDA компании продемонстрировали хороший рост: показатели относительно II квартала 2023 г. увеличились на 37% и 56% соответственно. Ждем продолжения позитивных трендов в III квартале 2024 г.

МТС — не ждем значимых катализаторов краткосрочно. В прошлую пятницу ЦБ РФ в очередной раз поднял ключевую ставку. Для МТС рост процентных ставок негативен для чистой прибыли. Долговая нагрузка компании умеренная: соотношение Чистый долг/EBITDA на I полугодие 2024 г. — 1,8х. Однако чистые процентные расходы составили больше половины операционной прибыли и 12% выручки МТС во II квартале 2024 г. Поэтому рост стоимости заимствования давит на чистую прибыль: упала на 15% во II квартале 2024 г. относительно II квартала 2023 г. за вычетом курсовых разниц.

Инфляция расходов вкупе с вниманием регулятора к тарифам телеком-операторов несет риски для рентабельности. Вместе с тем ждем следующие дивиденды, важный катализатор для акций МТС, только летом 2025 г. Дивдоходность на 12 месяцев, по нашему прогнозу, довольно высокая (18%), но все же ниже текущей ключевой ставки ЦБ (19%).

Ждем дальнейшего расширения спреда к концу октября. Идея в целом соответствует и нашему взгляду на год: «Позитивному» — для Яндекса и «Нейтральному» — для МТС. За два месяца идея уже показала спред 13%, или 12% за вычетом стоимости фондирования, несмотря на волатильность на рынке. Наша целевая доходность по идее — 10–15% до конца октября. Однако полагаем, итоговая доходность может быть выше, учитывая, что основной катализатор по Яндексу еще впереди.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба