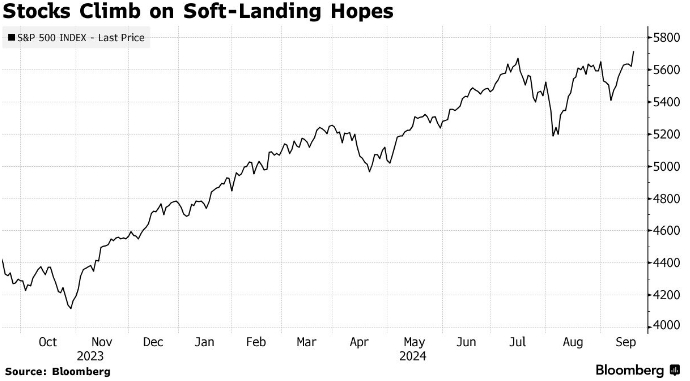

S&P 500 закрылся на рекордно высоком уровне после того, как ФРС резко снизила процентные ставки в США. Глобальные акции растут, поскольку инвесторы уверены, что решение центрального банка поддержит экономический рост в США

В четверг индекс S&P 500 закрылся на рекордно высоком уровне, поскольку инвесторы сделали ставку на то, что резкое снижение процентной ставки Федеральной резервной системой на полпункта поможет обеспечить мягкую посадку для экономики США.

Базовый индекс Уолл-стрит вырос на 1,7 процента до 5 713,64, превысив предыдущий рекордный уровень закрытия, установленный в июле, и завершив глобальное ралли, которое также характеризовалось значительным ростом на европейских и азиатских рынках. S&P также установил новый внутридневной пик на уровне 5 733,57, но к концу дня немного отступил.

Снижение процентных ставок обычно считается положительным фактором для акций, особенно в быстрорастущих секторах, таких как технологии, поскольку оно стимулирует экономический рост, снижает долговую нагрузку компаний и стимулирует инвестиции в более рискованные активы.

Крупные технологические группы стали крупнейшими драйверами роста в четверг, а индекс Nasdaq Composite, в котором доминируют технологические компании, вырос на 2,5 процента. Индекс Russell 2000, состоящий из компаний с малой капитализацией, которые имеют более высокий средний уровень задолженности, поднялся на 2,1 процента.

На другом конце спектра защитные секторы, включая сектор потребительских товаров первой необходимости и коммунальные услуги, продемонстрировали наихудшие результаты в индексе S&P 500.

Стратеги JPMorgan отметили, что комментарии председателя ФРС Джея Пауэлла в среду и пересмотр чиновниками ожиданий по процентным ставкам подтвердили «золотую середину развития экономики и должны рассматриваться как положительные для нее и доходов компаний».

До снижения ставок в среду ставки в США были самыми высокими с 2001 года, поскольку ФРС пыталась сбить инфляцию после самого большого всплеска за поколение. Но поскольку инфляция потребительских цен сейчас составляет 2,5 процента, что близко к целевому уровню ФРС в 2 процента, центральный банк дал понять, что впереди еще много снижений.

В последней «точечной диаграмме» прогнозов чиновников большинство ожидало, что ставка снизится еще на полпроцента к концу года, до 4,25-4,5 процента. Однако рынки фьючерсов предполагали, что ФРС сократит ставку почти на три четверти процентного пункта.

Рост в США последовал за столь же позитивной сессией в Европе. Общеконтинентальный индекс Stoxx Europe 600 вырос на 1,4 процента, парижский Cac 40 - на 2,3 процента, а FTSE 100 - на 0,9 процента. Японские акции также выросли, а индекс Topix поднялся на 2 процента, благодаря росту акций технологических компаний и экспортеров.

Индекс S&P 500, поднявшись на 1,7%, установил 39-й рекорд в 2024 году и увеличил рост в этом году примерно на 20%. Во главе роста стояли технологические отрасли, в то время как защитные отрасли отставали. Индекс Nasdaq 100 прибавил 2,6 %, а индекс Russell 2000 вырос на 2,1 %. В поздние часы FedEx Corp. упала на фоне медвежьих прогнозов. Nike Inc. выросла после того, как сообщила, что давний руководитель Эллиотт Хилл выходит из отставки, чтобы заменить Джона Донахью на посту генерального директора.

В то время как на рынке царило относительное спокойствие, трейдеры также готовились к ежеквартальному эпизоду, известному как «тройное колдовство», когда экспирируются производные контракты, привязанные к акциям, индексным опционам и фьючерсам - потенциально усиливая движения рынка. По оценкам Asym 500, в пятницу истекает срок действия опционов на сумму около 5,1 триллиона долларов. Истечение срока действия опционов совпадает с ребалансировкой базовых индексов.

Смелое начало снижения процентных ставок ФРС и ее решимость не отставать от кривой вновь возродили надежды на то, что центральному банку удастся избежать рецессии. Данные, опубликованные в четверг, свидетельствуют о снижении числа заявок на пособие по безработице до самого низкого уровня с мая, что говорит о том, что рынок труда остается здоровым, несмотря на замедление темпов найма.

Несмотря на некоторую волатильность после снижения ставки ФРС, «бычий» тренд S&P 500 сохраняется», - говорит Фавад Разакзада из City Index и Forex.com. «Решение ФРС о снижении ставки на 50 базисных пунктов было в основном положительно воспринято инвесторами. Этот шаг был воспринят как смелый, но необходимый шаг, чтобы ослабить экономические опасения, не подавая панических сигналов, напоминающих о финансовом кризисе 2008 года».

Индекс S&P 500 превысил отметку 5 700. Промышленный индекс Доу-Джонса превысил 42 000. Любимый индикатор волатильности Уолл-стрит - VIX - опустился примерно до 16. Казначейские облигации показали смешанную динамику, причем более короткие сроки погашения превзошли более длинные. Доллар упал.

Фунт вырос, так как Банк Англии оставил ставки на прежнем уровне и заявил, что не будет спешить со смягчением политики.

В пятницу иена сократила потери после оптимистичных прогнозов Банка Японии, а доллар продолжил сползать из-за прогноза по ставке ФРС. Иена растет к 9:08 мск пятницы на 0,3 процента до ¥142,22 по отношению к доллару. Прогноз трейдеров подтвердился: Банк Японии сохранил ставки на заседании, которое завершилось в пятницу.

Экономисты утверждают, что снижение процентных ставок в США может принести пользу развивающимся рынкам, поскольку снижает стоимость долларового финансирования и другие расходы по займам. Более низкие ставки по американским облигациям также часто делают активы других стран более привлекательными.

«Снижение реальных ставок и реальной доходности по долларовым облигациям приведет к тому, что развивающиеся страны будут чувствовать себя лучше», - сказал Тринх Нгуен, старший экономист по развивающимся странам Азии в Natixis.

По словам Кита Лернера из Truist Advisory Services Inc., акции, как правило, положительно реагируют на снижение ставок в течение следующего года, если удастся избежать рецессии. С 1989 года было шесть циклов снижения ставок ФРС, и в четырех из шести случаев акции росли год спустя, отметил он.

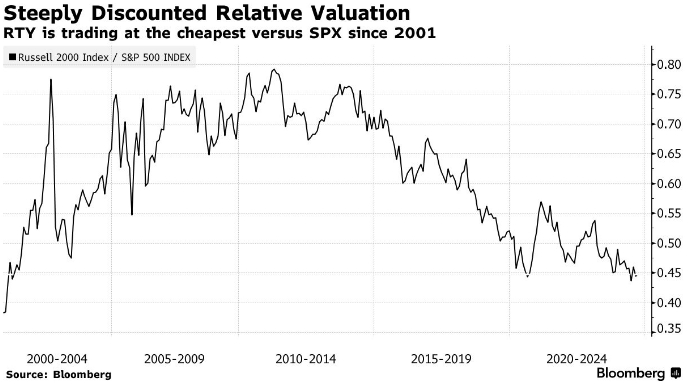

Если рассматривать более детально, то в четырех из шести предыдущих случаев крупные акции США опережали мелкие в год, следующий за первым снижением ставки. Мелкие компании превзошли крупные, как ни странно, в рецессии 2001 и 2008 годов.

«На краткосрочной основе акции компаний с малой капитализацией могут получить больший импульс от снижения ставок, поскольку эти компании обычно имеют большую долю долга с плавающей ставкой по сравнению с крупными компаниями», - сказал он. Однако динамика доходов компаний с малой капитализацией все еще отстает, а охлаждение экономики исторически является «встречным ветром» для этого класса активов. Поэтому в долгосрочной перспективе мы по-прежнему отдаем предпочтение крупным компаниям».

По форвардному показателю отношения цены к объему продаж Russell 2000 торгуется с самым большим дисконтом к S&P 500 за более чем 20 лет.

«Исторически рынки акций демонстрировали хорошие результаты в периоды, когда ФРС снижала ставки, а экономика США не находилась в состоянии рецессии. Мы ожидаем, что этот период не станет исключением», - говорит Солита Марчелли из UBS Global Wealth Management. «Мы по-прежнему считаем, что индекс S&P 500 достигнет отметки 5 900 к концу года и поднимется до 6 200 к июню 2025 года».

По словам Марчелли, она считает, что рост акций будет расширяться, при этом сохранится потенциал для дальнейшего роста бумаг, особенно в технологическом секторе.

«В технологическом секторе мы ожидаем, что искусственный интеллект станет ключевым фактором роста рынка акций в ближайшие годы, и рекомендуем стратегическое участие в этой теме», - сказала она. «Инвесторы могут использовать волатильность технологического сектора, которая может возрасти в ближайшие месяцы из-за циклических и геополитических рисков, для наращивания долгосрочной экспозиции по ИИ по более выгодным ценам».

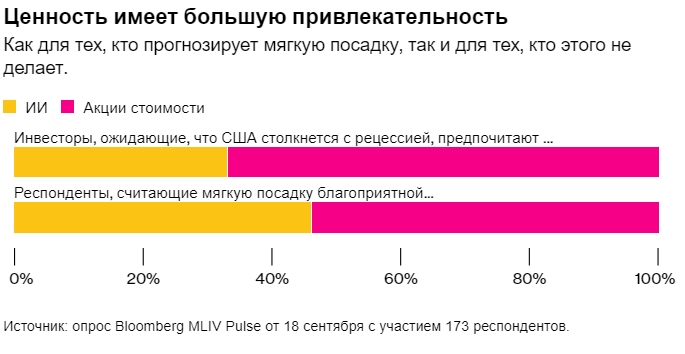

Между тем, последний опрос MLIV Pulse показал, что 57 % из 173 респондентов считают, что ротация акций в пользу стоимости, скорее всего, ускорится после того, как ФРС начала цикл смягчения.

Большинство участников опроса, 75%, ожидают, что США удастся сделать мягкую посадку после снижения ставки на 50 базисных пунктов, но даже они отдают предпочтение стоимости, а не акциям ИИ, согласно опросу, проведенному сразу после решения. Стоимость была особенно популярна среди тех, кто ожидал, что США впадут в рецессию.

Ценность имеет большую привлекательность. Как для тех, кто прогнозирует мягкую посадку, так и для тех, кто этого не делает. Источник: опрос Bloomberg MLIV Pulse от 18 сентября с участием 173 респондентов.

Ключевые события этой недели:

ИПЦ Японии, решение по ставке, пятница

Ставки по основным кредитам в Китае, пятница

Индекс потребительского доверия в еврозоне, пятница

Розничные продажи в Канаде, пятница

Некоторые из основных движений на рынках:

Акции

По состоянию на 16:00 по нью-йоркскому времени индекс S&P 500 вырос на 1,7%.

Nasdaq 100 вырос на 2,6%

Промышленный индекс Доу-Джонса вырос на 1,3%

Индекс MSCI World вырос на 1,7%

Индекс совокупной доходности Bloomberg Magnificent 7 вырос на 3,4%

Индекс Russell 2000 вырос на 2,1%

Валюты

Индекс Bloomberg Dollar Spot упал на 0,3%

Евро вырос на 0,4% до $1,1162.

Британский фунт вырос на 0,5% до $1,3281.

Криптовалюты

Биткоин вырос на 5% до $63,253.46

Эфир вырос на 5,9% до $2461,98

Облигации

Доходность 10-летних казначейских облигаций выросла на два базисных пункта до 3,72%.

Доходность 10-летних облигаций Германии практически не изменилась и составила 2,20%.

Доходность 10-летних облигаций Великобритании выросла на четыре базисных пункта до 3,89%

Товары

Нефть марки West Texas Intermediate выросла на 1,6% до $72,01 за баррель.

Спотовые цены на золото выросли на 1,2% до 2588,78 долларов за унцию.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба