24 сентября 2024 T-Investments | Arenadata

В рамках IPO действующие акционеры предложат 28 млн акций, включая 2,8 млн акций, которые могут быть использованы для стабилизации цены акций в период до 30 дней после начала торгов. Более того, компания, продающие акционеры и аффилированные с ними лица примут на себя обязательства, ограничивающие продажу акций в течение 180 дней после завершения IPO. Возможен ряд исключений из данного правила при условии, что новые владельцы акций примут на себя обязательства по соблюдению ограничений на продажу бумаг. Действующие акционеры сохранят за собой преобладающую долю в акционерном капитале компании и продолжат принимать участие в реализации стратегии роста группы.

Сбор заявок на участие в IPO начнется сегодня и завершится не позднее 30 сентября. Начало торгов акциями под тикером DATA ожидается 1 октября.

Почему это IPO может быть интересно

Крупный рынок с большим потенциалом

Компания работает на отечественном рынке систем управления базами данных (СУБД) и инструментов обработки данных, который может расти в среднем на 32% в год в следующие пять лет. Драйверы роста рынка — переход бизнеса и госорганизаций на отечественные IT-решения, рост потребностей в работе с данными, господдержка и ужесточение требований к безопасности данных. Помимо российского рынка, большие возможности для роста предоставляют рынки стран ближнего зарубежья и страны MENA (Ближний Восток, Северная Африка, Турция): в среднесрочной перспективе их объем может увеличиться более чем вдвое (до $2,3 млрд).

Лидер по количеству коммерческих внедрений

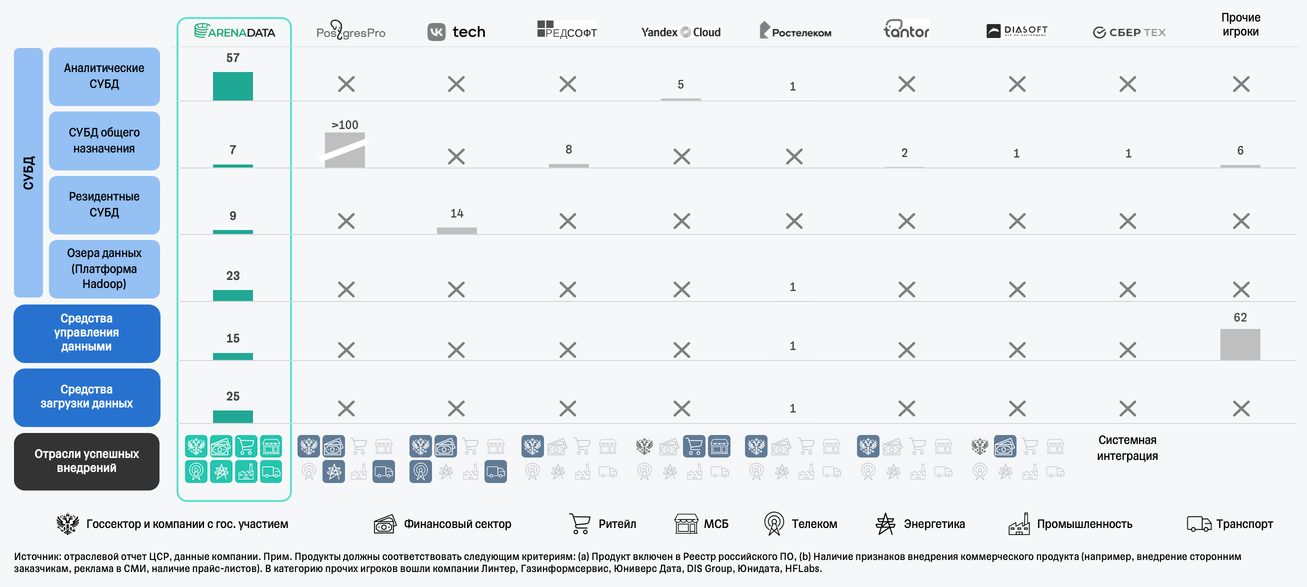

Среди российских разработчиков Группа Аренадата обладает самым широким портфелем продуктов на рынке, что позволяет ей охватывать все ключевые сегменты и занимать ведущие позиции. Так, группа лидирует в сегменте аналитических СУБД с рыночной долей 21%, в категории неструктурированных данных с долей 37%, а также в сегменте средств загрузки данных с долей 5%. В сегменте средств управления данными и резидентных СУБД компания занимает второе место по размеру рыночной доли. Более того, компания выстроила единую платформу, которая объединяет все ее продукты и позволяет эффективно замещать целый комплекс решений иностранных игроков.

Может работать в госсекторе

Группа Аренадата единственная на рынке уже получила сертификацию ФСТЭК на аналитические СУБД, а также на платформу Hadoop и СУБД на ней. Благодаря этому она может сотрудничать с госорганизациями. В настоящий момент реализуется уже 18 госпроектов с участием группы, а более 30 крупных клиентов запросили продукты компании, сертифицированные ФСТЭК. В ближайшем будущем их количество может значительно возрасти.

Высокие темпы роста, маржинальность и дивидендный потенциал

Последние два года выручка группы росла в среднем на 59% в год. В ближайшие несколько лет ожидается нормализация темпов роста — до 50% в год в среднесрочной перспективе Рентабельность группы находится на уровне большинства российских IT-компаний или даже выше. Так, рентабельность группы по OIBDAC (операционной прибыли до амортизации, скорректированной на капитализированные расходы) и по скорректированной чистой прибыли составила 38% и 35% соответственно. Также отметим, что у компании нет долговой нагрузки. Это вкупе с мощным ростом доходов позволяют компании выплачивать дивиденды. Ее дивидендная политика предполагает выплаты не менее 50% скорректированной чистой прибыли не реже одного раза в год.

Какова может быть справедливая стоимость компании

Для оценки мы провели сравнительный анализ мультипликаторов и использовали метод дисконтирования денежных потоков. Опираясь на базовые сценарии двух методов, наша оценка справедливой стоимости акционерного капитала Группы Аренадата находится в диапазоне 36—40 млрд рублей.

Группа Аренадата — ведущий российский разработчик программного обеспечения (ПО) на рынке систем управления и инструментов обработки данных. Компания работает во всех ключевых сегментах рынка и занимает лидирующие позиции по количеству коммерческих внедрений. Ее решения покрывают весь цикл работы клиентов с данными, охватывая широкий спектр прикладных задач и бесшовно встраиваясь в инфраструктуру клиента за счет высокой совместимости.

Почему участие в этом IPO может быть интересно

Группа Аренадата

Крупный целевой рынок с большим потенциалом для российских решений

Объем создаваемых данных непрерывно растет, а вместе с ним и потребность бизнеса в обработке этих данных. В связи с этим повышается и спрос на соответствующее ПО, что стимулирует развитие рынка систем управления базами данных (СУБД) и инструментов обработки данных. Следующие пять лет российский рынок ПО для работы с данными будет расти в среднем на 32% в год.

Ключевым трендом на рынке стал переход на отечественные решения из-за ухода иностранных игроков (обновления и поддержка их продуктов теперь отключены). В среднесрочной перспективе рынок российских решений будет расти в среднем на 23% в год. По прогнозам Центра стратегических разработок (ЦСР), к 2030 году доля отечественных решений превысит 98% (в 2021-м она достигала всего 36%).

Развитие рынка поддерживает и государство. Оно активно стимулирует развитие локальных решений через субсидии и гранты, а также через систему различных преференций и льгот. Более того, ужесточаются требования к уровню безопасности данных и вводятся обязательные сроки по замене иностранных решений отечественными.

Помимо российского рынка, большие возможности для роста предоставляют рынки стран ближнего зарубежья и страны MENA (Ближний Восток, Северная Африка, Турция). В этих регионах конкуренция на рынках по работе с данными весьма умеренная. При этом на конец 2024 года общий объем этих рынков может достичь $976 млн, а в среднесрочной перспективе — увеличиться более чем вдвое (до $2,3 млрд).

Широкий портфель решений и ведущие позиции в основных сегментах рынка

Среди российских разработчиков Группа Аренадата обладает самым широким портфелем продуктов на рынке. Это позволяет компании, в частности, охватывать все ключевые сегменты и занимать ведущие позиции. Так, группа лидирует в сегменте аналитических СУБД с рыночной долей 21%, в категории неструктурированных данных с долей 37%, а также в сегменте средств загрузки данных с долей 5%. В сегменте средств управления данными и резидентных СУБД компания занимает второе место по размеру рыночной доли.

На базе имеющихся решений компания выстроила единую платформу, которая объединяет все ее продукты и позволяет эффективно замещать целый комплекс решений иностранных игроков.

Помимо продуктов, компания предоставляет широкий перечень услуг для заказчиков, включая консультационные услуги и техническую поддержку на всех этапах взаимодействия с продуктом.

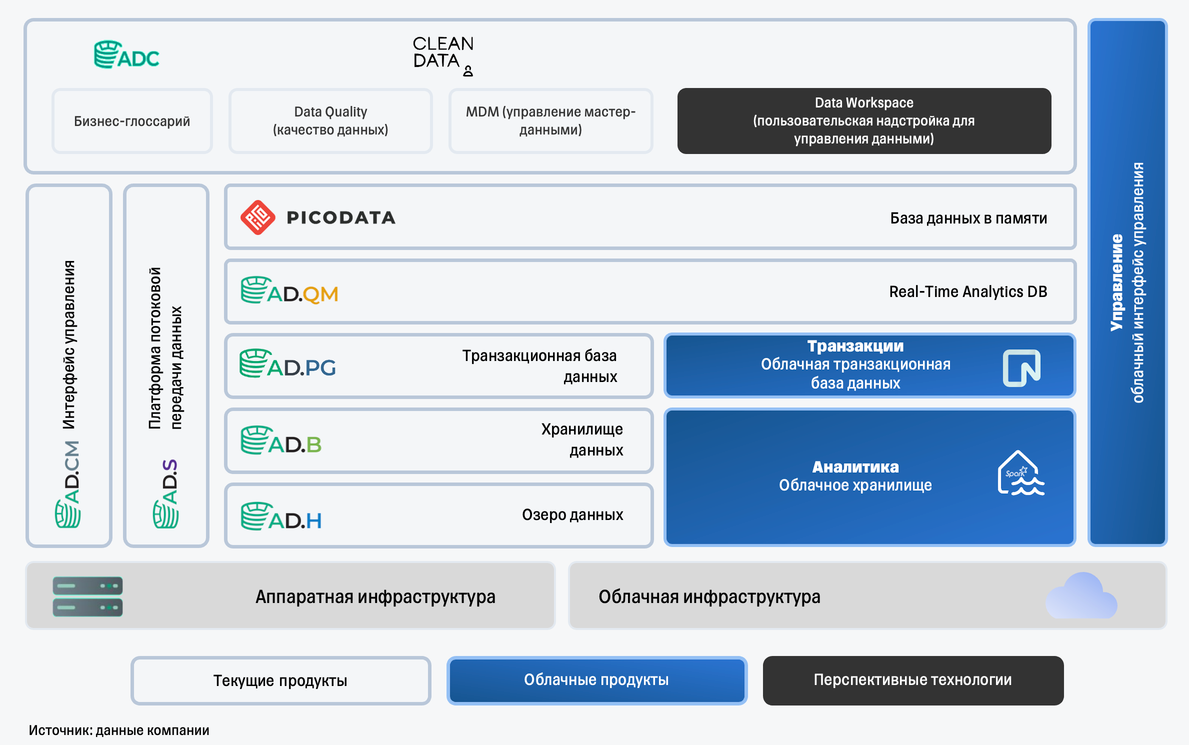

Важно отметить, что компания не стоит на месте. Она постоянно обновляет и дополняет имеющиеся продукты, занимается исследованиями в новых технологических нишах и разрабатывает новые решения, которые соответствуют текущим потребностям клиентов. В ближайшей перспективе компания планирует расширить линейку облачными продуктами.

Компания расширяет продуктовую линейку не только собственными силами, но и путем поглощения других игроков. За ее плечами уже несколько успешных M&A-сделок.

Дальнейшее расширение клиентской базы

Группа Аренадата является лидером по числу коммерческих внедрений собственных продуктов среди российских разработчиков. На конец июня 2024 года клиентская база компании насчитывала 115 заказчиков. Среди них представители всех основных отраслей экономики, госсектор и компании с госучастием.

Компания планирует и дальше наращивать клиентскую базу. В среднесрочной перспективе менеджмент ожидает роста числа клиентов в пять раз (до 600). Этому должна способствовать развитая система продаж (как прямых, так и через развитие партнерской сети).

Продукты Группы Аренадата обладают необходимой сертификацией ПО, что позволяет внедрять их в государственные информационные системы и объекты критической информационной инфраструктуры (КИИ). Также решения компании отличаются высокой совместимостью с IT-инфраструктурой клиентов.

Группа также планирует расширяться в сегменте малого и среднего бизнеса, в том числе за счет предложения типовых готовых решений. Пока данный сегмент занимает небольшую долю в клиентской базе группы, но вместе с тем предлагает существенные возможности для роста.

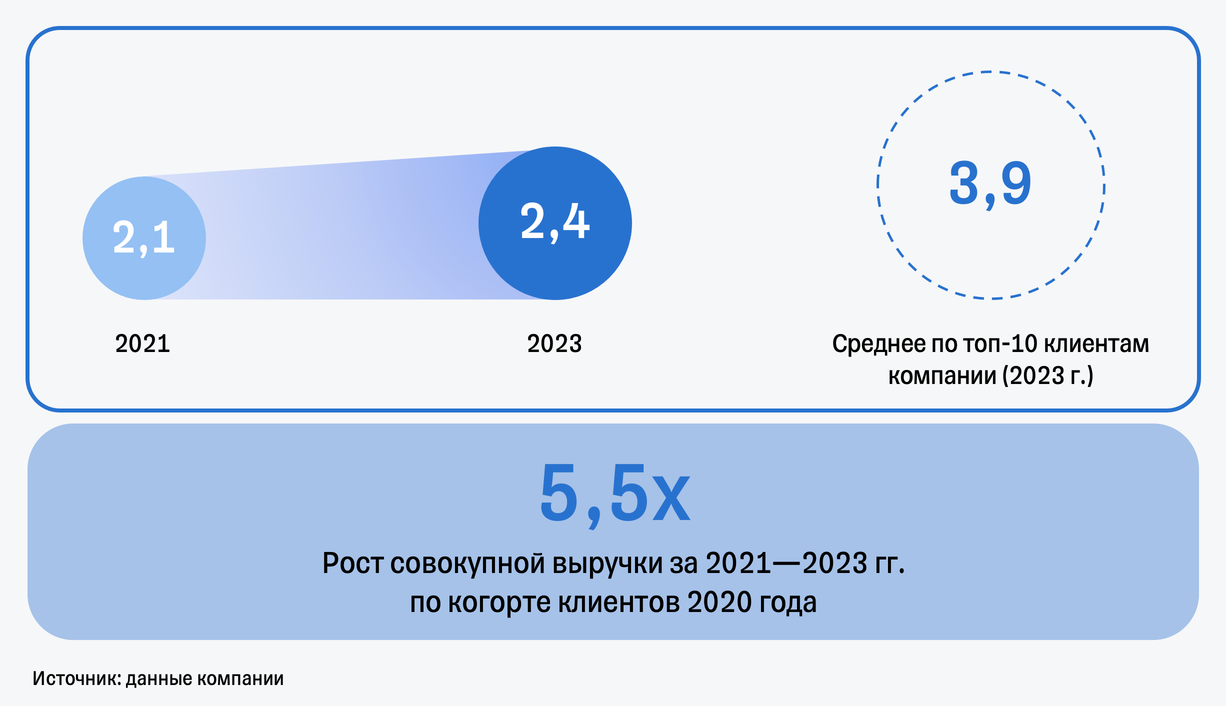

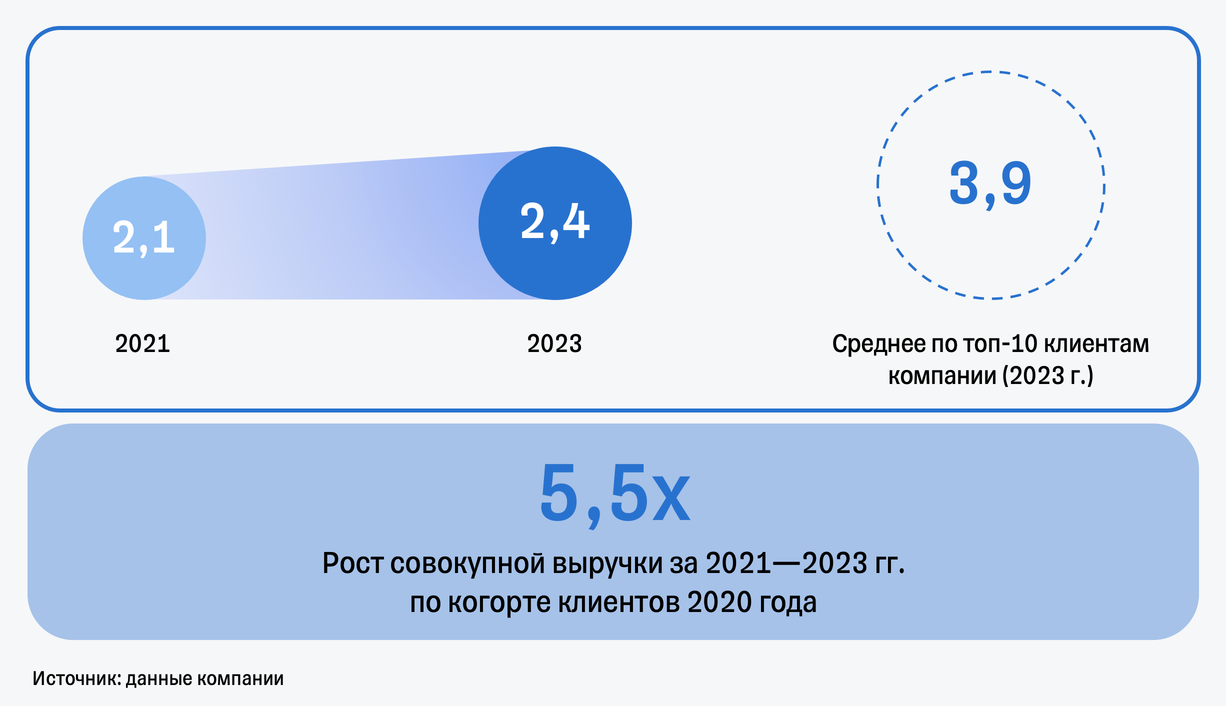

Отметим, что уровень удержания клиентов компанией составляет 98%. Это говорит о высокой лояльности заказчиков, а также об их внушительных затратах, связанных со сменой разработчика ПО. Поэтому компания может наращивать кросс-продажи своих продуктов, что будет оказывать позитивное воздействие на рост выручки.

Высокие темпы роста, впечатляющая маржинальность и дивидендный потенциал

Последние два года выручка росла в среднем на 59% в год. В ближайшие несколько лет ожидается нормализация темпов роста. В 2024–2025 годах выручка может расти уже примерно на 50—55% в год, а в среднесрочной перспективе — на 50%.

По итогам 2023 года рентабельность по OIBDAC (операционной прибыли до амортизации, скорректированной на капитализированные расходы) и по скорректированной чистой прибыли составила 38% и 35% соответственно. Такие уровни рентабельности совпадают с уровнями большинства российских технологических компаний. Мы ожидаем, что на долгосрочном горизонте рентабельность по OIBDАС у компании может составить 40%, а по скорректированной чистой прибыли — 35%.

У компании нет долговой нагрузки. Об этом говорит коэффициент чистый долг к OIBDA, который в 2023 году составил -0,6x. То есть средств на счетах компании больше, чем долговых обязательств. Добавим, что в дальнейшем Группа Аренадата не планирует привлекать долговое финансирование.

Мощный рост доходов и отсутствие долговой нагрузки позволяют компании выплачивать дивиденды. Она планирует делать это регулярно. Ее дивидендная политика предполагает выплаты не менее 50% скорректированной чистой прибыли не реже одного раза в год.

Рынок СУБД и инструментов обработки данных

Ежедневно в мире создается около 330 млн терабайт данных, то есть 120 зеттабайт в год. По прогнозам Statista, объем данных, производимых ежегодно, продолжит стремительно расти и к 2025 году увеличится в полтора раза.

Такой стремительный рост связан со следующими факторами:

Цифровизацией всех сфер жизни (в том числе использованием цифровых услуг);

Ростом популярности облачных решений;

Расширением использования IoT-технологии (интернет вещей);

Развитием и применением технологий искусственного интеллекта и машинного обучения, что предполагает работу с большими объемами данных;

Разработкой и внедрением новых технологий (включая повсеместное использование цифровых валют и технологий дополненной реальности).

Непрерывно растущий объем данных нужно обрабатывать, поэтому увеличивается спрос на соответствующее ПО, что стимулирует развитие рынка СУБД и инструментов обработки данных.

ПО для работы с данными включает следующие категории:

СУБД;

Средства загрузки данных;

Средства управления данными;

Иные инструменты управления данными (например, средства защиты данных от кибератак и утечек);

Услуги, связанные с поддержкой, консультациями и обучением при работе с вышеописанными категориями.

По данным Expert Market Research, совокупный мировой рынок ПО для управления данными в 2023 году оценивался в $125 млрд, а сегмент СУБД — в $72 млрд. К 2028 году рынок ПО для управления данными может удвоиться и достигнуть $264 млрд (то есть рынок обещает расти в среднем на 16% в год).

Мировой рынок ПО для управления данными

Как обстоят дела в России

В 2022 году российский рынок СУБД и инструментов обработки данных пережил падение, но в 2023-м смог прибавить 20% год к году и достигнуть 67 млрд рублей. По прогнозам ЦСР, рынок продолжит восстанавливаться и расти в среднем на 23% в год, а к концу десятилетия достигнет уже 234 млрд рублей. Прогнозируемые темпы роста соответствуют наиболее быстрорастущим сегментам рынка отечественного ПО.

До недавнего времени основными бенефициарами российского рынка были иностранные игроки, такие как Oracle, IBM и Microsoft. Однако после событий 2014 года ситуация на рынке стала постепенно меняться:

Иностранные компании стали вводить ограничения на использование собственных продуктов;

Правительство взяло курс на импортозамещение западного ПО;

Крупные отечественные предприятия стали использовать внутренние разработки и создавать продукты на базе открытого кода.

Таким образом, доля расходов на отечественные решения на российском рынке ПО для работы с данными составила 36% на конец 2021 года. События 2022-го только ускорили переход на отечественное ПО, поэтому цифра выросла уже до 82%. По прогнозам ЦСР, доля западного ПО будет постепенно сокращаться и уже к 2030 году не будет превышать 2% от российского рынка.

Основными драйверами роста доли отечественных решений и российского рынка ПО для управления данными должны стать:

Цифровизация всех отраслей экономики, включая создание новых цифровых платформ и сервисов;

Наличие неудовлетворенного спроса в результате ухода иностранных вендоров и потребность в постепенном замещении зарубежного ПО;

Процессы импортозамещения и формирования технологического суверенитета, включая ужесточение требований в отношении безопасности данных;

Господдержка.

На последнем драйвере роста остановимся отдельно. Господдержка локальных разработчиков ПО для управления данными в рамках стратегии импортозамещения реализуется с помощью прямого стимулирования (через субсидии и гранты), а также через систему различных льгот и скидок. Более того, действует национальный проект «Экономика данных», цель которого — создать цифровые платформы во всех ключевых секторах экономики РФ. Инвестиции в проект могут составить 700 млрд рублей. Доля российского ПО к 2030 году должна составить:

— Более 80%

В российских организациях ключевых отраслей экономики;

— Более 95%

В государственных органах и корпорациях.

Помимо этого, после событий 2022 года власти ужесточили требования к безопасности данных. Введен ряд указов и постановлений в этой области, а также установлены рекомендации по срокам перехода на российское ПО.

К 2025 году

Отечественные IT-решения должны использоваться на объектах критической информационной инфраструктуры (КИИ).

К 2026 году

Объекты КИИ должны использовать отечественные СУБД.

К 2027 году

Государственные и ведомственные информационные системы, не являющиеся значимыми объектами КИИ, но обеспечивающие реализацию критически значимых функций, должны перейти на отечественное ПО.

К 2030 году

Все остальные государственные и ведомственные информационные системы должны быть на базе отечественного ПО.

Основные сегменты рынка

СУБД

Ключевой сегмент российского рынка ПО для управления данными — продукты категории СУБД. Они занимают 54% на рынке и оцениваются в 36 млрд рублей (по информации за 2023 год). Ожидается, что к 2030 году расходы на них увеличатся более чем в три раза (до 123 млрд рублей), при этом сегмент сохранит долю более 50% на рынке.

СУБД — это набор инструментов, которые позволяют эффективно управлять базами данных. Он лежит в основе ключевой инфраструктуры для работы с данными компаний — все остальные продукты только дополняют работу СУБД.

СУБД общего назначения

Универсальные СУБД. Наиболее эффективны для выполнения множества простых запросов, не требующих обработки большого объема информации. Основные заказчики такого продукта — крупные организации главных отраслей экономики. В 2023 году данный сегмент оценивался в 17 млрд рублей. Прогнозируется, что он будет расти в среднем на 16% в год и к 2030-му достигнет 48 млрд рублей.

Резидентные СУБД

Размещаются в оперативной памяти компьютера, что обеспечивает мгновенный отклик на различные события и более высокую скорость работы по сравнению с СУБД, размещенными на дисковых хранилищах. Данный вид СУБД предназначен для работы в реальном времени. Чаще всего используется в финансовом секторе, электронной коммерции, промышленности и телеком-секторе. В 2023 году данный сегмент оценивался в 5 млрд рублей, а к концу 2030-го может вырасти в четыре раза (до 20 млрд рублей). Драйверами роста станут цифровизация таких секторов, как ЖКХ, энергетика, промышленность, а также развитие технологии интернета вещей.

Платформа Hadoop и СУБД на ней

Предназначены для работы с неструктурированными данными. Эти продукты обеспечивают хранение и последующую обработку больших массивов информации. В 2023 году данный сегмент оценивался в 2 млрд рублей, а к концу десятилетия может увеличиться более чем вдвое (до 5 млрд рублей).

Аналитические СУБД

Нацелены на выполнение аналитических задач, в том числе обработку огромных массивов информации в режиме реального времени. Чаще всего используются банками, страховыми компаниями, телеком-сектором и другими организациями, которым необходимо оперативно обрабатывать большие массивы информации. В 2023 году данный сегмент оценивался в 12 млрд рублей. Прогнозируется, что он будет расти в среднем на 23% в год и к 2030 году достигнет 49 млрд рублей. В настоящий момент все больше компаний выбирает СУБД по скорости обработки данных, именно поэтому данный сегмент обещает расти быстрее, чем сегмент СУБД общего назначения.

Прочие СУБД

Включают в себя нишевые СУБД, например документальные и графовые. Предназначены преимущественно для анализа соцсетей, выявления мошенничества, проведения расследований, управления рекомендательными сервисами. Имеют большой потенциал для роста на фоне цифровизации экономики, однако в разрезе российского рынка такие СУБД пока занимают незначительную долю.

Прочие продукты

Средства управления данными

Включают набор программных продуктов, каталоги данных, инструменты управления качеством данных, а также методики их применения. Основное направление использования данной категории продуктов — повышение качества и унификация данных, включая исправление различных ошибок. Сегмент занимает 16% на российском рынке ПО для работы с данными и оценивался в 11 млрд рублей в 2023 году. К концу десятилетия может увеличиться более чем втрое (до 38 млрд рублей).

Услуги в области управления данными

Включают услуги по обучению, консалтингу, миграции ПО, аудиту, обеспечению информационной безопасности и т. д. Данный сегмент оценивается в 13 млрд рублей и занимает 20% рынка. К 2030 году может увеличиться более чем вдвое (до 46 млрд рублей) на фоне роста спроса на различные СУБД и продукты, связанные с ними.

Средства загрузки данных

Включают два основных типа продуктов:

Стриминговые решения — системы потоковой обработки данных (используются для создания систем анализа данных в режиме реального времени);

Инструменты загрузки данных в единое хранилище из разных источников (используются для интеграции данных с различных учетных систем и для миграции данных, в том числе в проектах импортозамещения).

Данный сегмент занимает всего 6% рынка. В связи с активным переходом бизнеса на отечественные решения сегмент может вырасти более чем в три раза, до 14 млрд рублей, к 2030 году.

Насколько сильна конкуренция на рынке

На российском рынке ПО для управления данными работают следующие категории игроков:

Специализированные разработчики, предоставляющие коммерческие продукты;

Разработчики компаний, нацеленные на удовлетворение внутренних потребностей конкретного предприятия;

Западные игроки, решения которых до сих пор используются с помощью различных схем.

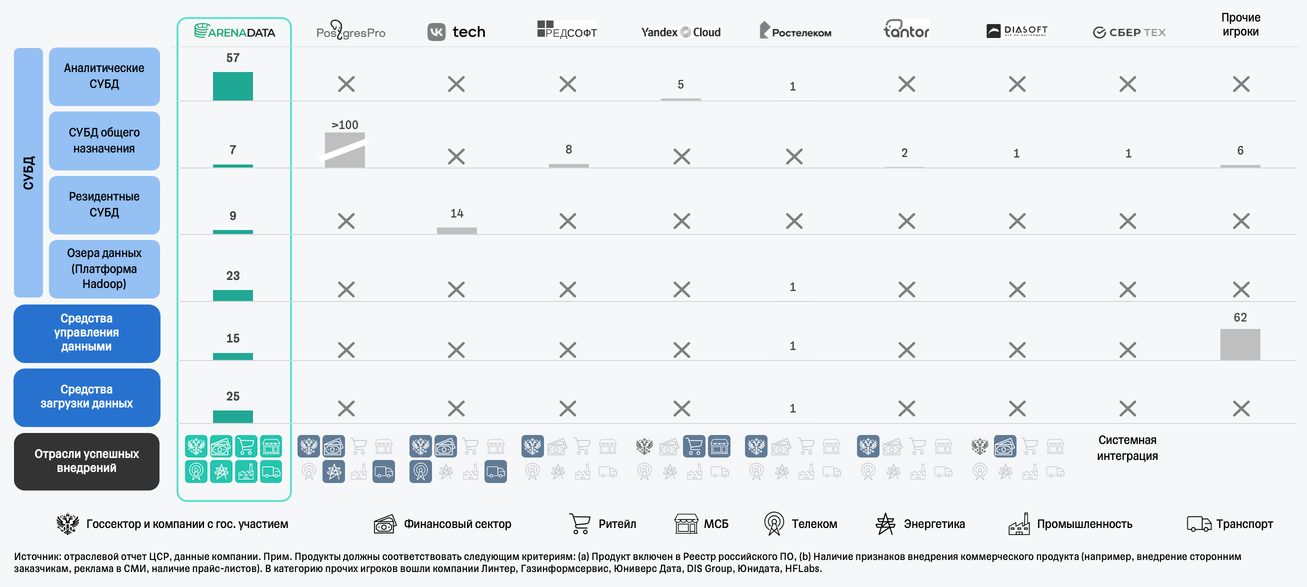

Рынок является довольно фрагментированным: доля топ-3 игроков редко превышает 50%, что предоставляет основным игрокам возможности для роста. Ниже представлены ключевые игроки рынка (по данным за 2023 год). Герой нашего обзора, Группа Аренадата, — один из самых заметных игроков на российском рынке ПО для управления данными благодаря высокой доли рынка и самому широкому портфелю продуктов, который охватывает все основные сегменты рынка.

Есть ли потенциал у российских игроков за рубежом

Помимо отечественного рынка, большой потенциал для дальнейшего развития представляют рынки стран ближнего зарубежья и стран MENA (Ближний Восток, Северная Африка, Турция) — там уровень конкуренции весьма умеренный. На конец 2024 года целевой рынок в этих регионах для разработчиков ПО для управления данными прогнозируется на уровне $976 млн, а в среднесрочной перспективе он может увеличиться более чем вдвое (до $2,3 млрд).

Представители российского IT-сегмента, такие как Positive Technologies, IVA Technologies, Whoosh, уже постепенно наращивают международное присутствие. Поэтому отечественные компании, специализирующиеся на СУБД и смежных продуктах, также могут масштабировать свой бизнес на международной арене в среднесрочной перспективе.

Новый тренд на мировом рынке и в перспективе на российском

На текущий момент существует четыре основные формы размещения инфраструктуры ПО для работы с данными.

Локальное размещение: инфраструктура устанавливается и обслуживается на собственных серверах компании.

Частное облако: инфраструктура устанавливается и обслуживается на серверах, подконтрольных компании. С этих серверов предоставляются облачные услуги только для данной организации.

Публичное облако: инфраструктура предоставляется специализированной компанией через интернет.

Гибридное облако состоит из двух компонентов: публичного облака и частного облака. В частном облаке организация хранит критически важную информацию, а менее важное ПО и данные переводит в публичное облако с целью экономии ресурсов.

На мировом рынке сейчас происходит активный переход на облачные технологии, включая рынок СУБД и другие услуги по управлению данными. Это стимулирует развитие продуктов Cloud Native, предназначенных для работы с данными в облаках. Согласно исследованиям, около 96% американских организаций пользуется услугами облачных провайдеров. В России этот процент намного меньше из-за:

Особенностей развития отечественного рынка;

Невысокий уровня доверия бизнеса к такого рода технологиям;

Требований к безопасности;

Невысокой доли малого и среднего бизнеса в общей структуре рынка.

Однако в перспективе ожидается, что спрос на облачные решения в России будет расти, а разработчики ПО для работы с данными будут вынуждены сфокусироваться на развитии собственных продуктов Cloud Native для поддержания конкурентного преимущества и расширения целевой аудитории.

Лидер рынка по количеству коммерческих внедрений

Группа Аренадата — ведущий российский разработчик ПО. В периметр группы входят пять отдельно выделенных продуктовых и сервисных компаний:

Первую компанию группы основали в 2016 году, чтобы создать тиражируемую продуктовую платформу данных с фокусом на аналитику. Через год состоялся вывод на рынок первого продукта группы — Arenadata Hadoop. Впоследствии стало понятно, что не хватает и других инструментов, которые закрывали бы прочие потребности по работе с данными. В результате в 2021 году в периметр группы вошла компания Пикодата, а в 2022-м — оставшиеся три компании.

В основе бизнес-модели — автономные команды по каждому продукту и ряд централизованных департаментов, которые отвечают за систему продаж, маркетинг, техническое обслуживание и корпоративные функции. Отметим также, что взаимоотношения с рядом компаний, входящих в группу, построены на базе совместных предприятий.

Основные продукты группы

Аналитические СУБД

Arenadata DB

Отвечает за хранение и обработку ключевых данных организации, которые регулярно используются в работе. Функционал продукта позволяет осуществлять сложные запросы, обрабатывать большие объемы данных, выполнять сложные аналитические функции, формировать любые виды отчетностей, осуществлять предсказательную аналитику и скоринг.

Arenadata QuickMarts

Применяют для оперативной обработки данных из ежедневных отчетов и аналитики для различных подразделений.

СУБД общего назначения

Arenadata Postgres

Используют для оперативной обработки данных под специализируемые запросы, не требующие обработки большого объема информации. СУБД направлена на работу со слабо структурированными и неструктурированными данными и нагрузкой разного профиля.

Резидентные СУБД

Picodata

Помогает моментально обрабатывать данные в режиме реального времени, например для обеспечения работы телеком-компаний. Позволяет управлять высоконагруженными критичными системами.

Озера данных

Платформа Hadoop

Отвечает за хранение и обработку самых больших массивов информации, например архивов и исторических отчетов. Предназначена для работы со слабо структурированными или неструктурированными данными.

Инструменты для очистки данных

Clean Data

Позволяет решать задачи в области стандартизации и контроля качества данных. Представлена двумя программными продуктами.

1. Гражданский фактор

Позволяет стандартизировать данные по справочникам и алгоритмам, помогает исправить ошибки и опечатки, выполняет поиск дубликатов и транзитивное сопоставление данных.

2. Data Quality Framework

Применяют для контроля качества данных.

Иные средства управления данными

Arenadata Catalog

Поддерживает средства управления данными, повышает эффективность использования данных и обеспечивает достоверность информации. Направлен на поиск и организацию совместной работы с данными, предоставление данных потребителям по необходимости согласно роли и требованиям.

Средства загрузки данных

Arenadata Streaming

Обеспечивает транспортировку данных на всех этапах работы с ними.

Прочие продукты

Arenadata Cluster Manager

Универсальный инструмент для простой и быстрой установки, настройки и удобного обновления всех продуктов платформы Группы Аренадата на любой инфраструктуре.

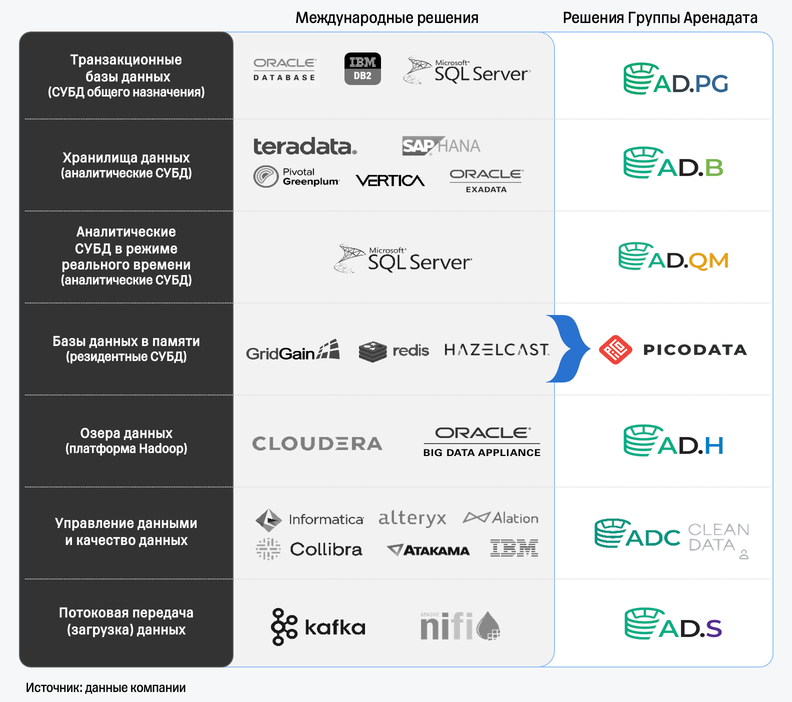

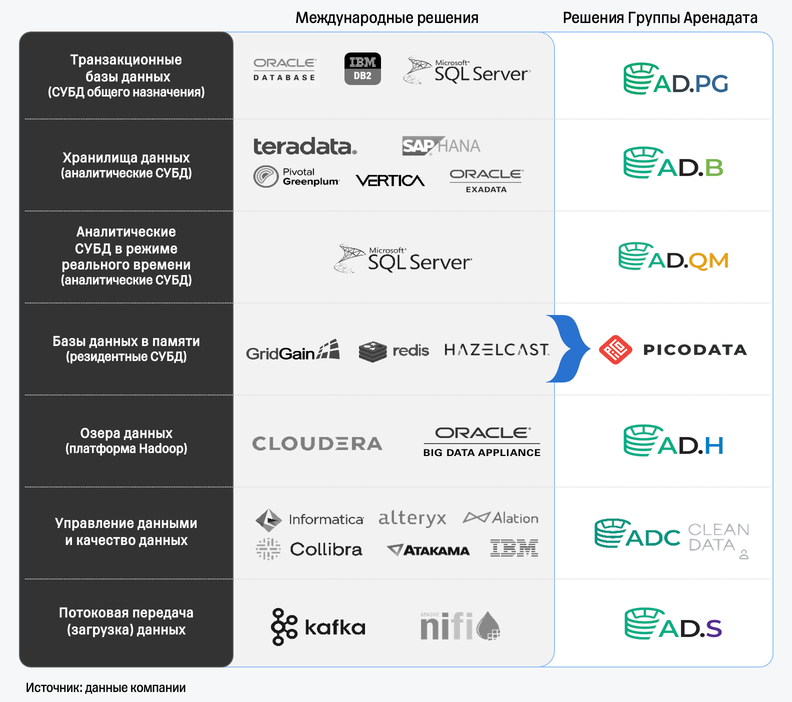

В целом продукты группы покрывают весь жизненный цикл по работе заказчиков с данными. Более того, решения компании позволяют заместить целый комплекс продуктов ушедших зарубежных разработчиков.

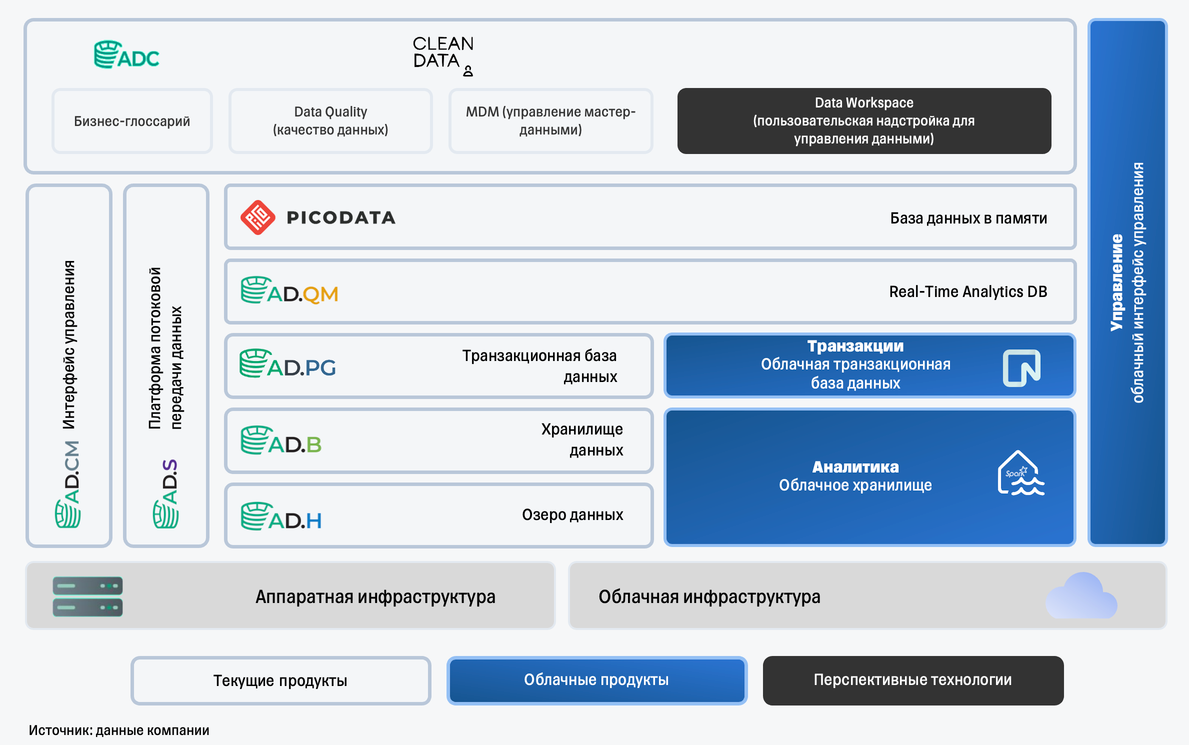

Решения Группы Аренадата покрывают весь цикл работы клиентов с данными

Продукты Группы Аренадата могут заменить целый комплекс решений ушедших зарубежных игроков

На данный момент больше всего доходов группе приносят аналитические СУБД (46% от общей выручки). Следом идет платформа Hadoop (12%) и инструменты для очистки (11%).

Структура выручки по продуктам в 2023 году

Росту популярности продуктов компании способствуют услуги, которые она предлагает своим клиентам.

Консультационные услуги

От компании Тера Интегро. Компания активно помогает при миграции IT-инфраструктуры с решений ушедших зарубежных вендоров. На конец 2023 года компания реализовала около 100 проектов по миграции на решения Группы Аренадата. Команда тесно взаимодействует с заказчиками и на основе обратной связи совершенствует качество предлагаемых продуктов.

Техническая поддержка

На всем пути использования продуктов компании. Почти 100% клиентов приобретает данную услугу вместе с первой покупкой продуктов группы. По итогам 2023 года было зарегистрировано более 3 500 обращений в техническую поддержку.

Конкурентные преимущества

Широкий портфель продуктов на единой технологической платформе

Вместе компании группы образуют единую технологическую платформу, которая включает десять продуктов, помогающих клиентам наиболее эффективно управлять данными и закрывать все потребности. Возможность собрать все продукты в единую платформу, связать их друг с другом и получить готовое решение является одной из значимых особенностей Группы Аренадата. В рамках такого решения:

Компоненты платформы эффективно взаимодействуют друг с другом, при этом платформа стабильно работает и при отказе одного или нескольких из них;

Есть возможность нарастить мощности благодаря кластерной структуре и локализации данных — это позволяет платформе справляться с любыми нагрузками и типами данных.

Более того, единая платформа способствует существенному росту операционной эффективности как во внутренних, так и во внешних процессах компании:

Расходы на хранение и обработку данных сокращаются;

Обмен данными между системами становится быстрее;

Доступ к данным централизован;

Есть возможность выполнять даже самые сложные запросы клиентов.

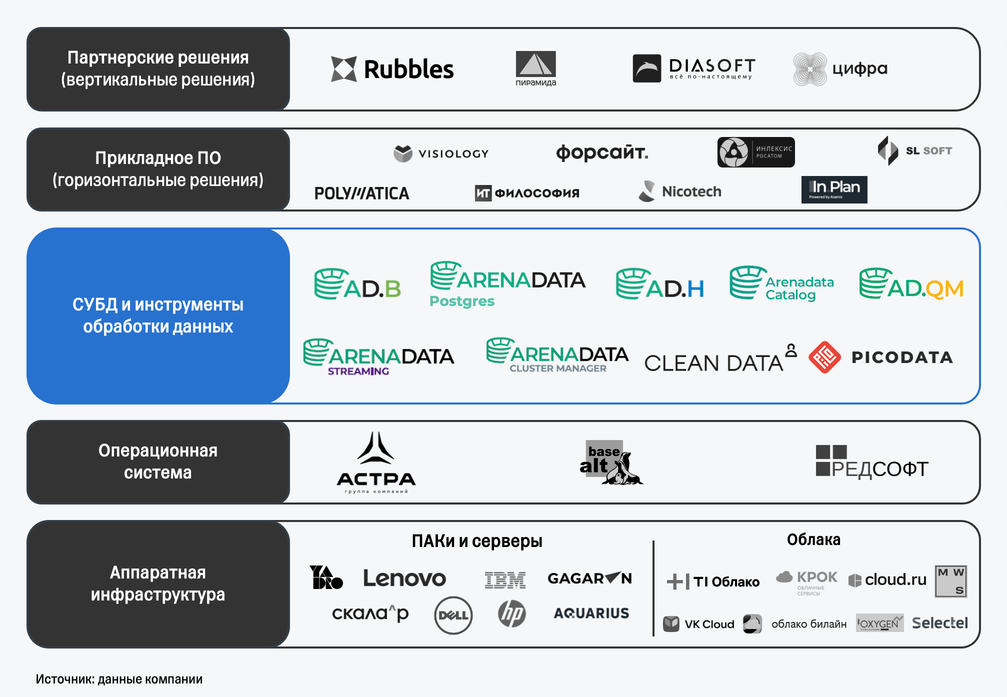

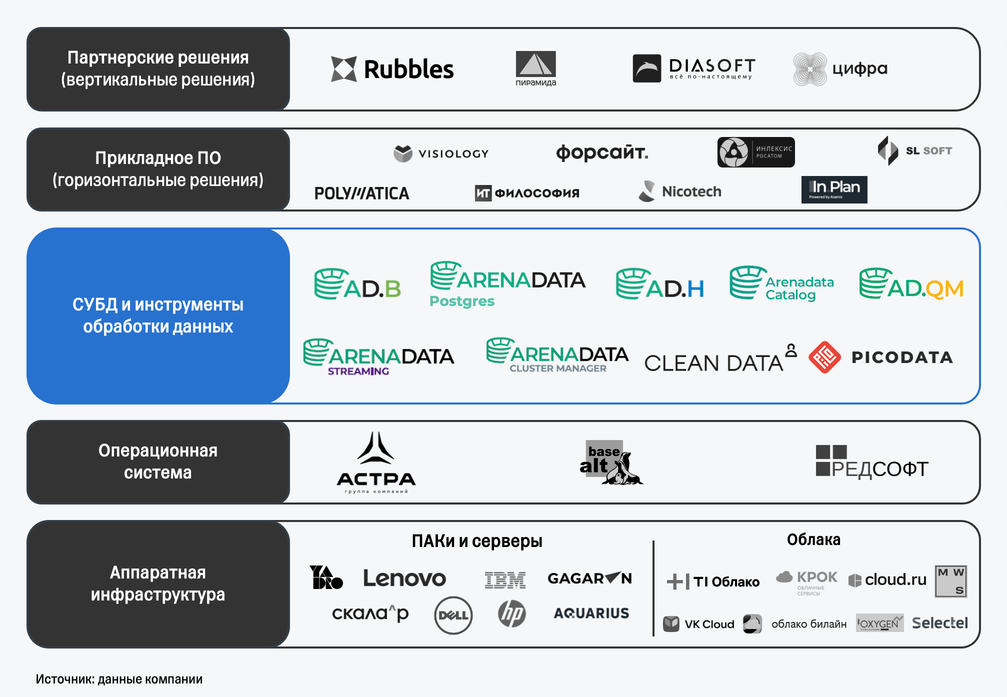

Высокая совместимость продуктов компании с IT-инфраструктурой заказчиков

Продукты Группы Аренадата заточены как под инфраструктуру на базе on-premise, когда мощности находятся на стороне клиентов, так и под облачную инфраструктуру, включая частное и публичное облако. Все это обеспечивает высокий уровень совместимости и бесшовную интеграцию в существующую инфраструктуру заказчика.

Совместимость решений Группы Аренадата с операционными системами, продуктами и инфраструктурой клиентов

Отметим, что интеграция ПО требует крупных инвестиций со стороны клиентов. Общее время внедрения продукта составляет 10—14 месяцев. Это приводит к высокому уровню удержания заказчиков, а также способствует росту кросс-продаж продуктов по мере развития бизнеса и увеличения объемов данных. Все это обеспечивает высокую предсказуемость выручки компании.

Среднее количество продуктов Группы Аренадата на клиента (ед.)

Развитая система продаж

Система продаж компании покрывает все этапы взаимодействия группы с заказчиками. Группа Аренадата продает продукты как напрямую, так и через развитую сеть партнеров, интеграторов, дистрибьюторов, облачных провайдеров. На текущий момент у компании насчитывается более 100 партнеров и технологических альянсов.

Способность быстро улучшать продукты

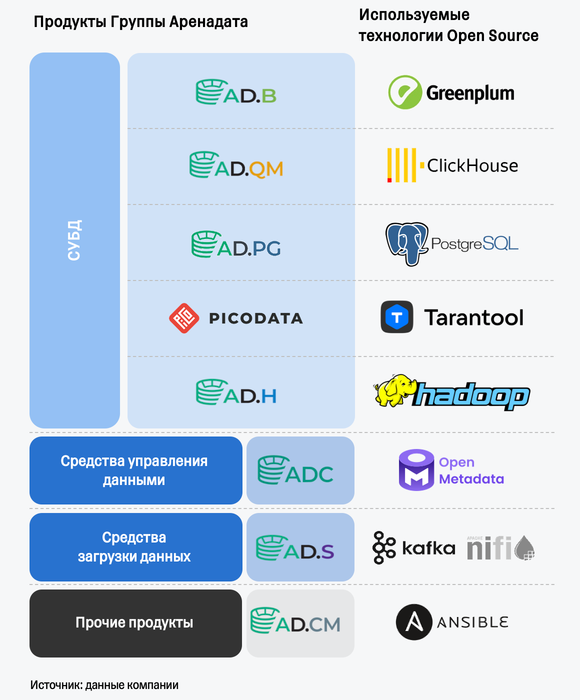

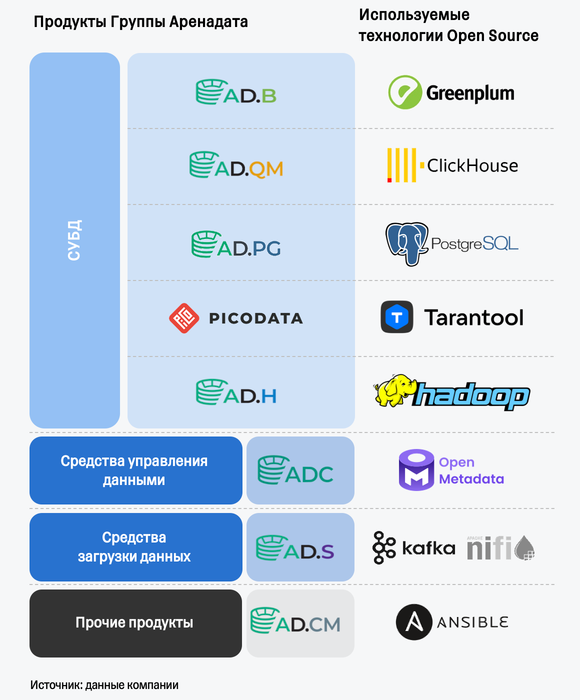

Большая часть продуктов компании построена на базе открытого исходного кода.

Продукты Группы Аренадата, построенные на базе технологий Open Source

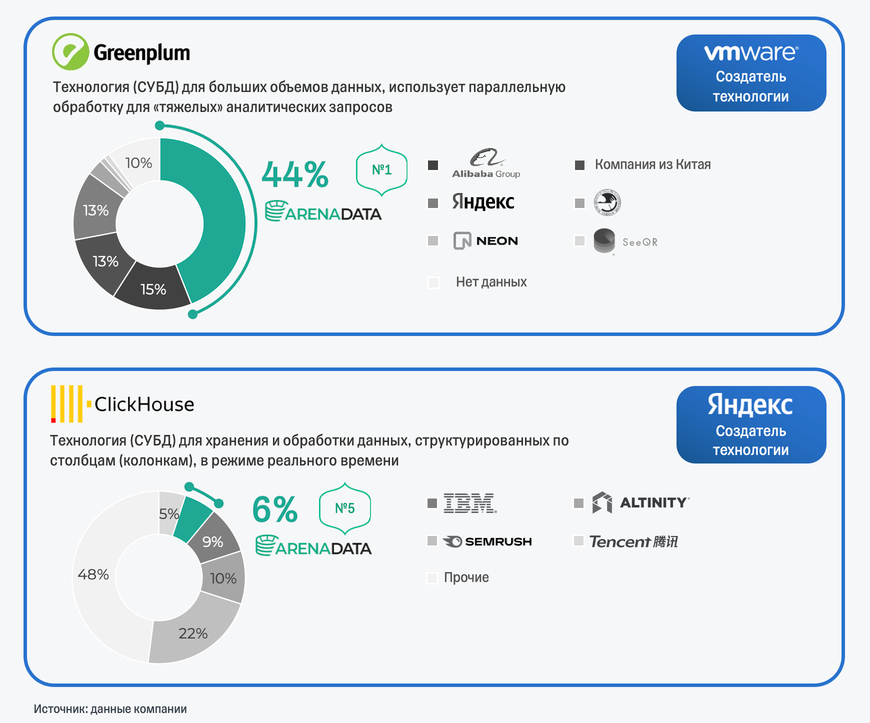

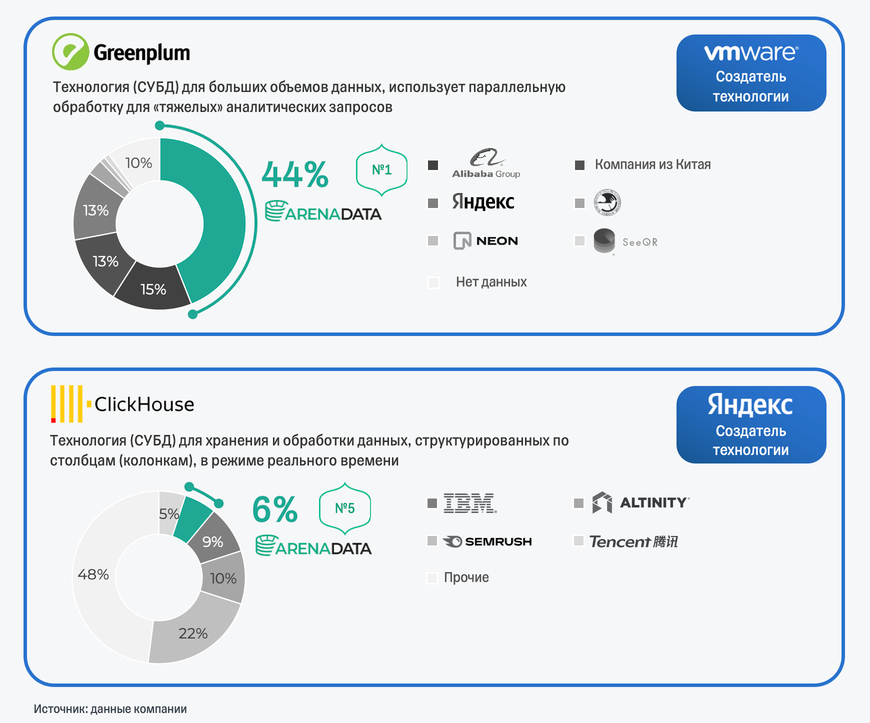

Компания активно участвует в общем развитии открытой технологии. Так, Группа Аренадата является лидером по количеству доработок, внесенных в Greenplum (СУБД с открытым кодом), и входит в топ-5 глобальных контрибьюторов в ClickHouse (аналитическая СУБД с открытым кодом).

Количество внесенных доработок в СУБД с открытым кодом

Использование открытого исходного кода вызывает множество дискуссий относительно безопасности данных и возможностей использования технологий потенциальными конкурентами. Однако применение такой технологии помогает быстрее выявлять уязвимости продуктов и кодов, совершенствовать код и влиять на развитие технологии в целом. В настоящий момент любая технология тем или иным способом использует компоненты открытого кода.

Ведущие позиции на рынке

Широкий портфель решений Группы Аренадата охватывает все ключевые сегменты рынка, а во многих из них компания является лидером.

№1

В сегменте аналитических СУБД с долей рынка 21%.

№1

В категории Hadoop и СУБД на ней с долей 37%.

№1

В сегменте средств загрузки данных с долей 5%.

№2

В сегменте средств управления данными и резидентных СУБД.

Также отметим, что в 2022 году крупнейшее интернет-издание об IT-технологиях CNews поставило Группу Аренадата на первое место среди разработчиков решений для анализа данных, а в 2023-м назвало компанию лидером среди поставщиков системного ПО в ритейле.

Широкая представленность выгодно отличает группу от других локальных игроков, а единая продуктовая платформа позволяет группе добиться экономии для заказчиков, что также делает ее решения еще более привлекательными. Уже сейчас продукты компании активно применяются и в коммерческих предприятиях, и в государственных структурах.

Количество коммерческий внедрений продуктов СУБД и инструментов обработки данных (шт.)

На данный момент клиентская база компании насчитывает 115 организаций (более чем вдвое больше, чем в 2022 году). Причем более 60% клиентов входит в рейтинг РБК 500 (по состоянию на конец 2023-го).

Бизнес компании довольно сильно зависим от крупнейших клиентов, однако эта зависимость постепенно снижается. Так, в 2022 году на топ-5 заказчиков пришлось 76% выручки, а в 2023-м топ-8 заказчиков принесли группе уже около 70% выручки. При этом группа самостоятельно выстраивает взаимоотношения с конечными клиентами с учетом обширной технической экспертизы, предварительных продаж и пилотирования проектов.

Возможность работы в госсекторе

Отдельно остановимся на госсекторе, который предоставляет огромный потенциал для роста и включает более 170 потенциальных пользователей продуктов и услуг для работы с данными.

В России сейчас действует ряд требований по обязательной сертификации ПО, используемого в государственных информационных системах и объектах КИИ. Проводит ее Федеральная служба по техническому и экспортному контролю (ФСТЭК). Сертификация ФСТЭК доступна исключительно российским компаниям и предъявляет к ПО высокие стандарты качества, прозрачности и безопасности. Получив ее, разработчик ПО обретает возможность сотрудничать с госсектором.

У Группы Аренадата такая возможность есть. Компания единственная на рынке уже получила сертификацию ФСТЭК на аналитические СУБД (продукты AD.B и AD.QM), а также на платформу Hadoop и СУБД на ней. Более того, несколько продуктов компании уже получили четвертый уровень доверия ФСТЭК или находятся в процессе его получения, что предполагает проверку исходного кода на наличие уязвимостей и недекларированных возможностей. Все это подтверждает высокий уровень зрелости и передовых технических характеристик продуктов группы.

В настоящий момент реализуется уже 18 государственных проектов с участием группы, а более 30 крупных клиентов запросили продукты компании, сертифицированные ФСТЭК. В ближайшем будущем их количество может значительно возрасти.

Стратегия дальнейшего развития

Развитие продуктового портфеля

Группа Аренадата намерена и дальше развивать и обновлять функционал существующих продуктов, а также расширять сценарии их использования. Помимо этого, компания активно занимается разработкой новых решений, например в сегменте облачных технологий, — это отвечает общемировому тренду на рынке по управлению данными. Сейчас компания работает над линейкой облачных продуктов в таких направлениях, как:

Управление данными в облаке;

Их аналитика;

Транзакции.

Новые решения будут способны закрыть актуальные потребности заказчиков, а также привлечь новую целевую аудиторию, например малый и средний бизнес, и еще больше усилить позиции компании на рынке.

Также напомним, что исторически компания наращивала портфель в том числе с помощью M&A-сделок и совместных партнерств. Мы не исключаем, что такая стратегия развития продолжится в дальнейшем и поможет группе увеличить спектр предлагаемых продуктов и услуг.

Развитие продуктового предложения

Увеличение количества продуктов на одного клиента

Компания планирует добиться этого за счет:

Наращивания кросс-продаж продуктов в связи с развитием технологической платформы группы;

Развития облачных решений;

Растущей потребности клиентов в различных инструментах для управления данными и их обработки на фоне развития систем анализа.

Расширение клиентской базы

Менеджмент Группы Аренадаты прогнозирует рост числа заказчиков в шесть раз в среднесрочной перспективе. Для достижения этой цели компания планирует расширить партнерскую сеть и отдел прямых продаж вдвое. Отдельное внимание получит сегмент малого и среднего бизнеса, для которого актуальны облачные разработки.

Прогнозируемый рост числа клиентов (ед.)

Что с финансами компании

Выручка

Основную выручку компании приносят продажи лицензий. Группа Аренадата также зарабатывает на реализации услуг техобслуживания, консалтинге и внедрении ПО. Небольшая часть доходов приходится на продажу подписок на ПО и услуг по обучению.

Компания предлагает три вида лицензий.

Постоянная лицензия

73% от лицензионной выручки

Предусматривает ограниченное количество инсталляций на неограниченный срок.

Неограниченная лицензия

22% от лицензионной выручки

Неограниченное количество инсталляций на ограниченный срок.

Временная лицензия

5% от лицензионной выручки

Ограниченное количество инсталляций на ограниченный срок.

Популярность постоянных лицензий говорит о высокой лояльности клиентов и низком потенциале их ухода. Непрерывный рост объема данных будет способствовать дальнейшему увеличению лицензионной выручки и кросс-продажам других продуктов компании.

При разбивке выручки группы по компаниям наибольший доход приносят продукты компании Аренадата Софтвер (среди них СУБД общего назначения, аналитические СУБД и инструменты для транспортировки данных).

Теперь поговорим о темпах роста. Последние два года выручка группы росла на 60% в год. Мы ожидаем нормализации темпов роста и увеличения доходов компании на 51% (до 6 млрд рублей) в этом году и в среднем на 50% в год в 2024–2028 годах.

Динамика выручки

Отметим, что ранее выручка компании была подвержена сильной сезонности: наибольшая часть доходов приходилась преимущественно на четвертый квартал. Однако результаты первого полугодия 2024-го показали, что фактор сезонности все меньше влияет на финансы компании.

Операционные расходы

Самая крупная статья расходов Группы Аренадата — расходы на персонал, что в целом характерно для всей IT-отрасли (особенно сейчас на фоне дефицита квалифицированных специалистов на рынке). На конец 2023 года штат компании насчитывал 436 сотрудников, из них 72% — это IT-специалисты. В продажах задействовано более 50 сотрудников, однако их число возрастет вдвое в среднесрочной перспективе (согласно стратегии развития компании). Для поддержания конкурентоспособного предложения на рынке компания планирует наращивать штат в среднем на 30% в год.

Операционная прибыль и рентабельность

Последние три года рентабельность компании по OIBDA (операционной прибыли до амортизации) колебалась в диапазоне 36—45%, а по итогам первого полугодия 2024-го она составила 26%. Однако, как мы отметили выше, данное значение не дает существенного представления о годовых результатах из-за сезонности доходов.

Помимо OIBDA, стоит взглянуть на ее скорректированный показатель. Речь об OIBDAC — это операционная прибыль до амортизации за вычетом капитализируемых расходов. Все дело в том, что большинство отечественных IT-компаний капитализирует основную часть затрат, поэтому с помощью OIBDAC мы сможем сравнить Группу Аренадата с другими технологическими игроками.

Капитализируемые расходы — это расходы на разработку продуктов, покупку IT-оборудования, ПО и т. д.

Среди компаний группы самую высокую рентабельность по OIBDAC показывают Аренадата Софтвер (около 40%) и Клин Дейта (47%). У других компаний группы данный показатель находится на уровне 30% и ниже. В целом же рентабельность группы по OIBDAC составила 38% в 2023 году, а по итогам первой половины 2024-го — 24,6%.

Разбивка OIBDAC группы по компаниям в 2023 году

В нынешнем году давление на рентабельность группы оказывают:

Нехватка качественных специалистов (ведет к росту расходов на персонал);

Расширение штата сотрудников;

Активные инвестиции в линейку новых продуктов.

Поэтому мы ожидаем снижения рентабельности по OIBDAC до 33% по итогам 2024-го (-5 п. п. год к году). Однако в среднесрочной перспективе показатель может стабилизироваться на уровне около 40% за счет реализации эффекта масштаба.

Чистая прибыль

Чистая прибыль демонстрирует внушительный рост в годовом выражении, а также высокую конверсию из OIBDA. В прошлом году рентабельность по чистой прибыли составила 37%, а за первое полугодие 2024-го — 26% (аналогично уровню рентабельности по OIBDA).

Как и в случае с OIBDA, мы предлагаем смотреть на показатель чистой прибыли, увеличенный на амортизацию за вычетом капитализированных расходов, — NIC. Мы прогнозируем NIC по итогам 2024 года на уровне 1,8 млрд рублей, а рентабельность по этому показателю — на уровне 31%. Ждем, что в долгосрочной перспективе рентабельность стабилизируется на уровне 35%.

Оборотный капитал

Компания эффективно управляет оборотным капиталом.

Оборачиваемость дебиторской задолженности на конец года находится на довольно высоком уровне в связи с сезонностью бизнеса. Такая ситуация присуща и другим представителям IT-сектора. Группа планирует сохранить этот показатель на уровне ниже, чем у других российский провайдеров ПО.

За сколько дней оборачивается дебиторская задолженность у IT-компаний в 2023 году

Капитальные вложения

Группа отличается низким уровнем капитальных затрат. В 2023 году капзатраты возросли и составили 3,7% от выручки, что объясняется единоразовыми тратами по адаптации продуктов группы для платформы ГосТех. Если исключить эти единоразовые траты, то коэффициент капзатрат к выручке будет сопоставим с результатами прошлых лет.

ГосТех — это государственная облачная платформа цифровых продуктов, которая позволяет федеральным и региональным органам власти развивать государственные информационные системы. На платформе используются сертифицированные аналитические СУБД от Группы Аренадата. В ближайшее время компания планирует добавить другие продукты на платформу, в перспективе — всю продуктовую линейку.

Мы прогнозируем стабилизацию капитальных затрат на уровне 2—2,5% от выручки в среднесрочной перспективе.

Динамика капитальных расходов

Долговая нагрузка

Уровень долговой нагрузки компании низкий: коэффициент чистый долг/OIBDA на конец июня составил 0,1x. Отметим, что этот долг является промежуточным: небольшие краткосрочные заимствования возможны в силу сезонности, но на конец года компания планирует показать отрицательный чистый долг.

Поэтому в среднесрочной перспективе у компании нет необходимости и планов привлекать долговое финансирование.

Дивиденды

Дивидендная политика компании предполагает выплату дивидендов не реже одного раза в год. По итогам 2023 года компания выплатила 65% от скорректированной чистой прибыли. В дальнейшем Группа Аренадата планирует направлять на дивиденды не менее 50% от скорректированной чистой прибыли при сохранении долговой нагрузки (чистый долг/OIBDA) ниже 2,0x.

Динамика дивидендных выплат

Корпоративное управление и программа мотивации сотрудников

Структура управления группой построена на участии основателей и миноритариев в общем управлении компанией.

Структура управления Группой Аренадата с участием основателей и миноритариев компаний

В ближайшей перспективе компания планирует осуществить обмен долей миноритарных участников на акции ПАО «Группа Аренадата». До выхода на биржу компания формирует пул квазиказначейских акций. Их будут использовать для консолидации владения группой дочерних компаний путем обмена долей миноритариев в дочерних компаниях на акции группы. Всего в рамках обмена акционеры дочерних компаний получат 11,65% акций головной компании.

Также в Группе Аренадата действует программа мотивации сотрудников — на данную инициативу выделяют 2,35% акций при выполнении определенных KPI и соблюдении ряда условий ключевыми сотрудниками компании.

Какая рыночная оценка компании может быть справедливой

Для определения диапазона оценки стоимости акционерного капитала группы мы использовали метод дисконтирования денежных потоков на горизонте ближайших десяти лет, а также провели сравнительный анализ мультипликаторов публичных российских провайдеров ПО в IT-секторе.

Метод мультипликаторов

В 2023 году рост выручки и рентабельность по OIBDAC у Группы Аренадата были на уровне большинства российских технологических компаний или даже выше.

Для оценки группы мы использовали следующие форвардные мультипликаторы.

— EV/OIBDАС

Прогноз стоимости компании к OIBDАС на 2024 и 2025 годы.

— P/NIC

Прогноз стоимости акционерного капитала к скорректированной чистой прибыли на 2024 и 2025 годы.

Сравнивать Группу Аренадата по мультипликаторам мы будем с такими публичными IT-игроками, как Астра, Positive Technologies, Диасофт и IVA Technologies. Компании работают в другом сегменте технологического рынка, но имеют схожий инвестиционный кейс: большой целевой рынок и существенный потенциал для роста отечественных решений за счет ухода иностранных игроков.

Метод дисконтированных денежных потоков

Мы провели оценку будущих денежных потоков компании на основе следующих предпосылок.

Мы ожидаем, что в ближайшие несколько лет выручка Группы Аренадата будет увеличиваться в среднем на 50% в год за счет мощного органического роста рынка ПО для управления данными, активного перехода компаний на локальные решения, а также постепенного замещения доли иностранных игроков и ужесточения законодательных требований к работе с данными. Далее мы прогнозируем постепенную нормализацию темпов и ожидаем роста в среднем на 34% в год в 2026–2030 годах.

В среднесрочной перспективе компания может занять около 20% целевого рынка и сохранить лидерские позиции в сегментах аналитических и резидентных СУБД, а также в сопутствующих сегментах средств загрузки и управления данными. В сегменте СУБД общего назначения компания планирует оставаться в топ-5.

Мы прогнозируем, что в 2024 году рентабельность по OIBDAC будет под давлением расходов на персонал и инвестиций в новые продукты, поэтому снизится примерно до 33%. Однако в среднесрочной перспективе ждем восстановления показателя до целевого уровня 40%. С учетом низких долговой нагрузки и налога на прибыль (за счет статуса IT-компании) мы прогнозируем рентабельность по NIC на уровне 30% по итогам 2024 года, а на долгосрочном горизонте — на уровне 35%.

По нашим оценкам, в среднесрочной перспективе капитальные затраты составят примерно 2—2,5% от выручки, а чистый долг останется в отрицательной зоне.

Наша оценка базируется на средневзвешенной стоимости капитала (WACC) на уровне 23,6% и терминальном темпе роста 5%. Увеличение WACC на 1% приводит к уменьшению оценки примерно на 8%. Снижение темпов постпрогнозного роста на 0,5% приводит к снижению оценки на 1%.

Чувствительность оценки акционерного капитала Группы Аренадата к изменению WACC и постпрогнозному росту с шагом 0,5%

На графике ниже приведен диапазон справедливой оценки стоимости акционерного капитала Группы Аренадата, который мы получили на основе двух методов.

Диапозон справедливой оценки стоимости акционерного капитала Группы Аренадата

Диапазон справедливой стоимости акционерного капитала группы определен с помощью средневзвешенных значений оценки, полученной методом дисконтированных денежных доходов и мультипликаторов за 2024–2025 года.

Риски

Мы находим бизнес-модель Группы Аренадата весьма устойчивой, но все же должны предупредить потенциального инвестора о возможных рисках. Ниже приведены основные из них.

Ухудшение макроэкономических условий

В случае резкого падения темпов роста российской экономики компании могут начать сокращать инвестиции в инструменты по работе с данными. При этом отметим, что сокращение бюджетов крупных корпоративных клиентов и госорганизаций на хранение и обработку данных будет происходить в последнюю очередь (по сравнению с затратами на другое общесистемное ПО, прикладное ПО и даже оборудование).

Возвращение иностранных игроков

Ранее иностранные компании доминировали на рынке ПО для работы с данными, поэтому их потенциальное возвращение создает угрозу для локальных разработчиков. Однако тут стоит учесть, что законодательные инициативы касательно использования иностранного ПО и требования к безопасности данных ужесточаются. Поэтому ряд госкомпаний и корпоративных предприятий сегмента в любом случае не сможет вернуться к иностранным решениям. Также напомним, что для перехода на новое ПО требуются значительные инвестиции и время, поэтому заново перестраивать всю IT-инфраструктуру и возвращаться к иностранным решениям может быть неэффективно.

Ужесточение конкуренции

Несмотря на уход западных игроков, российский рынок СУБД и инструментов обработки данных остается достаточно конкурентным. Дальнейшее развитие и своевременный запуск новых продуктов имеют решающее значение для группы. Решения компании конкурируют с продуктами таких игроков, как Яндекс, Ростелеком, VK, у которых есть возможности для финансирования и модифицирования собственных решений, а главное — возможности для внутреннего использования. ГК Астра и Диасофт тоже делают попытки развивать собственные продукты, что может представлять определенный риск для Группы Аренадата. Помимо этого, на рынке довольно много специализированных игроков, активно инвестирующих в разработку продуктов. Добавим, что некоторые компании до сих пор используют решения иностранных вендоров, поддержка и обновление которых происходит силами собственных IT-специалистов.

Нехватка квалифицированных IT-специалистов

Это один из вызовов для всего российского IT-рынка. Трудности с привлечением квалифицированных специалистов могут помешать дальнейшему развитию отечественного рынка ПО для управления данными или увеличить давление на рентабельность разработчиков ввиду роста расходов на персонал.

Неспособность контролировать рост затрат

Это может привести к дополнительному давлению на рентабельность в ближайшей и среднесрочной перспективе. По нашей оценке, изменение себестоимости или операционных затрат на 1,0% c 2028 года приведет к изменению стоимости компании на 13% (при условии неизменности всех других показателей).

Чувствительность оценки акционерного капитала Группы Аренадата к изменению рентабельности по OIBDAC

Ускорение роста рынка и замедление перехода на локальное ПО

По мнению ЦСР, российские решения займут более 98% всего рынка к 2030 году. Однако планы клиентов по замене импортных решений российскими могут быть смещены на более поздние сроки за счет поддержки иностранного ПО силами собственных IT-специалистов. Также мы считаем, что оценка динамики рынка ЦСР может быть крайне консервативной ввиду активной цифровизации всех отраслей экономики или, наоборот, завышенной за счет более длительного перехода на решения локальных вендоров. Все это может повлиять на темпы роста выручки компании.

По нашим расчетам, если рентабельность по OIBDAC и темпы роста выручки Группы Аренадата с 2028 года изменятся на 1% и 5% соответственно (объединение двух предыдущих рисков), то капитализация группы существенно изменится.

Чувствительность оценки акционерного капитала Группы Аренадата к изменению рентабельности по OIBDAC и темпов роста выручки

Слабый спрос

B2B-сегмент (крупные корпорации) и МСБ-сегмент (малый и средний бизнес) предоставляют большой потенциал для дальнейшего развития и внедрения продуктов группы. Однако недостаточный спрос со стороны данных сегментов может негативно сказаться на темпах роста компании в дальнейшем.

Ослабление господдержки

Текущая нормативно-правовая среда довольно благоприятна для российских IT-компаний. Если господдержка сократится в ближайшие пару лет, то это может негативно сказаться на финансах Группы Аренадата.

Сбор заявок на участие в IPO начнется сегодня и завершится не позднее 30 сентября. Начало торгов акциями под тикером DATA ожидается 1 октября.

Почему это IPO может быть интересно

Крупный рынок с большим потенциалом

Компания работает на отечественном рынке систем управления базами данных (СУБД) и инструментов обработки данных, который может расти в среднем на 32% в год в следующие пять лет. Драйверы роста рынка — переход бизнеса и госорганизаций на отечественные IT-решения, рост потребностей в работе с данными, господдержка и ужесточение требований к безопасности данных. Помимо российского рынка, большие возможности для роста предоставляют рынки стран ближнего зарубежья и страны MENA (Ближний Восток, Северная Африка, Турция): в среднесрочной перспективе их объем может увеличиться более чем вдвое (до $2,3 млрд).

Лидер по количеству коммерческих внедрений

Среди российских разработчиков Группа Аренадата обладает самым широким портфелем продуктов на рынке, что позволяет ей охватывать все ключевые сегменты и занимать ведущие позиции. Так, группа лидирует в сегменте аналитических СУБД с рыночной долей 21%, в категории неструктурированных данных с долей 37%, а также в сегменте средств загрузки данных с долей 5%. В сегменте средств управления данными и резидентных СУБД компания занимает второе место по размеру рыночной доли. Более того, компания выстроила единую платформу, которая объединяет все ее продукты и позволяет эффективно замещать целый комплекс решений иностранных игроков.

Может работать в госсекторе

Группа Аренадата единственная на рынке уже получила сертификацию ФСТЭК на аналитические СУБД, а также на платформу Hadoop и СУБД на ней. Благодаря этому она может сотрудничать с госорганизациями. В настоящий момент реализуется уже 18 госпроектов с участием группы, а более 30 крупных клиентов запросили продукты компании, сертифицированные ФСТЭК. В ближайшем будущем их количество может значительно возрасти.

Высокие темпы роста, маржинальность и дивидендный потенциал

Последние два года выручка группы росла в среднем на 59% в год. В ближайшие несколько лет ожидается нормализация темпов роста — до 50% в год в среднесрочной перспективе Рентабельность группы находится на уровне большинства российских IT-компаний или даже выше. Так, рентабельность группы по OIBDAC (операционной прибыли до амортизации, скорректированной на капитализированные расходы) и по скорректированной чистой прибыли составила 38% и 35% соответственно. Также отметим, что у компании нет долговой нагрузки. Это вкупе с мощным ростом доходов позволяют компании выплачивать дивиденды. Ее дивидендная политика предполагает выплаты не менее 50% скорректированной чистой прибыли не реже одного раза в год.

Какова может быть справедливая стоимость компании

Для оценки мы провели сравнительный анализ мультипликаторов и использовали метод дисконтирования денежных потоков. Опираясь на базовые сценарии двух методов, наша оценка справедливой стоимости акционерного капитала Группы Аренадата находится в диапазоне 36—40 млрд рублей.

Группа Аренадата — ведущий российский разработчик программного обеспечения (ПО) на рынке систем управления и инструментов обработки данных. Компания работает во всех ключевых сегментах рынка и занимает лидирующие позиции по количеству коммерческих внедрений. Ее решения покрывают весь цикл работы клиентов с данными, охватывая широкий спектр прикладных задач и бесшовно встраиваясь в инфраструктуру клиента за счет высокой совместимости.

Почему участие в этом IPO может быть интересно

Группа Аренадата

Крупный целевой рынок с большим потенциалом для российских решений

Объем создаваемых данных непрерывно растет, а вместе с ним и потребность бизнеса в обработке этих данных. В связи с этим повышается и спрос на соответствующее ПО, что стимулирует развитие рынка систем управления базами данных (СУБД) и инструментов обработки данных. Следующие пять лет российский рынок ПО для работы с данными будет расти в среднем на 32% в год.

Ключевым трендом на рынке стал переход на отечественные решения из-за ухода иностранных игроков (обновления и поддержка их продуктов теперь отключены). В среднесрочной перспективе рынок российских решений будет расти в среднем на 23% в год. По прогнозам Центра стратегических разработок (ЦСР), к 2030 году доля отечественных решений превысит 98% (в 2021-м она достигала всего 36%).

Развитие рынка поддерживает и государство. Оно активно стимулирует развитие локальных решений через субсидии и гранты, а также через систему различных преференций и льгот. Более того, ужесточаются требования к уровню безопасности данных и вводятся обязательные сроки по замене иностранных решений отечественными.

Помимо российского рынка, большие возможности для роста предоставляют рынки стран ближнего зарубежья и страны MENA (Ближний Восток, Северная Африка, Турция). В этих регионах конкуренция на рынках по работе с данными весьма умеренная. При этом на конец 2024 года общий объем этих рынков может достичь $976 млн, а в среднесрочной перспективе — увеличиться более чем вдвое (до $2,3 млрд).

Широкий портфель решений и ведущие позиции в основных сегментах рынка

Среди российских разработчиков Группа Аренадата обладает самым широким портфелем продуктов на рынке. Это позволяет компании, в частности, охватывать все ключевые сегменты и занимать ведущие позиции. Так, группа лидирует в сегменте аналитических СУБД с рыночной долей 21%, в категории неструктурированных данных с долей 37%, а также в сегменте средств загрузки данных с долей 5%. В сегменте средств управления данными и резидентных СУБД компания занимает второе место по размеру рыночной доли.

На базе имеющихся решений компания выстроила единую платформу, которая объединяет все ее продукты и позволяет эффективно замещать целый комплекс решений иностранных игроков.

Помимо продуктов, компания предоставляет широкий перечень услуг для заказчиков, включая консультационные услуги и техническую поддержку на всех этапах взаимодействия с продуктом.

Важно отметить, что компания не стоит на месте. Она постоянно обновляет и дополняет имеющиеся продукты, занимается исследованиями в новых технологических нишах и разрабатывает новые решения, которые соответствуют текущим потребностям клиентов. В ближайшей перспективе компания планирует расширить линейку облачными продуктами.

Компания расширяет продуктовую линейку не только собственными силами, но и путем поглощения других игроков. За ее плечами уже несколько успешных M&A-сделок.

Дальнейшее расширение клиентской базы

Группа Аренадата является лидером по числу коммерческих внедрений собственных продуктов среди российских разработчиков. На конец июня 2024 года клиентская база компании насчитывала 115 заказчиков. Среди них представители всех основных отраслей экономики, госсектор и компании с госучастием.

Компания планирует и дальше наращивать клиентскую базу. В среднесрочной перспективе менеджмент ожидает роста числа клиентов в пять раз (до 600). Этому должна способствовать развитая система продаж (как прямых, так и через развитие партнерской сети).

Продукты Группы Аренадата обладают необходимой сертификацией ПО, что позволяет внедрять их в государственные информационные системы и объекты критической информационной инфраструктуры (КИИ). Также решения компании отличаются высокой совместимостью с IT-инфраструктурой клиентов.

Группа также планирует расширяться в сегменте малого и среднего бизнеса, в том числе за счет предложения типовых готовых решений. Пока данный сегмент занимает небольшую долю в клиентской базе группы, но вместе с тем предлагает существенные возможности для роста.

Отметим, что уровень удержания клиентов компанией составляет 98%. Это говорит о высокой лояльности заказчиков, а также об их внушительных затратах, связанных со сменой разработчика ПО. Поэтому компания может наращивать кросс-продажи своих продуктов, что будет оказывать позитивное воздействие на рост выручки.

Высокие темпы роста, впечатляющая маржинальность и дивидендный потенциал

Последние два года выручка росла в среднем на 59% в год. В ближайшие несколько лет ожидается нормализация темпов роста. В 2024–2025 годах выручка может расти уже примерно на 50—55% в год, а в среднесрочной перспективе — на 50%.

По итогам 2023 года рентабельность по OIBDAC (операционной прибыли до амортизации, скорректированной на капитализированные расходы) и по скорректированной чистой прибыли составила 38% и 35% соответственно. Такие уровни рентабельности совпадают с уровнями большинства российских технологических компаний. Мы ожидаем, что на долгосрочном горизонте рентабельность по OIBDАС у компании может составить 40%, а по скорректированной чистой прибыли — 35%.

У компании нет долговой нагрузки. Об этом говорит коэффициент чистый долг к OIBDA, который в 2023 году составил -0,6x. То есть средств на счетах компании больше, чем долговых обязательств. Добавим, что в дальнейшем Группа Аренадата не планирует привлекать долговое финансирование.

Мощный рост доходов и отсутствие долговой нагрузки позволяют компании выплачивать дивиденды. Она планирует делать это регулярно. Ее дивидендная политика предполагает выплаты не менее 50% скорректированной чистой прибыли не реже одного раза в год.

Рынок СУБД и инструментов обработки данных

Ежедневно в мире создается около 330 млн терабайт данных, то есть 120 зеттабайт в год. По прогнозам Statista, объем данных, производимых ежегодно, продолжит стремительно расти и к 2025 году увеличится в полтора раза.

Такой стремительный рост связан со следующими факторами:

Цифровизацией всех сфер жизни (в том числе использованием цифровых услуг);

Ростом популярности облачных решений;

Расширением использования IoT-технологии (интернет вещей);

Развитием и применением технологий искусственного интеллекта и машинного обучения, что предполагает работу с большими объемами данных;

Разработкой и внедрением новых технологий (включая повсеместное использование цифровых валют и технологий дополненной реальности).

Непрерывно растущий объем данных нужно обрабатывать, поэтому увеличивается спрос на соответствующее ПО, что стимулирует развитие рынка СУБД и инструментов обработки данных.

ПО для работы с данными включает следующие категории:

СУБД;

Средства загрузки данных;

Средства управления данными;

Иные инструменты управления данными (например, средства защиты данных от кибератак и утечек);

Услуги, связанные с поддержкой, консультациями и обучением при работе с вышеописанными категориями.

По данным Expert Market Research, совокупный мировой рынок ПО для управления данными в 2023 году оценивался в $125 млрд, а сегмент СУБД — в $72 млрд. К 2028 году рынок ПО для управления данными может удвоиться и достигнуть $264 млрд (то есть рынок обещает расти в среднем на 16% в год).

Мировой рынок ПО для управления данными

Как обстоят дела в России

В 2022 году российский рынок СУБД и инструментов обработки данных пережил падение, но в 2023-м смог прибавить 20% год к году и достигнуть 67 млрд рублей. По прогнозам ЦСР, рынок продолжит восстанавливаться и расти в среднем на 23% в год, а к концу десятилетия достигнет уже 234 млрд рублей. Прогнозируемые темпы роста соответствуют наиболее быстрорастущим сегментам рынка отечественного ПО.

До недавнего времени основными бенефициарами российского рынка были иностранные игроки, такие как Oracle, IBM и Microsoft. Однако после событий 2014 года ситуация на рынке стала постепенно меняться:

Иностранные компании стали вводить ограничения на использование собственных продуктов;

Правительство взяло курс на импортозамещение западного ПО;

Крупные отечественные предприятия стали использовать внутренние разработки и создавать продукты на базе открытого кода.

Таким образом, доля расходов на отечественные решения на российском рынке ПО для работы с данными составила 36% на конец 2021 года. События 2022-го только ускорили переход на отечественное ПО, поэтому цифра выросла уже до 82%. По прогнозам ЦСР, доля западного ПО будет постепенно сокращаться и уже к 2030 году не будет превышать 2% от российского рынка.

Основными драйверами роста доли отечественных решений и российского рынка ПО для управления данными должны стать:

Цифровизация всех отраслей экономики, включая создание новых цифровых платформ и сервисов;

Наличие неудовлетворенного спроса в результате ухода иностранных вендоров и потребность в постепенном замещении зарубежного ПО;

Процессы импортозамещения и формирования технологического суверенитета, включая ужесточение требований в отношении безопасности данных;

Господдержка.

На последнем драйвере роста остановимся отдельно. Господдержка локальных разработчиков ПО для управления данными в рамках стратегии импортозамещения реализуется с помощью прямого стимулирования (через субсидии и гранты), а также через систему различных льгот и скидок. Более того, действует национальный проект «Экономика данных», цель которого — создать цифровые платформы во всех ключевых секторах экономики РФ. Инвестиции в проект могут составить 700 млрд рублей. Доля российского ПО к 2030 году должна составить:

— Более 80%

В российских организациях ключевых отраслей экономики;

— Более 95%

В государственных органах и корпорациях.

Помимо этого, после событий 2022 года власти ужесточили требования к безопасности данных. Введен ряд указов и постановлений в этой области, а также установлены рекомендации по срокам перехода на российское ПО.

К 2025 году

Отечественные IT-решения должны использоваться на объектах критической информационной инфраструктуры (КИИ).

К 2026 году

Объекты КИИ должны использовать отечественные СУБД.

К 2027 году

Государственные и ведомственные информационные системы, не являющиеся значимыми объектами КИИ, но обеспечивающие реализацию критически значимых функций, должны перейти на отечественное ПО.

К 2030 году

Все остальные государственные и ведомственные информационные системы должны быть на базе отечественного ПО.

Основные сегменты рынка

СУБД

Ключевой сегмент российского рынка ПО для управления данными — продукты категории СУБД. Они занимают 54% на рынке и оцениваются в 36 млрд рублей (по информации за 2023 год). Ожидается, что к 2030 году расходы на них увеличатся более чем в три раза (до 123 млрд рублей), при этом сегмент сохранит долю более 50% на рынке.

СУБД — это набор инструментов, которые позволяют эффективно управлять базами данных. Он лежит в основе ключевой инфраструктуры для работы с данными компаний — все остальные продукты только дополняют работу СУБД.

СУБД общего назначения

Универсальные СУБД. Наиболее эффективны для выполнения множества простых запросов, не требующих обработки большого объема информации. Основные заказчики такого продукта — крупные организации главных отраслей экономики. В 2023 году данный сегмент оценивался в 17 млрд рублей. Прогнозируется, что он будет расти в среднем на 16% в год и к 2030-му достигнет 48 млрд рублей.

Резидентные СУБД

Размещаются в оперативной памяти компьютера, что обеспечивает мгновенный отклик на различные события и более высокую скорость работы по сравнению с СУБД, размещенными на дисковых хранилищах. Данный вид СУБД предназначен для работы в реальном времени. Чаще всего используется в финансовом секторе, электронной коммерции, промышленности и телеком-секторе. В 2023 году данный сегмент оценивался в 5 млрд рублей, а к концу 2030-го может вырасти в четыре раза (до 20 млрд рублей). Драйверами роста станут цифровизация таких секторов, как ЖКХ, энергетика, промышленность, а также развитие технологии интернета вещей.

Платформа Hadoop и СУБД на ней

Предназначены для работы с неструктурированными данными. Эти продукты обеспечивают хранение и последующую обработку больших массивов информации. В 2023 году данный сегмент оценивался в 2 млрд рублей, а к концу десятилетия может увеличиться более чем вдвое (до 5 млрд рублей).

Аналитические СУБД

Нацелены на выполнение аналитических задач, в том числе обработку огромных массивов информации в режиме реального времени. Чаще всего используются банками, страховыми компаниями, телеком-сектором и другими организациями, которым необходимо оперативно обрабатывать большие массивы информации. В 2023 году данный сегмент оценивался в 12 млрд рублей. Прогнозируется, что он будет расти в среднем на 23% в год и к 2030 году достигнет 49 млрд рублей. В настоящий момент все больше компаний выбирает СУБД по скорости обработки данных, именно поэтому данный сегмент обещает расти быстрее, чем сегмент СУБД общего назначения.

Прочие СУБД

Включают в себя нишевые СУБД, например документальные и графовые. Предназначены преимущественно для анализа соцсетей, выявления мошенничества, проведения расследований, управления рекомендательными сервисами. Имеют большой потенциал для роста на фоне цифровизации экономики, однако в разрезе российского рынка такие СУБД пока занимают незначительную долю.

Прочие продукты

Средства управления данными

Включают набор программных продуктов, каталоги данных, инструменты управления качеством данных, а также методики их применения. Основное направление использования данной категории продуктов — повышение качества и унификация данных, включая исправление различных ошибок. Сегмент занимает 16% на российском рынке ПО для работы с данными и оценивался в 11 млрд рублей в 2023 году. К концу десятилетия может увеличиться более чем втрое (до 38 млрд рублей).

Услуги в области управления данными

Включают услуги по обучению, консалтингу, миграции ПО, аудиту, обеспечению информационной безопасности и т. д. Данный сегмент оценивается в 13 млрд рублей и занимает 20% рынка. К 2030 году может увеличиться более чем вдвое (до 46 млрд рублей) на фоне роста спроса на различные СУБД и продукты, связанные с ними.

Средства загрузки данных

Включают два основных типа продуктов:

Стриминговые решения — системы потоковой обработки данных (используются для создания систем анализа данных в режиме реального времени);

Инструменты загрузки данных в единое хранилище из разных источников (используются для интеграции данных с различных учетных систем и для миграции данных, в том числе в проектах импортозамещения).

Данный сегмент занимает всего 6% рынка. В связи с активным переходом бизнеса на отечественные решения сегмент может вырасти более чем в три раза, до 14 млрд рублей, к 2030 году.

Насколько сильна конкуренция на рынке

На российском рынке ПО для управления данными работают следующие категории игроков:

Специализированные разработчики, предоставляющие коммерческие продукты;

Разработчики компаний, нацеленные на удовлетворение внутренних потребностей конкретного предприятия;

Западные игроки, решения которых до сих пор используются с помощью различных схем.

Рынок является довольно фрагментированным: доля топ-3 игроков редко превышает 50%, что предоставляет основным игрокам возможности для роста. Ниже представлены ключевые игроки рынка (по данным за 2023 год). Герой нашего обзора, Группа Аренадата, — один из самых заметных игроков на российском рынке ПО для управления данными благодаря высокой доли рынка и самому широкому портфелю продуктов, который охватывает все основные сегменты рынка.

Есть ли потенциал у российских игроков за рубежом

Помимо отечественного рынка, большой потенциал для дальнейшего развития представляют рынки стран ближнего зарубежья и стран MENA (Ближний Восток, Северная Африка, Турция) — там уровень конкуренции весьма умеренный. На конец 2024 года целевой рынок в этих регионах для разработчиков ПО для управления данными прогнозируется на уровне $976 млн, а в среднесрочной перспективе он может увеличиться более чем вдвое (до $2,3 млрд).

Представители российского IT-сегмента, такие как Positive Technologies, IVA Technologies, Whoosh, уже постепенно наращивают международное присутствие. Поэтому отечественные компании, специализирующиеся на СУБД и смежных продуктах, также могут масштабировать свой бизнес на международной арене в среднесрочной перспективе.

Новый тренд на мировом рынке и в перспективе на российском

На текущий момент существует четыре основные формы размещения инфраструктуры ПО для работы с данными.

Локальное размещение: инфраструктура устанавливается и обслуживается на собственных серверах компании.

Частное облако: инфраструктура устанавливается и обслуживается на серверах, подконтрольных компании. С этих серверов предоставляются облачные услуги только для данной организации.

Публичное облако: инфраструктура предоставляется специализированной компанией через интернет.

Гибридное облако состоит из двух компонентов: публичного облака и частного облака. В частном облаке организация хранит критически важную информацию, а менее важное ПО и данные переводит в публичное облако с целью экономии ресурсов.

На мировом рынке сейчас происходит активный переход на облачные технологии, включая рынок СУБД и другие услуги по управлению данными. Это стимулирует развитие продуктов Cloud Native, предназначенных для работы с данными в облаках. Согласно исследованиям, около 96% американских организаций пользуется услугами облачных провайдеров. В России этот процент намного меньше из-за:

Особенностей развития отечественного рынка;

Невысокий уровня доверия бизнеса к такого рода технологиям;

Требований к безопасности;

Невысокой доли малого и среднего бизнеса в общей структуре рынка.

Однако в перспективе ожидается, что спрос на облачные решения в России будет расти, а разработчики ПО для работы с данными будут вынуждены сфокусироваться на развитии собственных продуктов Cloud Native для поддержания конкурентного преимущества и расширения целевой аудитории.

Лидер рынка по количеству коммерческих внедрений

Группа Аренадата — ведущий российский разработчик ПО. В периметр группы входят пять отдельно выделенных продуктовых и сервисных компаний:

Первую компанию группы основали в 2016 году, чтобы создать тиражируемую продуктовую платформу данных с фокусом на аналитику. Через год состоялся вывод на рынок первого продукта группы — Arenadata Hadoop. Впоследствии стало понятно, что не хватает и других инструментов, которые закрывали бы прочие потребности по работе с данными. В результате в 2021 году в периметр группы вошла компания Пикодата, а в 2022-м — оставшиеся три компании.

В основе бизнес-модели — автономные команды по каждому продукту и ряд централизованных департаментов, которые отвечают за систему продаж, маркетинг, техническое обслуживание и корпоративные функции. Отметим также, что взаимоотношения с рядом компаний, входящих в группу, построены на базе совместных предприятий.

Основные продукты группы

Аналитические СУБД

Arenadata DB

Отвечает за хранение и обработку ключевых данных организации, которые регулярно используются в работе. Функционал продукта позволяет осуществлять сложные запросы, обрабатывать большие объемы данных, выполнять сложные аналитические функции, формировать любые виды отчетностей, осуществлять предсказательную аналитику и скоринг.

Arenadata QuickMarts

Применяют для оперативной обработки данных из ежедневных отчетов и аналитики для различных подразделений.

СУБД общего назначения

Arenadata Postgres

Используют для оперативной обработки данных под специализируемые запросы, не требующие обработки большого объема информации. СУБД направлена на работу со слабо структурированными и неструктурированными данными и нагрузкой разного профиля.

Резидентные СУБД

Picodata

Помогает моментально обрабатывать данные в режиме реального времени, например для обеспечения работы телеком-компаний. Позволяет управлять высоконагруженными критичными системами.

Озера данных

Платформа Hadoop

Отвечает за хранение и обработку самых больших массивов информации, например архивов и исторических отчетов. Предназначена для работы со слабо структурированными или неструктурированными данными.

Инструменты для очистки данных

Clean Data

Позволяет решать задачи в области стандартизации и контроля качества данных. Представлена двумя программными продуктами.

1. Гражданский фактор

Позволяет стандартизировать данные по справочникам и алгоритмам, помогает исправить ошибки и опечатки, выполняет поиск дубликатов и транзитивное сопоставление данных.

2. Data Quality Framework

Применяют для контроля качества данных.

Иные средства управления данными

Arenadata Catalog

Поддерживает средства управления данными, повышает эффективность использования данных и обеспечивает достоверность информации. Направлен на поиск и организацию совместной работы с данными, предоставление данных потребителям по необходимости согласно роли и требованиям.

Средства загрузки данных

Arenadata Streaming

Обеспечивает транспортировку данных на всех этапах работы с ними.

Прочие продукты

Arenadata Cluster Manager

Универсальный инструмент для простой и быстрой установки, настройки и удобного обновления всех продуктов платформы Группы Аренадата на любой инфраструктуре.

В целом продукты группы покрывают весь жизненный цикл по работе заказчиков с данными. Более того, решения компании позволяют заместить целый комплекс продуктов ушедших зарубежных разработчиков.

Решения Группы Аренадата покрывают весь цикл работы клиентов с данными

Продукты Группы Аренадата могут заменить целый комплекс решений ушедших зарубежных игроков

На данный момент больше всего доходов группе приносят аналитические СУБД (46% от общей выручки). Следом идет платформа Hadoop (12%) и инструменты для очистки (11%).

Структура выручки по продуктам в 2023 году

Росту популярности продуктов компании способствуют услуги, которые она предлагает своим клиентам.

Консультационные услуги

От компании Тера Интегро. Компания активно помогает при миграции IT-инфраструктуры с решений ушедших зарубежных вендоров. На конец 2023 года компания реализовала около 100 проектов по миграции на решения Группы Аренадата. Команда тесно взаимодействует с заказчиками и на основе обратной связи совершенствует качество предлагаемых продуктов.

Техническая поддержка

На всем пути использования продуктов компании. Почти 100% клиентов приобретает данную услугу вместе с первой покупкой продуктов группы. По итогам 2023 года было зарегистрировано более 3 500 обращений в техническую поддержку.

Конкурентные преимущества

Широкий портфель продуктов на единой технологической платформе

Вместе компании группы образуют единую технологическую платформу, которая включает десять продуктов, помогающих клиентам наиболее эффективно управлять данными и закрывать все потребности. Возможность собрать все продукты в единую платформу, связать их друг с другом и получить готовое решение является одной из значимых особенностей Группы Аренадата. В рамках такого решения:

Компоненты платформы эффективно взаимодействуют друг с другом, при этом платформа стабильно работает и при отказе одного или нескольких из них;

Есть возможность нарастить мощности благодаря кластерной структуре и локализации данных — это позволяет платформе справляться с любыми нагрузками и типами данных.

Более того, единая платформа способствует существенному росту операционной эффективности как во внутренних, так и во внешних процессах компании:

Расходы на хранение и обработку данных сокращаются;

Обмен данными между системами становится быстрее;

Доступ к данным централизован;

Есть возможность выполнять даже самые сложные запросы клиентов.

Высокая совместимость продуктов компании с IT-инфраструктурой заказчиков

Продукты Группы Аренадата заточены как под инфраструктуру на базе on-premise, когда мощности находятся на стороне клиентов, так и под облачную инфраструктуру, включая частное и публичное облако. Все это обеспечивает высокий уровень совместимости и бесшовную интеграцию в существующую инфраструктуру заказчика.

Совместимость решений Группы Аренадата с операционными системами, продуктами и инфраструктурой клиентов