25 сентября 2024 | Arenadata Инвестовизация

О компании.

Группа Arenadata — ведущий российский разработчик на рынке систем управления и обработки данных. Занимает лидирующие позиции на российском целевом рынке в сегменте аналитических СУБД и по количеству коммерческих внедрений.

В периметре Группы 4 продуктовых и 1 сервисная компания, которые разрабатывают программное обеспечение и оказывают услуги по технической поддержке и консалтингу.

Технологическая платформа компании охватывает весь жизненный цикл по работе клиентов с данными – загрузка и передача данных между системами, преобразование и очистка, хранение и актуализация информации, каталогизация и создание витрин данных.

Продуктовый портфель Группы состоит из 10 готовых решений (в основном на основе Open Source). Ещё 3 продукта для работы с данными в облачной среде находятся в стадии разработки.

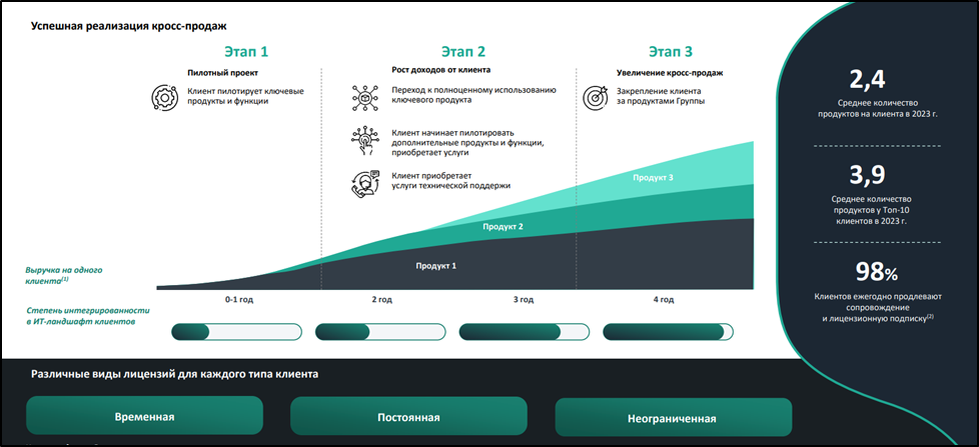

Основная выручка Группы формируется за счет продажи лицензий (более 70%). Далее клиенты докупают дополнительные лицензии по мере роста объемов данных. Также есть платная тех поддержка и обучение.

Компания ориентируется на работу с крупными частными и государственными организациями. Примерно половина выручки приходится на гос сектор. Около 5% выручки приходится на организации из стран СНГ. В числе клиентов: Московская биржа, Росбанк, X5 Group, Магнит, МТС, ММК, Газпром нефть, Полюс, ВТБ, Т-Банк и многие другие. Кроме того, компания выходит в сегмент малого и среднего бизнеса с коробочными версиями продуктов, продажи которых осуществляются через растущую партнерскую сеть.

Количество сотрудников более 500 человек.

Основной акционер Аренадаты — «ГС-Инвест», являющийся холдинговой структурой С. Мацоцкого, ей принадлежит 72,68% акций компании.

Финансовые результаты.

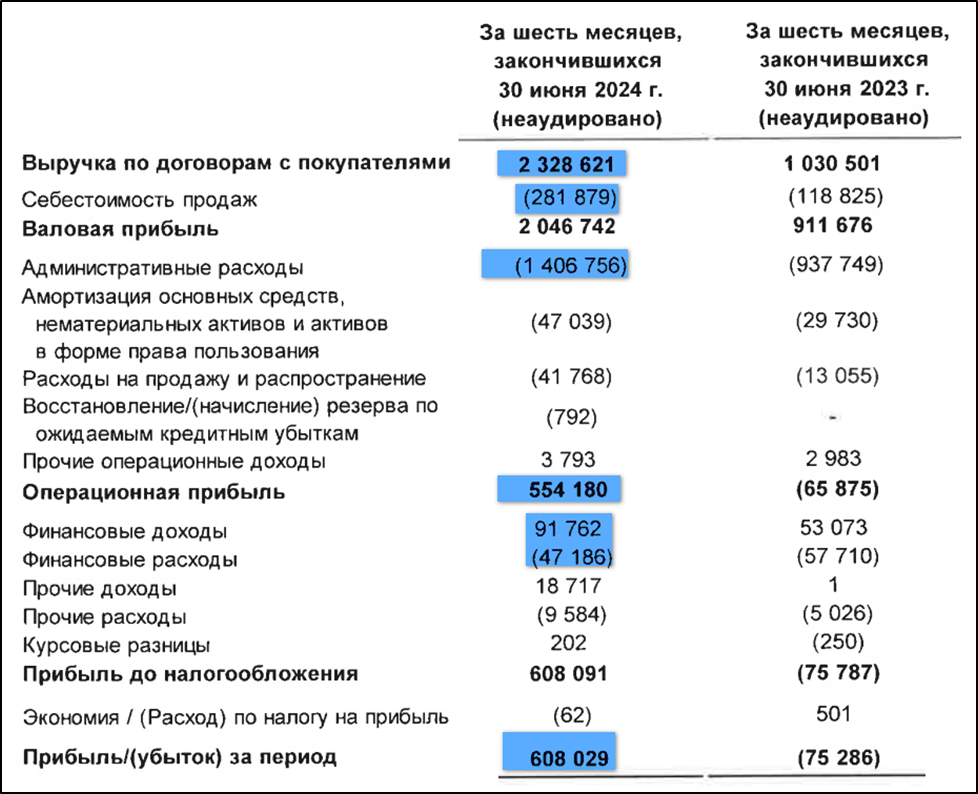

Результаты за 1П 2024 впечатляющие:

Выручка 2,3 млрд (+126% г/г). 68% приходится на продажу лицензий.

Себестоимость 0,28 млрд (+136% г/г);

Административные расходы 1,4 млрд (+55% г/г);

Операционная прибыль 0,55 млрд (год назад убыток -0,066 млрд);

Финансовые доходы за вычетом расходов 0,044 млрд (год назад убыток -0,004 млрд);

Чистая прибыль (ЧП) 0,60 млрд (год назад убыток -0,075 млрд).

Видим очень быстрый рост бизнеса. Причём себестоимость занимает всего 12% от выручки. А большая часть затрат - «Административные расходы», на которые приходится 60% выручки. Здесь основная статья - это расходы на зарплаты сотрудникам. Но за счет того, что выручка растёт опережающими темпами, компания получила солидную операционную прибыль. Плюс за счёт доходов от депозитов, - небольшое положительное сальдо финансовых доходов и расходов. В итоге, Аренадата получила существенную ЧП по сравнению с убытками прошлого года.

Убыток 1П 2023 связан с сезонностью бизнеса, присущую российским IT компаниям, когда основные продажи приходятся на второе полугодие. Но в 2024 году (перед IPO) компания поработала над сглаживанием этой сезонности. Именно этим объясняется аномальный рост результатов в 1П 2024. Очевидно, что второе полугодие в плане роста должно быть поскромнее.

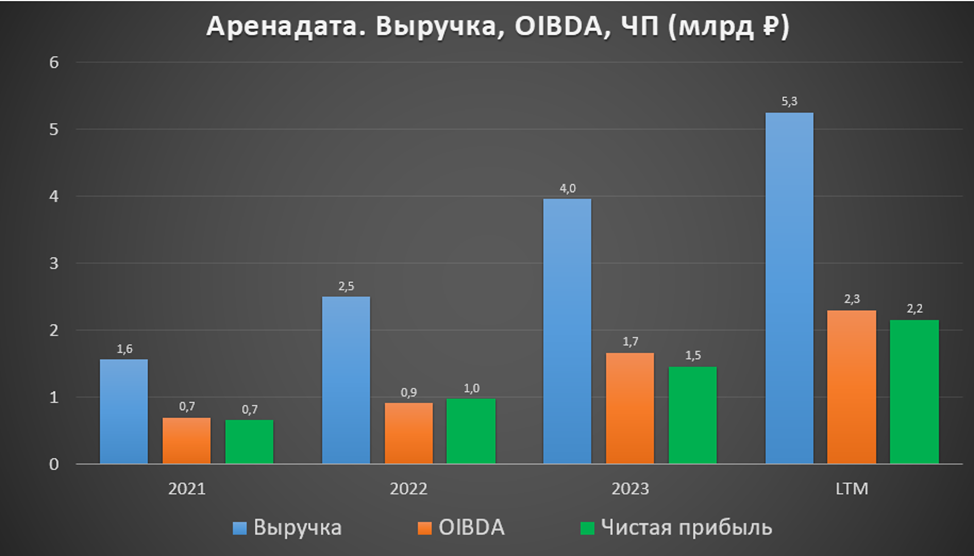

Диаграмма показывает быстрый рост, при этом компания остаётся прибыльной. Средние темпы роста в 2021-2023г: выручка 59%, а OIBDA 55%, ЧП 50%. Менеджмент ориентирует на сохранение этих темпов роста ближайшие три года.

Баланс.

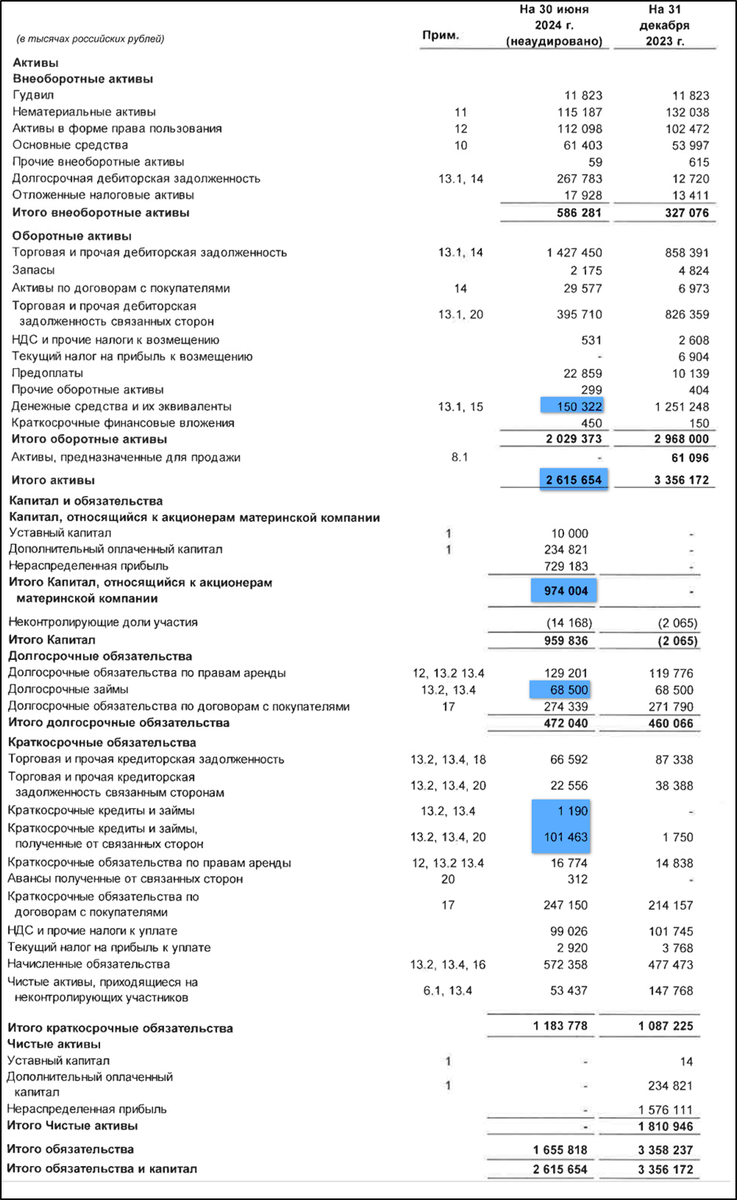

Капитал 1 млрд (-46% с начала года). Т.е. на такую сумму активы превышают обязательства.

Денежные средства 0,15 млрд (-8х с начала года). Существенное снижение из-за выплаты дивидендов.

Суммарные кредиты и займы 0,17 млрд (+2,4х с начала года).

Арендные обязательства 0,14 млрд.

Таким образом, чистый долг (включая арендные обязательства) 0,2 млрд. ND/OIBDA = 0,1. Финансовое положение отличное.

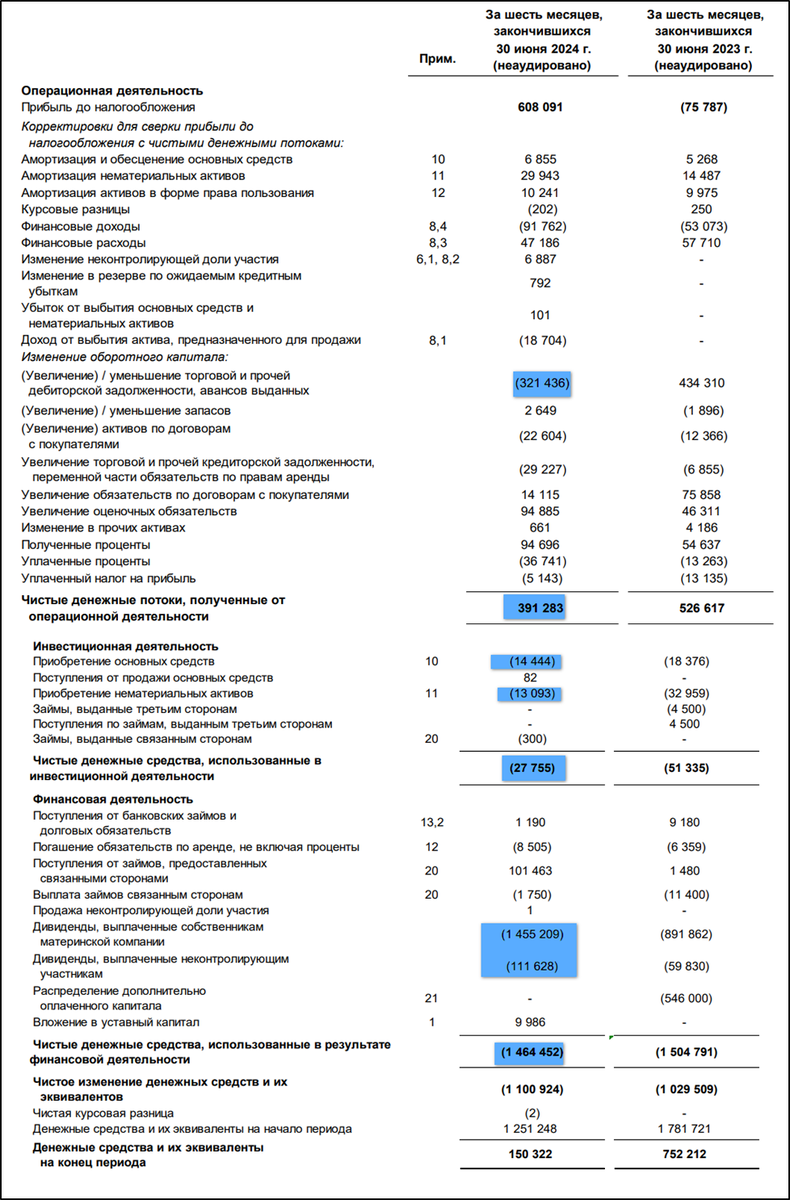

Денежные потоки.

от операционной деятельности: 0,4 млрд (-26% г/г). Здесь выделяется рост задолженности покупателей на 0,3 млрд. Т.е. будет поддержка будущим денежным потокам.

от инвестиционной деятельности: -0,027 млрд (-46% г/г). Практически вся сумма приходится на кап затраты.

от финансовой деятельности: -1,5 млрд (-3% г/г). Практически вся сумма приходится на дивиденды.

Компания генерирует положительный свободный денежный поток в районе 1млрд в год.

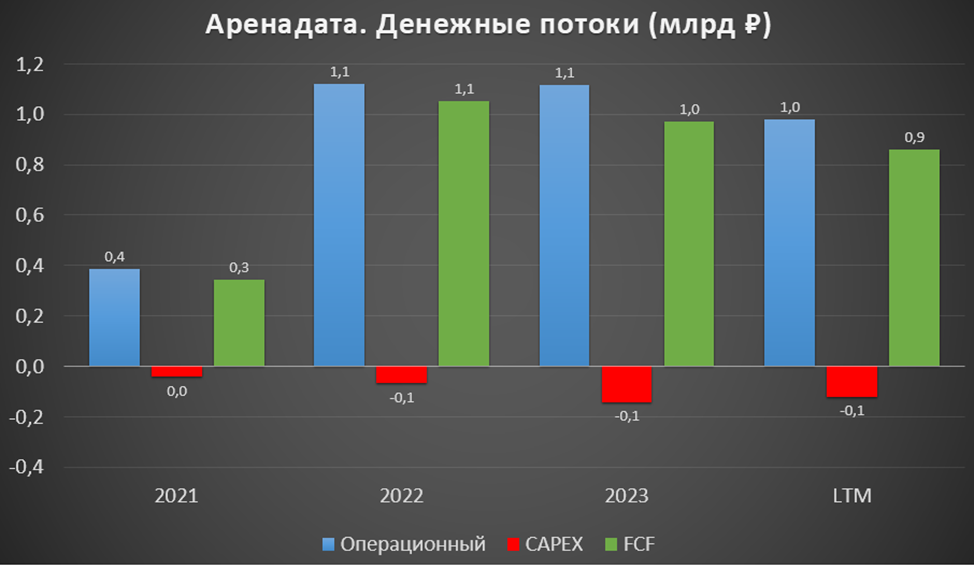

Дивиденды.

Дивидендная политика предусматривает выплаты не менее 50% от скорректированной ЧП при ND/OIBDA < 2.

Компания уже выплатила 1,5 млрд в этом году, т.е. вывели весь кэш перед IPO. Поэтому следующие дивиденды, вероятно, будут не ранее следующего года. Пока можно ориентироваться на 5% ежегодной доходности.

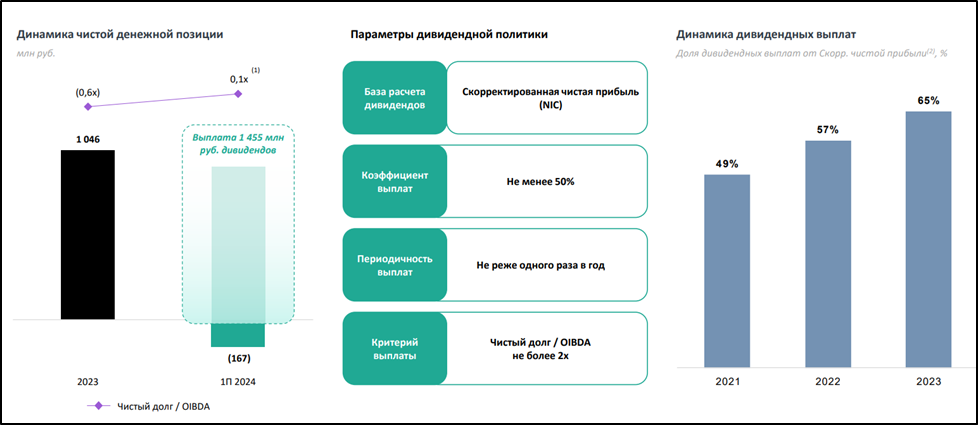

Перспективы.

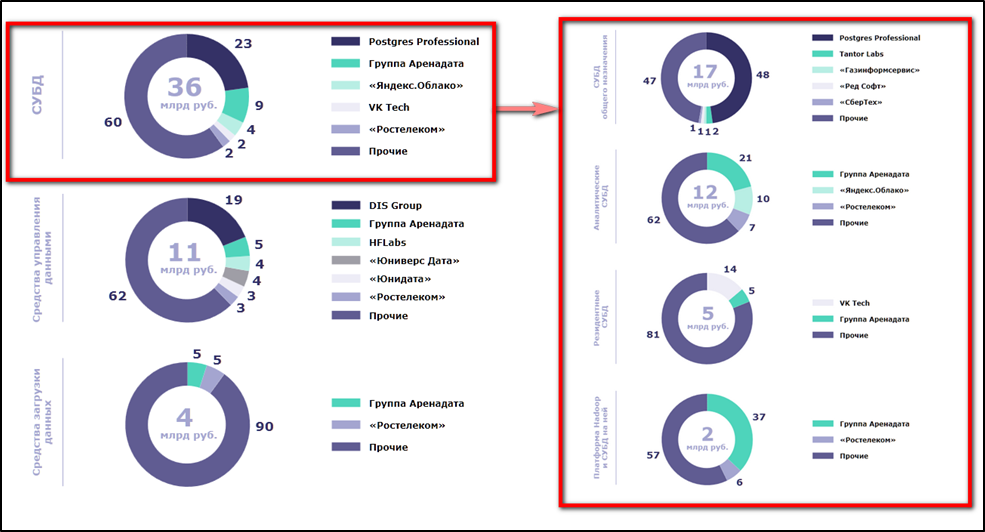

По данным ЦСР (Центр стратегических разработок) ожидается рост рынка СУБД и обработки данных российского производства темпами 32% до 2027 года. И далее по 11% до 2030 года.

Основные факторы:

уход западных вендоров и замещение их продуктов;

гос поддержка;

цифровизация всех отраслей экономики;

ужесточение требований к безопасности данных.

Также по мере роста и узнаваемости, на фоне роста зарплат IT специалистов, компания регулярно повышает цены на свои продукты.

Риски.

Конкуренция. На российском рынке систем управления и обработки данных много игроков (Postgres Pro, Яндекс, ВК, Ростелеком и т.п.) и позиции Аренадата далеко не подавляющие (доля около 10% на рынке СУБД).

Стремительные технологические изменения, под которые нужно быстро адаптироваться.

Возможное сокращение программы государственной поддержки российского ИТ-рынка и процесса импортозамещения.

Относительная нестабильность российской экономики (колебания рубля, санкции и т.п.).

Налоговые риски. С 2022 по 2024 гг налог на прибыль для IT компаний обнулён. Но в 2025-2027 ставка уже будет 5%. Возможен и дальнейший рост вплоть до 25%.

Использование Open Source решений. Условия Open Source могут измениться в неблагоприятную сторону, в том числе в связи с ограничением доступа к ним российских разработчиков.

В будущем не исключены доп эмиссии, например, для программы мотивации и сделок M&A, которые будут размывать долю акционеров.

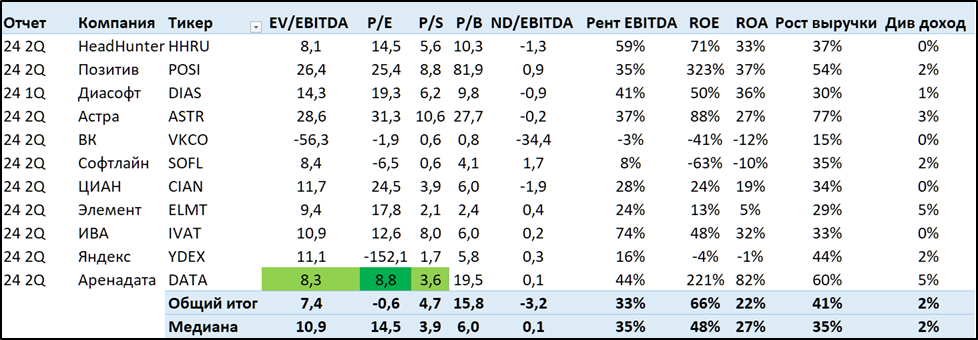

Мультипликаторы.

При проведении IPO по верхней границе капитализация составит 19 млрд. Это одна из самых маленьких публичных IT компаний РФ. Мультипликаторы, в целом не очень высокие (у Аренадата вместо EV/EBITDA указан EV/OIBDA). И компания выглядит предпочтительно на фоне конкурентов. Аренадата оценивается в менее, чем 9 прибылей. Учитывая текущие темпы роста по 50% в год, это явно немного.

IPO.

Диапазон цены: 85₽-95₽ за акцию (капитализация 17-19 млрд).

Схема размещения cash-out, т.е. продажа основными акционерами своей доли.

Будет предложено 28 млн акций (2,4-2,7 млрд). Это 14% от количества акций.

2,8 млн акций могут быть использованы для стабилизации цены в период до 30 календарных дней.

Книга заявок закроется не позднее 30.09.24

Действующие акционеры не будут продавать акций в течение 180 дней после окончания IPO.

Старт торгов 01.10.24. Тикер DATA. ISIN RU000A108ZR8. Акции будут включены во второй котировальный список.

Доступно для неквалифицированных инвесторов.

Цель IPO: акционеры хотят получить справедливую оценку бизнеса, запуск программы мотивации, сделки M&A.

Книга заявок в первый же день была переподписана в по верхней границе.

Выводы.

Arenadata — российский разработчик на рынке систем управления и обработки данных.

Финансовые результаты 1П 24 очень сильные. Последние 3 года бизнес растёт по 50% в год. Финансовое положение отличное. FCF стабильно на хорошем уровне.

Дивидендная политика предусматривает 50% от ЧП скорр. Ориентировочная доходность 5%.

За счёт импортозамещения ожидается, что ближайшие 4 года целевой рынок будет расти темпами 32% в год.

Риски: конкуренция, возможное сокращение гос поддержки, использование Open Source решений, ужесточение налогов.

Мультипликаторы не очень высокие. Если поверить в темпы роста 32% в следующие 5 лет, то расчетная справедливая цена 125₽.

Группа Arenadata — ведущий российский разработчик на рынке систем управления и обработки данных. Занимает лидирующие позиции на российском целевом рынке в сегменте аналитических СУБД и по количеству коммерческих внедрений.

В периметре Группы 4 продуктовых и 1 сервисная компания, которые разрабатывают программное обеспечение и оказывают услуги по технической поддержке и консалтингу.

Технологическая платформа компании охватывает весь жизненный цикл по работе клиентов с данными – загрузка и передача данных между системами, преобразование и очистка, хранение и актуализация информации, каталогизация и создание витрин данных.

Продуктовый портфель Группы состоит из 10 готовых решений (в основном на основе Open Source). Ещё 3 продукта для работы с данными в облачной среде находятся в стадии разработки.

Основная выручка Группы формируется за счет продажи лицензий (более 70%). Далее клиенты докупают дополнительные лицензии по мере роста объемов данных. Также есть платная тех поддержка и обучение.

Компания ориентируется на работу с крупными частными и государственными организациями. Примерно половина выручки приходится на гос сектор. Около 5% выручки приходится на организации из стран СНГ. В числе клиентов: Московская биржа, Росбанк, X5 Group, Магнит, МТС, ММК, Газпром нефть, Полюс, ВТБ, Т-Банк и многие другие. Кроме того, компания выходит в сегмент малого и среднего бизнеса с коробочными версиями продуктов, продажи которых осуществляются через растущую партнерскую сеть.

Количество сотрудников более 500 человек.

Основной акционер Аренадаты — «ГС-Инвест», являющийся холдинговой структурой С. Мацоцкого, ей принадлежит 72,68% акций компании.

Финансовые результаты.

Результаты за 1П 2024 впечатляющие:

Выручка 2,3 млрд (+126% г/г). 68% приходится на продажу лицензий.

Себестоимость 0,28 млрд (+136% г/г);

Административные расходы 1,4 млрд (+55% г/г);

Операционная прибыль 0,55 млрд (год назад убыток -0,066 млрд);

Финансовые доходы за вычетом расходов 0,044 млрд (год назад убыток -0,004 млрд);

Чистая прибыль (ЧП) 0,60 млрд (год назад убыток -0,075 млрд).

Видим очень быстрый рост бизнеса. Причём себестоимость занимает всего 12% от выручки. А большая часть затрат - «Административные расходы», на которые приходится 60% выручки. Здесь основная статья - это расходы на зарплаты сотрудникам. Но за счет того, что выручка растёт опережающими темпами, компания получила солидную операционную прибыль. Плюс за счёт доходов от депозитов, - небольшое положительное сальдо финансовых доходов и расходов. В итоге, Аренадата получила существенную ЧП по сравнению с убытками прошлого года.

Убыток 1П 2023 связан с сезонностью бизнеса, присущую российским IT компаниям, когда основные продажи приходятся на второе полугодие. Но в 2024 году (перед IPO) компания поработала над сглаживанием этой сезонности. Именно этим объясняется аномальный рост результатов в 1П 2024. Очевидно, что второе полугодие в плане роста должно быть поскромнее.

Диаграмма показывает быстрый рост, при этом компания остаётся прибыльной. Средние темпы роста в 2021-2023г: выручка 59%, а OIBDA 55%, ЧП 50%. Менеджмент ориентирует на сохранение этих темпов роста ближайшие три года.

Баланс.

Капитал 1 млрд (-46% с начала года). Т.е. на такую сумму активы превышают обязательства.

Денежные средства 0,15 млрд (-8х с начала года). Существенное снижение из-за выплаты дивидендов.

Суммарные кредиты и займы 0,17 млрд (+2,4х с начала года).

Арендные обязательства 0,14 млрд.

Таким образом, чистый долг (включая арендные обязательства) 0,2 млрд. ND/OIBDA = 0,1. Финансовое положение отличное.

Денежные потоки.

от операционной деятельности: 0,4 млрд (-26% г/г). Здесь выделяется рост задолженности покупателей на 0,3 млрд. Т.е. будет поддержка будущим денежным потокам.

от инвестиционной деятельности: -0,027 млрд (-46% г/г). Практически вся сумма приходится на кап затраты.

от финансовой деятельности: -1,5 млрд (-3% г/г). Практически вся сумма приходится на дивиденды.

Компания генерирует положительный свободный денежный поток в районе 1млрд в год.

Дивиденды.

Дивидендная политика предусматривает выплаты не менее 50% от скорректированной ЧП при ND/OIBDA < 2.

Компания уже выплатила 1,5 млрд в этом году, т.е. вывели весь кэш перед IPO. Поэтому следующие дивиденды, вероятно, будут не ранее следующего года. Пока можно ориентироваться на 5% ежегодной доходности.

Перспективы.

По данным ЦСР (Центр стратегических разработок) ожидается рост рынка СУБД и обработки данных российского производства темпами 32% до 2027 года. И далее по 11% до 2030 года.

Основные факторы:

уход западных вендоров и замещение их продуктов;

гос поддержка;

цифровизация всех отраслей экономики;

ужесточение требований к безопасности данных.

Также по мере роста и узнаваемости, на фоне роста зарплат IT специалистов, компания регулярно повышает цены на свои продукты.

Риски.

Конкуренция. На российском рынке систем управления и обработки данных много игроков (Postgres Pro, Яндекс, ВК, Ростелеком и т.п.) и позиции Аренадата далеко не подавляющие (доля около 10% на рынке СУБД).

Стремительные технологические изменения, под которые нужно быстро адаптироваться.

Возможное сокращение программы государственной поддержки российского ИТ-рынка и процесса импортозамещения.

Относительная нестабильность российской экономики (колебания рубля, санкции и т.п.).

Налоговые риски. С 2022 по 2024 гг налог на прибыль для IT компаний обнулён. Но в 2025-2027 ставка уже будет 5%. Возможен и дальнейший рост вплоть до 25%.

Использование Open Source решений. Условия Open Source могут измениться в неблагоприятную сторону, в том числе в связи с ограничением доступа к ним российских разработчиков.

В будущем не исключены доп эмиссии, например, для программы мотивации и сделок M&A, которые будут размывать долю акционеров.

Мультипликаторы.

При проведении IPO по верхней границе капитализация составит 19 млрд. Это одна из самых маленьких публичных IT компаний РФ. Мультипликаторы, в целом не очень высокие (у Аренадата вместо EV/EBITDA указан EV/OIBDA). И компания выглядит предпочтительно на фоне конкурентов. Аренадата оценивается в менее, чем 9 прибылей. Учитывая текущие темпы роста по 50% в год, это явно немного.

IPO.

Диапазон цены: 85₽-95₽ за акцию (капитализация 17-19 млрд).

Схема размещения cash-out, т.е. продажа основными акционерами своей доли.

Будет предложено 28 млн акций (2,4-2,7 млрд). Это 14% от количества акций.

2,8 млн акций могут быть использованы для стабилизации цены в период до 30 календарных дней.

Книга заявок закроется не позднее 30.09.24

Действующие акционеры не будут продавать акций в течение 180 дней после окончания IPO.

Старт торгов 01.10.24. Тикер DATA. ISIN RU000A108ZR8. Акции будут включены во второй котировальный список.

Доступно для неквалифицированных инвесторов.

Цель IPO: акционеры хотят получить справедливую оценку бизнеса, запуск программы мотивации, сделки M&A.

Книга заявок в первый же день была переподписана в по верхней границе.

Выводы.

Arenadata — российский разработчик на рынке систем управления и обработки данных.

Финансовые результаты 1П 24 очень сильные. Последние 3 года бизнес растёт по 50% в год. Финансовое положение отличное. FCF стабильно на хорошем уровне.

Дивидендная политика предусматривает 50% от ЧП скорр. Ориентировочная доходность 5%.

За счёт импортозамещения ожидается, что ближайшие 4 года целевой рынок будет расти темпами 32% в год.

Риски: конкуренция, возможное сокращение гос поддержки, использование Open Source решений, ужесточение налогов.

Мультипликаторы не очень высокие. Если поверить в темпы роста 32% в следующие 5 лет, то расчетная справедливая цена 125₽.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба