Главное

• Индекс МосБиржи отскочил на полпроцента. Волатильность торгов низкая, а ликвидность на рынке вполовину от средних — инвесторы и активные трейдеры в ожидании заседания ЦБ держат кеш в фондах денежного рынка. Боковик в бенчмарке акций продолжается, выход из консолидации будет несколько позже и сильный, предположительно — вверх.

• Бумаги в фокусе: лучше рынка — МКБ и Магнит; хуже индекса — ВТБ и Мечел.

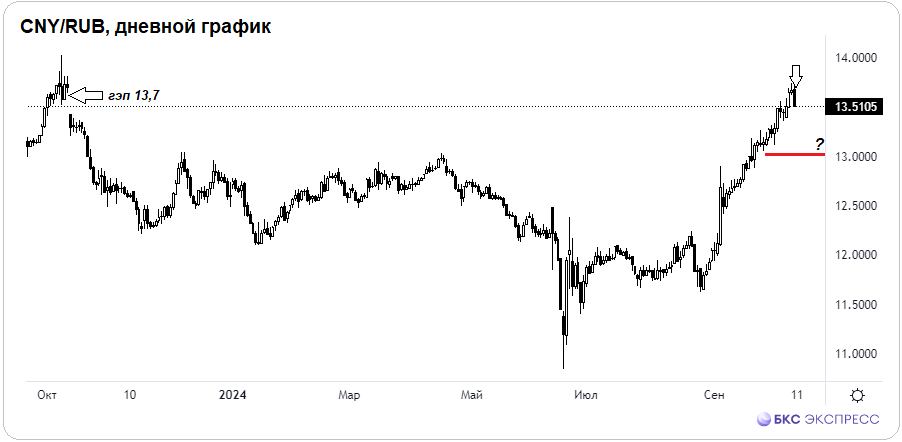

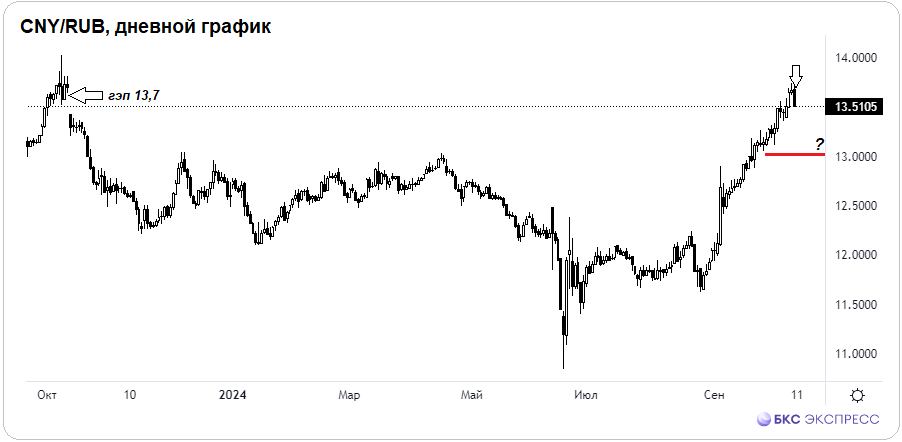

• Рубль резко укрепился против юаня — шорт инвалюты сработал точно по расписанию и на самом максимуме. Уже есть прибыль. Остается сохранить результат — управлять позицией помогут защитные стоп-заявки.

• На внешнем контуре: трейдеры Штатов и Азии переводят дух после оглушительного недельного ралли на исторические и многолетние максимумы, пятничный фон для рынков Европы нейтральный. Российский рынок акций пока в безыдейном боковике.

• На сырьевом рынке: нефть Brent выкупила просадку, баррель удержал расчетную поддержку $77 и вернулся к $79; золото прерывает коррекцию и планово растет по тренду, унция вновь выше $2640; газ NG возвращается к $2,7 — волатильно и ожидаемо.

В деталях

Индекс МосБиржи завершил торговый день в +0,5% и над 2763 п. Как и ожидалось, продолжения падения среды не будет. Внутридневная амплитуда колебаний в четверг оказалась меньше процента, ликвидность снизилась на 60% относительно средних метрик за месяц. Вчера — лишь 52 млрд руб. Инвесторы и трейдеры заняли выжидательную позицию на фоне противоречивых сигналов с валютного и сырьевого рынков при наличии острого фактора ЦБ — лишь 25 октября регулятор на опорном заседании внесет ясность. Поэтому в ближайшие две недели боковик в индексе наверняка продолжится.

Падение объемов торгов на рынке акций идет на фоне перетока ликвидности на денежный рынок. В фондах ликвидности бум — ставки в безрисковых инструментах следуют за все возрастающей стоимостью фондирования ЦБ, а рисков, присущих акциям, нет. Фактически фонды денежного рынка выполняют функцию временного убежища. Обороты торгов там уже +100% относительно докризисных метрик 2021 г. Как только появится определенность с ключевой ставкой и повысится вероятность монетарного разворота ЦБ, большая ликвидность двинет вспять — на рынки рискового капитала.

По нашим оценкам, ключевая ставка начнет обратный ход во II квартале 2025 г. Рынок не линеен и живет ожиданиями. Если индикаторы инфляции покажут достаточное замедление, то участники рынка будут закладывать грядущее послабление ДКП и покупать бумаги заранее. Поэтому, даже если ЦБ примет решение вновь повысить ставку, это может быть проигнорировано, а к концу осени Индекс МосБиржи вопреки массовому скептицизму способен прорвать боковик вверх и уйти к 3000 п.

Рубль развернуло строго по расписанию: юань еще во вторник закрыл гэп от 11 октября 2023 г. над 13,7, что и дало сигнал на выход. Вчера уже -1,2%, курс упал к 13,5. С недельного пика рубль отбил почти 2% потерь. Спекулятивная идея короткой позиции во фьючерсе на юань CRZ4 с расчетного максимума приносит плоды: движение вниз закономерно быстрое после сильного взлета и высокой перекупленности. Причина разворота после масштабной девальвации — техника рынка, завершение срока действия лицензии США, объемный выход ЦБ на рынок.

Активным трейдерам нужно управлять позицией. Здесь помогут защитные стоп-заявки — безубыток будет на 13,7, а ориентиром изначально было к 13. Ход идет, фьючерс уже ниже 13,4, незафиксированная прибыль свыше 2%. Фьючерс падает быстрее, чем спот — бэквордация сохраняется, поскольку оценки крупных участников пока сводятся к продолжению нисходящего движения. Параметр прибыль/убыток сделки у каждого свой, зависит от ожидаемой доходности и толерантности к риску.

А для российских частных трейдеров уже открылись возможности для внебиржевой торговли долларом, евро, дирхамом и вывода инвалют на банковский счет — инструкция.

Бумаги в фокусе

• МКБ (+1,7%). Лучший результат среди всех компонентов Индекса МосБиржи. Акции низколиквидные, для опережающей динамики не требуется значительных вливаний — наторговали менее 35 млн руб. Бумаги после провала пытаются вырваться из нисходящего торгового канала вверх с сопротивлением по границе 6,2 руб. Если получится, может быть быстрый прострел к 6,5 руб. Долгосрочный взгляд «Нейтральный». Фундаментальные целевые — 7,2 руб., или лишь +17%.

• Магнит (+1,6%). Стабилизация после сильного обвала на минимумы месяца и под динамическую поддержку, совпавшую с круглыми 5000 руб., на фоне пролонгации договора РЕПО, что исключает выкуп бумаг. В моменте дно было на 4870 руб. Отскок может забуксовать при подходе снизу-вверх к круглым — там теперь сопротивление. Фундаментальные 6700 руб., или +35% от текущих, видимо, теперь нескоро.

• ВТБ (-4%). Кульбит дня. Позавчера на вечерке резкий взлет на 5%, а вчера с утра падение свыше 4%. Причина неудачного подскока — отрицательный комментарий руководства ВТБ после распоряжения президента РФ. Кейс разобран отдельно. Для активных трейдеров — технически стагнация продолжится, пока не будет возврата цены выше 90 руб., а фундаментальный таргет 150 руб. инвесторам придется подождать.

• Мечел (-3,5%). Обычка и префы вновь оказались в аутсайдерах рынка. Они очень волатильные, и пока там орудуют спекулянты. Движение на инвестиционные 260 руб. будет связано с разворотом сырьевого цикла. Технически динамическая поддержка для обычки повышается над 103 руб., и это локальный риск, прежде чем бумаги вновь смогут пойти в высокий отскок.

На внешнем контуре

• В США: небольшой откат после ралли на абсолютные исторические максимумы, утренние фьючерсы нейтральны, фактор Штатов сегодня не окажет значимого влияния на рынки Азии и Европы. Для отработки заокеанских тенденций российским активным трейдерам доступны московские фьючерсы SPYF и NASD. Выход на европейский рынок возможен через фьючерс STOX.

• В Азии: невыразительная динамика после взлета китайских индексов акций на многолетние максимумы на фоне обширных стимулирующих мер поддержки экономики и финансового сектора КНР — на неделе в моменте скачок бенчмарков превышал 10% в сутки, было очень волатильно. Пятничный фактор АТР европейскими трейдерами будет воспринят нейтрально. Российским трейдерам открыт доступ на рынок Гонконга через фьючерс HANG. Динамику японского рынка можно повторять через московский фьючерс NIKK.

• Нефть Brent после пролива от $81 к $75 смогла быстро вернуться над $77, что говорило о преимуществе нефтебыков. А сегодня баррель дороже $79. Приподнятый сентимент на рынке отражает высокую неопределенность на фоне ближневосточного геополитического конфликта. Впереди нервные выходные: при малейшем ухудшении обстановки на внешнем контуре баррель обновит недавние максимумы. Шортам пока тут не место.

• Золото вчера приближалось к $2600, но мы отмечали наличие мощного тренда вверх, что предполагало очень ограниченный апсайд для продавцов и высокую вероятность отскока без предупреждения. Утром унция дороже $2640 — никакого удивления. Обострение ситуации на Ближнем Востоке способно вновь усилить защитную функцию драгметалла, унция тогда может опять взять курс на исторические пики. Причем молниеносно.

• Газ NG вернулся к $2,7, а прокол поддержки и пролив под $2,65 ожидаемо оказался ложным и выкуплен. Пока лонговые позиции в приоритете в рамках среднесрочного аптренда. Но в таком волатильном инструменте про разумные стопы не забываем.

• Индекс МосБиржи отскочил на полпроцента. Волатильность торгов низкая, а ликвидность на рынке вполовину от средних — инвесторы и активные трейдеры в ожидании заседания ЦБ держат кеш в фондах денежного рынка. Боковик в бенчмарке акций продолжается, выход из консолидации будет несколько позже и сильный, предположительно — вверх.

• Бумаги в фокусе: лучше рынка — МКБ и Магнит; хуже индекса — ВТБ и Мечел.

• Рубль резко укрепился против юаня — шорт инвалюты сработал точно по расписанию и на самом максимуме. Уже есть прибыль. Остается сохранить результат — управлять позицией помогут защитные стоп-заявки.

• На внешнем контуре: трейдеры Штатов и Азии переводят дух после оглушительного недельного ралли на исторические и многолетние максимумы, пятничный фон для рынков Европы нейтральный. Российский рынок акций пока в безыдейном боковике.

• На сырьевом рынке: нефть Brent выкупила просадку, баррель удержал расчетную поддержку $77 и вернулся к $79; золото прерывает коррекцию и планово растет по тренду, унция вновь выше $2640; газ NG возвращается к $2,7 — волатильно и ожидаемо.

В деталях

Индекс МосБиржи завершил торговый день в +0,5% и над 2763 п. Как и ожидалось, продолжения падения среды не будет. Внутридневная амплитуда колебаний в четверг оказалась меньше процента, ликвидность снизилась на 60% относительно средних метрик за месяц. Вчера — лишь 52 млрд руб. Инвесторы и трейдеры заняли выжидательную позицию на фоне противоречивых сигналов с валютного и сырьевого рынков при наличии острого фактора ЦБ — лишь 25 октября регулятор на опорном заседании внесет ясность. Поэтому в ближайшие две недели боковик в индексе наверняка продолжится.

Падение объемов торгов на рынке акций идет на фоне перетока ликвидности на денежный рынок. В фондах ликвидности бум — ставки в безрисковых инструментах следуют за все возрастающей стоимостью фондирования ЦБ, а рисков, присущих акциям, нет. Фактически фонды денежного рынка выполняют функцию временного убежища. Обороты торгов там уже +100% относительно докризисных метрик 2021 г. Как только появится определенность с ключевой ставкой и повысится вероятность монетарного разворота ЦБ, большая ликвидность двинет вспять — на рынки рискового капитала.

По нашим оценкам, ключевая ставка начнет обратный ход во II квартале 2025 г. Рынок не линеен и живет ожиданиями. Если индикаторы инфляции покажут достаточное замедление, то участники рынка будут закладывать грядущее послабление ДКП и покупать бумаги заранее. Поэтому, даже если ЦБ примет решение вновь повысить ставку, это может быть проигнорировано, а к концу осени Индекс МосБиржи вопреки массовому скептицизму способен прорвать боковик вверх и уйти к 3000 п.

Рубль развернуло строго по расписанию: юань еще во вторник закрыл гэп от 11 октября 2023 г. над 13,7, что и дало сигнал на выход. Вчера уже -1,2%, курс упал к 13,5. С недельного пика рубль отбил почти 2% потерь. Спекулятивная идея короткой позиции во фьючерсе на юань CRZ4 с расчетного максимума приносит плоды: движение вниз закономерно быстрое после сильного взлета и высокой перекупленности. Причина разворота после масштабной девальвации — техника рынка, завершение срока действия лицензии США, объемный выход ЦБ на рынок.

Активным трейдерам нужно управлять позицией. Здесь помогут защитные стоп-заявки — безубыток будет на 13,7, а ориентиром изначально было к 13. Ход идет, фьючерс уже ниже 13,4, незафиксированная прибыль свыше 2%. Фьючерс падает быстрее, чем спот — бэквордация сохраняется, поскольку оценки крупных участников пока сводятся к продолжению нисходящего движения. Параметр прибыль/убыток сделки у каждого свой, зависит от ожидаемой доходности и толерантности к риску.

А для российских частных трейдеров уже открылись возможности для внебиржевой торговли долларом, евро, дирхамом и вывода инвалют на банковский счет — инструкция.

Бумаги в фокусе

• МКБ (+1,7%). Лучший результат среди всех компонентов Индекса МосБиржи. Акции низколиквидные, для опережающей динамики не требуется значительных вливаний — наторговали менее 35 млн руб. Бумаги после провала пытаются вырваться из нисходящего торгового канала вверх с сопротивлением по границе 6,2 руб. Если получится, может быть быстрый прострел к 6,5 руб. Долгосрочный взгляд «Нейтральный». Фундаментальные целевые — 7,2 руб., или лишь +17%.

• Магнит (+1,6%). Стабилизация после сильного обвала на минимумы месяца и под динамическую поддержку, совпавшую с круглыми 5000 руб., на фоне пролонгации договора РЕПО, что исключает выкуп бумаг. В моменте дно было на 4870 руб. Отскок может забуксовать при подходе снизу-вверх к круглым — там теперь сопротивление. Фундаментальные 6700 руб., или +35% от текущих, видимо, теперь нескоро.

• ВТБ (-4%). Кульбит дня. Позавчера на вечерке резкий взлет на 5%, а вчера с утра падение свыше 4%. Причина неудачного подскока — отрицательный комментарий руководства ВТБ после распоряжения президента РФ. Кейс разобран отдельно. Для активных трейдеров — технически стагнация продолжится, пока не будет возврата цены выше 90 руб., а фундаментальный таргет 150 руб. инвесторам придется подождать.

• Мечел (-3,5%). Обычка и префы вновь оказались в аутсайдерах рынка. Они очень волатильные, и пока там орудуют спекулянты. Движение на инвестиционные 260 руб. будет связано с разворотом сырьевого цикла. Технически динамическая поддержка для обычки повышается над 103 руб., и это локальный риск, прежде чем бумаги вновь смогут пойти в высокий отскок.

На внешнем контуре

• В США: небольшой откат после ралли на абсолютные исторические максимумы, утренние фьючерсы нейтральны, фактор Штатов сегодня не окажет значимого влияния на рынки Азии и Европы. Для отработки заокеанских тенденций российским активным трейдерам доступны московские фьючерсы SPYF и NASD. Выход на европейский рынок возможен через фьючерс STOX.

• В Азии: невыразительная динамика после взлета китайских индексов акций на многолетние максимумы на фоне обширных стимулирующих мер поддержки экономики и финансового сектора КНР — на неделе в моменте скачок бенчмарков превышал 10% в сутки, было очень волатильно. Пятничный фактор АТР европейскими трейдерами будет воспринят нейтрально. Российским трейдерам открыт доступ на рынок Гонконга через фьючерс HANG. Динамику японского рынка можно повторять через московский фьючерс NIKK.

• Нефть Brent после пролива от $81 к $75 смогла быстро вернуться над $77, что говорило о преимуществе нефтебыков. А сегодня баррель дороже $79. Приподнятый сентимент на рынке отражает высокую неопределенность на фоне ближневосточного геополитического конфликта. Впереди нервные выходные: при малейшем ухудшении обстановки на внешнем контуре баррель обновит недавние максимумы. Шортам пока тут не место.

• Золото вчера приближалось к $2600, но мы отмечали наличие мощного тренда вверх, что предполагало очень ограниченный апсайд для продавцов и высокую вероятность отскока без предупреждения. Утром унция дороже $2640 — никакого удивления. Обострение ситуации на Ближнем Востоке способно вновь усилить защитную функцию драгметалла, унция тогда может опять взять курс на исторические пики. Причем молниеносно.

• Газ NG вернулся к $2,7, а прокол поддержки и пролив под $2,65 ожидаемо оказался ложным и выкуплен. Пока лонговые позиции в приоритете в рамках среднесрочного аптренда. Но в таком волатильном инструменте про разумные стопы не забываем.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба