16 октября 2024 Financial Times

К сожалению, политики усугубили ситуацию, прибегнув к временным паллиативам.

Нужно ли, чтобы Китай превратился в Японию? Нет. Может ли он превратиться в Японию? Да. Более того, чем дольше он ждет, чтобы справиться со своими недугами, тем больше вероятность, что он серьезно заболеет, с медленным ростом и хроническим дефляционным давлением. Некоторые внешние аналитики считают, что это неизбежно. Но желание верить во что-то не делает это правдой. Болезнь Китая не неизлечима. Но она серьезна.

Крайне важно отличать причины от симптомов, прежде чем искать лекарство. Поскольку китайские политики отказались признать природу болезни, они не лечат ее. Со временем они усугубили ее, прибегнув к временным паллиативам. Это произошло с Японией в 1980-х и 1990-х годах и происходило с Китаем в последние два десятилетия. Но Китай сохраняет важные сильные стороны. Он все еще может избежать застоя.

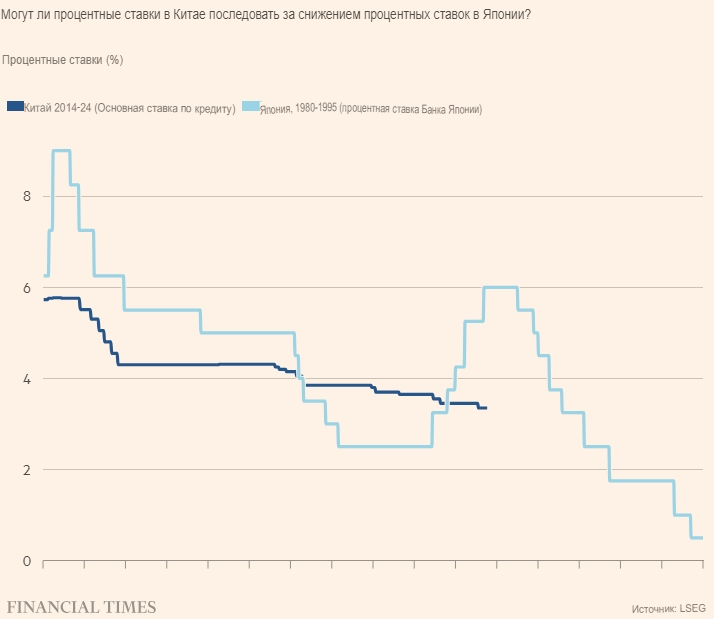

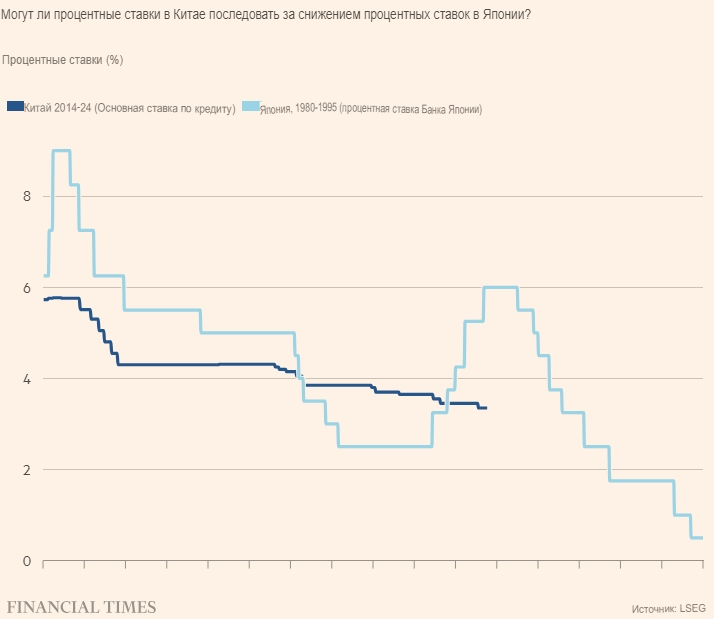

Китайское правительство теперь объявило о денежном и фискальном стимулировании. Это было предсказуемо. Это то, что, волей-неволей, Япония должна была сделать. Это также причина, по которой в Японии на протяжении трех десятилетий были почти нулевые процентные ставки, а ее чистый государственный долг составляет 159 процентов ВВП. Так же, как и в случае с политикой Китая сейчас, это было результатом базового состояния «недопотребления» или структурно недостаточного спроса. Учитывая это состояние, спрос необходимо стимулировать. Огромные пузыри на рынке недвижимости являются особенностью таких экономик, а не ошибкой, как и отчаянная потребность в маниакальном вмешательстве, когда они лопаются.

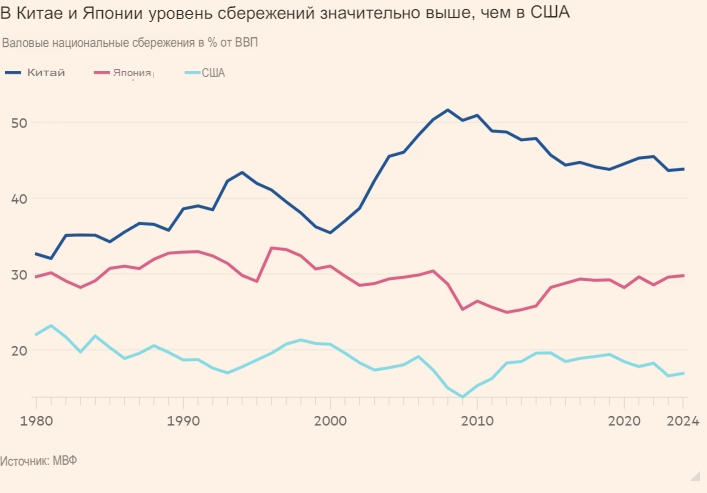

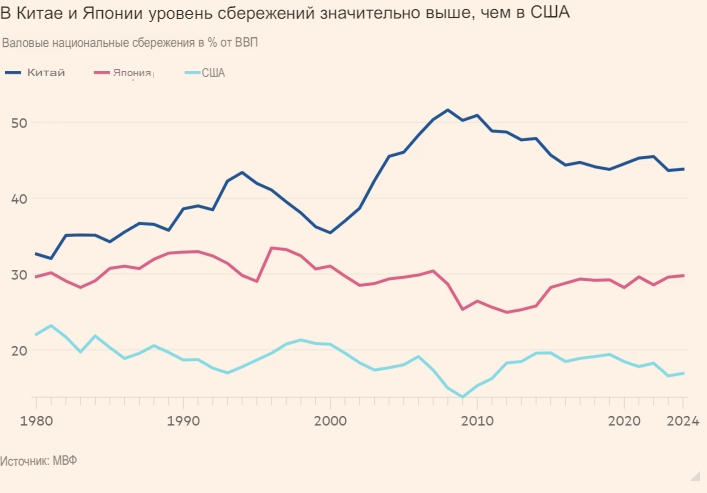

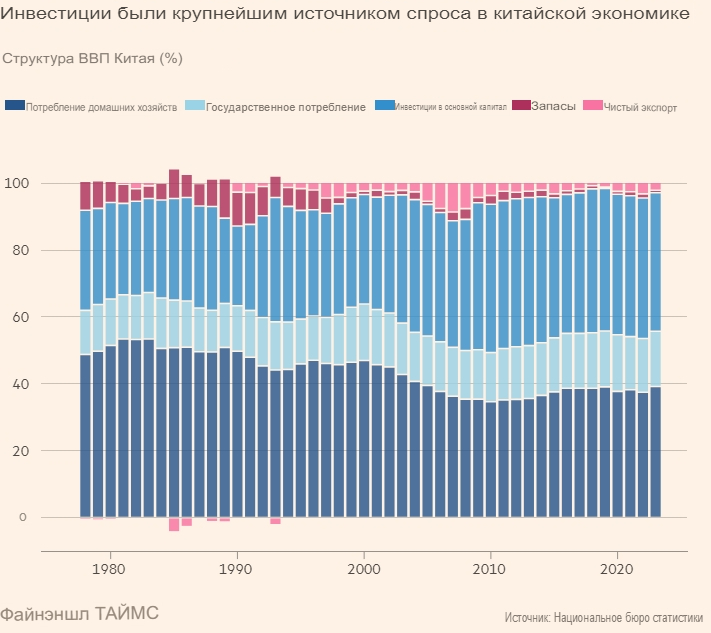

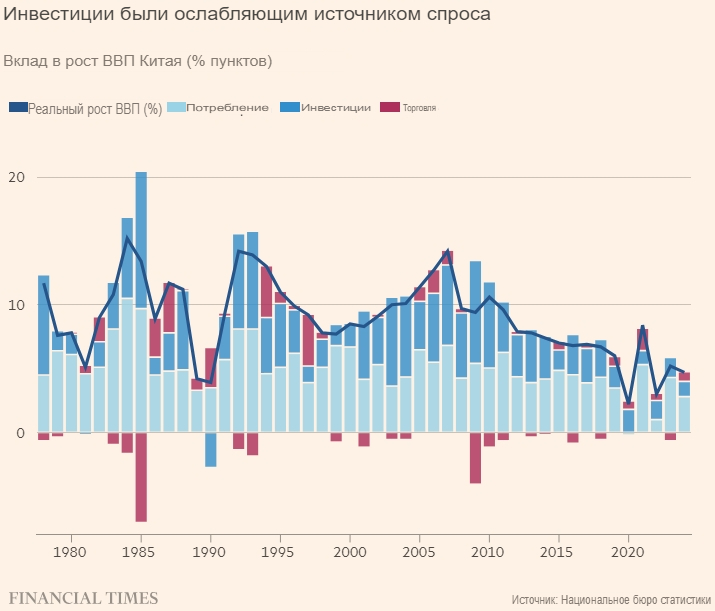

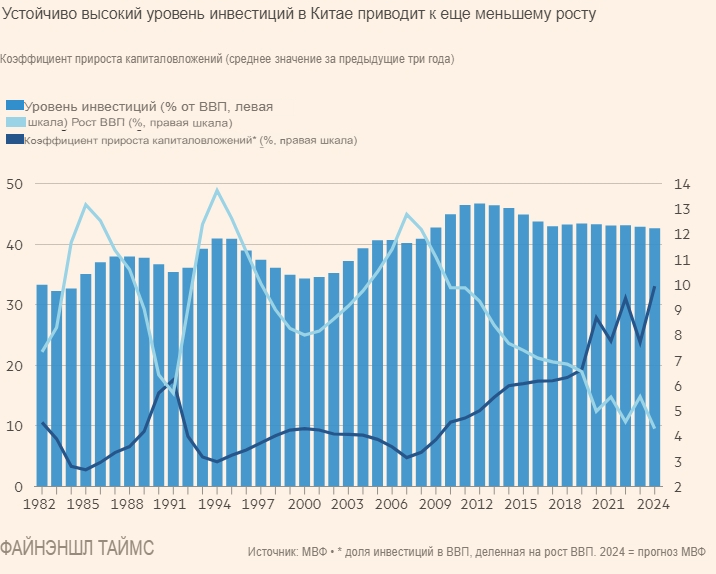

В период с 2000 по 2024 год валовые национальные сбережения Китая составляли в среднем 45 процентов ВВП, а Японии — 28 процентов. Между тем, в США они составляли в среднем всего 18 процентов. Когда инвестиционные возможности превосходны, эти высокие нормы сбережений могут финансировать сверхбыстрый рост. В Китае, как и в Японии, высокие нормы сбережений финансировали невероятно быстрый рост до начала 2000-х годов. Однако после длительного периода такого роста предложение высокодоходных инвестиций неизбежно снижается. Поэтому инвестиции ослабеют, как и спрос. То, что было силой, превращается в слабость.

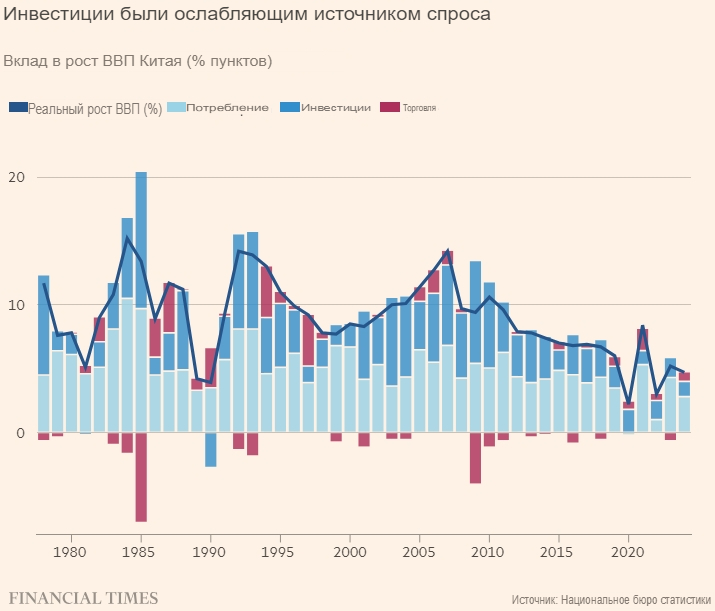

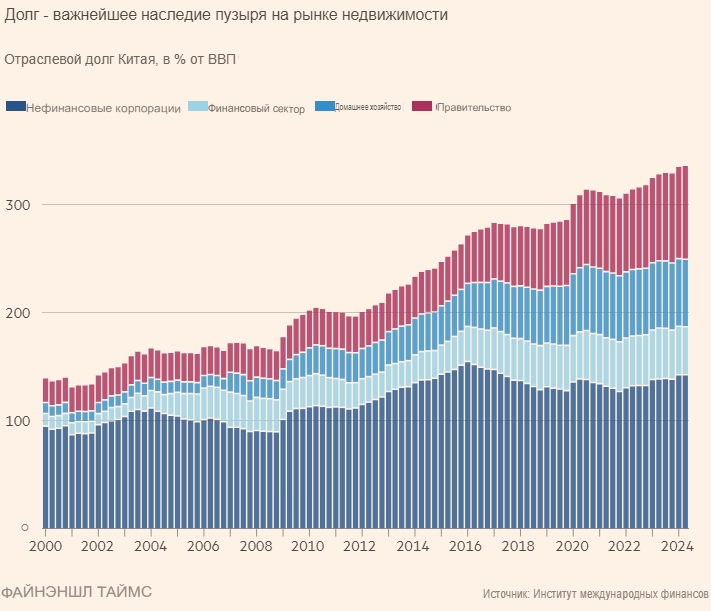

Одним из решений, принятых как Японией, так и Китаем, было поддержание огромного профицита текущего счета наряду с высокими инвестициями. Но в обоих случаях это столкнулось с внешним сопротивлением, особенно со стороны США — в 1980-х годах для Японии и в 2010-х годах для Китая. В обоих случаях денежно-кредитная политика была смягчена, кредитование взорвалось, и начался огромный бум в сфере недвижимости, в 1980-х годах в Японии и в 2010-х годах в Китае. Этот быстрый рост кредитных инвестиций в недвижимость стал новым двигателем спроса. Согласно недавней статье для China Leadership Monitor Логана Райта из Rhodium Group: «Строительство недвижимости составляло около 23-27 процентов ВВП с 2011 по 2021 год». Если это так, то оно поглотило около половины сбережений Китая.

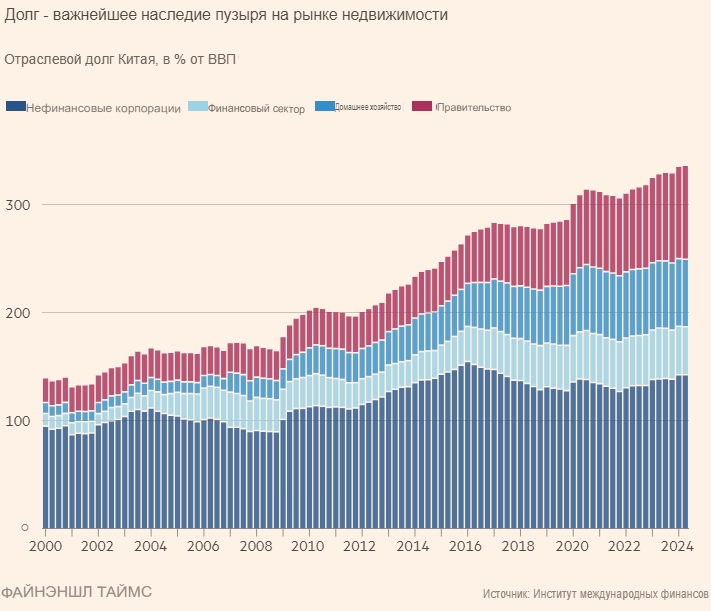

Огромный недостаток решения «пусть у нас будет пузырь на рынке недвижимости» для избыточных сбережений заключается в том, что его схлопывание оставляет осадок в виде падающих цен на активы, невыплаченных долгов, испорченных финансов и недовольных людей. Хуже того, это также оставляет еще более слабый спрос, поскольку влияние краха еще больше подрывает инвестиции и, таким образом, усугубляет избыточные сбережения. Без решительных политических действий последнее почти наверняка приведет к глубокой депрессии.

Аналитически решения трояки: временное повышение спроса, чтобы предотвратить депрессию; очистка финансовой системы (которая в случае Китая включает местные органы власти); и, прежде всего, новый, мощный и долгосрочный источник спроса. Китайские власти в конечном итоге сделают первые два, даже если это будет означать размещение большого долга на балансе правительства (что они возненавидят). Но они, увы, ошибаются в третьем.

Минсинь Пэй, редактор China Leadership Monitor, утверждает, что китайское руководство считает, что долгосрочное решение заключается в новых «высококачественных производительных силах». Верно, что технологическая модернизация является необходимым условием быстрого роста. Верно также, что, поскольку Китай по-прежнему является относительно бедной страной с реальным ВВП на душу населения примерно в треть от уровня США, у него есть хороший потенциал для догоняющего роста. Верно также, что, несмотря на старение населения качество его рабочей силы улучшится, а также сохранится резерв сельской рабочей силы. Пенсионный возраст также может быть повышен. Опять же, недавние атаки на частный сектор могут быть обращены вспять. В целом, есть основания полагать, что потенциал экономики со стороны предложения остается приличным при правильной политике.

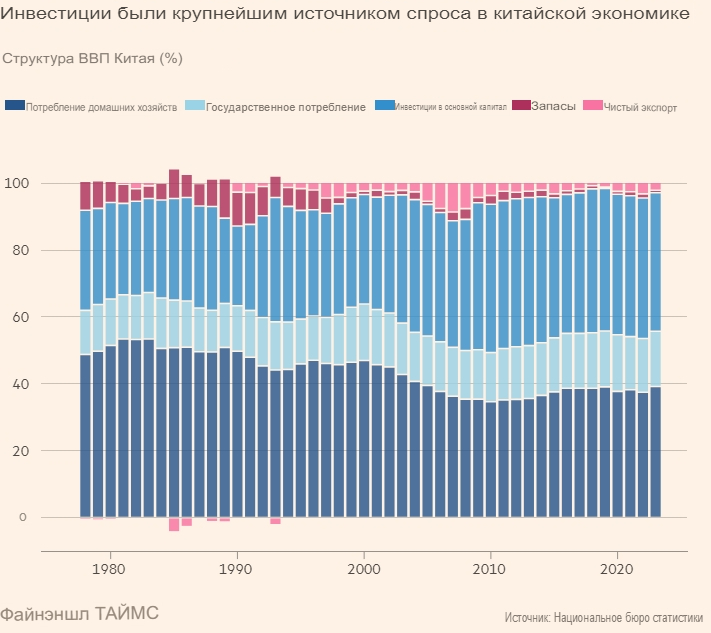

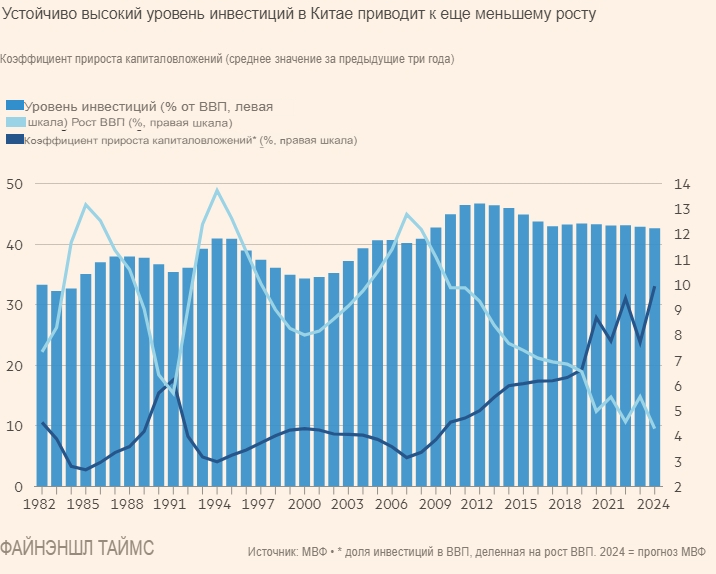

Однако главная проблема заключается не в потенциале предложения. Проблема в слабости спроса. Экономика, потенциальный темп роста которой составляет максимум 5 процентов, не будет продуктивно инвестировать более 40 процентов ВВП. Рост, генерируемый данным уровнем инвестиций или кредитной экспансии, уже закончился. Китай слишком велик, чтобы надеяться, что инвестиции в совершенно новые производства, значительная часть которых затем выльется на мировые рынки, смогут — или им будет позволено — заменить гигантские инвестиции в недвижимость последнего десятилетия. В этом отношении анализ Райта убедителен.

Бум на рынке недвижимости был, попросту говоря, последним броском игральных костей экономики сверхвысоких сбережений. Теперь эта экономика будет обеспечивать хронически слабый спрос. По словам Райта, доля доходов домохозяйств в ВВП составляет всего 61 процент. Полученная в результате низкая доля потребления слишком мала, чтобы поглотить потенциальный объем производства Китая. Однако остальной мир не восполнит разницу. Но попытка вместо этого инвестировать 40 процентов ВВП наверняка приведет к растратам и еще большим горам плохих долгов.

Китаю нужно большее потребление. Но эта реальность создает вызов китайским лидерам. Они, похоже, считают, что инвестиции и производство добродетельны, а потребление и перераспределение доходов легкомысленны. Однако, как писал Адам Смит, «потребление — единственная цель и назначение любого производства». Си Цзиньпину нужно принять эту истину.

Нужно ли, чтобы Китай превратился в Японию? Нет. Может ли он превратиться в Японию? Да. Более того, чем дольше он ждет, чтобы справиться со своими недугами, тем больше вероятность, что он серьезно заболеет, с медленным ростом и хроническим дефляционным давлением. Некоторые внешние аналитики считают, что это неизбежно. Но желание верить во что-то не делает это правдой. Болезнь Китая не неизлечима. Но она серьезна.

Крайне важно отличать причины от симптомов, прежде чем искать лекарство. Поскольку китайские политики отказались признать природу болезни, они не лечат ее. Со временем они усугубили ее, прибегнув к временным паллиативам. Это произошло с Японией в 1980-х и 1990-х годах и происходило с Китаем в последние два десятилетия. Но Китай сохраняет важные сильные стороны. Он все еще может избежать застоя.

Китайское правительство теперь объявило о денежном и фискальном стимулировании. Это было предсказуемо. Это то, что, волей-неволей, Япония должна была сделать. Это также причина, по которой в Японии на протяжении трех десятилетий были почти нулевые процентные ставки, а ее чистый государственный долг составляет 159 процентов ВВП. Так же, как и в случае с политикой Китая сейчас, это было результатом базового состояния «недопотребления» или структурно недостаточного спроса. Учитывая это состояние, спрос необходимо стимулировать. Огромные пузыри на рынке недвижимости являются особенностью таких экономик, а не ошибкой, как и отчаянная потребность в маниакальном вмешательстве, когда они лопаются.

В период с 2000 по 2024 год валовые национальные сбережения Китая составляли в среднем 45 процентов ВВП, а Японии — 28 процентов. Между тем, в США они составляли в среднем всего 18 процентов. Когда инвестиционные возможности превосходны, эти высокие нормы сбережений могут финансировать сверхбыстрый рост. В Китае, как и в Японии, высокие нормы сбережений финансировали невероятно быстрый рост до начала 2000-х годов. Однако после длительного периода такого роста предложение высокодоходных инвестиций неизбежно снижается. Поэтому инвестиции ослабеют, как и спрос. То, что было силой, превращается в слабость.

Одним из решений, принятых как Японией, так и Китаем, было поддержание огромного профицита текущего счета наряду с высокими инвестициями. Но в обоих случаях это столкнулось с внешним сопротивлением, особенно со стороны США — в 1980-х годах для Японии и в 2010-х годах для Китая. В обоих случаях денежно-кредитная политика была смягчена, кредитование взорвалось, и начался огромный бум в сфере недвижимости, в 1980-х годах в Японии и в 2010-х годах в Китае. Этот быстрый рост кредитных инвестиций в недвижимость стал новым двигателем спроса. Согласно недавней статье для China Leadership Monitor Логана Райта из Rhodium Group: «Строительство недвижимости составляло около 23-27 процентов ВВП с 2011 по 2021 год». Если это так, то оно поглотило около половины сбережений Китая.

Огромный недостаток решения «пусть у нас будет пузырь на рынке недвижимости» для избыточных сбережений заключается в том, что его схлопывание оставляет осадок в виде падающих цен на активы, невыплаченных долгов, испорченных финансов и недовольных людей. Хуже того, это также оставляет еще более слабый спрос, поскольку влияние краха еще больше подрывает инвестиции и, таким образом, усугубляет избыточные сбережения. Без решительных политических действий последнее почти наверняка приведет к глубокой депрессии.

Аналитически решения трояки: временное повышение спроса, чтобы предотвратить депрессию; очистка финансовой системы (которая в случае Китая включает местные органы власти); и, прежде всего, новый, мощный и долгосрочный источник спроса. Китайские власти в конечном итоге сделают первые два, даже если это будет означать размещение большого долга на балансе правительства (что они возненавидят). Но они, увы, ошибаются в третьем.

Минсинь Пэй, редактор China Leadership Monitor, утверждает, что китайское руководство считает, что долгосрочное решение заключается в новых «высококачественных производительных силах». Верно, что технологическая модернизация является необходимым условием быстрого роста. Верно также, что, поскольку Китай по-прежнему является относительно бедной страной с реальным ВВП на душу населения примерно в треть от уровня США, у него есть хороший потенциал для догоняющего роста. Верно также, что, несмотря на старение населения качество его рабочей силы улучшится, а также сохранится резерв сельской рабочей силы. Пенсионный возраст также может быть повышен. Опять же, недавние атаки на частный сектор могут быть обращены вспять. В целом, есть основания полагать, что потенциал экономики со стороны предложения остается приличным при правильной политике.

Однако главная проблема заключается не в потенциале предложения. Проблема в слабости спроса. Экономика, потенциальный темп роста которой составляет максимум 5 процентов, не будет продуктивно инвестировать более 40 процентов ВВП. Рост, генерируемый данным уровнем инвестиций или кредитной экспансии, уже закончился. Китай слишком велик, чтобы надеяться, что инвестиции в совершенно новые производства, значительная часть которых затем выльется на мировые рынки, смогут — или им будет позволено — заменить гигантские инвестиции в недвижимость последнего десятилетия. В этом отношении анализ Райта убедителен.

Бум на рынке недвижимости был, попросту говоря, последним броском игральных костей экономики сверхвысоких сбережений. Теперь эта экономика будет обеспечивать хронически слабый спрос. По словам Райта, доля доходов домохозяйств в ВВП составляет всего 61 процент. Полученная в результате низкая доля потребления слишком мала, чтобы поглотить потенциальный объем производства Китая. Однако остальной мир не восполнит разницу. Но попытка вместо этого инвестировать 40 процентов ВВП наверняка приведет к растратам и еще большим горам плохих долгов.

Китаю нужно большее потребление. Но эта реальность создает вызов китайским лидерам. Они, похоже, считают, что инвестиции и производство добродетельны, а потребление и перераспределение доходов легкомысленны. Однако, как писал Адам Смит, «потребление — единственная цель и назначение любого производства». Си Цзиньпину нужно принять эту истину.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба