18 октября 2024 | Московская биржа Инвестовизация

О компании.

Группа "Московская Биржа" включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

В состав Группы также входят центральный депозитарий и клиринговый центр, выполняющий функции центрального контрагента на рынках.

Всего на Мосбирже шесть основных рынков: фондовый, срочный, валютный, денежный, драгоценных металлов, товарный.

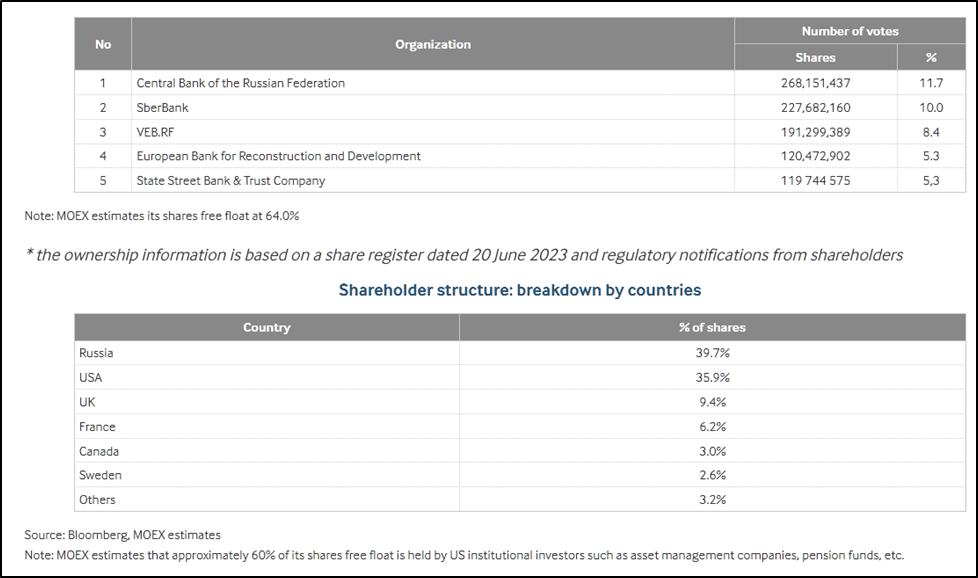

11,7% акций принадлежит ЦБ РФ; 10% Сберу; 8,4% ВЭБ РФ. Фрифлоат 63,7%. Всего 39,7% акций принадлежит российским инвесторам, остальные иностранным.

В 2022 г. ЕС и Швейцария ввели санкции в отношении НРД. Таким образом все активы НРД – собственные и клиентские, находящиеся в юрисдикции ЕС/Швейцарии, оказались заморожены.

12.06.24 США ввели санкции против Московской биржи, НКЦ и НРД. Таким образом её отрезали от международной долларовой системы.

Текущая цена акций.

С июньских максимумов акции Мосбиржи снижаются примерно на 18%. Но котировки по-прежнему на 8% выше, чем в начале года.

Операционные результаты.

Число физических лиц, имеющих брокерские счета на Московской бирже достигло 33,8 млн (+23% г/г). В сентябре 2024г.: 3,8 млн физлиц совершали сделки. Доля физлиц в объеме торгов акциями составила 78%, облигациями – 40%, на спот-рынке валюты – 8%, на срочном рынке –65%.

Несмотря на продолжающий рост числа брокерских счетов, суммарный объем торгов на Московской бирже в сентябре 2024 года снизился на 4% г/г до 119,2 трлн ₽. Но если говорить про второй квартал, то суммарный объем торгов был на 30% лучше год к году.

Из-за санкций с 13 июня июня Московская биржа остановила торги долларами и евро. Хотя ранее на валютный рынок приходилось четверть от объема торгов и около 13% от комиссионного дохода. А на доллар и евро приходилась большая часть валютного рынка. Очевидно, что компания должна лишиться части доходов. Ориентировочно, объемы торгов на валютной секции упали на 40%. Т.е. суммарные комиссионные доходы могли снизиться примерно на 7%. Фактическое влияние на финансовый результат можно будет оценить в следующем отчете 3Q 2024.

Финансовые результаты.

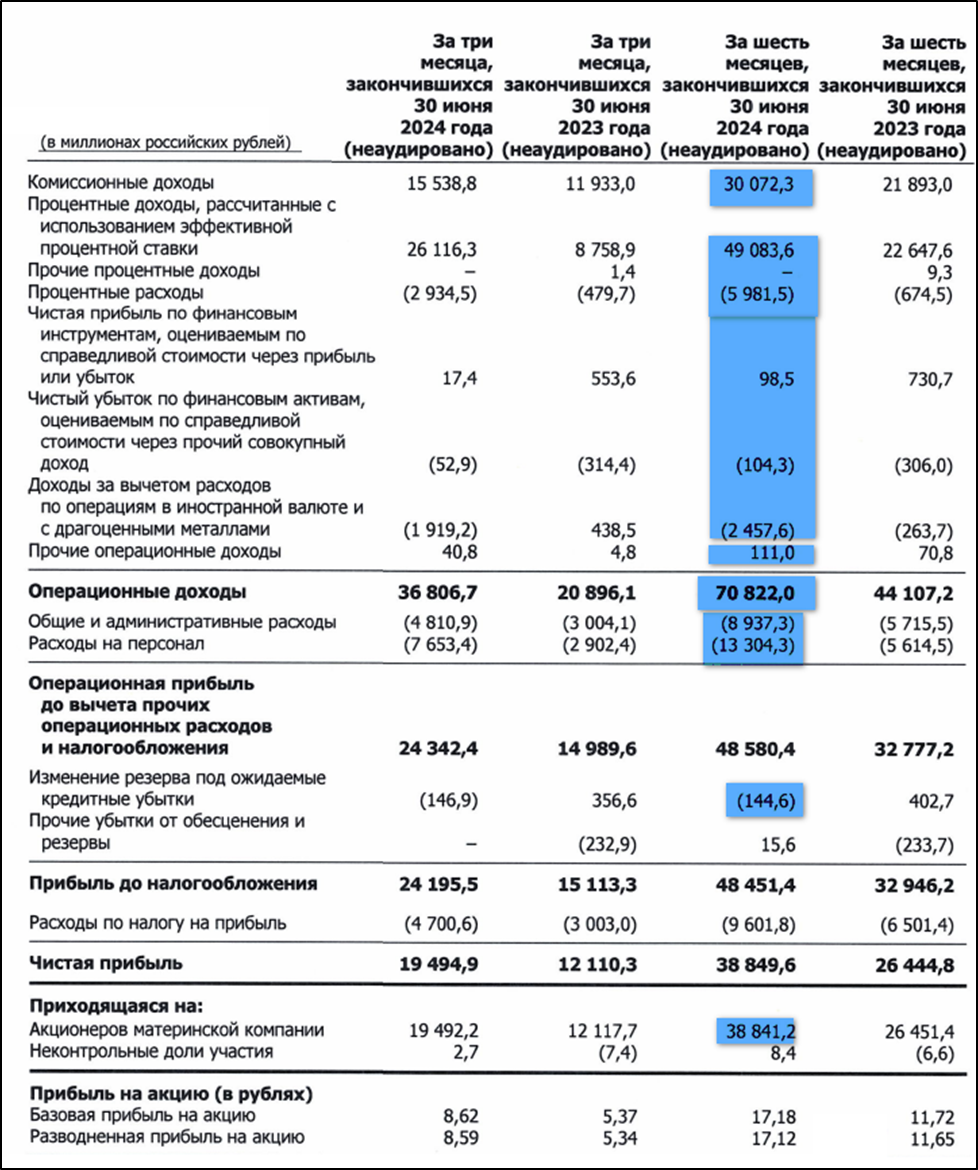

Результаты за 1П 2024:

Чистые комиссионные доходы (ЧКД) 30 млрд (+37% г/г).

Чистые процентные и прочие доходы (ЧПД) 40,6 млрд (+84% г/г).

Прочие операционные доходы (ПД) 0,1 млрд (+44% г/г);

Операционные доходы (ОД = ЧКД + ЧПД+ПД) 70,8 млрд (+25% г/г);

Операционные расходы 22,2 млрд (+96% г/г);

Изменение резерва -0,15 млрд (год назад +0,4 млрд)

Чистая прибыль(ЧП) 38,8 млрд (+47% г/г).

В 1П 2024 ЧКД выросли в основном благодаря увеличению объема торгов. Рост ЧПД отражает в том числе рост ключевой ставки. Это процентные доходы, которые компания зарабатывает на собственные денежные средства и средства клиентов. Таким образом, операционные доходы увеличились на четверть. Плюс компания распустила резервы, вместо их наращивания. Но в 2 раза выросли расходы, на которые приходится 32% от доходов. Таким образом, чистая прибыль увеличилась почти в 1,5 раза.

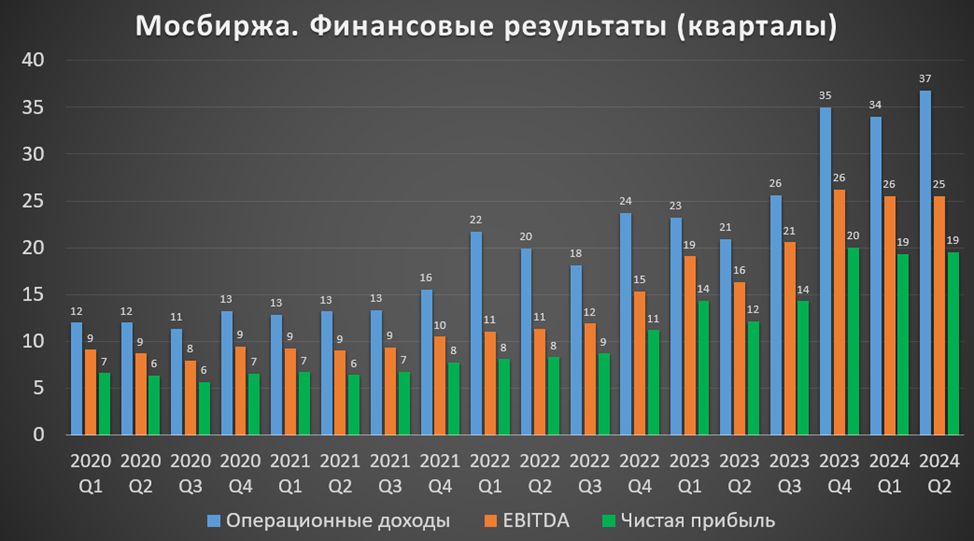

Комиссионные доходы в целом стабилизировались, а процентные растут из-за увеличения ключевой ставки. Кстати, на диаграмме видно, что процентные доходы резко взлетели, начиная с 2022 года. Это объяснялось доходами с заблокированных счетов нерезидентов. Но с февраля 2023 года, по решению Центрабанка банковские счета типа «с» были переведены из НРД в Агентство по страхованию вкладов. Несмотря на это процентные доходы продолжили рост.

Но этот рост нивелируется увеличением расходов. Основные причины: рост расходов на персонал (увеличение штата и создание резервов в рамках программы долгосрочной мотивации); а также рост расходов на рекламу и маркетинг за счет проекта «Финуслуги».

Последние три квартала результаты в целом стабильны.

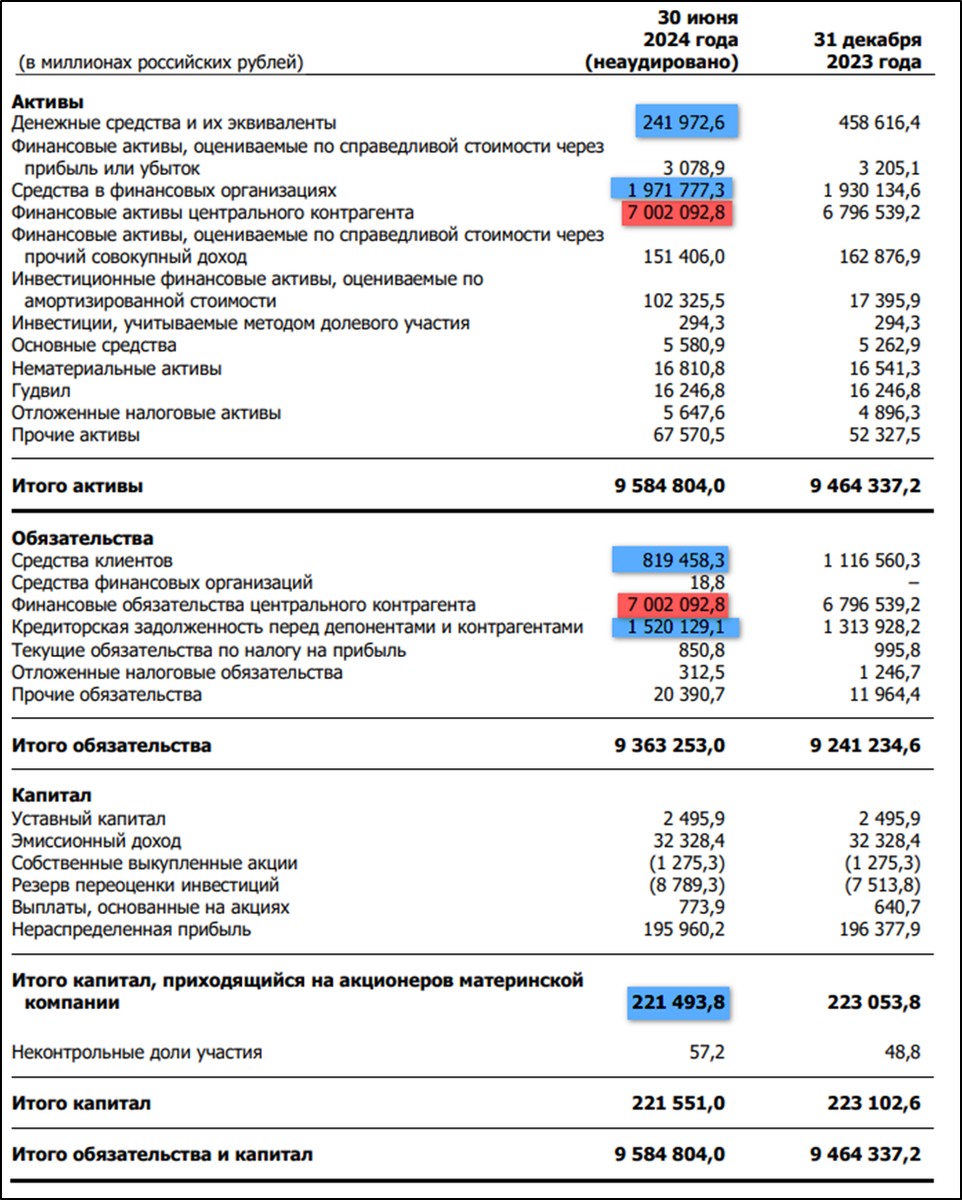

Баланс.

Чистые активы 221,5 млрд.

Денежных средств 242 млрд. Плюс Средства в финансовых организациях 1971 млрд. Эти статьи и генерируют основной ЧПД.

Средства клиентов 819 млрд.

Активы и обязательства центрального контрагента 7 трлн. Это клиринговая функция НКЦ.

Также Мосбиржа сообщила, что размер собственных денежных средств на середину года составил 123 млрд. А долговые обязательства отсутствуют. Т.е. чистый долг отрицательный.

Дивиденды.

В сентябре 2023 года компания обновила дивидендную политику, которая теперь предусматривает выплаты не менее 50% от ЧП по МСФО (ранее было 60%). Частота выплат: один раз в год.

Дивиденды за 2023 год составили 17,35₽. Это около 8,5% к текущей цене акции. На дивиденды было распределено 65% от ЧП.

Ориентировочно, исходя из 50% ЧП, компания за 1П 2024 заработала 8,5₽ (доходность 4%).

Перспективы и риски.

27.09.23 Мосбиржа приняла новую стратегию развития до 2028 года, которая предполагает «существенный рост капитализации» при долгосрочной устойчивой прибыли свыше 65 млрд, хотя ЧП 2023 = 60,8 млрд.

Мосбиржа ожидает рост комиссионных доходов на 13% ежегодно. Очевидно, что это может происходить за счет продолжение роста клиентской базы, объемов торгов и увеличения тарифов. Расходы будут составлять не более 55% от комиссионных доходов. ROE планируется свыше 18%, хотя по итогам 2023 года было 27%.

Компания планирует:

развивать рынки, проводя новые IPO/SPO, добавляя инструменты на внебиржевой рынок, размещая новые облигации.

поддерживать быстрый рост проекта «Финуслуг», формирование рынка ЦФА.

сохранить международный доступ, в частности, привлечение иностранных инвесторов.

Кстати, капитальные затраты Мосбиржи составляют примерно 1-2 млрд за квартал. Средства тратятся в основном на приобретение программного обеспечения и оборудования, а также разработку программного обеспечения.

С третьего квартала ожидается небольшое (в районе 7%) снижение комиссионных доходов из-за санкций США.

На данный момент, на чистую прибыль сильно влияет ключевая ставка ЦБ, за счёт чего компания получает повышенные процентные доходы. При её снижении, будут падать и доходы. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

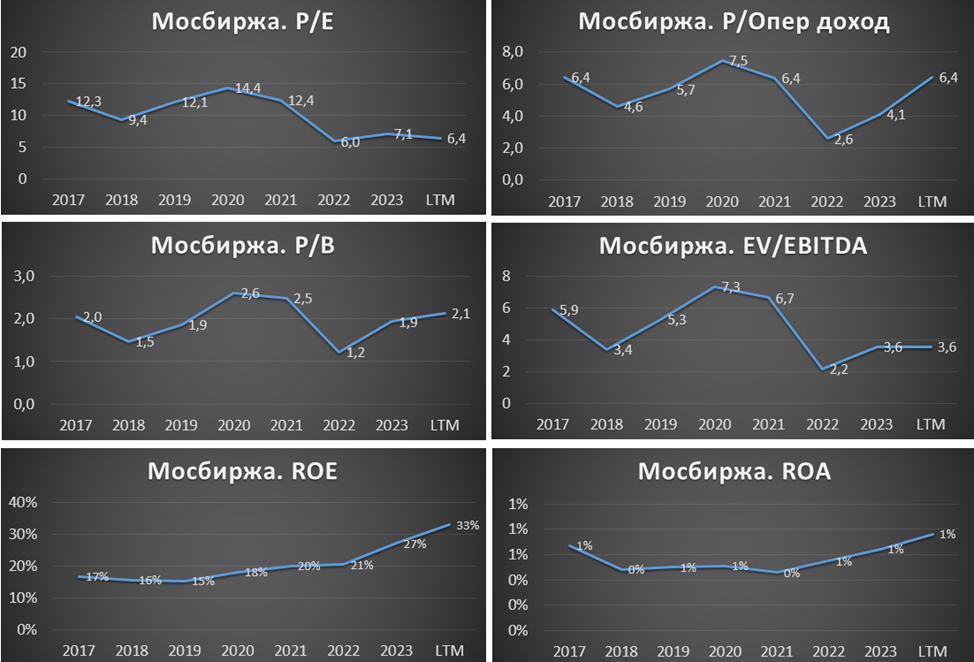

Мультипликаторы.

По мультипликаторам компания оценена в целом нормально, но при этом ниже относительно исторических значений:

Капитализация = 470 млрд ₽ (цена акции = 206,5₽);

EV/EBITDA = 3,6;

P/E = 6,4; P/ОперДоходы = 6,6; P/B = 2,1;

ROE = 33%; ROA = 1%.

Рентабельность по EBITDA 138%. Мосбиржа один из лидеров в РФ по этому показателю.

Выводы.

Мосбиржа – крупнейшая биржевая площадка страны.

Суммарный объем торгов стабилизировался. Финансовые результаты 1П 2024 сильные. Рост расходов перекрывается увеличением ЧПД на фоне высокой ключевой ставки. У Мосбиржи отрицательный чистый долг.

Ориентировочные дивиденды 8-9% в год.

Компания приняла новую стратегию развития 2028, подразумевающую «существенный» рост капитализации. Негативно на результаты скажется снижение ключевой ставки ЦБ. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

В июне 2024 года США ввели санкции против Московской биржи, НКЦ и НРД. Влияние на финансовые результаты можно будет оценить в отчете за 3Q 2024.

По мультипликаторам компания оценена ниже относительно исторических значений. Моя расчетная справедливая цена 215 рублей.

Мои сделки.

В 2023 году я зафиксировал более 35% прибыли по акциям Мосбиржи и переложился в другие акции, в частности, Сбербанк. На данный момент у меня нет акций Мосбиржи в портфеле, т.к. не вижу очевидного дисконта и дивиденды на данный момент не очень привлекательные.

Группа "Московская Биржа" включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

В состав Группы также входят центральный депозитарий и клиринговый центр, выполняющий функции центрального контрагента на рынках.

Всего на Мосбирже шесть основных рынков: фондовый, срочный, валютный, денежный, драгоценных металлов, товарный.

11,7% акций принадлежит ЦБ РФ; 10% Сберу; 8,4% ВЭБ РФ. Фрифлоат 63,7%. Всего 39,7% акций принадлежит российским инвесторам, остальные иностранным.

В 2022 г. ЕС и Швейцария ввели санкции в отношении НРД. Таким образом все активы НРД – собственные и клиентские, находящиеся в юрисдикции ЕС/Швейцарии, оказались заморожены.

12.06.24 США ввели санкции против Московской биржи, НКЦ и НРД. Таким образом её отрезали от международной долларовой системы.

Текущая цена акций.

С июньских максимумов акции Мосбиржи снижаются примерно на 18%. Но котировки по-прежнему на 8% выше, чем в начале года.

Операционные результаты.

Число физических лиц, имеющих брокерские счета на Московской бирже достигло 33,8 млн (+23% г/г). В сентябре 2024г.: 3,8 млн физлиц совершали сделки. Доля физлиц в объеме торгов акциями составила 78%, облигациями – 40%, на спот-рынке валюты – 8%, на срочном рынке –65%.

Несмотря на продолжающий рост числа брокерских счетов, суммарный объем торгов на Московской бирже в сентябре 2024 года снизился на 4% г/г до 119,2 трлн ₽. Но если говорить про второй квартал, то суммарный объем торгов был на 30% лучше год к году.

Из-за санкций с 13 июня июня Московская биржа остановила торги долларами и евро. Хотя ранее на валютный рынок приходилось четверть от объема торгов и около 13% от комиссионного дохода. А на доллар и евро приходилась большая часть валютного рынка. Очевидно, что компания должна лишиться части доходов. Ориентировочно, объемы торгов на валютной секции упали на 40%. Т.е. суммарные комиссионные доходы могли снизиться примерно на 7%. Фактическое влияние на финансовый результат можно будет оценить в следующем отчете 3Q 2024.

Финансовые результаты.

Результаты за 1П 2024:

Чистые комиссионные доходы (ЧКД) 30 млрд (+37% г/г).

Чистые процентные и прочие доходы (ЧПД) 40,6 млрд (+84% г/г).

Прочие операционные доходы (ПД) 0,1 млрд (+44% г/г);

Операционные доходы (ОД = ЧКД + ЧПД+ПД) 70,8 млрд (+25% г/г);

Операционные расходы 22,2 млрд (+96% г/г);

Изменение резерва -0,15 млрд (год назад +0,4 млрд)

Чистая прибыль(ЧП) 38,8 млрд (+47% г/г).

В 1П 2024 ЧКД выросли в основном благодаря увеличению объема торгов. Рост ЧПД отражает в том числе рост ключевой ставки. Это процентные доходы, которые компания зарабатывает на собственные денежные средства и средства клиентов. Таким образом, операционные доходы увеличились на четверть. Плюс компания распустила резервы, вместо их наращивания. Но в 2 раза выросли расходы, на которые приходится 32% от доходов. Таким образом, чистая прибыль увеличилась почти в 1,5 раза.

Комиссионные доходы в целом стабилизировались, а процентные растут из-за увеличения ключевой ставки. Кстати, на диаграмме видно, что процентные доходы резко взлетели, начиная с 2022 года. Это объяснялось доходами с заблокированных счетов нерезидентов. Но с февраля 2023 года, по решению Центрабанка банковские счета типа «с» были переведены из НРД в Агентство по страхованию вкладов. Несмотря на это процентные доходы продолжили рост.

Но этот рост нивелируется увеличением расходов. Основные причины: рост расходов на персонал (увеличение штата и создание резервов в рамках программы долгосрочной мотивации); а также рост расходов на рекламу и маркетинг за счет проекта «Финуслуги».

Последние три квартала результаты в целом стабильны.

Баланс.

Чистые активы 221,5 млрд.

Денежных средств 242 млрд. Плюс Средства в финансовых организациях 1971 млрд. Эти статьи и генерируют основной ЧПД.

Средства клиентов 819 млрд.

Активы и обязательства центрального контрагента 7 трлн. Это клиринговая функция НКЦ.

Также Мосбиржа сообщила, что размер собственных денежных средств на середину года составил 123 млрд. А долговые обязательства отсутствуют. Т.е. чистый долг отрицательный.

Дивиденды.

В сентябре 2023 года компания обновила дивидендную политику, которая теперь предусматривает выплаты не менее 50% от ЧП по МСФО (ранее было 60%). Частота выплат: один раз в год.

Дивиденды за 2023 год составили 17,35₽. Это около 8,5% к текущей цене акции. На дивиденды было распределено 65% от ЧП.

Ориентировочно, исходя из 50% ЧП, компания за 1П 2024 заработала 8,5₽ (доходность 4%).

Перспективы и риски.

27.09.23 Мосбиржа приняла новую стратегию развития до 2028 года, которая предполагает «существенный рост капитализации» при долгосрочной устойчивой прибыли свыше 65 млрд, хотя ЧП 2023 = 60,8 млрд.

Мосбиржа ожидает рост комиссионных доходов на 13% ежегодно. Очевидно, что это может происходить за счет продолжение роста клиентской базы, объемов торгов и увеличения тарифов. Расходы будут составлять не более 55% от комиссионных доходов. ROE планируется свыше 18%, хотя по итогам 2023 года было 27%.

Компания планирует:

развивать рынки, проводя новые IPO/SPO, добавляя инструменты на внебиржевой рынок, размещая новые облигации.

поддерживать быстрый рост проекта «Финуслуг», формирование рынка ЦФА.

сохранить международный доступ, в частности, привлечение иностранных инвесторов.

Кстати, капитальные затраты Мосбиржи составляют примерно 1-2 млрд за квартал. Средства тратятся в основном на приобретение программного обеспечения и оборудования, а также разработку программного обеспечения.

С третьего квартала ожидается небольшое (в районе 7%) снижение комиссионных доходов из-за санкций США.

На данный момент, на чистую прибыль сильно влияет ключевая ставка ЦБ, за счёт чего компания получает повышенные процентные доходы. При её снижении, будут падать и доходы. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

Мультипликаторы.

По мультипликаторам компания оценена в целом нормально, но при этом ниже относительно исторических значений:

Капитализация = 470 млрд ₽ (цена акции = 206,5₽);

EV/EBITDA = 3,6;

P/E = 6,4; P/ОперДоходы = 6,6; P/B = 2,1;

ROE = 33%; ROA = 1%.

Рентабельность по EBITDA 138%. Мосбиржа один из лидеров в РФ по этому показателю.

Выводы.

Мосбиржа – крупнейшая биржевая площадка страны.

Суммарный объем торгов стабилизировался. Финансовые результаты 1П 2024 сильные. Рост расходов перекрывается увеличением ЧПД на фоне высокой ключевой ставки. У Мосбиржи отрицательный чистый долг.

Ориентировочные дивиденды 8-9% в год.

Компания приняла новую стратегию развития 2028, подразумевающую «существенный» рост капитализации. Негативно на результаты скажется снижение ключевой ставки ЦБ. Также есть риски, что государство введет какой-нибудь дополнительный налог для финансовых организаций.

В июне 2024 года США ввели санкции против Московской биржи, НКЦ и НРД. Влияние на финансовые результаты можно будет оценить в отчете за 3Q 2024.

По мультипликаторам компания оценена ниже относительно исторических значений. Моя расчетная справедливая цена 215 рублей.

Мои сделки.

В 2023 году я зафиксировал более 35% прибыли по акциям Мосбиржи и переложился в другие акции, в частности, Сбербанк. На данный момент у меня нет акций Мосбиржи в портфеле, т.к. не вижу очевидного дисконта и дивиденды на данный момент не очень привлекательные.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба