19 октября 2024 Omega Global Кошкина Лика

С геополитикой все понятно: полномасштабная война на Ближнем Востоке приведет к проблемам в цепочке поставок и росту цен на энергоносители, что спровоцирует рост инфляции и затруднит снижение ставок ЦБ мира, ФРС в частности.

Рост инфляции после циклов ужесточения монетарной политики ЦБ мира приведет к стагфляции, т.е. рецессии на фоне роста цен, что является худшим вариантом для ЦБ, ибо в такой ситуации помочь экономике через снижение ставок невозможно.

С политикой все сложнее.

В четверг к уходу от риска на фоне роста доллара привел не только сильный блок данных США, но и неожиданно резкий рост рейтинга Трампа после интервью Харрис Фокс.

В пятницу падение доллара на фоне аппетита к риску было обязано большей частью откату от хеджирования на победу Трампа, ибо на Трампа вышел компромат с легкой руки судьи администрации Байдена, а СМИ сообщили, что рост ставок на победу Трампа происходил одномоментно и, скорее всего, одним лицом в попытке манипуляции общественным мнением.

Предвыборные качели продлятся до выборов 5 ноября, при победе Харрис движение будет четким и трендовым.

При победе Трампа предвыборная паника сохранится в течение всего 4-летнего срока, ибо Трамп не действует в рамках экономических законов, с которыми привыкли работать эксперты, экономисты, инвесторы.

К примеру, согласно законам экономики введение пошлин на товары других стран непродуктивно, ибо это легко компенсируется девальвацией курса валют страны, против которой введены пошлины.

Но если оглянуться назад, то повышение пошлин Трампа на товары Китая не привело к девальвации юаня против доллара, наоборот, Трамп смог подписать с Китаем соглашение, в котором было четко указано укрепления юаня к доллару до 6,30+-, и Китай это соглашение выполнил.

Трамп в первом сроке принял экономику в состоянии позднего цикла роста, экономические модели предполагают в этот период снижать госдолг путем соответствующей фискальной политики, но Трамп вместо этого снизил налоги, и все ждали, что долговой рынок США рухнет.

Долговой рынок упал, Трамп отвесил Пауэллу поджопник и Пауэлл немедленно запустил QE без рецессии экономики с напутствием «это QE по форме, но не QE по сути».

Трамп уже заявил, что доходность 10-летних ГКО США должна быть около 1% и он этого добьется, впрочем, это актуально при любом президенте, ибо экономика США не способна поддерживать текущие расходы на обслуживание госдолга около 8%.

Приход Трампа — это буря, это разрыв шаблонов как в экономике, так и геополитике.

При Харрис нас ждет тихая суровая рецессия и полный геополитический писец.

Из традиционных плановых событий блок данных США четверга удивил, ибо нельзя так нагло врать.

А почему нельзя? Ведь это было точь-в-точь во 2 квартале, когда за полторы недели до публикации ВВП США, которое ожидалось грустным по размеру, вышли потрясающе сильные розничные продажи и ряд мелких данных, которые по итогу вытянули ВВП США до уровней перегретой экономики.

Недельные заявки по безработице США после урагана вышли ниже, чем до учета урагана.

Лан, пусть дедушка себе польстит перед уходом на пенсию тем, что смог добиться невероятных успехов в экономике США на фоне убийства этой экономики ФРС, не жаль для уходящего Байдена этого, просто нужно помнить, что ревизии рано или поздно покажут правду, хотя в истории США были случаи выявления рецессии спустя несколько лет, но Харрис на такой подвиг вряд ли способна, Трамп тем более.

Падение инфляции в Британии стало сюрпризом, евро потерял поддержку сильного брата фунта.

Данные Китая в пятницу порадовали, как и продолжение стимулов.

По ВА/ТА:

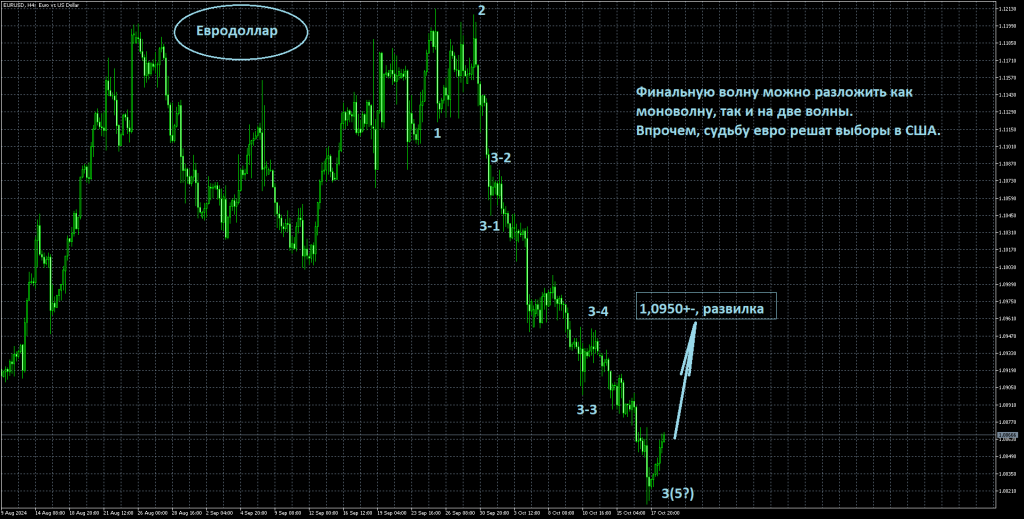

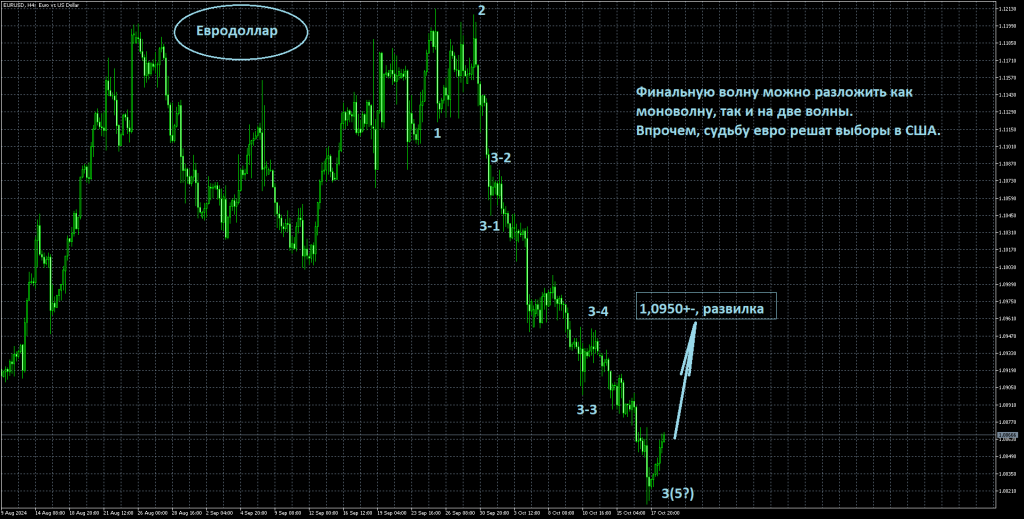

— Евродоллар.

Цель по двойной вершине исполнена, логичен коррект в идеале к 1,0950+-, но до выборов в США рост евро против доллара не может быть безоблачным, ибо судьба евро и Еврозоны зависит напрямую от итогов выборов США, этот блок и так разваливается от внутренних проблем, добавление внешних проблем может стать приговором.

— S&P500.

Сезон отчетности компаний может дать финальный рывок к верху канала, а дальше предвыборная рулетка.

Геополитика в моменте может оказать влияние.

Рост инфляции после циклов ужесточения монетарной политики ЦБ мира приведет к стагфляции, т.е. рецессии на фоне роста цен, что является худшим вариантом для ЦБ, ибо в такой ситуации помочь экономике через снижение ставок невозможно.

С политикой все сложнее.

В четверг к уходу от риска на фоне роста доллара привел не только сильный блок данных США, но и неожиданно резкий рост рейтинга Трампа после интервью Харрис Фокс.

В пятницу падение доллара на фоне аппетита к риску было обязано большей частью откату от хеджирования на победу Трампа, ибо на Трампа вышел компромат с легкой руки судьи администрации Байдена, а СМИ сообщили, что рост ставок на победу Трампа происходил одномоментно и, скорее всего, одним лицом в попытке манипуляции общественным мнением.

Предвыборные качели продлятся до выборов 5 ноября, при победе Харрис движение будет четким и трендовым.

При победе Трампа предвыборная паника сохранится в течение всего 4-летнего срока, ибо Трамп не действует в рамках экономических законов, с которыми привыкли работать эксперты, экономисты, инвесторы.

К примеру, согласно законам экономики введение пошлин на товары других стран непродуктивно, ибо это легко компенсируется девальвацией курса валют страны, против которой введены пошлины.

Но если оглянуться назад, то повышение пошлин Трампа на товары Китая не привело к девальвации юаня против доллара, наоборот, Трамп смог подписать с Китаем соглашение, в котором было четко указано укрепления юаня к доллару до 6,30+-, и Китай это соглашение выполнил.

Трамп в первом сроке принял экономику в состоянии позднего цикла роста, экономические модели предполагают в этот период снижать госдолг путем соответствующей фискальной политики, но Трамп вместо этого снизил налоги, и все ждали, что долговой рынок США рухнет.

Долговой рынок упал, Трамп отвесил Пауэллу поджопник и Пауэлл немедленно запустил QE без рецессии экономики с напутствием «это QE по форме, но не QE по сути».

Трамп уже заявил, что доходность 10-летних ГКО США должна быть около 1% и он этого добьется, впрочем, это актуально при любом президенте, ибо экономика США не способна поддерживать текущие расходы на обслуживание госдолга около 8%.

Приход Трампа — это буря, это разрыв шаблонов как в экономике, так и геополитике.

При Харрис нас ждет тихая суровая рецессия и полный геополитический писец.

Из традиционных плановых событий блок данных США четверга удивил, ибо нельзя так нагло врать.

А почему нельзя? Ведь это было точь-в-точь во 2 квартале, когда за полторы недели до публикации ВВП США, которое ожидалось грустным по размеру, вышли потрясающе сильные розничные продажи и ряд мелких данных, которые по итогу вытянули ВВП США до уровней перегретой экономики.

Недельные заявки по безработице США после урагана вышли ниже, чем до учета урагана.

Лан, пусть дедушка себе польстит перед уходом на пенсию тем, что смог добиться невероятных успехов в экономике США на фоне убийства этой экономики ФРС, не жаль для уходящего Байдена этого, просто нужно помнить, что ревизии рано или поздно покажут правду, хотя в истории США были случаи выявления рецессии спустя несколько лет, но Харрис на такой подвиг вряд ли способна, Трамп тем более.

Падение инфляции в Британии стало сюрпризом, евро потерял поддержку сильного брата фунта.

Данные Китая в пятницу порадовали, как и продолжение стимулов.

По ВА/ТА:

— Евродоллар.

Цель по двойной вершине исполнена, логичен коррект в идеале к 1,0950+-, но до выборов в США рост евро против доллара не может быть безоблачным, ибо судьба евро и Еврозоны зависит напрямую от итогов выборов США, этот блок и так разваливается от внутренних проблем, добавление внешних проблем может стать приговором.

— S&P500.

Сезон отчетности компаний может дать финальный рывок к верху канала, а дальше предвыборная рулетка.

Геополитика в моменте может оказать влияние.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба