21 октября 2024 Financial Times

Одержимость коэффициентами породила гиганта трейдинга - и сформировала подход к рынкам в отрасли

Раньше Джефф Ясс считал торговлю опционами «игрой». Теперь он видит в ней «миссию от Бога».

Миллиардер, соучредитель Susquehanna International Group, утверждает, что в студенческие годы в Университете штата Нью-Йорк он был социалистом, но теперь говорит о капитализме с рвением новообращенного.

«На протяжении всей истории к ростовщикам всегда относились с подозрением», - сказал он студенческой группе, занимающейся продвижением свободных рынков в 2021 году. «Когда вы выступаете против финансов, вы в корне против всего человеческого прогресса».

Долгие годы остававшийся незамеченным, Ясс недавно стал известен как крупный донор республиканских политических кандидатов и один из крупнейших инвесторов ByteDance, китайского владельца TikTok.

Однако, несмотря на ново бретенную известность, меньше внимания уделяется торговому бизнесу, лежащему в основе «миссии» SIG.

Большинство крупных трейдинговых компаний сегодня занимаются торговлей практически всеми классами активов. Но непропорционально большое число самых успешных из них начинали как трейдеры опционами. И лишь немногие из них имеют более длительный или сильный опыт работы на рынке опционов, чем SIG.

В любой день общий объем всех длинных и коротких позиций SIG составляет более полутриллиона долларов. Большинство позиций компенсируют друг друга, что означает гораздо меньший чистый объем, но общая сумма - которая постоянно растет в последние годы - еще раз демонстрирует ее масштаб. В конце второго квартала SIG держала более 50 миллиардов долларов акций и опционов, привязанных только с Nvidia в качестве базового актива.

«Большинство жизнеспособных фирм по торговле опционами в мире сегодня берут свое начало в опционах, и Джефф Ясс — старший брат всех этих игроков», — сказал Пол Роуади, директор по исследованиям в Alphacution и бывший управляющий портфелем в опционной трейдерской компании O'Connor & Associates. «Susquehanna — это продолжение увлечения Ясса теорией вероятности».

Опционы - это вид производных финансовых инструментов, которые дают право, но не обязательство, купить или продать базовый актив по заранее зафиксированной цене в будущем. Заведомо сложные в ценообразовании и зачастую высокорискованные, они пережили бум розничной торговли, расцветший во времена пандемии Ковида.

Ясс начал торговать ими в качестве независимого трейдера на Филадельфийской фондовой бирже в начале 1980-х годов и быстро заработал столько денег, что побудил группу своих приятелей по покеру из колледжа объединиться и открыть собственную фирму.

«Я позвонил им и сказал, что эта игра невероятна, приезжайте в Филадельфию», - говорит он в видеоролике, снятом компанией SIG.

Сегодня SIG - одна из немногих независимых фирм, оставшихся от того первого «золотого века» торговли деривативами в США. Из «шестерки Саскуэханны» она превратилась в организацию, насчитывающую более 3 000 сотрудников, что делает ее крупнейшим специализированным частным трейдером в мире.

Даже по меркам индустрии маркет-мейкинга SIG отличается секретностью. Группа никогда не привлекала внешний капитал, управляется через лабиринт дочерних компаний, не публикует финансовую отчетность и редко общается с прессой. Если представители компании и выступают публично, то, как правило, на такие темы, как покер, гольф или либертарианская политика. Компания отклонила многочисленные просьбы прокомментировать эту статью.

Тем не менее, анализ нормативных документов указывает на то, что компания приносит огромную прибыль и стремительно развивается в последние несколько лет, даже когда конкуренты угрожают догнать ее.

Опционы пользовались огромной популярностью в 1980-х годах, после того как в 1983 году появились первые биржевые контракты, привязанные к фондовым индексам.

Но их эффективное ценообразование было сложным, что создавало возможности для математически мыслящих трейдеров, таких как SIG. В течение нескольких месяцев после запуска компании в 1987 году она заработала десятки миллионов долларов благодаря своевременной покупке пут-контрактов - опционов, защищающих от падения рынка, - незадолго до обвала фондового рынка в «черный понедельник».

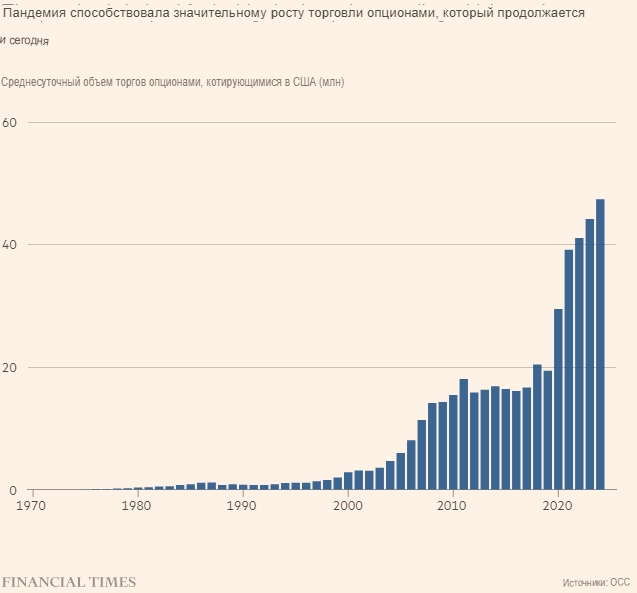

Спустя более трех десятилетий SIG стала одним из главных бенефициаров очередного резкого роста объемов. Волатильность в начале пандемии коронавируса привела к резкому увеличению объемов торгов по целому ряду активов, но нигде этот рост не был столь выраженным - и более продолжительным - как в опционах.

В этом году инвесторы обменивали в среднем 47 млн опционных контрактов в день на американских биржах, согласно данным Options Clearing Corporation, по сравнению с 19 млн в день в 2019 году.

Основная часть основных торговых операций SIG в США осуществляется подразделением под названием Susquehanna Securities, которое в прошлом году заключило 2,7 млрд опционных контрактов - больше, чем вся индустрия в 2007 году.

По словам нескольких трейдеров конкурирующих фирм, переход на опционы с коротким сроком действия - высокорискованные и высокодоходные контракты, популярные среди розничных спекулянтов, - привел к снижению прибыли, которую маркет-мейкеры обычно получают на каждой отдельной сделке, но рост объемов более чем компенсировал это.

SIG не публикует подробную финансовую отчетность в США. Но, как показывает отчетность одного из ее международных подразделений, «собственный капитал членов» - показатель чистых активов и лучший из имеющихся аналогов нераспределенной прибыли торговых фирм - исторически сильно коррелирует с выручкой и чистой прибылью.

К концу 2023 года собственный капитал членов Susquehanna Securities увеличился на 65 процентов по сравнению с концом 2019 года и более чем в два раза по сравнению с концом 2017 года. Компания Susquehanna International Securities, базирующаяся в Ирландии, сообщила о чистой прибыли в размере $430 млн и собственном капитале в размере $1,1 млрд в 2022 году - последнем году, за который имеются данные. Если бы отечественный бизнес был хоть немного близок к рентабельности SIS, то в 2023 году его годовая прибыль превысила бы $3 млрд.

Изначально большинство наблюдателей полагали, что мания опционов времен пандемии пойдет на убыль, когда будут отменены карантины и розничные трейдеры вернутся к своей основной работе. Многие фирмы, торгующие опционами, испытывали трудности, когда волатильность и объемы упали после финансового кризиса 2008 года, но на этот раз объемы продолжили расти.

Джон Ротштейн, главный операционный директор компании Optiver, еще одного крупного маркет-мейкера, сказал, что в поведении трейдеров произошли долгосрочные изменения.

«Мы ничего не принимаем как должное... рыночные условия будут меняться», — сказал он. «Однако я думаю, что среди практиков есть справедливое убеждение, что низкие объемы периода после мирового финансового кризиса, вероятно, уже ушли в прошлое».

Однако, как следует из этих комментариев, SIG не одинока в получении выгоды от растущей волны торговли опционами, и конкуренция растет.

Капитал участников Susquehanna Securities неизменно больше, чем у основных американских подразделений ее конкурентов Citadel Securities и Jane Street (хотя Citadel Securities, как правило, выплачивает более крупные дивиденды). Однако за последние пять лет основные конкуренты Citadel Securities, а также более мелкие соперники, такие как Chicago Trading Company и американские подразделения Optiver и IMC, росли быстрее.

Citadel Securities уже претендует на самую большую долю рынка опционов в США по предпочтительному показателю, а в конце прошлого года анализ, проведенный компанией Alphacution, показал, что общая стоимость опционного рынка Citadel Securities впервые превзошла долю Susquehanna Securities.

«Существует очень хорошая группа трейдинговых фирм, которые создают очень конкурентную среду», - сказал старший трейдер другого маркет-мейкера. «Мы действительно ожидаем долгосрочного роста участия инвесторов и, следовательно, долгосрочного роста рынков. Но с другой стороны, вы также видите, что стоимость ведения бизнеса растет очень быстро, так что это нелегко».

Трейдеры на Нью-Йоркской фондовой бирже в 1982 году. В 1980-х годах опционы стремительно набирали популярность, после того как в 1983 году появились первые котируемые контракты, привязанные к фондовым индексам © Bettmann Archive/Getty Images

В первые годы своего существования SIG опасалась слишком быстрого роста. В 1989 году соучредитель компании Стивен Блум заявил, что фирма опасалась потерять «интимность», присущую компании, управляемой группой старых друзей.

Сегодня SIG сохраняет некоторые остатки своих корней в общежитии. Трейдеры в ее штаб-квартире в Бала-Кинвиде, штат Пенсильвания, по-прежнему одеваются более непринужденно, чем их конкуренты из Citadel Securities Кена Гриффина, а сама компания имеет репутацию замкнутой. Новые трейдеры, которых обычно нанимают прямо из колледжа, а не переманивают у конкурентов, проходят интенсивную программу обучения, чтобы привить им навыки игры и принятия решений.

«Вам платят немного меньше, но некоторым людям нравится такой загородный образ жизни», - говорит сотрудник конкурирующей торговой фирмы.

Текучесть кадров низкая - этому способствует история использования агрессивных положений о неконкуренции. Но даже случайные уходы помогли распространить отношение Ясса по всей отрасли.

Наиболее известная компания Jane Street - ныне один из крупнейших конкурентов Susquehanna - была основана трио бывших трейдеров Susquehanna, которые переняли ее отношение к секретности, одержимость играми и амбиции по созданию империи. Согласно отраслевой легенде, Гриффин впервые задумался о создании маркет-мейкера, будучи студентом в конце 1980-х годов, после того как с гневом обнаружил, что заработал на сделке против Susquehanna меньше денег, чем рассчитывал.

Все сомнения по поводу расширения компании были давно отброшены. По ее собственным словам, сейчас компания активно работает «практически со всеми котируемыми финансовыми продуктами и классами активов», от торговли биткоинами до использования своего «глубокого фундаментального понимания прогнозирования погоды» для ставок на рынках энергии и электроэнергии.

В отличие от Гриффина, который начинал с хедж-фонда - Citadel LLC - прежде чем создать свою компанию Citadel Securities, Ясс начал с маркет-мейкера, а затем расширился в области, традиционно ассоциирующиеся с хедж-фондами.

Различное происхождение означает, что компания Citadel, занимающаяся ценными бумагами, уделяет больше внимания чисто рыночным стратегиям, в то время как SIG делает более направленные ставки, которые имеют больше общего с Citadel LLC. Например, еще в 1996 году Susquehanna создала подразделение под названием Heights Capital Management для управления прямыми инвестициями в компании, акции которых котируются на бирже.

Компания также является крупным игроком на частных рынках. Помимо известных инвестиций в ByteDance, ее венчурное подразделение, занимающееся прямыми инвестициями, вложило средства в сотни групп, включая британскую розничную брокерскую компанию eToro, а другое подразделение кредитует застройщиков и компании среднего размера.

Джефф Ясс - один из крупнейших инвесторов ByteDance, китайского владельца TikTok © Stanislav Kogiku/SOPA Images/LightRocket/Getty Images

Citadel Securities и Jane Street время от времени инвестируют в компании и проекты, связанные с их основным бизнесом, такие как новые фондовые биржи или стартапы в области искусственного интеллекта, но SIG пошла гораздо дальше в своих венчурных и прямых инвестициях, вливая миллиарды долларов в проекты от редактирования сельскохозяйственных генов до транспортной компании College Hunks Hauling Junk.

Один из немногих планов расширения, который Susquehanna обсуждала публично, — это попытка стать лидером в спортивных ставках, в частности, в ставках по ходу игры — ставках на игры после их начала. Гольф и американский футбол могут показаться менее очевидными рынками для финансовой компании, но они сочетают в себе несколько тех же особенностей, которые изначально привлекли Ясса к опционам: трудно поддающиеся оценке, ограниченные по времени сделки и потенциально огромный масштаб.

«Все это связано с его увлечением теорией вероятности», - говорит Роуди. «Такой вопрос, который вы задаете о жизни опциона — каков вероятный исход здесь? . . . Это тот же вопрос, который вы задаете об исходе игры в техасский холдем, или который сейчас проецируется в спортивный мир. Какова вероятность того, что кто-то поймает этот пас или сделает тачдаун?»

До сих пор усилия Susquehanna в области азартных игр были ограничены по сравнению с миллиардами, которые она потратила на другие сферы. В 2016 году она создала в Дублине компанию SIG Sports Analytics, в штат которой входит сын Ясса Даг, и формирует команду количественных спортивных исследователей в Дублине и в своей штаб-квартире в Пенсильвании. Компания торгует на биржах, таких как Betfair, но прибыль от торговли нестабильна: от прибыли в $59 млн в 2020 году до убытков в $30 000 в 2021 году и снова до небольшой прибыли в $3,1 млн в 2022 году, последнем году, за который имеются данные.

В каждый конкретный день общая сумма всех длинных и коротких позиций SIG составляет более $500 млрд. © Kristoffer Tripplaar/Alamy

Яссы заявили, что настоящая цель дублинского бизнеса - накопление опыта в преддверии долгожданного смягчения правил ставок в США. Спортивные азартные игры уже набрали популярность после того, как в 2018 году решение Верховного суда отменило давний запрет, но ограничения на межштатные ставки не позволили создать общенациональные биржи ставок, такие как Betfair в Великобритании.

Другая очевидная привлекательность спорта для Susquehanna заключается в том, что большинство других участников рынка используют гораздо менее сложные методы.

Учитывая острую конкуренцию за квалифицированных квантовых трейдеров и программистов, Susquehanna представляет себя потенциальным сотрудникам как место работы, сочетающее интеллектуальный стимул с весельем: в видеороликах о наборе персонала рассказывается о турнирах по покеру, летних счастливых часах в кампусе в пригороде и праздничных вечеринках в ночных клубах Филадельфии. Но Ясс-старший не стесняется некоторых более агрессивных аспектов своей культуры и говорит, что один из его главных постулатов - «убедиться, что вы ставите против того, кто умнее вас».

Будучи приверженцем экономиста Чикагской школы Милтона Фридмана, Ясс уделяет мало времени таким тенденциям, как экологические, социальные и управленческие принципы, считает, что контроль Федеральной резервной системы над денежной массой - это «нарушение наших основных свобод», и выступает против большинства нормативных актов.

Например, отвечая на вопрос о защите розничных трейдеров во время своего выступления перед студенческой группой в 2021 году, он признал, что некоторые неизбежно «ставят больше денег, чем могут позволить себе потерять», но сказал, что это цена жизни в свободном обществе.

«Все сводится к тому, верите ли вы в свободу или нет», - добавил он. «Если вы не достаточно взрослый человек, чтобы покупать или продавать акции, если у вас нет свободы делать это, то сколько свободы у вас на самом деле?»

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба