Мы присваиваем рейтинг «Держать» акциям Industrial Select Sector SPDR Fund (XLI), с целевой ценой $ 142,2 на 12 мес., что предполагает потенциал роста на 2,1% от текущей цены.

XLI — биржевой инвестиционный фонд, отслеживающий индекс Industrial Select Sector. ETF имеет достаточно широкую направленность и покрывает такие отрасли, как аэрокосмическая и оборонная промышленность, машиностроение, авиаперевозки и логистика, строительная инженерия, производство электрооборудования.

По состоянию на 17.10.2024 в портфеле фонда представлено 78 эмитентов. В топ-5 входят компании Caterpillar, Union Pacific, General Electric, Uber Technologies, Honeywell International. На долю топ-10 эмитентов приходится 36% портфеля.

Принятие в США нескольких госпрограмм на общую сумму более $ 1,7 трлн способствует росту финансирования проектов в обновлении инфраструктуры, энергетике и других отраслях.

В США продолжают анонсировать меры поддержки проектов в «зеленой» энергетике. Так, в феврале 2024 года министерство энергетики страны объявило о выделении $ 171 млн на 49 проектов в 21 штате.

Растущие перспективы авиаотрасли. Отметим, что структура фонда по сравнению с началом этого года несколько сдвинулась в пользу аэрокосмической отрасли, доля которой увеличилась на 5 п. п., до 23,2%, и перспективы которой можно назвать оптимистичными. Рынок авиаперевозок восстановился после пандемии в 2023 году, в 2024 году ожидается уже рост по сравнению с допандемийными годами. Airports Council International прогнозирует рост мирового пассажиропотока на 9,1% г/г, до 9,5 млрд пассажиров. Помимо этого, ожидается положительная динамика одного из ключевых показателей отрасли — RPK (Revenue Passenger Kilometers). Прогнозы показывают, что в 2024 году значение RPK составит более 9 трлн человеко-километров, это превосходит значение за 2019 год на 4,2%. Международная ассоциация воздушного транспорта (IATA) прогнозирует рекордную выручку авиационной отрасли в 2024 году, на уровне $ 996 млрд (+9,4% г/г), чистая прибыль ожидается в размере около $ 30,5 млрд (+11,3% г/г).

Ключевыми рисками мы видим рост издержек на фоне сохраняющегося инфляционного давления в США, замедление темпов закупок оборудования ввиду по-прежнему жестких условий кредитования, сокращение инвестиций в инфраструктурные проекты.

Описание ETF

Industrial Select Sector SPDR Fund (XLI) — биржевой инвестиционный фонд открытого типа, отслеживающий индекс Industrial Select Sector. Данный индекс включает в себя американские промышленные компании из индекса S&P 500. ETF имеет достаточно широкую направленность и покрывает такие отрасли, как аэрокосмическая и оборонная промышленность, машиностроение, авиаперевозки и логистика, строительная инженерия, производство электрооборудования.

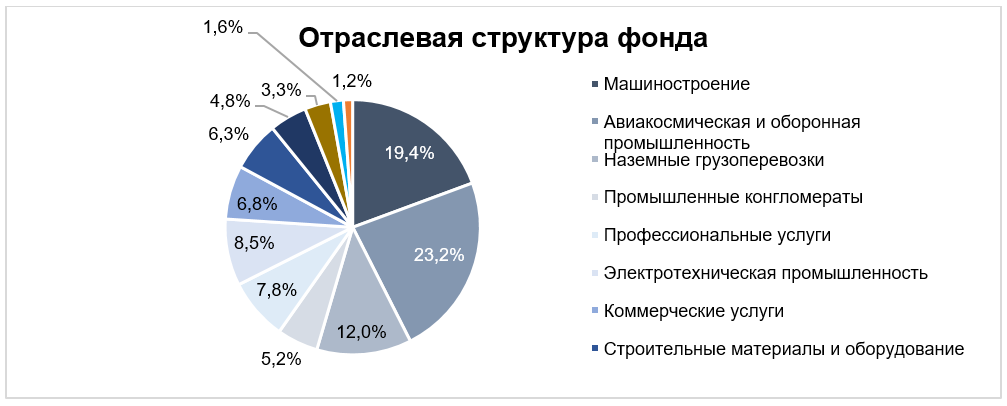

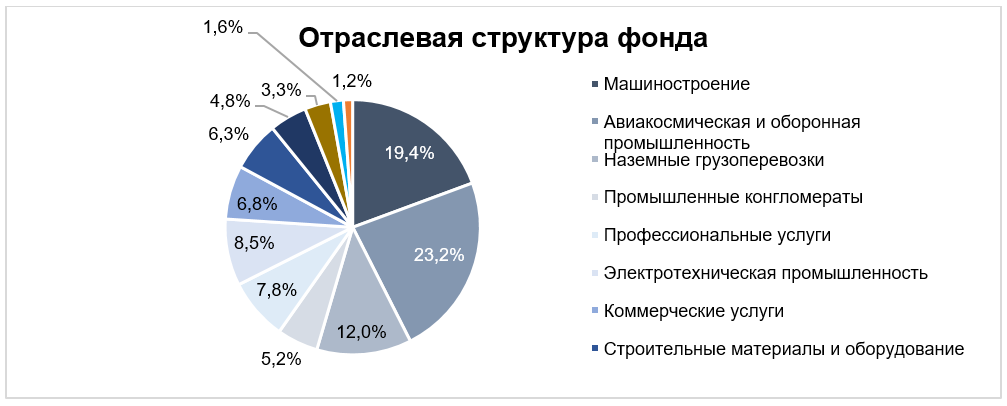

Industrial Select Sector SPDR Fund создан 16 декабря 1998 года, управляющей компанией выступает State Street Global Advisors. Комиссия за управление составляет 0,09%. По состоянию на 15 октября 2024 года стоимость чистых активов под управлением фонда равнялась $ 20,2 млрд. В портфеле ETF представлены акции 78 эмитентов, в топ-5 входят компании Caterpillar, Union Pacific, General Electric, Uber Technologies, RTX Corp. На долю топ-10 эмитентов приходится 36% портфеля. Что касается географической аллокации, то 93% фонда инвестировано в акции американских компаний и 7% активов размещены в бумаги компаний из Ирландии и Великобритании.

Факторы роста

За последние несколько лет в США приняты три госпрограммы — CHIPS and Science Act на $ 53 млрд, Infrastructure Investment and Jobs Act на $ 1,2 трлн и Inflation Reduction Act на $ 500 млрд, которые финансируют проекты в полупроводниках, обновлении инфраструктуры, энергетике и других отраслях.

Такие инициативы, как законопроект о развитии инфраструктуры и закон о снижении инфляции, а также заказы военно-промышленного комплекса уже принесли волну инвестиций в производство и строительство, что поддерживает бизнес и экономику США. Производители оборудования, которые в значительной доле представлены в портфеле XLI, извлекают выгоду из роста спроса и цен на технологии и оборудование, обусловленного увеличением инвестиций в американскую инфраструктуру.

Отметим, что структура фонда по сравнению с началом этого года несколько сдвинулась в пользу аэрокосмической отрасли, доля которой увеличилась на 5 п. п., до 23,2%, и перспективы которой можно назвать оптимистичными. Рынок авиаперевозок восстановился после пандемии в 2023 году, в 2024 году ожидается уже рост по сравнению с допандемийными годами. Airports Council International прогнозирует увеличение мирового пассажиропотока на 9,1% г/г, до 9,5 млрд пассажиров. Помимо этого, ожидается положительная динамика одного из ключевых показателей отрасли — RPK (Revenue Passenger Kilometres — произведение числа пассажиров на расстояние их перевозки). Прогнозы показывают, что в 2024 году значение RPK составит более 9 трлн пассажиро-километров и превысит значение за доковидный 2019 год на 4,2%. Международная ассоциация воздушного транспорта (IATA) прогнозирует рекордную выручку авиационной отрасли в 2024 году, на уровне $ 996 млрд (+9,4% г/г), а чистая прибыль ожидается в размере около $ 30,5 млрд, что больше значения за 2023 год на 11,3%. Это означает рост финансовых показателей компаний фонда за счет увеличения спроса на продукцию и услуги авиационной отрасли, будь то авиационные двигатели или воздушная перевозка грузов.

В феврале 2024 года министерство энергетики США объявило о выделении $ 171 млн на 49 проектов в 21 штате. Эти инвестиции направлены на сокращение выбросов парниковых газов в промышленности и ускорение создания новаторских технологий декарбонизации. Также министерство объявило о начале приема заявок на получение финансирования в размере $ 83 млн, целью которого является снижение выбросов в сложных для декарбонизации секторах промышленности, на них приходится примерно 30% от общего уровня углеродных выбросов в США.

Несмотря на спад промышленного сектора в последние годы, многие аналитики ожидают восстановления и дальнейшего роста сегмента в 2025 году и в последующие. Например, данные Trading Economics показывают, что Purchasing Managers Index (PMI), просевший в сентябре на 1,2 пункта, до 47,3 пункта, перейдет к росту с конца 2024 года. По большей части роста промышленности можно ожидать на фоне снижения ключевой ставки, внедрения новых технологий в производство и активного развития полупроводников, электромобилей и «зеленых» технологий.

Риски

По мнению The Manufacturing Institute, потенциальная потребность в рабочей силе в США с 2024 по 2033 год может составить 3,8 млн человек, однако в настоящий момент в стране прослеживается негативная тенденция по сужению рынка труда. По данным Минтруда, уровень безработицы в Штатах сокращается 3 месяца подряд и составил в сентябре 2024 года 4,1%.

Возможный рост торговых барьеров в случае победы Трампа на президентских выборах. Одной из главных идей Дональда Трампа является увеличение таможенных тарифов на китайскую промышленную продукцию для повышения конкурентоспособности американских производителей. Несмотря на то что идея понятна, существуют риски роста инфляции и ухудшения ситуации с доступностью комплектующих для американских промышленников.

Оценка

Мы провели оценку потенциала роста Industrial Select Sector SPDR Fund на основе средневзвешенных консенсусных целевых цен бумаг, входящих в состав фонда. Апсайд фонда по такой методике оценки в перспективе следующих 12 мес. составляет 2,1%, что предполагает целевую цену на уровне $ 142,2. На основании этого мы присваиваем Industrial Select Sector SPDR Fund рейтинг «Держать».

Акции на фондовом рынке

Стоимость акций Industrial Select Sector SPDR Fund ETF росла в среднем (CAGR) на 7,5% в период с 2014 по 2024 год. При этом котировки существенно повысились с начала 2024 года (+21,2%).

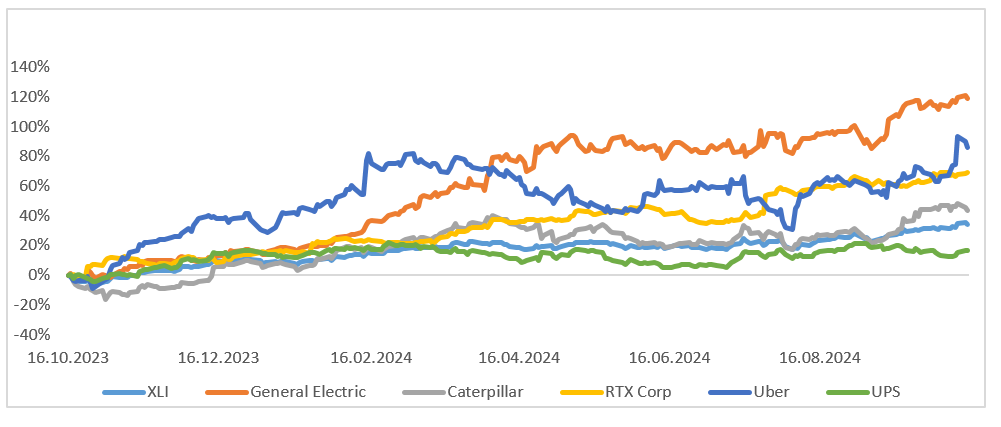

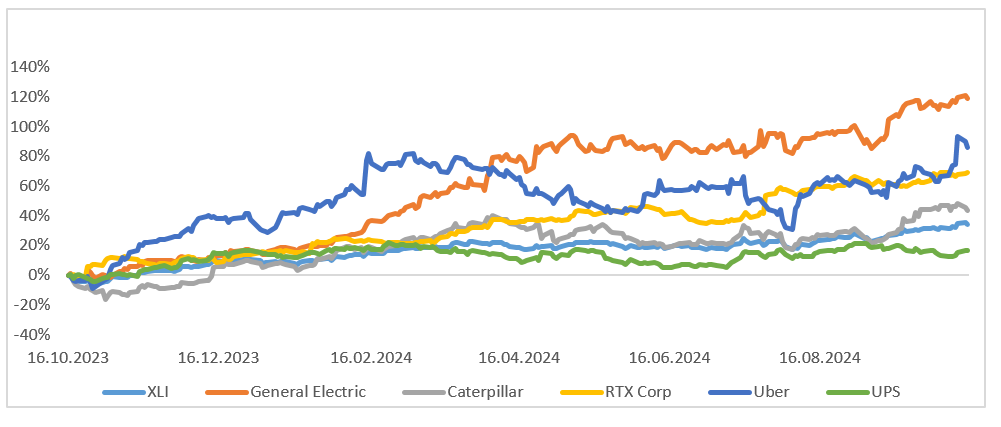

Из топ-5 эмитентов в портфеле ETF наибольшую доходность с октября 2023 года продемонстрировали акции General Electric (+119%), следом идут бумаги Caterpillar (+43%), Union Pacific (+17%), Uber (+86%), RTX Corp (+69%). Существенному росту бумаг General Electric способствовал рост финансовых показателей, а также выделение из ее структуры компаний GE Vernova и GE Aerospace.

ДИНАМИКА ДОХОДНОСТИ АКЦИЙ CATERPILLAR, UBER, UNION PACIFIC, GENERAL ELECTRIC и RTX CORP С ОКТЯБРЯ 2023 г.

Технический анализ

С технической точки зрения на дневном графике XLI демонстрирует восходящий тренд. Однако индекс относительной силы близок к значению перекупленности 70 пунктов, что может намекать на скорый разворот тренда. Если это произойдет, цена может достичь уровня экспоненциальной скользящей средней в районе $ 137.

XLI — биржевой инвестиционный фонд, отслеживающий индекс Industrial Select Sector. ETF имеет достаточно широкую направленность и покрывает такие отрасли, как аэрокосмическая и оборонная промышленность, машиностроение, авиаперевозки и логистика, строительная инженерия, производство электрооборудования.

По состоянию на 17.10.2024 в портфеле фонда представлено 78 эмитентов. В топ-5 входят компании Caterpillar, Union Pacific, General Electric, Uber Technologies, Honeywell International. На долю топ-10 эмитентов приходится 36% портфеля.

Принятие в США нескольких госпрограмм на общую сумму более $ 1,7 трлн способствует росту финансирования проектов в обновлении инфраструктуры, энергетике и других отраслях.

В США продолжают анонсировать меры поддержки проектов в «зеленой» энергетике. Так, в феврале 2024 года министерство энергетики страны объявило о выделении $ 171 млн на 49 проектов в 21 штате.

Растущие перспективы авиаотрасли. Отметим, что структура фонда по сравнению с началом этого года несколько сдвинулась в пользу аэрокосмической отрасли, доля которой увеличилась на 5 п. п., до 23,2%, и перспективы которой можно назвать оптимистичными. Рынок авиаперевозок восстановился после пандемии в 2023 году, в 2024 году ожидается уже рост по сравнению с допандемийными годами. Airports Council International прогнозирует рост мирового пассажиропотока на 9,1% г/г, до 9,5 млрд пассажиров. Помимо этого, ожидается положительная динамика одного из ключевых показателей отрасли — RPK (Revenue Passenger Kilometers). Прогнозы показывают, что в 2024 году значение RPK составит более 9 трлн человеко-километров, это превосходит значение за 2019 год на 4,2%. Международная ассоциация воздушного транспорта (IATA) прогнозирует рекордную выручку авиационной отрасли в 2024 году, на уровне $ 996 млрд (+9,4% г/г), чистая прибыль ожидается в размере около $ 30,5 млрд (+11,3% г/г).

Ключевыми рисками мы видим рост издержек на фоне сохраняющегося инфляционного давления в США, замедление темпов закупок оборудования ввиду по-прежнему жестких условий кредитования, сокращение инвестиций в инфраструктурные проекты.

Описание ETF

Industrial Select Sector SPDR Fund (XLI) — биржевой инвестиционный фонд открытого типа, отслеживающий индекс Industrial Select Sector. Данный индекс включает в себя американские промышленные компании из индекса S&P 500. ETF имеет достаточно широкую направленность и покрывает такие отрасли, как аэрокосмическая и оборонная промышленность, машиностроение, авиаперевозки и логистика, строительная инженерия, производство электрооборудования.

Industrial Select Sector SPDR Fund создан 16 декабря 1998 года, управляющей компанией выступает State Street Global Advisors. Комиссия за управление составляет 0,09%. По состоянию на 15 октября 2024 года стоимость чистых активов под управлением фонда равнялась $ 20,2 млрд. В портфеле ETF представлены акции 78 эмитентов, в топ-5 входят компании Caterpillar, Union Pacific, General Electric, Uber Technologies, RTX Corp. На долю топ-10 эмитентов приходится 36% портфеля. Что касается географической аллокации, то 93% фонда инвестировано в акции американских компаний и 7% активов размещены в бумаги компаний из Ирландии и Великобритании.

Факторы роста

За последние несколько лет в США приняты три госпрограммы — CHIPS and Science Act на $ 53 млрд, Infrastructure Investment and Jobs Act на $ 1,2 трлн и Inflation Reduction Act на $ 500 млрд, которые финансируют проекты в полупроводниках, обновлении инфраструктуры, энергетике и других отраслях.

Такие инициативы, как законопроект о развитии инфраструктуры и закон о снижении инфляции, а также заказы военно-промышленного комплекса уже принесли волну инвестиций в производство и строительство, что поддерживает бизнес и экономику США. Производители оборудования, которые в значительной доле представлены в портфеле XLI, извлекают выгоду из роста спроса и цен на технологии и оборудование, обусловленного увеличением инвестиций в американскую инфраструктуру.

Отметим, что структура фонда по сравнению с началом этого года несколько сдвинулась в пользу аэрокосмической отрасли, доля которой увеличилась на 5 п. п., до 23,2%, и перспективы которой можно назвать оптимистичными. Рынок авиаперевозок восстановился после пандемии в 2023 году, в 2024 году ожидается уже рост по сравнению с допандемийными годами. Airports Council International прогнозирует увеличение мирового пассажиропотока на 9,1% г/г, до 9,5 млрд пассажиров. Помимо этого, ожидается положительная динамика одного из ключевых показателей отрасли — RPK (Revenue Passenger Kilometres — произведение числа пассажиров на расстояние их перевозки). Прогнозы показывают, что в 2024 году значение RPK составит более 9 трлн пассажиро-километров и превысит значение за доковидный 2019 год на 4,2%. Международная ассоциация воздушного транспорта (IATA) прогнозирует рекордную выручку авиационной отрасли в 2024 году, на уровне $ 996 млрд (+9,4% г/г), а чистая прибыль ожидается в размере около $ 30,5 млрд, что больше значения за 2023 год на 11,3%. Это означает рост финансовых показателей компаний фонда за счет увеличения спроса на продукцию и услуги авиационной отрасли, будь то авиационные двигатели или воздушная перевозка грузов.

В феврале 2024 года министерство энергетики США объявило о выделении $ 171 млн на 49 проектов в 21 штате. Эти инвестиции направлены на сокращение выбросов парниковых газов в промышленности и ускорение создания новаторских технологий декарбонизации. Также министерство объявило о начале приема заявок на получение финансирования в размере $ 83 млн, целью которого является снижение выбросов в сложных для декарбонизации секторах промышленности, на них приходится примерно 30% от общего уровня углеродных выбросов в США.

Несмотря на спад промышленного сектора в последние годы, многие аналитики ожидают восстановления и дальнейшего роста сегмента в 2025 году и в последующие. Например, данные Trading Economics показывают, что Purchasing Managers Index (PMI), просевший в сентябре на 1,2 пункта, до 47,3 пункта, перейдет к росту с конца 2024 года. По большей части роста промышленности можно ожидать на фоне снижения ключевой ставки, внедрения новых технологий в производство и активного развития полупроводников, электромобилей и «зеленых» технологий.

Риски

По мнению The Manufacturing Institute, потенциальная потребность в рабочей силе в США с 2024 по 2033 год может составить 3,8 млн человек, однако в настоящий момент в стране прослеживается негативная тенденция по сужению рынка труда. По данным Минтруда, уровень безработицы в Штатах сокращается 3 месяца подряд и составил в сентябре 2024 года 4,1%.

Возможный рост торговых барьеров в случае победы Трампа на президентских выборах. Одной из главных идей Дональда Трампа является увеличение таможенных тарифов на китайскую промышленную продукцию для повышения конкурентоспособности американских производителей. Несмотря на то что идея понятна, существуют риски роста инфляции и ухудшения ситуации с доступностью комплектующих для американских промышленников.

Оценка

Мы провели оценку потенциала роста Industrial Select Sector SPDR Fund на основе средневзвешенных консенсусных целевых цен бумаг, входящих в состав фонда. Апсайд фонда по такой методике оценки в перспективе следующих 12 мес. составляет 2,1%, что предполагает целевую цену на уровне $ 142,2. На основании этого мы присваиваем Industrial Select Sector SPDR Fund рейтинг «Держать».

Акции на фондовом рынке

Стоимость акций Industrial Select Sector SPDR Fund ETF росла в среднем (CAGR) на 7,5% в период с 2014 по 2024 год. При этом котировки существенно повысились с начала 2024 года (+21,2%).

Из топ-5 эмитентов в портфеле ETF наибольшую доходность с октября 2023 года продемонстрировали акции General Electric (+119%), следом идут бумаги Caterpillar (+43%), Union Pacific (+17%), Uber (+86%), RTX Corp (+69%). Существенному росту бумаг General Electric способствовал рост финансовых показателей, а также выделение из ее структуры компаний GE Vernova и GE Aerospace.

ДИНАМИКА ДОХОДНОСТИ АКЦИЙ CATERPILLAR, UBER, UNION PACIFIC, GENERAL ELECTRIC и RTX CORP С ОКТЯБРЯ 2023 г.

Технический анализ

С технической точки зрения на дневном графике XLI демонстрирует восходящий тренд. Однако индекс относительной силы близок к значению перекупленности 70 пунктов, что может намекать на скорый разворот тренда. Если это произойдет, цена может достичь уровня экспоненциальной скользящей средней в районе $ 137.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба