24 октября 2024 | Ламбумиз

Лидер на рынке неасептической картонной упаковки, ПАО «Ламбумиз», объявил о намерении провести IPO осенью 2024 г. Аналитики Boomin провели подробный анализ бизнеса с целью дать свою оценку стоимости компании.

Ключевые факты об эмитенте

Старейший производитель картонной упаковки в России: запуск линии производства картонной упаковки Tetra Classic в форме пирамиды на заводе «Мосламбумиз» состоялся в 1972 г., с 1986 г. завод выпускает упаковку формата Gable Top (в форме параллелепипеда с гребешком).

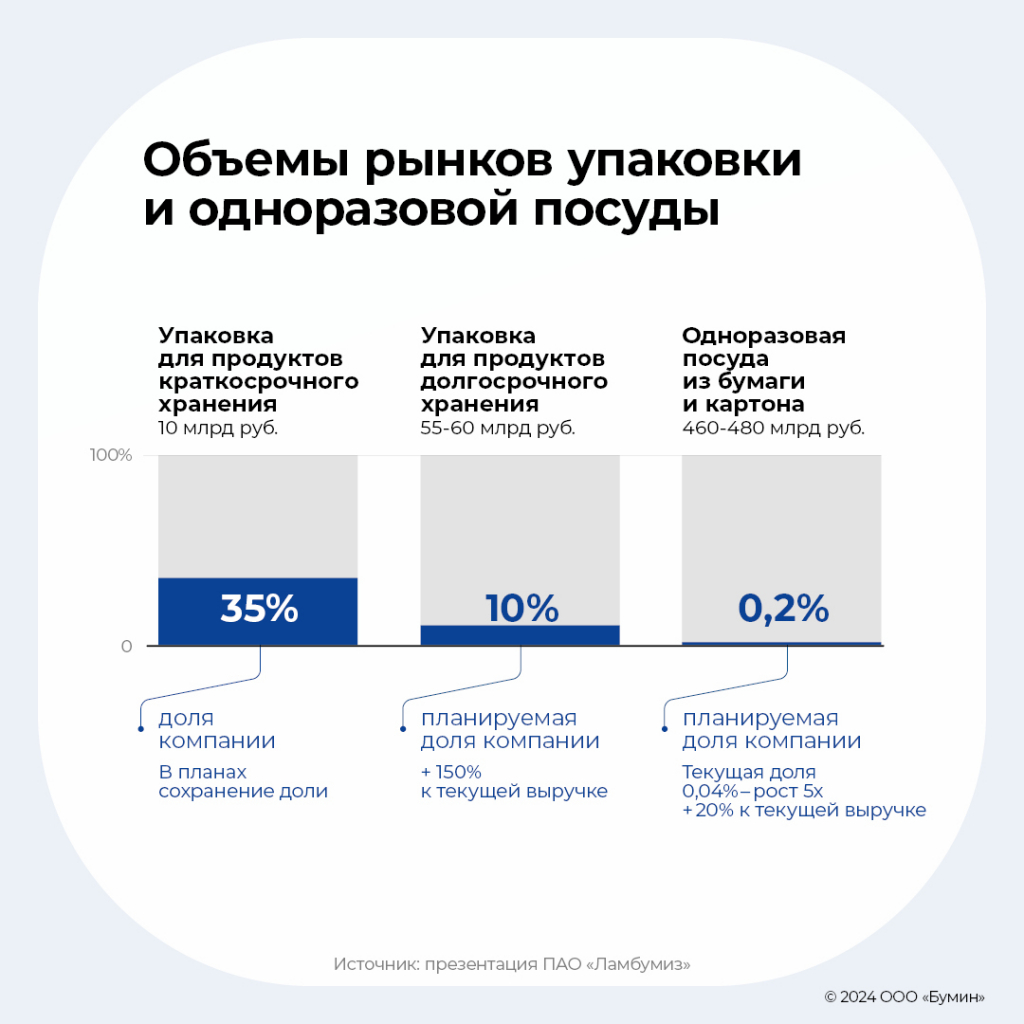

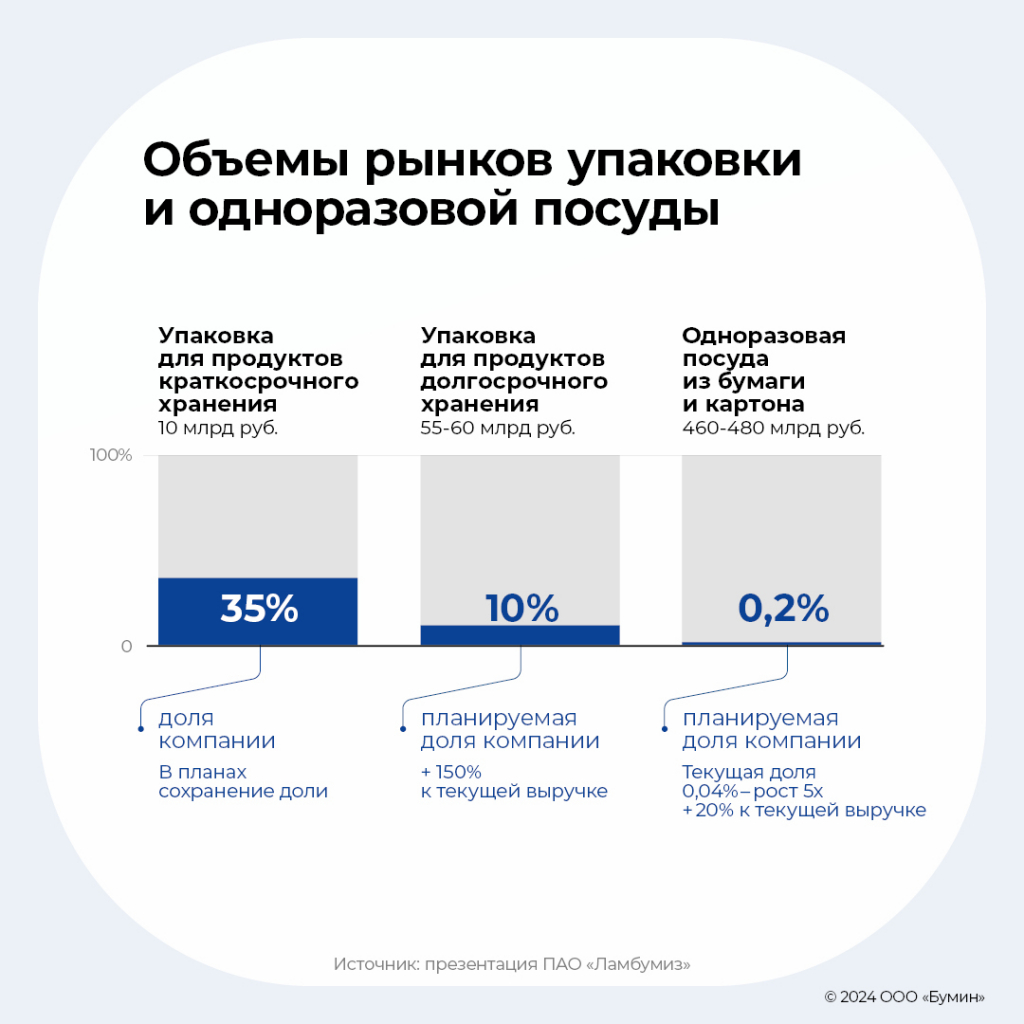

В настоящее время является лидером на рынке неасептической картонной упаковки для молочных продуктов (с коротким сроком хранения) с долей рынка порядка 35%.

Компания полностью российская: 96% продаж происходит на территории РФ (4% — страны СНГ). На производстве используется только отечественное сырье, и именно этот факт позволил компании после введения санкций со стороны ЕС увеличить выручку более чем в два раза и подняться со второго места на первое, став лидером рынка.

Завод расположен в Москве, общая площадь производственных и складских помещений составляет более 20 тыс. м2.

Все активы находятся в собственности компании.

В планах компании на 2025-2026 гг. — строительство нового цеха общей площадью порядка 14 тыс. м2 и значительное расширение производства, в том числе запуск линий по изготовлению асептической картонной упаковки (с длительным сроком хранения).

Помимо картонной упаковки компания развивает направление одноразовой посуды, оказывает услуги по ламинированию картона, а также его переработки.

Еще одним немаловажным плюсом является то, что основной рынок сбыта продукции эмитента приходится на молочную отрасль, получающую в настоящее время серьезную государственную поддержку в рамках реализации Доктрины продовольственной безопасности Российской Федерации, согласно которой уровень самообеспечения молочными продуктами должен составлять не менее 90%.

Динамика выручки по основным направлениям деятельности

Доля основной продукции по итогам шести месяцев 2024 г. выросла до 83,6%. Стоит отметить рост продаж основного драйвера — картонной неасептической упаковки — на 27% относительно шести месяцев 2023 г. Всего компания продала в первом полугодии 2024 г. этого вида упаковки на 1,22 млрд рублей против 960 млн рублей за аналогичный период прошлого года (АППГ).

Российский рынок упаковки

Основным рынком сбыта ПАО «Ламбумиз» является рынок картонной неасептической упаковки для молочных продуктов.

Общий объем рынка упаковки для жидких продуктов составляет порядка 180 млрд рублей, из них приходится 64% — на пластиковую упаковку, 4% — на неасептическую упаковку и 32% — на асептическую упаковку.

Разница между неасептической и асептической упаковкой заключается в сроках хранения: упаковки Pure Pak предназначена для хранения кисломолочной продукции и молока с коротким сроком годности (как правило, до 21 дня), а упаковка Tetra Pak предназначена для длительного хранения до 180 суток, что связано с различным количеством слоев в упаковке.

В упаковке короткого срока хранения (Pure Pak) два слоя картона с обеих сторон покрываются тремя слоями полиэтилена. Асептическая упаковка (Tetra Pak ) похожа по своему составу: слой картона покрывается четырьмя слоями полиэтилена. Основное отличие между упаковками для короткого срока хранения и длительного — наличие фольги, которая позволяет хранить молоко до года без холодильника.

Завод «Ламбумиз» до 2023 г. производил только неасептическую упаковку, в 2024 г. он приступил к тестированию производства асептической упаковки (аналог SIG Combibloc). Об этом рассказал директор по развитию «Ламбумиза» Сергей Новиков в интервью для RosUpack Connect.

Основные участники рынка

Рынок картонной упаковки для жидких продуктов имеет достаточно высокие барьеры входа: первоначальные инвестиции составляют не менее 2 млрд рублей, включая строительство заводских помещений, поскольку оборудование и производственный процесс требуют не менее 8-10 тыс. м2 площади. Кроме того, переход от одного поставщика упаковки к другому требует обязательной трудоемкой доналадки линий розлива. В связи с этим до 2022 г. на рынке были представлены всего семь производителей.

Дочерняя компания шведско-швейцарской транснациональной корпорации Tetra Pak (сейчас АО «Упаковочные системы» перешло под управление местного менеджмента) — основной производитель асептической упаковки. Работает преимущественно на отечественном картоне «Светогорского ЦБК», также импортирует небольшую часть из Китая.

Дочерняя компания норвежской группы Elopak (была продана местному руководству и сменила название на АО «ПраймКартонПак») — производитель неасептической упаковки. До недавнего времени в качестве сырья компания использовала переработанный финский картон Stora Enso. С 2023 года работает на продукции «Сыктывкарского ЛПК» (СЛПК).

ПАО «Ламбумиз» — старейший производитель упаковки для молока в России (начал работу в 1972 г.). Занимает первое место по доле рынка неасептической картонной упаковки для молочных продуктов (35%). Исторически работает на отечественном картоне.

ООО «Молопак» стало первой российской компанией, которая начала производить асептическую упаковку для жидких пищевых продуктов с долгим сроком хранения. Ранее в производстве использовался финский картон, но сейчас российский. Мощность производства — до 1,2 млрд упаковок Brik Aseptic (6-слойная асептическая) и Gable Top в год, в том числе в категории Gable Top выпускается около 240 млн единиц продукции в год.

ООО «Роспак» является производителем неасептической упаковки, занимает порядка 10% рынка.

ООО «Стерэкс Пак» изготавливает асептические пакеты под розлив напитков. Заявленная производственная мощность — 1,8 млрд штук в год. Использует пищевой картон производства СЛПК.

Группа компаний «Тралин Пак» — эксклюзивный дистрибьютор многонациональной компании GreatviewAseptic Packaging Company Limited с головным офисом в Пекине (Китай). Tralin Pak первой смогла разрушить монополию существующей упаковочной системы «Брик» для асептического розлива на международном рынке упаковки и предложить свою собственную брик-упаковку.

В 2022 г. после отказа европейских поставщиков мелованного, немелованного картона и готовой упаковки от экспорта в РФ доли основных производителей картонной упаковки для жидких продуктов — Tetra Pak и Elopak — значительно сократились. Часть их клиентов перешла к российским производителям, а часть рынка отошла импортерам из Китая.

Таким образом, «Ламбумиз» смог значительно укрепить свои рыночные позиции, победив во внутренней конкурентной борьбе с другими российскими производителями и став лидером в сегменте неасептической упаковки. Главный козырь компании — самый большой в России ассортимент продукции и форм упаковки. Еще одним немаловажным конкурентным преимуществом эмитента является уникальное оборудование: завод обладает наиболее технологичной на отечественном рынке печатной машиной, а также одним из нескольких в России специализированных промышленных ламинаторов, которые позволяют делать очень востребованный на рынке полуфабрикат — ламинированный картон, из которого производится упаковка для молока и одноразовой посуды.

Кроме того, эмитент планирует расширение производственных площадей более, чем в два раза для запуска линий по сборке асептической упаковки, на рынке которой он планирует занять до 10%.

Также компания намерена наращивать обороты на рынке одноразовой посуды, емкость которого в разы превышает рынок картонной упаковки для жидких продуктов (порядка 475 млрд рублей). Правда, и конкуренция на нем намного сильнее, так как барьеры входа существенно ниже. В то же время у компании имеются преимущества в сегменте упаковки для крупнейших пищевых производителей, так как там требования к поставщикам более жесткие: необходимо иметь собственные мощности по ламинации картона и оборотные средства в размере, позволяющем приобретать крупнооптовые партии сырья для минимизации закупочных цен. «Ламбумиз» удовлетворяет всем этим требованиям в полной мере, поэтому свое развитие компания видит именно в этом сегменте.

Прогноз развития рынка упаковки

В целом эксперты дают скромные оценки роста рынка упаковки: +5,5% в 2024 г. и далее — по 8-10% в год. Основное развитие рынка упаковки для жидких продуктов связано с возможным экспортным потенциалом, а также с инфляцией.

Значительного расширения объемов рынка, связанного с ростом спроса на одноразовую упаковку при развитии продаж еды навынос, а также развитии продаж на пищекомбинатах, не предполагается. Но с учетом планов по выходу на новые сегменты рынка прогнозная выручка компании может увеличиться в два и более раз за счет расширения производственных мощностей.

Финансовые показатели компании по МСФО

Отчетность по МСФО у ПАО «Ламбумиз» является индивидуальной, так как эмитент не имеет дочерних и зависимых обществ, а все активы и операционная деятельность ведутся от одного юридического лица. Основные показатели отчетности по международным стандартам в целом совпадают с показателями отчетности по РСБУ, с небольшими корректировками на различия в методике.

За последние три года компания значительно нарастила выручку — рост выручки LTM на 30 июня 2024 г. к значениям за 2021 г. составил 2,4 раза, что положительно сказалось на всех финансовых показателях компании:

Чистая прибыль увеличилась с 265 тыс. рублей до 319 млн рублей — более чем в 1000 раз.

EBITDA выросла в 5,8 раз — с 85,3 млн рублей до 497 млн рублей.

Финансовый долг сократился с 490,7 млн рублей до 128,2 млн рублей, а с учетом денежных средств чистый финансовый долг компании — практически нулевой.

Собственный капитал компании увеличился с 858,7 млн рублей до 1,4 млрд рублей (+65%).

Балансовые показатели ПАО «Ламбумиз» по МСФО, тыс. рублей

И если в 2022 г. резкий скачок выручки связан с переключением клиентов от основного конкурента Elopak, работавшего на импортном сырье, то сохранение уровня выручки в 2023-м и ее рост в 2024 гг. свидетельствует о том, что новые клиенты не стремятся вернуться к своим старым поставщикам, а ПАО «Ламбумиз» успешно прошло «кризис роста», который иногда настигает быстрорастущие компании. Эмитент смог нарастить мощности полностью за счет собственных средств, сократив при этом чистый финансовый долг практически до нуля.

Прогнозные показатели

Для прогноза показателей ПАО «Ламбумиз» были взяты следующие предпосылки из заявлений руководства компании:

Строительство нового производственного цеха общей площадью более 14 тыс. м2 для размещения нового производства асептической упаковки в 2025-2027 гг.

Общий объем инвестиционных вложений — более 1,5 млрд рублей.

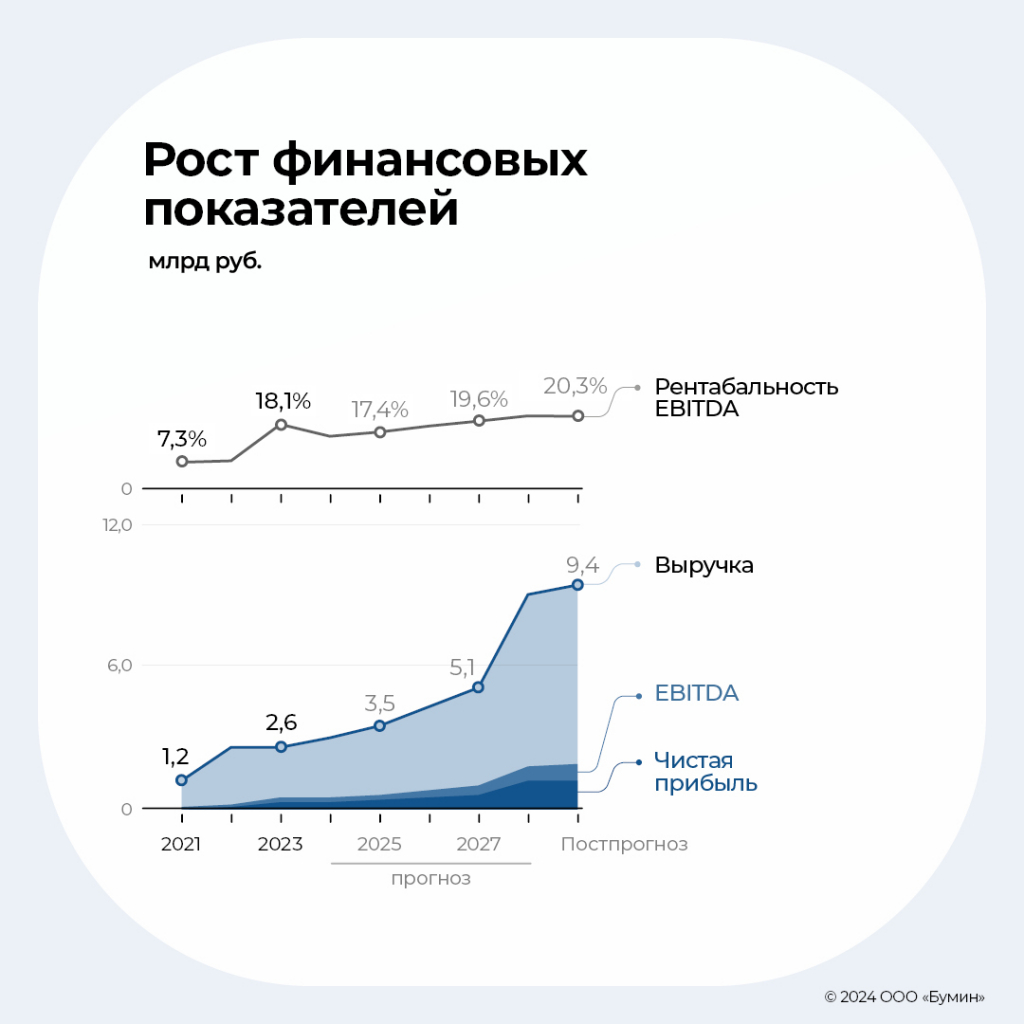

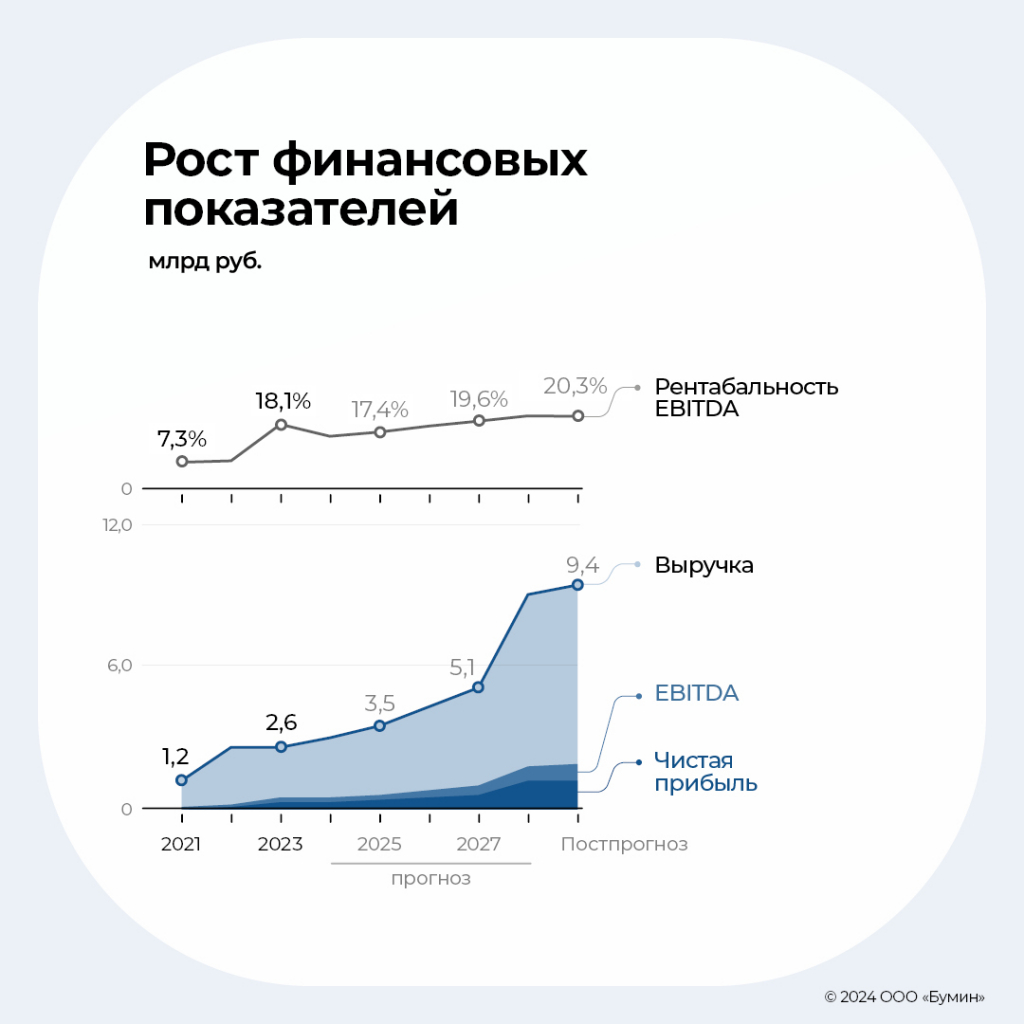

Рост выручки к 2028 г. — в 3,5 раза.

Ключевые предпосылки построения прогноза

Период прогноза показателей — 2024-2028 гг.

Темп роста выручки в 2025-2027 гг. заложен с учетом планов компании по увеличению объемов продаж за счет «Ролл Топ» и одноразовой посуды по 20% в год (на 2024 г. оставлен достигнутый в уже первом полугодии рост к АППГ в 15%), с 2028 г. заложен рост выручки за счет запуска нового цеха по производству асептической упаковки в 3,5 раза к значениям 2023 г.

Валовая прибыль спланирована на уровне достигнутых показателей за последние 12 месяцев — это осторожный прогноз, так как все новые развиваемые направления, со слов руководства, имеют более высокую маржинальность, но оценить их влияние на общую маржинальность без более глубокого анализа не представляется возможным.

Оборотные активы спрогнозированы от текущих значений оборачиваемости.

Капитальные вложения разбиты равными частями на три года (2025-2027 гг.), и далее — по 200 млн рублей в год (отталкиваясь от факта предыдущих годов), финансируются за счет средств, привлеченных в рамках IPO и собственных.

На основе вышеуказанных предпосылок аналитиками Boomin были спрогнозированы основные показатели для расчета свободного денежного потока компании и оценки ее стоимости. Выручка компании после запуска нового производственного цеха достигнет порядка 9 млрд рублей к 2028 г., а при сохранении маржинальности на уже достигнутом уровне за счет эффекта масштаба рентабельность по OIBDA достигнет значений порядка 19,5–20% (факт на 30 июня 2024 г. (LTM) — 18%).

Оценка стоимости компании

Оценка компании была проведена с помощью двух подходов — доходного и сравнительного.

Доходный подход

Расчет стоимости компании проведен методом дисконтированных потоков. Ставка дисконтирования является плавающей в соответствии с прогнозом изменения ключевой ставки. На 2024 г. базовая ставка дисконтирования определена в размере 23% с дальнейшим снижением на два процентных пункта в год, постпрогнозный темп роста свободного потока — 5,0%.

Оценка стоимости компании методом дисконтированных потоков, млн рублей

Таким образом, стоимость компании при реализации ее планов по расширению производства в 3,5 раза к 2028 г. за счет средств, полученных от проведения IPO, составляет порядка 8,1 млрд рублей.

При этом важными факторами, влияющими на оценку стоимости компании, являются прогнозные темпы роста выручки и валовая рентабельность продаж.

Аналитики Boomin провели анализ чувствительности к данными показателям, который демонстрирует, что при сохранении темпов роста на уровне 2024 г. (то есть около 15% в год) до момента запуска нового цеха и удержания валовой прибыли на уровне 27% стоимость компании составит 8,1 млрд рублей, в то время как рост валовой прибыли за счет новых продуктов до 29% увеличивает стоимость компании до 9,2 млрд рублей и более.

Сравнение с аналогичными эмитентами

На российском биржевом рынке нет прямых аналогов ПАО «Ламбумиз». Для расчета мультипликаторов мы выбрали различные компании сектора «Промышленность», при этом их уровень взвешивали в соответствии с более подходящими относительными финансовыми показателями (рентабельность, долговая нагрузка и др.).

Рыночные мультипликаторы компаний-аналогов

При сравнительном подходе, даже без учета предполагаемых существенных инвестиций в расширение, можно оценить компанию в 30x чистой прибыли, или 15x EBITDA.

Исходя из этих метрик, а также учитывая, что чистая прибыль ПАО «Ламбумиз» за шесть месяцев 2024 г. (LTM) составила 319,3 млн рублей, а EBITDA — 496,9 млн рублей, стоимость компании может составить от 7,5 млрд рублей по EBITDA до 9,6 млрд рублей по чистой прибыли.

Мультипликатор по выручке не рассматривался, так как он менее репрезентативен и не учитывает предполагаемый рост эмитента (компании-аналоги не раскрывают планов о росте выручки в будущем).

Таким образом, в целом оценка, основанная на сравнительном подходе, также соответствует расчетному диапазону, полученному при применении доходного метода.

Ключевые факты об эмитенте

Старейший производитель картонной упаковки в России: запуск линии производства картонной упаковки Tetra Classic в форме пирамиды на заводе «Мосламбумиз» состоялся в 1972 г., с 1986 г. завод выпускает упаковку формата Gable Top (в форме параллелепипеда с гребешком).

В настоящее время является лидером на рынке неасептической картонной упаковки для молочных продуктов (с коротким сроком хранения) с долей рынка порядка 35%.

Компания полностью российская: 96% продаж происходит на территории РФ (4% — страны СНГ). На производстве используется только отечественное сырье, и именно этот факт позволил компании после введения санкций со стороны ЕС увеличить выручку более чем в два раза и подняться со второго места на первое, став лидером рынка.

Завод расположен в Москве, общая площадь производственных и складских помещений составляет более 20 тыс. м2.

Все активы находятся в собственности компании.

В планах компании на 2025-2026 гг. — строительство нового цеха общей площадью порядка 14 тыс. м2 и значительное расширение производства, в том числе запуск линий по изготовлению асептической картонной упаковки (с длительным сроком хранения).

Помимо картонной упаковки компания развивает направление одноразовой посуды, оказывает услуги по ламинированию картона, а также его переработки.

Еще одним немаловажным плюсом является то, что основной рынок сбыта продукции эмитента приходится на молочную отрасль, получающую в настоящее время серьезную государственную поддержку в рамках реализации Доктрины продовольственной безопасности Российской Федерации, согласно которой уровень самообеспечения молочными продуктами должен составлять не менее 90%.

Динамика выручки по основным направлениям деятельности

Доля основной продукции по итогам шести месяцев 2024 г. выросла до 83,6%. Стоит отметить рост продаж основного драйвера — картонной неасептической упаковки — на 27% относительно шести месяцев 2023 г. Всего компания продала в первом полугодии 2024 г. этого вида упаковки на 1,22 млрд рублей против 960 млн рублей за аналогичный период прошлого года (АППГ).

Российский рынок упаковки

Основным рынком сбыта ПАО «Ламбумиз» является рынок картонной неасептической упаковки для молочных продуктов.

Общий объем рынка упаковки для жидких продуктов составляет порядка 180 млрд рублей, из них приходится 64% — на пластиковую упаковку, 4% — на неасептическую упаковку и 32% — на асептическую упаковку.

Разница между неасептической и асептической упаковкой заключается в сроках хранения: упаковки Pure Pak предназначена для хранения кисломолочной продукции и молока с коротким сроком годности (как правило, до 21 дня), а упаковка Tetra Pak предназначена для длительного хранения до 180 суток, что связано с различным количеством слоев в упаковке.

В упаковке короткого срока хранения (Pure Pak) два слоя картона с обеих сторон покрываются тремя слоями полиэтилена. Асептическая упаковка (Tetra Pak ) похожа по своему составу: слой картона покрывается четырьмя слоями полиэтилена. Основное отличие между упаковками для короткого срока хранения и длительного — наличие фольги, которая позволяет хранить молоко до года без холодильника.

Завод «Ламбумиз» до 2023 г. производил только неасептическую упаковку, в 2024 г. он приступил к тестированию производства асептической упаковки (аналог SIG Combibloc). Об этом рассказал директор по развитию «Ламбумиза» Сергей Новиков в интервью для RosUpack Connect.

Основные участники рынка

Рынок картонной упаковки для жидких продуктов имеет достаточно высокие барьеры входа: первоначальные инвестиции составляют не менее 2 млрд рублей, включая строительство заводских помещений, поскольку оборудование и производственный процесс требуют не менее 8-10 тыс. м2 площади. Кроме того, переход от одного поставщика упаковки к другому требует обязательной трудоемкой доналадки линий розлива. В связи с этим до 2022 г. на рынке были представлены всего семь производителей.

Дочерняя компания шведско-швейцарской транснациональной корпорации Tetra Pak (сейчас АО «Упаковочные системы» перешло под управление местного менеджмента) — основной производитель асептической упаковки. Работает преимущественно на отечественном картоне «Светогорского ЦБК», также импортирует небольшую часть из Китая.

Дочерняя компания норвежской группы Elopak (была продана местному руководству и сменила название на АО «ПраймКартонПак») — производитель неасептической упаковки. До недавнего времени в качестве сырья компания использовала переработанный финский картон Stora Enso. С 2023 года работает на продукции «Сыктывкарского ЛПК» (СЛПК).

ПАО «Ламбумиз» — старейший производитель упаковки для молока в России (начал работу в 1972 г.). Занимает первое место по доле рынка неасептической картонной упаковки для молочных продуктов (35%). Исторически работает на отечественном картоне.

ООО «Молопак» стало первой российской компанией, которая начала производить асептическую упаковку для жидких пищевых продуктов с долгим сроком хранения. Ранее в производстве использовался финский картон, но сейчас российский. Мощность производства — до 1,2 млрд упаковок Brik Aseptic (6-слойная асептическая) и Gable Top в год, в том числе в категории Gable Top выпускается около 240 млн единиц продукции в год.

ООО «Роспак» является производителем неасептической упаковки, занимает порядка 10% рынка.

ООО «Стерэкс Пак» изготавливает асептические пакеты под розлив напитков. Заявленная производственная мощность — 1,8 млрд штук в год. Использует пищевой картон производства СЛПК.

Группа компаний «Тралин Пак» — эксклюзивный дистрибьютор многонациональной компании GreatviewAseptic Packaging Company Limited с головным офисом в Пекине (Китай). Tralin Pak первой смогла разрушить монополию существующей упаковочной системы «Брик» для асептического розлива на международном рынке упаковки и предложить свою собственную брик-упаковку.

В 2022 г. после отказа европейских поставщиков мелованного, немелованного картона и готовой упаковки от экспорта в РФ доли основных производителей картонной упаковки для жидких продуктов — Tetra Pak и Elopak — значительно сократились. Часть их клиентов перешла к российским производителям, а часть рынка отошла импортерам из Китая.

Таким образом, «Ламбумиз» смог значительно укрепить свои рыночные позиции, победив во внутренней конкурентной борьбе с другими российскими производителями и став лидером в сегменте неасептической упаковки. Главный козырь компании — самый большой в России ассортимент продукции и форм упаковки. Еще одним немаловажным конкурентным преимуществом эмитента является уникальное оборудование: завод обладает наиболее технологичной на отечественном рынке печатной машиной, а также одним из нескольких в России специализированных промышленных ламинаторов, которые позволяют делать очень востребованный на рынке полуфабрикат — ламинированный картон, из которого производится упаковка для молока и одноразовой посуды.

Кроме того, эмитент планирует расширение производственных площадей более, чем в два раза для запуска линий по сборке асептической упаковки, на рынке которой он планирует занять до 10%.

Также компания намерена наращивать обороты на рынке одноразовой посуды, емкость которого в разы превышает рынок картонной упаковки для жидких продуктов (порядка 475 млрд рублей). Правда, и конкуренция на нем намного сильнее, так как барьеры входа существенно ниже. В то же время у компании имеются преимущества в сегменте упаковки для крупнейших пищевых производителей, так как там требования к поставщикам более жесткие: необходимо иметь собственные мощности по ламинации картона и оборотные средства в размере, позволяющем приобретать крупнооптовые партии сырья для минимизации закупочных цен. «Ламбумиз» удовлетворяет всем этим требованиям в полной мере, поэтому свое развитие компания видит именно в этом сегменте.

Прогноз развития рынка упаковки

В целом эксперты дают скромные оценки роста рынка упаковки: +5,5% в 2024 г. и далее — по 8-10% в год. Основное развитие рынка упаковки для жидких продуктов связано с возможным экспортным потенциалом, а также с инфляцией.

Значительного расширения объемов рынка, связанного с ростом спроса на одноразовую упаковку при развитии продаж еды навынос, а также развитии продаж на пищекомбинатах, не предполагается. Но с учетом планов по выходу на новые сегменты рынка прогнозная выручка компании может увеличиться в два и более раз за счет расширения производственных мощностей.

Финансовые показатели компании по МСФО

Отчетность по МСФО у ПАО «Ламбумиз» является индивидуальной, так как эмитент не имеет дочерних и зависимых обществ, а все активы и операционная деятельность ведутся от одного юридического лица. Основные показатели отчетности по международным стандартам в целом совпадают с показателями отчетности по РСБУ, с небольшими корректировками на различия в методике.

За последние три года компания значительно нарастила выручку — рост выручки LTM на 30 июня 2024 г. к значениям за 2021 г. составил 2,4 раза, что положительно сказалось на всех финансовых показателях компании:

Чистая прибыль увеличилась с 265 тыс. рублей до 319 млн рублей — более чем в 1000 раз.

EBITDA выросла в 5,8 раз — с 85,3 млн рублей до 497 млн рублей.

Финансовый долг сократился с 490,7 млн рублей до 128,2 млн рублей, а с учетом денежных средств чистый финансовый долг компании — практически нулевой.

Собственный капитал компании увеличился с 858,7 млн рублей до 1,4 млрд рублей (+65%).

Балансовые показатели ПАО «Ламбумиз» по МСФО, тыс. рублей

И если в 2022 г. резкий скачок выручки связан с переключением клиентов от основного конкурента Elopak, работавшего на импортном сырье, то сохранение уровня выручки в 2023-м и ее рост в 2024 гг. свидетельствует о том, что новые клиенты не стремятся вернуться к своим старым поставщикам, а ПАО «Ламбумиз» успешно прошло «кризис роста», который иногда настигает быстрорастущие компании. Эмитент смог нарастить мощности полностью за счет собственных средств, сократив при этом чистый финансовый долг практически до нуля.

Прогнозные показатели

Для прогноза показателей ПАО «Ламбумиз» были взяты следующие предпосылки из заявлений руководства компании:

Строительство нового производственного цеха общей площадью более 14 тыс. м2 для размещения нового производства асептической упаковки в 2025-2027 гг.

Общий объем инвестиционных вложений — более 1,5 млрд рублей.

Рост выручки к 2028 г. — в 3,5 раза.

Ключевые предпосылки построения прогноза

Период прогноза показателей — 2024-2028 гг.

Темп роста выручки в 2025-2027 гг. заложен с учетом планов компании по увеличению объемов продаж за счет «Ролл Топ» и одноразовой посуды по 20% в год (на 2024 г. оставлен достигнутый в уже первом полугодии рост к АППГ в 15%), с 2028 г. заложен рост выручки за счет запуска нового цеха по производству асептической упаковки в 3,5 раза к значениям 2023 г.

Валовая прибыль спланирована на уровне достигнутых показателей за последние 12 месяцев — это осторожный прогноз, так как все новые развиваемые направления, со слов руководства, имеют более высокую маржинальность, но оценить их влияние на общую маржинальность без более глубокого анализа не представляется возможным.

Оборотные активы спрогнозированы от текущих значений оборачиваемости.

Капитальные вложения разбиты равными частями на три года (2025-2027 гг.), и далее — по 200 млн рублей в год (отталкиваясь от факта предыдущих годов), финансируются за счет средств, привлеченных в рамках IPO и собственных.

На основе вышеуказанных предпосылок аналитиками Boomin были спрогнозированы основные показатели для расчета свободного денежного потока компании и оценки ее стоимости. Выручка компании после запуска нового производственного цеха достигнет порядка 9 млрд рублей к 2028 г., а при сохранении маржинальности на уже достигнутом уровне за счет эффекта масштаба рентабельность по OIBDA достигнет значений порядка 19,5–20% (факт на 30 июня 2024 г. (LTM) — 18%).

Оценка стоимости компании

Оценка компании была проведена с помощью двух подходов — доходного и сравнительного.

Доходный подход

Расчет стоимости компании проведен методом дисконтированных потоков. Ставка дисконтирования является плавающей в соответствии с прогнозом изменения ключевой ставки. На 2024 г. базовая ставка дисконтирования определена в размере 23% с дальнейшим снижением на два процентных пункта в год, постпрогнозный темп роста свободного потока — 5,0%.

Оценка стоимости компании методом дисконтированных потоков, млн рублей

Таким образом, стоимость компании при реализации ее планов по расширению производства в 3,5 раза к 2028 г. за счет средств, полученных от проведения IPO, составляет порядка 8,1 млрд рублей.

При этом важными факторами, влияющими на оценку стоимости компании, являются прогнозные темпы роста выручки и валовая рентабельность продаж.

Аналитики Boomin провели анализ чувствительности к данными показателям, который демонстрирует, что при сохранении темпов роста на уровне 2024 г. (то есть около 15% в год) до момента запуска нового цеха и удержания валовой прибыли на уровне 27% стоимость компании составит 8,1 млрд рублей, в то время как рост валовой прибыли за счет новых продуктов до 29% увеличивает стоимость компании до 9,2 млрд рублей и более.

На основании факторного анализа можно оценить диапазон стоимости компании в границах 7,9–8,7 млрд рублей.

Сравнение с аналогичными эмитентами

На российском биржевом рынке нет прямых аналогов ПАО «Ламбумиз». Для расчета мультипликаторов мы выбрали различные компании сектора «Промышленность», при этом их уровень взвешивали в соответствии с более подходящими относительными финансовыми показателями (рентабельность, долговая нагрузка и др.).

Рыночные мультипликаторы компаний-аналогов

При сравнительном подходе, даже без учета предполагаемых существенных инвестиций в расширение, можно оценить компанию в 30x чистой прибыли, или 15x EBITDA.

Исходя из этих метрик, а также учитывая, что чистая прибыль ПАО «Ламбумиз» за шесть месяцев 2024 г. (LTM) составила 319,3 млн рублей, а EBITDA — 496,9 млн рублей, стоимость компании может составить от 7,5 млрд рублей по EBITDA до 9,6 млрд рублей по чистой прибыли.

Мультипликатор по выручке не рассматривался, так как он менее репрезентативен и не учитывает предполагаемый рост эмитента (компании-аналоги не раскрывают планов о росте выручки в будущем).

Таким образом, в целом оценка, основанная на сравнительном подходе, также соответствует расчетному диапазону, полученному при применении доходного метода.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба