29 октября 2024 | Ламбумиз Инвестовизация

О компании.

ПАО Ламбумиз - одно из старейших предприятий Москвы и один из 4-х крупнейших производителей упаковки для молока и молочной продукции на территории РФ.

Количество сотрудников более 200 человек. В распоряжении компании находится 18,5 тыс. кв. м. производственных площадей, на которых производится около 400 млн шт. упаковки для молока и молочных продуктов ежегодно. Продукция поставляется по всей стране и 4% на экспорт в СНГ.

Ламбумиз – это один из немногих производителей на рынке РФ с полным производственным циклом, что даёт ему конкурентные преимущества.

Специализируется на производстве картонной упаковки для молока и молочной продукции. Производит заготовки пакетов типа Gable Top (упаковка «с гребешком») и Roll Top (аналог «Tetra-Top»), ламинированный картон и одноразовую посуду из него.

Значимые события с 2022 года:

· В 2022 году провели модернизацию оборудования, благодаря чему расширили ассортимент. Удалось увеличить объемы выпуска продукции в 2 раза за счет приостановки деятельности конкурентов, работавших на сырье иностранного производства.

· В 2023 году запущена линия новой упаковки Ролл Топ (аналог импортной Тетра Топ, которая перестала импортироваться и оборудование молзаводов простаивало более года). Компания увеличила долю на рынке молочной упаковки для продукции краткосрочного хранения до 35%. И стала лидером этого сегмента.

· 2024 год тестирование линии производства асептической упаковки типа SIG Combibloc. Запущены продажи упаковки Ролл Топ.

В 2026-2027 годах компания планирует занять 10% рынка асептической упаковки за счёт импортозамещения (сейчас лидирует Тетра-Пак).

Материнская компания ООО «Ламбумиз-Инвест» (99% акций). Контролирующие акционеры: генеральный директор Абалаков А. Н. (72,8%), Кальсин С.Л. (11,1%), Гейкин А.М. (11,1%), Гнилов А.А. (5%).

Финансовые результаты.

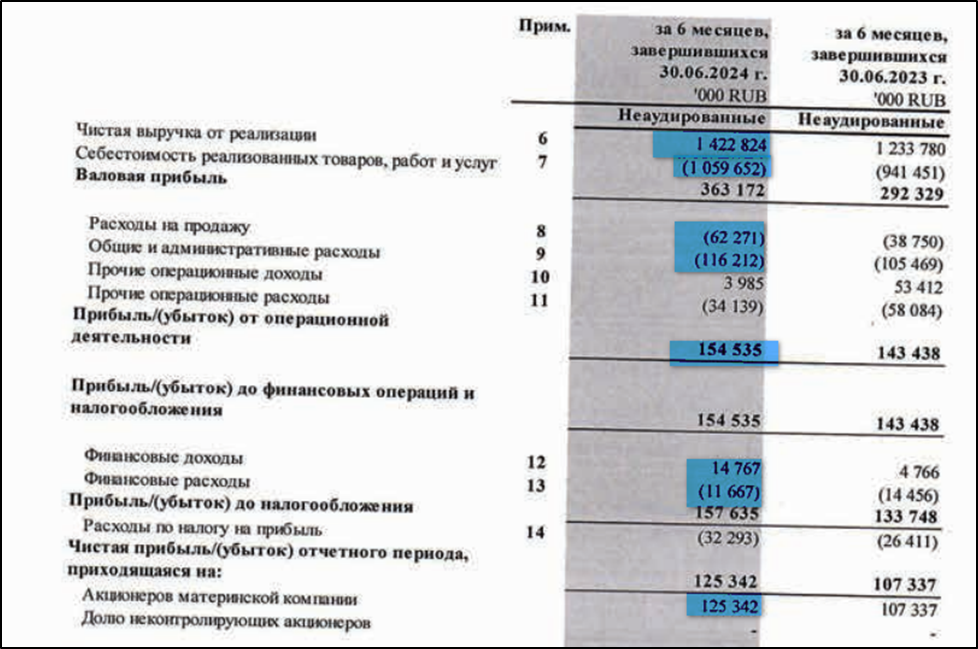

Результаты за 1П 2024:

Выручка 1,4 млрд (+15% г/г);

Себестоимость 1 млрд (+12% г/г);

Расходы на продажу, общие и административные расходы 0,18 млрд (+23% г/г);

Операционная прибыль 0,15 млрд (+8% г/г);

Доход от финансовых операций 0,003 млрд;

Чистая прибыль (ЧП) 0,125 млрд (+17% г/г).

Выручка выросла благодаря запуску новой линии и росту цен. Себестоимость и другие расходы увеличились чуть меньше. Проценты по депозитам перекрывают процентные расходы. В итоге, ЧП +17%.

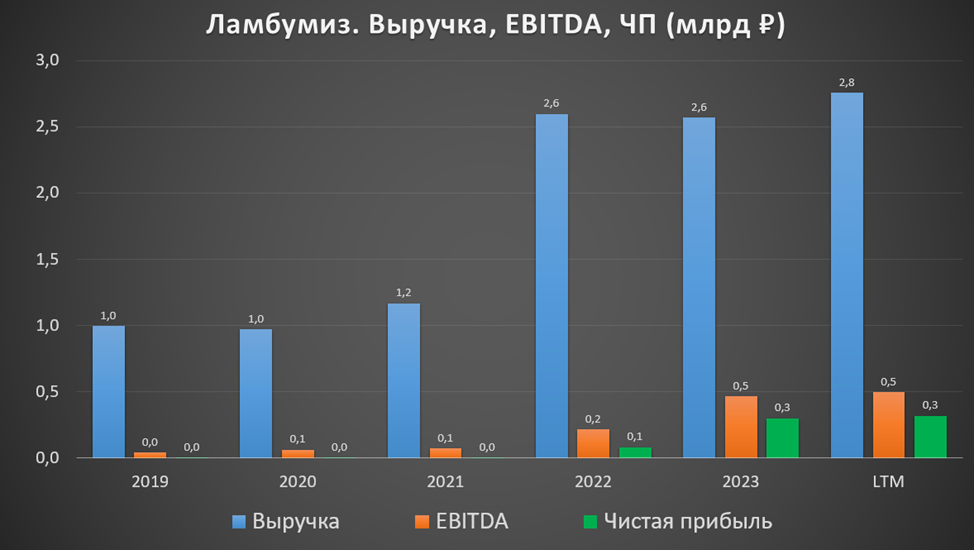

После модернизации оборудования в рамках импортозамещения в 2022 году удалось в 2 раза увеличить объемы производства, что повлияло на резкий взлёт финансовых результатов. По итогам 2024 года ожидается рост выручки на 27% г/г, EBITDA на 35%.

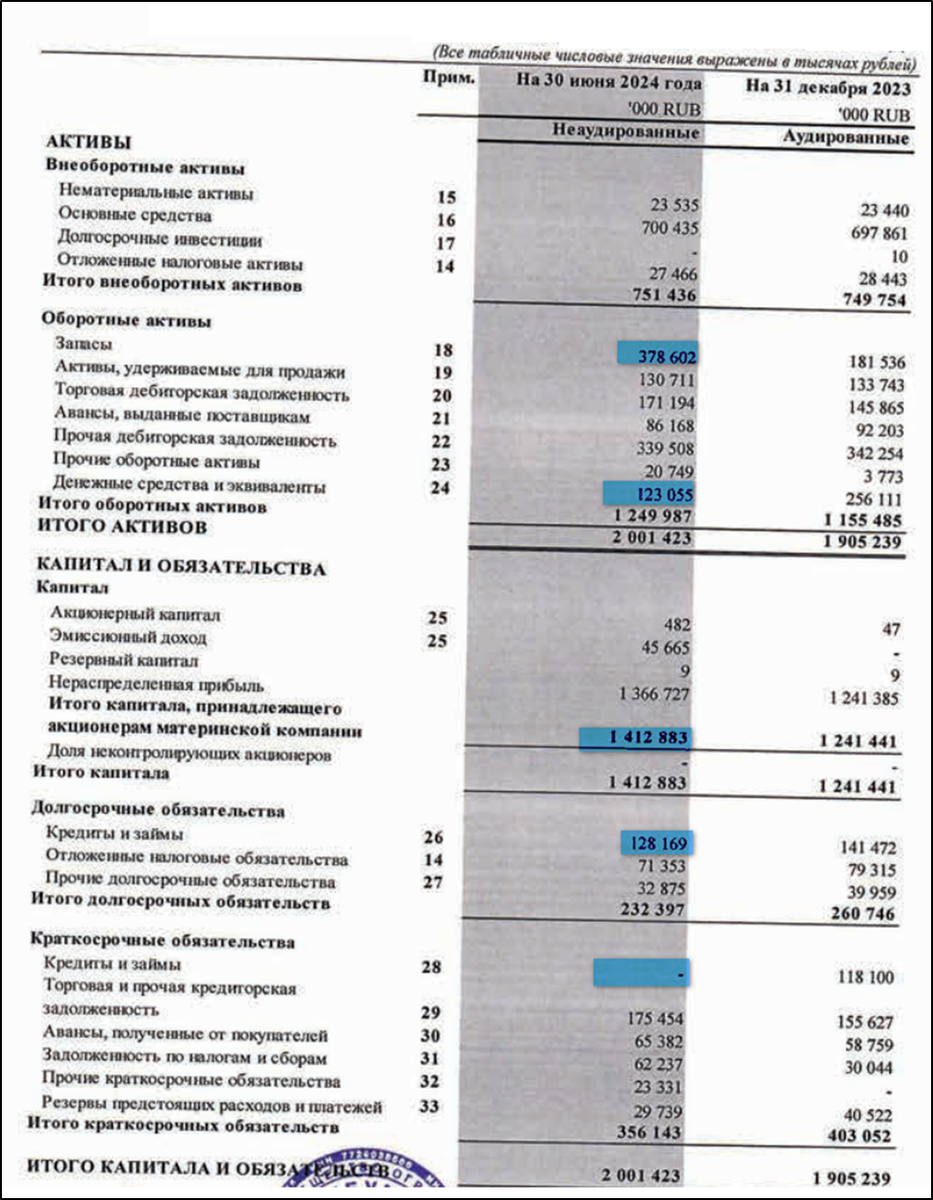

Баланс.

Капитал 1,4 млрд (+14% с начала года).

Запасы 0,38 млрд (+2х с начала года).

Денежные средства 0,123 млрд (-2х с начала года).

Суммарные кредиты и займы 0,128 млрд (-2х с начала года).

Чистый долг в районе 0 млрд. Финансовое положение отличное.

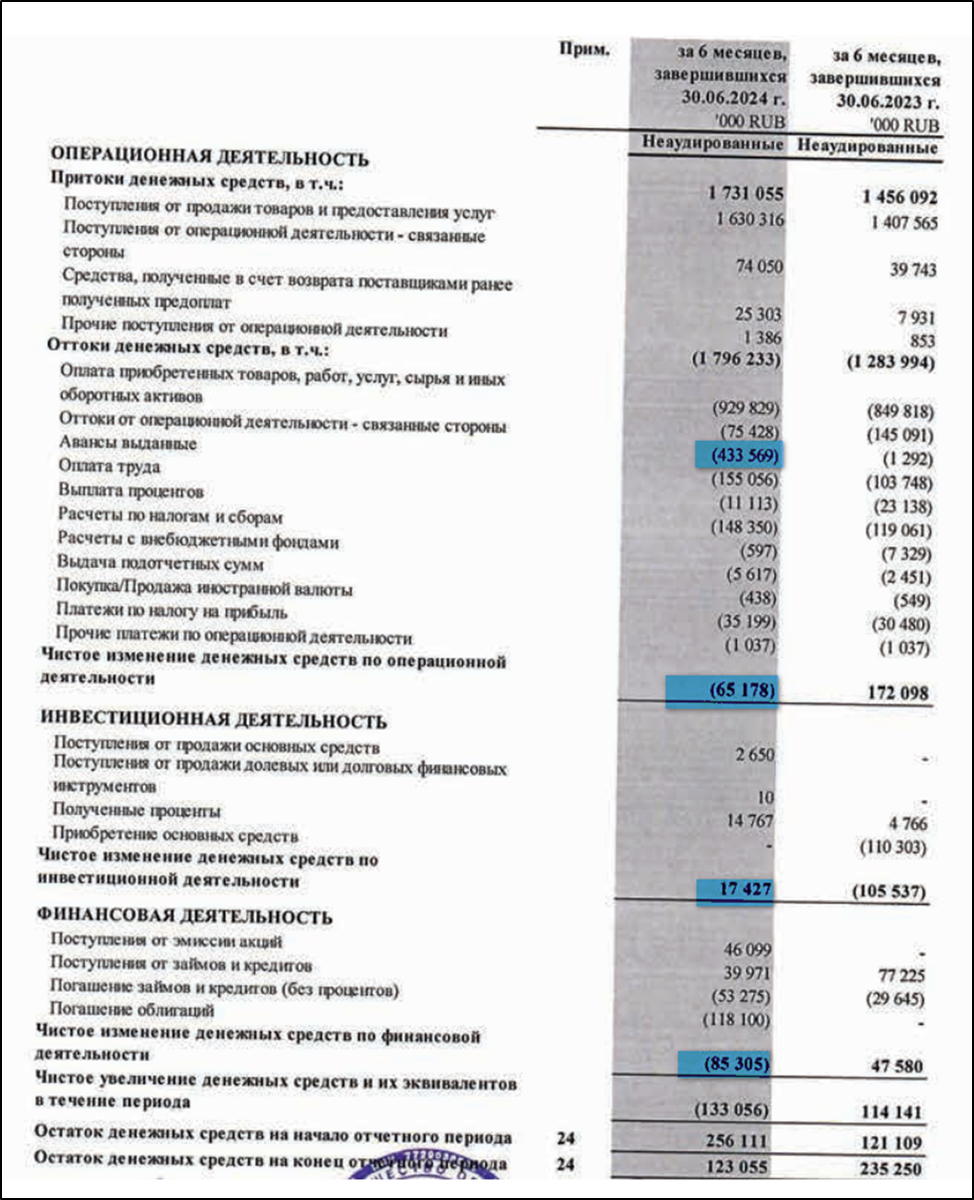

Денежные потоки

от операционной деятельности: -0,065 млрд. Отрицательное значение из-за высоких выплаченных авансов поставщикам.

от инвестиционной деятельности: +0,017 млрд.Кап затраты отсутствуют. 0,014 млрд – полученные проценты.

от финансовой деятельности: -0,85 млрд. Отрицательное значение указывает, что деньги пошли на погашение долга.

В итоге, свободный денежный поток LTM FCF = 0.

Дивиденды.

15.08.24 была принята дивидендная политика, согласно которой на дивиденды должно направляться 10%-100% от ЧП по РСБУ. Влияющие факторы: размер чистой прибыли, финансово-хозяйственные планы, структура оборотных средств и долговая нагрузка.

Таким образом, дивиденды за 2023 год могли бы составить 0,17-16,6₽. Т.е. ориентировочная доходность 0,3-3,5%. Но до 2026 года будет проходить инвестиционная программа, поэтому, как минимум, до этого времени дивиденды будут минимальными.

Перспективы.

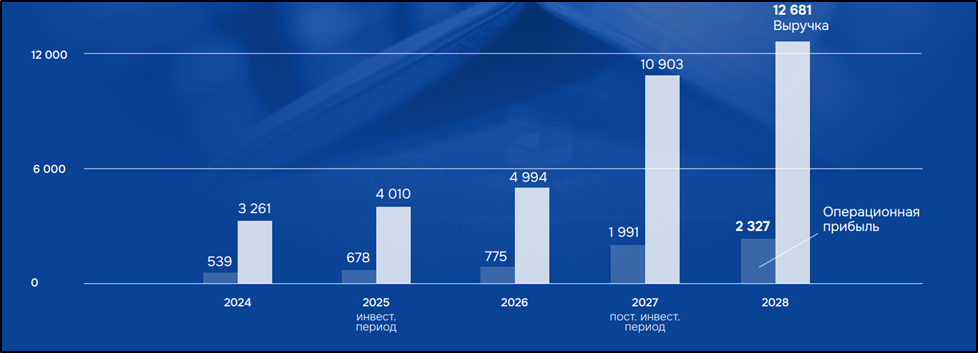

У компании есть стратегия развития, которая предусматривает рост выручки к 2028 году в 3,5 раза, а рост операционной прибыли в 4,3 раза.

Такой рост должен произойти за счёт строительство нового цеха с площадью более 14 тыс кв. метров в 2025-2027 годах. Общий объем инвестиций запланирован в объеме более 1,5 млрд в течение 2 лет. Компания планирует значительное расширение производства с целью выхода на рынок асептической упаковки. Планируемая доля рынка 10%, что даст +150% к выручке. Также ожидается рост производства одноразовой посуды с долей 0,2% от рынка, что даст +20% к выручке.

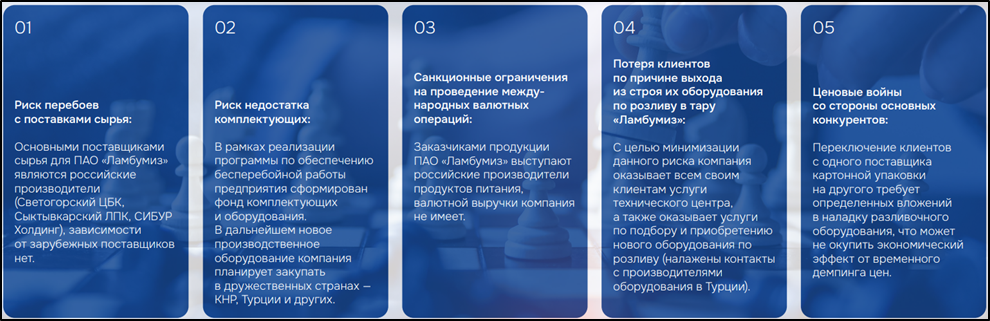

Риски.

Конкуренция. Помимо Ламбумиз, крупнейшими игроками рынка неасептической упаковки в РФ являются: АО «ПраймКартонПак» (доля 25%), ООО «Молопак» (доля 20%), ООО «Роспак» (доля 10%) и ООО «Тралин ПАК» (доля 5%). А на рынке асептической упаковки в основном иностранные производители.

Срыв стратегии развития.

Перебои с поставками сырья. Но основные поставщики – российские производители.

Недостаток комплектующих. Компания планирует закупать оборудование в Китае и Турции.

Поломка оборудования клиентов по розливу в тару «Ламбумиз».

Финансовые риски (инфляционные, валютные, кредитные).

Мультипликаторы.

По мультипликаторам компания оценена дорого:

Капитализация = 8,7 млрд (цена акции 460 ₽);

EV/EBITDA = 17,5;

P/E = 27; P/S = 3; P/B = 6;

Рентабельность по EBITDA = 18%; ROE = 23%; ROA = 16%.

Показатели рентабельности выросли вместе с выручкой. Компания считает нормальной для бизнеса рентабельность по EBITDA 18-20%.

IPO.

Диапазон цены: 425₽-460₽ за акцию (капитализация 8-8,7 млрд без учета средств, привлеченных в рамках IPO).

Схема размещения cash-in, т.е. доп эмиссия.

Размер размещения: 10-12% от общего количества акций (0,8-1 млрд).

Привлеченные средства будут направлены на реализацию стратегии развития.

Предусмотрен механизм стабилизации цены в течение 30 дней.

Заявки принимаются до 29.10.24

Старт торгов планируется 17.10.24. Тикер LMBZ. ISIN RU000A108ZX6. Уровень листинга – третий.

Действующий акционер не будет продавать акций в течение 365 дней после IPO.

Компания сообщила, что получила спрос от институциональных инвесторов по ценам внутри объявленного ценового диапазона в объеме свыше 75% от ожидаемого размера Размещения.

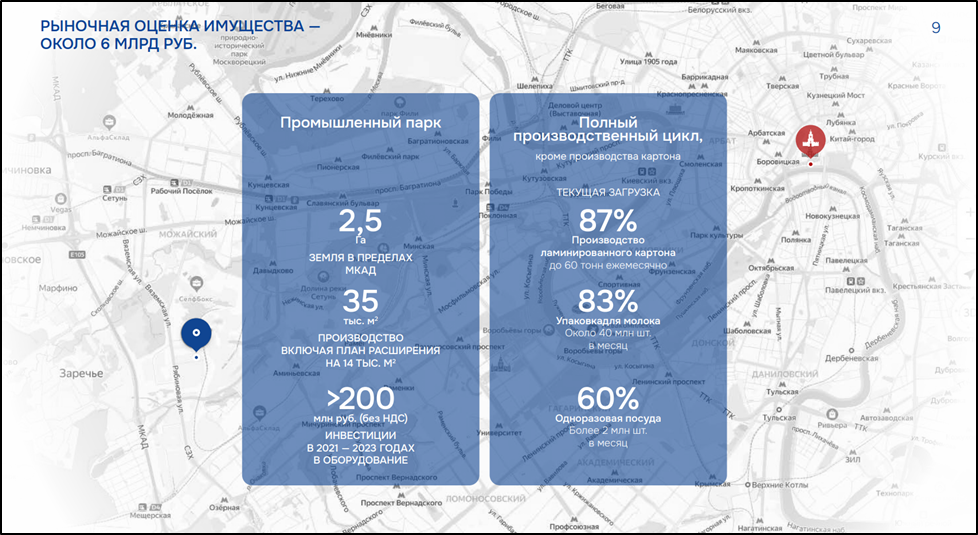

По оценке Ламбумиз, их промышленный комплекс в пределах МКАД и оборудование оцениваются более чем в 6 млрд. Т.е. 70% от предполагаемой капитализации.

Выводы.

Ламбумиз – один из крупнейших производителей упаковки для молока и молочной продукции на территории РФ с полным технологическим циклом.

Модернизация оборудования в 2022 году помогла в 2 раза увеличить объемы производства.

Финансовые результаты 2Q 24 выросли на 15-20% г/г. У компании практически нулевой чистый долг. LTM FCF = 0.

Ориентировочная дивидендная доходность 0,3-3,5%.

Стратегия предусматривает рост выручки в 3,5 раза к 2028 году, т.е. примерно по 38% в год. Для этого планируется построить новый цех до 2027 года с целью выхода на рынок асептической упаковки. Риски: конкуренция, импортное оборудование, срыв стратегии.

Мультипликаторы высокие. Если поверить в темпы роста по 38% в год, то расчетная справедливая цена 400₽. Не планирую участвовать в этом IPO.

ПАО Ламбумиз - одно из старейших предприятий Москвы и один из 4-х крупнейших производителей упаковки для молока и молочной продукции на территории РФ.

Количество сотрудников более 200 человек. В распоряжении компании находится 18,5 тыс. кв. м. производственных площадей, на которых производится около 400 млн шт. упаковки для молока и молочных продуктов ежегодно. Продукция поставляется по всей стране и 4% на экспорт в СНГ.

Ламбумиз – это один из немногих производителей на рынке РФ с полным производственным циклом, что даёт ему конкурентные преимущества.

Специализируется на производстве картонной упаковки для молока и молочной продукции. Производит заготовки пакетов типа Gable Top (упаковка «с гребешком») и Roll Top (аналог «Tetra-Top»), ламинированный картон и одноразовую посуду из него.

Значимые события с 2022 года:

· В 2022 году провели модернизацию оборудования, благодаря чему расширили ассортимент. Удалось увеличить объемы выпуска продукции в 2 раза за счет приостановки деятельности конкурентов, работавших на сырье иностранного производства.

· В 2023 году запущена линия новой упаковки Ролл Топ (аналог импортной Тетра Топ, которая перестала импортироваться и оборудование молзаводов простаивало более года). Компания увеличила долю на рынке молочной упаковки для продукции краткосрочного хранения до 35%. И стала лидером этого сегмента.

· 2024 год тестирование линии производства асептической упаковки типа SIG Combibloc. Запущены продажи упаковки Ролл Топ.

В 2026-2027 годах компания планирует занять 10% рынка асептической упаковки за счёт импортозамещения (сейчас лидирует Тетра-Пак).

Материнская компания ООО «Ламбумиз-Инвест» (99% акций). Контролирующие акционеры: генеральный директор Абалаков А. Н. (72,8%), Кальсин С.Л. (11,1%), Гейкин А.М. (11,1%), Гнилов А.А. (5%).

Финансовые результаты.

Результаты за 1П 2024:

Выручка 1,4 млрд (+15% г/г);

Себестоимость 1 млрд (+12% г/г);

Расходы на продажу, общие и административные расходы 0,18 млрд (+23% г/г);

Операционная прибыль 0,15 млрд (+8% г/г);

Доход от финансовых операций 0,003 млрд;

Чистая прибыль (ЧП) 0,125 млрд (+17% г/г).

Выручка выросла благодаря запуску новой линии и росту цен. Себестоимость и другие расходы увеличились чуть меньше. Проценты по депозитам перекрывают процентные расходы. В итоге, ЧП +17%.

После модернизации оборудования в рамках импортозамещения в 2022 году удалось в 2 раза увеличить объемы производства, что повлияло на резкий взлёт финансовых результатов. По итогам 2024 года ожидается рост выручки на 27% г/г, EBITDA на 35%.

Баланс.

Капитал 1,4 млрд (+14% с начала года).

Запасы 0,38 млрд (+2х с начала года).

Денежные средства 0,123 млрд (-2х с начала года).

Суммарные кредиты и займы 0,128 млрд (-2х с начала года).

Чистый долг в районе 0 млрд. Финансовое положение отличное.

Денежные потоки

от операционной деятельности: -0,065 млрд. Отрицательное значение из-за высоких выплаченных авансов поставщикам.

от инвестиционной деятельности: +0,017 млрд.Кап затраты отсутствуют. 0,014 млрд – полученные проценты.

от финансовой деятельности: -0,85 млрд. Отрицательное значение указывает, что деньги пошли на погашение долга.

В итоге, свободный денежный поток LTM FCF = 0.

Дивиденды.

15.08.24 была принята дивидендная политика, согласно которой на дивиденды должно направляться 10%-100% от ЧП по РСБУ. Влияющие факторы: размер чистой прибыли, финансово-хозяйственные планы, структура оборотных средств и долговая нагрузка.

Таким образом, дивиденды за 2023 год могли бы составить 0,17-16,6₽. Т.е. ориентировочная доходность 0,3-3,5%. Но до 2026 года будет проходить инвестиционная программа, поэтому, как минимум, до этого времени дивиденды будут минимальными.

Перспективы.

У компании есть стратегия развития, которая предусматривает рост выручки к 2028 году в 3,5 раза, а рост операционной прибыли в 4,3 раза.

Такой рост должен произойти за счёт строительство нового цеха с площадью более 14 тыс кв. метров в 2025-2027 годах. Общий объем инвестиций запланирован в объеме более 1,5 млрд в течение 2 лет. Компания планирует значительное расширение производства с целью выхода на рынок асептической упаковки. Планируемая доля рынка 10%, что даст +150% к выручке. Также ожидается рост производства одноразовой посуды с долей 0,2% от рынка, что даст +20% к выручке.

Риски.

Конкуренция. Помимо Ламбумиз, крупнейшими игроками рынка неасептической упаковки в РФ являются: АО «ПраймКартонПак» (доля 25%), ООО «Молопак» (доля 20%), ООО «Роспак» (доля 10%) и ООО «Тралин ПАК» (доля 5%). А на рынке асептической упаковки в основном иностранные производители.

Срыв стратегии развития.

Перебои с поставками сырья. Но основные поставщики – российские производители.

Недостаток комплектующих. Компания планирует закупать оборудование в Китае и Турции.

Поломка оборудования клиентов по розливу в тару «Ламбумиз».

Финансовые риски (инфляционные, валютные, кредитные).

Мультипликаторы.

По мультипликаторам компания оценена дорого:

Капитализация = 8,7 млрд (цена акции 460 ₽);

EV/EBITDA = 17,5;

P/E = 27; P/S = 3; P/B = 6;

Рентабельность по EBITDA = 18%; ROE = 23%; ROA = 16%.

Показатели рентабельности выросли вместе с выручкой. Компания считает нормальной для бизнеса рентабельность по EBITDA 18-20%.

IPO.

Диапазон цены: 425₽-460₽ за акцию (капитализация 8-8,7 млрд без учета средств, привлеченных в рамках IPO).

Схема размещения cash-in, т.е. доп эмиссия.

Размер размещения: 10-12% от общего количества акций (0,8-1 млрд).

Привлеченные средства будут направлены на реализацию стратегии развития.

Предусмотрен механизм стабилизации цены в течение 30 дней.

Заявки принимаются до 29.10.24

Старт торгов планируется 17.10.24. Тикер LMBZ. ISIN RU000A108ZX6. Уровень листинга – третий.

Действующий акционер не будет продавать акций в течение 365 дней после IPO.

Компания сообщила, что получила спрос от институциональных инвесторов по ценам внутри объявленного ценового диапазона в объеме свыше 75% от ожидаемого размера Размещения.

По оценке Ламбумиз, их промышленный комплекс в пределах МКАД и оборудование оцениваются более чем в 6 млрд. Т.е. 70% от предполагаемой капитализации.

Выводы.

Ламбумиз – один из крупнейших производителей упаковки для молока и молочной продукции на территории РФ с полным технологическим циклом.

Модернизация оборудования в 2022 году помогла в 2 раза увеличить объемы производства.

Финансовые результаты 2Q 24 выросли на 15-20% г/г. У компании практически нулевой чистый долг. LTM FCF = 0.

Ориентировочная дивидендная доходность 0,3-3,5%.

Стратегия предусматривает рост выручки в 3,5 раза к 2028 году, т.е. примерно по 38% в год. Для этого планируется построить новый цех до 2027 года с целью выхода на рынок асептической упаковки. Риски: конкуренция, импортное оборудование, срыв стратегии.

Мультипликаторы высокие. Если поверить в темпы роста по 38% в год, то расчетная справедливая цена 400₽. Не планирую участвовать в этом IPO.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба