2 ноября 2024 T-Investments Атепаева Екатерина

Кроме банковских вкладов существует несколько инструментов денежного рынка с низкими рисками, в которые инвестор может вложиться и получить большую доходность за счет роста ключевой ставки.

Расскажу, как работают инструменты денежного рынка и для чего могут пригодиться.

Как устроен денежный рынок

Денежный рынок — это часть финансового рынка, на котором торгуются высоколиквидные краткосрочные займы, как правило, сроком до года.

К инструментам денежного рынка относят накопительные счета, банковские вклады, фонды денежного рынка и облигации сроком до одного года от крупных корпораций и государства. Из этих инструментов только банковские вклады и накопительные счета страхуют суммы в пределах 1 400 000 ₽.

Такие инструменты дают инвесторам возможность ликвидных вложений с минимальным уровнем риска и доходностью на уровне ключевой ставки Центрального банка. Заемщики же получают доступ к недорогому финансированию.

Участники денежного рынка — это юридические и физические лица, государство и кредитно-финансовые учреждения, в частности крупные банки.

Когда инвестору использовать денежный рынок

Чтобы сохранить деньги, можно открыть вклад или накопительный счет в банке. Но есть ситуации, когда выгоднее использовать другие инструменты денежного рынка.

Если у вас нет инвестиционных идей, можно вложиться в инструменты денежного рынка, чтобы увеличить итоговую доходность портфеля. Иначе покупательная способность накопленных денег на брокерском счете снизится из-за инфляции. А некоторые брокеры при выводе средств сразу взимают налог, так что выгоднее оставить деньги на брокерском счете и вложить в биржевые инструменты денежного рынка, а не держать их на вкладе и накопительном счете.

С определенной периодичностью акции и облигации российских компаний значительно падают в цене. Если удерживать инструменты денежного рынка неделю и больше, можно их продать без потери первоначальных вложений, заработать проценты и инвестировать свободные деньги в подешевевшие акции или облигации.

Какая сейчас ситуация с процентными ставками

Доходность инструментов денежного рынка зависит от процентных ставок и настроения инвесторов. С конца 2023 года на российском рынке сложилась уникальная ситуация, которая делает инструменты денежного рынка привлекательными. Вот что на это повлияло.

Рост ключевой ставки до 21%. Последние два года Центральный банк повышает ключевую ставку, которая влияет на процентные ставки по долговым инструментам и инструментам денежного рынка. Акции не могут дать гарантированную высокую доходность, даже через дивидендные выплаты, поэтому денежный рынок становится все более привлекательным для инвесторов.

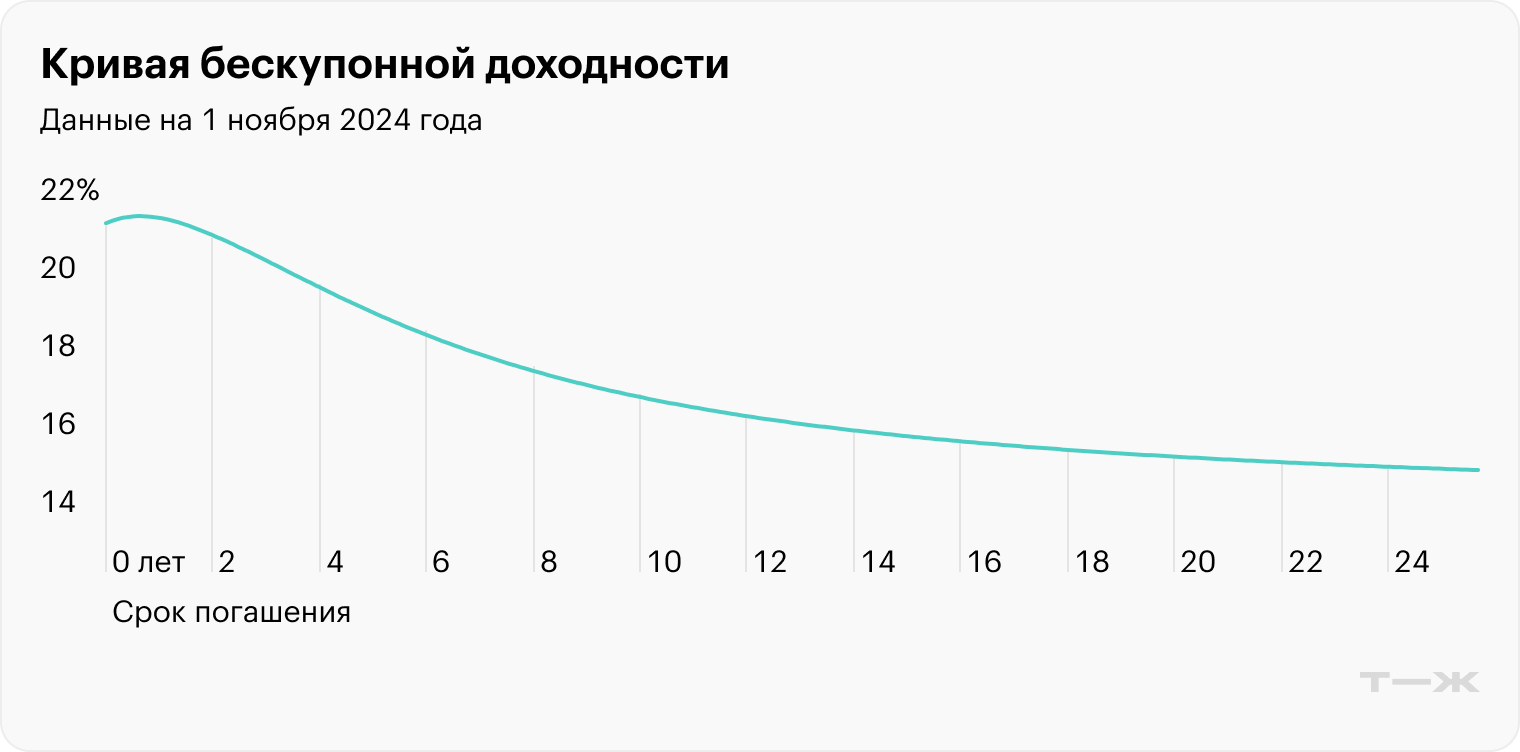

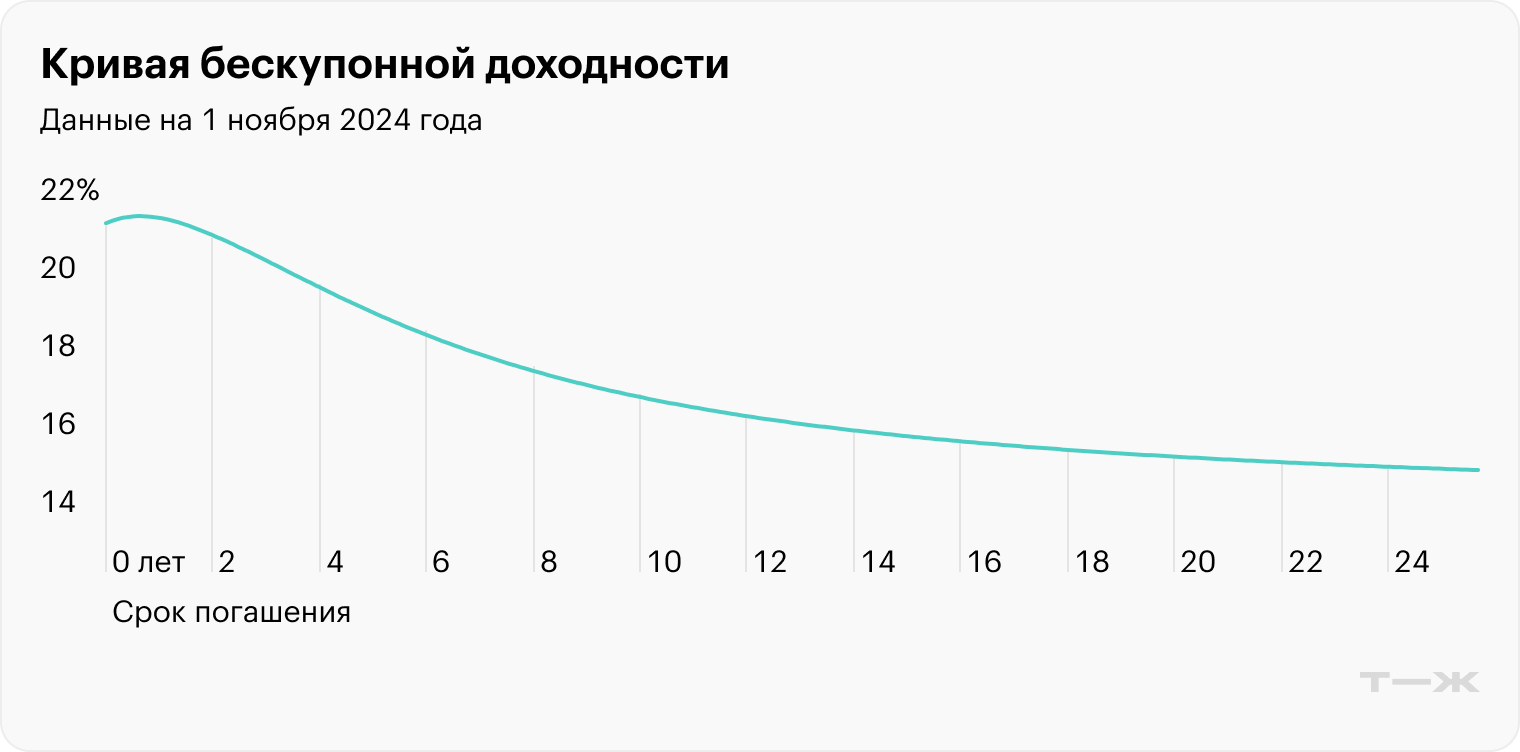

Инверсия кривой доходности. Это аномальная ситуация, когда доходность краткосрочных облигаций выше доходности долгосрочных. Обычно все наоборот.

Чем больше времени до погашения, тем выше доходность долгосрочных облигаций, потому что инвесторы учитывают премию за риск. На более длинном горизонте времени увеличивается вероятность негативных событий, в том числе инфляционные ожидания, ведь цены на товары и услуги со временем растут.

Когда рынок дает более высокую оценку краткосрочным рискам, чем долгосрочным, кривая инвертируется. Это говорит о краткосрочных страхах инвесторов, которые могут быть связаны с инфляционными рисками, снижением деловой активности, ожиданием рецессии и другими возможными проблемами в экономике.

Получается, при минимальном риске коротких денежных инструментов их доходность конкурирует с более длинными инструментами. Есть возможность вложиться на небольшой срок и получить доходность выше, чем у долгосрочных облигаций.

Фонды денежного рынка

Самый ликвидный сегмент денежного рынка — операция репо

, или сделка по продаже ценных бумаг с обязательством последующего выкупа через определенный срок по заранее оговоренной цене.

Большинство операций репо совершается через центрального контрагента в лице Национального клирингового центра и обеспечивается надежными ликвидными ценными бумагами — облигациями федерального займа, корпоративными облигациями, акциями, паями ETF, депозитарными расписками или клиринговым сертификатом участия (КСУ).

Инвестор одалживает деньги центральному контрагенту, получая взамен в качестве залога клиринговый сертификат участия, который удостоверяет право инвестора на долю в пуле высоколиквидных ценных бумаг. По истечении срока ЦК выкупает у инвестора КСУ, возвращая сумму займа с процентами.

Изначально сделки репо совершали только банки и брокеры. По мере развития рынка, его инфраструктуры и роста объемов инструмент стал доступен и другим участникам. В последние годы появились паевые инвестиционные фонды, которые объединяют деньги инвесторов в общий пул и размещают их в репо с центральным контрагентом, позволяя любому инвестору участвовать в подобных сделках. Первый такой фонд денежного рынка появился в 2019 году — фонд «Ликвидность» (LQDT) от «ВИМ Инвестиции».

В зависимости от инвестиционной декларации фонда могут использоваться другие высоколиквидные краткосрочные финансовые инструменты. Например, облигации сроком до года и производные финансовые инструменты.

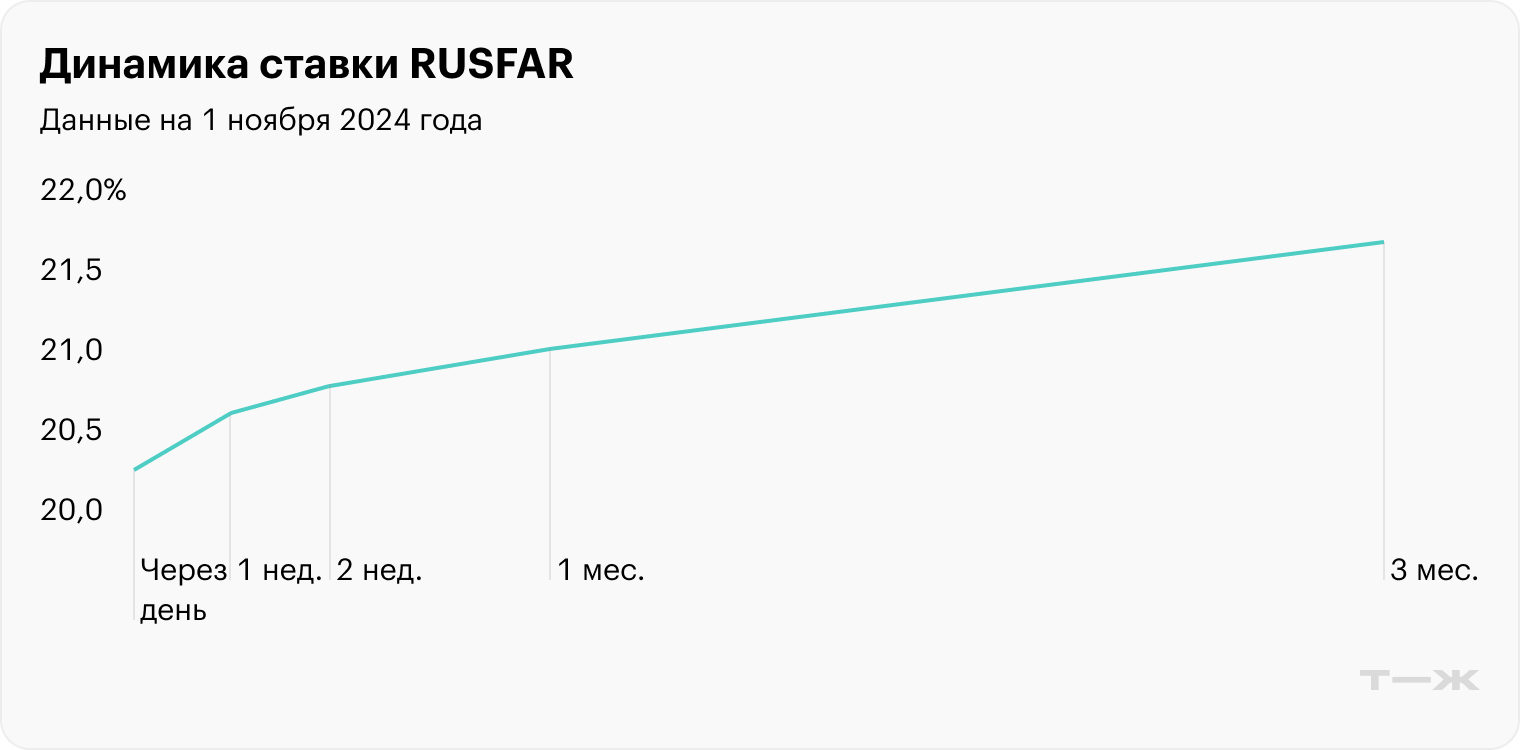

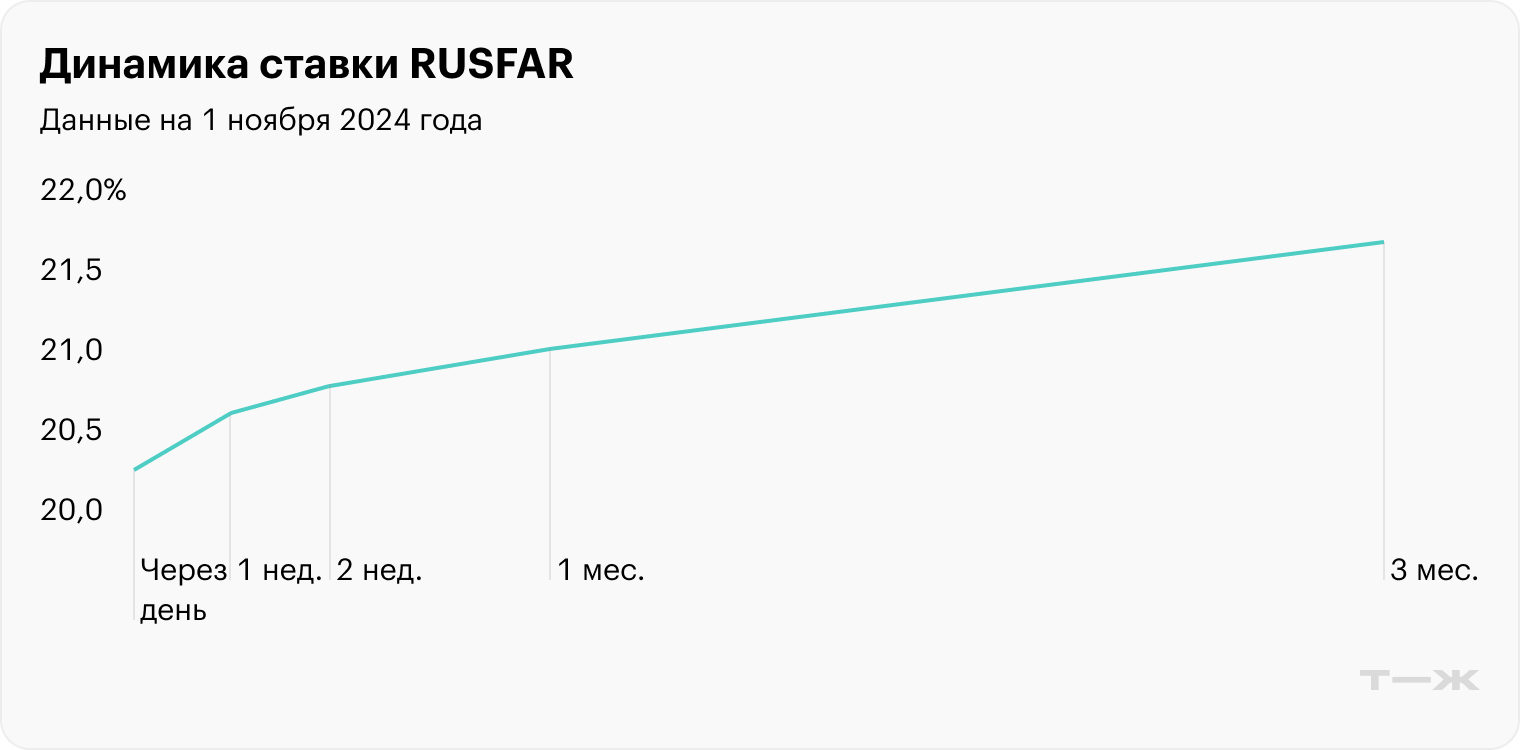

Фонды денежного рынка ориентируются на ставку RUSFAR, Russian Secured Average Rate, — индикатор, который показывает справедливую стоимость обеспечения денег и под какой процент участники рынка готовы занять деньги. Показатель рассчитывается на реальных сделках и близок к ключевой ставке ЦБ.

Доходность фондов денежного рынка будет близка к средней ставке RUSFAR за период инвестиций за вычетом расходов фонда на управление. Комиссия фонда постепенно удерживается из активов фонда и автоматически отражается в цене паев. Паи дорожают чуть медленнее, чем могли бы, не будь расходов фонда. Вот список фондов, паи которых может приобрести инвестор на Мосбирже:

Паи инвестиционных фондов, вкладывающих в сделки РЕПО

Преимущества фондов денежного рынка. Цена паев медленно, но стабильно растет с минимальными колебаниями. Еще они быстро реагируют на изменения ставки: при росте процентной ставки доходность фондов будет расти, при снижении доходность будет меньше, но цены паев резко не упадут.

Специальные посредники биржи — маркетмейкеры — поддерживают ликвидность, что позволяет инвесторам приобретать и продавать паи с минимальным отклонением от рыночной цены.

Наконец, можно не платить НДФЛ с дохода от продажи паев, если владеть ими три года и более и применить вычет за долгосрочное владение. Или можно покупать их на ИИС и использовать налоговый вычет, предусмотренный для таких счетов.

Недостатки. Инструмент требует аккуратных расчетов: нужно учитывать расходы фонда, комиссию брокера и биржи, иначе можно продать пай в убыток.

Как правило, если покупать паи фонда через брокера или банк, аффилированный с управляющей компанией, комиссии за сделку можно избежать: SBMM через Сбер, LQDT через ВТБ, AKMM через «Альфу».

В тарифах на брокерское обслуживание должно быть указано, что брокерская комиссия при покупке соответствующих фондов денежного рынка не взимается, а также отсутствует комиссия депозитария за учет и хранение паев. Однако остается комиссия биржи.

Еще важно использовать лимитную, а не рыночную заявку. Лимитная заявка позволяет указывать желаемую цену покупки или продажи актива, тогда как рыночная заявка исполняется моментально по текущей цене в стакане заявок.

Несмотря на то, что колебания в цене фондов денежного рынка в течение дня минимальны, лимитная заявка может быть важна при краткосрочных вложениях в такие фонды, а еще во время паники на рынке, когда цена пая может отклониться от справедливой.

Наконец, доходность этих фондов сложно предсказать, поскольку она зависит от изменения ключевой ставки и RUSFAR. При этом не стоит забывать, что с дохода от продажи будет начислен налог, если покупать не через ИИС или держать менее трех лет.

Краткосрочные облигации

Один из инструментов денежного рынка — это краткосрочные облигации надежных эмитентов со сроком обращения до одного года. Прежде всего это высоколиквидные государственные и корпоративные облигации крупнейших компаний.

Преимущества облигаций. Краткосрочных облигаций довольно много, что позволяет выбрать подходящие варианты и дает большую гибкость, чем у вкладов.

Если держать облигации до погашения, расходом на владение облигациями будет только комиссия за покупку. Отличие облигаций от фондов денежного рынка — прогнозируемая доходность к погашению. При этом облигации тоже можно купить на ИИС.

Недостатки облигаций. Это более сложный инструмент, чем вклады, накопительные счета или фонды. Желательно разбираться в нюансах: насколько кредитоспособен эмитент, какой размер купона, будет ли он меняться, какие есть особые условия.

Если искать более выгодные варианты, чем короткие ОФЗ и облигации крупных компаний, придется брать на себя дополнительный кредитный риск. При этом не у всех коротких облигаций хорошая ликвидность — в моменте может быть сложно быстро купить или продать большое число бумаг по рыночной цене.

С купонов облигаций взимается налог. Его можно избежать, если приобретать облигации через биржевые фонды, которые вкладывают деньги в облигации.

Банковские инструменты

Банковские вклады и накопительные счета — еще один инструмент денежного рынка. При этом у них есть свои плюсы и минусы в сравнении с биржевыми инструментами.

Вклад. К плюсам вкладов можно отнести то, что они просто устроены, а доходность заранее известна. Кроме того, вклады застрахованы Агентством по страхованию вкладов (АСВ) в пределах 1 400 000 ₽ на вкладчика в одном банке, а в отдельных случаях лимит страховки выше. Инструмент требует минимальных усилий от инвестора, а ставку по вкладу можно зафиксировать на несколько лет.

По данным ЦБ, в середине октября 2024 года средняя максимальная ставка по вкладам в топ-10 банков достигла 19,66% годовых. При этом на данный момент можно найти варианты со ставкой 20% годовых и даже выше.

Наконец, у вкладов есть льготное налогообложение процентов. Не надо платить НДФЛ с процентов на сумму: 1 000 000 ₽ × Самая высокая ставка ЦБ, которая действовала в течение года на первое число каждого месяца. На 28 октября 2024 года ставка ЦБ была 21% годовых, поэтому по итогам 2024 года от налога будет освобождено 210 000 ₽ процентов.

Недостаток вкладов — доходность ниже ключевой ставки. Чтобы получить высокую доходность, надо искать выгодные варианты или открывать вклад по акции, чтобы получить более высокую ставку. При досрочном закрытии вклада начисленные проценты банк не выплатит, а при росте ставки ЦБ ставку по действующему вкладу не поднимут.

Накопительный счет. Накопительные счета похожи на вклады, но более гибкие. Обычно можно пополнять их и снимать с них деньги в любое время без потери процентов.

При этом накопительные счета, как и вклады, защищены страховкой АСВ. Налогообложение такое же льготное, как у вкладов.

Минус в том, что доходность обычно ниже, чем у вкладов, и она не зафиксирована. Банк меняет ее согласно своей политике. В лучшем случае она зафиксирована на первые два-три месяца с момента открытия счета.

Банки могут вводить дополнительные условия по накопительным счетам. Некоторые начисляют проценты на ежедневный остаток, другие — на минимальный остаток за месяц. Во втором случае пополнение счета не принесет дополнительного дохода, а снятие денег может лишить клиента части дохода.

Что в итоге

Денежный рынок — это рынок надежных и ликвидных инструментов сроком до года с доходностью в районе ключевой ставки. Его участники — это прежде всего кредитные организации, но частные инвесторы тоже могут размещать на нем средства.

Основные инструменты денежного рынка — это краткосрочные облигации, сделки репо, векселя, банковские вклады, межбанковские и коммерческие кредиты. Для частных инвесторов удобный вариант вложиться в денежный рынок — купить паи фондов денежного рынка. На начало октября 2024 года на Мосбирже торгуются паи более десятка таких фондов в рублях и юанях.

Классические инструменты — банковские вклады и накопительные счета — застрахованы государством на сумму до 1 400 000 ₽, однако и доходность у них чаще всего ниже, чем у облигаций и фондов денежного рынка.

Расскажу, как работают инструменты денежного рынка и для чего могут пригодиться.

Как устроен денежный рынок

Денежный рынок — это часть финансового рынка, на котором торгуются высоколиквидные краткосрочные займы, как правило, сроком до года.

К инструментам денежного рынка относят накопительные счета, банковские вклады, фонды денежного рынка и облигации сроком до одного года от крупных корпораций и государства. Из этих инструментов только банковские вклады и накопительные счета страхуют суммы в пределах 1 400 000 ₽.

Такие инструменты дают инвесторам возможность ликвидных вложений с минимальным уровнем риска и доходностью на уровне ключевой ставки Центрального банка. Заемщики же получают доступ к недорогому финансированию.

Участники денежного рынка — это юридические и физические лица, государство и кредитно-финансовые учреждения, в частности крупные банки.

Когда инвестору использовать денежный рынок

Чтобы сохранить деньги, можно открыть вклад или накопительный счет в банке. Но есть ситуации, когда выгоднее использовать другие инструменты денежного рынка.

Если у вас нет инвестиционных идей, можно вложиться в инструменты денежного рынка, чтобы увеличить итоговую доходность портфеля. Иначе покупательная способность накопленных денег на брокерском счете снизится из-за инфляции. А некоторые брокеры при выводе средств сразу взимают налог, так что выгоднее оставить деньги на брокерском счете и вложить в биржевые инструменты денежного рынка, а не держать их на вкладе и накопительном счете.

С определенной периодичностью акции и облигации российских компаний значительно падают в цене. Если удерживать инструменты денежного рынка неделю и больше, можно их продать без потери первоначальных вложений, заработать проценты и инвестировать свободные деньги в подешевевшие акции или облигации.

Какая сейчас ситуация с процентными ставками

Доходность инструментов денежного рынка зависит от процентных ставок и настроения инвесторов. С конца 2023 года на российском рынке сложилась уникальная ситуация, которая делает инструменты денежного рынка привлекательными. Вот что на это повлияло.

Рост ключевой ставки до 21%. Последние два года Центральный банк повышает ключевую ставку, которая влияет на процентные ставки по долговым инструментам и инструментам денежного рынка. Акции не могут дать гарантированную высокую доходность, даже через дивидендные выплаты, поэтому денежный рынок становится все более привлекательным для инвесторов.

Инверсия кривой доходности. Это аномальная ситуация, когда доходность краткосрочных облигаций выше доходности долгосрочных. Обычно все наоборот.

Чем больше времени до погашения, тем выше доходность долгосрочных облигаций, потому что инвесторы учитывают премию за риск. На более длинном горизонте времени увеличивается вероятность негативных событий, в том числе инфляционные ожидания, ведь цены на товары и услуги со временем растут.

Когда рынок дает более высокую оценку краткосрочным рискам, чем долгосрочным, кривая инвертируется. Это говорит о краткосрочных страхах инвесторов, которые могут быть связаны с инфляционными рисками, снижением деловой активности, ожиданием рецессии и другими возможными проблемами в экономике.

Получается, при минимальном риске коротких денежных инструментов их доходность конкурирует с более длинными инструментами. Есть возможность вложиться на небольшой срок и получить доходность выше, чем у долгосрочных облигаций.

Фонды денежного рынка

Самый ликвидный сегмент денежного рынка — операция репо

, или сделка по продаже ценных бумаг с обязательством последующего выкупа через определенный срок по заранее оговоренной цене.

Большинство операций репо совершается через центрального контрагента в лице Национального клирингового центра и обеспечивается надежными ликвидными ценными бумагами — облигациями федерального займа, корпоративными облигациями, акциями, паями ETF, депозитарными расписками или клиринговым сертификатом участия (КСУ).

Инвестор одалживает деньги центральному контрагенту, получая взамен в качестве залога клиринговый сертификат участия, который удостоверяет право инвестора на долю в пуле высоколиквидных ценных бумаг. По истечении срока ЦК выкупает у инвестора КСУ, возвращая сумму займа с процентами.

Изначально сделки репо совершали только банки и брокеры. По мере развития рынка, его инфраструктуры и роста объемов инструмент стал доступен и другим участникам. В последние годы появились паевые инвестиционные фонды, которые объединяют деньги инвесторов в общий пул и размещают их в репо с центральным контрагентом, позволяя любому инвестору участвовать в подобных сделках. Первый такой фонд денежного рынка появился в 2019 году — фонд «Ликвидность» (LQDT) от «ВИМ Инвестиции».

В зависимости от инвестиционной декларации фонда могут использоваться другие высоколиквидные краткосрочные финансовые инструменты. Например, облигации сроком до года и производные финансовые инструменты.

Фонды денежного рынка ориентируются на ставку RUSFAR, Russian Secured Average Rate, — индикатор, который показывает справедливую стоимость обеспечения денег и под какой процент участники рынка готовы занять деньги. Показатель рассчитывается на реальных сделках и близок к ключевой ставке ЦБ.

Доходность фондов денежного рынка будет близка к средней ставке RUSFAR за период инвестиций за вычетом расходов фонда на управление. Комиссия фонда постепенно удерживается из активов фонда и автоматически отражается в цене паев. Паи дорожают чуть медленнее, чем могли бы, не будь расходов фонда. Вот список фондов, паи которых может приобрести инвестор на Мосбирже:

Паи инвестиционных фондов, вкладывающих в сделки РЕПО

Преимущества фондов денежного рынка. Цена паев медленно, но стабильно растет с минимальными колебаниями. Еще они быстро реагируют на изменения ставки: при росте процентной ставки доходность фондов будет расти, при снижении доходность будет меньше, но цены паев резко не упадут.

Специальные посредники биржи — маркетмейкеры — поддерживают ликвидность, что позволяет инвесторам приобретать и продавать паи с минимальным отклонением от рыночной цены.

Наконец, можно не платить НДФЛ с дохода от продажи паев, если владеть ими три года и более и применить вычет за долгосрочное владение. Или можно покупать их на ИИС и использовать налоговый вычет, предусмотренный для таких счетов.

Недостатки. Инструмент требует аккуратных расчетов: нужно учитывать расходы фонда, комиссию брокера и биржи, иначе можно продать пай в убыток.

Если доходность фонда с учетом его расходов составляет 17% годовых, а комиссия брокера за сделку — 0,05%, нужно продержать паи фонда минимум три дня, чтобы хоть что-то заработать. Дело в том, что суммарная комиссия за покупку и продажу составит 0,1%, а дневная доходность фонда равна 17% / 365 = 0,046%.

При доходности фонда 6% годовых, как это было при низкой ключевой ставке в 2020—2021 годах, минимальный срок владения паями, чтобы не уйти в минус, увеличился бы до семи дней, поскольку в день фонд приносил бы 0,016%. При более высокой комиссии брокера за сделку срок был бы еще выше.

При доходности фонда 6% годовых, как это было при низкой ключевой ставке в 2020—2021 годах, минимальный срок владения паями, чтобы не уйти в минус, увеличился бы до семи дней, поскольку в день фонд приносил бы 0,016%. При более высокой комиссии брокера за сделку срок был бы еще выше.

Как правило, если покупать паи фонда через брокера или банк, аффилированный с управляющей компанией, комиссии за сделку можно избежать: SBMM через Сбер, LQDT через ВТБ, AKMM через «Альфу».

В тарифах на брокерское обслуживание должно быть указано, что брокерская комиссия при покупке соответствующих фондов денежного рынка не взимается, а также отсутствует комиссия депозитария за учет и хранение паев. Однако остается комиссия биржи.

Еще важно использовать лимитную, а не рыночную заявку. Лимитная заявка позволяет указывать желаемую цену покупки или продажи актива, тогда как рыночная заявка исполняется моментально по текущей цене в стакане заявок.

Несмотря на то, что колебания в цене фондов денежного рынка в течение дня минимальны, лимитная заявка может быть важна при краткосрочных вложениях в такие фонды, а еще во время паники на рынке, когда цена пая может отклониться от справедливой.

Наконец, доходность этих фондов сложно предсказать, поскольку она зависит от изменения ключевой ставки и RUSFAR. При этом не стоит забывать, что с дохода от продажи будет начислен налог, если покупать не через ИИС или держать менее трех лет.

Краткосрочные облигации

Один из инструментов денежного рынка — это краткосрочные облигации надежных эмитентов со сроком обращения до одного года. Прежде всего это высоколиквидные государственные и корпоративные облигации крупнейших компаний.

Преимущества облигаций. Краткосрочных облигаций довольно много, что позволяет выбрать подходящие варианты и дает большую гибкость, чем у вкладов.

Если держать облигации до погашения, расходом на владение облигациями будет только комиссия за покупку. Отличие облигаций от фондов денежного рынка — прогнозируемая доходность к погашению. При этом облигации тоже можно купить на ИИС.

Недостатки облигаций. Это более сложный инструмент, чем вклады, накопительные счета или фонды. Желательно разбираться в нюансах: насколько кредитоспособен эмитент, какой размер купона, будет ли он меняться, какие есть особые условия.

Если искать более выгодные варианты, чем короткие ОФЗ и облигации крупных компаний, придется брать на себя дополнительный кредитный риск. При этом не у всех коротких облигаций хорошая ликвидность — в моменте может быть сложно быстро купить или продать большое число бумаг по рыночной цене.

С купонов облигаций взимается налог. Его можно избежать, если приобретать облигации через биржевые фонды, которые вкладывают деньги в облигации.

Банковские инструменты

Банковские вклады и накопительные счета — еще один инструмент денежного рынка. При этом у них есть свои плюсы и минусы в сравнении с биржевыми инструментами.

Вклад. К плюсам вкладов можно отнести то, что они просто устроены, а доходность заранее известна. Кроме того, вклады застрахованы Агентством по страхованию вкладов (АСВ) в пределах 1 400 000 ₽ на вкладчика в одном банке, а в отдельных случаях лимит страховки выше. Инструмент требует минимальных усилий от инвестора, а ставку по вкладу можно зафиксировать на несколько лет.

По данным ЦБ, в середине октября 2024 года средняя максимальная ставка по вкладам в топ-10 банков достигла 19,66% годовых. При этом на данный момент можно найти варианты со ставкой 20% годовых и даже выше.

Наконец, у вкладов есть льготное налогообложение процентов. Не надо платить НДФЛ с процентов на сумму: 1 000 000 ₽ × Самая высокая ставка ЦБ, которая действовала в течение года на первое число каждого месяца. На 28 октября 2024 года ставка ЦБ была 21% годовых, поэтому по итогам 2024 года от налога будет освобождено 210 000 ₽ процентов.

Недостаток вкладов — доходность ниже ключевой ставки. Чтобы получить высокую доходность, надо искать выгодные варианты или открывать вклад по акции, чтобы получить более высокую ставку. При досрочном закрытии вклада начисленные проценты банк не выплатит, а при росте ставки ЦБ ставку по действующему вкладу не поднимут.

Накопительный счет. Накопительные счета похожи на вклады, но более гибкие. Обычно можно пополнять их и снимать с них деньги в любое время без потери процентов.

При этом накопительные счета, как и вклады, защищены страховкой АСВ. Налогообложение такое же льготное, как у вкладов.

Минус в том, что доходность обычно ниже, чем у вкладов, и она не зафиксирована. Банк меняет ее согласно своей политике. В лучшем случае она зафиксирована на первые два-три месяца с момента открытия счета.

Банки могут вводить дополнительные условия по накопительным счетам. Некоторые начисляют проценты на ежедневный остаток, другие — на минимальный остаток за месяц. Во втором случае пополнение счета не принесет дополнительного дохода, а снятие денег может лишить клиента части дохода.

Что в итоге

Денежный рынок — это рынок надежных и ликвидных инструментов сроком до года с доходностью в районе ключевой ставки. Его участники — это прежде всего кредитные организации, но частные инвесторы тоже могут размещать на нем средства.

Основные инструменты денежного рынка — это краткосрочные облигации, сделки репо, векселя, банковские вклады, межбанковские и коммерческие кредиты. Для частных инвесторов удобный вариант вложиться в денежный рынок — купить паи фондов денежного рынка. На начало октября 2024 года на Мосбирже торгуются паи более десятка таких фондов в рублях и юанях.

Классические инструменты — банковские вклады и накопительные счета — застрахованы государством на сумму до 1 400 000 ₽, однако и доходность у них чаще всего ниже, чем у облигаций и фондов денежного рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба