6 ноября 2024 Цифра брокер | Сбер

Сбербанк (SBER) – прокси на весь банковский сектор. Рыночная доля банка превышает 30% в корпоративном кредитовании и 40% в розничном кредитовании. Клиентская база банка насчитывает 109 млн клиентов (по сравнению с 118,5 млн совершеннолетних в России), что ограничивает потенциал органического роста Сбербанка (без учета небанковских направлений).

Сбербанк — самый крупный и устойчивый российский банк, надежность которого проверена временем. Акции Сбербанка пользуются спросом у инвесторов и в нестабильные периоды в экономике или на финансовом рынке. Рентабельность банка можно оценивать относительно банковского сектора в целом. Сбербанк в среднем показывает более высокую эффективность по отрасли. Предпосылками для дальнейшего роста банка могут выступать общий рост экономики и денежной массы в стране. Дополнительный импульс к росту может предоставить развитие экосистемы Сбербанка, которая охватывает сегменты e-commerce, развлечения, фудтех, mobility и др.

Структура пассивов.

Основные источники фондирования:

Депозиты физических лиц (27%).

Текущие счета физических лиц (25%). Важным источником недорогого фондирования для банка являются накопительные счета. Это одна из причин дешевого фондирования банка.

Юридические лица (31%). В общей структуре счетов юридических лиц около 32% приходится на текущие счета по которым практически не выплачиваются проценты, так как компании хранят наличность для поддержания операционной ликвидности.

Средства других банков (7%).

Другое (10%).

Структура активов.

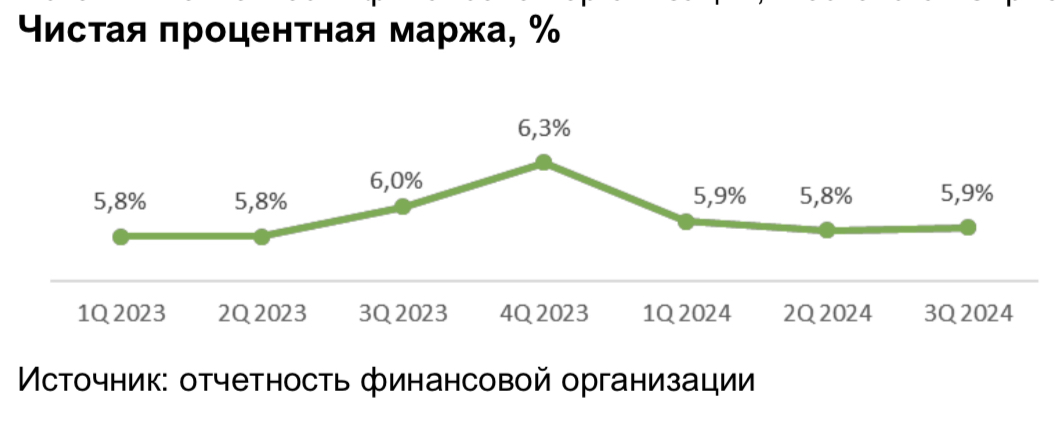

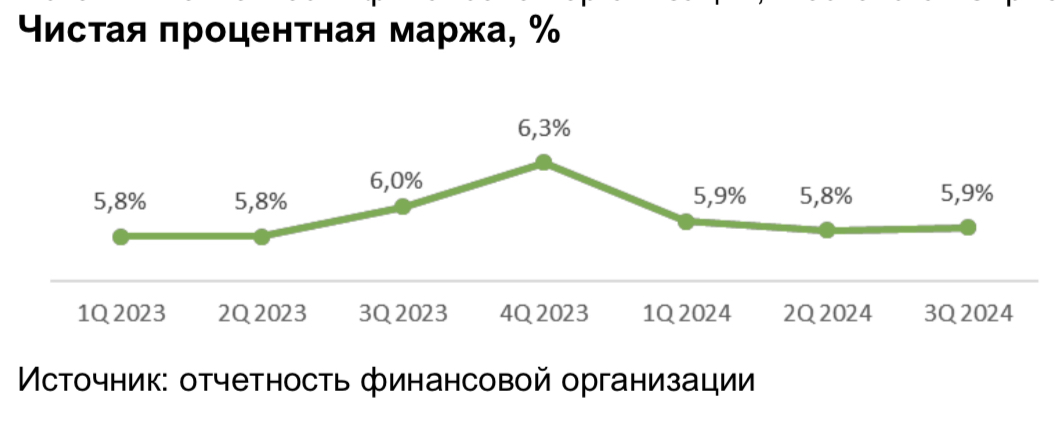

Кредитный портфель (72%). В структуре кредитного портфеля преобладают кредиты юридическим лицам (61%), это позволяет сохранять чистую процентную маржу на стабильно высоком уровне на фоне повышения ключевой ставки. В кредитном портфеле физлиц (39% от общей структуры) наибольший вес приходится на ипотечные кредиты (62%), затем следуют потребительские кредиты (24%), кредитные карты (11%) и автокредиты (3%).

Инвестиции в финансовые инструменты (14%).

Ликвидные резервы (денежные средства) (6%).

Прочее (8%). Доходность активов, %

Вывод. Инвестиции в акции Сбербанка — это не столько про рост, сколько про стабильный доход и дивиденды, доходность которых исторически превышала доходность по облигациям и депозитам. В настоящее время акции Сбербанка выглядят привлекательно, учитывая их текущую рыночную оценку ниже балансовой стоимости (обычно это являлось хорошей точкой для покупки акций).

Сбербанк — самый крупный и устойчивый российский банк, надежность которого проверена временем. Акции Сбербанка пользуются спросом у инвесторов и в нестабильные периоды в экономике или на финансовом рынке. Рентабельность банка можно оценивать относительно банковского сектора в целом. Сбербанк в среднем показывает более высокую эффективность по отрасли. Предпосылками для дальнейшего роста банка могут выступать общий рост экономики и денежной массы в стране. Дополнительный импульс к росту может предоставить развитие экосистемы Сбербанка, которая охватывает сегменты e-commerce, развлечения, фудтех, mobility и др.

Структура пассивов.

Основные источники фондирования:

Депозиты физических лиц (27%).

Текущие счета физических лиц (25%). Важным источником недорогого фондирования для банка являются накопительные счета. Это одна из причин дешевого фондирования банка.

Юридические лица (31%). В общей структуре счетов юридических лиц около 32% приходится на текущие счета по которым практически не выплачиваются проценты, так как компании хранят наличность для поддержания операционной ликвидности.

Средства других банков (7%).

Другое (10%).

Структура активов.

Кредитный портфель (72%). В структуре кредитного портфеля преобладают кредиты юридическим лицам (61%), это позволяет сохранять чистую процентную маржу на стабильно высоком уровне на фоне повышения ключевой ставки. В кредитном портфеле физлиц (39% от общей структуры) наибольший вес приходится на ипотечные кредиты (62%), затем следуют потребительские кредиты (24%), кредитные карты (11%) и автокредиты (3%).

Инвестиции в финансовые инструменты (14%).

Ликвидные резервы (денежные средства) (6%).

Прочее (8%). Доходность активов, %

Вывод. Инвестиции в акции Сбербанка — это не столько про рост, сколько про стабильный доход и дивиденды, доходность которых исторически превышала доходность по облигациям и депозитам. В настоящее время акции Сбербанка выглядят привлекательно, учитывая их текущую рыночную оценку ниже балансовой стоимости (обычно это являлось хорошей точкой для покупки акций).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба