8 ноября 2024 Financial Times | Apple

Berkshire Hathaway вызывает у инвесторов вопросы после того, как компания пополнила свои кошельки за счет сворачивания своей самой прибыльной сделки

Интрига вокруг мотивов Уоррена Баффета, который продолжает совершать выгодные сделки и увеличивать денежную массу Berkshire Hathaway, не утихает.

В прошлую субботу Баффет сообщил, что в третьем квартале он продолжил сокращать свою долю в Apple и других акциях, что принесло Berkshire Hathaway прибыль в размере 97 миллиардов долларов.

После этого Баффет поднял уровень наличности Berkshire до беспрецедентных высот. Наличные в размере 325 миллиардов долларов теперь составляют 28 процентов стоимости активов Berkshire — самый высокий уровень как минимум с 1990 года. Это заставило его последователей задуматься о причинах продажи акций.

Некоторые инвесторы и аналитики считают, что Баффет, который обучался у легендарного инвестора Бенджамина Грэма, придерживается своих принципов. Они указывают на относительно высокое соотношение цены и прибыли Apple по сравнению с её потенциальным ростом прибыли.

На этой неделе Apple предупредила инвесторов, что её будущие продукты могут никогда не стать такими же прибыльными, как iPhone, поскольку она вкладывает капитал в искусственный интеллект, чтобы попытаться догнать конкурентов, включая владельца Google Alphabet.

Другие считают, что происходит что-то ещё, учитывая похвалу Баффета Apple на протяжении многих лет и нехватку других инвестиционных возможностей, на которые 94-летний мужчина неоднократно сетовал. Им остаётся только гадать, создаёт ли Баффет «взлётную полосу» для своего преемника или же он видит на горизонте кризис, дающий ему повод для привлечения наличных.

«Это так странно видеть… и это наводит на вопрос: «Почему накапливается так много денег?» — задаётся вопросом аналитик Morningstar Греггори Уоррен.

Уоррен сказал, что не верит, что Баффет готов заключить одно из крупных приобретений, которые стали олицетворением его инвестиционной стратегии, учитывая его трудности с конкуренцией с другими покупателями. Berkshire также не собирается предоставлять капитал таким гигантским американским компаниям, как Intel, которые искали десятки миллиардов долларов капитала для финансирования своей деятельности.

Баффет также ограничил покупку других акций в этом году, купив акции на сумму всего 5,8 миллиардов долларов до конца сентября. Эта сумма незначительна по сравнению с 133,2 миллиардами долларов продаж акций, которые осуществила Berkshire.

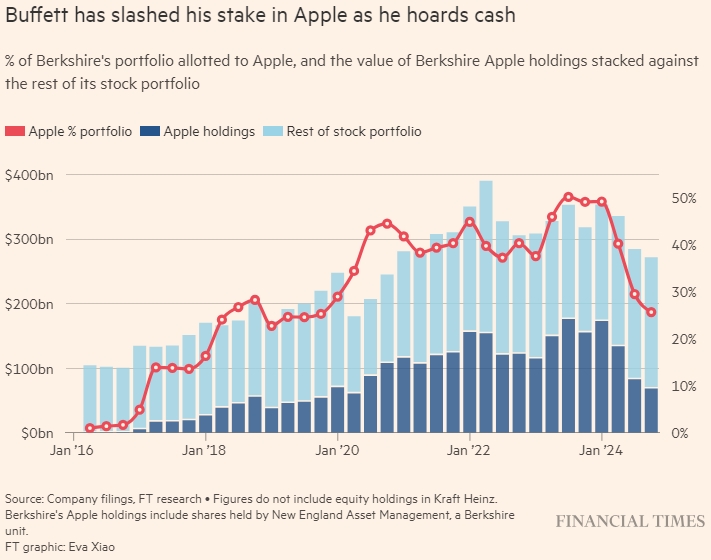

Баффет сократил свою долю в Apple, поскольку копит деньги. Процентная доля портфеля Berkshire, выделенного под бумаги Apple, и стоимость акций Apple по сравнению с остальной частью портфеля акций Berkshire. Источник: документы компании, исследование FT. Цифры не включают акционерный капитал Kraft Heinz. Активы Apple, принадлежащие Berkshire, включают акции, принадлежащие New England Asset Management, подразделению Berkshire. Графика FT: Ева Сяо

Продажи снизили риск акций, который берёт на себя Berkshire, и дают ей достаточно ликвидности для инвестиций, которую она использовала в прошлые времена стресса. Но некоторые инвесторы чувствуют другие причины для сдвига.

Джефф Мускателло, аналитик-исследователь из инвестиционной компании Berkshire Douglass Winthrop, заявил, что оценка вряд ли была «единственной причиной», по которой Баффет обналичивал активы.

«Приближающаяся неизбежная смена руководства делает это время подходящим для расчистки пространства для следующего поколения», — сказал он.

Уоррен из Morningstar согласился с ним, заявив, что именно эти деньги Грег Абель, явный наследник Баффета, скорее всего, пустит в дело.

«Баффет стал немного более осознанным в том, как он говорит о Berkshire и будущем», — сказал он. «Он знает, что не задержится там надолго. Он не обязательно хочет взваливать на ребят ситуации, с которыми им приходится иметь дело».

«Он хочет, чтобы у Грега была как можно большая сумма денег для работы», — добавил он.

Berkshire всегда имела большую денежную позицию, отчасти для того, чтобы выполнить требования регулирующих органов о наличии достаточной ликвидности в её инвестиционном портфеле для выплат по будущим претензиям в рамках её гигантской страховой деятельности.

Инвестиции в Apple датируются 2016 годом, когда компания купила чуть менее 10 миллионов акций на сумму 1,1 миллиарда долларов. Покупки стали шоком, учитывая, что Berkshire долгое время избегала быстрорастущих технологических компаний. Ещё в 2012 году Баффет сказал акционерам, что даже с учётом растущей прибыльности он «не хотел бы покупать» Apple.

Первоначальные инвестиции были сделаны заместителем Баффета Тедом Вешлером, по словам человека, осведомлённого в этом вопросе. В последующие месяцы Баффет сам оценил бизнес-модель компании, подкупленный количеством времени, которое клиенты проводили, используя свои iPhone, и тем, что мало кто был готов перейти на конкурента после покупки одного из них.

Баффет вскоре последовал примеру Вешлера со своей собственной покупательской активностью, и вместе с небольшим фондом, управляемым дочерней компанией, Berkshire накопила 5,9% акций Apple. На пике в прошлом году эта позиция стоила почти 178 миллиардов долларов. Квартальные раскрытия, проанализированные Financial Times, показывают, что Berkshire потратила около 39 миллиардов долларов.

Сторонники инвестора говорят, что есть веские причины поверить Баффету на слово: он утверждает, что доходность краткосрочных казначейских векселей более привлекательна, чем то, что доступно на фондовых рынках. Об этом он заявил в мае.

«С тех пор акции, включая Apple и Bank of America, не дешевели», — отметил Билл Стоун, главный инвестиционный директор Glenview Trust. «Кажется, что всё может быть так просто».

Акции производителя iPhone торгуются по цене, которая в 30 раз превышает прогнозируемую прибыль на следующий год, согласно данным FactSet. Даррен Поллок, управляющий фондом инвестиционной группы Cheviot и акционер Berkshire, отмечает, что когда Баффет покупал, этот показатель был ближе к 12 или 13, и что Apple росла значительно более быстрыми темпами.

«Когда акции переоценены, Berkshire накапливает наличные, потому что Баффет находит всё меньше возможностей для покупки», — добавил Поллок. «Он не следует за рынком. Продать Apple и иметь столько наличных на высоко оценённом рынке — это в стиле Баффета».

Инвесторам придётся подождать ещё три месяца, чтобы узнать больше. Компания сообщила FT, что Баффет ждал возможности поделиться своими мыслями в ежегодном письме, которое должно было быть представлено в феврале.

Интрига вокруг мотивов Уоррена Баффета, который продолжает совершать выгодные сделки и увеличивать денежную массу Berkshire Hathaway, не утихает.

В прошлую субботу Баффет сообщил, что в третьем квартале он продолжил сокращать свою долю в Apple и других акциях, что принесло Berkshire Hathaway прибыль в размере 97 миллиардов долларов.

После этого Баффет поднял уровень наличности Berkshire до беспрецедентных высот. Наличные в размере 325 миллиардов долларов теперь составляют 28 процентов стоимости активов Berkshire — самый высокий уровень как минимум с 1990 года. Это заставило его последователей задуматься о причинах продажи акций.

Некоторые инвесторы и аналитики считают, что Баффет, который обучался у легендарного инвестора Бенджамина Грэма, придерживается своих принципов. Они указывают на относительно высокое соотношение цены и прибыли Apple по сравнению с её потенциальным ростом прибыли.

На этой неделе Apple предупредила инвесторов, что её будущие продукты могут никогда не стать такими же прибыльными, как iPhone, поскольку она вкладывает капитал в искусственный интеллект, чтобы попытаться догнать конкурентов, включая владельца Google Alphabet.

Другие считают, что происходит что-то ещё, учитывая похвалу Баффета Apple на протяжении многих лет и нехватку других инвестиционных возможностей, на которые 94-летний мужчина неоднократно сетовал. Им остаётся только гадать, создаёт ли Баффет «взлётную полосу» для своего преемника или же он видит на горизонте кризис, дающий ему повод для привлечения наличных.

«Это так странно видеть… и это наводит на вопрос: «Почему накапливается так много денег?» — задаётся вопросом аналитик Morningstar Греггори Уоррен.

Уоррен сказал, что не верит, что Баффет готов заключить одно из крупных приобретений, которые стали олицетворением его инвестиционной стратегии, учитывая его трудности с конкуренцией с другими покупателями. Berkshire также не собирается предоставлять капитал таким гигантским американским компаниям, как Intel, которые искали десятки миллиардов долларов капитала для финансирования своей деятельности.

Баффет также ограничил покупку других акций в этом году, купив акции на сумму всего 5,8 миллиардов долларов до конца сентября. Эта сумма незначительна по сравнению с 133,2 миллиардами долларов продаж акций, которые осуществила Berkshire.

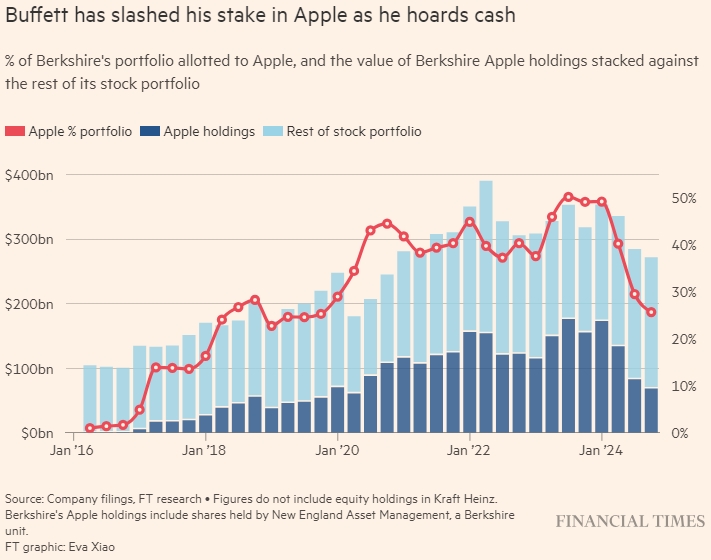

Баффет сократил свою долю в Apple, поскольку копит деньги. Процентная доля портфеля Berkshire, выделенного под бумаги Apple, и стоимость акций Apple по сравнению с остальной частью портфеля акций Berkshire. Источник: документы компании, исследование FT. Цифры не включают акционерный капитал Kraft Heinz. Активы Apple, принадлежащие Berkshire, включают акции, принадлежащие New England Asset Management, подразделению Berkshire. Графика FT: Ева Сяо

Продажи снизили риск акций, который берёт на себя Berkshire, и дают ей достаточно ликвидности для инвестиций, которую она использовала в прошлые времена стресса. Но некоторые инвесторы чувствуют другие причины для сдвига.

Джефф Мускателло, аналитик-исследователь из инвестиционной компании Berkshire Douglass Winthrop, заявил, что оценка вряд ли была «единственной причиной», по которой Баффет обналичивал активы.

«Приближающаяся неизбежная смена руководства делает это время подходящим для расчистки пространства для следующего поколения», — сказал он.

Уоррен из Morningstar согласился с ним, заявив, что именно эти деньги Грег Абель, явный наследник Баффета, скорее всего, пустит в дело.

«Баффет стал немного более осознанным в том, как он говорит о Berkshire и будущем», — сказал он. «Он знает, что не задержится там надолго. Он не обязательно хочет взваливать на ребят ситуации, с которыми им приходится иметь дело».

«Он хочет, чтобы у Грега была как можно большая сумма денег для работы», — добавил он.

Berkshire всегда имела большую денежную позицию, отчасти для того, чтобы выполнить требования регулирующих органов о наличии достаточной ликвидности в её инвестиционном портфеле для выплат по будущим претензиям в рамках её гигантской страховой деятельности.

Инвестиции в Apple датируются 2016 годом, когда компания купила чуть менее 10 миллионов акций на сумму 1,1 миллиарда долларов. Покупки стали шоком, учитывая, что Berkshire долгое время избегала быстрорастущих технологических компаний. Ещё в 2012 году Баффет сказал акционерам, что даже с учётом растущей прибыльности он «не хотел бы покупать» Apple.

Первоначальные инвестиции были сделаны заместителем Баффета Тедом Вешлером, по словам человека, осведомлённого в этом вопросе. В последующие месяцы Баффет сам оценил бизнес-модель компании, подкупленный количеством времени, которое клиенты проводили, используя свои iPhone, и тем, что мало кто был готов перейти на конкурента после покупки одного из них.

Баффет вскоре последовал примеру Вешлера со своей собственной покупательской активностью, и вместе с небольшим фондом, управляемым дочерней компанией, Berkshire накопила 5,9% акций Apple. На пике в прошлом году эта позиция стоила почти 178 миллиардов долларов. Квартальные раскрытия, проанализированные Financial Times, показывают, что Berkshire потратила около 39 миллиардов долларов.

Сторонники инвестора говорят, что есть веские причины поверить Баффету на слово: он утверждает, что доходность краткосрочных казначейских векселей более привлекательна, чем то, что доступно на фондовых рынках. Об этом он заявил в мае.

«С тех пор акции, включая Apple и Bank of America, не дешевели», — отметил Билл Стоун, главный инвестиционный директор Glenview Trust. «Кажется, что всё может быть так просто».

Акции производителя iPhone торгуются по цене, которая в 30 раз превышает прогнозируемую прибыль на следующий год, согласно данным FactSet. Даррен Поллок, управляющий фондом инвестиционной группы Cheviot и акционер Berkshire, отмечает, что когда Баффет покупал, этот показатель был ближе к 12 или 13, и что Apple росла значительно более быстрыми темпами.

«Когда акции переоценены, Berkshire накапливает наличные, потому что Баффет находит всё меньше возможностей для покупки», — добавил Поллок. «Он не следует за рынком. Продать Apple и иметь столько наличных на высоко оценённом рынке — это в стиле Баффета».

Инвесторам придётся подождать ещё три месяца, чтобы узнать больше. Компания сообщила FT, что Баффет ждал возможности поделиться своими мыслями в ежегодном письме, которое должно было быть представлено в феврале.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба