Ростелеком — крупнейшая телекоммуникационная компания России, присутствующая во всех сегментах российского рынка услуг связи и сохраняющая отрыв от конкурентов на рынках ШПД и платного телевидения. Крупные драйверы роста— рынок облачных услуг, где компания лидирует, и рынок информационной безопасности. Дочерние компании Ростелекома в этих сегментах подготовлены к проведению IPO. Акционерное собрание одобрило выплату дивидендов за 2023 год.

Мы присваиваем рейтинг «Покупать» бумагам Ростелекома с целевой ценой на горизонте 12 месяцев 94,0 руб. для обыкновенных акций и 86,5 руб. для привилегированных. Апсайды составляют 41% и 38% соответственно.

ПАО «Ростелеком» — крупнейшая в России телекоммуникационная компания, расширяющаяся в ИТ и медиа. Выручка компании растет непривычно высокими для индустрии темпами (+8–9% г/г) и в 2025 году, по нашей оценке, превзойдет 800 млрд руб. Компания неуклонно следует стратегии 2021–2025 гг. на безусловное лидерство в сегментах B2B/B2G на всех рынках и опережающий рост в инновационных направлениях

Благодаря искусственному интеллекту (ИИ) глобальные затраты на центры обработки данных (ЦОД) в 2024 году выросли на 24%. Ростелеком — ведущий поставщик облачных инфраструктурных услуг (IaaS), лидирующий на российском рынке ЦОД. Также Ростелеком является одним из трех крупнейших игроков российского рынка инфобезопасности (ИБ).

Планируемые IPO дочерних компаний РТК-ЦОД и ГК «Солар», благодаря высоким мультипликаторам облачной индустрии и ИБ, позитивно скажутся на стоимости холдинга.

Hа рынках услуг широкополосного доступа (ШПД) и платного телевидения компания сохраняет отрыв от конкурентов по объему выручки. Кроме того, Ростелеком входит в лидирующую тройку российских операторов сотовой связи по размеру абонентской базы.

16 сентября 2024 года акционерным собранием одобрены дивидендные выплаты за 2023 год в размере 6,06 руб. на обыкновенную и привилегированную акцию.

Сдерживает цену акции ряд рисков компании. Внедрение стандарта 5G, который сейчас является единственным очевидным драйвером роста телекоммуникационного бизнеса, потребует от операторов дополнительных инвестиций в объеме не менее 100 млрд руб. в год. Поручение президента РФ проработать вопрос о льготных кредитах для операторов отражает беспокойство государства и бизнеса по поводу негативного влияния внедрения 5G на финансовую устойчивость операторов. Отметим при этом, что чистый долг Ростелекома (с учетом аренды) составляет существенные 582,4 млрд руб. Кроме того, ожидаемые размещения дочерних компаний могут быть надолго отложены в случае отсутствия энтузиазма на российском рынке IPO. Вероятность их проведения в этом году снижается. Кроме того, при наступлении внешнеполитической разрядки российский бизнес может уклониться от участия в замещении импорта, вернувшись к продуктам зарубежных разработчиков и облачным сервисам крупнейших западных операторов. При таком сценарии потребителем российских ИТ останется только государство, и потенциал роста на рынке ИТ значительно снизится.

Описание эмитента

ПАО «Ростелеком», выручка которого в 2024 году, по нашему прогнозу, превысит 764 млрд руб., — крупнейшая российская телекоммуникационная компания и главный бенефициар государственного курса на построение суверенной цифровой экономики. Компания лидирует на российском рынке услуг широкополосного доступа (ШПД) и платного телевидения: количество абонентов услуг ШПД на базе оптических технологий составляет 12,6 млн, IPёTV — 7,3 млн, кабельного ТВ — 4,3 млн. Компания занимает в России третье место по размеру мобильной абонентской базы, составляющей 48,1 млн.

Стратегия Ростелекома является стратегией роста в сочетании с прогрессивной дивидендной политикой. Ни один прямой конкурент в ближайшие годы не сможет приблизиться к Ростелекому по объему выручки. Дивидендная политика компании предполагает увеличение дивидендных выплат на обыкновенную и привилегированную акцию не менее чем на 5% в год. На дивиденды установлено направлять не менее 50% чистой прибыли.

Ростелеком — крупнейший игрок цифровизации государственных услуг, участник проектов создания «умных» городов, транспортных сетей, информационной инфраструктуры здравоохранения. Наиболее крупное из цифровых направлений — облачные технологии, за ним следует информационная безопасность (ИБ). Помимо того, что Ростелеком — крупнейший российских оператор дата-центров, он является активным игроком рынка обработки больших данных и биометрии, а также цифровизации медицины.

Количество сотрудников компании превышает 120 тыс. По нашим подсчетам, за пять лет производительность труда в компании выросла на 120%. В 2019 году на одного сотрудника приходилось 2,8 млн руб. выручки, а в 2024 году — уже 6,1 млн руб.

Президентом компании с 4 марта 2017 года является М. Э. Осеевский, ранее работавший зампредом правления, вице-президентом Банка ВТБ, а прежде — вице-губернатором Санкт-Петербурга. Совет директоров компании со 2 октября 2024 года возглавляет Д. А. Медведев, заместитель Председателя Совета Безопасности РФ, экс-президент России.

Росимущество владеет 38,2% обыкновенных акций компании, 8,44% акций принадлежит ВТБ, еще 20,98% — у АО «Телеком Инвестиции» (в котором у ВТБ 43,91%, а остальное — у партнеров банка по инвестициям в T2). Доля ВЭБ.РФ в Ростелекоме — 3,36%. В свободном обращении (free float) — 29,02% акций.

На Московской бирже ведутся торги объединенным выпуском обыкновенных акций Ростелекома в количестве 3,283 млрд шт. и привилегированных акций — 209,6 млн шт.

16 сентября 2024 года акционеры Ростелекома одобрили выплату дивидендов по результатам 2023 года в размере 6,06 руб. на обыкновенную и привилегированную акцию.

Драйверы роста на ключевых рынках

Российский рынок информационных и телекоммуникационных технологий (ИКТ), по данным Института статистических исследований и экономики знаний (ИСИЭЗ) НИУ ВШЭ, в 2023 году вырос на 19,6%, до 6,5 трлн руб. Основной вклад в рост внесла ИТ-отрасль (исключая производство, оптовую торговлю и другие услуги), увеличившая выручку на 31%, до 2,8 трлн руб. Телекоммуникационная индустрия выросла на 10,5%, до 2,3 трлн руб. Темпы прироста выручки операторов связи оказались в два с половиной раза выше, чем в 2022 году, когда они составили 4,3%.

Сейчас 36% выручки рынка ИКТ приходится на телекоммуникации и 64% — на ИТ. За год ИТ увеличили позицию на 4 п. п. Поэтому основное направление развития телекомов сегодня — ИТ-рынок, дополнительное — медийный рынок, в силу синергии с передачей контента.

Информационные технологии (ИТ) обеспечивают продолжение роста в ситуации насыщения традиционных сегментов услуг связи и передачи данных. Точками роста стали рынки систем хранения данных и облачных услуг, информационной безопасности, интернета вещей и ИИ.

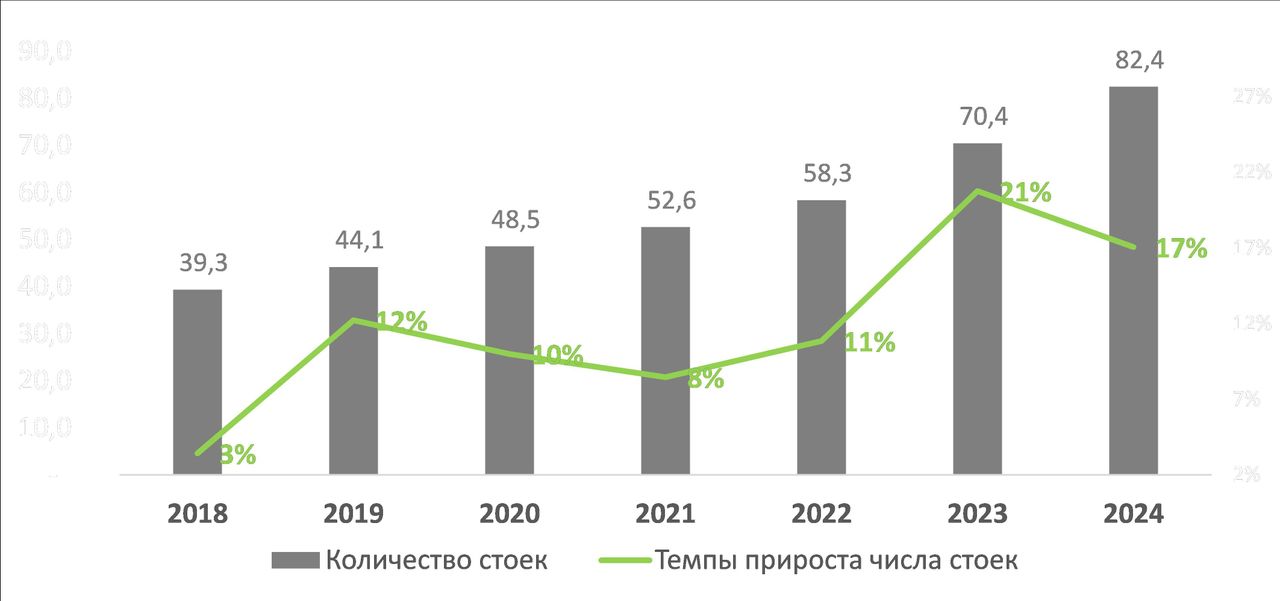

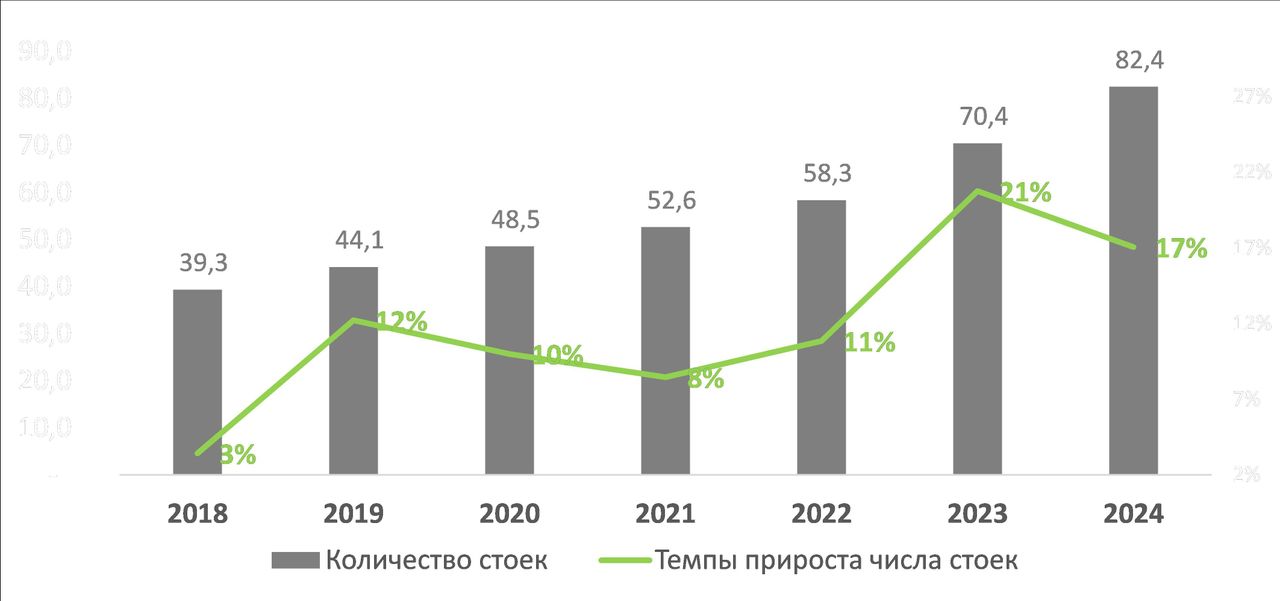

Спрос со стороны разработчиков ИИ придал второе дыхание рынку центров обработки данных (ЦОД). Летом исследователи Gartner спрогнозировали рост глобальных затрат на дата-центры на 24,1%, до $239 млрд, по итогам текущего года. Еще в прошлом году темпы прироста составляли лишь 4%. В масштабах России похожий эффект проявился в данных iKS-Consulting о количестве серверных стоек в дата-центрах: темпы прироста их числа в 2023 году почти удвоились, с 11% до 21%, а в текущем году удерживаются на уровне 17%.

Увеличение темпов прироста объема рынка (не просто самого объема) случается редко и может быть вызвано либо резким изменением регулирования рынка (демонополизацией или политикой импортозамещения), либо ростом спроса со стороны другой индустрии. В случае ЦОД такой спрос предъявляет индустрия ИИ.

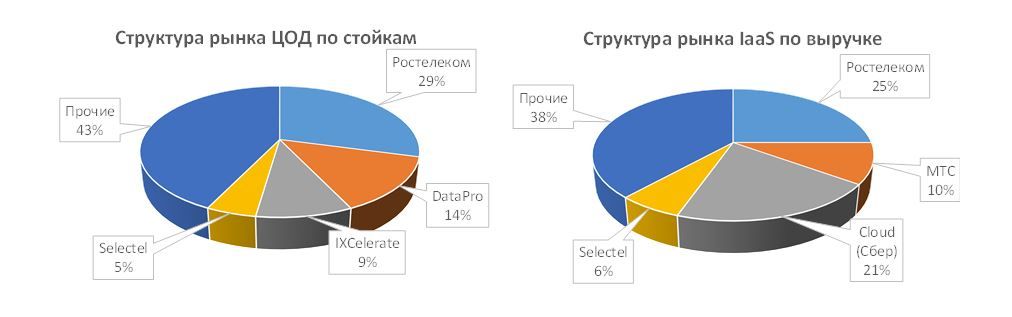

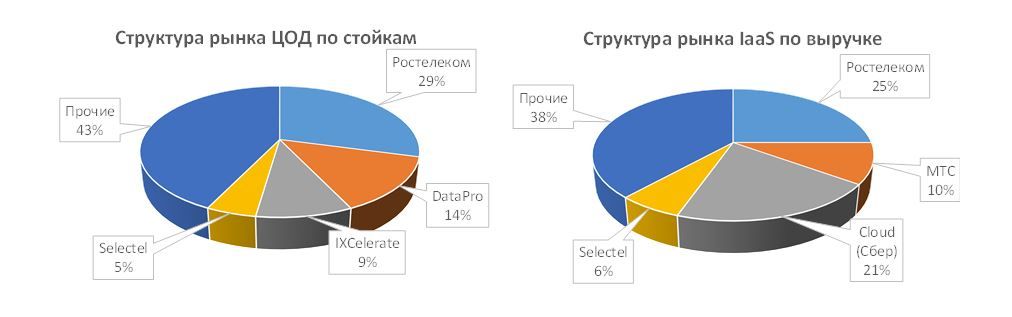

На рынке ЦОД Ростелеком лидирует как по выручке, так и по количеству серверных стоек, число которых по итогам первой половины 2024 года составило 22,2 тыс. Усиливающаяся конкуренция способствует консолидации рынка пятерки ведущих игроков, в частности продолжает наращивать долю рынка проект Cloud, входящий в экосистему Сбера. Возможное IPO РТК-ЦОД, дочерней компании Ростелекома, объемом 10% акций обсуждается с весны этого года.

Оценки объема российского рынка информационной безопасности (ИБ) по итогам 2023 года в среднем составляют 237 млрд руб., хотя различные источники дают широкий диапазон — от 145 млрд руб. до 297 млрд руб. Средние темпы прироста на период до 2030 года, как ожидается, составят 15% в год.

Опережающий рост отечественного рынка в сравнении с глобальным, где темпы не превосходят 10%, объясняется недостаточной насыщенностью услугами — российские заказчики еще не приобретают решения, которые уже регулярно покупают корпоративные потребители на развитых рынках. Главным фактором роста бизнеса российских разработчиков программного обеспечения в сфере ИБ являются обязательный для госорганизаций переход на преимущественное использование российского программного обеспечения и уход иностранных вендоров с российского рынка. По прогнозу ЦСР, практически весь бюджет заказчиков в секторах B2G и B2B в ближайшие годы будет расходоваться на отечественную продукцию, а на долю зарубежных производителей придется не более 5%.

В отраслевых рейтингах рынка ИБ принадлежащая Ростелекому ГК «Солар» входит в первую пятерку крупнейших игроков рынка, а в B2B- и B2G-сегменте — в первую тройку. ГК «Солар» является вторым после РТК-ЦОД кандидатом на IPO из числа дочерних компаний Ростелекома, предположительно в 2025 году. Планируется размещение существующих акций ГК «Солар», без дополнительной эмиссии. В случае размещения 10% акций и оценки ГК «Солар», сопоставимой с оценкой Группы Позитив, вырученная от размещения сумма составит 15–20 млрд руб., при этом Ростелеком сохранит контроль над активом.

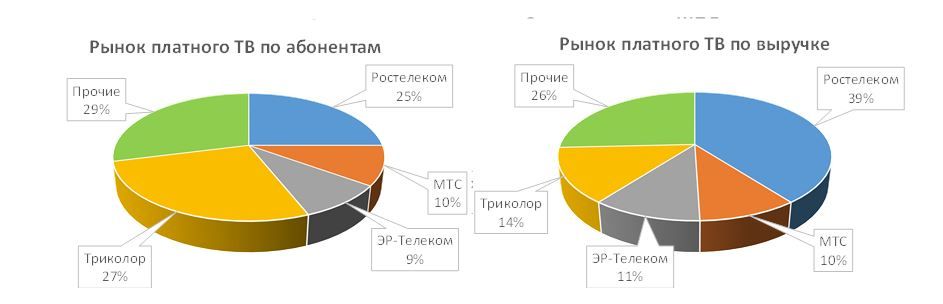

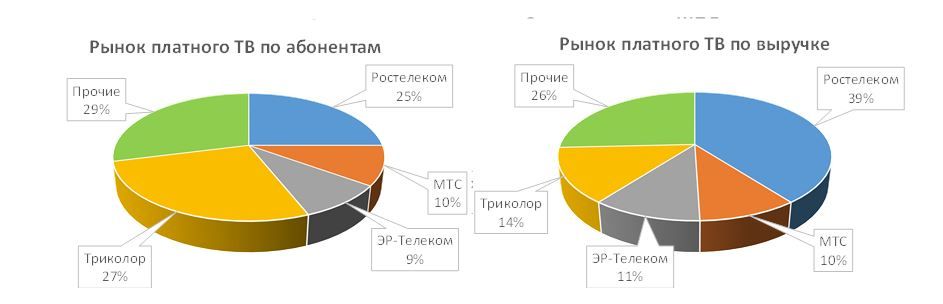

Медиарынок интересен телекоммуникационным компаниям возможной синергией между передачей данных и контентом. Рынок платного телевидения находится в зрелой фазе, проникновение этой услуги превышает 82%. В первой половине 2024 года рынок сократился по числу абонентов на 0,2%, до 46,4 млн, а в денежном выражении — на 0,3%, до 27 млрд руб. По данным «ТМТ Консалтинг», увеличение числа абонентов IPTV больше не компенсирует отток в спутниковом и кабельном телевидении. Средний счет на абонента (ARPU) сейчас составляет 194 руб.

О намечающейся консолидации рынка платного ТВ свидетельствует увеличение абонентской базы крупнейших игроков на фоне общего снижения рынка. Ростелеком занимает 25% этого рынка по абонентам и 39% — по выручке.

Принадлежащий Ростелекому онлайн-кинотеатр Wink, по данным аналитического агентства GfK, занимает 2-е место по количеству платящих подписчиков. Количество активных устройств пользователей Wink во 2К 2024 составило 16,7 млн (+45% г/г).

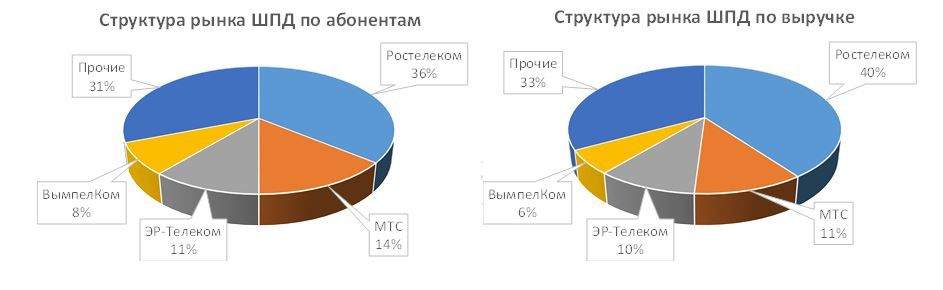

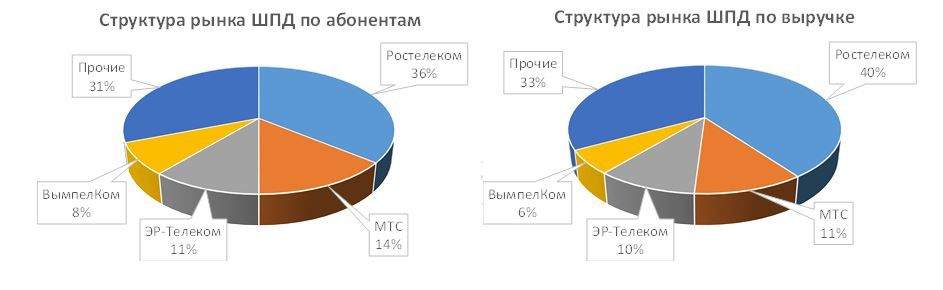

Широкополосный доступ в интернет (ШПД) в России вошел в стадию стабильности. По оценке «ТМТ Консалтинг», в 1К 2024 число абонентов широкополосного доступа в интернет в сегменте частных лиц в России составило 36,3 млн. Количество абонентов увеличивается в связи с вводом нового жилья, расширением сетей операторов в пригороды крупных городов и частный сектор. Объем рынка в денежном выражении — 41,5 млрд руб. Средняя абонентская плата (ARPU) за год выросла на 2%, до 383 руб.

Ростелеком лидирует на рынке ШПД как по количеству абонентов (36% рынка), так и по выручке (40% рынка). Ближайшим преследователем является ПАО «МТС» (включая МГТС), доля которого по абонентам составляет 14%, а по выручке — 11%.

Основные риски

Главным драйвером роста российского телекоммуникационного бизнеса должно стать внедрение стандарта 5G. По нашим оценкам, подобный проект потребует от отечественной индустрии связи капитальных вложений более 100 млрд руб. в год. Совокупные оценки затрат на внедрение 5G на период до 2030 года превышают 1 трлн руб. В этой связи Президент РФ дал правительству указание проработать вопрос о льготных кредитах для операторов, что отражает беспокойство на всех уровнях по поводу негативного влияния внедрения 5G на кредитную нагрузку операторов.

Поскольку главным приоритетом вероятных IPO дочерних компаний (РТК-ЦОД и ГК «Солар») является высокая оценка стоимости, эти размещения могут быть надолго отложены в случае стагнации российского рынка первичных размещений. Хотя длительный застой представляется нам маловероятным, последние комментарии Ростелекома мы интерпретируем как снижение вероятности IPO РТК-ЦОД этой осенью, тем более что на биржу не спешит и конкурирующий Selectel.

Социальные задачи требуют дополнительного финансирования, их количество в текущих геополитических условиях не уменьшается. При этом со 2 октября 2024 году Совет директоров компании возглавил Д. А. Медведев, заместитель Председателя Совета Безопасности РФ, ранее уже озвучивавший мнение государства о необходимости решать социальные задачи за счет внутренних ресурсов компании без государственных субсидий. Формула «перспективы в обмен на ответственность» открывает возможности для роста, но сужает ресурс для выплаты дивидендов.

Чистый долг компании, включая обязательства по аренде, с начала этого года вырос на 3% и составил существенные 582,4 млрд руб. Высокий долг является общей проблемой операторов связи, в том числе и зарубежных, но повышает риски из-за высокой российской процентной ставки.

В случае наступления внешнеполитической разрядки российский бизнес может уклониться от участия в замещении импорта, вернувшись к ИТ-продуктам зарубежных поставщиков и облачным сервисам крупнейших западных операторов. При таком сценарии потребителем российских ИТ останется только государство, потенциал роста на рынке ИТ значительно снизится.

Операционные и финансовые результаты

Операционные результаты Ростелекома по итогам 2К и I полугодия 2024 года продемонстрировали существенный рост в возрастающих сегментах технологических волн и снижение — в уходящих. В частности, количество домохозяйств, подключенных к интернету по волоконной оптике, выросло на 8% г/г и достигло 11,4 млн, юридических лиц — на 6%, до 0,7 млн. Выросла и средняя ежемесячная абонентская выручка (ARPU) — до 405 руб. с домохозяйства (+2%) и до 3,3 тыс. руб. с корпоративного пользователя (+7%). За тот же период количество абонентов фиксированной телефонии сократилось до 9,6 млн (-11%), а также наблюдалось снижение пользователей интернета через xDSL.

Аналогично в сегменте IPTV наблюдался рост числа клиентов до 7,3 млн (+6% г/г) и рост ARPU до 325 руб. (+5%). В то же время число абонентов кабельного ТВ снизилось до 4,3 млн (-1%), хотя здесь ARPU вырос до 203 руб. (+1%). Приведенные показатели иллюстрируют готовность абонентов платить несколько более высокую цену при возможности использовать более удобные и унифицированные технологии, что и определяет сейчас развитие телеком-индустрии.

Отметим, что самый быстрый рост операционных показателей продемонстрировали ИТ- и медийное направление. В частности, во 2К количество пользователей виртуальной телефонии выросло в 4 раза по сравнению с аналогичным кварталом предыдущего года, а количество активных устройств пользователей видеосервиса Wink — в 1,5 раза.

В первой половине 2024 года выручка Ростелекома подросла на 9% г/г, до 353,1 млрд руб. Такие же темпы показала и выручка по итогам 2К. Широко используемый отраслью связи показатель OIBDA (операционная прибыль до расходов на амортизацию) за I полугодие вырос пропорционально и достиг 147,1 млрд руб., но чистая прибыль снизилась до 26,1 млрд руб. (-3% г/г). Капитальные вложения выросли на 61%, до 73,9 млрд руб., что привело к снижению свободного денежного потока до 26,7 млрд руб. (-64% г/г). Чистый долг компании с учетом аренды вырос на 3% с начала года и составил 582,4 млрд руб.

Отдельно остановимся на результатах облачного сегмента в связи с ожиданиями IPO дочерней РТК-ЦОД. Количество стойко-мест в дата-центрах Ростелекома во 2К 2024 составило 22,2 тыс., что приблизительно вдвое выше, чем у самого крупного конкурента. Выручка Ростелекома в сегменте «ЦОД и облачные услуги» во 2К выросла на 10%, до 14,3 млрд руб. Показатель OIBDA увеличился на 8%, до 6,6 млрд руб. Компания правомерно ожидает, что «облачная» дочка сможет торговаться по значительно более высоким мультипликаторам и таким образом повысить стоимость всего холдинга. В качестве основного условия IPO названа высокая оценка, а сроки не столь приоритетны. Обнародованные оценки стоимости облачного бизнеса Ростелекома превышают 250 млрд руб., так что акционеры (Ростелеком и ВТБ) намерены привлечь на этом размещении не менее 25 млрд руб.

В следующей таблице приведены финансовые результаты компании и наши прогнозы (млрд руб.):

Оценка

Для определения целевой цены акций Ростелекома мы применили оценку по мультипликаторам относительно аналогов на развивающихся рынках и в России. Использовались наши прогнозы выручки, EBITDA и чистой прибыли Ростелекома и форвардные мультипликаторы на 2024 год.

Средняя целевая капитализация компании рассчитывалась как простое арифметическое среднее четырех оценок капитализации, приведенных в последней строчке таблицы. При оценке цены привилегированной акции учтен средний за последние годы дисконт к цене обыкновенной акции, составляющий 8%.

Целевая капитализация компании составила 326,6 млрд. руб. и дает целевую цену обыкновенной акции 94,2 руб. на горизонте 12 месяцев, что соответствует потенциалу роста в размере 41% к текущей цене. Целевая акция привилегированной акции — 86,5 руб. с апсайдом 38%. На основании этого мы присваиваем рейтинг «Покупать» обыкновенным и привилегированным акциям ПАО «Ростелеком».

Технический анализ

С начала 2023 года и до весны 2024 года акции Ростелекома следовали устойчивому восходящему тренду вследствие надежд на новую дивидендную политику и публикацию отчетности. После публикации отчетности и подтверждения дивидендной политики основную роль начало играть движение процентной ставки. Тренд стал отчетливо нисходящим, и стоимость обыкновенной акции снизилась до такого уровня, что дивидендная доходность составила около 10%. Мы ожидаем, что настроения инвесторов изменятся вместе с геополитической обстановкой в связи с завершением выборов в США, поскольку стоимость акции уже вблизи двухлетнего минимума, тренд готов к развороту.

Мы присваиваем рейтинг «Покупать» бумагам Ростелекома с целевой ценой на горизонте 12 месяцев 94,0 руб. для обыкновенных акций и 86,5 руб. для привилегированных. Апсайды составляют 41% и 38% соответственно.

ПАО «Ростелеком» — крупнейшая в России телекоммуникационная компания, расширяющаяся в ИТ и медиа. Выручка компании растет непривычно высокими для индустрии темпами (+8–9% г/г) и в 2025 году, по нашей оценке, превзойдет 800 млрд руб. Компания неуклонно следует стратегии 2021–2025 гг. на безусловное лидерство в сегментах B2B/B2G на всех рынках и опережающий рост в инновационных направлениях

Благодаря искусственному интеллекту (ИИ) глобальные затраты на центры обработки данных (ЦОД) в 2024 году выросли на 24%. Ростелеком — ведущий поставщик облачных инфраструктурных услуг (IaaS), лидирующий на российском рынке ЦОД. Также Ростелеком является одним из трех крупнейших игроков российского рынка инфобезопасности (ИБ).

Планируемые IPO дочерних компаний РТК-ЦОД и ГК «Солар», благодаря высоким мультипликаторам облачной индустрии и ИБ, позитивно скажутся на стоимости холдинга.

Hа рынках услуг широкополосного доступа (ШПД) и платного телевидения компания сохраняет отрыв от конкурентов по объему выручки. Кроме того, Ростелеком входит в лидирующую тройку российских операторов сотовой связи по размеру абонентской базы.

16 сентября 2024 года акционерным собранием одобрены дивидендные выплаты за 2023 год в размере 6,06 руб. на обыкновенную и привилегированную акцию.

Сдерживает цену акции ряд рисков компании. Внедрение стандарта 5G, который сейчас является единственным очевидным драйвером роста телекоммуникационного бизнеса, потребует от операторов дополнительных инвестиций в объеме не менее 100 млрд руб. в год. Поручение президента РФ проработать вопрос о льготных кредитах для операторов отражает беспокойство государства и бизнеса по поводу негативного влияния внедрения 5G на финансовую устойчивость операторов. Отметим при этом, что чистый долг Ростелекома (с учетом аренды) составляет существенные 582,4 млрд руб. Кроме того, ожидаемые размещения дочерних компаний могут быть надолго отложены в случае отсутствия энтузиазма на российском рынке IPO. Вероятность их проведения в этом году снижается. Кроме того, при наступлении внешнеполитической разрядки российский бизнес может уклониться от участия в замещении импорта, вернувшись к продуктам зарубежных разработчиков и облачным сервисам крупнейших западных операторов. При таком сценарии потребителем российских ИТ останется только государство, и потенциал роста на рынке ИТ значительно снизится.

Описание эмитента

ПАО «Ростелеком», выручка которого в 2024 году, по нашему прогнозу, превысит 764 млрд руб., — крупнейшая российская телекоммуникационная компания и главный бенефициар государственного курса на построение суверенной цифровой экономики. Компания лидирует на российском рынке услуг широкополосного доступа (ШПД) и платного телевидения: количество абонентов услуг ШПД на базе оптических технологий составляет 12,6 млн, IPёTV — 7,3 млн, кабельного ТВ — 4,3 млн. Компания занимает в России третье место по размеру мобильной абонентской базы, составляющей 48,1 млн.

Стратегия Ростелекома является стратегией роста в сочетании с прогрессивной дивидендной политикой. Ни один прямой конкурент в ближайшие годы не сможет приблизиться к Ростелекому по объему выручки. Дивидендная политика компании предполагает увеличение дивидендных выплат на обыкновенную и привилегированную акцию не менее чем на 5% в год. На дивиденды установлено направлять не менее 50% чистой прибыли.

Ростелеком — крупнейший игрок цифровизации государственных услуг, участник проектов создания «умных» городов, транспортных сетей, информационной инфраструктуры здравоохранения. Наиболее крупное из цифровых направлений — облачные технологии, за ним следует информационная безопасность (ИБ). Помимо того, что Ростелеком — крупнейший российских оператор дата-центров, он является активным игроком рынка обработки больших данных и биометрии, а также цифровизации медицины.

Количество сотрудников компании превышает 120 тыс. По нашим подсчетам, за пять лет производительность труда в компании выросла на 120%. В 2019 году на одного сотрудника приходилось 2,8 млн руб. выручки, а в 2024 году — уже 6,1 млн руб.

Президентом компании с 4 марта 2017 года является М. Э. Осеевский, ранее работавший зампредом правления, вице-президентом Банка ВТБ, а прежде — вице-губернатором Санкт-Петербурга. Совет директоров компании со 2 октября 2024 года возглавляет Д. А. Медведев, заместитель Председателя Совета Безопасности РФ, экс-президент России.

Росимущество владеет 38,2% обыкновенных акций компании, 8,44% акций принадлежит ВТБ, еще 20,98% — у АО «Телеком Инвестиции» (в котором у ВТБ 43,91%, а остальное — у партнеров банка по инвестициям в T2). Доля ВЭБ.РФ в Ростелекоме — 3,36%. В свободном обращении (free float) — 29,02% акций.

На Московской бирже ведутся торги объединенным выпуском обыкновенных акций Ростелекома в количестве 3,283 млрд шт. и привилегированных акций — 209,6 млн шт.

16 сентября 2024 года акционеры Ростелекома одобрили выплату дивидендов по результатам 2023 года в размере 6,06 руб. на обыкновенную и привилегированную акцию.

Драйверы роста на ключевых рынках

Российский рынок информационных и телекоммуникационных технологий (ИКТ), по данным Института статистических исследований и экономики знаний (ИСИЭЗ) НИУ ВШЭ, в 2023 году вырос на 19,6%, до 6,5 трлн руб. Основной вклад в рост внесла ИТ-отрасль (исключая производство, оптовую торговлю и другие услуги), увеличившая выручку на 31%, до 2,8 трлн руб. Телекоммуникационная индустрия выросла на 10,5%, до 2,3 трлн руб. Темпы прироста выручки операторов связи оказались в два с половиной раза выше, чем в 2022 году, когда они составили 4,3%.

Сейчас 36% выручки рынка ИКТ приходится на телекоммуникации и 64% — на ИТ. За год ИТ увеличили позицию на 4 п. п. Поэтому основное направление развития телекомов сегодня — ИТ-рынок, дополнительное — медийный рынок, в силу синергии с передачей контента.

Информационные технологии (ИТ) обеспечивают продолжение роста в ситуации насыщения традиционных сегментов услуг связи и передачи данных. Точками роста стали рынки систем хранения данных и облачных услуг, информационной безопасности, интернета вещей и ИИ.

Спрос со стороны разработчиков ИИ придал второе дыхание рынку центров обработки данных (ЦОД). Летом исследователи Gartner спрогнозировали рост глобальных затрат на дата-центры на 24,1%, до $239 млрд, по итогам текущего года. Еще в прошлом году темпы прироста составляли лишь 4%. В масштабах России похожий эффект проявился в данных iKS-Consulting о количестве серверных стоек в дата-центрах: темпы прироста их числа в 2023 году почти удвоились, с 11% до 21%, а в текущем году удерживаются на уровне 17%.

Увеличение темпов прироста объема рынка (не просто самого объема) случается редко и может быть вызвано либо резким изменением регулирования рынка (демонополизацией или политикой импортозамещения), либо ростом спроса со стороны другой индустрии. В случае ЦОД такой спрос предъявляет индустрия ИИ.

На рынке ЦОД Ростелеком лидирует как по выручке, так и по количеству серверных стоек, число которых по итогам первой половины 2024 года составило 22,2 тыс. Усиливающаяся конкуренция способствует консолидации рынка пятерки ведущих игроков, в частности продолжает наращивать долю рынка проект Cloud, входящий в экосистему Сбера. Возможное IPO РТК-ЦОД, дочерней компании Ростелекома, объемом 10% акций обсуждается с весны этого года.

Оценки объема российского рынка информационной безопасности (ИБ) по итогам 2023 года в среднем составляют 237 млрд руб., хотя различные источники дают широкий диапазон — от 145 млрд руб. до 297 млрд руб. Средние темпы прироста на период до 2030 года, как ожидается, составят 15% в год.

Опережающий рост отечественного рынка в сравнении с глобальным, где темпы не превосходят 10%, объясняется недостаточной насыщенностью услугами — российские заказчики еще не приобретают решения, которые уже регулярно покупают корпоративные потребители на развитых рынках. Главным фактором роста бизнеса российских разработчиков программного обеспечения в сфере ИБ являются обязательный для госорганизаций переход на преимущественное использование российского программного обеспечения и уход иностранных вендоров с российского рынка. По прогнозу ЦСР, практически весь бюджет заказчиков в секторах B2G и B2B в ближайшие годы будет расходоваться на отечественную продукцию, а на долю зарубежных производителей придется не более 5%.

В отраслевых рейтингах рынка ИБ принадлежащая Ростелекому ГК «Солар» входит в первую пятерку крупнейших игроков рынка, а в B2B- и B2G-сегменте — в первую тройку. ГК «Солар» является вторым после РТК-ЦОД кандидатом на IPO из числа дочерних компаний Ростелекома, предположительно в 2025 году. Планируется размещение существующих акций ГК «Солар», без дополнительной эмиссии. В случае размещения 10% акций и оценки ГК «Солар», сопоставимой с оценкой Группы Позитив, вырученная от размещения сумма составит 15–20 млрд руб., при этом Ростелеком сохранит контроль над активом.

Медиарынок интересен телекоммуникационным компаниям возможной синергией между передачей данных и контентом. Рынок платного телевидения находится в зрелой фазе, проникновение этой услуги превышает 82%. В первой половине 2024 года рынок сократился по числу абонентов на 0,2%, до 46,4 млн, а в денежном выражении — на 0,3%, до 27 млрд руб. По данным «ТМТ Консалтинг», увеличение числа абонентов IPTV больше не компенсирует отток в спутниковом и кабельном телевидении. Средний счет на абонента (ARPU) сейчас составляет 194 руб.

О намечающейся консолидации рынка платного ТВ свидетельствует увеличение абонентской базы крупнейших игроков на фоне общего снижения рынка. Ростелеком занимает 25% этого рынка по абонентам и 39% — по выручке.

Принадлежащий Ростелекому онлайн-кинотеатр Wink, по данным аналитического агентства GfK, занимает 2-е место по количеству платящих подписчиков. Количество активных устройств пользователей Wink во 2К 2024 составило 16,7 млн (+45% г/г).

Широкополосный доступ в интернет (ШПД) в России вошел в стадию стабильности. По оценке «ТМТ Консалтинг», в 1К 2024 число абонентов широкополосного доступа в интернет в сегменте частных лиц в России составило 36,3 млн. Количество абонентов увеличивается в связи с вводом нового жилья, расширением сетей операторов в пригороды крупных городов и частный сектор. Объем рынка в денежном выражении — 41,5 млрд руб. Средняя абонентская плата (ARPU) за год выросла на 2%, до 383 руб.

Ростелеком лидирует на рынке ШПД как по количеству абонентов (36% рынка), так и по выручке (40% рынка). Ближайшим преследователем является ПАО «МТС» (включая МГТС), доля которого по абонентам составляет 14%, а по выручке — 11%.

Основные риски

Главным драйвером роста российского телекоммуникационного бизнеса должно стать внедрение стандарта 5G. По нашим оценкам, подобный проект потребует от отечественной индустрии связи капитальных вложений более 100 млрд руб. в год. Совокупные оценки затрат на внедрение 5G на период до 2030 года превышают 1 трлн руб. В этой связи Президент РФ дал правительству указание проработать вопрос о льготных кредитах для операторов, что отражает беспокойство на всех уровнях по поводу негативного влияния внедрения 5G на кредитную нагрузку операторов.

Поскольку главным приоритетом вероятных IPO дочерних компаний (РТК-ЦОД и ГК «Солар») является высокая оценка стоимости, эти размещения могут быть надолго отложены в случае стагнации российского рынка первичных размещений. Хотя длительный застой представляется нам маловероятным, последние комментарии Ростелекома мы интерпретируем как снижение вероятности IPO РТК-ЦОД этой осенью, тем более что на биржу не спешит и конкурирующий Selectel.

Социальные задачи требуют дополнительного финансирования, их количество в текущих геополитических условиях не уменьшается. При этом со 2 октября 2024 году Совет директоров компании возглавил Д. А. Медведев, заместитель Председателя Совета Безопасности РФ, ранее уже озвучивавший мнение государства о необходимости решать социальные задачи за счет внутренних ресурсов компании без государственных субсидий. Формула «перспективы в обмен на ответственность» открывает возможности для роста, но сужает ресурс для выплаты дивидендов.

Чистый долг компании, включая обязательства по аренде, с начала этого года вырос на 3% и составил существенные 582,4 млрд руб. Высокий долг является общей проблемой операторов связи, в том числе и зарубежных, но повышает риски из-за высокой российской процентной ставки.

В случае наступления внешнеполитической разрядки российский бизнес может уклониться от участия в замещении импорта, вернувшись к ИТ-продуктам зарубежных поставщиков и облачным сервисам крупнейших западных операторов. При таком сценарии потребителем российских ИТ останется только государство, потенциал роста на рынке ИТ значительно снизится.

Операционные и финансовые результаты

Операционные результаты Ростелекома по итогам 2К и I полугодия 2024 года продемонстрировали существенный рост в возрастающих сегментах технологических волн и снижение — в уходящих. В частности, количество домохозяйств, подключенных к интернету по волоконной оптике, выросло на 8% г/г и достигло 11,4 млн, юридических лиц — на 6%, до 0,7 млн. Выросла и средняя ежемесячная абонентская выручка (ARPU) — до 405 руб. с домохозяйства (+2%) и до 3,3 тыс. руб. с корпоративного пользователя (+7%). За тот же период количество абонентов фиксированной телефонии сократилось до 9,6 млн (-11%), а также наблюдалось снижение пользователей интернета через xDSL.

Аналогично в сегменте IPTV наблюдался рост числа клиентов до 7,3 млн (+6% г/г) и рост ARPU до 325 руб. (+5%). В то же время число абонентов кабельного ТВ снизилось до 4,3 млн (-1%), хотя здесь ARPU вырос до 203 руб. (+1%). Приведенные показатели иллюстрируют готовность абонентов платить несколько более высокую цену при возможности использовать более удобные и унифицированные технологии, что и определяет сейчас развитие телеком-индустрии.

Отметим, что самый быстрый рост операционных показателей продемонстрировали ИТ- и медийное направление. В частности, во 2К количество пользователей виртуальной телефонии выросло в 4 раза по сравнению с аналогичным кварталом предыдущего года, а количество активных устройств пользователей видеосервиса Wink — в 1,5 раза.

В первой половине 2024 года выручка Ростелекома подросла на 9% г/г, до 353,1 млрд руб. Такие же темпы показала и выручка по итогам 2К. Широко используемый отраслью связи показатель OIBDA (операционная прибыль до расходов на амортизацию) за I полугодие вырос пропорционально и достиг 147,1 млрд руб., но чистая прибыль снизилась до 26,1 млрд руб. (-3% г/г). Капитальные вложения выросли на 61%, до 73,9 млрд руб., что привело к снижению свободного денежного потока до 26,7 млрд руб. (-64% г/г). Чистый долг компании с учетом аренды вырос на 3% с начала года и составил 582,4 млрд руб.

Отдельно остановимся на результатах облачного сегмента в связи с ожиданиями IPO дочерней РТК-ЦОД. Количество стойко-мест в дата-центрах Ростелекома во 2К 2024 составило 22,2 тыс., что приблизительно вдвое выше, чем у самого крупного конкурента. Выручка Ростелекома в сегменте «ЦОД и облачные услуги» во 2К выросла на 10%, до 14,3 млрд руб. Показатель OIBDA увеличился на 8%, до 6,6 млрд руб. Компания правомерно ожидает, что «облачная» дочка сможет торговаться по значительно более высоким мультипликаторам и таким образом повысить стоимость всего холдинга. В качестве основного условия IPO названа высокая оценка, а сроки не столь приоритетны. Обнародованные оценки стоимости облачного бизнеса Ростелекома превышают 250 млрд руб., так что акционеры (Ростелеком и ВТБ) намерены привлечь на этом размещении не менее 25 млрд руб.

В следующей таблице приведены финансовые результаты компании и наши прогнозы (млрд руб.):

Оценка

Для определения целевой цены акций Ростелекома мы применили оценку по мультипликаторам относительно аналогов на развивающихся рынках и в России. Использовались наши прогнозы выручки, EBITDA и чистой прибыли Ростелекома и форвардные мультипликаторы на 2024 год.

Средняя целевая капитализация компании рассчитывалась как простое арифметическое среднее четырех оценок капитализации, приведенных в последней строчке таблицы. При оценке цены привилегированной акции учтен средний за последние годы дисконт к цене обыкновенной акции, составляющий 8%.

Целевая капитализация компании составила 326,6 млрд. руб. и дает целевую цену обыкновенной акции 94,2 руб. на горизонте 12 месяцев, что соответствует потенциалу роста в размере 41% к текущей цене. Целевая акция привилегированной акции — 86,5 руб. с апсайдом 38%. На основании этого мы присваиваем рейтинг «Покупать» обыкновенным и привилегированным акциям ПАО «Ростелеком».

Технический анализ

С начала 2023 года и до весны 2024 года акции Ростелекома следовали устойчивому восходящему тренду вследствие надежд на новую дивидендную политику и публикацию отчетности. После публикации отчетности и подтверждения дивидендной политики основную роль начало играть движение процентной ставки. Тренд стал отчетливо нисходящим, и стоимость обыкновенной акции снизилась до такого уровня, что дивидендная доходность составила около 10%. Мы ожидаем, что настроения инвесторов изменятся вместе с геополитической обстановкой в связи с завершением выборов в США, поскольку стоимость акции уже вблизи двухлетнего минимума, тренд готов к развороту.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба