14 ноября 2024 | Positive Technologies Инвестовизация

О компании.

Positive Technologies — лидер рынка результативной кибербезопасности РФ. Компания является ведущим разработчиком продуктов, решений и сервисов, позволяющих выявлять и предотвращать кибератаки до того, как они причинят неприемлемый ущерб бизнесу и целым отраслям экономики.

Positive Technologies — первая и единственная компания из сферы кибербезопасности на Московской бирже. У компании семь офисов на территории России и один в Казахстане. Команда насчитывает более 3100 сотрудников. Количество продуктов более 25.

Компания продвигает новый класс решений — метапродукты, который ориентирован на результативный подход к кибербезопасности. Первый из них — MaxPatrol O2 — позволяет автоматически выявлять и предотвращать атаки до того, как будет нанесен неприемлемый для компании ущерб. Этот продукт заменяет целую команду, чтобы им управлять, достаточно одного человека. Такая система защиты требует от специалистов минимума знаний и усилий.

Вообще продукты компании занимают лидирующие места на рынке РФ. При этом Позитив продолжает работу над выпуском новых решений. 20 ноября Positive Technologies проведет запуск PT NGFW — высокопроизводительного и функционального межсетевого экрана нового поколения мирового уровня. Объем российского рынка составляет порядка 100 млрд, что сопоставимо со всем адресуемым рынком Positive Technologies на текущий момент. Компания планирует занять более 50% этого рынка.

Позитив с 2021 года находится под санкциями США. А в июне 2023 года компания была включена в 11-й пакет санкций Евросоюза. Эти санкции не должны оказать существенного влияния, так как 99% выручки приходится на клиентов из России и стран СНГ, но затруднят международную экспансию.

Текущая цена акций.

С июльских максимумов акции снизились на 32%. Но текущие котировки на 9% выше, чем в начале года. Технические индикаторы подходят к зоне перепроданности.

С 22.09.23 акции POSI включены в базу расчета индекса МосБиржи и индекса РТС.

Операционные результаты.

Отгрузки в 3Q 2024 составили 4,2 млрд (-4% г/г). Но из-за календарного цикла планирования и бюджетирования в РФ, компании присуща сезонность. 70-75% отгрузок приходится на 4 квартал.

С начала года штат сотрудников увеличился на 812 человек (+36%), в первую очередь за счет расширения команд разработчиков и экспертов в области ИБ

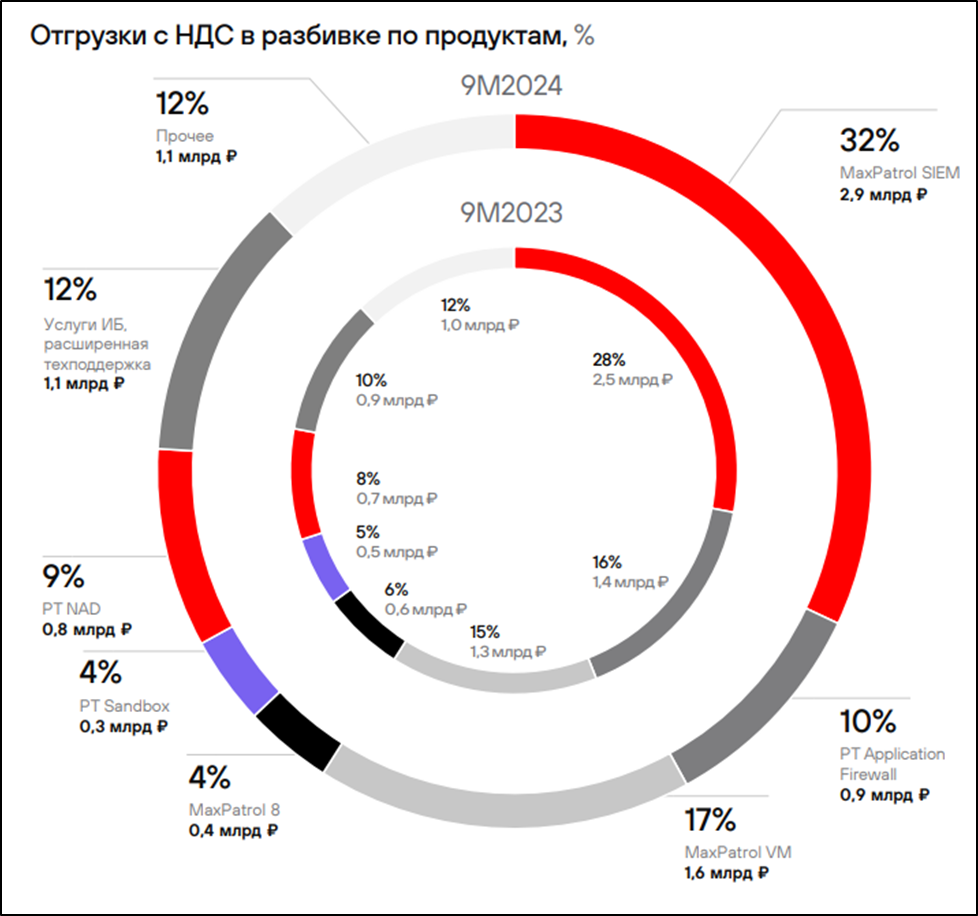

У компании диверсифицированный продуктовый портфель. Но половина отгрузок за 9М 2024 приходится на 2 из них:

32% от выручки MaxPatrol SIEM;

17% от выручки MaxPatrol VM.

Финансовые результаты.

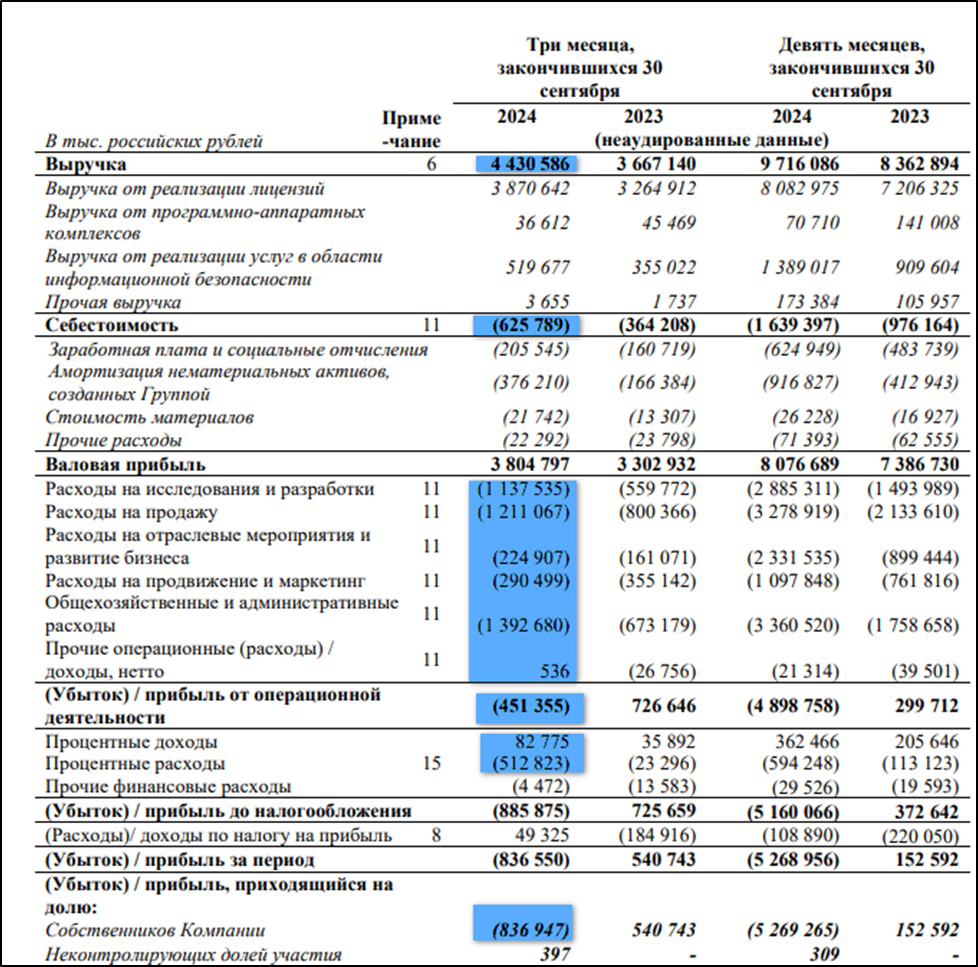

Результаты 3Q 2024:

Выручка 4,4 млрд (+20% г/г);

Себестоимость 0,6 млрд (+71% г/г).

Операционные расходы 4,2 млрд (+61% г/г).

Операционный убыток 0,4 млрд (а год назад +0,7 млрд).

Процентные доходы-расходы = -0,4 млрд (а год назад +0,01 млрд).

Убыток 0,8 млрд (а год назад +0,5 млрд).

Расходы выросли значительно сильнее выручки. В частности, в том числе из-за роста штата, расходы на зарплату выросли в 1,5 раза до 2,8 млрд за квартал. На них приходится 56% всех расходов компании. Из-за этого компания показала операционный убыток. ЧП также отрицательная.

На диаграмме видно, что последние три квартала компания убыточна. Правда, EBITDA в 3Q 24 вышла в символический плюс. Но на самом деле эти данные мало репрезентативны, как мы говорили выше, из-за сезонности, 4Q должен быть хорошо прибыльным и примерно в 3 раза лучше суммарной выручки за первые 9 месяцев.

Позитив – компания роста. Средний ежегодный темп роста: выручка 53%, EBITDA 72%, ЧП 97%.

Баланс.

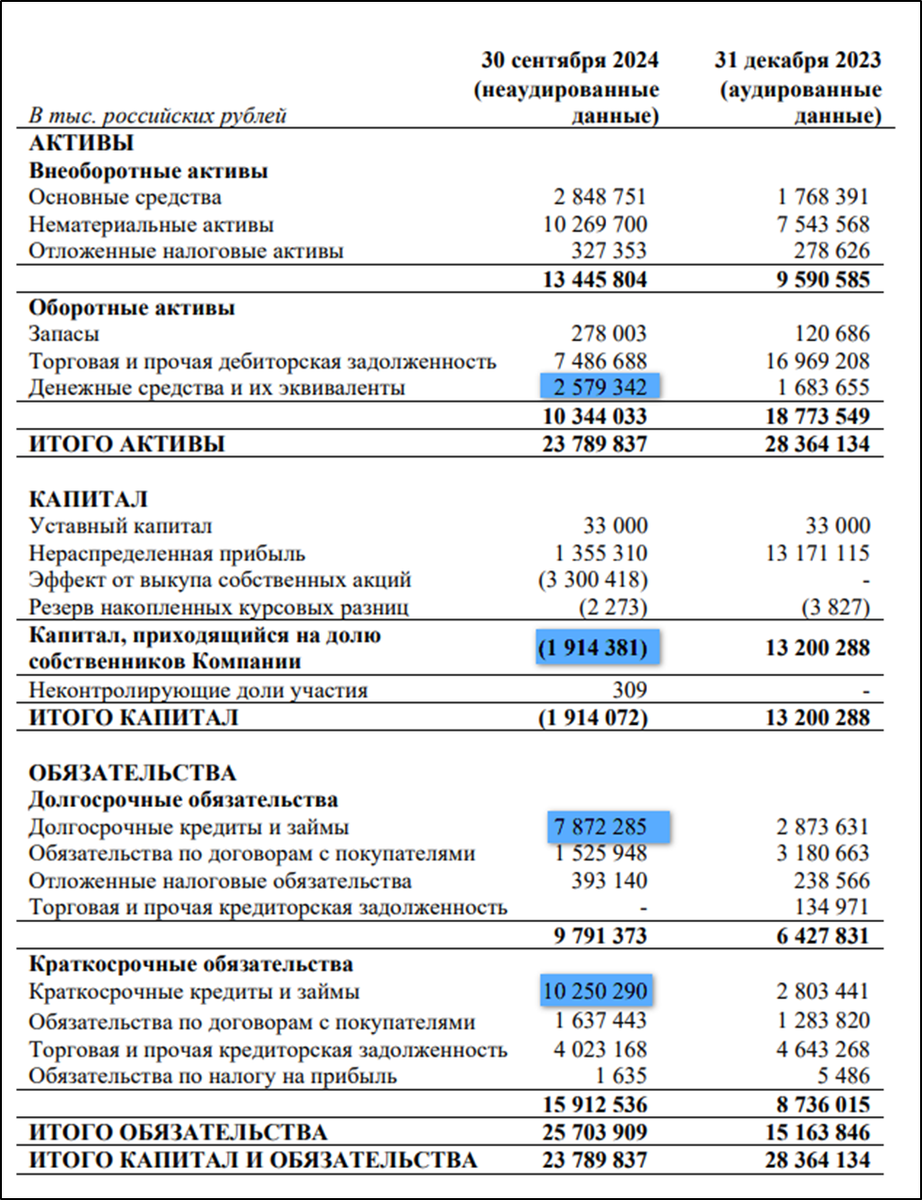

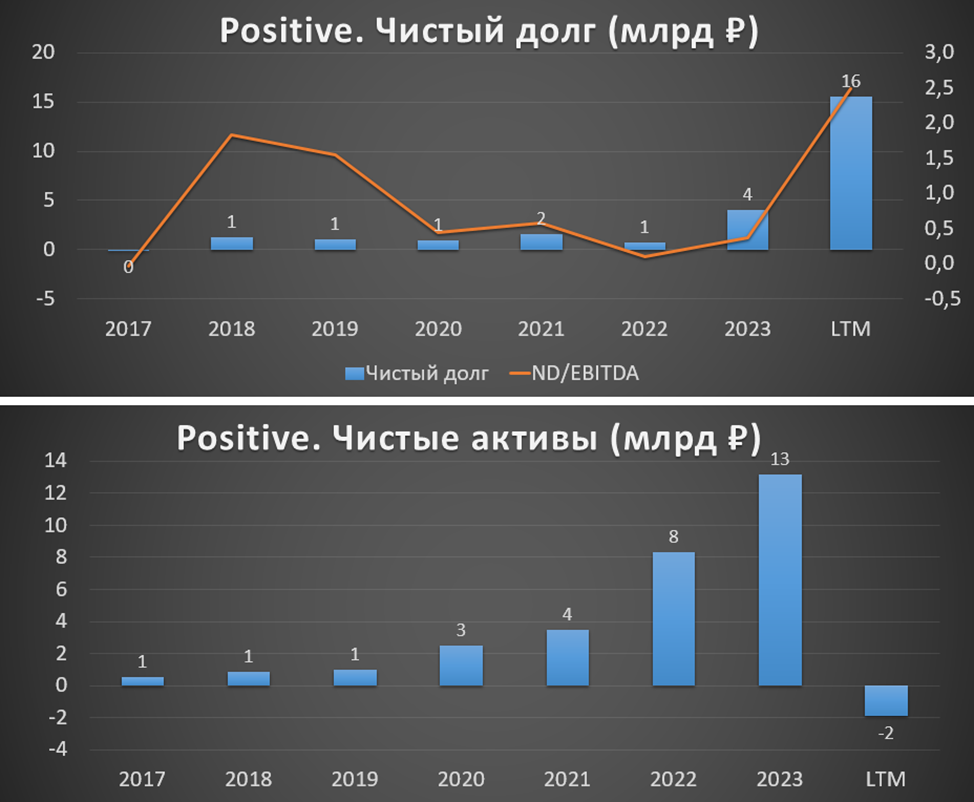

За 9М 2024:

Денежные средства 2,6 млрд (+53% с начала года).

Суммарные кредиты и займы 18 млрд (+3,2х с начала года).

Капитал -2 млрд (а в начале года +13 млрд).

Чистый долг вырос почти в 4 раза до 15,5 млрд. ND/EBITDA = 2,5. Долговая нагрузка высокая. И даже итоговая ЧП 2024 не сможет его полностью покрыть.

Из-за роста долга и выплаты дивидендов, капитал ушел в отрицательную зону.

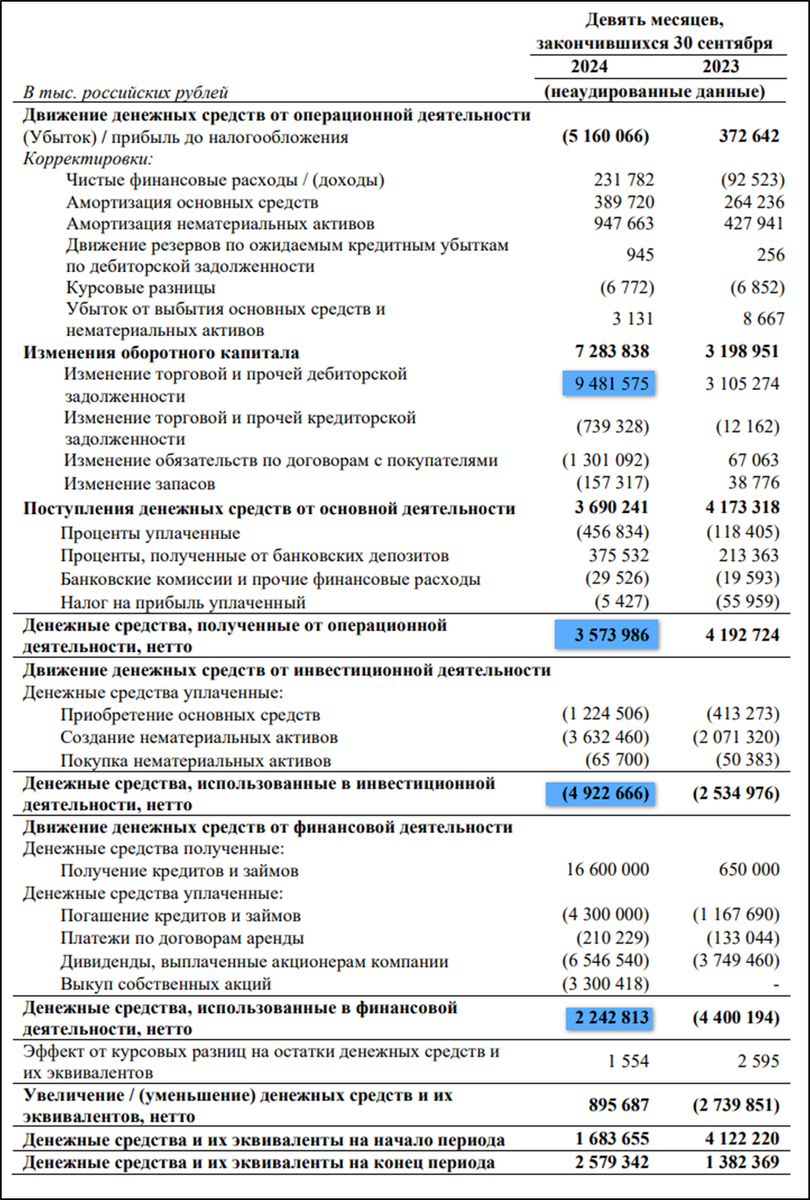

Денежные потоки.

Денежные потоки за 9М 23:

операционная деятельность 3,5 млрд (-15% г/г). Снижение из-за чистого операционного убытка, но результат поддержал сильный поток средств от покупателей.

инвестиционная деятельность 5 млрд (+2х г/г). Все средства пришлись на кап затраты.

финансовая деятельность +2,2 млрд. Было выплачено 6,5 млрд дивидендами + на 3,3 млрд выкуплены акции. И на 12 млрд увеличен долг. Т.е. фактически, выплата дивидендов и выкуп акции произошли за счет роста долга.

Традиционно, основные денежные средства поступают в первом квартале, там у компании сильный FCF. А в 2Q и 3Q2024 отрицательные операционные денежные потоки, плюс достаточно высокий капекс, в итоге FCF последние два квартала сильно отрицательный.

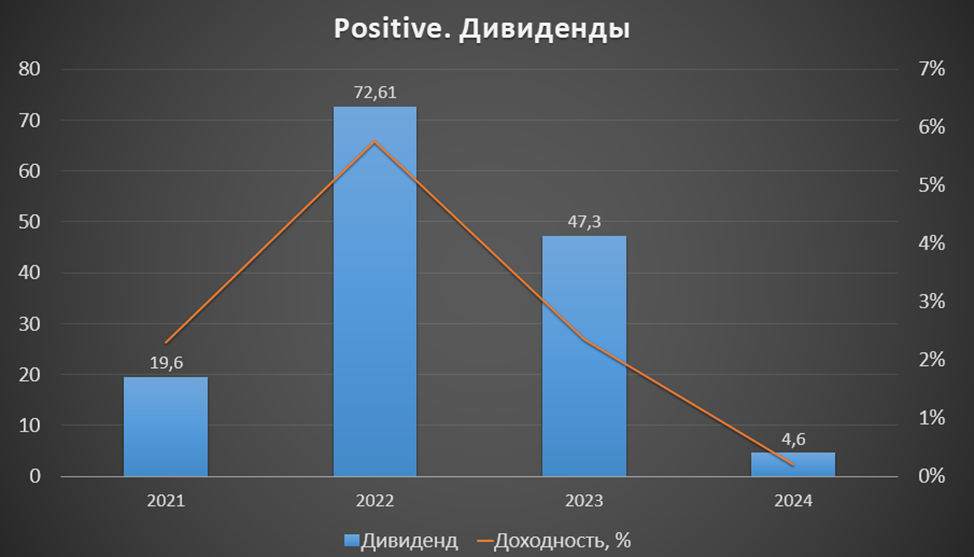

Дивиденды.

Позитив - это явный представитель компаний роста. И обычно такие компании вкладывают все деньги в развитие и экспансию. Но учитывая реалии Российского рынка, Группа Позитив приняла другую стратегию и позиционирует себя, как «акция роста с дивидендами».

Согласно дивидендной политике от 15.10.23, на дивиденды планируется отправлять от 50% до 100% NIC. Где NIС - это чистая прибыль без учета капитализации расходов (средств, инвестированных в разработку и оборудование). При этом ND/EBITDA должен быть меньше 2,5.

В апреле-мае 2024 года компания выплатила дивиденды за 2023г и за 1Q 2024г. Суммарно было выплачено 99,13₽ (около 4,5% доходности). Как мы видели выше, на эти цели ушло 6,5 млрд. Выплата за счет роста долга.

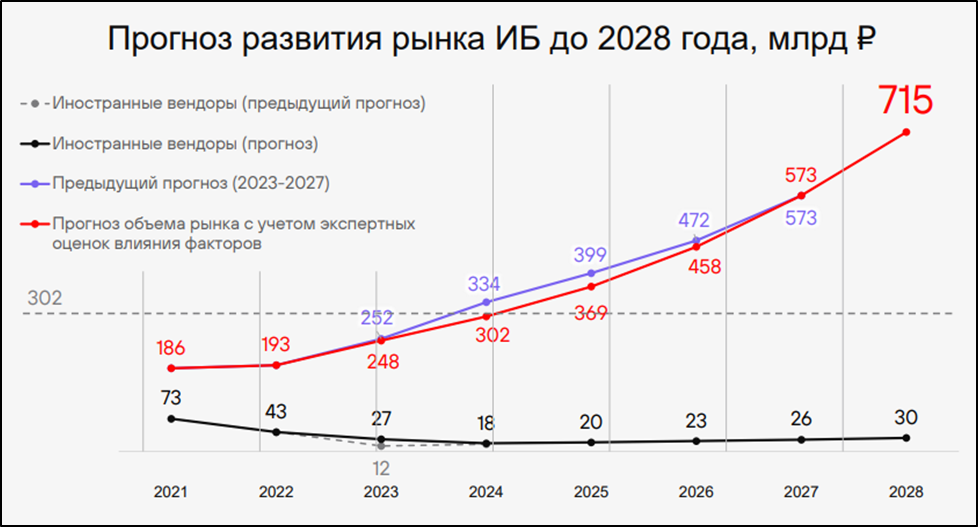

Перспективы.

По прогнозам ЦСР (Центр стратегических разработок), рынок кибербезопасности будет расти на 24% ближайшие пять лет. В том числе за счёт ухода западных вендоров, Позитив – один из основных бенефициаров этого роста. Существенным драйвером является указ президента о запрете использования средств защиты информации недружественных стран с 01.01.25. Но у компании есть и конкуренты, например, «Лаборатория Касперского».

Positive Technologies приступает к реализации планов по международной экспансии. Прорабатываются продажи в регионы: Ближнего и Среднего Востока, Латинской Америки, Азии и Африки. Присутствие на международных рынках — стратегическая цель для Positive. Компания будет стремиться в ближайшие несколько лет довести долю зарубежного бизнеса в общих показателях до 10% от российского бизнеса.

Важно отметить, что Позитив существенно ухудшил прогноз по отгрузкам в 4Q 2024. Июльский прогноз в 40-50 млрд был снижен на четверть до 30-36 млрд.

Риски.

Конкуренция.

Возможное сокращение программы государственной поддержки российского ИТ-рынка и процесса импортозамещения.

Нестабильность российской экономики (колебания рубля, санкции и т.п.).

Налоговые риски. С 2022 по 2024 гг налог на прибыль для IT компаний обнулён. Но в 2025-2027 ставка уже будет 5%. Возможен и дальнейший рост вплоть до 25%.

07.11.14 акционеры Позитива повторно одобрили допэмиссию по закрытой подписке в размере 5,214 млн акций (рост числа акций на 7,9%) по цене 2653₽. Она должна быть проведена до конца 2024 года. Это реализация программы мотивации, ранее компания заявляла, что планирует регулярную дополнительную эмиссию 25% для мотивации сотрудников при каждом удвоении капитализации и масштабов бизнеса. Эти меры соответственно размывают долю текущих акционеров и частично нивелируют эффект роста.

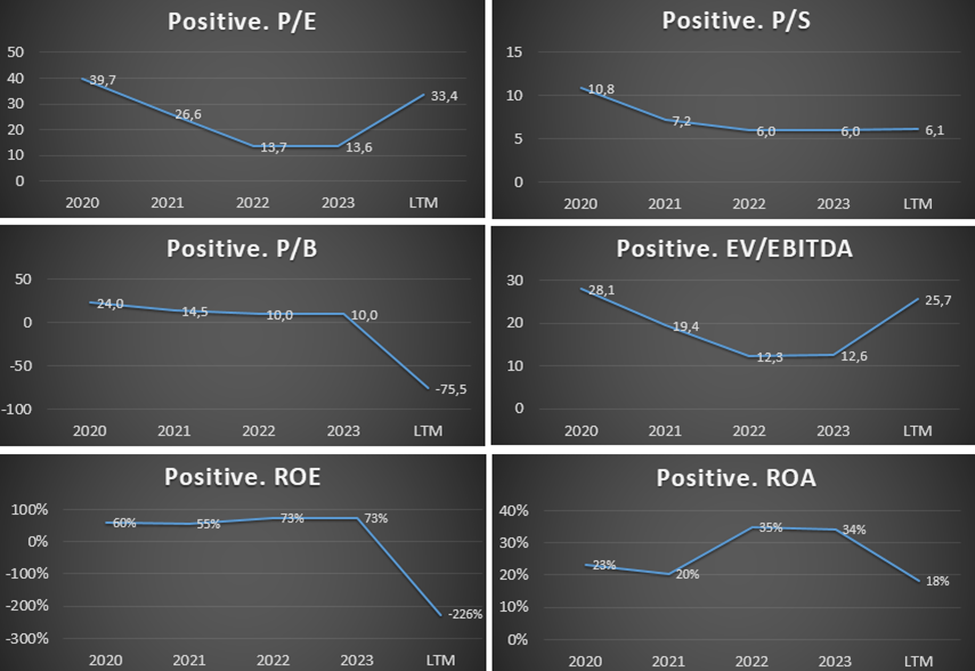

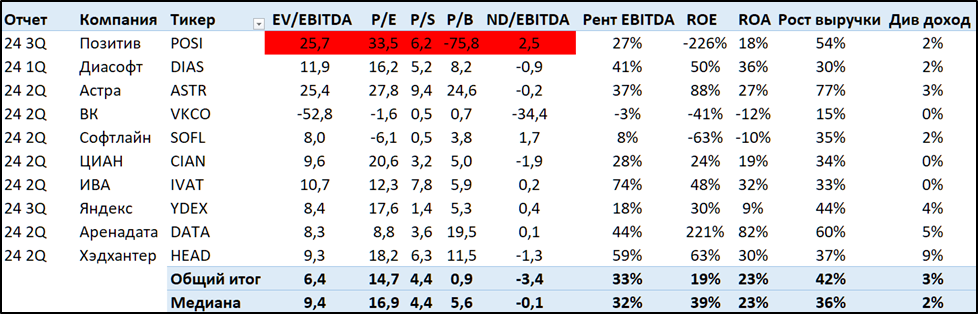

Мультипликаторы.

По мультипликаторам компания оценена очень дорого, но после результатов 4Q они должны будут снизиться примерно в 2 раза:

Капитализация = 145 млрд (цена акции = 2190₽);

EV/EBITDA = 25,7;

P/E = 33,4; P/S =6; P/B = -;

Рентабельность по EBITDA = 27%; ROE = - ; ROA = 18%.

По мультипликаторам Позитив оценивается значительно дороже среднего уровня по сектору.

Выводы.

Positive Technologies — один из лидеров рынка кибербезопасности РФ. Находится под санкциями США и ЕС.

Операционные результаты 3Q 2024 хуже г/г. Выручка выросла на 20%, но EBITDA и ЧП значительно слабее г/г. В основном из-за роста расходов на зарплаты сотрудникам, которые выросли в 1,5 раза.

Чистый долг вырос в 4 раза, долговая нагрузка высокая. Капитал ушел в отрицательную зону. Компания продолжает инвестировать в разработку продуктов. Капитальные затраты растут. FCF последние два квартала сильно отрицательный.

Один из приоритетов компании - это выплата дивидендов. Но из-за высокой цены акции, размер дивидендов маленький. Дивиденды и выкуп акций финансируются за счет роста долга.

Позитив на четверть снизил прогноз по отгрузкам в 4Q 2024. Также компания одобрила доп эмиссию. Количество акций до конца года увеличится на 7,9%.

Мультипликаторы очень высокие. Моя расчетная справедливая цена акций 1800₽. Сам я пока не инвестировал в Позитив по причине высокой стоимости.

Positive Technologies — лидер рынка результативной кибербезопасности РФ. Компания является ведущим разработчиком продуктов, решений и сервисов, позволяющих выявлять и предотвращать кибератаки до того, как они причинят неприемлемый ущерб бизнесу и целым отраслям экономики.

Positive Technologies — первая и единственная компания из сферы кибербезопасности на Московской бирже. У компании семь офисов на территории России и один в Казахстане. Команда насчитывает более 3100 сотрудников. Количество продуктов более 25.

Компания продвигает новый класс решений — метапродукты, который ориентирован на результативный подход к кибербезопасности. Первый из них — MaxPatrol O2 — позволяет автоматически выявлять и предотвращать атаки до того, как будет нанесен неприемлемый для компании ущерб. Этот продукт заменяет целую команду, чтобы им управлять, достаточно одного человека. Такая система защиты требует от специалистов минимума знаний и усилий.

Вообще продукты компании занимают лидирующие места на рынке РФ. При этом Позитив продолжает работу над выпуском новых решений. 20 ноября Positive Technologies проведет запуск PT NGFW — высокопроизводительного и функционального межсетевого экрана нового поколения мирового уровня. Объем российского рынка составляет порядка 100 млрд, что сопоставимо со всем адресуемым рынком Positive Technologies на текущий момент. Компания планирует занять более 50% этого рынка.

Позитив с 2021 года находится под санкциями США. А в июне 2023 года компания была включена в 11-й пакет санкций Евросоюза. Эти санкции не должны оказать существенного влияния, так как 99% выручки приходится на клиентов из России и стран СНГ, но затруднят международную экспансию.

Текущая цена акций.

С июльских максимумов акции снизились на 32%. Но текущие котировки на 9% выше, чем в начале года. Технические индикаторы подходят к зоне перепроданности.

С 22.09.23 акции POSI включены в базу расчета индекса МосБиржи и индекса РТС.

Операционные результаты.

Отгрузки в 3Q 2024 составили 4,2 млрд (-4% г/г). Но из-за календарного цикла планирования и бюджетирования в РФ, компании присуща сезонность. 70-75% отгрузок приходится на 4 квартал.

С начала года штат сотрудников увеличился на 812 человек (+36%), в первую очередь за счет расширения команд разработчиков и экспертов в области ИБ

У компании диверсифицированный продуктовый портфель. Но половина отгрузок за 9М 2024 приходится на 2 из них:

32% от выручки MaxPatrol SIEM;

17% от выручки MaxPatrol VM.

Финансовые результаты.

Результаты 3Q 2024:

Выручка 4,4 млрд (+20% г/г);

Себестоимость 0,6 млрд (+71% г/г).

Операционные расходы 4,2 млрд (+61% г/г).

Операционный убыток 0,4 млрд (а год назад +0,7 млрд).

Процентные доходы-расходы = -0,4 млрд (а год назад +0,01 млрд).

Убыток 0,8 млрд (а год назад +0,5 млрд).

Расходы выросли значительно сильнее выручки. В частности, в том числе из-за роста штата, расходы на зарплату выросли в 1,5 раза до 2,8 млрд за квартал. На них приходится 56% всех расходов компании. Из-за этого компания показала операционный убыток. ЧП также отрицательная.

На диаграмме видно, что последние три квартала компания убыточна. Правда, EBITDA в 3Q 24 вышла в символический плюс. Но на самом деле эти данные мало репрезентативны, как мы говорили выше, из-за сезонности, 4Q должен быть хорошо прибыльным и примерно в 3 раза лучше суммарной выручки за первые 9 месяцев.

Позитив – компания роста. Средний ежегодный темп роста: выручка 53%, EBITDA 72%, ЧП 97%.

Баланс.

За 9М 2024:

Денежные средства 2,6 млрд (+53% с начала года).

Суммарные кредиты и займы 18 млрд (+3,2х с начала года).

Капитал -2 млрд (а в начале года +13 млрд).

Чистый долг вырос почти в 4 раза до 15,5 млрд. ND/EBITDA = 2,5. Долговая нагрузка высокая. И даже итоговая ЧП 2024 не сможет его полностью покрыть.

Из-за роста долга и выплаты дивидендов, капитал ушел в отрицательную зону.

Денежные потоки.

Денежные потоки за 9М 23:

операционная деятельность 3,5 млрд (-15% г/г). Снижение из-за чистого операционного убытка, но результат поддержал сильный поток средств от покупателей.

инвестиционная деятельность 5 млрд (+2х г/г). Все средства пришлись на кап затраты.

финансовая деятельность +2,2 млрд. Было выплачено 6,5 млрд дивидендами + на 3,3 млрд выкуплены акции. И на 12 млрд увеличен долг. Т.е. фактически, выплата дивидендов и выкуп акции произошли за счет роста долга.

Традиционно, основные денежные средства поступают в первом квартале, там у компании сильный FCF. А в 2Q и 3Q2024 отрицательные операционные денежные потоки, плюс достаточно высокий капекс, в итоге FCF последние два квартала сильно отрицательный.

Дивиденды.

Позитив - это явный представитель компаний роста. И обычно такие компании вкладывают все деньги в развитие и экспансию. Но учитывая реалии Российского рынка, Группа Позитив приняла другую стратегию и позиционирует себя, как «акция роста с дивидендами».

Согласно дивидендной политике от 15.10.23, на дивиденды планируется отправлять от 50% до 100% NIC. Где NIС - это чистая прибыль без учета капитализации расходов (средств, инвестированных в разработку и оборудование). При этом ND/EBITDA должен быть меньше 2,5.

В апреле-мае 2024 года компания выплатила дивиденды за 2023г и за 1Q 2024г. Суммарно было выплачено 99,13₽ (около 4,5% доходности). Как мы видели выше, на эти цели ушло 6,5 млрд. Выплата за счет роста долга.

Перспективы.

По прогнозам ЦСР (Центр стратегических разработок), рынок кибербезопасности будет расти на 24% ближайшие пять лет. В том числе за счёт ухода западных вендоров, Позитив – один из основных бенефициаров этого роста. Существенным драйвером является указ президента о запрете использования средств защиты информации недружественных стран с 01.01.25. Но у компании есть и конкуренты, например, «Лаборатория Касперского».

Positive Technologies приступает к реализации планов по международной экспансии. Прорабатываются продажи в регионы: Ближнего и Среднего Востока, Латинской Америки, Азии и Африки. Присутствие на международных рынках — стратегическая цель для Positive. Компания будет стремиться в ближайшие несколько лет довести долю зарубежного бизнеса в общих показателях до 10% от российского бизнеса.

Важно отметить, что Позитив существенно ухудшил прогноз по отгрузкам в 4Q 2024. Июльский прогноз в 40-50 млрд был снижен на четверть до 30-36 млрд.

Риски.

Конкуренция.

Возможное сокращение программы государственной поддержки российского ИТ-рынка и процесса импортозамещения.

Нестабильность российской экономики (колебания рубля, санкции и т.п.).

Налоговые риски. С 2022 по 2024 гг налог на прибыль для IT компаний обнулён. Но в 2025-2027 ставка уже будет 5%. Возможен и дальнейший рост вплоть до 25%.

07.11.14 акционеры Позитива повторно одобрили допэмиссию по закрытой подписке в размере 5,214 млн акций (рост числа акций на 7,9%) по цене 2653₽. Она должна быть проведена до конца 2024 года. Это реализация программы мотивации, ранее компания заявляла, что планирует регулярную дополнительную эмиссию 25% для мотивации сотрудников при каждом удвоении капитализации и масштабов бизнеса. Эти меры соответственно размывают долю текущих акционеров и частично нивелируют эффект роста.

Мультипликаторы.

По мультипликаторам компания оценена очень дорого, но после результатов 4Q они должны будут снизиться примерно в 2 раза:

Капитализация = 145 млрд (цена акции = 2190₽);

EV/EBITDA = 25,7;

P/E = 33,4; P/S =6; P/B = -;

Рентабельность по EBITDA = 27%; ROE = - ; ROA = 18%.

По мультипликаторам Позитив оценивается значительно дороже среднего уровня по сектору.

Выводы.

Positive Technologies — один из лидеров рынка кибербезопасности РФ. Находится под санкциями США и ЕС.

Операционные результаты 3Q 2024 хуже г/г. Выручка выросла на 20%, но EBITDA и ЧП значительно слабее г/г. В основном из-за роста расходов на зарплаты сотрудникам, которые выросли в 1,5 раза.

Чистый долг вырос в 4 раза, долговая нагрузка высокая. Капитал ушел в отрицательную зону. Компания продолжает инвестировать в разработку продуктов. Капитальные затраты растут. FCF последние два квартала сильно отрицательный.

Один из приоритетов компании - это выплата дивидендов. Но из-за высокой цены акции, размер дивидендов маленький. Дивиденды и выкуп акций финансируются за счет роста долга.

Позитив на четверть снизил прогноз по отгрузкам в 4Q 2024. Также компания одобрила доп эмиссию. Количество акций до конца года увеличится на 7,9%.

Мультипликаторы очень высокие. Моя расчетная справедливая цена акций 1800₽. Сам я пока не инвестировал в Позитив по причине высокой стоимости.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба