2 декабря 2024 Финам Богатырев Семен

Последние события проявили психологические мотивы при принятии финансовых решений и оценки финансовой ситуации.

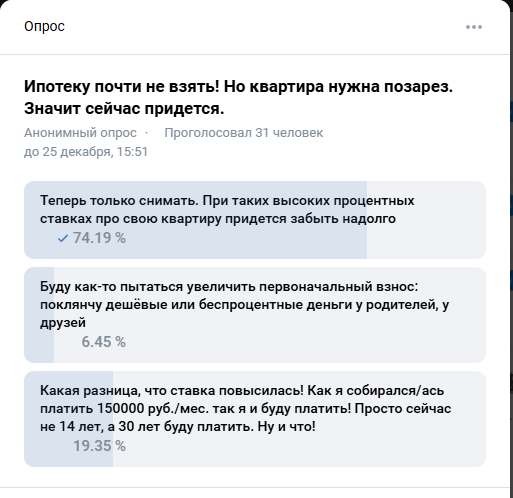

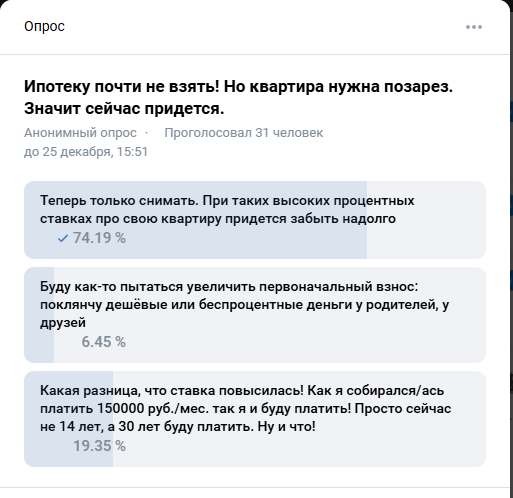

Прежде всего на массовое принятие финансовых решений оказали события по повышению учетной ставки, снижению льготного ипотечного кредитования. Проведённый опрос на тему привлекательности ипотеки дал такие результаты:

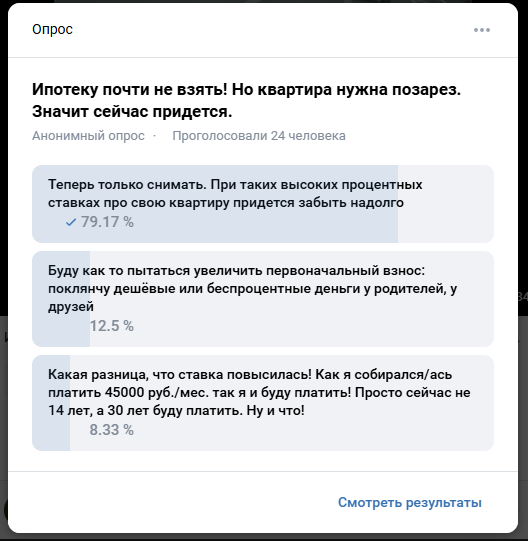

Аналогичная ситуация была в сфере ипотечного кредитования и ситуации на рынке недвижимости совсем недавно. И аналогичный замер 30.03.2022 года, почти 2 года 9 месяцев назад показал следующее:

Интересно, что при такой огромной ставке по ипотеке и туманных перспективах по её снижению количество желающих продолжать брать ипотеку увеличилось вдвое! Это безусловно психологический фактор. Здесь действует когнитивный диссонанс. Эта психологическая концепция в финансах приводит к наибольшим экономическим потерям! Теоретические основы применения инструментов поведенческих финансов: психологических концепций и эвристик, подробно разобраны в науке поведенческие финансы.

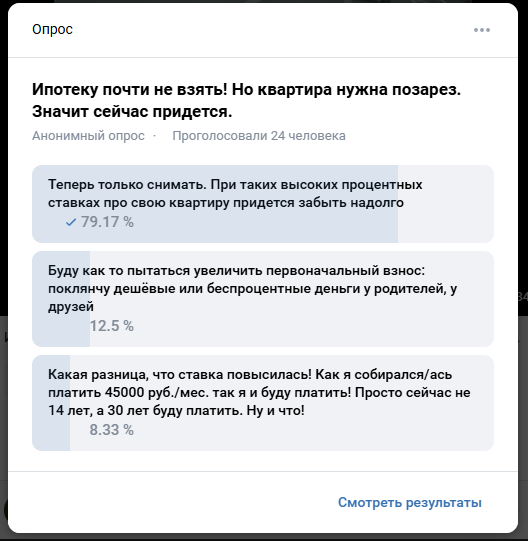

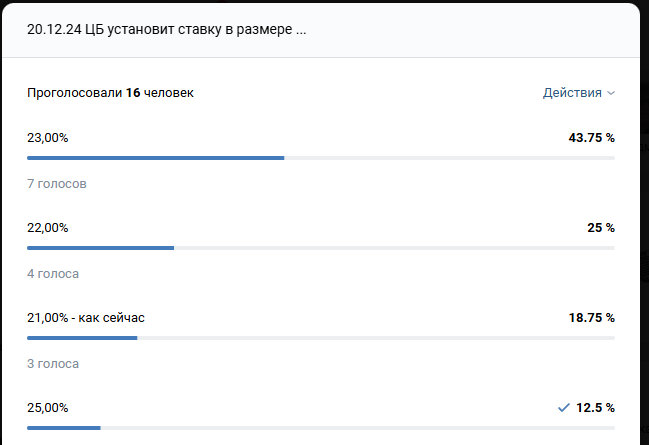

Другие замеры массовой психологии финансистов касались предстоящего решения Банка России по учетной ставке:

Здесь также надо отметить интересный психологический момент. В опросах по психологическим замерам финансового настроения существует шаг шкалы. При этом, третий уровень – существующий уровень измеряемого показателя. Если ожидается движение вверх – максимальный размер показателя – величина, активно обсуждаемая на рынке. То есть, все опросы сопоставимы по делениям шкалы. Так вот, в текущем моменте респонденты, молодые финансисты, завышают ожидания по увеличению ставки в два раза, по сравнению с ранее проведённым опросом. То есть, бесконечная череда повышения ставок, непрекращающиеся разговоры о её повышении усиливают настроения по повышению, делают их больше в два раза. Работает фрейминг.

Смысл и значение фрейминга раскрывается на основе того факта, что восприятие имеющихся у людей вариантов выбора сильно зависит от того, как эти варианты оформлены. Люди часто принимают различные решения, если вопрос «обрамлён» по-разному, даже несмотря на то, что объективно факты остаются неизменными. Психологи называют такое поведение «зависящим от обрамления», или фреймингом.

Примеры фрейминга из области финансов следующие. Прогнозы фондового рынка, сделанные инвестором, очень сильно отличаются в зависимости от того, просят ли его предсказать будущие цены или будущие доходы. Это было продемонстрировано в исследованиях Глэйзера, Лэнджера, Рейндерса и Уэбера в 2007 году.

Другой пример касается выбора пенсионного фонда. В исследованиях Чоя, Лэйбсона, Мадриана и Метрика 2004 года было продемонстрировано, что этот выбор сильно зависит от того, как оформлены процесс и варианты выбора.

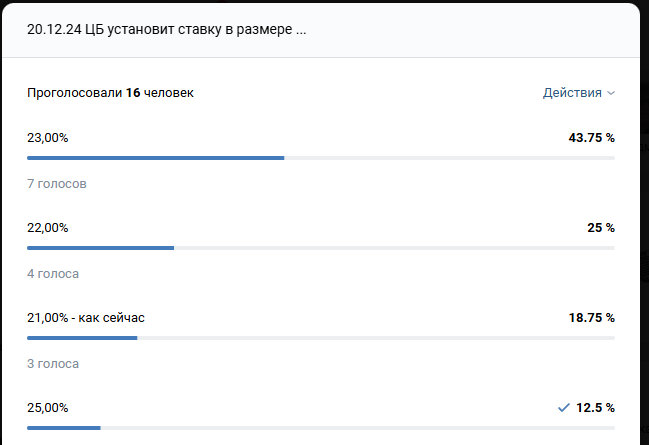

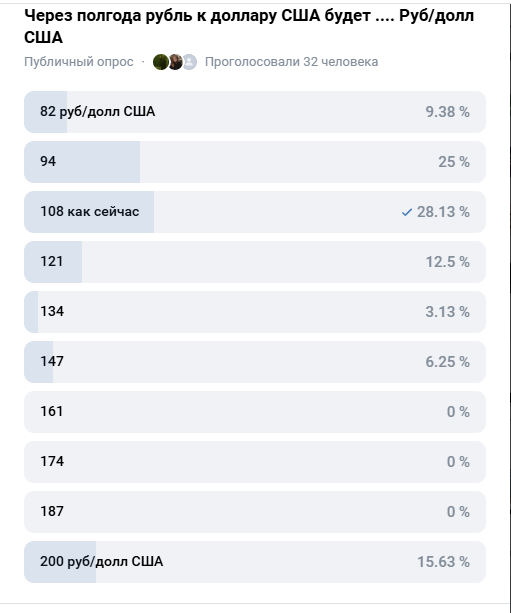

Другая важнейшая сейчас тема – курс рубля. С 1998 года проводятся исследования настроений по отношению к изменению курса национальной валюты. Последний опрос ожиданий будущего курса, проведённый во время последнего скачка курса показал следующее:

Сравнение данных этого опроса с опросом, проведённым во время предшествовавшего скачка курса на валютном рынке в октябре, показывает, что несмотря на кажущийся драматизм ситуации, активные разговоры о том, что экономике наступил конец, количество тех, кто оценивает стабильность курса, считает, что через полгода курс будет таким же, как сейчас, больше октябрьского показателя в два раза! При этом количество тех, кто оценивает будущий курс по максимальной отметке (200 рублей в текущем опросе и 150 рублей в октябрьском), почти неизменно!

Это лишний раз доказывает предвзятость часто устраиваемых истерик по экономическим вопросам в СМИ, субъективность авторов таких репортажей и подтверждает необходимость регулярного проведения психологических исследований отношения инвесторов по финансовой тематике.

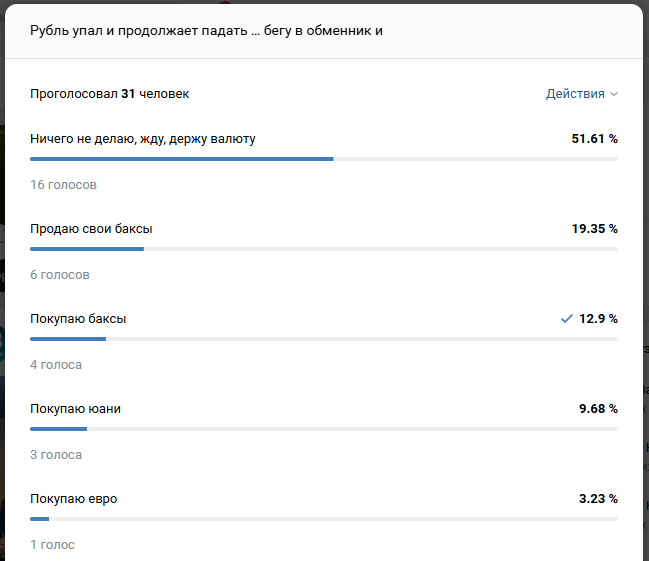

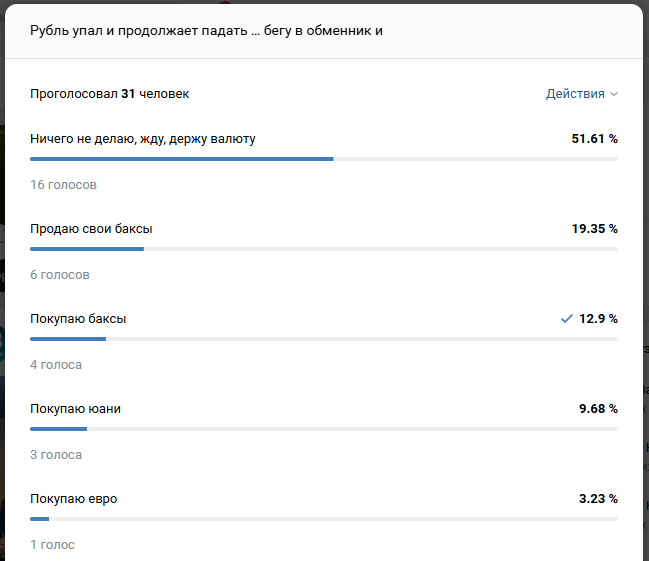

Другой очень интересный регулярный опрос показал истинное отношение населения к вопросам покупки валюты во время текущего скачка курса. Вот его результаты:

Большинство инвесторов в валюту продолжает держать свои сбережения в валюте. Большая доля инвесторов собирается продать свои доллары. При этом количество желающих купить валюту в целом превышает долю тех, кто её продает, а количество желающих купить доллары лишь немного превышает количество инвесторов, покупающих юани. Интересно отметить, что инвесторы пытаются избавится от экзотических для нашего рынка валют, видно купив их на пике предыдущей паники.

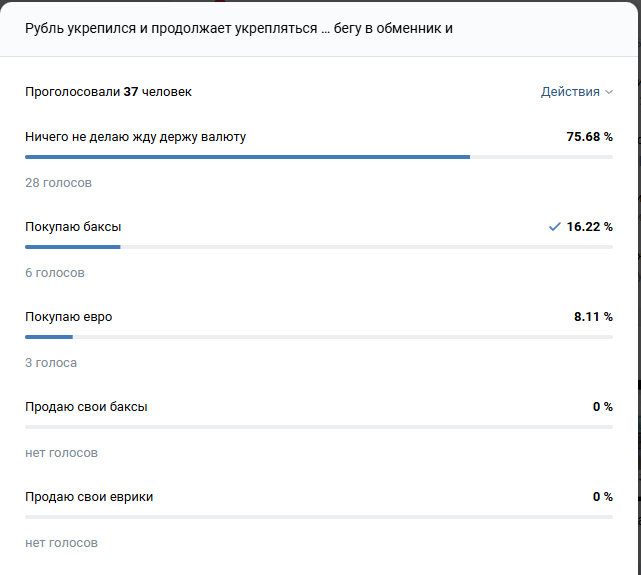

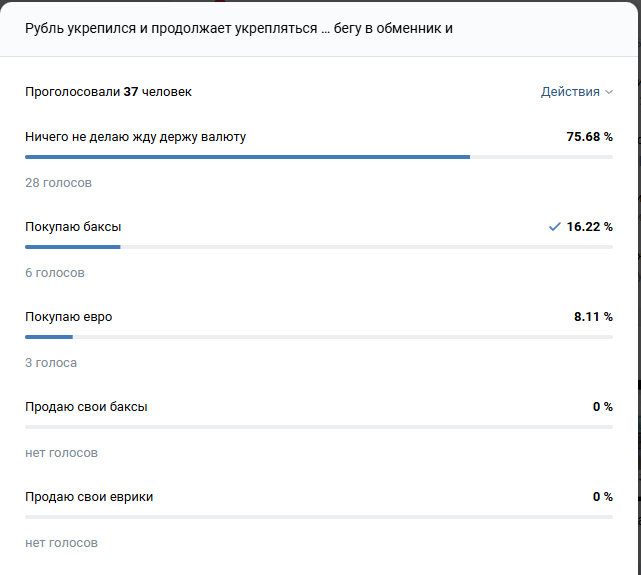

Сравним текущий опрос с опросом, проведённым во время паники на валютном рынке в апреле 2022 года.

Результат ошеломляет. Тогда доля тех, кто спокойно «сидел» в валютном кэше, была 76%! А покупать валюту хотела лишь та же часть валютных инвесторов. Это ли не показатель возросшей финансовой грамотности россиян!

Психология международных финансовых рынков

Последние события на рынках предоставили большое количество кейсов, иллюстрирующих различные инструменты поведенческих финансов.

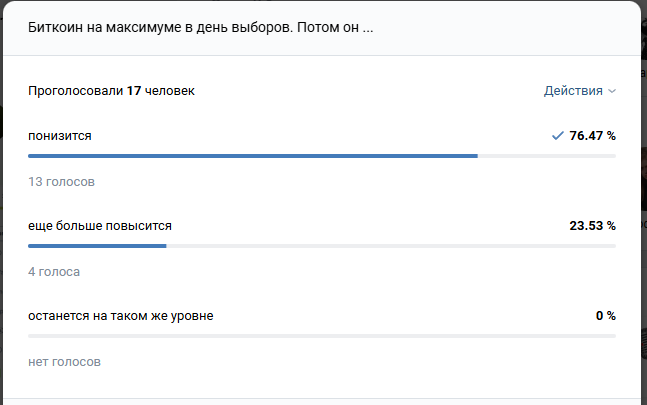

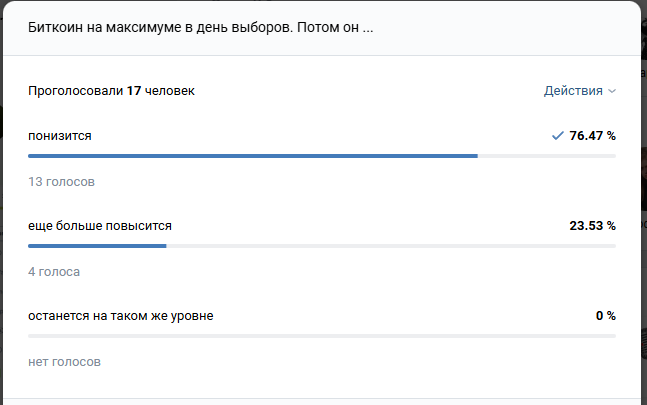

Яркой иллюстрацией применения психологии в финансах на протяжении целого месяца был биткойи, цена которого превысила 100000 долл. США. При этом, большинство финансистов думают, что его цена понизится.

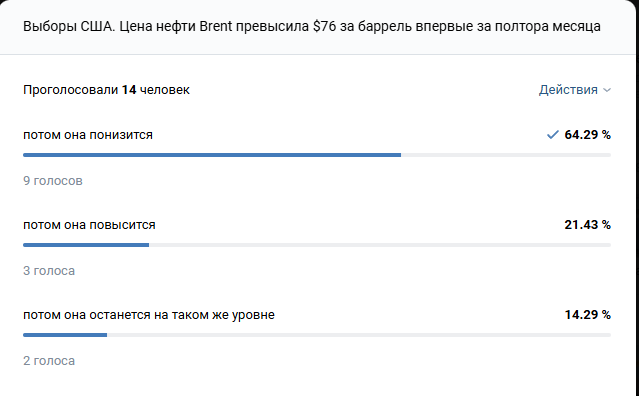

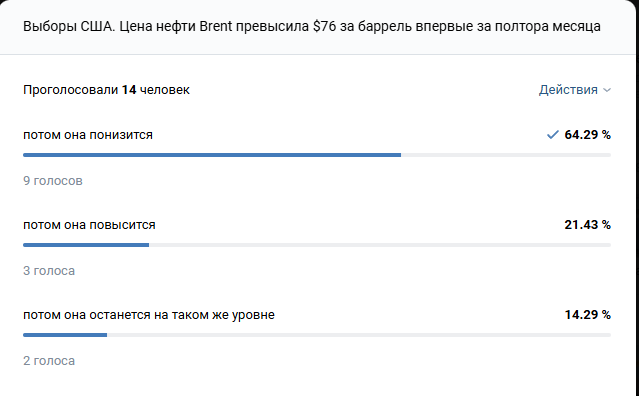

Интересно, что произошедший во время американских выборов опрос по изменению котировки цены нефти дал такой же результат:

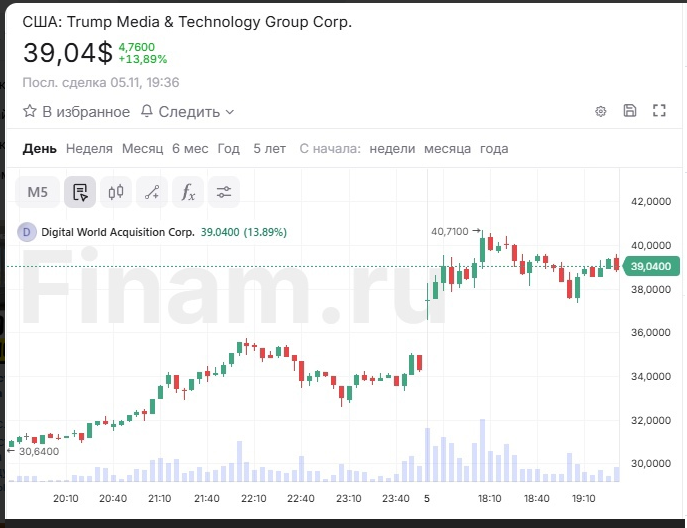

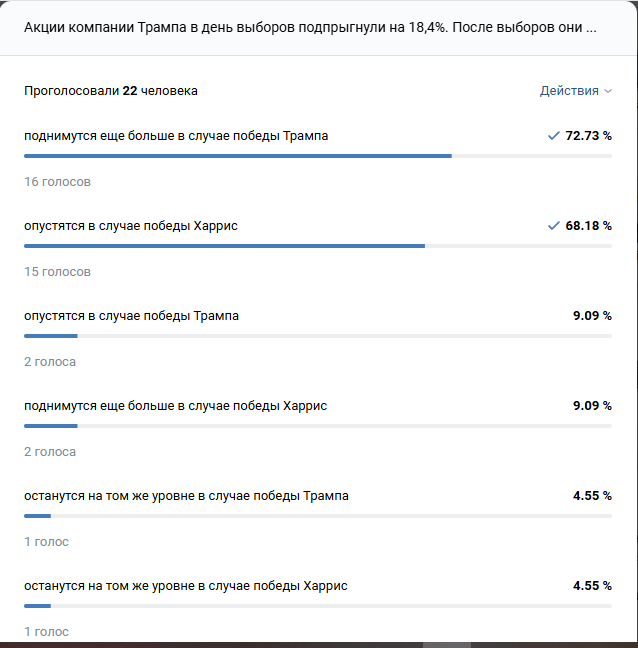

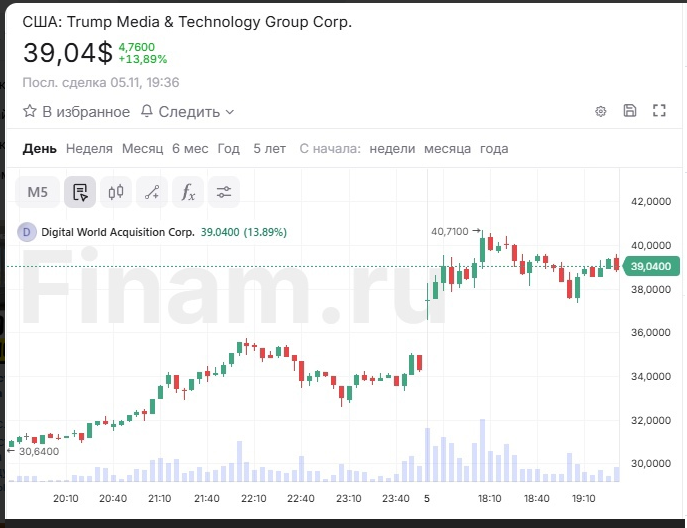

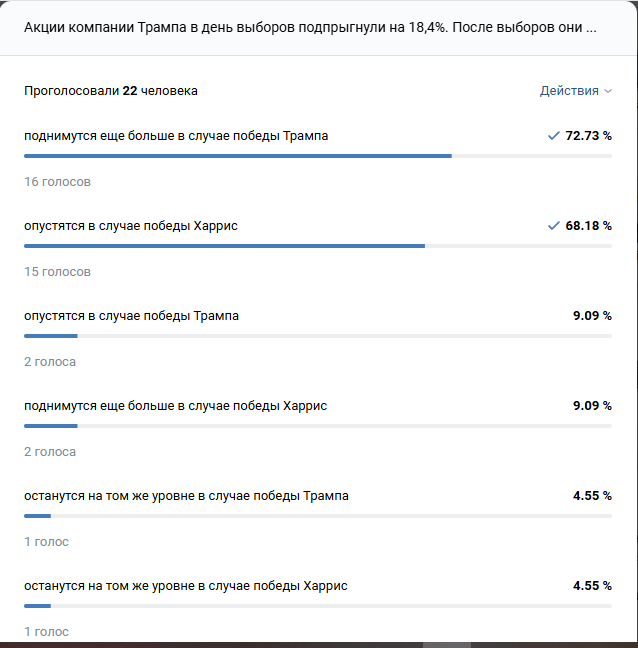

А вот опрос, проведённый по акциям компаний Трампа в день выборов, дал такие результаты:

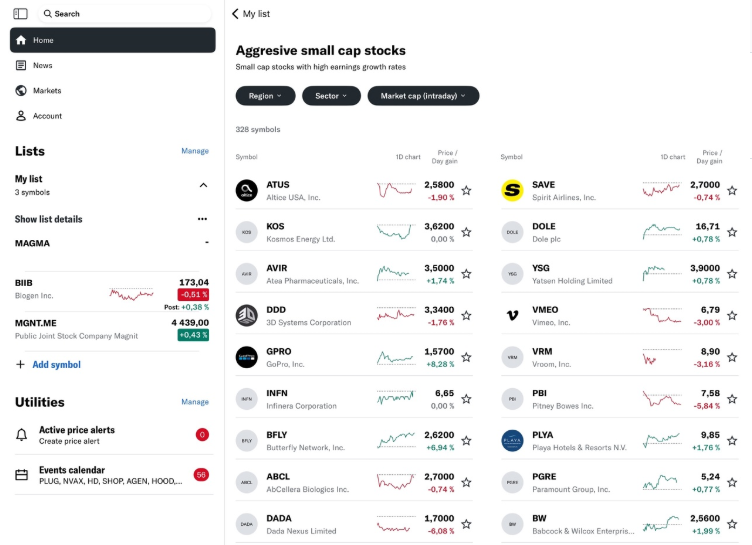

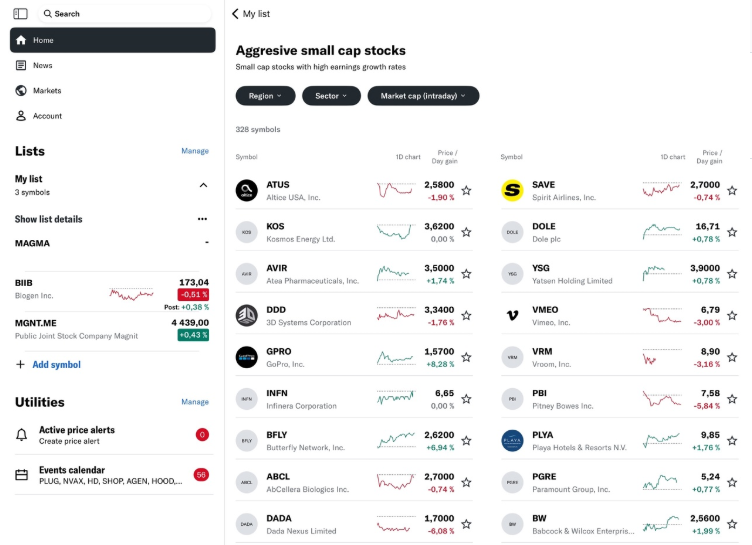

Индикатор работы психологии на финансовых рынках – движение цен на компании малой капитализации. В турбулентные дни после выборов Small caps stocks выросли на рекордные 8%.

Эвристика избыточной реакции

Эвристика избыточной реакции работала у инвесторов в акции итальянской Ferrari, которые обвалились после падения продаж. В третьем квартале поставки Ferrari упали на 2%, разочаровав инвесторов, которые ожидали, что итальянский производитель автомобилей класса люкс продемонстрирует большую устойчивость к ослаблению в отрасли. Падение было вызвано главным образом 29-процентным снижением поставок в Китае.

Эвристика избыточной реакции была проиллюстрирована у инвесторов акций BMW, которые припали после снижения валовой прибыли.

Эвристика избыточной реакции сработала у инвесторов «Самолета». Акции «Самолета» рухнули на 30% на новостях об отмене льготной ипотеки, повышении учётной ставки и значительном ухудшении, по мнению некоторых аналитиков, финансовых коэффициентов.

Другой пример действия эвристики избыточной реакции. Цены на уран резко выросли на 4$ до 84$ за фунт после того, как Россия ввела временные ограничения на экспорт обогащенного урана в США. Также подскочили акции уранодобывающих компаний. Многие продавцы урана пока воздерживаются от предложений, оценивая последствия.

Согласно теории поведенческих финансов, при действии на инвестора эвристики избыточной реакции негативная информация закладывается по максимуму, без относительно её влияния на котировку, подтверждённую расчетом. Эвристика избыточной реакции – самая популярная эвристика у инвесторов. Она сбивает оценку вероятности влияния красочных событий на фундаментальные показатели, значимые при оценке стоимости акции компании.

Эффект чрезмерной реакции или оверреакции был обнаружен ДеБондтом и Талером на фондовом рынке при сравнении доходностей обыкновенных голосующих акций Нью-Йоркской фондовой биржи за годы с 1926 по 1982. Были определены акции удачного инвестирования и акции, принесшие неудачу инвесторам по децилям. Затем из этих акций были сформированы два портфеля ценных бумаг: портфель проигравших и портфель выигравших. После была определена кумулятивная доходность портфелей выигравших и проигравших акций в течение следующих 3 лет. Бывшие проигравшие стали победителями, и наоборот. Несмотря на то, что многие инвесторы знают об этой стратегии, эффект оверреакции на фондовом рынке не пропадает.

Когнитивный диссонанс

Пример когнитивного диссонанса на американских выборах: рынки любят демократов, но голосуют за республиканца Трампа. Реакция рынка на республиканцев и демократов показательна по доходности американского индекса во время правления демократов и республиканцев. Средняя избыточная доходность на фондовом рынке выше в случае правления президента-демократа, нежели президента-республиканца.

Когнитивный диссонанс был проиллюстрирован накануне заседания ФРС по ставке. Перед предстоящим понижением ставки ФРС ставки по облигациям пошли вверх.

Другая иллюстрация – движение индекса Доу Джонс. После победы Трампа 08.11.2024 произошел самый большой скачок индекса с 1896 года. Но доходность рынков выше при демократах, чем при республиканцах.

Когнитивный диссонанс обычно проявляет себя так, что когда рынок уже полностью, причем избыточно скорректировал котировки, инвесторы продолжают действовать под впечатлением ранее полученных эмоций и выработанных в связи с ними решений, уже неприменимых в новой ситуации.

Когнитивный диссонанс действует тогда, когда люди обладают тенденцией отрицать и игнорировать негативную информацию, которая может разрушить их благоприятную самооценку. Такая тенденция зиждется на природе чрезмерного оптимизма: люди предпочитают верить в то, что они умны, а значит, не станут подвергать себя значительному риску.

Когда такой человек оказывается один на один с известным ему риском, он быстро убеждает себя в том, что обладает (не в пример среднему человеку) иммунитетом против этого риска. В финансах cognitive illusion инвестора проявляется в неспособности правильно определить, в чем заключаются интересы, игнорирование фактов, ограниченность способности принимать советы и следовать принятым решениям. Исследование когнитивного диссонанса — излюбленная тема психологических исследований.

Эвристика доступности

Иллюстрация эвристики доступности в день подсчетов результатов американских выборов: доллар начал резко укрепляться из-за лидерства Трампа на выборах.

Эту же эвристику проиллюстрировал скачок биткоина в день подсчета голосов. То же самое было проиллюстрировано у инвесторов акций Tesla, которые взлетели в цене после победы Трампа (Маск его поддержал во время кампании).

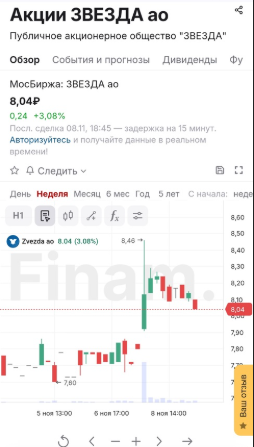

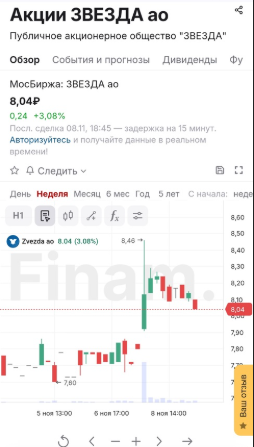

На российском рынке иллюстрацию эвристики доступности мы видели у инвесторов в акции АО Звезда.

Акции компании «Звезда» выросли на 8% из-за возможной ошибки инвесторов. Инвесторы могли спутать компанию с одноименной судостроительной верфью и по ошибке начали скупать акции машиностроительной компании.

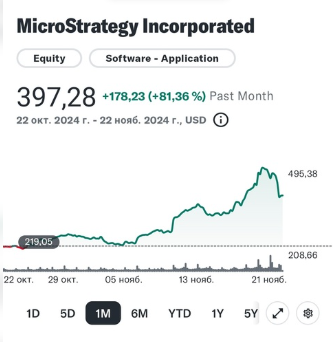

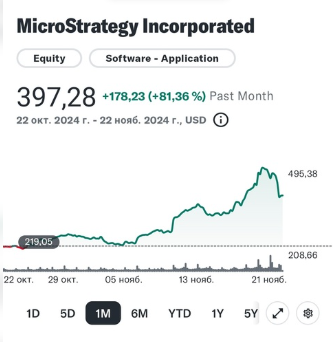

Другая иллюстрация действия эвристики доступности. Акции крупнейшего держателя биткоина - компании MicroStrategy просели на 30% от своего пика в ходе текущей торговой сессии. Эксперты посчитали нонсенсом, что они стоят дороже, чем биткоины на ее балансе.

При действии эвристики доступности сильное впечатление от стороннего события оказывает такое влияние на лиц, принимающих инвестиционное решение, что они неправильно определяют вероятность событий, не связанных с событием, впечатливших их.

Эвристика доступности отражает несовершенное восприятие данных, задействует усилия лица, принимающего безуспешные финансовые решения, которые основываются на некорректно воспринимаемых данных, а это приводит к фокусированию на проблеме, отличной от той, с которой в действительности столкнулся финансист. В соответствии с эвристикой доступности инвесторы оценивают вероятность по той лёгкости, с которой им приходят в голову аналогичные случаи или ассоциации. Когда «доступность» и истинная частота отличаются, это ведёт к ошибкам.

Эвристика репрезентативности

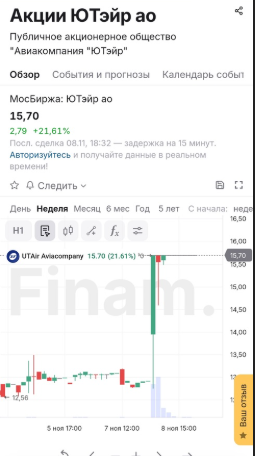

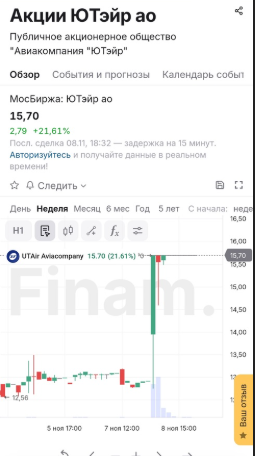

Эвристика репрезентативности сработала у компании Utair. Её акции взлетели в цене более чем на 20%, из-за чего Мосбиржа объявила дискретный аукцион. Utair сообщила о планах выкупить бумаги у акционеров, которые не согласны с присоединением дочерней ООО «ТС Техник». Цена выкупа — 18,52 рубля.

При действии эвристики репрезентативности сильное впечатление от объекта инвестиций заставляет приписывать ему качества всего множества, которому он принадлежит. В то время как эти качества ему не подходят.

Прежде всего на массовое принятие финансовых решений оказали события по повышению учетной ставки, снижению льготного ипотечного кредитования. Проведённый опрос на тему привлекательности ипотеки дал такие результаты:

Аналогичная ситуация была в сфере ипотечного кредитования и ситуации на рынке недвижимости совсем недавно. И аналогичный замер 30.03.2022 года, почти 2 года 9 месяцев назад показал следующее:

Интересно, что при такой огромной ставке по ипотеке и туманных перспективах по её снижению количество желающих продолжать брать ипотеку увеличилось вдвое! Это безусловно психологический фактор. Здесь действует когнитивный диссонанс. Эта психологическая концепция в финансах приводит к наибольшим экономическим потерям! Теоретические основы применения инструментов поведенческих финансов: психологических концепций и эвристик, подробно разобраны в науке поведенческие финансы.

Другие замеры массовой психологии финансистов касались предстоящего решения Банка России по учетной ставке:

Здесь также надо отметить интересный психологический момент. В опросах по психологическим замерам финансового настроения существует шаг шкалы. При этом, третий уровень – существующий уровень измеряемого показателя. Если ожидается движение вверх – максимальный размер показателя – величина, активно обсуждаемая на рынке. То есть, все опросы сопоставимы по делениям шкалы. Так вот, в текущем моменте респонденты, молодые финансисты, завышают ожидания по увеличению ставки в два раза, по сравнению с ранее проведённым опросом. То есть, бесконечная череда повышения ставок, непрекращающиеся разговоры о её повышении усиливают настроения по повышению, делают их больше в два раза. Работает фрейминг.

Смысл и значение фрейминга раскрывается на основе того факта, что восприятие имеющихся у людей вариантов выбора сильно зависит от того, как эти варианты оформлены. Люди часто принимают различные решения, если вопрос «обрамлён» по-разному, даже несмотря на то, что объективно факты остаются неизменными. Психологи называют такое поведение «зависящим от обрамления», или фреймингом.

Примеры фрейминга из области финансов следующие. Прогнозы фондового рынка, сделанные инвестором, очень сильно отличаются в зависимости от того, просят ли его предсказать будущие цены или будущие доходы. Это было продемонстрировано в исследованиях Глэйзера, Лэнджера, Рейндерса и Уэбера в 2007 году.

Другой пример касается выбора пенсионного фонда. В исследованиях Чоя, Лэйбсона, Мадриана и Метрика 2004 года было продемонстрировано, что этот выбор сильно зависит от того, как оформлены процесс и варианты выбора.

Другая важнейшая сейчас тема – курс рубля. С 1998 года проводятся исследования настроений по отношению к изменению курса национальной валюты. Последний опрос ожиданий будущего курса, проведённый во время последнего скачка курса показал следующее:

Сравнение данных этого опроса с опросом, проведённым во время предшествовавшего скачка курса на валютном рынке в октябре, показывает, что несмотря на кажущийся драматизм ситуации, активные разговоры о том, что экономике наступил конец, количество тех, кто оценивает стабильность курса, считает, что через полгода курс будет таким же, как сейчас, больше октябрьского показателя в два раза! При этом количество тех, кто оценивает будущий курс по максимальной отметке (200 рублей в текущем опросе и 150 рублей в октябрьском), почти неизменно!

Это лишний раз доказывает предвзятость часто устраиваемых истерик по экономическим вопросам в СМИ, субъективность авторов таких репортажей и подтверждает необходимость регулярного проведения психологических исследований отношения инвесторов по финансовой тематике.

Другой очень интересный регулярный опрос показал истинное отношение населения к вопросам покупки валюты во время текущего скачка курса. Вот его результаты:

Большинство инвесторов в валюту продолжает держать свои сбережения в валюте. Большая доля инвесторов собирается продать свои доллары. При этом количество желающих купить валюту в целом превышает долю тех, кто её продает, а количество желающих купить доллары лишь немного превышает количество инвесторов, покупающих юани. Интересно отметить, что инвесторы пытаются избавится от экзотических для нашего рынка валют, видно купив их на пике предыдущей паники.

Сравним текущий опрос с опросом, проведённым во время паники на валютном рынке в апреле 2022 года.

Результат ошеломляет. Тогда доля тех, кто спокойно «сидел» в валютном кэше, была 76%! А покупать валюту хотела лишь та же часть валютных инвесторов. Это ли не показатель возросшей финансовой грамотности россиян!

Психология международных финансовых рынков

Последние события на рынках предоставили большое количество кейсов, иллюстрирующих различные инструменты поведенческих финансов.

Яркой иллюстрацией применения психологии в финансах на протяжении целого месяца был биткойи, цена которого превысила 100000 долл. США. При этом, большинство финансистов думают, что его цена понизится.

Интересно, что произошедший во время американских выборов опрос по изменению котировки цены нефти дал такой же результат:

А вот опрос, проведённый по акциям компаний Трампа в день выборов, дал такие результаты:

Индикатор работы психологии на финансовых рынках – движение цен на компании малой капитализации. В турбулентные дни после выборов Small caps stocks выросли на рекордные 8%.

Эвристика избыточной реакции

Эвристика избыточной реакции работала у инвесторов в акции итальянской Ferrari, которые обвалились после падения продаж. В третьем квартале поставки Ferrari упали на 2%, разочаровав инвесторов, которые ожидали, что итальянский производитель автомобилей класса люкс продемонстрирует большую устойчивость к ослаблению в отрасли. Падение было вызвано главным образом 29-процентным снижением поставок в Китае.

Эвристика избыточной реакции была проиллюстрирована у инвесторов акций BMW, которые припали после снижения валовой прибыли.

Эвристика избыточной реакции сработала у инвесторов «Самолета». Акции «Самолета» рухнули на 30% на новостях об отмене льготной ипотеки, повышении учётной ставки и значительном ухудшении, по мнению некоторых аналитиков, финансовых коэффициентов.

Другой пример действия эвристики избыточной реакции. Цены на уран резко выросли на 4$ до 84$ за фунт после того, как Россия ввела временные ограничения на экспорт обогащенного урана в США. Также подскочили акции уранодобывающих компаний. Многие продавцы урана пока воздерживаются от предложений, оценивая последствия.

Согласно теории поведенческих финансов, при действии на инвестора эвристики избыточной реакции негативная информация закладывается по максимуму, без относительно её влияния на котировку, подтверждённую расчетом. Эвристика избыточной реакции – самая популярная эвристика у инвесторов. Она сбивает оценку вероятности влияния красочных событий на фундаментальные показатели, значимые при оценке стоимости акции компании.

Эффект чрезмерной реакции или оверреакции был обнаружен ДеБондтом и Талером на фондовом рынке при сравнении доходностей обыкновенных голосующих акций Нью-Йоркской фондовой биржи за годы с 1926 по 1982. Были определены акции удачного инвестирования и акции, принесшие неудачу инвесторам по децилям. Затем из этих акций были сформированы два портфеля ценных бумаг: портфель проигравших и портфель выигравших. После была определена кумулятивная доходность портфелей выигравших и проигравших акций в течение следующих 3 лет. Бывшие проигравшие стали победителями, и наоборот. Несмотря на то, что многие инвесторы знают об этой стратегии, эффект оверреакции на фондовом рынке не пропадает.

Когнитивный диссонанс

Пример когнитивного диссонанса на американских выборах: рынки любят демократов, но голосуют за республиканца Трампа. Реакция рынка на республиканцев и демократов показательна по доходности американского индекса во время правления демократов и республиканцев. Средняя избыточная доходность на фондовом рынке выше в случае правления президента-демократа, нежели президента-республиканца.

Когнитивный диссонанс был проиллюстрирован накануне заседания ФРС по ставке. Перед предстоящим понижением ставки ФРС ставки по облигациям пошли вверх.

Другая иллюстрация – движение индекса Доу Джонс. После победы Трампа 08.11.2024 произошел самый большой скачок индекса с 1896 года. Но доходность рынков выше при демократах, чем при республиканцах.

Когнитивный диссонанс обычно проявляет себя так, что когда рынок уже полностью, причем избыточно скорректировал котировки, инвесторы продолжают действовать под впечатлением ранее полученных эмоций и выработанных в связи с ними решений, уже неприменимых в новой ситуации.

Когнитивный диссонанс действует тогда, когда люди обладают тенденцией отрицать и игнорировать негативную информацию, которая может разрушить их благоприятную самооценку. Такая тенденция зиждется на природе чрезмерного оптимизма: люди предпочитают верить в то, что они умны, а значит, не станут подвергать себя значительному риску.

Когда такой человек оказывается один на один с известным ему риском, он быстро убеждает себя в том, что обладает (не в пример среднему человеку) иммунитетом против этого риска. В финансах cognitive illusion инвестора проявляется в неспособности правильно определить, в чем заключаются интересы, игнорирование фактов, ограниченность способности принимать советы и следовать принятым решениям. Исследование когнитивного диссонанса — излюбленная тема психологических исследований.

Эвристика доступности

Иллюстрация эвристики доступности в день подсчетов результатов американских выборов: доллар начал резко укрепляться из-за лидерства Трампа на выборах.

Эту же эвристику проиллюстрировал скачок биткоина в день подсчета голосов. То же самое было проиллюстрировано у инвесторов акций Tesla, которые взлетели в цене после победы Трампа (Маск его поддержал во время кампании).

На российском рынке иллюстрацию эвристики доступности мы видели у инвесторов в акции АО Звезда.

Акции компании «Звезда» выросли на 8% из-за возможной ошибки инвесторов. Инвесторы могли спутать компанию с одноименной судостроительной верфью и по ошибке начали скупать акции машиностроительной компании.

Другая иллюстрация действия эвристики доступности. Акции крупнейшего держателя биткоина - компании MicroStrategy просели на 30% от своего пика в ходе текущей торговой сессии. Эксперты посчитали нонсенсом, что они стоят дороже, чем биткоины на ее балансе.

При действии эвристики доступности сильное впечатление от стороннего события оказывает такое влияние на лиц, принимающих инвестиционное решение, что они неправильно определяют вероятность событий, не связанных с событием, впечатливших их.

Эвристика доступности отражает несовершенное восприятие данных, задействует усилия лица, принимающего безуспешные финансовые решения, которые основываются на некорректно воспринимаемых данных, а это приводит к фокусированию на проблеме, отличной от той, с которой в действительности столкнулся финансист. В соответствии с эвристикой доступности инвесторы оценивают вероятность по той лёгкости, с которой им приходят в голову аналогичные случаи или ассоциации. Когда «доступность» и истинная частота отличаются, это ведёт к ошибкам.

Эвристика репрезентативности

Эвристика репрезентативности сработала у компании Utair. Её акции взлетели в цене более чем на 20%, из-за чего Мосбиржа объявила дискретный аукцион. Utair сообщила о планах выкупить бумаги у акционеров, которые не согласны с присоединением дочерней ООО «ТС Техник». Цена выкупа — 18,52 рубля.

При действии эвристики репрезентативности сильное впечатление от объекта инвестиций заставляет приписывать ему качества всего множества, которому он принадлежит. В то время как эти качества ему не подходят.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба