6 декабря 2024 | Газпром Инвестовизация

О компании.

Газпром — одна из крупнейших нефтегазовых компаний мира по величине запасов и объемам добычи.

Основные виды деятельности —разведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, а также производство и сбыт тепло- и электроэнергии.

№1 в мире по запасам и добыче природного газа.

№2 в России после Роснефти, по переработке нефти и газового конденсата.

№2 в России по выработке электрической энергии.

№1 в России по производству тепловой энергии.

Более 50% акций принадлежит государству.

Газпром сильно пострадал от текущей геополитической ситуации. В результате диверсий на Северных потоках, а также санкций и ограничений Газпром теряет ключевой рынок сбыта.

Текущая цена акций.

Текущая цена акций в 3,4 раза меньше максимумов 2021 года. На данный момент котировки находятся вблизи многолетних минимумов. Только с начала 2024 года снижение составило более 25%.

Операционные результаты.

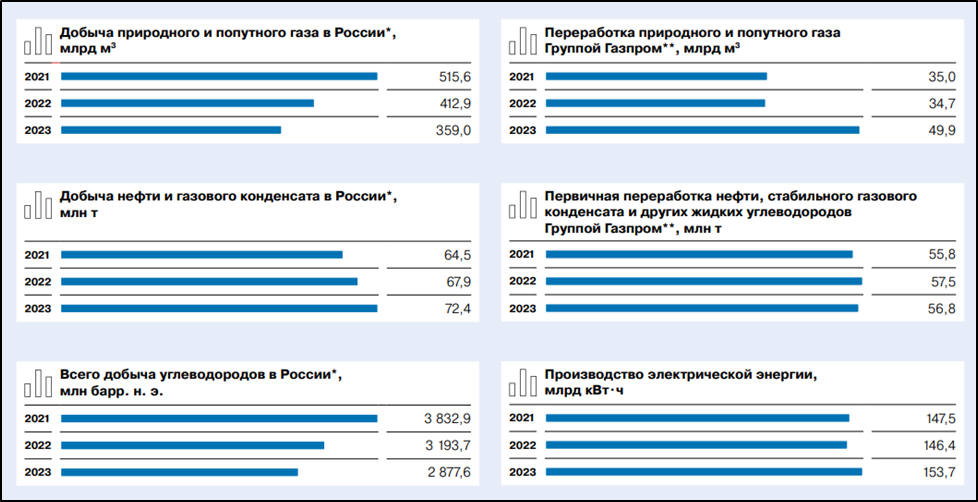

Из-за текущей геополитической ситуации по итогам 2023 года был зафиксирован исторический минимум в добыче газа 359 млрд м3 (-30% с максимумов 2021 года). При этом остальные операционные результаты были неплохими: добыча нефти и газового конденсата, переработка и производство электроэнергии были на высоких уровнях.

По итогам 2023 года более 70% продаж газа приходилось на Россию. А поставки в страны Европы с начала спец операции рухнули в разы. Но постепенно растут поставки в Китай по Силе Сибири.

Также Газпром опубликовал некоторые операционные данные по итогам первого полугодия 2024 года:

Добыча газа 206 млрд м3 (+16% г/г).

Продажа газа 186,7 млрд м3 (+12,5% г/г).

Переработка газа 28 млрд м3 (+13,6% г/г).

Основные причины позитивных результатов: рост поставок в Китай, Узбекистан и Казахстан, консолидация ООО «Сахалинская Энергия», запуск новых мощностей на Амурском ГПЗ.

В начале декабря Газпром досрочно вывел суточные поставки газа в Китай по трубопроводу «Сила Сибири» на максимальный контрактный уровень. Вообще проектная мощность этого газопровода 38 млрд. Но не исключено, что в 2025 году поставки будут даже выше этого уровня.

Также есть данные по росту на 15% экспорта трубопроводного газа в Европу за 11 месяцев. Причем транзит через Украину прибавил 6,5%, а поставки через Турецкий поток плюс 24% г/г.

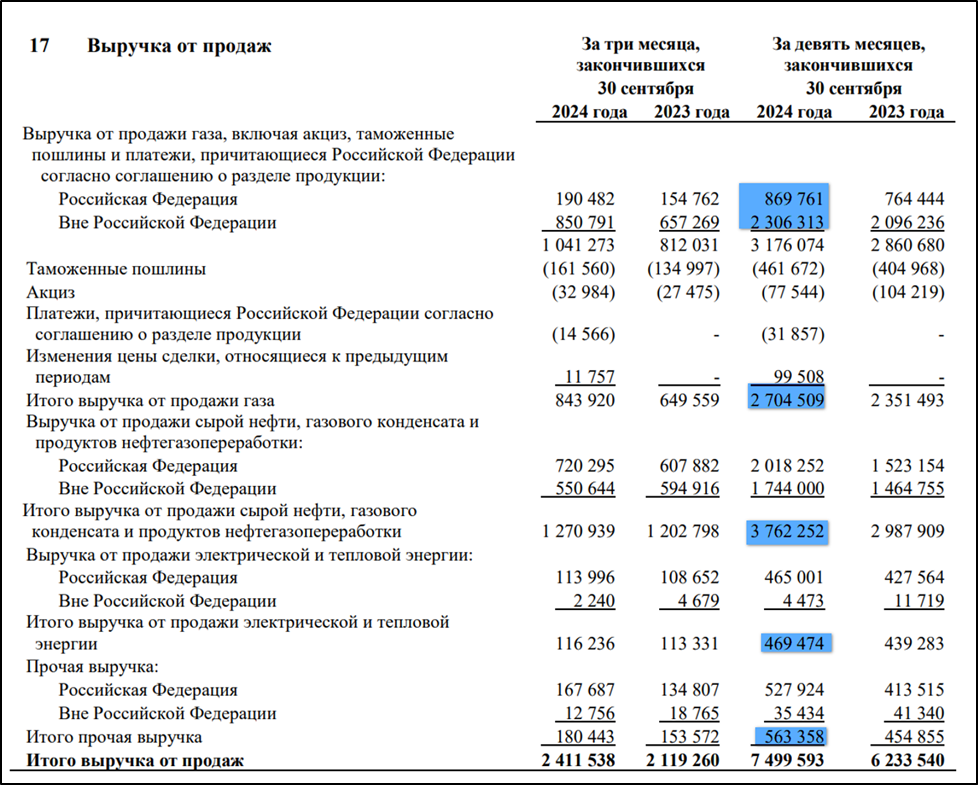

Выручка по итогам 9М 2024:

Выручка от газового сегмента за вычетом пошлин и акцизов 2,7 трлн (+15% г/г).

Выручка от продажи нефти, газового конденсата и продуктов нефтегазопереработки 3,7 трлн (+26% г/г).

Продажа электрической и тепловой энергии 0,47 трлн (+7% г/г).

Прочая выручка 0,56 трлн (+24% г/г).

Продажи нефти и нефтепродуктов 50% от выручки. Продажи газа 36% от выручки. Причём несмотря на падение экспорта газа в Европу, выручка от экспорта более, чем в 2,5 раза превышает выручку от продажи газа внутри страны. Так получается из-за того, что цены на газ в России значительно ниже экспортных.

Цены на газ и нефть.

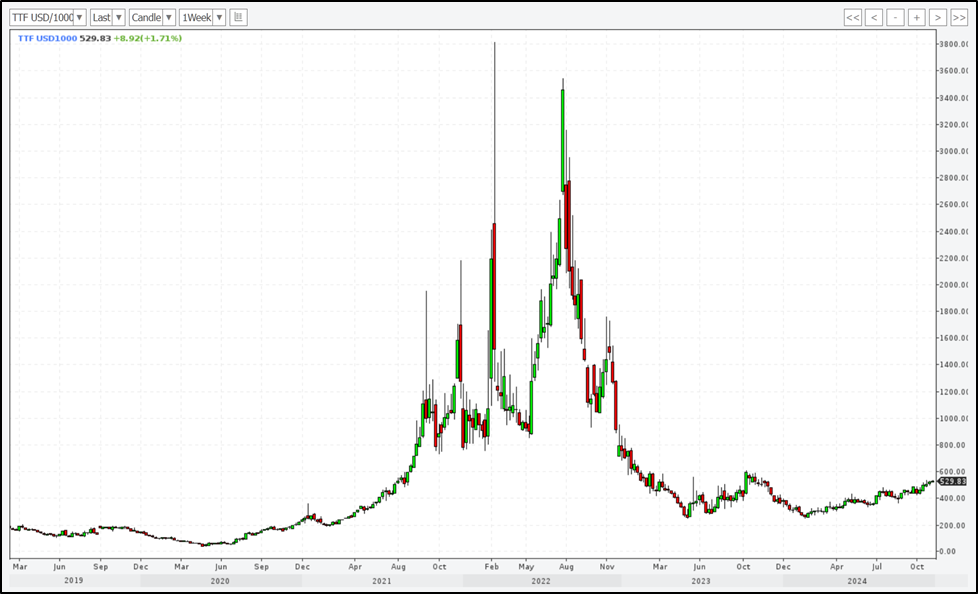

После аномальных колебаний 2021-2022 годов, цены на газ в Европе нормализовались. В 2024 году они планомерно росли, но в среднем были на уровне прошлого года. При этом текущие котировки значительно выше цен, которые были до 2021 года.

Цены на нефть марки BRENT в 2024 году в целом соответствовали средним прошлогодним уровням. Правда, во втором полугодии они находятся на минимальных отметках.

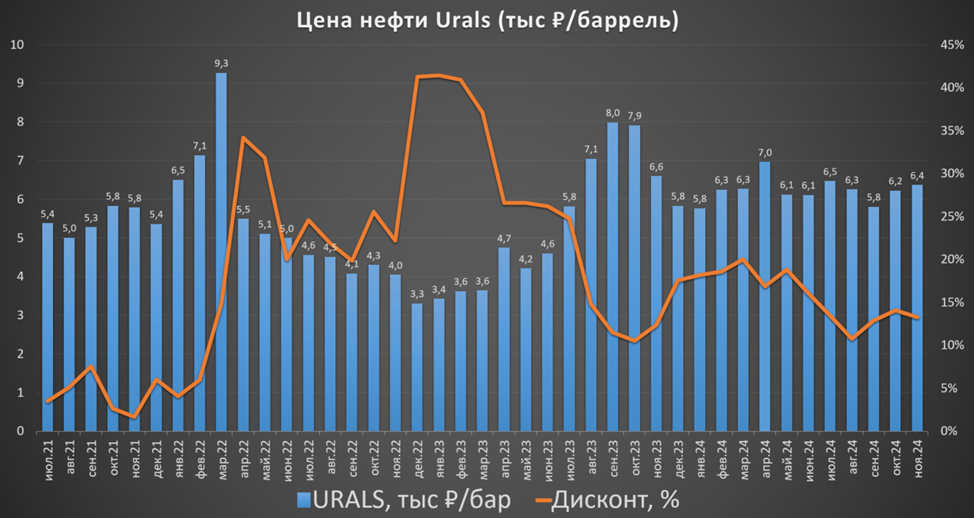

Российская нефть марки Urals из-за санкций торгуется с дисконтом к BRENT. Сейчас он менее 15%. Средняя цена Urals за первые 9 месяцев 2024г. составила 6,2₽ тысяч за баррель (+25% г/г). Правда, именно в третьем квартале цены на 11% ниже г/г.

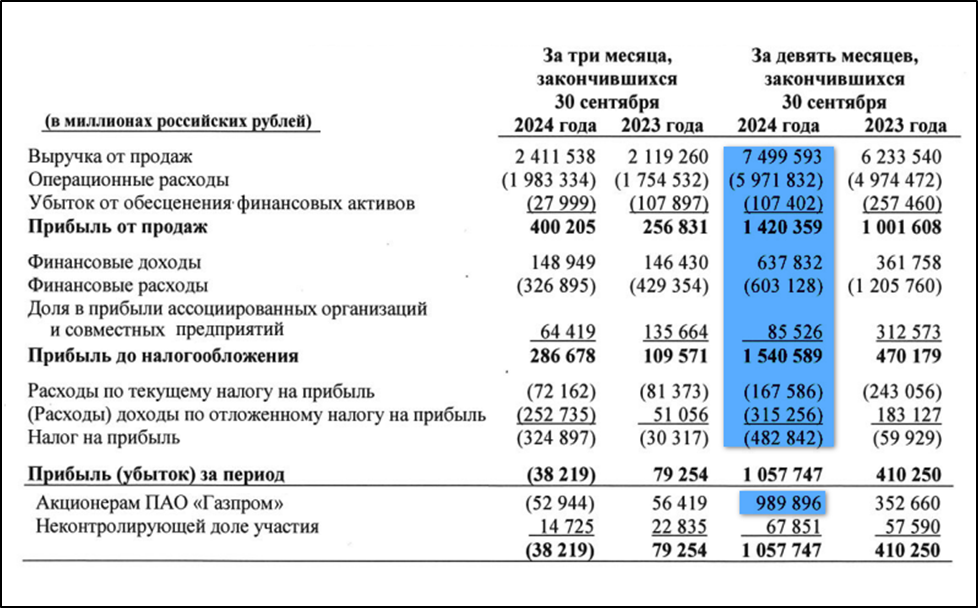

Финансовые результаты

Результаты за 9М 2024:

Выручка 7,5 трлн (+20% г/г).

Операционные расходы 5,9 трлн (+20% г/г).

Убыток от обесценения финансовых активов 0,1 трлн (-2,5х г/г).

Операционная Прибыль 1,4 трлн (+41% г/г).

EBITDA 2,1 трлн (+23% г/г).

Финансовые доходы – расходы = 0,03 трлн (а год назад -0,8 трлн).

Прибыль от ассоциированных предприятий 0,08 трлн (-3,6х г/г).

Чистый прибыль 1 трлн (+2,8х г/г).

В целом результаты очень сильные. Так получилось благодаря росту продаж, неплохим ценам на углеводороды и консолидации ООО «Сахалинская Энергия». Скорректированная на бумажные корректировки ЧП = 842 млрд. Это важный показатель, т.к. является базой для дивидендов.

На диаграмме видим, что чистая прибыль в третьем квартале оказалась отрицательной. Так получилось из-за роста расходов по отложенному налогу на прибыль. Если ее скорректировать на бумажные статьи, то она будет в небольшом плюсе, около 63 млрд.

Баланс

Капитал 16,6 трлн (+6% с начала года).

Запасы 1,3 трлн (+14% с начала года).

Денежные средства 0,93 трлн (-32% с начала года).

Депозиты (в составе прочих активов) 0,3 трлн.

Суммарные кредиты и займы 6,5 трлн (-1% с начала года).

Таким образом, чистый долг 5,3 трлн (+6% с начала года). ND/EBITDA = 2,45. Что является пограничным значением для решения о выплате дивидендов. Долг немаленький. Обслуживание дорогое. Примерно половина долга выражена в валюте, поэтому при ослаблении рубля он будет переоцениваться в большую сторону. В частности, этот эффект увидим по итогам 4 квартала.

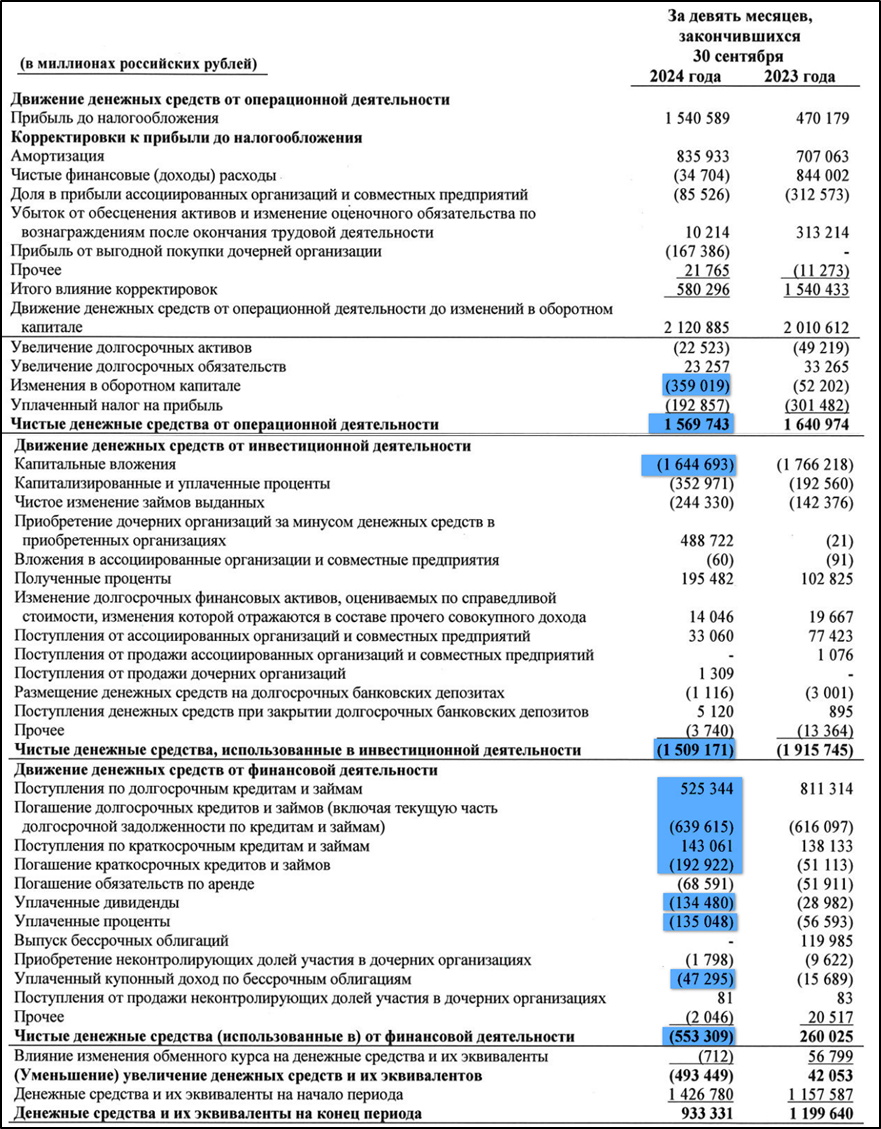

Денежные потоки

Результаты за 9М 2024:

операционная деятельность 1,5 трлн (-4% г/г). Основная причина – изменения в оборотном капитале.

инвестиционная деятельность -1,5 трлн (-21% г/г). Капитальные затраты 1,6 трлн.

финансовая деятельность -0,55 трлн. Здесь можно выделить снижение долга на 132 млрд.

Свободный денежный поток превысил 0,5 трлн за квартал. На эту сумму денежный поток от операционной деятельности превышает капитальные затраты. Это значение близко к рекордным.

Менеджмент Газпрома отмечает, что операционный поток за 9 месяцев, скорректированный на изменение банковских депозитов, полностью обеспечил капитальные расходы компании за этот период.

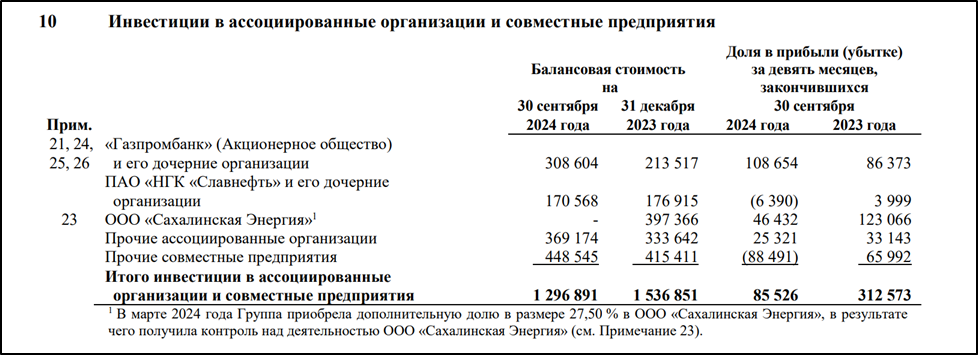

Дочки Газпрома.

Газпром - это целая империя, оказывающая влияние на множество зависимых организаций. В Газпром входят десятки крупных дочек и более тысячи различных внучек. У Газпрома есть своя авиакомпания, флот, жд компания, телеком, ITкомпания, медиа холдинг и множество других организаций, напрямую не связанных с углеводородами.

Кроме дочерних компаний, у Газпрома есть инвестиции в ассоциированные предприятия. Т.е. те компании, в которых Газпром владеет значительным, но не контрольным пакетом акций. Среди них выделяется Газпромбанк, это один из крупнейших банков страны. Славнефть. И ООО «Сахалинская энергия» – это бывшая «Сахалин Энерджи». Оператор проекта «Сахалин-2». В марте 2024г. Газпром выкупил 27,5% акций и довёл здесь долю до контрольной.

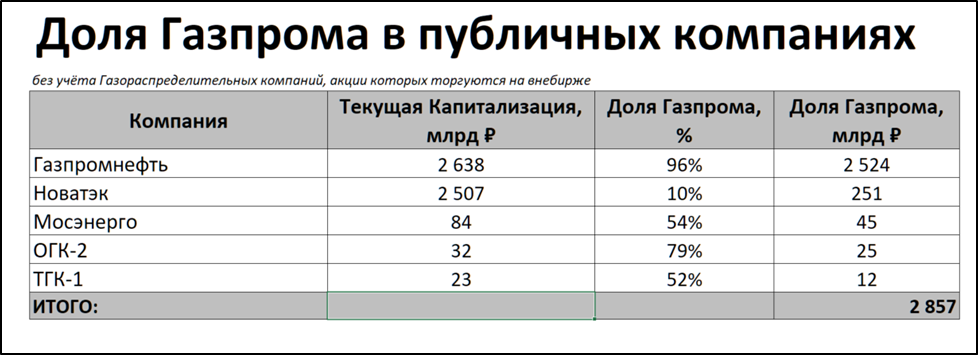

Также отмечу, что капитализация Газпрома даже меньше его суммарной доли владения в некоторых публичных компаниях, таких как, Газпромнефть, Новатэк, Мосэнерго, ОГК-2 и ТГК-1.

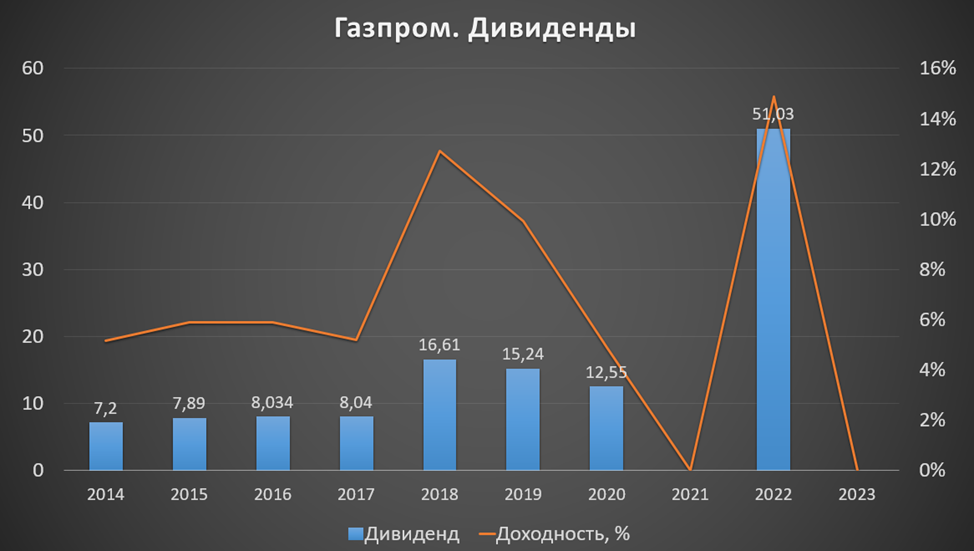

Дивиденды.

Согласно дивидендной политике, целевой уровень выплат не менее 50% от чистой прибыли по МСФО, скорректированной на курсовые разницы и переоценки. Таким образом, как мы видели, база для расчета дивидендов по итогам девяти месяцев 842 млрд.

Но если ND/EBITDA > 2,5, то Совет директоров может принять решение об уменьшении дивидендов. А у Газпрома этот показатель пока 2,45.

Таким образом, теоретические дивиденды за 9 месяцев от 0 до 17,75₽ на акцию. Т.е. до 15% доходности. Но обычно Газпром платит за год, поэтому многое будет зависеть от результатов 4 квартала. И скорей всего решение будет приниматься летом 2025 года.

Кстати, в конце июня акционеры приняли решение не выплачивать дивиденды за 2023 год. Учитывая высокую долговую нагрузку и концентрацию компании на большой инвест программе, высокая вероятность отмены дивидендов и за текущий год. Кстати, в начале декабря, Силуанов заявил, что Минфин не ждет дивидендов Газпрома в 2025 году.

Риски.

Дальнейшее снижение объемов экспорта в Европу вплоть до окончательной потери этого направления. И по информации Reuters, - в базовом сценарии Газпрома на 2025 год транзита нет. Вероятно, часть поставок будет перенаправлено через Турцию.

Огромные налоги. Правда, с 2025 года будет отменен повышенный НДПИ, который действовал два года. Газпром сэкономит 600 млрд в год. Эти деньги пойдут на финансирование инвестиционной программы и снижение долга.

Большая инвестиционная программа, которая во многом осуществляется на заёмные средства. А долг уже немаленький. За 9 месяцев капитальные вложения превысили 1,6 трлн, правда это на 7% меньше, чем годом ранее.

Возможное падение цен на углеводороды. В частности, цены на BRENT сейчас на минимумах года.

Снижение добычи нефти. Из-за ограничений в рамках ОПЕК плюс.

Сохранность инфраструктуры. После диверсии на Северных потоках, выросла вероятность терактов и на других газопроводах. В частности, Путин уже неоднократно заявлял, что готовились теракты на Турецком потоке.

Усиление санкций и ограничений. Здесь можно отметить, проблемы с оплатой из-за санкций против Газпромбанка. А также в октябре австрийская компания OMV без оплаты отобрала поставленный за октябрь российский газ на сумму €230 млн в качестве компенсации по решению суда. Газпром остановил поставки, продолжавшиеся с 1968 года.

Перспективы

Текущие перспективы связаны с развитием внутреннего рынка, ростом переработки и СПГ мощностей, а также диверсификацией экспортных поставок газа на восток и юг.

В частности, Газпром запустит поставки в Китай по дальневосточному маршруту в 2027 году. Объем поставок 10 млрд кубометров в год.

Также надежды связаны с возможным проектом Сила Сибири 2. Это ещё один газопровод в Китай с мощностью 50 млрд кубометров. Но пока подписанных решений нет, Китай затягивает переговоры.

Прорабатывается возможность трубопроводных поставок в Иран объемом до 10 млрд кубов в год. Также есть ненулевая вероятность реализации Каспийского потока через Иран на Восток и Юг с мощностью до 110 млрд кубометров в год.

Кроме этого у Газпрома еще ряд проектов. В частности, запуск оставшихся линий на Амурском Газоперерабатывающем заводе. С 2025 года завод должен выйти на полную проектную мощность.

В Усть-Луге строится комплекс по переработке этансодержащего газа и производства СПГ, который будет ежегодно перерабатывать 45 млрд куб. м газа и производить 13 млн тонн СПГ. Запуск планируется в 2026 году. Также есть множество других проектов.

Газпром запланировал инвестиционную программу на 2025 год с бюджетом 1,5 трлн рублей. Это на 7% ниже, чем в текущем году.

Поддержку финансовым результатам Газпрома оказывает индексация тарифов на газ внутри страны. В июле цены были проиндексированы на 11,2%. А в следующем году запланирована индексация на 8,2%.

Также идут разговоры о планах ЕС заключить новый контракт с Газпромом после 2024 года. И вообще нельзя исключать возможную геополитическую разрядку, при которой страны ЕС могут в разы увеличить закупки у Газпрома.

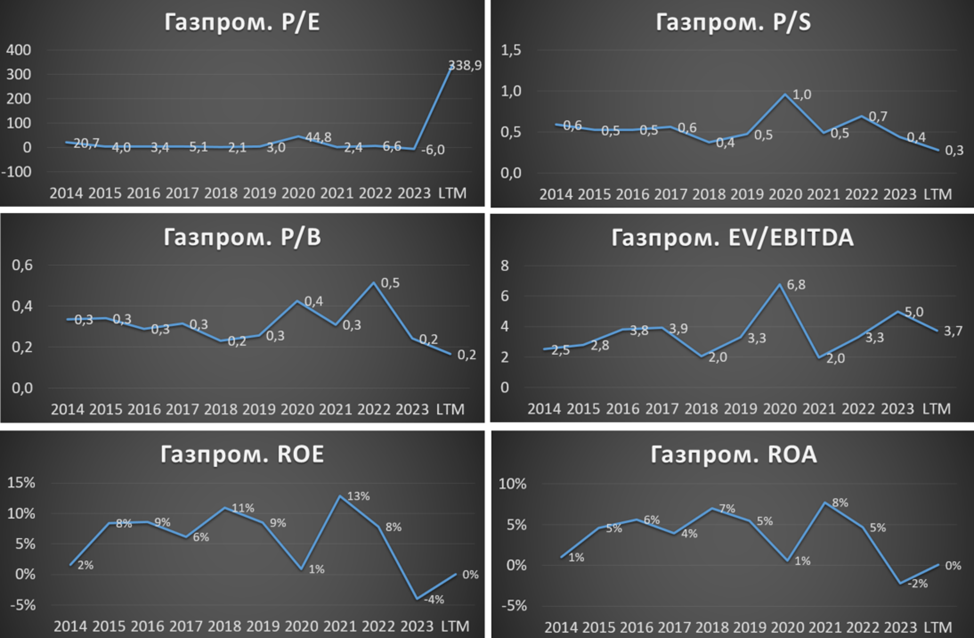

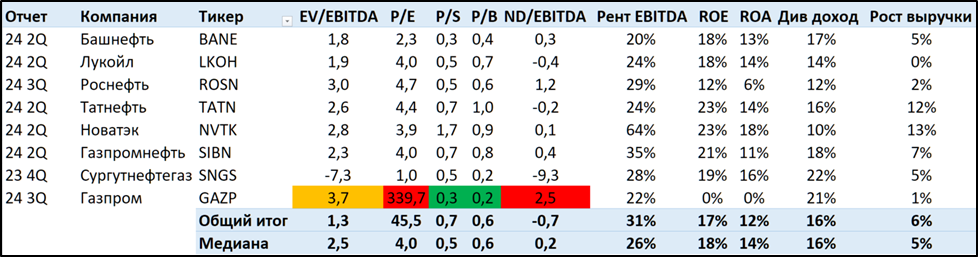

Мультипликаторы.

Мультипликаторы средние:

Капитализация = 2,76 трлн ₽ (цена акции = 116,7 ₽);

EV/EBITDA = 3,7;

P/E скорр = 3,3;

P/E = 339; P/S = 0,3; P/B = 0,2;

Рентаб. EBITDA = 22%; ROE = 0%; ROA = 0%

Относительно других нефтегазовых компаний Газпром выглядит подороже. Но это из-за неудачных результатов 4 квартала 2023 года. По итогам текущего года мультипликаторы должны существенно снизиться.

Выводы.

Газпром - одна из крупнейших нефтегазовых компаний в мире.

Операционные результаты растут год к году. Финансовые результаты за девять месяцев позитивные в том числе благодаря консолидации ООО «Сахалинская энергия». Правда, скорректированная ЧП в третьем квартале только 63 млрд. У компании высокая долговая нагрузка. И это может превратится в очень большую проблему. А растёт она из-за рекордных капитальных затрат. Скорректированный свободный денежный поток в небольшом плюсе.

Теоретическая дивидендная доходность за 9 месяцев 15%. Но из-за большого долга высокая вероятность их отмены.

Основные риски связаны со снижением цен на углеводороды, возможными терактами и окончательной потерей рынка ЕС.

Перспективы связаны с развитием внутреннего рынка, ростом объемов переработки, СПГ мощностей и диверсификацией экспортных поставок газа на восток и юг. Также большой позитив – это отмена повышенного НДПИ в размере 600 млрд рублей в год.

Мультипликаторы средние. Расчетная справедливая цена акции 175₽.

Мои сделки.

На текущей коррекции докупил немного Газпрома. На данный момент его доля в моём портфеле акций 6,5%. Просадка почти в 2 раза, но это без учёта полученных дивидендов. И можно сказать, что я ее уже отбил, т.к. дважды использовал акции в целях налоговой оптимизации. Если коррекция продолжится, то возможно, докуплю еще.

Газпром — одна из крупнейших нефтегазовых компаний мира по величине запасов и объемам добычи.

Основные виды деятельности —разведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, а также производство и сбыт тепло- и электроэнергии.

№1 в мире по запасам и добыче природного газа.

№2 в России после Роснефти, по переработке нефти и газового конденсата.

№2 в России по выработке электрической энергии.

№1 в России по производству тепловой энергии.

Более 50% акций принадлежит государству.

Газпром сильно пострадал от текущей геополитической ситуации. В результате диверсий на Северных потоках, а также санкций и ограничений Газпром теряет ключевой рынок сбыта.

Текущая цена акций.

Текущая цена акций в 3,4 раза меньше максимумов 2021 года. На данный момент котировки находятся вблизи многолетних минимумов. Только с начала 2024 года снижение составило более 25%.

Операционные результаты.

Из-за текущей геополитической ситуации по итогам 2023 года был зафиксирован исторический минимум в добыче газа 359 млрд м3 (-30% с максимумов 2021 года). При этом остальные операционные результаты были неплохими: добыча нефти и газового конденсата, переработка и производство электроэнергии были на высоких уровнях.

По итогам 2023 года более 70% продаж газа приходилось на Россию. А поставки в страны Европы с начала спец операции рухнули в разы. Но постепенно растут поставки в Китай по Силе Сибири.

Также Газпром опубликовал некоторые операционные данные по итогам первого полугодия 2024 года:

Добыча газа 206 млрд м3 (+16% г/г).

Продажа газа 186,7 млрд м3 (+12,5% г/г).

Переработка газа 28 млрд м3 (+13,6% г/г).

Основные причины позитивных результатов: рост поставок в Китай, Узбекистан и Казахстан, консолидация ООО «Сахалинская Энергия», запуск новых мощностей на Амурском ГПЗ.

В начале декабря Газпром досрочно вывел суточные поставки газа в Китай по трубопроводу «Сила Сибири» на максимальный контрактный уровень. Вообще проектная мощность этого газопровода 38 млрд. Но не исключено, что в 2025 году поставки будут даже выше этого уровня.

Также есть данные по росту на 15% экспорта трубопроводного газа в Европу за 11 месяцев. Причем транзит через Украину прибавил 6,5%, а поставки через Турецкий поток плюс 24% г/г.

Выручка по итогам 9М 2024:

Выручка от газового сегмента за вычетом пошлин и акцизов 2,7 трлн (+15% г/г).

Выручка от продажи нефти, газового конденсата и продуктов нефтегазопереработки 3,7 трлн (+26% г/г).

Продажа электрической и тепловой энергии 0,47 трлн (+7% г/г).

Прочая выручка 0,56 трлн (+24% г/г).

Продажи нефти и нефтепродуктов 50% от выручки. Продажи газа 36% от выручки. Причём несмотря на падение экспорта газа в Европу, выручка от экспорта более, чем в 2,5 раза превышает выручку от продажи газа внутри страны. Так получается из-за того, что цены на газ в России значительно ниже экспортных.

Цены на газ и нефть.

После аномальных колебаний 2021-2022 годов, цены на газ в Европе нормализовались. В 2024 году они планомерно росли, но в среднем были на уровне прошлого года. При этом текущие котировки значительно выше цен, которые были до 2021 года.

Цены на нефть марки BRENT в 2024 году в целом соответствовали средним прошлогодним уровням. Правда, во втором полугодии они находятся на минимальных отметках.

Российская нефть марки Urals из-за санкций торгуется с дисконтом к BRENT. Сейчас он менее 15%. Средняя цена Urals за первые 9 месяцев 2024г. составила 6,2₽ тысяч за баррель (+25% г/г). Правда, именно в третьем квартале цены на 11% ниже г/г.

Финансовые результаты

Результаты за 9М 2024:

Выручка 7,5 трлн (+20% г/г).

Операционные расходы 5,9 трлн (+20% г/г).

Убыток от обесценения финансовых активов 0,1 трлн (-2,5х г/г).

Операционная Прибыль 1,4 трлн (+41% г/г).

EBITDA 2,1 трлн (+23% г/г).

Финансовые доходы – расходы = 0,03 трлн (а год назад -0,8 трлн).

Прибыль от ассоциированных предприятий 0,08 трлн (-3,6х г/г).

Чистый прибыль 1 трлн (+2,8х г/г).

В целом результаты очень сильные. Так получилось благодаря росту продаж, неплохим ценам на углеводороды и консолидации ООО «Сахалинская Энергия». Скорректированная на бумажные корректировки ЧП = 842 млрд. Это важный показатель, т.к. является базой для дивидендов.

На диаграмме видим, что чистая прибыль в третьем квартале оказалась отрицательной. Так получилось из-за роста расходов по отложенному налогу на прибыль. Если ее скорректировать на бумажные статьи, то она будет в небольшом плюсе, около 63 млрд.

Баланс

Капитал 16,6 трлн (+6% с начала года).

Запасы 1,3 трлн (+14% с начала года).

Денежные средства 0,93 трлн (-32% с начала года).

Депозиты (в составе прочих активов) 0,3 трлн.

Суммарные кредиты и займы 6,5 трлн (-1% с начала года).

Таким образом, чистый долг 5,3 трлн (+6% с начала года). ND/EBITDA = 2,45. Что является пограничным значением для решения о выплате дивидендов. Долг немаленький. Обслуживание дорогое. Примерно половина долга выражена в валюте, поэтому при ослаблении рубля он будет переоцениваться в большую сторону. В частности, этот эффект увидим по итогам 4 квартала.

Денежные потоки

Результаты за 9М 2024:

операционная деятельность 1,5 трлн (-4% г/г). Основная причина – изменения в оборотном капитале.

инвестиционная деятельность -1,5 трлн (-21% г/г). Капитальные затраты 1,6 трлн.

финансовая деятельность -0,55 трлн. Здесь можно выделить снижение долга на 132 млрд.

Свободный денежный поток превысил 0,5 трлн за квартал. На эту сумму денежный поток от операционной деятельности превышает капитальные затраты. Это значение близко к рекордным.

Менеджмент Газпрома отмечает, что операционный поток за 9 месяцев, скорректированный на изменение банковских депозитов, полностью обеспечил капитальные расходы компании за этот период.

Дочки Газпрома.

Газпром - это целая империя, оказывающая влияние на множество зависимых организаций. В Газпром входят десятки крупных дочек и более тысячи различных внучек. У Газпрома есть своя авиакомпания, флот, жд компания, телеком, ITкомпания, медиа холдинг и множество других организаций, напрямую не связанных с углеводородами.

Кроме дочерних компаний, у Газпрома есть инвестиции в ассоциированные предприятия. Т.е. те компании, в которых Газпром владеет значительным, но не контрольным пакетом акций. Среди них выделяется Газпромбанк, это один из крупнейших банков страны. Славнефть. И ООО «Сахалинская энергия» – это бывшая «Сахалин Энерджи». Оператор проекта «Сахалин-2». В марте 2024г. Газпром выкупил 27,5% акций и довёл здесь долю до контрольной.

Также отмечу, что капитализация Газпрома даже меньше его суммарной доли владения в некоторых публичных компаниях, таких как, Газпромнефть, Новатэк, Мосэнерго, ОГК-2 и ТГК-1.

Дивиденды.

Согласно дивидендной политике, целевой уровень выплат не менее 50% от чистой прибыли по МСФО, скорректированной на курсовые разницы и переоценки. Таким образом, как мы видели, база для расчета дивидендов по итогам девяти месяцев 842 млрд.

Но если ND/EBITDA > 2,5, то Совет директоров может принять решение об уменьшении дивидендов. А у Газпрома этот показатель пока 2,45.

Таким образом, теоретические дивиденды за 9 месяцев от 0 до 17,75₽ на акцию. Т.е. до 15% доходности. Но обычно Газпром платит за год, поэтому многое будет зависеть от результатов 4 квартала. И скорей всего решение будет приниматься летом 2025 года.

Кстати, в конце июня акционеры приняли решение не выплачивать дивиденды за 2023 год. Учитывая высокую долговую нагрузку и концентрацию компании на большой инвест программе, высокая вероятность отмены дивидендов и за текущий год. Кстати, в начале декабря, Силуанов заявил, что Минфин не ждет дивидендов Газпрома в 2025 году.

Риски.

Дальнейшее снижение объемов экспорта в Европу вплоть до окончательной потери этого направления. И по информации Reuters, - в базовом сценарии Газпрома на 2025 год транзита нет. Вероятно, часть поставок будет перенаправлено через Турцию.

Огромные налоги. Правда, с 2025 года будет отменен повышенный НДПИ, который действовал два года. Газпром сэкономит 600 млрд в год. Эти деньги пойдут на финансирование инвестиционной программы и снижение долга.

Большая инвестиционная программа, которая во многом осуществляется на заёмные средства. А долг уже немаленький. За 9 месяцев капитальные вложения превысили 1,6 трлн, правда это на 7% меньше, чем годом ранее.

Возможное падение цен на углеводороды. В частности, цены на BRENT сейчас на минимумах года.

Снижение добычи нефти. Из-за ограничений в рамках ОПЕК плюс.

Сохранность инфраструктуры. После диверсии на Северных потоках, выросла вероятность терактов и на других газопроводах. В частности, Путин уже неоднократно заявлял, что готовились теракты на Турецком потоке.

Усиление санкций и ограничений. Здесь можно отметить, проблемы с оплатой из-за санкций против Газпромбанка. А также в октябре австрийская компания OMV без оплаты отобрала поставленный за октябрь российский газ на сумму €230 млн в качестве компенсации по решению суда. Газпром остановил поставки, продолжавшиеся с 1968 года.

Перспективы

Текущие перспективы связаны с развитием внутреннего рынка, ростом переработки и СПГ мощностей, а также диверсификацией экспортных поставок газа на восток и юг.

В частности, Газпром запустит поставки в Китай по дальневосточному маршруту в 2027 году. Объем поставок 10 млрд кубометров в год.

Также надежды связаны с возможным проектом Сила Сибири 2. Это ещё один газопровод в Китай с мощностью 50 млрд кубометров. Но пока подписанных решений нет, Китай затягивает переговоры.

Прорабатывается возможность трубопроводных поставок в Иран объемом до 10 млрд кубов в год. Также есть ненулевая вероятность реализации Каспийского потока через Иран на Восток и Юг с мощностью до 110 млрд кубометров в год.

Кроме этого у Газпрома еще ряд проектов. В частности, запуск оставшихся линий на Амурском Газоперерабатывающем заводе. С 2025 года завод должен выйти на полную проектную мощность.

В Усть-Луге строится комплекс по переработке этансодержащего газа и производства СПГ, который будет ежегодно перерабатывать 45 млрд куб. м газа и производить 13 млн тонн СПГ. Запуск планируется в 2026 году. Также есть множество других проектов.

Газпром запланировал инвестиционную программу на 2025 год с бюджетом 1,5 трлн рублей. Это на 7% ниже, чем в текущем году.

Поддержку финансовым результатам Газпрома оказывает индексация тарифов на газ внутри страны. В июле цены были проиндексированы на 11,2%. А в следующем году запланирована индексация на 8,2%.

Также идут разговоры о планах ЕС заключить новый контракт с Газпромом после 2024 года. И вообще нельзя исключать возможную геополитическую разрядку, при которой страны ЕС могут в разы увеличить закупки у Газпрома.

Мультипликаторы.

Мультипликаторы средние:

Капитализация = 2,76 трлн ₽ (цена акции = 116,7 ₽);

EV/EBITDA = 3,7;

P/E скорр = 3,3;

P/E = 339; P/S = 0,3; P/B = 0,2;

Рентаб. EBITDA = 22%; ROE = 0%; ROA = 0%

Относительно других нефтегазовых компаний Газпром выглядит подороже. Но это из-за неудачных результатов 4 квартала 2023 года. По итогам текущего года мультипликаторы должны существенно снизиться.

Выводы.

Газпром - одна из крупнейших нефтегазовых компаний в мире.

Операционные результаты растут год к году. Финансовые результаты за девять месяцев позитивные в том числе благодаря консолидации ООО «Сахалинская энергия». Правда, скорректированная ЧП в третьем квартале только 63 млрд. У компании высокая долговая нагрузка. И это может превратится в очень большую проблему. А растёт она из-за рекордных капитальных затрат. Скорректированный свободный денежный поток в небольшом плюсе.

Теоретическая дивидендная доходность за 9 месяцев 15%. Но из-за большого долга высокая вероятность их отмены.

Основные риски связаны со снижением цен на углеводороды, возможными терактами и окончательной потерей рынка ЕС.

Перспективы связаны с развитием внутреннего рынка, ростом объемов переработки, СПГ мощностей и диверсификацией экспортных поставок газа на восток и юг. Также большой позитив – это отмена повышенного НДПИ в размере 600 млрд рублей в год.

Мультипликаторы средние. Расчетная справедливая цена акции 175₽.

Мои сделки.

На текущей коррекции докупил немного Газпрома. На данный момент его доля в моём портфеле акций 6,5%. Просадка почти в 2 раза, но это без учёта полученных дивидендов. И можно сказать, что я ее уже отбил, т.к. дважды использовал акции в целях налоговой оптимизации. Если коррекция продолжится, то возможно, докуплю еще.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба