19 декабря 2024 | Самолет Кот.Финанс

Разбор падения продаж, графика погашения долга. Как на всем этом заработать? 👀

Льготная ипотека стала допингом для всей строительной отрасли, и на быстрорастущем рынке, заваленном 💸деньгами, появился свой чемпион. Самолет сегодня это почти 300 ЖК, более 100 тысяч квартир на почти 5 млн м2 жилья. Но инвесторов привлекает не только возможность купить все это чудо за МКАДом по ставке 25%, но и дать в долг компании с доходностью почти 50% годовых

В динамике интересно, что пиковые продажи пришлись совсем не на II квартал 2024, перед завершением льготной ипотеки. Ист хай у Самолета IV квартал 2023 года. Мы хотели посмотреть ежемесячную динамику, но открытых данных не хватило. Что нашли – на графике

Как мы считали помесячную динамику?

Как только ни считали: и выдержки из интервью, и пресс релизы. А там, где не было информации – включали калькуляторы. Например, известны данные по кварталам. И в презентации компания публикует май и сумму 5 месяцев. Вуаля, у нас появился апрель (5 месяцев минус май минус I квартал)

На BIG DAY 2024 было озвучено о планах на 2024 год ~1,3 млн м2. Учитывая, что за 11 месяцев продано ~1,1 млн м2, план на декабрь выглядит абсолютно нереалистичным. Если только не бухгалтерский трюк: например, продажа (себе же) своему арендному ЗПИФу.

Налицо, что Самолет перешел от стратегии «начинаем стройку, а там посмотрим» к стратегии «достроить бы и получить деньги с эскроу». Фантастических продаж при таком дорогом долге не будет. Кстати о долге…

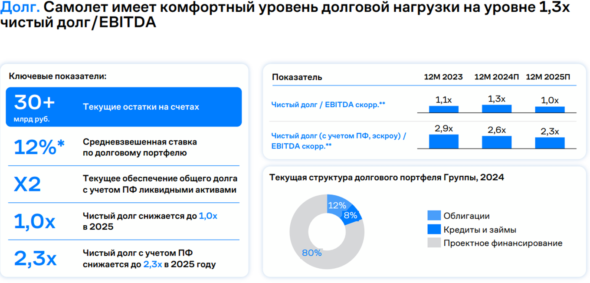

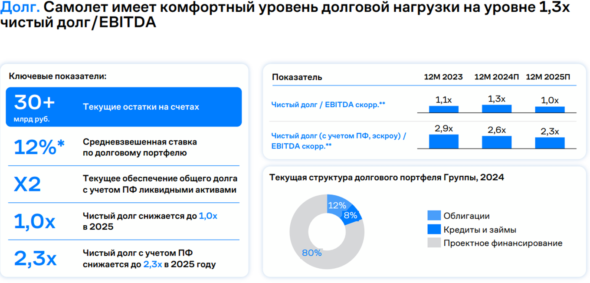

Чистый долг на уровне 0,6 трлн. Не мало. Важно, что 80% — проектное финансирование. Все новые продажи пойдут на покрытие именно этих долгов. А помимо продаж, надо и достроить…

Сумма долга по облигациям 86,8 млрд. Там что-то выкуплено по офертам, но порядок цифр верный. В 2025 будут погашаться/предъявляться по оферте выпуски на 37,3 млрд.

Сам же Самолет оценивает свой долг, как комфортный, сравнивая с EBITDA. Вспоминаем формулу:

EBITDA = прибыль до налогов + % по кредитам + амортизация

Т.е. долг сравниваем с EBITDA, в которую включены проценты на обслуживание.

🙊Мысли вслух:

🔹 при доле ипотеки в продажах на уровне 80-90% (слова менеджмента на середину года) почти вся сумма идет на эскроу, а значит обслуживать не проектный долг придется из оставшихся продаж

🔹 а продаж нет. Помесячная динамика удручает. А план компании на 1,3 млн. м2 за 2024 год возможен только если продать огромный лот самому себе

🔹 рост ключевой ставки бьет и по спросу и по издержкам

Карта самолетных бондов говорит о высоком риске, и хорошей доходности для смельчаков. У нас 2 стратегии:

🔹 самый короткий 11 выпуск в расчете, что или Самолет сам справится, или помогут не упасть первому

🔹 самый длинный – 14 флоатер, как ставка на восстановление интереса к флоатерам. Но держать до 2027 года не планируем.

И конечно, не забываем про диверсификацию!

Льготная ипотека стала допингом для всей строительной отрасли, и на быстрорастущем рынке, заваленном 💸деньгами, появился свой чемпион. Самолет сегодня это почти 300 ЖК, более 100 тысяч квартир на почти 5 млн м2 жилья. Но инвесторов привлекает не только возможность купить все это чудо за МКАДом по ставке 25%, но и дать в долг компании с доходностью почти 50% годовых

В динамике интересно, что пиковые продажи пришлись совсем не на II квартал 2024, перед завершением льготной ипотеки. Ист хай у Самолета IV квартал 2023 года. Мы хотели посмотреть ежемесячную динамику, но открытых данных не хватило. Что нашли – на графике

Как мы считали помесячную динамику?

Как только ни считали: и выдержки из интервью, и пресс релизы. А там, где не было информации – включали калькуляторы. Например, известны данные по кварталам. И в презентации компания публикует май и сумму 5 месяцев. Вуаля, у нас появился апрель (5 месяцев минус май минус I квартал)

На BIG DAY 2024 было озвучено о планах на 2024 год ~1,3 млн м2. Учитывая, что за 11 месяцев продано ~1,1 млн м2, план на декабрь выглядит абсолютно нереалистичным. Если только не бухгалтерский трюк: например, продажа (себе же) своему арендному ЗПИФу.

Налицо, что Самолет перешел от стратегии «начинаем стройку, а там посмотрим» к стратегии «достроить бы и получить деньги с эскроу». Фантастических продаж при таком дорогом долге не будет. Кстати о долге…

Чистый долг на уровне 0,6 трлн. Не мало. Важно, что 80% — проектное финансирование. Все новые продажи пойдут на покрытие именно этих долгов. А помимо продаж, надо и достроить…

Сумма долга по облигациям 86,8 млрд. Там что-то выкуплено по офертам, но порядок цифр верный. В 2025 будут погашаться/предъявляться по оферте выпуски на 37,3 млрд.

Сам же Самолет оценивает свой долг, как комфортный, сравнивая с EBITDA. Вспоминаем формулу:

EBITDA = прибыль до налогов + % по кредитам + амортизация

Т.е. долг сравниваем с EBITDA, в которую включены проценты на обслуживание.

🙊Мысли вслух:

🔹 при доле ипотеки в продажах на уровне 80-90% (слова менеджмента на середину года) почти вся сумма идет на эскроу, а значит обслуживать не проектный долг придется из оставшихся продаж

🔹 а продаж нет. Помесячная динамика удручает. А план компании на 1,3 млн. м2 за 2024 год возможен только если продать огромный лот самому себе

🔹 рост ключевой ставки бьет и по спросу и по издержкам

Карта самолетных бондов говорит о высоком риске, и хорошей доходности для смельчаков. У нас 2 стратегии:

🔹 самый короткий 11 выпуск в расчете, что или Самолет сам справится, или помогут не упасть первому

🔹 самый длинный – 14 флоатер, как ставка на восстановление интереса к флоатерам. Но держать до 2027 года не планируем.

И конечно, не забываем про диверсификацию!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба