19 декабря 2024 Финам Беленькая Ольга

На заседании ФРС 17-18 декабря ФРС третий раз подряд снизила процентную ставку – в соответствии с ожиданиями рынка, на 25 б.п., до 4,25-4,5%. Также ФРС продолжит программу сокращения своего баланса. Решение не было единогласным – против выступила новый президент ФРБ Кливленда Бет Хаммак (она голосовала за сохранение ставки на прежнем уровне). Основная интрига для рынков содержалась в новых макропрогнозах комитета по открытым рынкам ФРС (FOMC), обновленном dot plot и пресс-конференции Дж. Пауэлла. Главные выводы состоят в том, что прогнозы инфляции на среднесрочную перспективу пересмотрены в сторону повышения и достижение цели откладывается на 2027 г., для дальнейшего снижения ставки нужен прогресс в замедлении инфляции, ставка снижена на 100 б.п. с сентября и уже намного ближе к нейтральной, новая фаза калибровки ДКП предполагает большую осторожность ФРС в ее снижении.

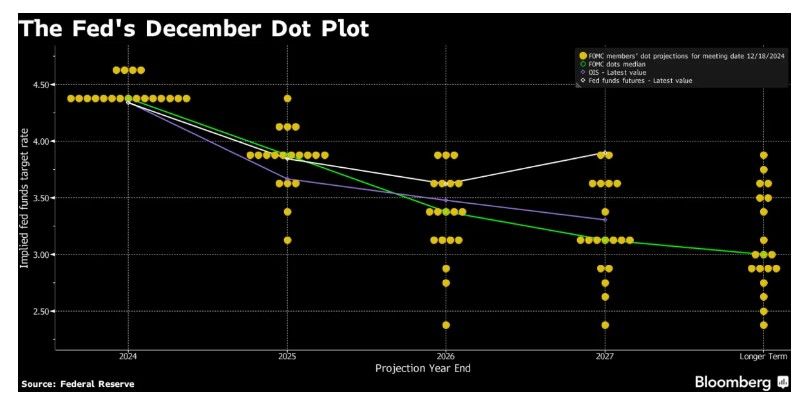

Основные изменения в риторике и прогнозах ФРС – 1) в релизе ФРС дан сигнал вероятной паузы в снижении ставки – «при рассмотрении масштаба и сроков дальнейшей корректировки целевого диапазона ставки FOMC будет тщательно оценивать поступающие данные, меняющиеся прогнозы и баланс рисков». В прежних формулировках было: «при рассмотрении дополнительных корректировок целевого диапазона ставки…». 2) В новых макропрогнозах ФРС улучшены прогнозы экономического роста на 2024-25 гг., немного снижены прогнозы безработицы, и заметно повышены прогнозы инфляции – таким образом, теперь ожидается, что инфляция придет к цели только в 2027 г., а не в 2026, как считалось ранее. 3) Новый медианный dot plot предполагает только 2 (сентябрьский 4) снижения ставки федеральных фондов в 2025 г. (-50 б.п. вместо -100 б.п.), более высокое значение терминальной ставки (2027 г.) и долгосрочной нейтральной ставки. 4) диапазон прогнозов отражает рост неопределенности ожиданий членов FOMC, связанный с пока не до конца известными параметрами новой экономической политики при Трампе.

Так, по новому прогнозу ФРС, инфляция (рост индекса потребительских расходов, PCE) составит в 2024 году 2,4% (ранее предполагалось - 2,3%), в 2025 г 2,5% (прежний прогноз 2,1%), в 2026 г 2,1% (прежний прогноз 2,0%), в 2027 г подтвержден прогноз 2,0%. Прогноз базовой инфляции на текущий год повышен до 2,8% (ранее - 2,6%), на 2025 г. до 2,5% (прежний прогноз 2,2%), на 2026 г до 2,2% (прежний прогноз 2,0%) и с 2027 г. сохранен прогноз 2,0%. Прогноз роста ВВП на 2024 г. повышен до 2,5% (сентябрьский прогноз 2,0%), на 2025 г до 2,1% (2,0%), на 2026 г сохранен на уровне 2,0%, на 2027 г снижен до 1,9% (прежний 2,0%), долгосрочный прогноз не изменен (1,8%). Прогноз безработицы на текущий год снижен до 4,2% (сентябрь 4,4%), на 2025 г до 4,3% (4,5%), на 2026 г сохранен 4,3%, на 2027 г повышен до 4,3% (было 4,2%). Долгосрочный прогноз безработицы не изменился (4,2%). Изменения в прогнозах инфляции, безработицы и ВВП привели к пересмотру ожиданий по траектории процентной ставки – теперь медианный прогноз предполагает снижение ставки до 3,9% (сентябрь: 3,4%) к концу 2025 года, до 3,4% (прежний прогноз 2,9%) к концу 2026 года и до 3,1% (сентябрь: 2,9%) к концу 2027 года. 10 из 19 участников ждут снижение ставки на 50 б.п. в 2025 г., 5 ожидают более сильного снижения, 4 – менее 50. Прогноз долгосрочной нейтральной ставки повышен с 2,9% до 3,0% (год назад он составлял 2,5%).

Основные тезисы в выступлении Дж. Пауэлла – с сентября ФРС уже снизила ставку на 100 б.п., и теперь она уже намного ближе к нейтральной (той, что не замедляет, и не ускоряет рост экономики). Но поскольку инфляция остается выше цели, ставки должны пока оставаться в ограничительной области. Поэтому наступает вторая фаза калибровки ДКП, когда ставки будут снижаться более медленно, а ФРС будет более осторожна в дальнейшем их снижении. Для дальнейшего снижения ставки необходим прогресс в замедлении инфляции. Относительно инфляционного влияния инициатив избранного президента США Д. Трампа (повышение тарифов, снижение налогов, ограничение иммиграции) Пауэлл пояснил, что пока преждевременно делать выводы, поскольку пока неизвестны конкретные планы по тарифам – но некоторые члены FOMC уже начали предварительно учитывать потенциальное влияние предложений Трампа в своих прогнозах или закладывать неопределенность в экономической политике в увеличение неопределенности прогноза инфляции. В прогнозе видно, что прогнозные диапазоны общей и базовой инфляции на 2025-27 гг заметно расширены (по сравнению с сентябрьскими прогнозами) и смещены вверх по отношению к медиане.

По мнению Пауэлла, американская экономика находится в сильной форме (он ожидает еще один очень хороший год), рынок труда охладился после постковидного перегрева и не является сейчас существенным источником инфляционного давления, инфляция заметно снизилась за последние 2 года, но остается несколько повышенной относительно цели. Риски достижения целей в плане занятости и инфляции в целом сбалансированы. Хотя рынок труда охлаждается, это не происходит слишком быстро и не вызывает опасений. Пауэлл считает, что, несмотря на приостановку снижения инфляции в последние месяцы, в дальнейшем дезинфляция продолжится.

Пауэлл вновь повторил, что нет никакого заранее обозначенного курса, решения будут приниматься от заседания к заседанию с учетом баланса рисков. Если экономика останется сильной, а инфляция не продолжит устойчиво двигаться к 2 процентам, центробанк сможет смягчать политику более медленно. Если рынок труда неожиданно ослабнет или инфляция упадет быстрее, чем ожидалось, ФРС сможет смягчить политику более оперативно.

Пауэлл обратил внимание на необходимость продолжения снижения инфляции к цели: «люди все еще чувствуют высокие цены» (хотя инфляция существенно замедлилась). «Лучшее, что мы можем для них сделать, а мы работаем именно для них, — это снизить инфляцию до целевого уровня».

Пауэлл заявил, что ФРС не собирается добавлять биткоины в свой баланс. «Нам не разрешено владеть биткоинами. Закон о Федеральном резерве говорит о том, чем мы можем владеть, и мы не ищем изменений в законе. Это то, что должен рассматривать Конгресс, но мы в ФРС не ищем изменений в законе». Избранный президент Дональд Трамп поддержал криптоиндустрию во время своей кампании и размышлял о возможности создания стратегического резерва биткоинов.

На наш взгляд, изменение риторики ФРС в целом было ожидаемо, эта осторожность объясняется сильными экономическими показатели США, остановкой в снижении инфляции в последние месяцы и возросшими инфляционными рисками вследствие экономических планов Трампа (что отчасти уже нашло отражение в прогнозе ФРС). Этим объясняется более высокая прогнозная траектория ставки ФРС и небольшой пересмотр вверх значения нейтральной ставки (возможно, не последний). Изменить ситуацию в пользу ускорения снижения ставки может дальнейшее ухудшение ситуации на рынке труда или явное проявление проблем с финансовой стабильностью.

Реакция рынков на решение ФРС и пресс-конференцию Пауэлла оказалась резко негативной. Надо сказать, что до заседания ФРС на рынке уже был настрой на т.н. “hawkish cut” – снижение ставки на 25 б.п., но с сигналом вероятной паузы в январе и меньшем прогнозируемом снижении ставки в 2025 г. (сентябрьский dot plot прогнозировал 4 снижения по 25 б.п.). Эти ожидания подтвердились, но реакция рынков оказалась шоковой – доходность 10-летних гособлигаций США подскочила на 11 б.п., до 4,51% (максимум с конца мая), индекс доллара обновил более чем 2-летний максимум (108,2), а основные фондовые индексы США рухнули на 2,6-3,6%. Поскольку изменение dot plot было ожидаемым, возможно, рынок отреагировал на более высокие прогнозы инфляции, которые пока учли оценку последствий изменений экономической политики только со стороны части членов FOMC – т.е. переоценка траектории инфляции и процентной ставки еще может продолжиться.

Судя по котировкам фьючерсов на ставку (CME Fedwatch) рынок после заседания и выступления Пауэлла заметно переоценил ожидания по снижению ставки ФРС в 2025 г. Так, оценка вероятности паузы в январе возросла до 91% (днем ранее 81%, неделю назад 77%). Снижение ставки на мартовском заседании еще накануне считалось основным сценарием (почти 60% против 40% за сохранение на текущем уровне) – теперь оценка вероятностей «перевернулась». На конец года рынок теперь закладывает в ожидания менее двух снижений процентной ставки («уверен» лишь в одном, до 4-4,25%), тогда как до заседания был практически уверен в двух (-49 б.п.).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба