SPDR S&P Oil & Gas Equipment & Services ETF в последние полтора года торгуется в затяжном боковике. При этом мировые инвестиции в разведку и добычу нефти последние годы регулярно увеличиваются и на фоне накопленного в секторе недоинвестирования продолжат это делать, согласно прогнозам мировых ведущих агентств. Дополнительными драйверами для сектора может стать избрание Трампа, который поддерживает увеличение добычи углеводородов в стране, и умеренная оценка по мультипликаторам входящих в ETF компаний.

Мы присваиваем SPDR S&P Oil & Gas Equipment & Services ETF рейтинг «Покупать» с целевой ценой $103,3 на горизонте 12 мес. Апсайд составляет 36,8%.

SPDR S&P Oil & Gas Equipment & Services — ETF, нацеленный на инвестиции в акции американского нефтесервисного сектора. Особенностью данного фонда является равенство весов на каждой ребалансировке. Это позволяет повысить уровень диверсификации и выигрывать от роста не только крупнейших компаний сектора, но и небольших представителей индустрии.

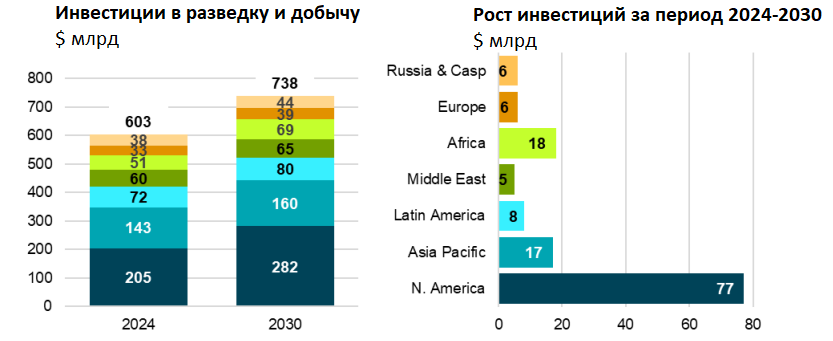

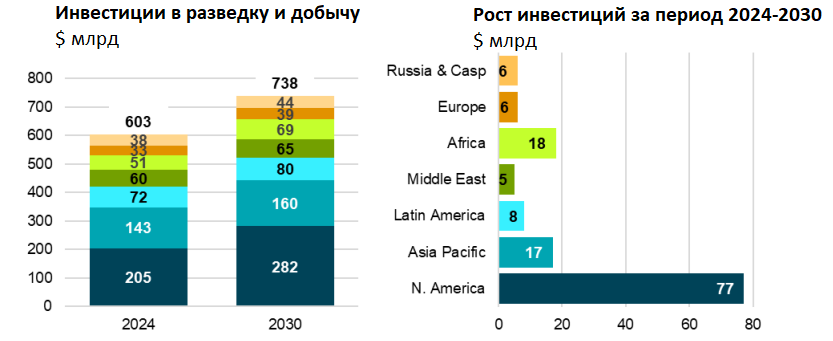

По прогнозам IEF, в обозримом будущем глобальные инвестиции в секторе разведки и добычи будут увеличиваться на фоне накопленного за последние годы недоинвестирования и перехода к более трудноизвлекаемым запасам. Согласно ожиданиям IEF, Северная Америка в целом и США в частности будут основным локомотивом роста инвестиций в разведку и добычу — к 2030 году затраты в регионе могут увеличиться на 37,6% по сравнению с прогнозным уровнем 2024 года, до $282 млрд.

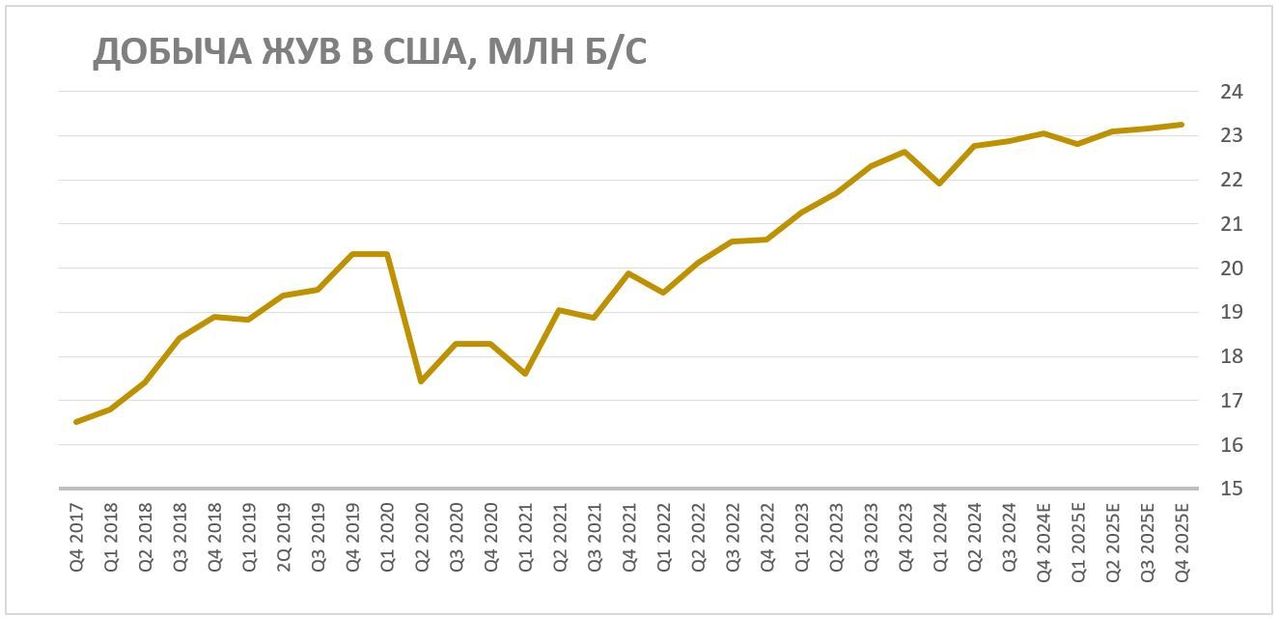

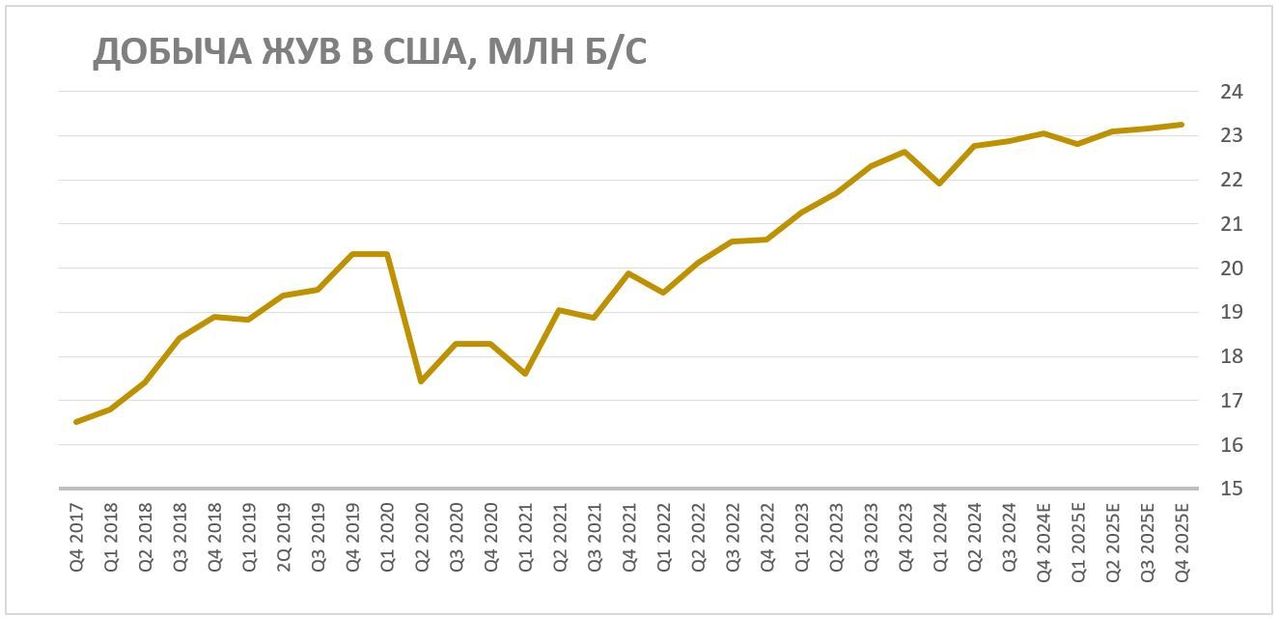

По прогнозу EIA, в США, крупнейшем для компаний из сектора рынке, добыча ЖУВ в 2025 году может в очередной раз достигнуть рекорда, увеличившись на 1,9% г/г, до 23,1 млн б/с.

Новым фактором поддержки сектора может стать избрание Дональда Трампа. Республиканская партия в целом более позитивно настроена по отношению к росту добычи нефти и газа в стране. Сам Трамп описывает свое отношение к вопросу емкой фразой Drill, baby, drill, что недвусмысленно намекает на рост инвестиций в разведку и добычу.

Крупнейшие активы, входящие в фонд, имеют умеренную оценку по мультипликаторам. Медианные P/E и EV/EBITDA 2024E у 10 крупнейших активов составляют 15,3 и 6,9 соответственно, что при прогнозном медианном среднегодовом темпе роста выручки в ближайшие три года в 5,0% является достаточно низким значением.

Фонд выплачивает дивиденды 3–4 раза в год. Выплаты в прошедшие 12 мес. составили $0,94 (1,2% доходности). Выплаты на горизонте следующих 12 мес. могут составить $1,0–1,1 (1,3–1,5% доходности).

Мы провели оценку потенциала роста SPDR S&P Oil & Gas Equipment & Services ETF на основе средневзвешенных консенсусных целевых цен бумаг, входящих в состав фонда. Годовой апсайд фонда по такой методике оценки составляет 36,8%.

Ключевой риск для ETF — возможность слишком консервативного подхода американских нефтяников к инвестициям в разведку и добычу, который может замедлить восстановление отрасли. Кроме того, долгосрочными рисками являются энергопереход и необходимость снижать объем выбросов.

Описание фонда

SPDR S&P Oil & Gas Equipment & Services — ETF, нацеленный на инвестиции в акции из американского нефтесервисного сектора. Технически фонд повторяет структуру и динамику индекса S&P Oil & Gas Equipment & Services Select Industry Index. Чтобы попасть в состав индекса, компания должна входить в S&P Total Market Index, охватывающий широкий американский рынок, принадлежать к сектору нефтегазового бурения или сектору обслуживания нефтегазового оборудования, а также соответствовать ряду критериев по рыночной капитализации и ликвидности. Особенностью данного ETF является равенство весов всех входящих в фонд компаний на каждой ребалансировки, что позволяет выигрывать от роста не только крупнейших компаний сектора, но и небольших представителей индустрии.

Факторы роста и рыночные тенденции

Локальной поддержкой для сектора может стать избрание Дональда Трампа. Республиканская партия в целом более благосклонно относится к нефтегазовой отрасли и с меньшим рвением поддерживает переход на возобновляемую энергетику. Сам будущий президент описывает свое отношение к сектору емкой фразой Drill, baby, drill, что недвусмысленно намекает на рост инвестиций в разведку и добычу.

По данным источников Reuters, вскоре после вступления в должность администрация Трампа планирует упростить получение лицензий по добыче углеводородов на федеральных землях, на которые сейчас приходится около четверти добычи (с учетом морской добычи), а также отменить некоторые стимулирующие механизмы, способствовавшие энергопереходу. На этом фоне Минэнерго США ожидает, что в 2025 году добыча ЖУВ в стране в очередной раз обновит рекорд.

В связи с этим текущие ожидания консенсуса предполагают, что в 2025–2026 гг. инвестиции крупнейших публичных американских нефтяников могут быть максимальны с середины 2010-х гг., когда сланцевая революция была на пике. Основной рост приходится на крупнейшие компании сектора. В частности, ExxonMobil, лидер в США как по объему добычи, так и по капитализации, планирует к 2030 году увеличить добычу углеводородов на 1,2 млн б/с, до 5,4 млн б/с.

При этом тренд на увеличение инвестиций в разведку и добычу углеводородов в США с высокой долей вероятности будет носить долгосрочный характер на фоне накопленного в отрасли недоинвестирования, перехода к более трудноизвлекаемым запасам и инфляции издержек в целом. Например, прогноз IEF предполагает, что на Северную Америку в ближайшие шесть лет придется 57% от общего увеличения мировых инвестиций в секторе. В частности, IEF отмечает, что наибольший прирост инвестиций ожидается в Пермском бассейне — ключевом регионе долгосрочных стратегий американских нефтегазовых мейджоров, таких как Chevron и ExxonMobil.

Оценка

Для расчета целевой цены ETF мы использовали основанный на ожиданиях консенсуса средневзвешенный апсайд входящих в него акций. На фоне слабой динамики ряда входящих в ETF акций и сохраняющихся перспектив роста нефтесервисного сектора в США большинство входящих в фонд акций имеют апсайд более 15%.

В результате наша целевая цена для SPDR S&P Oil & Gas Equipment & Services ETF составила $103,3, что соответствует рейтингу «Покупать» и апсайду 36,8% на горизонте 12 мес.

Отметим, что большинство крупнейших активов ETF имеет достаточно умеренную оценку по мультипликаторам. Медианные значения мультипликаторов P/E 2024E и EV/EBITDA 2024E у 10 крупнейших активов ETF равны всего 15,3 и 6,9 соответственно. При этом у большинства компаний с повышенными мультипликаторами наблюдаются и более высокие прогнозные темпы роста выручки.

Мультипликаторы 10 крупнейших активов в ETF

Среди рисков для сектора стоит выделить возможность консервативного подхода американских нефтяников к инвестициям, снижение цен на нефть или ускорение перехода к возобновляемым источникам энергии.

Исторический перформанс

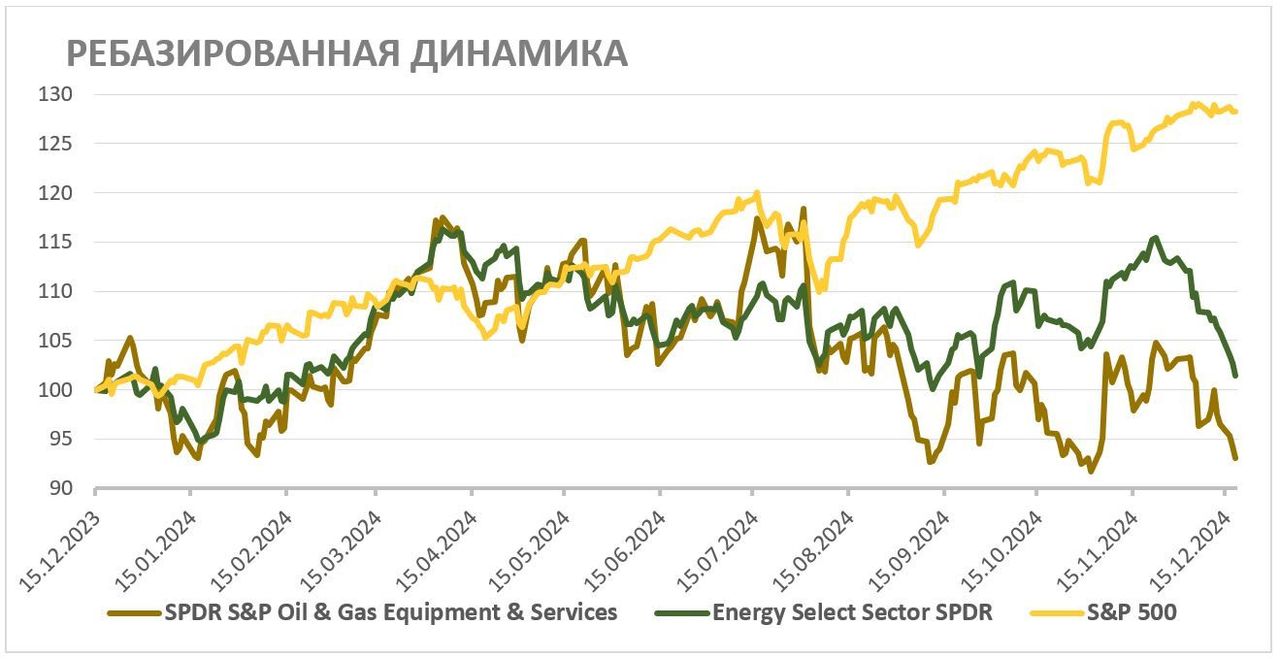

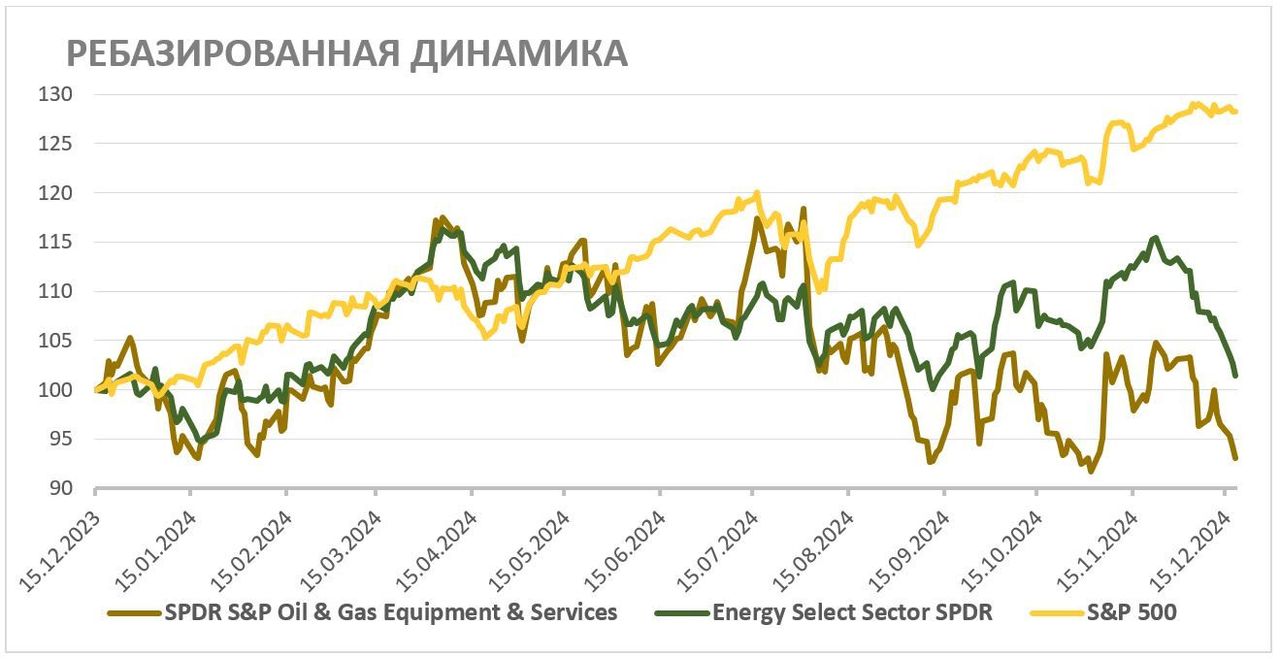

За последний год SPDR S&P Oil & Gas Equipment & Services ETF показал достаточно слабый перформанс и значительно отстал как от индекса широкого рынка, так и от нефтегазового сектора в целом. Если отставание от широкого рынка объясняется крайне сильным перформансом S&P 500, то слабая динамика относительно нефтегазового сектора, на наш взгляд, является неоправданной. Полагаем, что скромные оценки по мультипликаторам входящих в ETF компаний, сохраняющиеся перспективы развития отрасли и позитив от прихода администрации Трампа могут поддержать фонд в ближайшие кварталы.

Техническая картина

С технической точки зрения на недельном графике SPDR S&P Oil & Gas Equipment & Services ETF, двигаясь в рамках боковика, опустился к поддержке у отметки $75,5. В случае продолжения снижения следующим значимым уровнем поддержки станет $67,2. В то же время первой целью для потенциального отскока может стать уровень $88,0.

Мы присваиваем SPDR S&P Oil & Gas Equipment & Services ETF рейтинг «Покупать» с целевой ценой $103,3 на горизонте 12 мес. Апсайд составляет 36,8%.

SPDR S&P Oil & Gas Equipment & Services — ETF, нацеленный на инвестиции в акции американского нефтесервисного сектора. Особенностью данного фонда является равенство весов на каждой ребалансировке. Это позволяет повысить уровень диверсификации и выигрывать от роста не только крупнейших компаний сектора, но и небольших представителей индустрии.

По прогнозам IEF, в обозримом будущем глобальные инвестиции в секторе разведки и добычи будут увеличиваться на фоне накопленного за последние годы недоинвестирования и перехода к более трудноизвлекаемым запасам. Согласно ожиданиям IEF, Северная Америка в целом и США в частности будут основным локомотивом роста инвестиций в разведку и добычу — к 2030 году затраты в регионе могут увеличиться на 37,6% по сравнению с прогнозным уровнем 2024 года, до $282 млрд.

По прогнозу EIA, в США, крупнейшем для компаний из сектора рынке, добыча ЖУВ в 2025 году может в очередной раз достигнуть рекорда, увеличившись на 1,9% г/г, до 23,1 млн б/с.

Новым фактором поддержки сектора может стать избрание Дональда Трампа. Республиканская партия в целом более позитивно настроена по отношению к росту добычи нефти и газа в стране. Сам Трамп описывает свое отношение к вопросу емкой фразой Drill, baby, drill, что недвусмысленно намекает на рост инвестиций в разведку и добычу.

Крупнейшие активы, входящие в фонд, имеют умеренную оценку по мультипликаторам. Медианные P/E и EV/EBITDA 2024E у 10 крупнейших активов составляют 15,3 и 6,9 соответственно, что при прогнозном медианном среднегодовом темпе роста выручки в ближайшие три года в 5,0% является достаточно низким значением.

Фонд выплачивает дивиденды 3–4 раза в год. Выплаты в прошедшие 12 мес. составили $0,94 (1,2% доходности). Выплаты на горизонте следующих 12 мес. могут составить $1,0–1,1 (1,3–1,5% доходности).

Мы провели оценку потенциала роста SPDR S&P Oil & Gas Equipment & Services ETF на основе средневзвешенных консенсусных целевых цен бумаг, входящих в состав фонда. Годовой апсайд фонда по такой методике оценки составляет 36,8%.

Ключевой риск для ETF — возможность слишком консервативного подхода американских нефтяников к инвестициям в разведку и добычу, который может замедлить восстановление отрасли. Кроме того, долгосрочными рисками являются энергопереход и необходимость снижать объем выбросов.

Описание фонда

SPDR S&P Oil & Gas Equipment & Services — ETF, нацеленный на инвестиции в акции из американского нефтесервисного сектора. Технически фонд повторяет структуру и динамику индекса S&P Oil & Gas Equipment & Services Select Industry Index. Чтобы попасть в состав индекса, компания должна входить в S&P Total Market Index, охватывающий широкий американский рынок, принадлежать к сектору нефтегазового бурения или сектору обслуживания нефтегазового оборудования, а также соответствовать ряду критериев по рыночной капитализации и ликвидности. Особенностью данного ETF является равенство весов всех входящих в фонд компаний на каждой ребалансировки, что позволяет выигрывать от роста не только крупнейших компаний сектора, но и небольших представителей индустрии.

Факторы роста и рыночные тенденции

Локальной поддержкой для сектора может стать избрание Дональда Трампа. Республиканская партия в целом более благосклонно относится к нефтегазовой отрасли и с меньшим рвением поддерживает переход на возобновляемую энергетику. Сам будущий президент описывает свое отношение к сектору емкой фразой Drill, baby, drill, что недвусмысленно намекает на рост инвестиций в разведку и добычу.

По данным источников Reuters, вскоре после вступления в должность администрация Трампа планирует упростить получение лицензий по добыче углеводородов на федеральных землях, на которые сейчас приходится около четверти добычи (с учетом морской добычи), а также отменить некоторые стимулирующие механизмы, способствовавшие энергопереходу. На этом фоне Минэнерго США ожидает, что в 2025 году добыча ЖУВ в стране в очередной раз обновит рекорд.

В связи с этим текущие ожидания консенсуса предполагают, что в 2025–2026 гг. инвестиции крупнейших публичных американских нефтяников могут быть максимальны с середины 2010-х гг., когда сланцевая революция была на пике. Основной рост приходится на крупнейшие компании сектора. В частности, ExxonMobil, лидер в США как по объему добычи, так и по капитализации, планирует к 2030 году увеличить добычу углеводородов на 1,2 млн б/с, до 5,4 млн б/с.

При этом тренд на увеличение инвестиций в разведку и добычу углеводородов в США с высокой долей вероятности будет носить долгосрочный характер на фоне накопленного в отрасли недоинвестирования, перехода к более трудноизвлекаемым запасам и инфляции издержек в целом. Например, прогноз IEF предполагает, что на Северную Америку в ближайшие шесть лет придется 57% от общего увеличения мировых инвестиций в секторе. В частности, IEF отмечает, что наибольший прирост инвестиций ожидается в Пермском бассейне — ключевом регионе долгосрочных стратегий американских нефтегазовых мейджоров, таких как Chevron и ExxonMobil.

Оценка

Для расчета целевой цены ETF мы использовали основанный на ожиданиях консенсуса средневзвешенный апсайд входящих в него акций. На фоне слабой динамики ряда входящих в ETF акций и сохраняющихся перспектив роста нефтесервисного сектора в США большинство входящих в фонд акций имеют апсайд более 15%.

В результате наша целевая цена для SPDR S&P Oil & Gas Equipment & Services ETF составила $103,3, что соответствует рейтингу «Покупать» и апсайду 36,8% на горизонте 12 мес.

Отметим, что большинство крупнейших активов ETF имеет достаточно умеренную оценку по мультипликаторам. Медианные значения мультипликаторов P/E 2024E и EV/EBITDA 2024E у 10 крупнейших активов ETF равны всего 15,3 и 6,9 соответственно. При этом у большинства компаний с повышенными мультипликаторами наблюдаются и более высокие прогнозные темпы роста выручки.

Мультипликаторы 10 крупнейших активов в ETF

Среди рисков для сектора стоит выделить возможность консервативного подхода американских нефтяников к инвестициям, снижение цен на нефть или ускорение перехода к возобновляемым источникам энергии.

Исторический перформанс

За последний год SPDR S&P Oil & Gas Equipment & Services ETF показал достаточно слабый перформанс и значительно отстал как от индекса широкого рынка, так и от нефтегазового сектора в целом. Если отставание от широкого рынка объясняется крайне сильным перформансом S&P 500, то слабая динамика относительно нефтегазового сектора, на наш взгляд, является неоправданной. Полагаем, что скромные оценки по мультипликаторам входящих в ETF компаний, сохраняющиеся перспективы развития отрасли и позитив от прихода администрации Трампа могут поддержать фонд в ближайшие кварталы.

Техническая картина

С технической точки зрения на недельном графике SPDR S&P Oil & Gas Equipment & Services ETF, двигаясь в рамках боковика, опустился к поддержке у отметки $75,5. В случае продолжения снижения следующим значимым уровнем поддержки станет $67,2. В то же время первой целью для потенциального отскока может стать уровень $88,0.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба