23 декабря 2024 БКС Экспресс Куликов Антон

Взгляд на рынок валютных облигаций теперь умеренно позитивный. В портфеле меняем выпуск ГТЛК ЗО27-Д на ГТЛК ЗО29-Д.

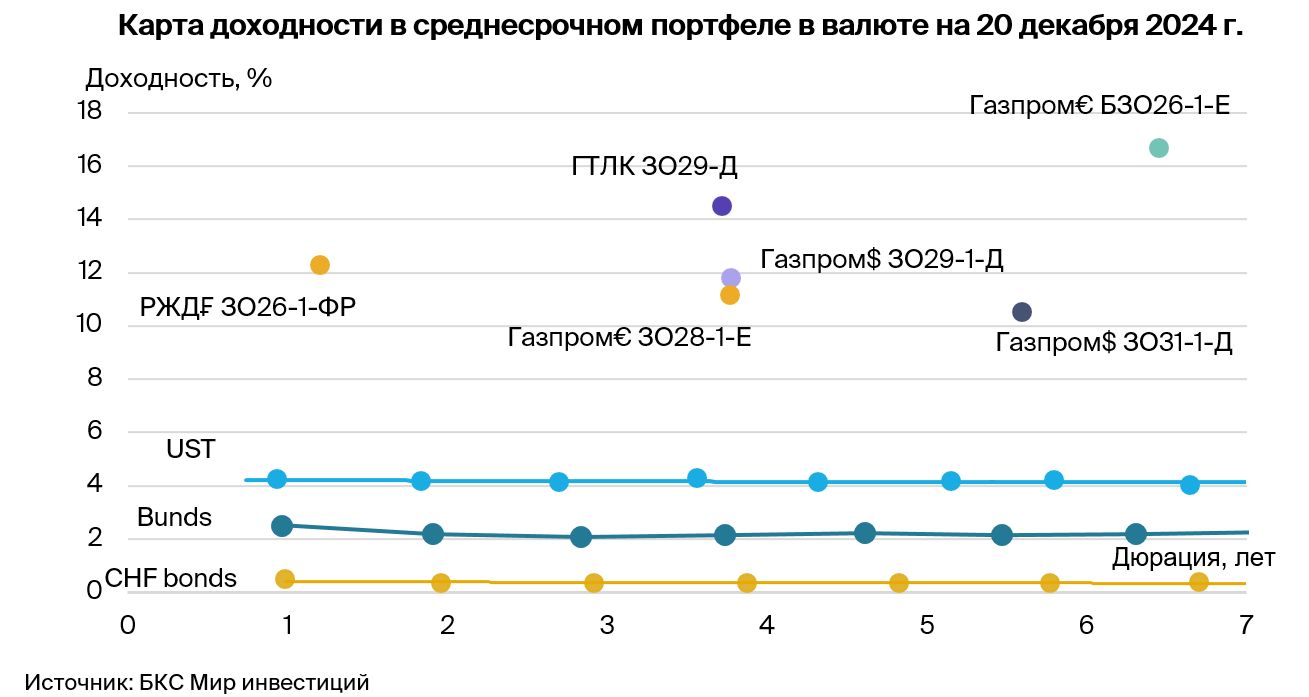

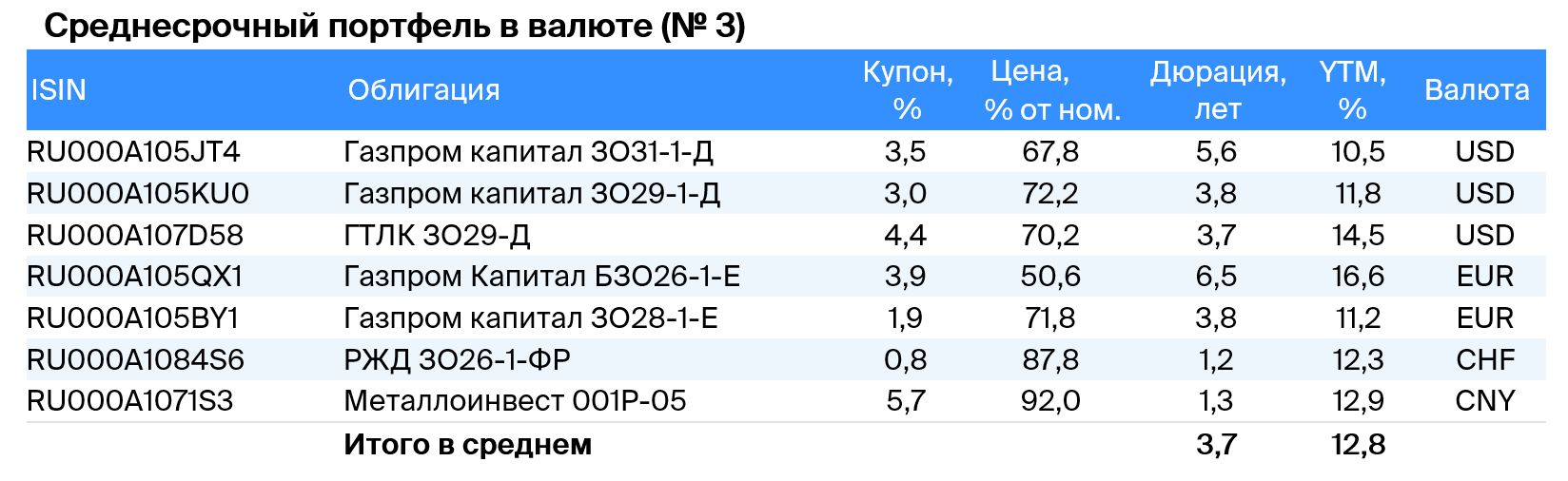

Федрезерв ставку снизил, а Банк России ее сохранил — позитивно для валютных облигаций. ФРС снизил ставку на 25 базисных пунктов, до 4,25–4,5%, что совпало с ожиданиями. Рынок закладывает снижение ставки в 2025 г. на 0,5% в связи с продолжительной устойчивостью инфляции. Премия в доходностях валютных облигаций, сформировавшаяся из-за высоких ставок в рублях, имеет высокий потенциал к снижению на фоне сохранения ставки и смягчения риторики ЦБ.

Считаем, что фиксация высоких доходностей в валютных инструментах интересна. Меняем взгляд на рынок валютных облигаций на умеренно позитивный, учитывая волатильность курса рубля. В портфеле меняем ГТЛК ЗО27-Д на ГТЛК ЗО29-Д с условной доходностью к погашению (YTM) 14,5% и потенциальным доходом до 25% за год.

Эмитенты и выпуски

РЖД — естественная монополия в стабильной сфере железнодорожной инфраструктуры и локомотивов. 100%-й акционер напрямую — государство. Компания владеет подвижными составами и локомотивами, занимая порядка 99% рынка услуг локомотивной тяги.

Ежегодная докапитализация компании позволяет перекредитоваться в государственных банках в случае необходимости. Выпуск ЗО26-1-ФР предлагает доходность к ЛУКОЙЛ-26 в размере 3,5%. Ожидаем доход свыше 12% во франках за год — привлекательно.

Доходность к погашению (YTM) — 12,3%.

Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. За последние 12 месяцев, по состоянию на I полугодие 2024 г., выручка от газа, нефти и прочего составила 51%, 42% и 7% соответственно, а EBITDA — 55%, 38% и 7%. Себестоимость добычи газа и нефти одна из самых низких в мире.

Долговая нагрузка средняя: коэффициент Чистый долг/EBITDA составляет 2,6х. Полагаем, что он будет держаться на уровне 1,5–2х. Риск ликвидности/рефинансирования низкий благодаря денежным средствам в размере $8 млрд и господдержке.

ЗО31-1-Д предлагает доходность к условному ориентиру на рынке замещающих облигаций — ЛУКОЙЛ-31 — при сопоставимых рисках 1%.

ЗО29-1-Д предлагает доходность к выпуску ЛУКОЙЛ-27 при сопоставимых рисках 2,5%, потенциальный доход по выпускам — до 20% за год.

При сохранении жесткой денежно-кредитной политики в России и влиянии геополитики считаем маловероятным исполнение колл-опциона по бессрочным облигациям Газпрома БЗО26-1-Е в 2026 и 2031 гг. и более вероятным исполнение оферты в январе 2036 г., доходность к оферте составляет 15,9%. С учетом снижения ставки ФРС и постепенной нормализации рынка после замещения Минфина бессрочный выпуск БЗО26-1-Е обладает потенциалом снижения доходности на 2–3% ближе к уровню Газпром капитал ЗО37-1-Д с YTM 10,2%.

ЗО28-1-Е предлагает доходность к выпуску ЛУКОЙЛ-27 при сопоставимых рисках 1,9%, потенциальный доход по последнему за год — 21%. С учетом паритета процентных ставок для доллара и евро доходность выпусков в евро должна быть ниже на 1,5–2%.

Доходность к погашению (YTM) — от 10,5% до 16,6%.

ГТЛК — финансовый институт поддержки транспортной отрасли РФ посредством лизинга. Основа кредитоспособности — поддержка 100%-го акционера, государства, что выражается в практически ежегодной докапитализации и получении льготных кредитов.

Кейс Роснано подтверждает господдержку. Качество активов удовлетворительное, крупнейший заемщик Аэрофлот — 18% от портфеля кредитов. Достаточность капитала с учетом возможного недорезервирования в отчетности средняя.

ГТЛК ЗО29-Д предлагает доходность к ЛУКОЙЛ-30 в размере 6%. На фоне снижения ставки ФРС и стабилизации рынка после замещений Минфина ожидаем снижения бенчмарка на 1,5–2% и уменьшения доходности ГТЛК на 5–6%. Потенциальный доход за год может составить до 25%.

Доходность к погашению (YTM) — 14,5%.

Металлоинвест обладает крупнейшими в мире запасами железной руды, которых, по оценке компании, хватит на 150 лет. Компания занимает первое место в мире по производству товарного горячебрикетированного железа (в 2022 г. доля рынка достигала 41%) и второе место по производству окатышей.

Бизнес по добыче железной руды волатильный, но себестоимость добычи низкая. Долговая нагрузка низкая, погашение краткосрочного долга обеспечено достаточной ликвидностью. Холдинг USM владеет 100% акций компании. Среди акционеров холдинга: Алишер Усманов (49%), члены семьи партнера Андрея Скоча — Варвара и Владимир Скоч (по 15%), прочие акционеры (21%). Доходность до погашения в апреле 2026 г. составляет 12,9% — привлекательно.

Доходность к погашению (YTM) — 12,9%.

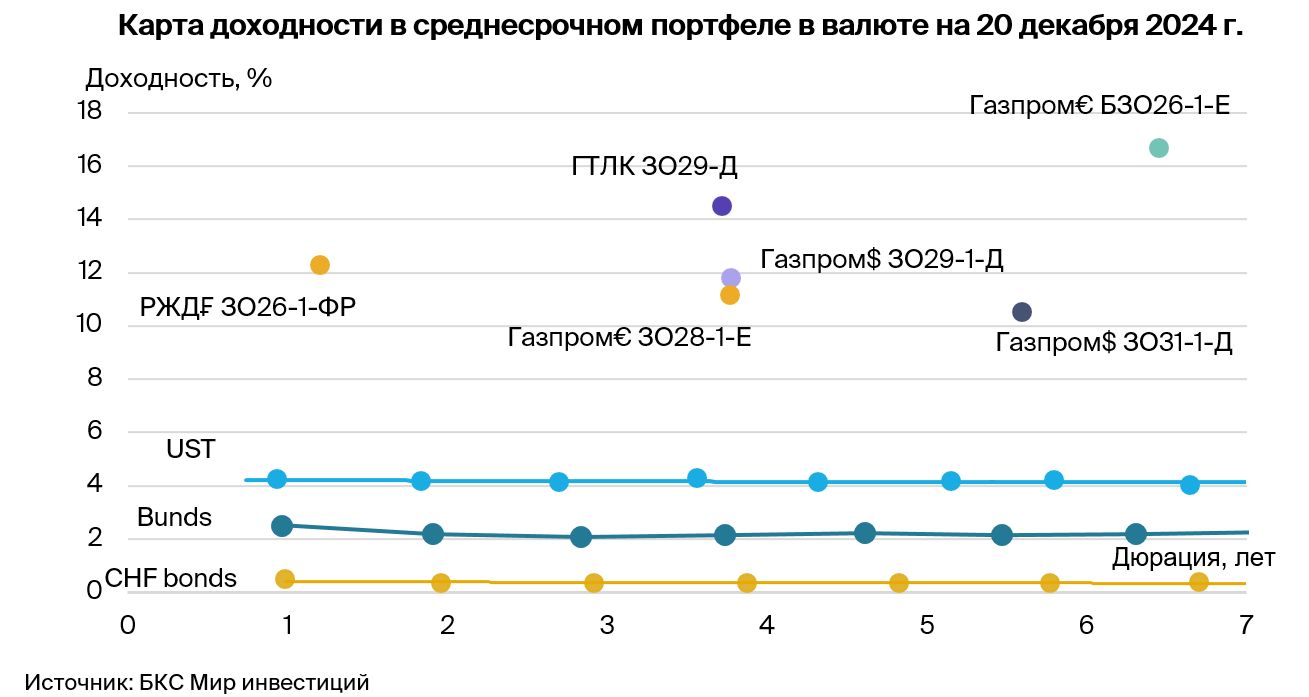

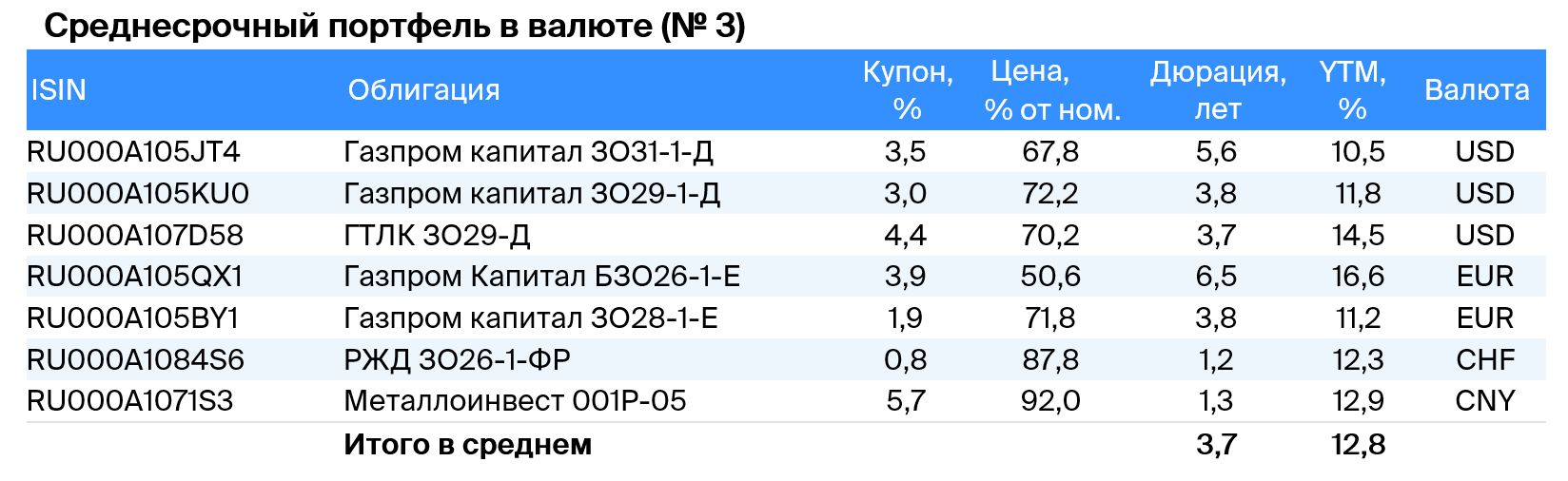

Федрезерв ставку снизил, а Банк России ее сохранил — позитивно для валютных облигаций. ФРС снизил ставку на 25 базисных пунктов, до 4,25–4,5%, что совпало с ожиданиями. Рынок закладывает снижение ставки в 2025 г. на 0,5% в связи с продолжительной устойчивостью инфляции. Премия в доходностях валютных облигаций, сформировавшаяся из-за высоких ставок в рублях, имеет высокий потенциал к снижению на фоне сохранения ставки и смягчения риторики ЦБ.

Считаем, что фиксация высоких доходностей в валютных инструментах интересна. Меняем взгляд на рынок валютных облигаций на умеренно позитивный, учитывая волатильность курса рубля. В портфеле меняем ГТЛК ЗО27-Д на ГТЛК ЗО29-Д с условной доходностью к погашению (YTM) 14,5% и потенциальным доходом до 25% за год.

Эмитенты и выпуски

РЖД — естественная монополия в стабильной сфере железнодорожной инфраструктуры и локомотивов. 100%-й акционер напрямую — государство. Компания владеет подвижными составами и локомотивами, занимая порядка 99% рынка услуг локомотивной тяги.

Ежегодная докапитализация компании позволяет перекредитоваться в государственных банках в случае необходимости. Выпуск ЗО26-1-ФР предлагает доходность к ЛУКОЙЛ-26 в размере 3,5%. Ожидаем доход свыше 12% во франках за год — привлекательно.

Доходность к погашению (YTM) — 12,3%.

Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. За последние 12 месяцев, по состоянию на I полугодие 2024 г., выручка от газа, нефти и прочего составила 51%, 42% и 7% соответственно, а EBITDA — 55%, 38% и 7%. Себестоимость добычи газа и нефти одна из самых низких в мире.

Долговая нагрузка средняя: коэффициент Чистый долг/EBITDA составляет 2,6х. Полагаем, что он будет держаться на уровне 1,5–2х. Риск ликвидности/рефинансирования низкий благодаря денежным средствам в размере $8 млрд и господдержке.

ЗО31-1-Д предлагает доходность к условному ориентиру на рынке замещающих облигаций — ЛУКОЙЛ-31 — при сопоставимых рисках 1%.

ЗО29-1-Д предлагает доходность к выпуску ЛУКОЙЛ-27 при сопоставимых рисках 2,5%, потенциальный доход по выпускам — до 20% за год.

При сохранении жесткой денежно-кредитной политики в России и влиянии геополитики считаем маловероятным исполнение колл-опциона по бессрочным облигациям Газпрома БЗО26-1-Е в 2026 и 2031 гг. и более вероятным исполнение оферты в январе 2036 г., доходность к оферте составляет 15,9%. С учетом снижения ставки ФРС и постепенной нормализации рынка после замещения Минфина бессрочный выпуск БЗО26-1-Е обладает потенциалом снижения доходности на 2–3% ближе к уровню Газпром капитал ЗО37-1-Д с YTM 10,2%.

ЗО28-1-Е предлагает доходность к выпуску ЛУКОЙЛ-27 при сопоставимых рисках 1,9%, потенциальный доход по последнему за год — 21%. С учетом паритета процентных ставок для доллара и евро доходность выпусков в евро должна быть ниже на 1,5–2%.

Доходность к погашению (YTM) — от 10,5% до 16,6%.

ГТЛК — финансовый институт поддержки транспортной отрасли РФ посредством лизинга. Основа кредитоспособности — поддержка 100%-го акционера, государства, что выражается в практически ежегодной докапитализации и получении льготных кредитов.

Кейс Роснано подтверждает господдержку. Качество активов удовлетворительное, крупнейший заемщик Аэрофлот — 18% от портфеля кредитов. Достаточность капитала с учетом возможного недорезервирования в отчетности средняя.

ГТЛК ЗО29-Д предлагает доходность к ЛУКОЙЛ-30 в размере 6%. На фоне снижения ставки ФРС и стабилизации рынка после замещений Минфина ожидаем снижения бенчмарка на 1,5–2% и уменьшения доходности ГТЛК на 5–6%. Потенциальный доход за год может составить до 25%.

Доходность к погашению (YTM) — 14,5%.

Металлоинвест обладает крупнейшими в мире запасами железной руды, которых, по оценке компании, хватит на 150 лет. Компания занимает первое место в мире по производству товарного горячебрикетированного железа (в 2022 г. доля рынка достигала 41%) и второе место по производству окатышей.

Бизнес по добыче железной руды волатильный, но себестоимость добычи низкая. Долговая нагрузка низкая, погашение краткосрочного долга обеспечено достаточной ликвидностью. Холдинг USM владеет 100% акций компании. Среди акционеров холдинга: Алишер Усманов (49%), члены семьи партнера Андрея Скоча — Варвара и Владимир Скоч (по 15%), прочие акционеры (21%). Доходность до погашения в апреле 2026 г. составляет 12,9% — привлекательно.

Доходность к погашению (YTM) — 12,9%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба