11 апреля 2025 T-Investments

Мнение главного аналитика Т-Инвестиций Кирилла Комарова 👇

Вчерашнее развитие истории с пошлинами США, на наш взгляд, позволяет российским инвесторам в акции снять с повестки большую часть рисков, связанных с динамикой цены нефти. Сценарий глобальной торговой войны «любой ценой» уже неактуален, и наше предположение, что действия Трампа были лишь методом агрессивного торга, официально подтвердилось.

Скорее всего, достижение договоренности с Китаем — это вопрос времени, так как обе стороны говорят о желании прийти к соглашению, но стремятся сохранить лицо. И даже если это займет много времени, мировая торговля не остановится. Краткосрочно мы можем увидеть образование так называемых торговых хабов, которые могут начать реэкспорт товаров между Китаем и США.

Ситуация, таким образом, во многом развивается по траектории, которую мы видели в прошлый президентский срок Трампа. Да, отрицать тот факт, что пошлины затормозят мировой рост ВВП, не приходится, так как бизнесы и компании, безусловно, почувствуют на себе их эффект, но о катастрофе речь больше не идет. Символично, что вчера Goldman Sachs отозвал свой прогноз скорой рецессии в США. И аналогичный разворот мнений, вероятно, последует в головах многих других людей на Уолл-стрит.

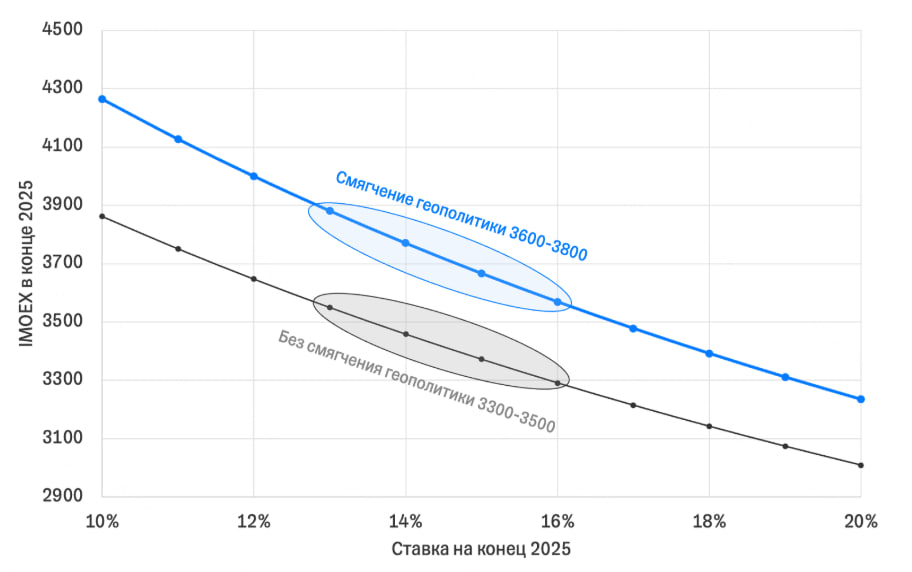

Для российского рынка это означает, что мы все еще будем следить за котировками нефти как за индикатором состояния мировой экономики, но, вероятно, уже не так пристально, как в последние две недели. На первый план с точки зрения рисков снова будет выходить траектория ставки и динамика курса рубля, а также обсуждение мирных переговоров.

Российский рынок очень сильно скорректировался со своих максимумов в этом году и остается крайне дешевым по отношению к своим фундаментальным показателям. Мы считаем, что текущая точка входа в рынок акций уже достаточно хороша, чтобы инвесторы начали выходить из режима ожидания и переходить к покупкам.

Безусловно, риски коррекции есть, но текущее сочетание макрофакторов неустойчиво, и мы в ближайшее время с большой вероятностью увидим одно из двух: либо замедление инфляции и снижение ставок, либо ослабление рубля. Оба этих фактора в текущей обстановке будут транслироваться в рост рынка акций. Без учета потенциального эффекта геополитического смягчения наш таргет по индексу на конец этого года лежит в диапазоне 3 300—3 500.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба